Контрольовані операції: критерії визнання

Контрольовані операції – це

Контрольовані операції – це операції з нерезидентами, які здатні впливати на фінансовий результат платника податку на прибутку. Вони є або потенційно можуть бути частиною механізму виводу й розподілу капіталу з метою оптимізації податку на прибуток, зокрема через трансфертне ціноутворення. Наприклад, через застосування занижених цін при експорті можна спрямувати більшу частину прибутку підприємства тієї країни, яка має меншу ставку податку на прибуток. У разі визнання операції контрольованою суб’єкту господарювання доведеться виконати низку дій, зокрема подати спеціальну звітність по ним, – усі наслідки розглянемо далі. Вебінари для бухгалтерів 2026

Увага: контрольовані операції можуть бути лише з нерезидентами.

За даними Східного МУ ДПС Офісу ВПП 73% контрольованих операцій – це експорт, 16% – імпорт, 6% – нарахування та сплата відсотків по кредитам, 5% – надання послуг. У цілому за даними Публічного звіту ДПС за 2019 рік у суб’єктів господарювання таких операцій було на загальну суму 2.562 млрд грн. При цьому 50% таких операцій було з товарами, 33% – банківські послуги, 7% – фінансові послуги, 6% – послуги. Нерезиденти знаходилися у таких країнах, як Швейцарія (33%), Кіпр (10%), ОАЕ (7%). Однак по банківським послугам значну питому вагу мають операції з нерезидентами Франції – 35%. За 2020 рік даних поки що немає, так як звітування по контрольованим операціям закінчиться лише 30 жовтня 2021 року.

Увага: більшість контрольованих операцій – це експорт товарів.

Зверніть увагу, що взагалі не може бути контрольованих операцій:

- у неплатників податку на прибуток, наприклад платників єдиного податку, як юросіб, так і у ФОП;

- у тих, хто взагалі не має операцій з нерезидентами.

Регулювання контрольованих операцій

Основа регулювання оподаткування – це ст. 39 ПКУ. Однак вона є результатом впровадження міжнародних конвенцій, а саме:

- Модельної конвенції ООН між розвинутими країнами та країнами, що розвиваються, а також Коментаря ООН до неї (у російському перекладі є тут);

- Конвенції про модель доходів та капіталу ОЕСР та Коментаря ОЕСР до неї. ОЕСР – це Організація Економічного Співробітництва та Розвитку.

Мета цих всіх конвенцій, до яких приєдналася Україна, – боротьба з агресивними схемами оптимізації податків. Головна ідея з метою цього – визначення та обґрунтування ринкового еталону ціни (прибутку) в таких операціях. Її ще називають принципом “витягнутої руки”.

Принцип “витягнутої руки” (англ. – “arm’s length principle” ) – умови контрольованих операцій мають відповідати таким, що існують в операціях непов’язаних осіб у співставних неконтрольованих операціях (пп. 39.1.2 ПКУ).

У разі відхилення від принципу “витягнутої руки” або якщо платник податку не може довести дотримання даного принципу – здійснюються коригування фінансового результату з можливим донарахування податку на прибуток (самостійно або на вимогу податкового органу).

Увага: обґрунтування принципу “витягнутої руки”, документація та звітність – основні проблеми наявності контрольованих операцій.

Контрольовані операції: критерії

Для визнання операції контрольованої необхідне дотримання хоча б одного з 5 критеріїв “по-суті” (пп. 39.2.1.1 ПКУ) та дотримання одразу 2-х вартісних критеріїв (пп. 39.2.1.7 ПКУ). Їх усі зведено у таблиці нижче.

Увага: контрольована операція = критерій “по суті” + 2 вартісні критерії.

КОНТРОЛЬОВАНІ ОПЕРАЦІЇ 2021 КРИТЕРІЇ | |||

№ | Типи операцій | Загальні вимоги по критеріям | |

Критерії контрольованих операцій “по-суті” | |||

1 | Операції з пов’язаними особами-нерезидентами | Критерії пов’язаної особи є у в пп. 14.1.159 ПКУ, серед них:

| |

2 | Операції через комісіонерів-нерезидентів | Укладання договору комісії з нерезидентом може перетворити операцію на контрольовану. При цьому нерезидент може бути будь-яким, не обов’язково пов’язаною особою. | |

3 | Операції з нерезидентами з країн (територій), що належать до низькоподаткових юрисдикцій | Країна (територія) нерезидента має податок на прибуток (корпоративний податок), що мінімум на 5% менший, ніж в Україні, тобто: ставка податку на прибуток ≤ 13% Перелік низькоподаткових юрисдикцій країн можна знайти у постанові Кабміну від 27.12.2017 р. № 1045. Це 79 країн станом на липень 2021. Наразі у переліку немає Грузії, Естонії, Латвії, Мальти, Угорщини (були виключені ще у січні 2018 р.). Також немає Болгарії (з квітня 2018 р.). Однак у переліку залишаються популярні офшори: Кіпр, Об’єднанні Арабські Емірати (ОАЕ), Британські Віргінські Острови. Крім того, там є Молдова, Чорногорія, Куба, Киргизія, Туркменістан, Узбекистан. | |

4 | Операції з нерезидентами особливих ризикових організаційно-правових форм, що не сплачують податок на прибуток | У постанові Кабміну від 04.07.2017 р. № 480 є перелік близько 118 організаційно-правових форм з 26 країн світу. У кінці грудня 2019 року до переліку були зміни по таким країнам: Австрія, Німеччина та Польща. Зокрема до переліку потрапили: | |

Велика Британія | звичайне і просте партнерство, партнерство з обмеженою відповідальністю; | ||

Польща | партнерства з обмеженою відповідальністю та професійні партнерства; | ||

США | повне партнерство (деякі штати з США); | ||

Німеччина | командитне партнерство, пасивне партнерство | ||

Серед популярних країн, по яким є контрольовані операції: | |||

Швейцарія | повне товариство, партнерство з обмеженою відповідальністю, просте товариство | ||

ОАЕ | компанія вільної економічної зони, підприємство вільної економічної зони, компанія з обмеженою відповідальністю вільної економічної зони, компанія з обмеженою відповідальністю, індивідуальне приватне підприємство, міжнародна бізнес-компанія | ||

5 | Операції між нерезидентом та його постійним представництвом в Україні | Постійним представництвом є місце діяльності постійного характеру, через яке повністю або частково проводиться госпдіяльність нерезидента в Україні (пп. 14.1.193 ПКУ). Такими є місце управління, філія, офіс, фабрика, майстерня, установка або споруда для розвідки природних ресурсів, шахта, нафтова/газова свердловина, кар’єр чи будь-яке інше місце видобутку природних ресурсів, склад або приміщення, яке використовується для доставки товарів, сервер. | |

Вартісні критерії контрольованих операцій | |||

№ | Вид доходу: | Вимоги (одночасне виконання 2-х умов): | |

1 | дохід по всім видам діяльності | > 150 млн грн** (без ПДВ і акцизу, це сумарне значення всіх доходів по формі 2 “Звіт про фінансові результати” або Звіту про прибутки та збитки за МСФЗ) | |

та | |||

2 | дохід по операціям з конкретним контрагентом | ||

> 10 млн грн*** (без ПДВ і акцизу) | |||

* мають враховуватися періоди податкового (звітного) року, в яких нерезидент перебував у статусі пов’язаної особи з платником податку (роз’яснення ДПС). Зверніть увагу, що з 23.05.2020 р. критерії пов’язаності були оновлені; ** якщо загальні доходи підприємства ˂ 150 млн грн, то воно не може мати контрольованих операцій; *** при розрахунку даного доходу уже мають бути застосовані ціни, які відповідають принципу “витягнутої руки” (пп. 39.2.1.9 ПКУ). | |||

Увага: навіть якщо у платника податку на прибуток є операції з нерезидентами, то вони не можуть бути контрольованими:

- загальний обсяг доходів менший 150 млн грн;

- немає операцій з окремими нерезидентами на суму більшу 10 млн грн.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Правила розрахунку доходів для критеріїв

Зверніть увагу, що для порівняння з вартісним критерієм 2 (“10 млн грн”) сума операції з нерезидентом має відповідати принципу “витягнутої руки”. Отже, будьте уважні, аби не пропустити таку операцію, якщо вона потенційно може після перерахунку потрапити під контрольовану. Інакше – є ризик того, що вам усе порахує ДПС разом зі штрафом за неподачу Звіту про контрольовані операції і, можливо, за недоплату податку на прибуток. Для перерахунку необхідно застосувати ціни, які відповідають умовам принципу “витягнутої руки”, дотримання яких перевіряється за одним з методів трансфертного ціноутворення (пп. 39.2.1.9 ПКУ).

Також зверніть увагу, що при розрахунку доходів:

- курсові різниці при розрахунку доходу від усіх видів діяльності (вартісний критерій 1) – враховуються. Тобто доходи від курсової різниці (як від операційної, так і неопераційної діяльності) ВХОДЯТЬ до загальної суми доходів (лист ДФС від 29.05.2018 р. № 2355/6/99-99-15-02-02-15/ІПК);

- курсові різниці для доходу по операціям з конкретним контрагентом (вартісний критерій 2) – не враховуються. Тобто доходи від курсової різниці НЕ ВХОДЯТЬ до суми цього доходу (лист ДФС від 29.05.2018 р. № 2355/6/99-99-15-02-02-15/ІПК);

- дисконтування заборгованості (для всіх критеріїв) – не враховується. Так, якщо по нерезидентам є довгострокова дебіторська чи кредиторська заборгованість, то доходи й витрати, які утворюються внаслідок процедури дисконтування не входять до обсягів контрольованих операцій (лист ДПС від 24.06.2020 р. № 2552/6/99-00-05-05-02-06/ІПК).

Контрольовані операції: наслідки

Основними наслідками визнання операцій контрольованими є необхідність:

- перевірити дотримання принципу “витягнутої руки”. Для цього обираємо метод трансфертного ціноутворення з пп. 39.3.1 ПКУ, який найбільш відповідний обставинам здійснення операції. Визначаємо діапазон цін (рентабельності) за Порядком з постанови Кабміну від 04.06.2015 р. № 381. Якщо фактична ціна операції виявилася за межами порахованого діапазону, то вважається, що вона не відповідає принципу “витягнутої руки”. При розрахунках використовуємо офіційний курс НБУ на дату здійснення контрольованої операції (індивідуальна податкова консультація ДФС від 25.05.2018 р. № 2340/6/99-99-12-03-07-15/ІПК);

- збираємо пакет документів з трансфертного ціноутворення (локальний файл). Мета – обґрунтування ціни, яка визначена за принципом “витягнутої руки”. Це слід зробити незалежно від того, чи дотримується даний принцип щодо договірної (контрактної) вартості. Надаємо його ДПС, якщо отримуємо запит. Про нього – див. далі;

- подаємо Звіт про контрольовані операції. Строк – до 01 жовтня року, що настає за звітним. Так, останній день подачі звіту за 2020 рік – 30 вересня 2021 року. Звіт має містити інформацію про всі контрольовані операції, які були здійснені платником податків у звітному періоді. Звіт також подається незалежно від дотримання принципу “витягнутої руки” в контрольованих операціях. Увага: з 19.03.2021 р. діє нова форма Звіту та порядок його складання з наказу Мінфіну від 31.12.2020 р. № 841, але вперше вона буде використана для звітування за 2021 рік, тобто за 2020 рік звітуємо за старою формою;

- подаємо Повідомлення про участь у міжнародній групі компаній (МГК). Увага: його слід подати навіть, якщо підприємство ні до яких міжнародних груп не входить (роз’яснення ДПС). Вперше таке повідомлення подаємо до 30 вересня 2021 року включно за звітний 2020 рік. Форма і порядок такого Повідомлення затверджені наказом Мінфіну від 31.12.2020 р. № 839 (діють з 19.03.2021 р.). За неподачу – штраф (розмір – див. про штрафи з контрольованих операцій далі);

- по особливим контрольованим операціям (сировинні товари, товари з біржовим котируванням, на основі форвардних або ф’ючерсних контрактів) треба ще й повідомляти ДПС про укладення контрактів (договорів) по ним. Про такі операції – читайте далі.

Також зверніть увагу, що якщо операції визнано контрольованими з особливими нерезидентами – з низькоподаткових юрисдикцій або ризикових організаційно-правових форм (див. критерії “по-суті” 2 і 3 – у таблиці вище), то тоді платник податку на прибуток уже не застосовує 30%-кові коригування фінансового результату за імпортними операціями (пп. 140.5.4 ПКУ) та експортними операціями (пп. 140.5.51 ПКУ). Це теж можна вважати наслідком визнання операції контрольованою.

Увага: у 2021 році вперше подається всіма, хто має контрольовані операції, подається Повідомлення про участь у міжнародній групі компаній (разом зі Звітом про контрольовані операції) – до 30 вересня (включно).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Якщо контрольована операція не відповідає принципу «витягнутої руки»

Якщо договірна (контрактна) ціна контрольованої операції не відповідає принципу “витягнутої руки”, то окрім вищенаведених дій ще потрібно:

- збільшити фінансовий результат звітного періоду та донарахувати податок на прибуток, якщо договірна (контрактна) ціна занижує податок на прибуток (пп. 140.5.1 ПКУ, пп. 39.3.2.3 ПКУ, пп. 39.5.4.1 ПКУ). Для експортних, тобто реалізованих товарів (робіт, послуг) – на суму, яка порахована на основі перевищення ціни “витягнутої руки” над договірною (контрактною) вартістю. Для імпортованих, тобто придбаних товарів (робіт, послуг) – навпаки, тобто на суму перевищення договірної (контрактної) вартості над ціною “витягнутої руки”;

- сплачуємо донараховану суму податкового зобов’язання з податку на прибуток. Це слід зробити до подачі уточнюючої декларації (див. пп. 39.5.4.2 ПКУ, пп. “а” п. 50.1 ПКУ, роз’яснення ДПС);

- подаємо уточнюючу декларацію з податку на прибуток, якщо строк подачі декларації за звітний рік минув. В уточнюючій декларації заповнюємо Додаток ТЦ та Додаток РІ. Зробити це треба до 30 вересня 2021 року включно (при звітуванні за 2020 рік), тобто до крайньої дати подачі Звіту про контрольовані операції. Штраф при вчасній подачі декларації не застосовується (пп. “а” п. 50.1 ПКУ).

Якщо виявиться, що усе навпаки – застосування фактичної, тобто договірної (контрактна) ціни завищує податок на прибуток, то ніяких коригувань не здійснюємо (абз. 5 пп. 39.3.2.3 ПКУ). Податкові правила контрольованих операцій діють лише у бік збільшення податку на прибуток.

Якщо запізнилися з уточнюючою декларацією

Якщо прострочити й подати уточнюючий розрахунок після 30 вересня 2021 року, то доведеться нарахувати й сплатити штраф 3% від суми донарахованого податкового зобов’язання до подачі уточнюючого розрахунку та податкову пеню починаючи з 91-го дня (п. 129.1.3 ПКУ).

Якщо ж коригування цін за результатами перевірки трансфертного ціноутворення проведе податкова, то тоді, штраф буде більшим – 25% + ще й буде податкова пеня за кожний день, починаючи з першого робочого дня прострочення податкового зобов’язання, вказаного у податковому повідомленні-рішенні (пп. 129.1.1 ПКУ та пп. 129.1.4 ПКУ).

Однак у 2021 році ще триває карантин і даний штраф по останній календарний місяць дії карантину не застосовується (п. 521 підрозд. 10 Перехідних положень ПКУ).

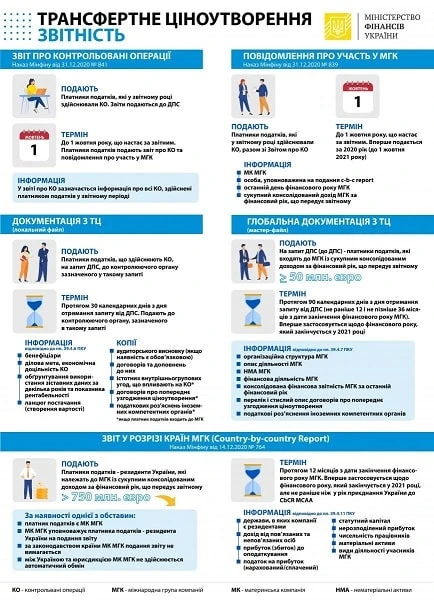

Трирівнева звітність з контрольованих операцій

Окрім документації з трансфертного ціноутворення (англ. – Local file, локальний файл), яка обов’язкова для всіх, хто має контрольовані операції з 23.05.2020 р. та вважається першим рівнем звітності з трансфертного ціноутворення , створено ще другий і третій рівень, який стосується уже не кожного:

- Глобальна документація з трансфертного ціноутворення (англ. – Master file, мастер-файл) – це сукупність документів або єдиний документ довільної форми за вимогами пп. 39.4.7 ПКУ. Подається на запит ДПС лише платниками податку, які входять до МГК із сукупним консолідованим доходом за рік, що передує звітному, – 50 млн євро або більше. Строк подачі – 90 календарних днів. Вперше подається за фінансовий рік, який закінчується у 2021 році, тобто ДПС його може вимагати лише у 2022 році;

- Звіт у розрізі країн міжнародної групи компаній (англ. – Country-by-Country Report) – цей звіт подається, якщо сукупний консолідований дохід міжнародної групи компаній, до якої входить платник податку, 750 млн євро або більше та є хоча б одна обставин аз пп. 39.4.10 ПКУ. Береться фінансовий рік, який передує звітному року. Такий дохід рахується за стандартами обліку материнської компанії або МСФЗ, якщо інформація відсутня. Вперше даний Звіт подається за фінансовий рік, який закінчується у 2021 році, але не раніше року, у якому буде укладена багатостороння угода про автоматичний міждержавний обмін інформацією – Multilateral Competent Authority Agreement on the Exchange of Country-by-Country Reports. Таким чином, вимагатися цей звіт може не раніше 2022 року. Форма та порядок заповнення Звіту у розрізі країн затверджені наказом Мінфіну від 14.12.2020 р. № 764.

Однак ще потрібно на перший рівень врахувати Звіт про контрольовані операції та Повідомлення про участь у Міжнародній групі компаній (МГК), так як усі вони обов’язкові. Це й показує графіка Мінфіну, яку наводимо нижче.

Увага: наразі існує по факту чотирирівнева звітність з контрольованих операцій (ТЦУ):

- Звіт про КО, Повідомлення про участь у МГК (вперше – з 2021 року), Документація з ТЦУ (локальний файл) – рівень 1 (обов’язковий для всіх);

- Глобальна документація з ТЦУ (мастер-файл) – рівень 2. Вперше – з 2022 року;

- Звіт у розрізі МГК – Country-by-Country Report – рівень 3. Вперше – з 2022 року.

Повідомлення про особливі контрольовані операції

Окрім трирівневої системи звітності, про яку йшла мова вище, по контрольованим операціям з 23.05.2020 роках була введена подача до ДПС повідомлень щодо укладання угод (договорів) по особливим контрольованим операціям:

- на основі форвардних або ф’ючерсних контрактів (пп. 39.3.3.3). Форму й порядок такого повідомлення можна знайти у наказі Мінфіну від 31.12.2020 р. № 840 (далі – Наказ № 840). За результатами 2020 року такі повідомлення слід було подавати, так як до цього діяла інша форма й порядок подачі повідомлення – з наказу Мінфіну від 04.04.2018 р. № 405;

- з сировинними товарами (пп. 39.3.3.4 – 39.3.3.8 ПКУ). Перелік таких товарів затверджений постановою Кабміну від 09.12.2020 р. № 1221 (діє – з 01.01.2021 р.). Повідомляти про сировинні товари слід за тією ж формою й порядком, що й щодо форвардних і ф’ючерсних контрактів з Наказу № 840. Однак за 2020 рік застосувати дані норми ПКУ було неможливо, так як діючого переліку таких товарів тоді ще формально не було (були – товари з біржовим котируванням). Це визнав Мінфін в Узагальнюючій податковій консультації щодо застосування ст. 39 ПКУ, наказ Мінфіну від 14.05.2021 р. № 266 (далі – УПК № 266);

- з товарами, які мають біржове котирування (пп. 39.3.3.1.3 ПКУ, виключений 23.05.2020 р.). Це колишня назва сировинних товарів. Наразі перелік таких товарів скасований (постанова Кабміну від 08.09.2016 р. № 616), але він діяв весь 2020 рік, тому його слід використовувати при складанні Звіту про контрольовані операції за 2020 рік. Мінфін наполягає на використанні у період з 1 січня по 22 травня 2020 р. недіючого уже пп. 39.3.3.1.3 ПКУ (УПК № 266).

Увага: сировинні товари – це товари, для яких непов’язані особи у якості орієнтира (еталона) встановлення ціни використовують котирувальні (біржові) ціни. Приклади: олія (соняшникова, пальмова, оливкова, соєва, кокосова), пшениця, овес, рис, нафта, золото і т.д.

Згадані повідомлення подаються через електронний кабінет протягом 10 робочих днів з дня укладення відповідного контракту. Про укладання додаткових угод, навіть якщо вони передбачають зміну суттєвих умов договору (контракту) повідомляти не потрібно (УПК № 266). Якщо за результатами року виявиться, що операцію не були контрольованими, а повідомлення подавалися, то це не вважається порушенням і ні до яких наслідків не призводить (роз’яснення в ІПК ДПС від 10.06.2021 р. № 2338/ІПК/99-00-21-02-02-06).

Окрім подачі повідомлень по вищезгаданим операціям є й особливості перевірки дотримання принципу “витягнутої руки”.

Перевірки контрольованих операцій

Перевірки можуть здійснюватися за строк 7 років і можуть тривати 18 місяців (п. 102.1 ПКУ, пп. 39.5.2.8 ПКУ.). При цьому зверніть увагу, що ПКУ не дає пряму вказівку ДПС використовувати виключно відкриті джерела інформації. Так, джерела інформації можуть бути:

- будь-які відкриті (пп. “б” пп. 39.5.3.1 ПКУ);

- інші, за умови, що платник податку надасть таку інформацію ДПС (пп. “в” пп. 39.5.3.1 ПКУ);

- ДПС може отримати інформацію шляхом запиту чи зустрічної звірки зі сторонами контрольованої операції чи по ланцюжку операції (пп. “а” пп. 39.5.2.13 ПКУ), запиту податковим та іншим органам іноземних держав (пп. “в” пп. 39.5.2.13 ПКУ).

Однак усі джерела мають бути загальнодоступними. Наприклад, це не можуть бути внутрішні бази, доступ до яких мають лише органи державної влади (пп. 39.5.3.3 ПКУ).

Під час перевірки податківці звертають увагу на походження товарів, їх реальність, докази їх отримання, технічну можливість виконання даної господарської операції, тобто ті ресурси та виробничі потужності, які має платник податку.

По результатах перевірки представники ДПС мають скласти акт (довідку) про результати перевірки з питань дотримання платником податків принципу “витягнутої руки” у 2-х примірниках (пп. 39.5.2.14 ПКУ). Нова форма акта затверджена наказом Мінфіну від 24.12.2020 р. № 806.

Нову перевірку ДПС вправі провести з 1-го робочого дня наступного календарного року (роз’яснення ДПС).

Контрольовані операції без ділової мети

За результатами перевірки контрольованих операцій податківці також можуть зачепитися за економічну доцільність такої операції взагалі. Якщо вони визнають контрольовану операцію такою, що не має ділової мети, то наслідком буде проведення збільшення фінансового результату на суму такої операції (пп. 140.5.21 ПКУ, пп. 39.2.2.12 ПКУ).

У такому разі коригування фінансового результату на приведення операції у відповідність з принципом “витягнутої руки” не застосовуються. Якщо ж вони уже проводилися, то зараховуються у зменшення коригування за пп. 140.5.21 ПКУ.

Ділова мета операції (вона ж – розумна економічна причина) – це операція, яка дає економічний ефект, під яким розуміється приріст (збереження) активів платника податків та/або їх вартості, а також створення умов для такого приросту (збереження) в майбутньому (пп. 14.1.231 ПКУ). Головна мета такої операції – несплата податку на прибуток. Податківці мають довести, що за існуючих комерційно-фінансових характеристик такої б контрольованої операції не було б (пп. 39.2.2.12 ПКУ).

Окрім коригування фінансового результату податківці можуть обрати інший варіант – замінити операцію альтернативним варіантом, яка має раціонально зіставні умови та може бути з непов’язаними сторонами (пп. 39.2.2.12 ПКУ).

Увага: Якщо операцію було доцільніше здійснити з непов’язаною стороною – це операція без ділової мети. Якщо ДПС це доведе – буде коригування фінрезультату

Приклади операцій без ділової мети:

- підприємство А відвантажило нерезиденту Б товари. Нерезидент Б замість оплати товарів надав підприємству А кредит під відсотки. Підприємство А нараховує такі відсотки та зменшує свій прибуток і відповідно податок на прибуток;

- підприємство А сплачує нерезиденту Б роялті за сумнівний нематеріальний актив (торгову марку, патент тощо), який у реальній господарській діяльності практично не використовується.

Практика податкових перевірок контрольованих операцій

За тими перевірками контрольованих операцій, що уже відбувалися, податківці з Офісу великих платників податку вдавалися до таких дій:

- змінювали метод трансфертного ціноутворення через невідповідність методу платника податку принципу “витягнутої руки”. Для визначення відповідності умов мають використовуватися операції між непов’язаними особами (1) у зіставних неконтрольованих операціях (2). Якщо платник податку для обґрунтування діапазону цін використовує інформацію хоча й від непов’язаних осіб, але по контрольованим ними операціям, то це уже є порушення;

- доводили наявність інформації з відкритих джерел і знову змінювали метод трансфертного ціноутворення. Наприклад, платник податку доводив, що інформація про операції у відкритих джерелах відсутня і це вплинуло на обраний ним метод трансфертного ціноутворення. Однак податківці наводять цілий перелік загальнодоступних джерел інформації. Приклад судової справи – постанова ВСУ від 09.10.2019 р. № 817/1737/17.

Підвищену увагу ДПС приділяє контрольованим операціям за таких обставин:

- експорт за ціною нижче собівартості;

- наявність нетоварних операцій, наприклад послуг, в середині групи компаній, у той час як є усі ресурси для виконання подібних робіт власними силами в межах підприємства;

- тривала збитковість при значному обсязі контрольованих операцій;

- отримання кредитів (позик) та відсотки по ним при від’ємному значенні власного капіталу або наявності непокритого збитку у балансі.

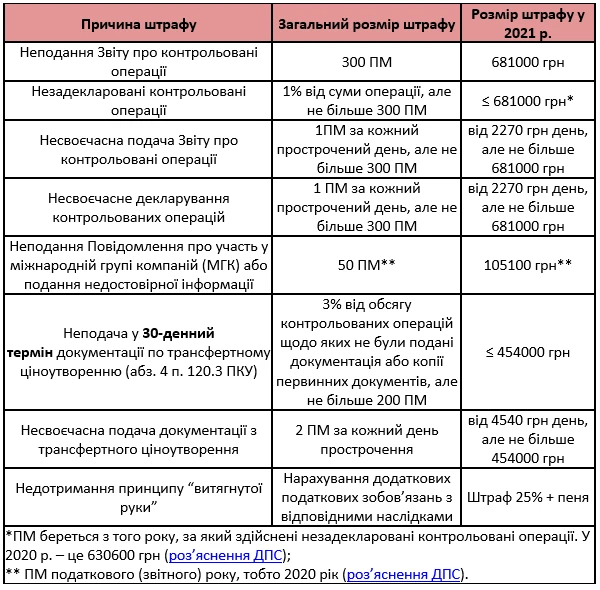

Штрафи за контрольовані операції

Наразі штрафи мають здебільшого прив’язку до прожиткового мінімуму працездатної особи на 1 січня (далі – ПМ), що у 2021 р. складає 2270 грн. Подаємо їх у вигляді таблиці (штраф за невчасну сплату донарахованого податку на прибуток – див. вище):

Однак у 2021 році по останній місяць дії карантину діє мораторій на штрафи (п. 521 підрозд. 10 Перехідних положень ПКУ).

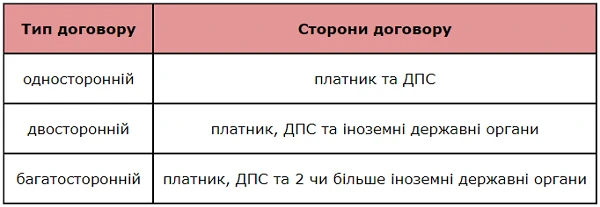

Попереднє узгодження ціноутворення по контрольованим операціям

Таке узгодження можливе тільки для платників податків, які належать до категорії “великих”.

Реєстр великих платників податків на 2021 рік нараховує 1371 підприємство.

У договорі попереднього узгодження вказуються критерії відповідності умов контрольованих операцій принципу “витягнутої руки”. Особливості цього договору такі (п. 39.6 ПКУ):

- розповсюдження дії договору не тільки на звітний період, але й на звітні періоди, які передують набранню його чинності (принцип “roll back”);

- відсутність донарахування податкових зобов’язань, штрафів, пені щодо контрольованих операцій, які є предметом договору;

- стабільність умов договору у разі змін податкового законодавства;

- можливість внесення змін до тексту договору при зміні податкового законодавства;

- можливість укладення таких договорів:

Питання порядку попереднього узгодження договорів щодо трансфертного ціноутворення по контрольованим операціям додатково визначені у постанові Кабміну від 17.07.2015 р. № 504.

Стаття підготовлена за матеріалами журналу "Головбух"