Учет и налогообложение новогодних подарков

Варианты новогоднего дарения 2022

Новогодние подарки в бухгалтерском учете можно провести по-разному. Варианты указаны в таблице ниже.

| ВАРИАНТЫ ДАРЕНИЯ НОВОГОДНИХ ПОДАРКОВ | |

| Преимущества | Недостатки |

| Вариант 1 – закупить и подарить непосредственно через предприятие | |

|

|

| Вариант 2 – закупить и выдать через профсоюз или другую НОО* - на основе Закона о подарках** | |

|

|

| Вариант 3 – закупить и выдать через профсоюз как выплату члену профсоюза | |

|

|

| * НОО – неприбыльная общественная организация. Профсоюзы также относят к ним. Однако НОО обязательно должна быть в реестре неприбыльных общественных организаций; * Закон о подарках – Закон «Об освобождении от налогообложения средств, направляемых на проведение новогодне-рождественских праздников для детей и на приобретение детских подарков» от 30.11.2000 г. № 2117 | |

Рассмотрим теперь подробнее данные варианты дарения, их налогообложение. Начнем с последних двух – профсоюзных.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Дарение через профсоюз 2022/2023

Профсоюзное дарение может иметь даже не две, а три разновидности. Во-первых, это сугубо профсоюзные вариант № 2 и вариант № 3 из приведенной выше таблицы. Это из-за закона о подарках или как выплата члену профсоюза на основании пп. 165.1.47 НКУ. Однако для профсоюза вполне возможен и вариант № 1, то есть провести подарок от профсоюза как от обычного предприятия, то есть соблюдая ограничения по сумме подарка из пп. 165.1.39 НКУ, если по тем или иным причинам невозможны «профсоюзные» варианты.

Преимущество всех упомянутых вариантов, связанных с профсоюзом, – отсутствие единого социального взноса (ЕСВ) при условии, что одаренные не являются работниками профсоюза. По общему правилу ЕСВ облагается фонд оплаты труда. Если же передача подарка происходит не работнику предприятия, то и не может быть ЕСВ. Что касается подарков работникам профсоюза, то они, как правило, являются одновременно ее членами.

Вариант через Закон о подарках работает постоянно, то есть ежегодно, но имеет свои временные рамки – с 15 ноября текущего года по 15 января следующего года. Сейчас это выходит, что с 15.11.2022 по 14.01.2023 года (включительно).

Однако чтобы ваши подарки попали под действие Закона о подарках, надо:

- соблюдение стоимостной границы подарка;

- покупать подарок через профсоюз, причем в определенные периоды;

- подарок должен содержать только кондитерские изделия и/или игрушки отечественного производства, фрукты.

Внимание: для применения особого налогообложения новогодних детских подарков следует проводить их через профсоюз или другой НГО.

Получается, что дарить конструктор Lego, куклу Barbie или Spinner (который made in China) таким образом не получится, ведь это, во-первых, игрушки зарубежного производства. Во-вторых, они скорее всего превышают стоимостную границу, которая приведена в таблице ниже.

| СТОИМЫЙ ПРЕДЕЛ И ВРЕМЕННЫЙ ПЕРИОД ДЛЯ ПРИОБРЕТЕНИЯ И ДАРЕНИЯ НОВОГОДНИХ ПОДАРКОВ ДЕТЯМ (основание – Закон о подарках)* | ||

| 15.11.2022–31.12.2022 | 01.01.2023–14.01.2023 | 15.11.2023–31.12.2023 |

| 198,48 грн (=2481 грн×0,08) | 214,72 грн (=2684 грн×0,08) | 214,72 грн (=2684 грн×0,08) |

| * 8% прожиточного минимума трудоспособного лица на 01 января | ||

Как видим, стоимость подарка невысока. Применение Закона о подарках дает следующее:

- невключение подарков в налогооблагаемый доход родителей, то есть нет НДФЛ, ВС, ЕСВ;

- освобождения от НДС при продаже таких подарков профсоюзу или НГО (это же касается подарков, которые закупаются и дарятся ФСС). Следовательно, приобретение подарков получается дешевле, если происходит у плательщиков НДС.

В Приложении 4ДФ Налогового расчета, который подает профсоюз, такие подарки можно показать под признаком дохода 194 «Другие доходы, которые не включаются в состав общего месячного (годового) налогооблагаемого дохода (пп. 165.1.49 НКУ)». Каких-то специальных признаков дохода для подарков из-за закона о подарках не предусмотрено.

В отношении другого варианта – дарение как профсоюзная выплата, – такую выдачу подарков следует оформить решению профсоюза, а в Приложении 4ДФ Налогового расчета показать под признаком дохода «167». Если же у одаренного стоимостный лимит за год исчерпан, то есть два варианта:

- подарить как от обычного предприятия – пп. 165.1.39 НКУ. Такие подарки имеют другие признаки дохода в приложении 4ДФ (см. о них далее);

- дождаться января следующего года и подарить в Новом году, ведь там уже есть новый стоимостный лимит. Конечно, если целесообразно его использовать.

Рассмотрим теперь более распространенный и универсальный вариант новогодних подарков – дарения от предприятия.

📌Не подали або несвоєчасно подали податкову звітність

📌Не дотримали строків зберігання документів

📌Невчасно сплатили податки

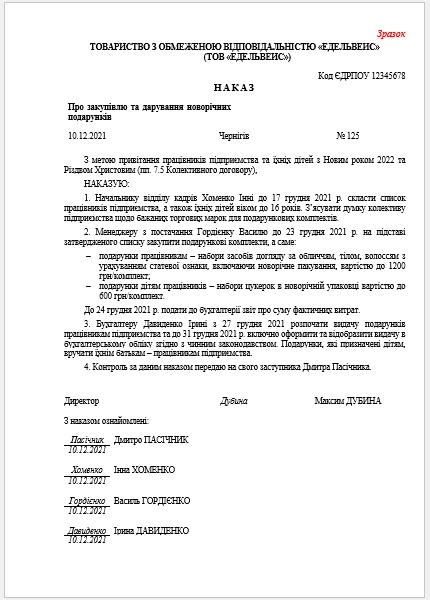

Документальное оформление новогодних подарков от предприятия

Перед закупкой и дарением новогодних подарков нужно позаботиться о надлежащем документальном оформлении этой операции, чтобы не иметь потом проблем с налоговиками. Для этого нужно:

- определиться, кто получатель подарков. Учтите, что если в приказе указать получателями детей, то придется с родителей собирать идентификационные коды детей (номера учетных карточек плательщиков налогов). Такие коды могут быть не у всех детей. Таким родителям следует обратиться в ГНС за их получением, а значит, нужно время. Через это вариант вручения детям сложнее, чем работников-родителей. Однако при вручении подарков детям нет ЕСВ, а потому такой вариант выгоднее;

- издать приказ о закупке и дарения новогодних подарков;

- составить и утвердить перечень работников, которым будут переданы подарки. Он может быть, как приложение к упомянутому приказу, или как отдельно подписанный руководителем документ.

Обратите внимание, что подарки можно вручить и не только работникам предприятия или их детям. Это можно сделать любому, в т. ч. лицам, работающим на основе гражданско-правовых договоров. Однако если такой договор еще действующий, то тоже следует будет позаботиться о ЕСВ.

При вручении подарков детям, учтите их возраст, ведь по ст. 6 Семейного кодекса ребенком считается лицо, возраст которого до 18 лет. Однако возраст детей может быть ограничен самим предприятием, например до 16 лет и тому подобное.

Если решено дарить подарки через профсоюз или другую НДО, то надо заключить договор с профсоюзом (НДО). Тогда вышеприведенные документы предприятию не нужны, так как их будет готовить профсоюз. Кому будут дариться подарки может быть приведено в таком договоре (соглашении) или в приложении к ней.

Приказ о закупке и дарении новогодних подарков должен содержать:

- цель осуществления подарков. Это может быть поздравление с Новым годом сотрудников и их детей;

- основание. Это может быть пункт коллективного договора. Если такого нет, то можно ограничиться подробно описанной целью);

- место закупки, кто будет закупать, ограничения по стоимости подарков. Может быть и общее описание комплекта;

- срок выполнения приказа. Когда будет закупка или дарения, могут быть указаны не конкретные даты, а определенные временные рамки;

- кто должен отчитываться о подарках.

С таким приказом ответственные работники знакомятся под подпись.

Пример составленного приказа о дарении подарков приведены ниже. Вообще форма приказа, перечня одаренных и сведения раздачи – произвольная. Главное, чтобы были учтены вышеприведенные требования.

Саму же выдачу следует оформить так:

- сохранить все документы, связанные с приобретением. Это могут быть платежные поручения, расходные кассовые ордера, авансовые отчеты, накладные, фискальные чеки и тому подобное. Также авансовый отчет, если приобретение проводилось подотчетным лицом;

- на основе утвержденного перечня работников составить ведомость выдачи подарков. Такой документ должен содержать название подарка, ФИО лица, которое его получает, указание статуса этого лица (отец, мать, а если ребенок, то чья). На одного человека может быть и несколько подарков, если детей несколько, поэтому надо указывать и количество детей/подарочных комплектов. Завершать все это должно подписи лиц, получивших подарки. Можно в сведения включить и идентификационные коды;

- оформить акт списания подарков. Форма такого акта – произвольная. Однако не забываем об общих требованиях относительно обязательных реквизитов первичных документов, которые содержатся в ч. 2 ст. 9 Закона «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 г. № 996. Среди них дата и место составления документа, название документа. Обязательно следует указать количество полученных комплектов.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Налогообложение новогодних подарков от предприятия

Налог на прибыль и новогодние подарки

Те предприятия, которые являются малодоходниками (доход менее 20 млн грн), учитывают эту операцию в финансовом результате предприятия по правилам бухгалтерского учета.

Относительно многодоходников, то здесь следует учитывать варианты, которые приведены в таблице ниже.

| Вариант | Хозяйственная операция | Налогообложение | Детали | Норма НКУ |

| 1 | Передача подарков непосредственно самим предприятием своим работникам | Не облагается | НКУ делает исключение по увеличению финансового результата до налогообложения на безвозвратную финансовую помощь физлицам. А подарки как раз и являются таковыми | 140.5.10 |

| 2 | Перечисление средств на приобретение подарков профсоюзу или другой НДО | Не облагается налогом в пределах ограничения | ограничение составляет 4% прибыли прошлого отчетного года. На сумму превышения нужно увеличить финансовый результат до налогообложения | 140.5.9 |

Вышеприведенные положения НКУ касаются любых подарков, не только новогодних и детских. И понятно, что ограничения по пп. 140.5.9 учитывается в целом по безвозвратной финансовой помощи, предоставленной НДО за год, а не только по операции с новогодними подарками.

НДС и новогодние подарки

Здесь уже при прямом дарении своим работникам и их детям налога не избежать. Единственный обходной способ – это дарить через профсоюз (другую НДО). Тогда заработают нормы ст. 2 Закона о подарках:

| НДС И НОВОГОДНИЕ ПОДАРКИ | ||||

| Вариант | Хозяйственная операция | Налогообложение | Подробности | Норма |

| 1 | Приобретение подарков непосредственно самим предприятием (плательщиком НДС) своим работникам | НДС включается в налоговый кредит на общих основаниях | На общих основаниях. Исключений в НКУ немае | абз. «а» статьи 198.1 НКУ |

| 2 | Передача подарков непосредственно самим предприятиям своим работникам | Да, начисляется налоговое обязательство по НДС | Это считается поставкой товаров. Налоговые обязательства по НДС должны быть начислены. | пп. 14.1.191 НКУ и абз. «а» п. 185.1 НКУ, пп. 188.1НКУ |

| 3 | Перечисление средств на приобретение подарков профсоюзу или другому НГО | Не облагается налогом в пределах ограничения | Это рассматривается как безвозвратная финансовая помощь, не входящая в объекты налогообложения.НДС | пп. 14.1.191 НКУ |

НДФЛ, ВС и новогодние подарки 2022/2023

По НДФЛ и военным сбором (ВС) возможны варианты в зависимости от источника получения подарка, что наглядно в таблице ниже.

| НАЛОГООБЛОЖЕНИЕ НДФЛ И ВС ПОДАРКОВ | |||

| Особенности | 2022 год | 2023 год | |

| Сумма, которая не облагается | 1625,00 грн | 1675 грн | |

| 25% минимальной зарплаты на 1 января | |||

| Налогообложение суммы превышения | Облагается только сумма превышения* (ставка 18%) | ||

| Признак дохода в приложении 4ДФ |

| ||

| Пример расчета налогообложения подарка стоимостью 2000 грн: | |||

| (2000 – 1625)×1,219512×0,18 = 82,32 | (2000 – 1675)×1,219512×0,18 = 71,34 | |

| (2000 – 1625)×0,015 = 5,63 | (2000 – 1675)×0,015 = 4,88 | |

| *при расчете НДФЛ сумму превышения следует увеличить с учетом натурального коэффициента (1,219512), а для ВС такого делать не нужно, так как натуральный коэффициент касается только НДФЛ (см. письмо ГНС от 27.11.2015 № 25405/6/99-99-17-02-01-15) | |||

ЕСВ и новогодние подарки

ЕСВ не начисляется, если подарки непосредственно вручаются детям, так как они не состоят в трудовых отношениях. Также не начисляется ЕСВ относительно детских подарков к праздникам, в том числе новогодних, если они вручаются работникам (п. 8 раздела II Перечня из постановления КМУ от 22.12.2010 г. № 1170). Это же касается билетов. Сразу оговоримся, что эта норма не касается взрослых подарков, так как они отсутствуют в упомянутом перечне и в таких ситуациях ЕСВ начисляется. Это осуществляется в сумме начисленной зарплаты.

Внимание: Подарки в случае налогообложения является частью зарплаты (другие поощрительные и компенсационные выплаты)

В случае налогообложения подарок входит к других поощрительных и компенсационных выплат, а именно одноразовых поощрений, не связанных с конкретными результатами труда (п. 2.3.3 Инструкции по статистике заработной платы, приказ Госстатистики от 13.01.2004 г. № 5).

В Приложении Д1 Налогового расчета подарки, в случае обложения взносом, отражаются в составе заработной платы работника (в одной сумме).

Новогодние подарки проводки

Учет новогодних подарков ведется на счете 209 «Прочие материалы». или на счете учета товаров 281 “Товары на складе”. Относительно расходов и выплат рекомендуем осуществлять на тех же счетах, что и заработной платы, так как подарки являются частью заработной платы, как уже рассматривали выше. Такими счетами являются 23, 91, 92, 93.

Признавать доход при передаче подарков не нужно, так как такая операция не отвечает критериям признания дохода с НП(С)БУ 15 «Доход» – не приносит увеличение экономических выгод.

Для выдачи используем субсчет 661 «Расчеты по заработной плате», если подарки включаются в доход работника и субсчет 663 «Расчеты по другим выплатам», если не включаются или выдаются непосредственно детям работников.

Списывать подарки напрямую проводкой Дт 949 Кт 209 нежелательно, так как они являются персонифицированным, хотя в основном и не облагаемым налогом, доходом работника.

Пример 1. Предприятие приобрело 10 наборов конфет по 159 грн каждый и вручило их работникам с детьми до Нового года (4 – работникам администрации; 6 – на отдел сбыта).

| БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО ВРУЧЕНИЮ ПОДАРКОВ РАБОТНИКАМ (В ПРЕДЕЛАХ НЕОБЛАГАЕМОЙ СУММЫ)* | ||||

| № | Хозяйственная операция | Дт | Кт | Сумма |

| 1 | Приобретение новогодних подарков (цена одного подарка без НДС – 132,50 грн, = 159 × 5/6) | 209 | 631 | 1325,00 |

| 2 | Отражены расчеты по НДС с поставщиком (= 159/6) | 644.2 | 631 | 265,00 |

| 3 | Отражен налоговый кредит по НДС после регистрации налоговой накладной | 641/ндс | 644.2 | 265,00 |

| 3 | Оплаченные подарки | 631 | 311 | 1590,00 |

| 4 | В соответствии с ведомости выдачи подарки переданы работникам администрации с детьми (4 работника) (=4×159 = 530) | 92 | 661 | 636,00 |

| 5 | Согласно ведомости выдачи подарки переданы работникам отдела сбыта с детьми (6 работников) (=159×6 = 795) | 93 | 661 | 954,00 |

| 6 | Выданные новогодние детские подарки | 661 | 209 | 1590,00 |

| 7 | Начислено налоговое обязательство по НДС на сумму превышения базы налогообложения над фактической ценой операции, п. 188.1 НКУ | 661 | 643.2 | 265,00 |

| 8 | Зарегистрированная налоговая накладная на сумму превышения базы налогообложения над фактической ценой операции, п. 188.1 НКУ | 643.2 | 641/ндс | 265,00 |

| 9 | Начислен ЕСВ на стоимость подарков работникам администрации (=636×0,22 = 139,92) | 92 | 651 | 139,92 |

| 10 | Начислен ЕСВ на стоимость подарков работникам отдела сбыта (=954×0,22) | 93 | 651 | 209,88 |

| 11 | Административные расходы отнесены на финансовый результат операционной деятельности (=636+139,92 =775,92) | 791 | 92 | 775,92 |

| 12 | Расходы на сбыт отнесены на финансовый результат операционной деятельности (=954+209,88 = 1163,88) | 791 | 93 | 1163,88 |

| * субсчет 643.2 – неподтвержденное налоговое обязательство по НДС; субсчет 644.2 – неподтвержденный налоговый кредит по НДС | ||||

Пример 2. Работнику (главному бухгалтеру) в декабре 2022 года вручен новогодний подарок (фитнес-браслет) стоимостью 2000 грн, в т. ч. НДС. Проводки будут такими, как представлено в таблице ниже.

| БУХГАЛТЕРСКИЕ ПРОВОДКИ ПО ВРУЧЕНИЮ ПОДАРКА РАБОТНИКУ (СТОИМОСТЬЮ БОЛЕЕ НЕОБЛАГАЕМОЙ СУММЫ)* | ||||

| № | Хозяйственная операция | Дт | Кт | Сумма |

| 1 | Приобретение новогоднего подарка | 209 | 631 | 1666,67 |

| 2 | Отражены расчеты с поставщиком по НДС | 644.2 | 631 | 333,33 |

| 2 | Отражен налоговый кредит по НДС после регистрации налоговой накладной | 641/ндс | 644.2 | 333,33 |

| 3 | Оплаченный подарок | 631 | 311 | 2000,00 |

| 4 | Начислены расходы, связанные с дарением | 92 | 661 | 2000,00 |

| 5 | Начислен НДС на сумму превышения базы налогообложения над договорной ценой | 661 | 643.2 | 333,33 |

| 6 | Подарок вручен работнику | 661 | 209 | 1666,67 |

| 7 | Зарегистрированная налоговая накладная | 643.2 | 641/ндс | 333,33 |

| 8 | Начисленный ЕСВ (=2000×0,22 = ) | 92 | 651 | 440,00 |

| 9 | Удержанный НДФЛ (= (2000 – 1625)×1,219512×0,18=82,32) | 661 | 641/ндфл | 82,32 |

| 10 | Удержанный ВС (2000 – 1625)×0,015 = 5,63 | 661 | 642 | 5,63 |

| 11 | Уплаченный НДФЛ | 641 | 311 | 82,32 |

| 12 | Уплаченный ВС | 642 | 311 | 5,63 |

| 13 | Уплаченный ЕСВ | 651 | 311 | 440,00 |

| * субсчет 643.2 – неподтвержденное налоговое обязательство по НДС; субсчет 644.2 – неподтвержденный налоговый кредит по НДС | ||||

Итак, дарим детям сказку, делаем своим коллегам приятно и правильно облагаем и отражаем это в учете.