Приложение Д1 объединенной отчетности: как заполнить

В Приложении Д1 (Д1) плательщики ЕСВ отчитываются:

- о начисленном доходе, что входит в базу начисление ЕСВ;

- единый социальный взнос, которsq нужно уплатить с такого дохода.

Д1 подают в составе Налогового расчета сумм дохода, начисленного (уплаченного) в пользу плательщиков налогов — физических лиц , и сумм удержанного с них налога , а также сумм начисленного единого взноса , утвержденного приказом Минфина от 13.01.2015 № 4 за каждый месяц.

Правила заповнення Д1 до Податкового розрахунку

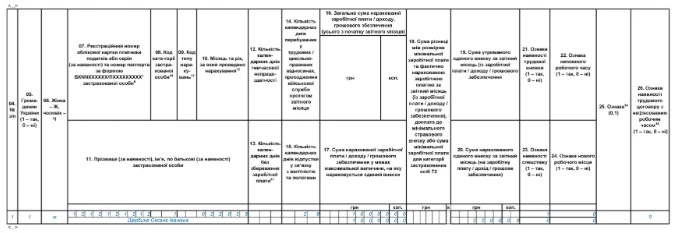

Изменения в форме Д1 к Налоговому расчету по ЕСВ и НДФЛ: табличная часть

Минфин подкорректировал Налоговый расчет чисто из-за перехода на месячный отчетный период. Изменения являются точечными. Так, например, в строке 02 Д1 убрали графу для отметки о квартале, номере месяца в квартале и номере приложения в Налоговом расчета. В них теперь нет смысла. В строке 02 указывайте месяц, за который отчитываетесь.

Изменили также нумерацию строк: вместо 033 и 034 стало 032 и 033.

Не требуется также Д1 с типом «Справочный», поэтому строка 035 была удалена.

В табличной части подправили названия отдельных граф, но их количество и записываемые в них данные не изменили.

Резиденты Дія Сіті в графе 08 отмечают новые коды ЗО, когда отображают вознаграждение по гиг-контракту:

- 82 — гиг-специалисты, которые имеют инвалидность;

- 83 — остальные гиг-специалисты.

Примеры заполнение Д1 к единой отчетности по ЕСВ, НДФЛ и ВС

Чтобы закрепить теорию, на примерах упражняемся заполнять Д1 к Налоговому расчету сумм доходов:

Пример 1. Зарплата и вознаграждение за ГПД

В феврале 2025 года работодатель насчитал Щербине Оксане Ивановне (лицо без инвалидности, основное место работы):

- зарплату в размере 10000 грн;

- аванс по ГПД на сумму 5000 грн.

Окончательный расчет по ГПД будет произведен в марте 2025-го.

В Д1 за февраль относительно этой работницы заполним одну строку, в которой покажем начисленную зарплату и уплаченный ЕСВ.

Выплату аванса за ГПД и перечисленный ЕСВ не отражаем. Ведь основанием, чтобы начислить ЕСВ есть начисление выплаты на основании первичного документа (акта) и его отражение в бухгалтерских регистрах (ч. 2 ст. 9 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование » от 08.07.2010 № 2464-VI; далее ― Закон о ЕСВ).

Сумы начисленной вознаграждения за ГПД и ЕСВ на нее покажем в Д1 за март 2025-го на основании акта выполненных работ. Вознаграждение покажем отдельно от зарплаты (в графе 08 проставим 26).

Заполнение Приложения Д1 к зарплатной отчетности

Рассмотрим и другие практические ситуации относительно заполнение приложения Д1 Налогового расчета:

|