Податкова декларація з плати за землю 2025

Податкова декларація з плати за землю: бланк 2025

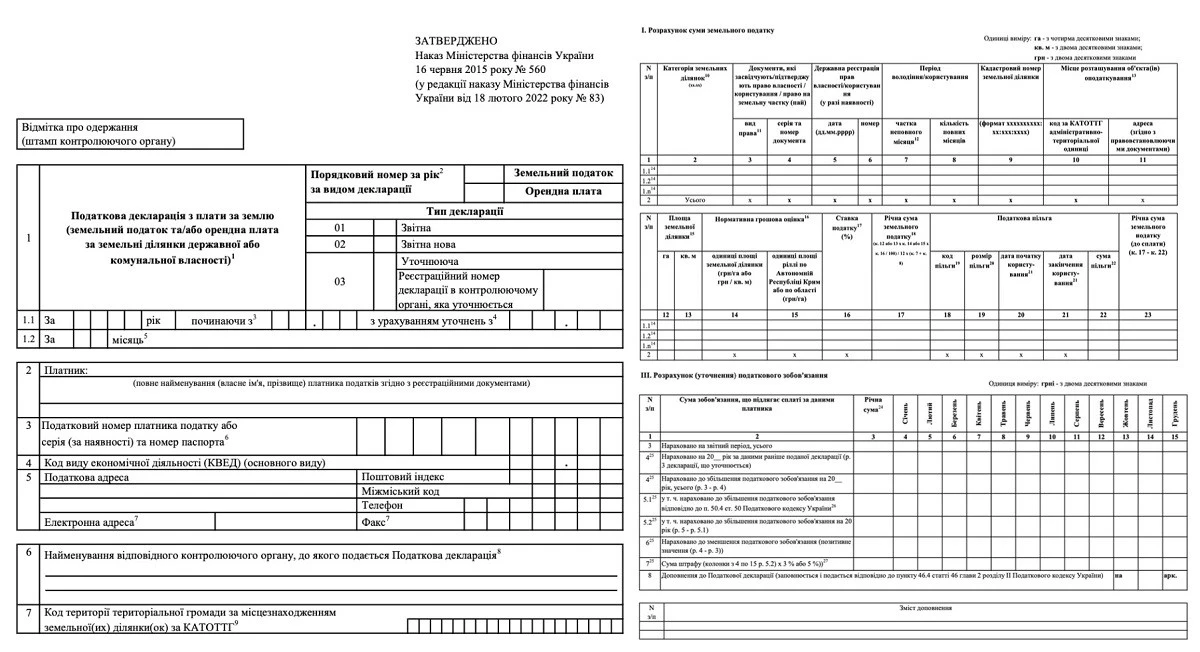

У 2025 році користуємося новою формою декларації з плати за землю, яка затверджена наказом Мінфіну від 16.06.2015 № 560 (у редакції наказу Мінфіну від 18.02.2022 № 83). Однак до декларації ще були зміни на підставі наказу Мінфіну від 26.09.2023 № 520 (далі — Наказ № 520), який набув чинності 24 листопада 2023 року. Цю форму використовували й у 2024 році (код електронної форми декларації J/F 0602008).

Податкова декларація з плати за землю: хто подає у 2025 році

Декларацію до органів контролю за місцем розташування земельних ділянок мають подавати платники плати за землю — юрособи — власники та землекористувачі. Якщо юрособа має відокремлені підрозділи та земельні ділянки за їхнім місцезнаходженням, то декларацію подає саме юрособа, а не відокремлений підрозділ.

Подавати декларацію зобов’язаний також ФОП, якщо саме на нього оформлене право власності, постійного користування або оренди земельної ділянки.

На які облікові моменти зважити і як внести зміни до облікової політики

Податкова декларація з плати за землю 2025: термін подання

Термін подання декларації з плати за землю 2025 календарний рік, хоча підприємство може обрати й місячний звітний період.

Цього року граничний термін подання податкової декларації з плати за землю за рік — 20 лютого 2025 року (п. 286.2 Податкового кодексу України, далі — ПК).

Податкова декларація з плати за землю: строки подання для місячних платників. До якого числа подається податкова декларація з плати за землю, якщо підприємство обирає місячний звітний період? В такому випадку декларацію земельного податку подаємо впродовж 20 к. днів після закінчення звітного місяця (п. 286.3 ПК). У такій декларації, вказується порядковий номер місяця у полі «За місяць». Річна декларація на землю у разі місячних звітів уже не подається. Платник податку у такому разі впродовж року має 12 місячних декларацій. Такий період подачі декларацій доцільний для тих платників, у яких часто змінюється склад земельних ділянок.

Особливості форми декларації з плати за землю

Спершу про ті нюанси декларації, які існували й у минулих її версіях, але на них варто звернути увагу перед першим заповненням декларації, адже вони вирізняють декларацію з-поміж інших. Нюанси такі:

- використовується код території територіальної громади за місцезнаходженням земельної ділянки (чи земельних ділянок) за КАТОТТГ, тобто Класифікатора адміністративно-територіальних одиниць), — ряд. 7 декларації;

- існує також інформація про коди КАТОТТГ земельних ділянок, які є об’єктом оподаткування, та адреси їхніх місць розташування,— кол. 10-11 розділу І, а також кол. 11-12 розділу ІІ;

- є показник періоду володіння/користування земельною ділянкою — для випадків володіння/користування земельними ділянками неповний календарний рік. Це кол. 7-8 розділу І декларації, а також кол. 8-9 розділу ІІ. Такий показник дозволяє порахувати податок за кілька місяців, а не весь рік;

- вноситься строк користування податковою пільгою у звітному періоді — у кол. 20-21 розділу І декларації. Як наслідок, треба мати інформацію про код пільги, її розмір, дати початку та закінчення користування, суму пільги;

- податок розраховується спочатку за рік, а потім визначається помісячна сума шляхом ділення річної суми на 12 — для цього призначена розд. ІІІ декларації. Такий підхід використовується для всіх місяців, крім останнього;

- сума податку за останній місяць (за повного року володіння земельною ділянкою — це грудень) рахується як різниця між річною сумою податку та місячними сумами податку (за повного року — за 11 місяців). Через такий розрахунок усувається проблема округлень (якщо так не зробити сума помісячних податків за землю за 12 місяців може не співпасти з річною сумою податку). Приклад такого розрахунку наведений наприкінці консультації.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Якщо КАТОТТГ земельних ділянок різні

У ситуації кількох земельних ділянок, які знаходяться за різними КАТОТТГ, може бути й ситуація, коли вони обслуговуються одною податковою. Тоді декларації подаються за кожною окремою територією територіальної громади, код за КАТОТТГ якої зазначається у рядку 7 декларації (див. прим. 1 до декларації). Нагадуємо, що КАТОТТГ — це Кодифікатор адміністративно-територіальних одиниць та територій територіальних громад, який затверджений наказом Мінрегіону від 26.11.2020 № 290.

Коефіцієнти індексації НГО

При заповненні графи 14 податкової декларації за землю застосовується значення нормативної грошової оцінки (НГО) землі. За роз’ясненням 16 з приміток до декларації у цих графах зазначається НГО з урахуванням кумулятивної величини коефіцієнта індексації, що застосовується з дати останньої затвердженої НГО. Індексація проводиться у Державному земельному кадастрі «автоматично», що відображається у нових витягах з реєстру. Таким чином, для заповнення декларації на 2025 рік варто взяти витяг з реєстру на початку 2025 року, у якому буде проіндексована НГО земельної ділянки з урахуванням 2024 року.

Якщо витягу немає — можна проіндексовати НГО земельної ділянки самостійно. Для довідки коефіцієнти індексації з 2019 року:

ІНДЕКСАЦІЯ НГО 2019-2024 | ||

Рік, за який індексується НГО | Коефіцієнти індексації за видами земель | |

Сільськогосподарські угіддя | Інші землі | |

2019 | 1,000 | 1,000 |

2020 | 1,000 | 1,000 |

2021 | 1,000 | 1,100 |

2022 | 1,000 | 1,150 |

2023 | 1,051 | 1,051 |

2024 | 1,12 | 1,12 |

Більш детально про індексацію, а також інші коефіцієнти індексації — у листі Держгеокадастру від 13.01.2025 № 6-28-0.22-18/71-25 (для скачування наведений нижче). Для 2024 року у листі зазначений коефіцієнт індексації земель без їхнього розподілу на сільськогосподарські та інші землі — 1,12. Це означає, що коефіцієнт індексації для всіх земель однаковий. Про це зазначають і податківці: «Зазначений коефіцієнт індексації нормативної грошової оцінки земель застосовується для всіх категорій земель і видів земельних угід» (роз’яснення ГУ ДПС у Полтавській області).

У листі сказано, що «коефіцієнт індексації застосовується кумулятивно залежно від дати проведення нормативної грошової оцінки земель». Кумулятивно — це значить, що мають враховуватися коефіцієнти індексації минулих років. Таким чином, якщо НГО несільськогосподарської земельної ділянки проводилася у 2019 році, то її значення треба помножити на коефіцієнти:

НГО2024 = НГО2019 × 1,12 × 1,051 × 1,15 × 1,1 × 1,00 × 1,00

Оскільки такий розрахунок доведеться оформляти довідкою, то й краще взяти витяг з реєстру — уже готовий документ.

Алгоритм заповнення декларації з плати за землю

У таблиці нижче розглянемо, як заповнити декларацію з плати за землю (розділ І). Стосовно орендної плати (розділ ІІ) — заповнення аналогічне розд. І. Розрахунок (уточнення) податкового зобов’язання (розділ ІІІ) — універсальний для обох видів плати за землю. Також при заповненні декларації слід звернути увагу на примітки до окремих граф, які розміщені в кінці самої декларації.

ЗАПОВНЕННЯ ОКРЕМИХ ГРАФ ДЕКЛАРАЦІЇ З ПЛАТИ ЗА ЗЕМЛЮ (щодо земельного податку) | |||

Назва показника | Код рядка | Як заповнити | |

Порядковий номер за рік за видом декларації | 1 | Номер декларації вказується послідовно наростаючим числом у кількості поданих відповідних декларацій. Декларації з земельного податку та орендної плати за земельні ділянки державної та комунальної форми власності подаються окремо | |

Тип декларації: | |||

звітна | Треба поставити позначку «х», коли подається:

Якщо на початку року декларант не був платником плати за землю і впродовж року отримав право власності (користування) на земельну ділянку, то він має подати відповідному органу ДПС за місцезнаходженням земельної ділянки річну декларацію з плати за землю або щомісяця подавати декларації з типом «Звітна» | ||

звітна нова | ставиться позначка «х», якщо у поданій раніше декларації була допущена помилка, а граничний строк подачі декларації за такий період ще не вийшов — тоді декларація «звітна нова» заміняє собою подану раніше декларацію «звітна» без будь-яких наслідків | ||

уточнююча | ставиться позначка «х», якщо у поданій раніше декларації була допущена помилка, яка виправляється вже після настання граничного терміну подання | ||

Код території територіальної громади за місцезнаходженням земельної(их) ділянки(ок) за КАТОТТГ | 7 | Вказуємо код КАТОТТГ. При цьому, якщо земельна ділянка знаходиться за межами конкретного населеного пункту, то у кол. 10 розділу І або кол. 11 розділу ІІ Декларації зазначається код за КАТОТТГ (роз’яснення 111.05 ЗІР):

| |

Заповнення розділу І «Розрахунок суми земельного податку» | |||

категорія земельних ділянок | 2 | Ставиться код виду цільового призначення земельної ділянки — арабськими цифрами у форматі ХХ.ХХ. Це код цільового призначення земельної ділянки. Коди універсальні та відповідають Класифікатору видів цільового призначення земельних ділянок з Додатку 59 до Порядку ведення Державного земельного кадастру, який затверджений постановою Кабміну від 17.10.2012 № 1051. Інформація щодо цільового призначення земельної ділянки має відповідати інформації зазначені у документах, які засвідчують право власності або право користування земельною ділянкою. Код цільового призначення земельної ділянки має важливе значення — саме за ним визначається ставка земельного податку у положенні (рішенні) місцевої ради на відповідний рік | |

Документи, що підтверджують, посвідчують право власності/користування | |||

вид права | 3 | Ставиться код, який відповідає виду права на відповідну земельну ділянку:

| |

серія та номер документа | 4 | Зазначається серія та номер документа, який засвідчує право власності або право користування на земельну ділянку. Наприклад, серія та номер свідоцтва про державну реєстрацію права власності | |

Період користування | |||

частка неповного місяця | 8 | Зазначається частка днів у місяці, що розраховуємо на за формулою: частка неповного місяця = кількість днів володіння або користування земельною ділянкою у місяці ÷ загальна кількість днів у місяці Округлення частки здійснюється до 4-х знаків після коми. Ця графа заповнюється тільки, коли точно відомо, що впродовж року в середині якогось місяця скінчиться строк дії договору оренди, земельна ділянка буде продана чи буде вибуття з інших причин. Однак, якщо землею буде користування повний місяць, то ця графа буде не заповнюється | |

кількість повних місяців | 9 | Вказується кількість повних місяців користування землею (тобто з 1-го по останнє число місяця). Якщо ділянка використовується весь рік, то тут зазначається повна кількість місяців року — «12» | |

нормативна грошова оцінка | 14 | Зазначається НГО земельної ділянки з урахуванням кумулятивної величини коефіцієнта індексації, який застосовується з дати останньої затвердженої НГО. У цій графі зазначається оцінка одиниці площі земельної ділянки, якщо така оцінка проводилася (якщо ні — див. кол. 15) | |

15 | Вказується НГО з урахуванням кумулятивної величини коефіцієнта індексації, якщо оцінку землі не проведено. Тут зазначається оцінка одиниці площі ріллі в АР Крим або в області. Одночасне заповнення у одному рядку кол. 14 та 15 не допускається | ||

податкова пільга | 18-22 | При заповнення слід користуватися примітками 19-22 до декларації. Коди пільги можна знайти у Довідниках податкових пільг, які регулярно оновлюються ДПС. Суму податкової пільги визначаємо як суму «втраченого» державою податку з такої земельної ділянки. Якщо застосовується звільнення від сплати плати за землю за земельні ділянки, які розташовані на територіях бойових дій або окупованих росією, то це не вважається податковою пільгою (роз’яснення ГУ ДПС у Львівській області). Через це спеціального коду для такої пільги у згаданих Довідниках податкових пільг немає, а тому у разі застосування норм пп. 69.14 підрозд. 10 Перехідних положень ПК у декларації інформація щодо пільг не зазначається кол. 18 — 22 розд. І не заповнюються (те ж саме роз’яснення ГУ ДПС у Львівській області) | |

Заповнення розділу ІІІ «Розрахунок (уточнення) податкового зобов’язання» | |||

Нараховано на 20__ рік усього | 3 | У графі 3 залишається річна сума нарахованого земельного податку із рядка «Всього» кол. 23 розд. І декларації. У графи 4-15 вносяться суми щомісячних платежів із земельного податку або орендної плати за місяцями січень-листопад повного звітного року. При цьому показники цих граф 4-14 розраховуємо шляхом ділення загальної суми на 12. Таким чином, при округленні за січень-листопад використовуємо загальне арифметичне правило, а щодо останнього місяця (грудня) — знаходимо «залишкове» число, яке треба записати, як різницю між загальною річною сумою податку та сумою податку за січень-листопад (для повного року). Якщо земельна ділянка перебувала у користуванні неповний рік — розрахунок аналогічний, тобто для остатнього місяця теж обчислюємо «залишкове» число | |

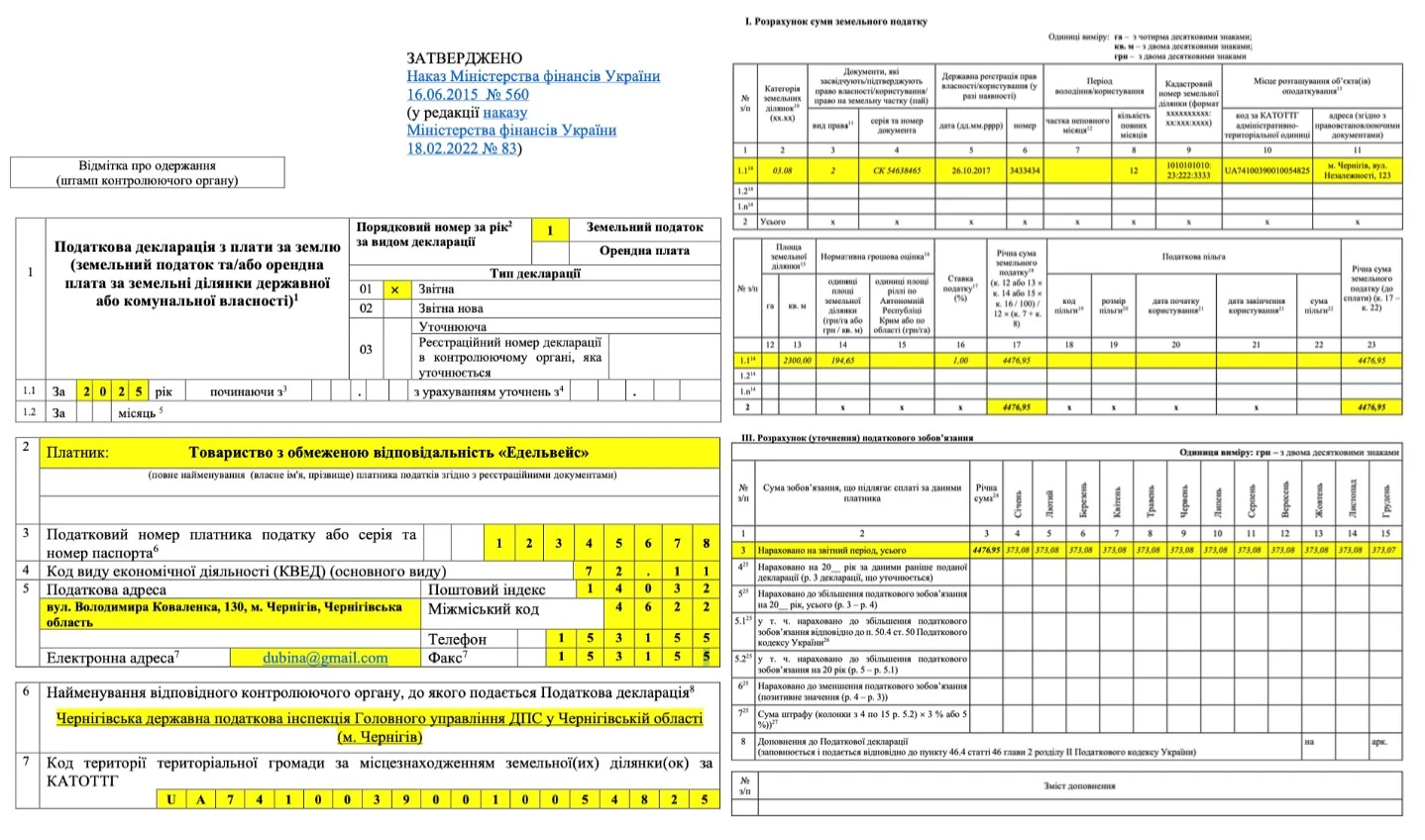

Декларація з плати за землю 2025: приклад заповнення

За умовним прикладом ТОВ «Едельвейс» має земельну ділянку у м. Чернігові (КАТОТТГ — UA74100390010054825). Код виду цільового призначення (категорії) земельної ділянки — 03.08 (землі громадської забудови — для будівництва та обслуговування об’єктів туристичної інфраструктури та закладів громадського харчування).

Площа земельної ділянки — 2300,00 м2, а нормативна грошова оцінка за витягом з реєстру 194,65 грн/м2 (враховує індексацію НГО).

Ставка плати за землю на 2025 рік, яка встановлена Чернігівською міською радою для земель господарської забудови — для будівництва та обслуговування об’єктів туристичної інфраструктури та закладів громадського харчування, — 1,00%.

Розраховуємо річну суму плати за землю для 2025 року:

2300,00 грн × 194,65 грн × 1,00%/100% = 4476,95 грн

Розраховуємо місячну суму плати за землю:

4476,95 грн / 12 = 373,08 грн

Розраховуємо окремо суму плати за землю за грудень 2025 року — з метою узгодження округлень:

4476,95 — 373,08 × 11 = 373,07 грн

Декларація з земельного податку: зразок заповнення

Особливості декларації з плати за землю з земельних ділянок, які розташовані на ТОТ

Спершу розглянемо ситуацію для земельних ділянок, які розташовані на територіях активних бойових дій або тимчасово окупованих росією територіях України станом на 01.01.2025 або у січні 2025 року. Тоді суб’єкт господарювання, який до 20.02.2025 не подав декларацію з плати за землю за 2025 рік, не подає таку декларацію за земельні ділянки, що розташовані на територіях активних бойових дій або тимчасово окупованих росією (пп. 69.14 підрозд. 10 Перехідних положень ПК; також роз’яснення ДПС — щоправда, воно для 2023 року, але ситуація з того часу не змінилася).

Для визначення згаданих територій, а також дати початку та завершення активних бойових дій використовується Перелік територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією, який затверджений наказом Мінреінтеграції від 22.12.2022 № 309. Звільнення діє з 1-го числа місяця, в якому розпочалися активні бойові дії або окупація, до останнього числа місяця, в якому будуть завершені активні бойові дії або окупація (роз’яснення ДПС).

Якщо бойові дії почалися на територіях розташування земельних ділянок після подачі декларації, то подати слід уточнюючу декларацію. Податкові зобов'язання, які були задекларовані до сплати у раніше поданих податкових деклараціях, змінити та зазначити у розмірі «0» (див. роз’яснення ДПС до подібної ситуації). Податки уточнюючу декларацію треба впродовж 20 к. днів місяця, що настає за звітним (абз. 2 п. 286.4 ПК, роз’яснення ДПС 111.05 ЗІР). Платники плати за землю, які надають уточнюючі податкові декларації за податкові періоди, що припадають на період дії воєнного стану, не нараховують штрафні санкції та пеню (пп. 69.1 підрозд. 10 Перехідних положень ПК, роз’яснення ДПС).

Однак, якщо у платника податку є земельні ділянки і на «вільних» від війни та окупації територіях, то податкову декларацію подавати треба, але тоді щодо окупованих територій та територій бойових дій застосовується «воєнне» звільнення (пп. 69.14 підрозд. 10 Перехідних положень ПК).

Звільнення за пп. 69.14 підрозділу 10 Перехідних положень ПК не вважається податковою пільгою, а тому не потрібно наводити інформацію про пільги щодо таких ділянок у графах 18-22 розд. І декларації (роз’яснення ГУ ДПС у Львівській області, хоча податківці самі іноді вживають термін «податкова пільга» — див. роз’яснення ДПС). Податківці називають це «тимчасовим порядком справляння податків і зборів», а не пільгою.

При застосуванні «воєнного» звільнення податок за такими ділянками нараховується у кол. 17, але не переходить до кол. 23 (те саме, якби була сума податкової пільги у кол. 22, хоча вона не заповнюється). Як наслідок, виникає різниця між кол. 23 та 17 на суму звільнення від земельного податку. У такій декларації додатково потрібно (на основі роз’яснення ГУ ДПС у Львівській області):

- подати пояснення для податківців щодо зменшення суми податкового зобов’язання до сплати (різниця між показниками кол. 17 та 23 розділу І декларації з плати за землю) у зв’язку з застосуванням норм підпункту 69.14 підрозд. 10 Перехідних положень ПК — обґрунтування довільної форми;

- зазначити про пояснення у декларації у рядку «Доповнення до Податкової декларації» у рядку 8 декларації з плати за землю;

- у кол. «Зміст доповнення» зазначити причину зменшення податкового зобов’язання: «Уточнена сума податкового зобов’язання до сплати розрахована відповідно до пп. 69.14 підрозд. 10 Перехідних положень Податкового кодексу України».

Увага: при застосуванні «воєнного» звільнення буде різниця між кол. 23 і 17 розділу І декларації з плати за землю на суму. Таке звільнення не є податковою пільгою, тому сума податкової пільги (кол. 22) не визначається, а кол. 18-21 також не заповнюються.

Якщо є законсервовані земельні ділянки, то можна звернутися до консультації ДПС.

Чи подавати декларацію при звільненні від сплати земельного податку

У разі наявності звільнення зі сплати податку за землю декларація подається все одно. ДПС за стандартних («невоєнних» ситуацій) вважає це пільгою Декларація по землі й так має інформацію про пільгу, її код і суму (кол. 18-22 розділу І Декларації). Виняток — несплата податку на підставі «воєнного» звільнення з пп. 69.14 підрозд. 10 Перехідних положень ПК; роз’яснення ДПС (для 2023 року, але ситуація з того часу не змінилася). Таке «воєнне» звільнення ДПС не вважає податковою пільгою (див. вище).

При звільненні подається декларація земельного податку з нульовим податковим зобов’язанням. За її неподачу буде штраф, хоча й податкове зобов’язання відсутнє.

Увага: усі пільговики з податку за землю, крім єдинників, подають нульову декларацію з плати за землю.

Однак є винятки, коли декларацію з плати за землю не подають:

- платники єдиного податку, бо вони розглядаються не як отримувачі пільги, а просто неплатниками земельного податку (роз’яснення ДПС 111.05 ЗІР). Отже, й подавати декларацію з земельного податку єдинникам не потрібно;

- за земельні ділянки, що не підлягають оподаткуванню відповідно до статті 283 ПК. Оскільки таке звільнення не вважається пільгою, то й декларацію за такі земельні ділянки подавати не потрібно (роз’яснення ДПС 111.05 ЗІР).