Налоговая декларация по плате за землю 2025

Налоговая декларация по плате за землю бланк

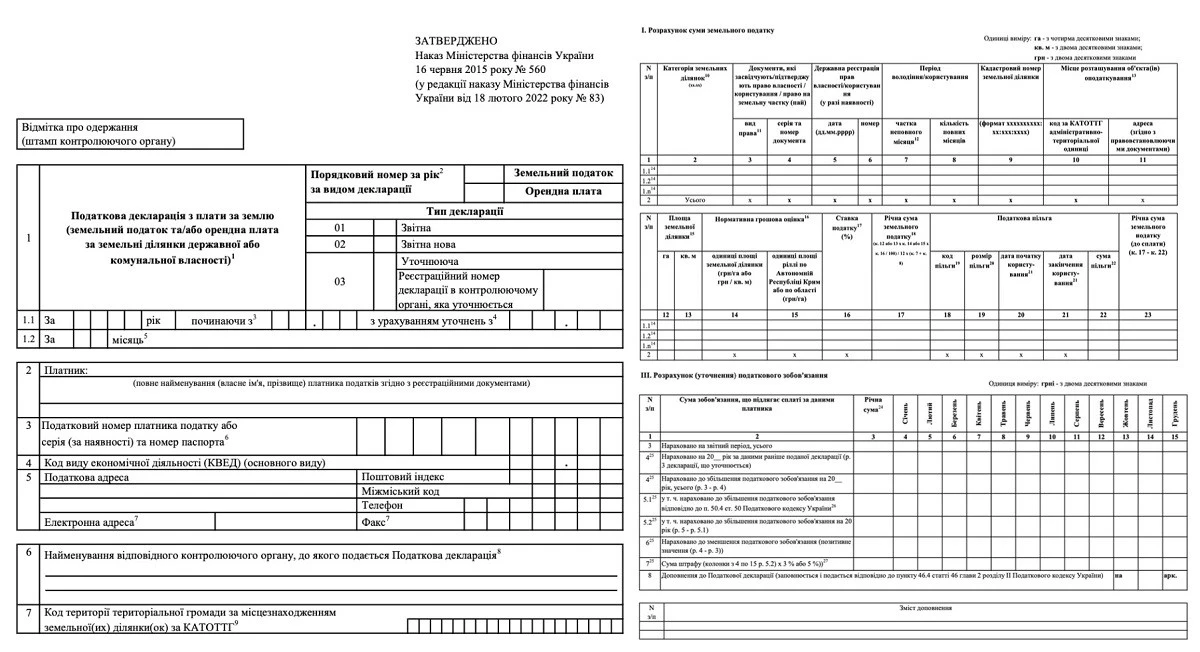

В 2025 году пользуемся новой формой декларации по плате за землю, утвержденной приказом Минфина от 16.06.2015 № 560 (в редакции приказа Минфина от 18.02.2022 № 83). Однако до декларации еще были изменения на основании приказа Минфина от 26.09.2023 № 520 (далее – Приказ № 520), который вступил в силу 24 ноября 2023 года. Эту форму использовали и в 2024 году (код электронной формы декларации J/F 0602008).

Декларация по плате за землю 2025: кто подает

Декларацию в органы контроля за местоположением земельных участков должны подавать плательщики платы за землю – юрлица - владельцы и землепользователи. Если юрлицо имеет обособленные подразделения и земельные участки по их местонахождению, то декларацию подает именно юрлицо, а не обособленное подразделение.

Подавать декларацию обязан также ФЛП, если именно на него оформлено право собственности, постоянного пользования или аренды земельного участка.

На які облікові моменти зважити і як внести зміни до облікової політики

Налоговая декларация по плате за землю 2025: срок подачи

Срок подачи декларации по плате за землю 2024 года календарный год, хотя предприятие может выбрать и месячный отчетный период.

В этом году предельный срок подачи налоговой декларации по плате за землю за год – 20 февраля 2025 года (п. 286.2 Налогового кодекса Украины, далее – НК).

Если предприятие выбирает месячный отчетный период, то декларацию нужно подавать в течение 20 к. дней после окончания отчетного месяца (п. 286.3 НК). В такой декларации указывается порядковый номер месяца в поле «За месяц». Годовая декларация в случае месячных отчетов уже не представляется. Плательщик налога в таком случае за год имеет 12 месячных деклараций. Такой период подачи деклараций целесообразен только для тех плательщиков, у которых часто меняется состав земельных участков.

Особенности формы декларации по плате за землю

Сначала о тех нюансах декларации, которые существовали и в прошлых ее версиях, но на них следует обратить внимание перед первым заполнением декларации, так как они выделяют декларацию из других. Нюансы таковы:

- используется код территории территориального общества по местонахождению земельного участка (или земельных участков) по КАТОТТГ, то есть Классификатора административно-территориальных единиц), – ряд. 7 декларации;

- существует также информация о кодах КАТОТТГ земельных участков, являющихся объектом налогообложения, и адресах их местоположений, – кол. 10-11 раздела I, а также кол. 11-12 раздела II;

- есть показатель периода владения/пользования земельным участком – для случаев владения/пользования земельными участками неполный календарный год. Это кол. 7-8 раздела I декларации, а также кол. 8-9 раздела II. Такой показатель позволяет сосчитать налог за несколько месяцев, а не весь год;

- вносится срок пользования налоговой льготой в отчетном периоде – в кол. 20-21 раздела и декларации. Как следствие, нужно иметь информацию о коде льготы, ее размере, датах начала и окончания пользования, сумме льготы;

- налог рассчитывается сначала за год, а затем определяется помесячная сумма путем деления годовой суммы на 12 – для этого предназначена разд. ІІІ декларации. Такой подход используется для всех месяцев кроме последнего;

- сумма налога за последний месяц (за полный год владения земельным участком – это декабрь) считается как разница между годовой суммой налога и месячными суммами налога (за полный год – за 11 месяцев). Из-за такого расчета устраняется проблема округлений (если так не сделать сумму помесячных налогов за землю за 12 месяцев может не совпасть с годовой суммой налога). Пример такого расчета приведен в конце консультации.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Если КАТОТТГ земельных участков разные

В ситуации нескольких земельных участков, которые находятся за разными КАТОТТГ, может быть и ситуация, когда они обслуживаются одной налоговой. Тогда декларации представляются по каждой отдельной территории территориального общества, код по КАТОТТГ которого указывается в строке 7 декларации (см. прим. 1 к декларации). Напоминаем, что КАТОТТГ – это Кодификатор административно-территориальных единиц и территорий территориальных общин, утвержденный приказом Минрегиона от 26.11.2020 № 290.

Коэффициенты индексации НДО

При заполнении графы 14 декларации по плате за землю применяется значение нормативной денежной оценки (НДО) земли. По разъяснению 16 из примечаний к декларации в этих графах указывается НДО с учетом кумулятивной величины коэффициента индексации, применяемого с даты последней утвержденной НДО. Индексация проводится в Государственном земельном кадастре «автоматически», что отражается в новых выписках из реестра. Таким образом, для заполнения декларации на 2025 год следует взять выписку из реестра в начале 2025 года, в котором будет проиндексирована НДО земельного участка с учетом 2024 года.

Если выписки нет – можно проиндексировать НДО земельного участка самостоятельно. Для справки коэффициенты индексации с 2019 года:

ИНДЕКСАЦИЯ НДО 2019-2024 | ||

Год, за который индексируется НДО | Коэффициенты индексации по видам земель | |

Сельскохозяйственные угодья | Другие земли | |

2019 | 1,000 | 1,000 |

2020 | 1,000 | 1,000 |

2021 | 1,000 | 1,100 |

2022 | 1,000 | 1,150 |

2023 | 1,051 | 1,051 |

2024 | 1,12 | 1,12 |

Более подробно об индексации, а также других коэффициентах индексации – в письме Госгеокадастра от 13.01.2025 № 6-28-0.22-18/71-25 (для скачивания приведен ниже). Для 2024 года в письме указан коэффициент индексации земель без их распределения на сельскохозяйственные и другие земли – 1,12. Это означает, что коэффициент индексации для всех земель одинаков. Об этом отмечают и налоговики: «Указанный коэффициент индексации нормативной денежной оценки земель применяется для всех категорий земель и видов земельных угодий» (разъяснение ГУ ГНС в Ровенской области).

В письме говорится, что «коэффициент индексации применяется кумулятивно в зависимости от даты проведения нормативной денежной оценки земель». Кумулятивно – это значит, что должны учитываться коэффициенты индексации прошлых лет. Таким образом, если НДО несельскохозяйственного земельного участка проводилась в 2019 году, то его значение нужно умножить на коэффициенты:

НДО2024 = НДО2019 × 1,12 × 1,051 × 1,15 × 1,1 × 1,00 × 1,00

Поскольку такой расчет придется оформлять справкой, то и лучше взять выписку из реестра – уже готовый документ.

Алгоритм заполнения декларации по плате за землю

В таблице ниже рассмотрим, как заполнить некоторые с позиции декларации по плате за землю по земельному налогу (раздел I). Относительно арендной платы (раздел II) – заполнение аналогичное разд. І. Расчет (уточнение) налогового обязательства (раздел ІІІ) – универсален для обоих видов платы за землю. Также при заполнении декларации следует обратить внимание на примечания к отдельным графам, которые размещены в конце самой декларации.

ЗАПОЛНЕНИЕ ОТДЕЛЬНЫХ ГРАФ ДЕКЛАРАЦИИ ПО ПЛАТЕ ЗА ЗЕМЛЮ | |||

Название показателя | Код строки | Как заполнить | |

Порядковый номер за год по виду декларации | 1 | Номер декларации указывается последовательно нарастающим числом в количестве поданных соответствующих деклараций. Декларации по земельному налогу и арендной плате за земельные участки государственной и коммунальной формы собственности подаются отдельно | |

Тип декларации: | |||

отчетная | Надо поставить отметку «х», когда подается:

Если в начале года декларант не являлся плательщиком платы за землю и в течение года получил право собственности (пользования) на земельный участок, то он должен подать соответствующему органу ГНС по местонахождению земельного участка годовую декларацию по плате за землю или ежемесячно подавать декларации с типом «Отчетная» | ||

отчетная новая | ставится отметка «х», если в поданной ранее декларации была допущена ошибка, а предельный срок подачи декларации за такой период еще не вышел – тогда декларация «отчетная новая» заменяет собой поданную ранее декларацию «отчетная» без каких-либо последствий. | ||

уточняющее | ставится отметка «х», если в поданной ранее декларации была допущена ошибка, которая исправляется уже после наступления предельного срока подачи | ||

Код территории территориального общества по местонахождению земельного(ых) участка(ок) по КАТОТТГ | 7 | Указываем код КАТОТТГ. При этом если земельный участок находится за пределами конкретного населенного пункта, то в кол. 10 раздела І или кол. 11 раздела II Декларации указывается код по КАТОТТГ (разъяснение 111.05 ОИР):

| |

Заполнение раздела I «Расчет суммы земельного налога» | |||

категория земельных участков | 2 | Относится код вида целевого назначения земельного участка – арабскими цифрами в формате ХХ.ХХ. Это код целевого назначения земельного участка. Коды универсальны и соответствуют Классификатору видов целевого назначения земельных участков из Приложения 59 к Порядку ведения Государственного земельного кадастра, утвержденному постановлением Кабмина от 17.10.2012 № 1051. Информация о целевом назначении земельного участка должна соответствовать информации указанной в документах, удостоверяющих право собственности или право пользования земельным участком. Код целевого назначения земельного участка имеет важное значение – именно по нему определяется ставка земельного налога в положении (решении) местного совета на соответствующий год | |

Подтверждающие документы удостоверяют право собственности/пользования | |||

вид права | 3 | Ставится код, соответствующий виду права на соответствующий земельный участок:

| |

серия и номер документа | 4 | Указывается серия и номер документа, удостоверяющий право собственности или право пользования земельным участком. Например, серия и номер свидетельства о государственной регистрации права собственности | |

Период использования | |||

доля неполного месяца | 8 | Указывается доля дней в месяце, рассчитываемая по формуле: доля неполного месяца = количество дней владения или пользования земельным участком в месяце ÷ общее количество дней в месяце Округление частицы осуществляется до 4-х знаков после запятой. Эта графа заполняется только, когда точно известно, что в течение года в середине месяца закончится срок действия договора аренды, земельный участок будет продан или будет выбытие по другим причинам. Однако, если землей будет пользование полнолуние, то эта графа будет не заполняется | |

количество полных месяцев | 9 | Указывается количество полных месяцев использования землей (т.е. с 1-го по последнее число месяца). Если участок используется весь год, то указывается полное количество месяцев года – «12» | |

нормативная денежная оценка | 14 | Указывается НДО земельного участка с учетом кумулятивной величины коэффициента индексации, применяемого с даты последней утвержденной НДО. В этой графе указывается оценка единицы площади земельного участка, если такая оценка проводилась (если нет – см. кол. 15) | |

15 | Указывается НДО с учетом кумулятивной величины коэффициента индексации, если оценка земли не проведена. Здесь указывается оценка единицы площади пашни в АР Крым или в области. Одновременное заполнение в одной строке кол. 14 и 15 не допускается | ||

налоговая льгота | 18-22 | При заполнении следует использовать примечания 19-22 к декларации. Коды льгот можно найти в Справочниках налоговых льгот, которые регулярно обновляются ГНС. Сумму налоговой льготы определяем как сумму «потерянного» государством налога с такого земельного участка. Если применяется освобождение от уплаты платы за землю за земельные участки, расположенные на территориях боевых действий или оккупированных россией, то это не считается налоговой льготой (разъяснение ГУ ГНС во Львовской области). Поэтому специального кода для такой льготы в упомянутых Справочниках налоговых льгот нет, а потому в случае применения норм пп. 69.14 подразд. 10 Переходных положений НК в декларации информация о льготах не указывается кол. 18 – 22 разд. І не заполняются (то же разъяснение ГУ ГНС во Львовской области) | |

Заполнение раздела ІІІ «Расчет (уточнение) налогового обязательства» | |||

Начислено на 20__ год всего | 3 | В графе 3 остается годовая сумма начисленного земельного налога из строки «Всего» кол. 23 разд. І декларации. В графы 4-15 вносятся суммы ежемесячных платежей по земельному налогу или арендной плате по месяцам январь-ноябрь полного отчетного года. При этом показатели этих граф 4-14 рассчитываем путем деления общей суммы на 12. Таким образом, при округлении за январь-ноябрь используем общее арифметическое правило, а в последнем месяце (декабре) – находим «остаточное» число, которое нужно записать как разницу между общей годовой суммой налога и суммой налога за январь-ноябрь (для полного года). Если земельный участок находился в пользовании неполный год – расчет аналогичен, то есть для остального месяца тоже вычисляем «остаточное» число | |

Декларация по плате за землю 2025 пример заполнения

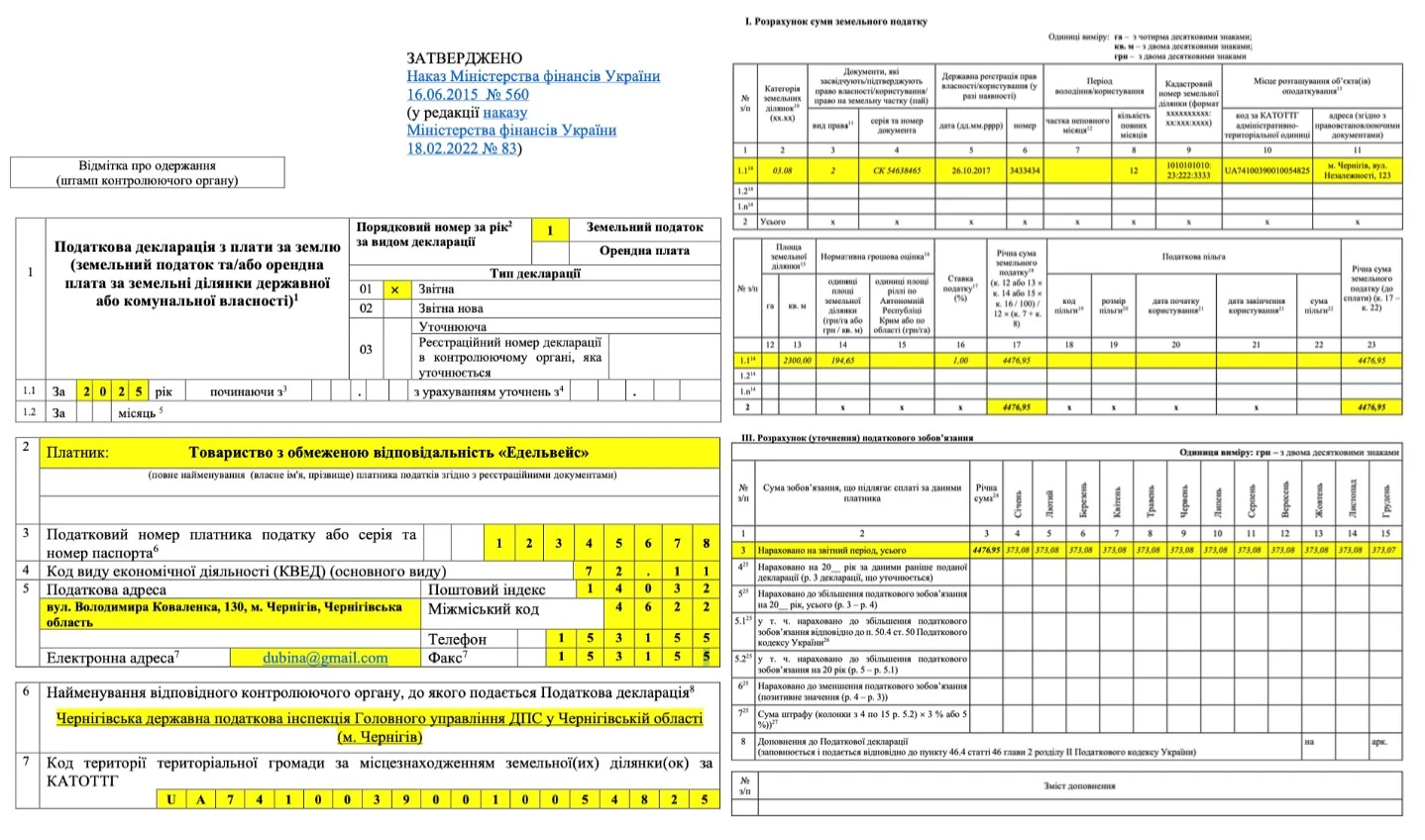

По условному примеру ООО «Эдельвейс» имеет земельный участок в г. Чернигове (КАТОТТГ – UA74100390010054825). Код вида целевого назначения (категории) земельного участка – 03.08 (земли общественной застройки – для строительства и обслуживания объектов туристической инфраструктуры и общепита).

Площадь земельного участка – 2300,00 м2, а нормативная денежная оценка по выписке из реестра 194,65 грн/м2 (учитывает индексацию НДО).

Ставка платы за землю на 2025 год, установленная Черниговским городским советом для земель хозяйственной застройки – для строительства и обслуживания объектов туристической инфраструктуры и заведений общественного питания – 1,00%.

Рассчитываем годовую сумму платы за землю для 2025 года:

2300,00 грн × 194,65 грн × 1,00% / 100% = 4476,95 грн

Рассчитываем месячную сумму платы за землю:

4476,95 грн /12 = 373,08 грн

Рассчитываем отдельно сумму платы за землю за декабрь 2025 — с целью согласования округлений:

4476,95 грн – 373,08 грн × 11 = 373,07 грн

Образец заполненной декларации по плате за землю 2025 по данному примеру приведен ниже.

Особенности декларации по плате за землю с земельных участков, расположенных на территориях боевых действий и временно оккупированных территориях

Сначала ситуация, когда все земельные участки расположены на территориях активных боевых действий или временно оккупированных Россией территориях Украины по состоянию на 01.01.2025 или в январе 2025 началась дата начала активных боевых действий (временной оккупации). Тогда предприятие, которое до 20.02.2025 не подал декларацию по плате за землю за 2025 год, не подает такую декларацию за земельные участки, расположенные на территориях активных боевых действий или временно оккупированных россией (основание – пп. 69.14 подраздел. Переходных положений НК, также разъяснение ГНС правда, оно для 2023 года, но ситуация с тех пор не изменилась.

Для определения упомянутых территорий, а также даты начала и завершения активных боевых действий используется Перечень территорий, на которых ведутся (велись) боевые действия или временно оккупированных Российской Федерацией, утвержденный приказом Минреинтеграции от 22.12.2022 № 309. месяца, в котором начались активные боевые действия или оккупация, до последнего числа месяца, в котором будут завершены активные боевые действия или оккупация (разъяснение ГНС).

Если боевые действия начались на территориях расположения земельного участка после подачи декларации, то подать следует уточняющую декларацию. Налоговые обязательства, задекларированные к уплате в ранее представленных налоговых декларациях, изменить и указать в размере «0» (см. разъяснение ГНС к подобной ситуации). Налоги уточняющую декларацию следует в течение 20 к. дней месяца, следующего за отчетным (в котором произошли изменения) (абз. 2 п. 286.4 НК, разъяснение ГНС 111.05 ОИР). Плательщики платы за землю, которые предоставляют уточняющие налоговые декларации за налоговые периоды, приходящиеся на период действия военного положения, не начисляют штрафные санкции и пеню (пп. 69.1 подразд. 10 Переходных положений НК, разъяснение ГНС).

Однако, если у налогоплательщика есть земельные участки и на «свободных» от войны и оккупации территориях, то налоговую декларацию подавать нужно, но тогда в отношении оккупированных территорий и территорий боевых действий применяется «военное» освобождение (основание – пп. 69.14 подраздел 10 Переходных положений НК).

Увольнение по пп. 69.14 подразд. 10 Переходных положений НК не считается налоговой льготой, поэтому не нужно приводить информацию о льготах по таким участкам в графах 18-22 разд. І декларации (разъяснение ГУ ГНС во Львовской области, хотя налоговики сами иногда употребляют термин «налоговая льгота» – см. разъяснение ГНС). Налоговики называют это «временным порядком взимания налогов и сборов», а не льготой.

При применении «военного» увольнения налог по таким участкам начисляется в кол. 17, но не переходит в кол. 23 (то же, если бы была сумма налоговой льготы в кол. 22, хотя она не заполняется). Как следствие, возникает разница между кол. 23 и 17 в размере освобождения от земельного налога. В такой декларации дополнительно требуется (на основе разъяснения ГУ ГНС во Львовской области):

- представить пояснения для налоговиков по уменьшению суммы налогового обязательства к уплате (разница между показателями кол. 17 и 23 раздела I декларации по плате за землю) в связи с применением норм пп. 69.14 подразд. 10 Переходных положений НК – обоснование произвольной формы;

- указать об пояснениях в декларации в строке «Дополнение к Налоговой декларации» в строке 8 декларации по плате за землю;

- в кол. «Содержание дополнения» указать причину уменьшения налогового обязательства: «Уточненная сумма налогового обязательства к уплате рассчитана в соответствии с пп. 69.14 подразд. 10 Переходных положений Налогового кодекса Украины».

Внимание: при применении «военного» увольнения будет разница между кол. 23 и 17 раздела I декларации по плате за землю на сумму. Такое увольнение не является налоговой льготой, поэтому сумма налоговой льготы (кол. 22) не определяется, а кол. 18-21 также не заполняются.

Если есть законсервированные земельные участки, то можно обратиться в консультацию ГНС.

Нужно ли подавать декларацию при освобождении от уплаты земельного налога

В случае наличия увольнения по уплате налога за землю декларация подается все равно. ГНС при стандартных («невоенных» ситуаций) считает это льготой Декларация и без того имеет информацию о льготе, ее коде и сумме (кол. 18-22 раздела I Декларации). Исключение – неуплата налога на основании «военного» увольнения по пп. 69.14 подразд. 10 Переходных положений НК; разъяснение ГНС (для 2023 года, но ситуация с тех пор не изменилась). Такое «военное» увольнение ГНС не считает налоговой льготой (см. выше).

При увольнении подается декларация с нулевым налоговым обязательством. За ее неподачу будет штраф, хотя и налоговое обязательство отсутствует.

Внимание: все льготники по налогу за землю, кроме единщиков, представляют нулевую декларацию по плате за землю.

Однако есть исключения, когда декларацию по плате за землю не подают:

- плательщики единого налога, потому что они рассматриваются не как получатели льготы, а просто неплательщиками земельного налога (разъяснение ГНС 111.05 ОИР). Следовательно, и подавать декларацию по земельному налогу единщикам не нужно;

- за земельные участки, не подлежащие налогообложению в соответствии со статьей 283 НК. Поскольку такое увольнение не считается льготой, то и декларацию за такие земельные участки подавать не нужно (разъяснение ГНС 111.05 ОИР).