Коли медичні послуги не оподатковують ПДВ

Операції з постачання послуг, які здійснюють платники ПДВ на митній території України — об’єкт оподаткування ПДВ. Водночас ПКУ звільняє від оподаткування ПДВ послуги з охорони здоров’я за двох умов:

1) медпослуги надають —

- заклади охорони здоров’я. Перелік закладів охорони здоров’я затвердило МОЗ наказом від 28.10.2002 № 385;

або

- реабілітаційні установи для осіб із інвалідністю та дітей із інвалідністю;

2) ці заклади/установи мають ліцензію на постачання таких послуг (пп. 197.1.5 ПКУ).

Виняток становлять послуги, перелічені в абзацах «а» — «о» підпункту 197.1.5 ПКУ. Їх оподатковуйте ПДВ за основною ставкою —20%.

Звільнення від оподаткування ПДВ не залежить від того, кому надають медпослуги — юридичним чи фізичним особам, за винятком послуг, перерахованих у підпунктах «а» — «о» підпункту 197.1.5 ПКУ (ІПК ДФС України від 06.09.2018 № 3880/6/99-99-15-03-02-15/ІПК).

Так само немає значення, від кого надходить оплата за послуги — від осіб, що отримали послуги, чи НСЗУ.

Отже, головне — визначити, чи належать послуги до тих, на які поширюється звільнення від ПДВ. Вебінари для бухгалтерів 2026

Оподаткування медоглядів ПДВ

Підлягають оподаткуванню ПДВ за ставкою 20%:

- профілактичні медогляди з підготовкою висновку про стан здоров’я на прохання громадян (пп. «в» пп. 197.1.5 ПК);

- медогляди для видачі посвідчення водія, дозволів громадянам на виїзд за кордон, на право отримання та носіння зброї, крім військовослужбовців і посадових осіб, для яких носіння зброї передбачає законодавство (пп. «з» пп. 197.1.5 ПК).

Звільнення від ПДВ спрацьовує, якщо організація медоглядів працівників є обов’язком роботодавця за законодавством.

Зокрема, Закон України «Про дорожній рух» від 30.06.1993 № 3353-ХІІ скеровує адміністрацію підприємств усіх форм власності та господарювання, до штатів яких входять водії:

- проводити медогляди водіїв для визначення здатності безпечно керувати транспортними засобами — попередні, періодичні, щозмінні передрейсові та післярейсові, позачергові за потреби (ст. 45);

- не допускати до керування транспортними засобами осіб, які не пройшли у встановлений строк медичного огляду (ст. 12).

Закон України «Про охорону праці» від 14.10.1992 № 2694-ХІІ зобов’язує роботодавців фінансувати та організувати попередні (під час прийняття на роботу) і періодичні (протягом трудової діяльності) медогляди працівників, зайнятих на важких роботах, роботах із шкідливими чи небезпечними умовами праці або таких, де є потреба у професійному доборі; а також щорічні медогляди осіб віком до 21 року (ст. 17).

Понад це КМУ постановою від 23.05.2001 № 559 (далі — Постанова № 559) затвердив Перелік професій, виробництв та організацій, працівники яких підлягають обов’язковим профілактичним медоглядам.

Увага: Постанова № 559 прирівнює профілактичні медичні огляди до обов’язкових.

Медогляди замовляють роботодавці та громадяни, які здійснюють індивідуальну, у т. ч. підприємницьку, діяльність.

ДО ВІДОМА! Операції з проведення обов’язкових медоглядів ліцензованим медзакладом звільняють від оподаткування ПДВ. Адже вони не потрапляють до винятків, зазначених у підпункті 197.1.5 ПК (ІПК ГУ ДПС у Донецький області від 01.03.2020 № 893/ІПК/05-99-04-01-13, ІПК ДФС України від 11.04.2019 № 1550/6/99-99-15-03-02-15/ІПК).

Податківці наголошують: умовою звільнення від ПДВ є обов’язковий характер медогляду. Правила медоглядів МОЗ прописало в наказах «Про затвердження порядку проведення медичних оглядів працівників певних категорій» від 21.05.2007 № 246 і «Щодо організації проведення обов’язкових профілактичних медичних оглядів працівників окремих професій, виробництв і організацій, діяльність яких пов’язана з обслуговуванням населення і може призвести до поширення інфекційних хвороб» від 23.07.2002 № 280.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Оподаткування ПДВ реалізації медкнижок під час профмедоглядів

Податківці роз’яснили, що реалізація медичних книжок — це операція з продажу товару. Тому вона є об’єктом оподаткування ПДВ (пп. «а» п. 185.1 ПК). Оподатковуйте реалізацію медкнижок за ставкою 20% (ІПК ГУ ДПС у Донецький області від 01.03.2020 р. № 893/ІПК/05-99-04-01-13).

Оподаткування ПДВ зубного протезування

Послуги із зубного протезування:

- входять до Переліку платних послуг, які надаються в державних і комунальних закладах охорони здоров’я та вищих медичних навчальних закладах, затвердженого Постановою КМУ від 17.09.1996 № 1138;

- не входять до переліку винятків в абзацах «а» — «о» підпункту 197.1.5 ПК.

Тому ці послуги є звільненими від оподаткування ПДВ, але заклад повинен мати ліцензію на їх надання (ІПК ГУ ДПС у Донецький області від 01.03.2020 р. № 893/ІПК/05-99-04-01-13).

Оподаткування ПДВ лікувального масажу

Податківці не дали прямої відповіді на запитання, чи звільняти від ПДВ послуги з лікувального масажу, які надає ліцензований медзаклад. Вони лише нагадали, що на операції з постачання послуг із масажу для зміцнення здоров’я дорослого населення, корекції осанки тощо не поширюється режим звільнення від оподаткування ПДВ (абз. «б» пп. 197.1.5 ПК). Такі операції оподатковують ПДВ на загальних підставах — за ставкою 20 %. Щоб з’ясувати, чи правомірно віднести лікувальний масаж до послуг з охорони здоров’я без ПДВ, податківці рекомендували звернутися до МОЗ (ГУ ДПС України у Запорізькій області від 16.04.2020 № 1551/ІПК/08-01-04-01-06).

Оподаткування ПДВ безоплатного лікувального харчування

Лікувальне харчування — це науково обґрунтована система організації харчування та диференційованого використання з лікувальною метою певних харчових продуктів, їхніх комбінацій, видів кулінарної обробки (п. 1.2, 1.3 розд. І Порядку організації лікувального харчування хворих у закладах охорони здоров’я державної та комунальної форм власності, затвердженому наказом МОЗ України від 29.10.2013 № 931). Воно є обов’язковою складовою комплексної терапії і застосовується в усіх відділеннях стаціонарів.

Податківці роз’яснили, від чого залежить порядок оподаткування операцій із безоплатної передачі продуктів лікувального харчування (ІПК ДПС України від 12.09.2019 № 165/6/99-00-07-03-02-15/ІПК).

Продукти є невід’ємною складовою послуг з охорони здоров’я, їх вартість входить до вартості послуг. Передача таких продуктів пацієнтам не тотожна постачанню товарів і тому не є об’єктом оподаткування ПДВ. Якщо продукти лікувального харчування придбали з ПДВ, а використовуєте в звільнених від ПДВ операціях, нарахуйте компенсувальні зобов’язання з ПДВ за правилами пункту 198.5 ПК.

Продукти не є невід’ємною складовою послуг з охорони здоров’я, їх вартість не входить до вартості таких послуг. Передачу цих продуктів пацієнтам податківці розцінюють як операцію з постачання товарів. За такою операцією: визначте зобов’язання з ПДВ, складіть податкову накладну на пацієнта, зареєструйте її в ЄРПН в установлений ПК строк.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Оподаткування ПДВ стажування інтернів

Податківці наголошують: стажування інтернів — це освітні послуги, а не послуги з охорони здоров’я. Освітні послуги звільняють від ПДВ, але за умови, що ці послуги надає навчальний заклад, який має ліцензію на їх постачання. Тож надання послуг зі стажування інтернів у медичних закладах, які не є навчальними, хоча й мають ліцензію на постачання освітніх послуг, не звільняють від ПДВ, а натомість оподатковують за ставкою 20% (ІПК ДПС від 22.08.2019 № 3944/6/99-99-15-03-02-15/ІПК).

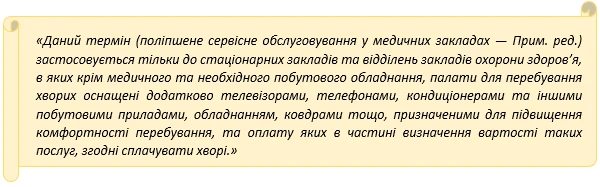

Оподаткування ПДВ поліпшеного сервісного обслуговування в медзакладах

Звільнення від оподаткування ПДВ не поширюється на медичне обслуговування громадян за їх бажанням у медичних закладах із поліпшеним сервісним обслуговуванням (абз. «і» пп. 197.1.5 ПК). Що вважати «поліпшеним сервісним обслуговуванням», підпункт 197.1.5 ПК не пояснює. Утім, є роз’яснення фахівців на офіційних вебсайтах Офісу великих платників ДПС та ГУ ДПС у Дніпропетровській області. Цей термін застосовуємо, коли йдеться про медичні послуги в стаціонарах, де:

- палати на додачу до медичного та необхідного побутового обладнання оснащені додатковими побутовими приладами для підвищення комфортності перебування;

- пацієнти отримують додаткові немедичні послуги, які оплачують власним коштом.

Медичне обслуговування в таких закладах та відділеннях здійснюється на бажання пацієнта, а не за направленням лікаря.

Не є поліпшеним сервісним обслуговуванням:

- застосування будь-якого медичного обладнання або методів надання медичної допомоги;

- обладнання холів та інших загальних приміщень холодильниками, телевізорами, м’якими меблями тощо — як в амбулаторіях, так і в стаціонарах.

Схоже роз’яснення свого часу надало МОЗ у листі від 12.03.1999 № 10.03.68/252:

Але цей лист МОЗ видало як пояснення до постанови КМУ «Про послуги з охорони здоров’я, операції з надання яких закладами охорони здоров’я, які мають спеціальний дозвіл (ліцензію) на надання таких послуг, звільняються від обкладення податком на додану вартість» від 05.10.98 № 1602, що вже втратила чинність. Тож наразі нормативно-правові акти не визначають критеріїв для ідентифікації поліпшеного сервісного обслуговування у закладах охорони здоров’я. Зацікавленим особам варто звернутися до МОЗ по індивідуальні консультації.

Чи нараховувати ПДВ на кошти за медичні послуги

Звільнення медпослуг від оподаткування ПДВ не залежить від того, хто їх оплачує. Але від джерела коштів залежать дати:

- коли визначати зобов’язання з ПДВ;

- коли складати ПН.

Якщо кошти надійшли з бюджету/від НСЗУ

Якщо оплатили послугу із бюджету правило «першої події» (п. 187.1 ПКУ) щодо визначення податкових зобов’язань не діє. Дата виникнення податкових зобов’язань — дата зарахування коштів на банківський рахунок платника податку або дата отримання відповідної компенсації у будь-якій іншій формі, у т. ч. у формі зменшення заборгованості платника перед бюджетом (п. 187.7 ПКУ).

Підтвердженням оплати послуг за рахунок бюджетних коштів для податківців буде наявність у договорі поставки відповідної умови — про те, що послуги оплачуватимуть із рахунка Держказначейства (ІПК ДПС України від 12.02.2020 № 557/6/99-00-07-03-02-06/ІПК).

Змоделюємо ситуацію. Медзаклад уклав договір із НСЗУ та надає послуги з охорони здоров’я населенню за програмою державних гарантій. Оплату за послуги отримує з держбюджету від НСЗУ.

Операція з постачання послуг з охорони здоров’я є об’єктом оподаткування ПДВ (пп. «б» п. 185.1 ПКУ). Водночас, якщо такі послуги надає ліцензований медзаклад, їх звільняють від оподаткування ПДВ (пп. 197.1.5 ПКУ). Коли медзаклад зараховує кошти від НСЗУ, так компенсує вартість послуг із медичного обслуговування населення, що звільнені від оподаткування ПДВ. До послуг, перерахованих у абзацах «а» — «о» підпункту 197.1.5 ПКУ, ПДВ-пільгу не застосовують.

За звільненими від оподаткування ПДВ операціями медзаклад зобов’язання з ПДВ не визначає. Відповідно, не нараховує ПДВ на суму коштів, отриманих від НСЗУ як оплату за такі послуги.

Водночас на дату зарахування на банківський рахунок бюджетних коштів — як оплати вартості послуг — маєте скласти та зареєструвати в ЄРПН податкову накладну. Оскільки отримувачами медпослуг є фізичні особи — неплатники ПДВ, оформляйте такі податкові накладні на неплатника ПДВ з позначкою «Без ПДВ» (ІПК ДПС України від 20.03.2020 № 1186/6/99-00-07-03-02-06/ІПК).

Для інших послуг, які підлягають оподаткуванню ПДВ, медзаклад мусить визначити зобов’язання з ПДВ за правилами пункту 187.1 або 187.7 ПКУ — залежно від джерела походження коштів. Також треба скласти і зареєструвати в ЄРПН податкову накладну на отримувача послуг.

Порада: складайте окремі податкові накладні для операцій, що оподатковуєте, і операцій, звільнених від оподаткування.

Якщо послуги оплатила страхова компанія

Послуги страхування не є об’єктом оподаткування ПДВ. Тому виплату страхових платежів ПДВ не оподатковують.

Натомість постачання застрахованій особі медичних послуг, які оплачує страхова компанія, є об’єктом оподаткування ПДВ. Якщо послуги не потрапляють під звільнення від оподаткування ПДВ за пунктом 197.1.5 ПКУ, визначте зобов’язання з ПДВ на дату події, що сталася раніше:

- отримали страховий платіж;

- надали послуги.

Податкові зобов’язання з ПДВ визначайте виходячи з договірної вартості послуг. Складіть і зареєструйте в ЄРПН податкову накладну. Її оформте на застраховану особу (ІПК ГУ ДПС у Донецькій області від 03.03.2020 № 893/ІПК/05-99-05-08-13).

Якщо на послуги поширюється пільга підпункту 197.1.5 ПКУ, податкових зобов’язань із ПДВ не буде. Попри це маєте скласти і зареєструвати в ЄРПН податкову накладну на застраховану особу.