Приложение ПН к декларации 2023: налог на доходы нерезидентов

Назначение Приложения ПН

Приложение ПН («Податок Нерезидента») к декларации по налогу на прибыль 2023 подается:

- резидентом, который имел в текущем отчетном периоде выплату дохода с источником происхождения в Украине нерезиденту-юрлицу.;

- нерезидентом, имеющим постоянное представительство на территории Украины, – если он произвел выплату дохода другому нерезиденту (разъяснение ГУ ГНС в Одесской области). Такие нерезиденты с 01 января 2021 являются плательщиками налога на прибыль вместо постоянных представительств нерезидентов. Исключение – доход выплачивается со счета постоянного представительства главной компании-нерезиденту, владеющей представительством, так как с такого дохода налог на прибыль уже был уплачен.

Вебінари для бухгалтерів 2026 Если таких нерезидентов-получателей дохода было несколько – на каждого нерезидента составляется отдельное Приложение ПН. Однако если одному резиденту были выплачены доходы нескольких видов, то все они отражаются в одном Приложении ПН.

Выплаты нерезидентам, являющимся физлицами, в Приложении ПН не отражаются (такие выплаты не облагаются налогом на репатриацию, а подпадают под обложение НДФЛ).

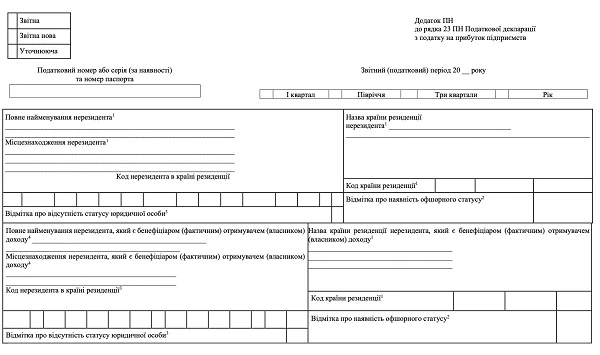

Форму Приложения ПН, в которой желтым цветом выделены изменения по приказу Минфина от 20.02.2023 г. № 101 (вступил в силу 31 марта 2023) приведена ниже.

Приложение ПН у неплательщиков налога на прибыль

Удерживать и уплачивать налог на репатриацию, используя декларацию по налогу на прибыль и Приложение ПН к ней, также должны даже неплательщики налога на прибыль, а именно:

- неприбыльные организации (пп. 14.1.213 НКУ, разъяснение ГНС 102.04, ГУ ГНС в Днепропетровской области);

- юрлица, являющиеся плательщиками единого налога (пп. 133.11 НКУ, пп. 141.4.2 НКУ, п. 297.5 НКУ). Это как раз тот случай, когда плательщику единого налога приходится подавать декларацию по налогу на прибыль, от которой он в других случаях уволен;

- физлица-предприниматели (ФЛП), а также физлица-независимщики (т.е. лица, осуществляющие независимую профессиональную деятельность) (пп. 141.4.2 НКУ, разъяснение ГНС в 102.16 ВИР, см. ниже). Они представляют декларацию по налогу на прибыль и Приложение ПН к ней. Система налогообложения ФЛП значения не имеет – плательщиками налога на доходы нерезидента могут быть и ФЛП-единщики, и ФЛП-общики.

Все перечисленные лица должны подать декларацию по налогу на прибыль с заполненным Приложением ПН по итогам года, в котором была выплата дохода нерезиденту, в течение 60 к. дней по завершению такого года (пп. 49.18.6 НКУ, разъяснение ГНС 102.04 ВИР). В табличной части декларации такие налогоплательщики заполняют только ряд. 23 ПН (разъяснение ГНС 102.04 ВИР и 102.20.02 ВИР).

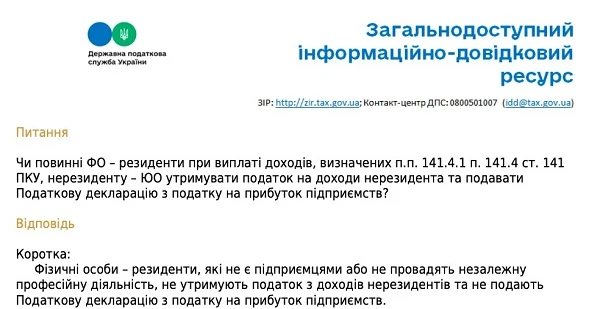

Что касается физлиц-резидентов, не являющихся ФЛП или независимыми, то они не удерживают налог с доходов нерезидентов и соответственно не представляют декларацию по налогу на прибыль и Приложение ПН (то же самое разъяснение ГНС 102.16 ВИР, приведенное ниже).

Расчет и уплата налога на доходы нерезидента

Расчет и уплата налога на репатриацию происходит по следующим правилам:

- облагаются доходы, перечень которых дан в пп. 141.4.2-141.4.11 НКУ;

- в большинстве случаев налог удерживается с суммы дохода, выплачиваемой нерезиденту. Это значит, что нерезиденту его доход перечисляется, как правило, уже за минусом удержанного налога. При этом резидентам запрещено уплачивать его за свой счет (пп. 141.4.9 НКУ), кроме выплат по договорам страхования (перестрахования) и рекламных услуг (пп. 141.4.5, пп. 141.4.6 НКУ). Если налог не был удержан при выплате дохода, то он облагается налогом по другой формуле расчета, определенной абз. 8 пп. 141.4.2 НКУ (см. далее таблицу);

- сумма налога уплачивается в бюджет в день выплаты дохода нерезиденту (пп. 141.4.2 НКУ). При этом используется курс НБУ, действующий на день выплаты дохода (разъяснение ГНС 102.16 ВИР).

ФОРМУЛЫ РАСЧЕТА НАЛОГА НА РЕПАТРИАЦИЮ 2023 | |

ДЕНЕЖНЫЕ ДОХОДЫ, если налог удерживается при выплате дохода | НЕДЕНЕЖНЫЕ ДОХОДЫ и если налог не был удержан с соответствующего дохода при выплате* (в т.ч. при выплате доходов, приравненных по НКУ к дивидендам) |

Пс = СД×СП/100%, | Пс = СД×100%/(100% – СП) – СД, |

где:

| |

* есть случаи, когда налог на доходы нерезидентов не удерживается с дохода, а уплачивается за счет самого лица, выплачивающего такой доход нерезиденту. Это операции по страхованию/перестрахованию (пп. 141.4.5 НКУ). В данной ситуации особая формула дело не применяется | |

Консультація зорієнтує, як податківці здійснюють контроль за прибутками платників податків із 9 червня. Ознайомтеся з матеріалом, щоб знати, які питання перевіряють та які помилки і ризики можуть виникати у платників. Так уникнете неприємних сюрпризів

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Выплаты неналогооблагаемым нерезидентам

Также есть выплаты, которые не облагаются налогом на доходы нерезидента. К ним в частности относятся следующие:

- доходы нерезидентов-юрлиц в виде выручки от реализации товаров, выполнения работ или предоставления услуг, полученных от резидента, в т.ч. стоимость услуг международной связи и международного информационного обеспечения (пп. «к» пп. 141.4.1 НКУ, письмо ГНС от 31.03.2017 г. № 6610/6/99-99-15-02-02-15). Условие неналогообложения – такие работы и услуги не должны упоминаться прямо в пп. «а»-«й» пп. 141.4.1 НКУ;

- проценты или доход (дисконт) на государственные ценные бумаги или облигации местных ссуд или долговые ценные бумаги, исполнение обязательств по которым обеспечено государственными или местными гарантиями (пп. 141.4.10 НКУ). Исключение – в частности, нерезиденты из низконалоговых юрисдикций (пп. 141.4.10 НКУ, пп. 39.2.1.2 НКУ, Перечень из постановления Кабмина от 27.12.2017 г. №1045);

- доход уплачивается постоянному представительству другого нерезидента на территории Украины. Дело в том, что такой нерезидент, имеющий такое представительство, сам является плательщиком налога на прибыль (пп. 141.4.2 НКУ, пп. 141.4.7 НКУ, пп. 133.2.2 НКУ).

- проценты за кредиты (ссуды), полученные субъектами хозяйствования и выполнение которых обеспечивается государственными или местными гарантиями (пп. 141.4.10 НКУ). Исключение – нерезиденты из низконалоговых юрисдикций (пп. 141.4.10 НКУ, пп. 39.2.1.2 НКУ, Перечень из постановления Кабмина от 27.12.2017 г. №1045);

- выплаты дипломатическим представительствам, консульствам, так как они не являются плательщиками налога на прибыль и освобождаются от налогообложения по международным соглашениям (пп. 133.2.1 НКУ, ст. 28 Венской конвенции о дипломатических отношениях и ст. 39 Венской конвенции о консульских отношениях).

Также не удерживают налог на доходы нерезидентов резиденты Дія Сіті, если суммы таких доходов подлежат налогообложению по провалам пп. 141.91.2.15 НКУ (контролируемые операции, не соответствующие принципу «вытянутой руки»).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Ставки налога на доходы нерезидентов 2023

Для расчета налога на репатриацию применяются, в частности, ставки, приведенные в таблице ниже.

СТАВКИ НАЛОГА НА РЕПАТРИЯЦИЮ 2023 | ||

Ставка налога | Когда применяется | НКУ, пп. |

15% | основная ставка, которая применяется ко всем доходам, кроме приведенных ниже | 141.4.2 |

20% | реклама | 141.4.6 |

18% | прибыль от беспроцентных (дисконтных) облигаций или казначейских облигаций | 141.4.3 |

6% | фрахт | 141.4.4 |

0%, 4%, 12% | страховые платежи (взносы, премии) и страховые выплаты (страховые возмещения) внутри договоров страхования или перестрахование рисков, в т.ч. страхование жизни в пользу нерезидентов (в зависимости от вида страхования и рейтинга надежности страховщиков) | 141.4.5 |

5% | Проценты по ссудам или финансовым кредитам, предоставленным резидентам, при соблюдении следующих условий:

| 141.4.11 |

в зависимости от норм международных договоров | Вышеупомянутые ставки налога используются тогда, когда нет иных, предусмотренных международными договорами (конвенциями) об избежании двойного налогообложения. При этом должны соблюдаться следующие условия:

При несоблюдении данных условий налогообложение осуществляется по основной ставке | 103.1, 103.2 |

Заполнение Приложения ПН

Приложение ПН к декларации по налогу на прибыль 2023 г. заполняется отдельно на каждого нерезидента. Налогоплательщики, подающие декларацию ежеквартально заполняют Приложение ПН к декларации 2023 года нарастающим итогом.

Особенности заполнения заглавной части Приложения ПН следующие:

- если код регистрации нерезидента в своей стране неизвестен, то ставится прочерк;

- название и код страны указывается в соответствии с Списком кодов стран мира для статистических целей, которая утверждена приказом Госстата от 08.01.2020 г. № 32. Или приводится название свободной экономической зоны;

- если страна, где находится нерезидент, имеет оффшорный статус в соответствии с 14.1.1221 НКУ, то осуществляется соответствующая отметка. Оффшорный статус можно проверить по распоряжением КМУ от 23.02.2011 г. № 143-р «О перечне оффшорных зон»;

- полное наименование и местонахождение нерезидента должны содержать информацию, указанную в контракте/договоре;

- возможно, нужно поставить отметку о том, что нерезидент не имеет статуса юрлица. Однако здесь подразумеваются не физлица, а разные обособленные экономические образования, которые по законодательству других стран не имеют статуса юрлица. Примером такого образования может служить совместная деятельность («joint venture»). Такую информацию можно найти в регистрационных данных контрагента.

В нижней части также есть данные о местонахождении нерезидента, который является конечным бенефициаром – фактическим получателем дохода. Дело в том, что есть возможность облагать налогом выплату дохода, пользуясь не международным договором со страной нерезидента, а международным договором со страной конечного бенефициара дохода. Однако от нерезидента следует заявление, что он не является конечным бенефициаром (абз. 4-6 п. 103.2 НКУ).

Общая сумма налога рассчитывается в графе 8 ряд. 34 Таблицы 1 Приложения ПН. После этого она переносится в ряд. 23 ПН Налоговой декларации по налогу на прибыль. Если нерезидентов несколько и соответственно заполнено несколько Приложений ПН, то считается общая сумма по ряд. 34 и она уже переносится в ряд. 23 ПН декларации.

Таблица 1 Приложения ПН содержит сейчас 33 позиции видов дохода, подлежащих налогообложению при выплате нерезиденту. Рассмотрим основные из них в таблице ниже.

ЗАПОЛНЕНИЕ ПРИЛОЖЕНИЯ ПН | |

Код строки | Вид дохода и нюансы заполнения |

1 | Процентные доходы – доходы, полученные за использование средств или имущества (пп. 14.1.206 НКУ). Однако в этой строке не отображаются:

|

2 | Дивиденды – часть распределенной прибыли, выплаченная нерезиденту |

3 | Роялти – доходы как вознаграждение за использование или предоставление права на использование объекта интеллектуальной собственности. Если определение роялти по международному договору не совпадает с определением по пп. 14.1.225 НКУ, то используется определение по международному договору |

4 | Фрахт – доход в виде вознаграждения по договорам найма, перевозки, поднайма судна или транспортного средства или его части для перевозки грузов и пассажиров морскими и воздушными судами, а также перевозки грузов железнодорожным или автомобильным транспортом (пп. 14.1.260 НКУ). Налог начисляется на базовую ставку фрахта, включая расходы на погрузочно-разгрузочные работы, складирование (пп. 14.1.12 НКУ). Налог уплачивается независимо от того по территории какой страны осуществлялись перевозки (Украиной или за границей) |

5 | Доходы от инжиниринга – перечень приведен в пп. 14.1.85 НКУ |

6 | Лизинговая/арендная плата – определение в пп. 14.1.97 НКУ |

7 | Доход от продажи недвижимого имущества или иного отчуждения недвижимого имущества или неделимого объекта незавершенного строительства – облагается налогом только доход от продажи имущества, расположенного на территории Украины. Если за границей – не облагается налогом (пп. «д» пп. 141.4.1 НКУ) |

8 | Доход от продажи ценных бумаг, деривативов и других корпоративных прав. Определение ценных бумаг – ст. 194 ГКУ и ст. 163 ХКУ, деривативов – пп. 14.1.95 НКУ, корпоративных прав – пп. 14.1.90 НКУ |

11 | Доходы, полученные от производства совместной деятельности, воплощение долгосрочных контрактов. Такие договоры облагаются налогом, если они выполняются на территории Украины |

12 | Вознаграждения от осуществления культурной, образовательной, религиозной, спортивной и развлекательной деятельности. Правила осуществления такой деятельности и определения терминов находятся в специализированных нормативных документах, например Закон «О культуре» от 14.12.2010 г. № 2778 или Закон «О физической культуре и спорте» от 24.12.1993 г. № 3808 |

13 | Доходы от брокерской деятельности, комиссионных и агентских услуг на территории Украины – урегулирован пп. «с» пп. 141.4.1 НКУ |

14 | Доходы от деятельности в сфере развлечений (см. пп. 14.1.46 НКУ) |

19 | Взносы и премии, уплаченные, кроме указанных в пп. 141.4.5 НКУ |

15 | Суммы благотворительной помощи, пожертвований и т.п., выплачиваемые нерезидентам |

17 | В других доходах указываются доходы от осуществления нерезидентом или его постоянным представительством хозяйственной деятельности на территории Украины, прямо не указанных в строках выше |

18 | Прибыль от сделок с беспроцентными (дисконтными) облигациями или казначейскими обязательствами. При этом значение этой строки:

|

23 | Доходы за производство и/или распространение рекламы |

30-32 | В этих строках приводятся платежи, приравненные к дивидендам*. Заполняются эти строки только предприятиями, которые осуществляют контролируемые операции (абз. 4-6 пп. 14.1.49 НКУ, пп. 141.4.2 НКУ). Сюда относятся:

|

33 | Данная строка также касается платежей, приравненных к дивидендам*. Однако он заполняется независимо от того, есть ли у предприятия контролируемые операции или нет (абз. 3 пп. 14.1.49 НКУ, пп. 141.4.2 НКУ). Здесь приводится выплаты по причине:

Условие: такие выплаты приводят к уменьшению суммы нераспределенной прибыли предприятия |

* об уплате налога на доходы нерезидентов по таким платежам, которые приравниваются к дивидендам, есть УПК, утвержденная приказом Минфина от 20.08.2021 г. № 480. Строки 30-33 заполняются в том периоде, когда налог на доходы нерезидентов уплачен в бюджет | |

Таблица 2 Приложения ПН вспомогательный для заполнения ряд. 18 Основной Таблицы 1 (расчет суммы прибыли нерезидента от операций с беспроцентными (дисконтными) облигациями и казначейскими обязательствами.

Пример 1 (денежный доход нерезиденту). В ІІІ квартале 2023 г. предприятие ООО «Весна» уплатило нерезиденту-юрлицу из Польши дивиденды в сумме 18000 злотых. Курс НБУ на дату выплаты 8,9666 грн/злотый. Нерезидент является соучредителем предприятия в Украине, и ему принадлежит более 25% капитала предприятия. В соответствии с Конвенцией между Правительством Украины и Правительством Республики Польша об избежании двойного налогообложения доходов и имущества и предупреждении налоговых уклонений такие доходы облагаются налогом по ставке 5% (ст. 10 Конвенции).

Рассчитываем сумму облагаемого дохода:

18000×8,9666 = 161398,80 грн ≈ 161399 грн

В графе 3 Таблицы 1 Приложения ПН сумму дохода указываем полностью, то есть с учетом удержанного налога.

Рассчитываем сумму удержанного налога на доходы нерезидента (гр. 6 Приложения ПН):

161398,80×0,05 = 8069,94 грн ≈ 8070 грн

Сумму налога следует платить именно в округленном до целых виде, так как именно такая цифра указывается в Приложении ПН (разъяснение ГНС ЗИР 102.16).

В Приложении ПН эта ситуация будет отображена способом, приведенным в таблице ниже.

ЗАПОЛНЕНИЕ ТАБЛИЦЫ 1 ПРИЛОЖЕНИЯ ПН (денежный доход) | |||||||

Виды доходов | Код строки | Сумма доходов | Ставка налога (%) согласно НКУ | Ставка налога (%) согласно международному договору* | Сумма налога (гр. 3×гр. 4/100илигр. 3×гр. 5/100) | Сумма налога на уплату при неденежной форме выплаты** (гр. 3×100/(100 – гр. 4) – гр. 3) или (гр. 3×100/(100 – гр. 5) – гр. 3) | Сумма налога (гр. 6 или гр. 7) |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

… | … | … | … | … | … | … | … |

Дивиденды | 2 | 161399 | 15 | 5 | 8070 | – | 8070 |

… | … | … | … | … | … | … | … |

Всего | 34 | 161399 | × | × | 8070 | – | 8070 |

* в случае внедрения интернационального контракта следует указать его заглавие и норму, по которой применяется предусмотренная контрактом ставка налога; ** или если налог не был удержан с дохода при его выплате | |||||||

Удержанную сумму 8069,94 грн нужно отразить в ряд. 23 ПН основной части декларации. Затем в декларации есть следующее:

- у годовых плательщиков – цифру из ряд. 23 ПН переносим в ряд. 25;

- у квартальных плательщиков – заполняем еще и ряд. 24 с суммой налога на доход нерезидента с предыдущего налогового периода (с учетом уточнений, если таковые были), а в ряд. 25 переносим разность двух предыдущих строк (= стр. 23 ПН – стр. 24). Такой расчет, потому что Приложение ПН к декларации квартальников заполняется накопительно, например Приложение ПН к декларации за ІІІ квартал содержит данные с января по сентябрь.

Обратите внимание, что в ситуации данного примера еще и нужно подготовить Приложение ПП, так как применяется ставка налога по международному договору, рассматриваемая как льгота (см. далее). Сумма налоговой льготы в данном случае рассчитывается следующим образом:

161398,80×(0,15 – 0,05) = 161398,80 грн ≈ 161399 грн,

где 0,15 – это ставка налога на репатриацию, которая должна была быть по НКУ.

Заполнение Приложения ПН, если доход нерезидента освобожден от налогообложения

Если по международному договору обложение выплаты нерезиденту вообще отсутствует (ставка 0%), то Приложение ПН все равно составляем, но в гр. 5 указываем ставку «0%» (есть по этому поводу разъяснение ГНС 102.20.02 ВИР).

Приложение ПП – если ставка налога меньше обычной

Если применяется нулевая ставка налога на доходы нерезидентов или любая другая, которая меньше определенной для данной ситуации по НКУ, то кроме Приложения ПН еще и заполняются Приложение ПП, содержащий расчет суммы налоговых льгот. Так, в Приложении ПП тогда указываются соответствующие коды налоговых льгот, в частности код 11020025 – если использована ставка налога, предусмотренная международным договором и которая ниже ставки с НКУ (см. Справочник льгот №118/1). Есть еще отдельные коды по процентным доходам и субсидиям иностранным субъектам кинематографии (см. Справочник льгот №118/2).

Пример расчета налога на репатриацию для неденежного дохода

В заключение рассмотрим еще и пример расчета налога на доходы нерезидентов, который был выплачен в имущественной форме.

Пример 2 (неденежный доход). В ІІІ квартале 2023 года юрлицу-нерезиденту Германии предприятие передало экспортные образцы своей продукции на общую сумму 1500 евро. На дату передачи действовал курс НБУ 39,9914 грн/евро. Никаких справок о своем резиденстве немецкий получатель продукции не предоставлял, поэтому международное соглашение применить нельзя. Как следствие была применена обычная ставка налога на доходы нерезидента 15%.

Рассчитываем сначала сумму дохода в пересчете на гривны по курсу НБУ на дату экспорта:

1500×39,9914 = 59987,10 ≈ 59987 грн

Для расчета налога на репатриацию применяем формулу по абз. 8 пп. 141.4.2 НКУ:

59987,10 ×100%/(100% – 15) – 59987,10 = 70573,06 – 59987,10 = 10585,96 ≈ 10586 грн

Заполненная Таблица Приложения ПН приведена ниже.

ЗАПОЛНЕНИЕ ТАБЛИЦЫ 1 ПРИЛОЖЕНИЯ ПН (неденежный доход) | |||||||

Виды доходов | Код строки | Сумма доходов | Ставка налога (%) согласно НКУ | Ставка налога (%) согласно международному договору* | Сумма налога (гр. 3×гр. 4/100илигр. 3×гр. 5/100) | Сумма налога на уплату при неденежной форме выплаты** (гр. 3×100/(100 – гр. 4) – гр. 3) или (гр. 3×100/(100 – гр. 5) – гр. 3) | Сумма налога (гр. 6 или гр. 7) |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

… | … | … | … | … | … | … | … |

Другие доходы | 17 | 59987 | 15 | – | – | 10586 | 10586 |

… | … | … | … | … | … | … | … |

Всего | 34 | 59987 | × | × | – | – | 10586 |

* в случае внедрения интернационального контракта следует указать его заглавие и норму, по которой применяется предусмотренная контрактом ставка налога; ** или если налог не был удержан с дохода при его выплате | |||||||