Курсы повышения квалификации медработников: оформление, оплата, налогообложение

Повышение квалификации медработников

Повышение квалификации медработников – это обязательное профессиональное обучение медработников. Оно является частью их непрерывного профессионального развития. По общему правилу такое обучение должно осуществляться хотя бы раз в 5 лет (письмо Минсоцполитики от 08.06.2016 г. № 352/021/106-16). С этой же периодичность осуществляется и аттестация определенных категорий медперсонала, например, младшего. Однако, если происходит перевод медработника на высшую категорию, то прохождение курсов повышения квалификации может потребоваться и раньше. Подробно все эти правила для медработников можно найти в следующих документах:

- Положение о порядке проведения аттестации врачей, приказ МИНЗДРАВА от 22.02.2019 г. № 446 (далее – Положение № 446);

- Положение об аттестации младших специалистов с медицинским образованием, приказ Минздрава от 23.11.2007 № 742.

Основанием для освобождения от обязательного повышения квалификации может быть беременность и роды (абз. 4 п. 1 разд. II Положения № 446). Также такой причиной является и отпуск по уходу за ребенком до достижения им 3(6)-летнего возраста.

В медучреждении всегда должно быть ответственное лицо, которое следит за соблюдением сроков повышения квалификации работников. Вебінари для бухгалтерів 2026

Повышение квалификации – какие гарантии у медработника

Трудовые гарантии по медработникам, которых отправили на обучение, определяют ст. 122 КЗоТ, а также:

- Постановление Кабмина от 28.08.1997 г. № 695 «О гарантиях и компенсациях для работников, которые направляются для повышения квалификации, подготовки, переподготовки, обучения другим профессиям с отрывом от производства» (далее – Постановление № 695);

- Постановление Кабмина от 11.05.2011 г. № 524 «Вопросы оплаты труда работников учреждений, заведений и организаций отдельных отраслей бюджетной сферы» (далее – Постановление № 524).

Последний документ хотя и касается бюджетников, но в нем есть норма в абз. 2 п. 2, касающиеся медицинских и фармацевтических работников государственных и коммунальных заведений (учреждений).

Медицинские и фармацевтические работники, которых направляют на курсы повышения квалификации (другое обязательное обучение) пользуется такими гарантиями:

- сохраняют место работы (должность) – ст. 122 КЗоТ. Это значит, что во время обучения таких работников нельзя сменить, ликвидировать их должность, перевести на другую должность;

- сохраняют среднюю зарплату (ст. 122 КЗоТ, пп. «а» п. 1 Постановления № 695). При этом медицинским и фармацевтическим работникам государственных и коммунальных заведений (учреждений), если они направляются в учреждения последипломного образования, подготовки и переподготовки, хранится по основному месту работы, так и по совместительству по каждому месту работы (п. 2 Постановления № 524). Начисление этого среднего заработка осуществляется, исходя из зарплаты за последние 2 месяца работы по правилам Порядка исчисления средней заработной платы, утвержденного постановлением Кабмина от 08.02.1995 г. № 100 (далее – Порядок № 100);

- получают компенсацию стоимости проезда к месту обучения и обратно. Однако на практике данная норма применяется только в отношении междугороднего проезда. Если же все в черте города, то не оплачивается (пп. «б» постановления № 695);

- получают суточные за каждый день пребывания в пути по правилам служебных командировок (пп. «в» постановления № 695);

- имеют обеспечение общежитием, а в случае его отсутствия, возмещение найма жилого помещения по правилам служебных командировок (пп. «в» постановления № 695).

Подчеркиваем, что все это лишь минимальные гарантии. Медучреждение-КНП вполне может их расширить, например, введением премии за обучение, стипендии, компенсации питания и тому подобное. Однако такие особые гарантии следует предусмотреть в коллективном договоре, и они должны осуществляться в отношении всех работников, а не по выборочному принципу.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Повышение квалификации и командировки медработника: совместное и отличное

Учитывая вышеприведенные гарантии встает вполне логичный вопрос: а в чем же тогда отличие от обычной служебной командировки? Это демонстрирует таблица ниже.

ОБЩЕЕ И ОТЛИЧНОЕ МЕЖДУ ПОВЫШЕНИЕМ КВАЛИФИКАЦИИ И КОМАНДИРОВКОЙ | ||

Повышение квалификации | Совместное: командировки и повышение квалификации | Командировка |

Приказ о направлении на повышение квалификации составляется на основании ст. 122 КЗоТ. | Оплата суточных, возмещение найма помещения (однако при обучении – только в случае отсутствия общежития), возмещение проезда, составление авансового отчета* после возвращения, отсутствие оплаты за дни выходных (однако суточные начисляются), налогообложение. | Приказ о направлении в служебную командировку составляется на основании ст. 121 КЗoТ. |

Оплата осуществляется на основе среднедневной за последние 2 месяца. | Оплата осуществляется по наибольшему из 2-х заработков:

| |

В табеле учета рабочего времени ставится отметка «IН» (другое неотработанное время)**. | В табеле учета рабочего времени ставится отметка «ВД» (командировка). | |

Возможна запись в трудовую книжку. | Информация о командировке в трудовую книжку никогда не вносится. | |

* Отчет об использовании средств, выданных на командировку или под отчет; ** такая рекомендация есть в письме Минтруда от 22.06.2010 г. № 6551/0/14-10/13 «Об оплате труда при повышении квалификации госслужащих», а также письме Минсоцполитики от 29.06.2016 г. № 813/13/84-16. Это можно использовать и медучреждениям. По желанию можно использовать собственную отметку, например, «ПК» и тому подобное. | ||

Добавим, что при командировке возможно начисление оплаты труда за выходные дни, при условии, что в этот день был заключен контракт или иначе есть подтверждение того, что осуществлялась работа. Что касается обучения, то такого правила нет-выходные не оплачиваются.

В целом получается, что служебная командировка и повышение квалификации регулируются различными нормами законодательства и не являются одним и тем же. По-разному они также и отражаются в табеле. Это подтверждает и письмо Минсоцполитики от 29.06.2016 г. № 813/13/84-16, который посвящен гарантиям при направлении на курсы повышения квалификации.

Однако документальное оформление похоже (и там, и там в конце составляется авансовый отчет, см. таблицу со сравнением). Также практически одинаковое налогообложение (см. ниже).

Внимание: трудовые гарантии при повышении квалификации отличаются, но схожи в начислении суточных, возмещении других расходов, составлении авансового отчета и в налогообложении.

Суточные при повышении квалификации медработника

Оплата суточных здесь должна быть такая же, как и при командировке. Данный вопрос должен быть урегулирован внутренними положениями медучреждения. Медучреждение-КНП, если он сохранил и имеет частичное финансирование из государственного/местного бюджета должен применять стандартные бюджетные нормы из Постановления от 02.02.2011 г. № 98. Напоминаем их:

- командировка по Украине – 60 грн/сутки;

- максимальная сумма расходов на наем помещения– 600 грн/сутки (Украина).

Медучреждения-КНП, которые не имеют бюджетного финансирования могут установить и свои, более высокие, нормы суточных.

Трудовые книжки и повышение квалификации медработника

Информация о повышении квалификации должна быть занесена в трудовую книжку при увольнении при условии, что такое обучение произошло за последние 2 года перед увольнением (п. 4.1 Инструкции о порядке ведения трудовых книжек, приказ Минтруда от 29.07.1993 г. № 58, а также письмо Минсоцполитики от 29.06.2016 г. № 813/13/84-16). При этом:

- такая запись должна быть заверена подписью руководителя предприятия или специально уполномоченным им лицом и печатью предприятия или печатью отдела кадров;

- необходимо указать время, продолжительность и место прохождения повышения квалификации, которое прошел работник.

Внимание: повышение квалификации, если по нему прошло не более 2-х лет, можно занести в трудовую книжку работника при его увольнении.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Налогообложение повышения квалификации медработника

НДФЛ и ВС. Ключевой вопрос-рассматривать ли такое повышение квалификации как дополнительное благо? Если курсы обязательны-нет, если не обязательны – да, это будет дополнительное благо с соответствующим налогообложением (пп. 165.1.3.7 НКУ). Для медработников в большинстве случаев дополнительного блага не будет, так как 5-летние повышения квалификации перед аттестацией для них являются обязательными.

Что касается суточных и оплаты стоимости проживания, проезда, то они также не облагаются налогом, как и при командировках. Все эти необлагаемые доходы отражаются в Приложении 4ДФ объединенного Налогового расчета под кодом «158». Однако сумма дохода, начисленного как заработная плата за дни повышения квалификации (средний заработок), облагается налогом так же, как и обычная зарплата (код «101» в Приложении 4ДФ).

Если же повышение квалификации законодательством не требовалось, произошло по договоренности сторон, то расходы на такое обучение рассматриваются как дополнительное благо и облагается НДФЛ и ВЗ. Такие доходы показываем в Приложении 4ДФ под кодом «126».

Внимание: обязательное повышение квалификации не облагается НДФЛ/ВС и ЕСВ.

ЕСВ. Такие выплаты ЕСВ не облагаются независимо от обязательности повышения квалификации. Во-первых, они не относятся к фонду оплаты труда. Во-вторых, упоминаются в п. 9 разд. II Перечня видов выплат, осуществляемых за счет работодателя, на которые не начисляется ЕСВ, утвержденного приказом Кабмина от 22.12.2010 г. № 1170. Однако все же проследите, чтобы такие расходы отвечали перечня:

- оплата обучения работников в учреждениях высшего образования и учреждениях повышения квалификации, профессиональной подготовки и переподготовки кадров;

- оплата проезда к местонахождению учебного заведения и обратно;

- расходы, связанные с организацией учебного процесса, включающие приобретение учебного материала и аренду помещений.

Учет повышения квалификации в медучреждении

Бухгалтеру, во-первых, следует собрать все связанные документы, которые нужны для обоснования списания расходов на обучение:

- приказ о направлении работника на курсы повышения квалификации;

- копию договора с учебным заведением по обучению работников;

- копии полученных работниками свидетельства/сертификаты и тому подобное;

- авансовые отчеты работников, прошедших обучение.

Относительно оплаты обучения желательно составить бухгалтерскую справку, в которой объяснить, сколько было уплачено за обучение каждого работника учебному заведению, привести соответствующие расчеты, а также объяснить необходимость такого обучения, его обязательность, связь с деятельностью медучреждения.

Во-вторых, следует определиться со счетом учета затрат на обучение. Профильный НП (с)БУ 15 «Расходы» четкого ответа на этот вопрос не дает. Поэтому руководствоваться следует внутренними документами: положением об учетной политике, положением о калькулировании и тому подобное. Если и там этот вопрос не определен, то руководствуемся собственным суждением:

- для медработников, занимающих административные должности – счет 92 «Административные расходы»;

- для медработников отделений – субсчет 949 «Прочие расходы операционной деятельности» или 91 «Общепроизводственные расходы». Зависит от того, по каким счетам осуществляется учет общехозяйственных расходов медучреждения-КНП.

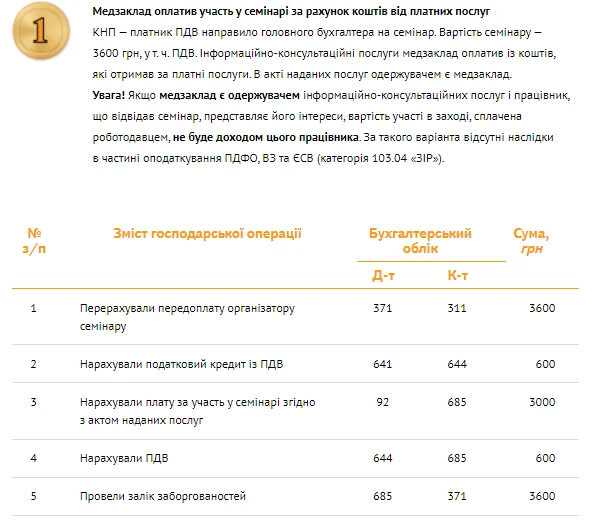

Типовые бухгалтерские проводки для учета повышения квалификации медработников для медучреждения-КНП приведены в таблице ниже.

№ | Хозяйственная операция | Дт | Кт | Сумма |

1 | Медучреждение перечислило медицинскому университету средства за повышение квалификации | 377 | 311 | 100000,00 |

2 | Перечислен аванс на карточку 4-х работников перед их отъездом в расчете 5 дней (суточные – 60 грн/день, на проезд – 360 грн на каждого работника, на проживание – 600 грн/день) | 372 | 311 | 13000,00 |

3 | После возвращения работников средства на обучение отнесены на административные расходы* | 92 (949) | 377 | 100000,00 |

4 | На основе авансовых отчетов, которые подали работники, списаны следующие расходы: |

|

|

|

стоимость проезда (=4×360) | 92 (949) | 372 | 1440,00 | |

стоимость проживания, 4 ночи (=500×4×4, где 500 грн – цена услуги без НДС) | 92 (949) | 372 | 8000,00 | |

налоговый кредит по НДС по отелю | 92 (949) | 372 | 1600,00 | |

суточные (=60×5×4) | 92 (949) | 372 | 1200,00 | |

5 | Возвращен остаток аванса работниками (=13000 – 1440 – 8000 – 1600 – 1200). | 311 | 372 | 760,00 |

6 | Списаны расходы на финансовый результат (=10000+160+3000+600+300). | 791 | 92 (949) | 112240,00 |

* документальное оформление: бухгалтерская справка и копии свидетельств о повышении квалификации, которые предоставили работники, а также копия договора с медицинским университетом и тому подобное. | ||||