Списание основных средств

Списание основных средств в Украине

Ликвидация (она же – списание) основных средств (ОС) бывает двух типов:

- по самостоятельному желанию — через непригодность ОС к использованию, невозможности продажи, нецелесообразности его ремонта или улучшения, модернизации и т.д.;

- вынужденная — из-за форс-мажорных обстоятельств. Сюда относятся обстоятельства непреодолимой силы (стихийное бедствие, пожар, боевые действия), а также кража, уничтожение ОС и тому подобное.

Практически те же правила применены и относительно малоценных необоротных материальных активов (МНМА), так как они являются частью ОС. Бухгалтерские, налоговые последствия и документальное оформление списания практически одинаковые.

Ликвидация по самостоятельному желанию и вынужденная имеют свои особенности учета.

Банк проведень: безоплатна передача й отримання товарів

Бухгалтерские и налоговые последствия самостоятельной и вынужденной ликвидации ОС обобщили в Таблице:

| БУХГАЛТЕРСКИЕ И НАЛОГОВЫЕ ПОСЛЕДСТВИЯ ЛИКВИДАЦИИ ОСНОВНЫХ СРЕДСТВ | ||

Сравнение | Самостоятельное решение (по желанию) | Вынужденная ликвидация |

бухгалтерский учет | Списание осуществляется с использованием субсчета 976 «Списание необоротных активов». Выглядит это следующим образом:

Стоимость ОС на момент списания = ЗВ + накопленная амортизация. Особые ситуации по списанию ОС:

| |

учет налога на прибыль у малодоходников (учет налоговых разниц отсутствует) | Налоговые последствия совпадают с бухгалтерскими. Расходы, связанные со списанием основного средства и стоимость списанного объекта уменьшают финансовый результат до налогообложения по бухгалтерским правилам и признаются налоговиками | |

учет налога на прибыль у многодоходников (есть учет налоговых разниц) | Бухгалтерский учет — аналогично малодоходникам. Однако налоговые последствия отличаются. Да, финансовый результат (п. 138.1, 138.2 НК):

Если ликвидируется основное средство непроизводственного (нехозяйственного) назначения, то уменьшение финансового результата на величину его остаточной стоимости не происходит | |

учет единого налога | различий с общесистемникам в учете нет | |

учет НДС | Такая ликвидация приравнивается к продаже и подпадает под налогообложение по п. 189.9 НК. База начисления НДС — обычная цена ОС, но не ниже его балансовой стоимости** | Такая операция не рассматривается как поставка, а потому налоговых обязательств по НДС не начисляется. Однако необходимы документы, подтверждающие факт наличия форс-мажорных обстоятельств или кражи |

* субсчет 6432 — рекомендуемый субсчет для учета неподтвержденных (ожидаемых) обязательств по НДС, используется для учета НДС до регистрации налоговой накладной; ** балансовая стоимость ОС — это то же, что и остаточная стоимость (ОСт). Как правило, НДС в таких ситуациях начисляют именно на ОСт, так как обычную цену обосновать труднее, чем показатель ОСт по данным бухгалтерского учета | ||

Как видим, главное отличие между 2-мя видами ликвидации – платить или нет НДС.

Внимание: списание ОС по самостоятельному решению может повлечь необходимость начислить и уплатить НДС с суммы остаточной стоимости.

Рассмотрим теперь подробнее обе ситуации.

Добровольное списание основных средств 2025/2026

Как происходит списание основных средств при добровольном списании (ликвидации)? Для оформления списания необходимо:

- привлечь постоянно действующую комиссию по приказу руководителя (та же комиссия, что принимает в эксплуатацию ОС);

- установить причины несоответствия ОС понятию актива;

- зафиксировать решение комиссии в Акте списания основных средств (какими они бывают – см. ниже);

- обосновать неэффективность ремонта (модернизации и т. п). Это можно сделать в самом акте списания ОС, приводя решения/выводы комиссии;

- добавить к акту ликвидации инвентарную карточку основного средства.

Акты в 2-х экземплярах утверждаются руководителем (один для бухгалтерии, другой для материально ответственного лица).

В целом документальное оформление сделки в добровольной ситуации особой роли не играет, так как НДС все равно надо начислять. Или же надо оформлять как вынужденную ликвидацию ОС (о ней — читайте далее).

Внимание: приказ на списание ОС не обязателен. Он не предусмотрен законодательством, а потому достаточно утверждения Акта списания ОС руководителем.

НДС при списании основных средств

Если предприятие является плательщиком НДС, то тогда в том отчетном периоде, в котором произошла ликвидация, надо:

- определить для ОС обычную (рыночную) цену (ОЦ). Это можно сделать либо путем привлечения оценщика, либо самостоятельно на основе собирания информацию о продаже аналогичных объектов (вырезки из газет, распечатки веб-страниц). Последний вариант налоговиков удовлетворяет;

- сравнить обычную цену (ОЦ) и остаточную стоимость (ОСт). Если ОЦ , то НДС начисляется с ОСт. Если ОЦ > ОСт, то за базу начисления НДС берется ОЦ;

- начислить НДС и включить его в налоговой декларации по НДС того периода, в котором произошла ликвидация;

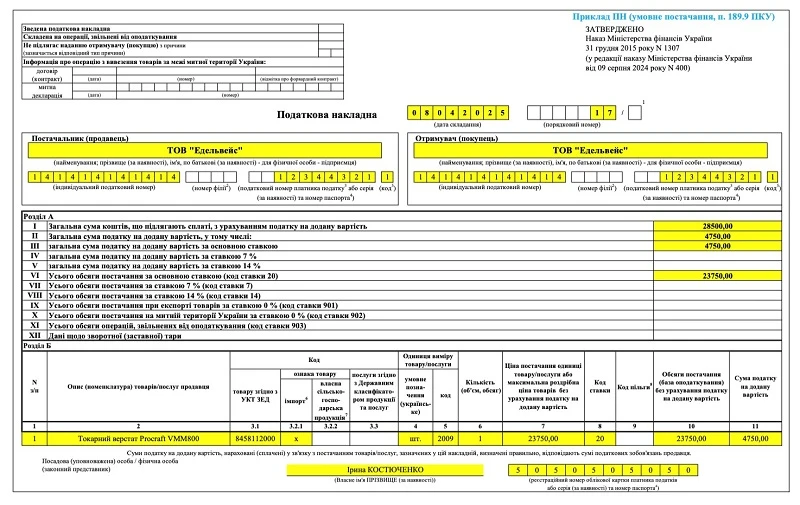

- составить и зарегистрировать до конца отчетного периода налоговую накладную с типом причины «05», значком «Х» (не выдается покупателю), условным ИНН «400000000000», а в качестве получателя указать самих себя («поставщик» и «получатель» одинаковы). Налоговый номер «Получателя» при этом не заполняется. Табличная часть накладной заполняется в стандартном порядке;

- НДС начисляется только один раз — за пунктом 189.9 НК. Начислять НДС по причине неиспользования основного средства в хозяйственной деятельности (пп. «г» п. 198.5 НК) в таком случае не требуется;

- зарегистрировать налоговую накладную можно рекомендовать в общие сроки. То есть, если ликвидация была с 1-го по 15-е число месяца – регистрация с 16-го по последний день месяца, а если с 16-го по последнее число месяца — регистрация тогда с 1-го по 15-е число следующего месяца.

Внимание: добровольная ликвидация ОС у плательщика НДС имеет следствием обязательное начисление и уплату этого налога.

Щоб узяти на баланс об’єкт ОЗ, визначте строк його корисного використання. Адже від нього залежить, протягом якого часу об’єкт амортизуватиметься в обліку й, відповідно, впливатиме на фінрезультат підприємства. Стаття допоможе визначити строк корисного використання і вчасно його переглянути

Почему налоговая накладная при списании основных средств регистрируется в общие сроки

Налоговую накладную (НН) при списании ОС можно рекомендовать регистрировать в общие сроки, поскольку такая НН:

- составляется по пункту 189.9 НК, то есть списание ОС рассматривается как условная поставка, а следовательно, и правила к регистрации логически применять такие же, как при составлении НН при продаже ОС;

- не отвечает условиям «альтернативного» срока» из пункта 201.10 НК, по которому НН регистрируются в течение 20 к. дней, следующих за последним календарным днем месяца, в котором составлена. Такой 20-дневный срок применяется для сводных НН, составляющих по пунктам 198.5 НК и 199.1 НК. Операция по списанию ОС — это фактически использование такого ОС в нехозяйственной деятельности, которое должно соответствовать подпункту «г» пункта 198.5 НК. Однако в настоящем подпункте «г» пункта 198.5 НК прямо сделано исключение по его применению «кроме случаев, предусмотренных пунктом 189.9…Кодекса». Что касается пункта 199.1 НК, то он касается распределения НДС при наличии как хозяйственной, так и нехозяйственной деятельности. Следовательно, НН на списание ОС не отвечает требованиям пунктов 198.5 НК, 199.1 НК, а следовательно, и 201.10 НК и установленному им 20-дневному сроку регистрации.

Если все же остаются сомнения по поводу сроков регистрации НН при списании ОС, то можно обратиться за индивидуальной налоговой консультацией в ГНС (через электронный кабинет). Или же можно «перестраховаться» и зарегистрировать НН в ближайший из двух вариантов срок.

Внимание: ликвидация ОС = условные поставки (п. 189.9 НК).

Акт на списание основных средств: документальное оформление

Акт списания основных средств применяется в оформлении как добровольного, так и вынужденного списания основных средств. Предприятия могут использовать следующие варианты:

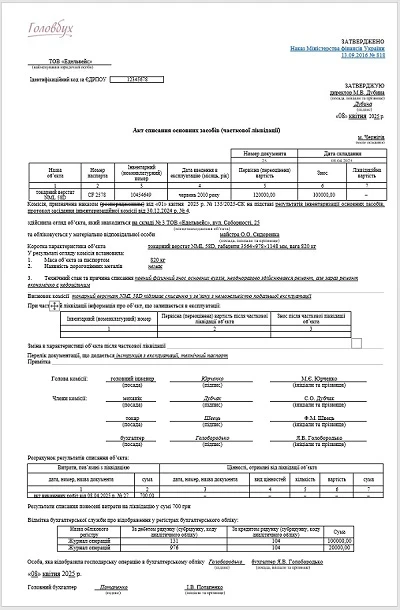

- Акт списания основных средств (частичной ликвидации), который можно взять из приказа Минфина от 13.09.2016 № 818 (далее — Приказ № 818);

- Акт списания группы основных средств — из Приказа № 818;

- Акт списания транспортных средств — из Приказа № 818;

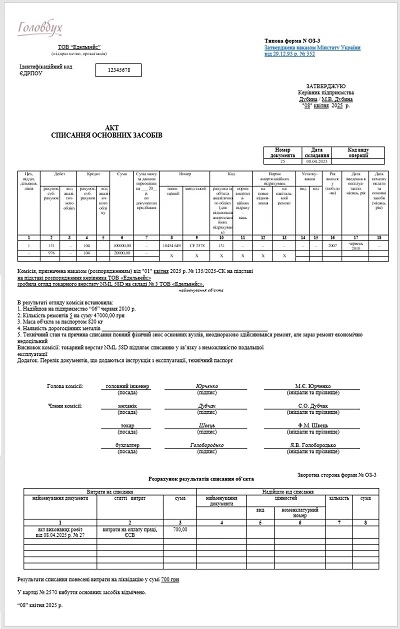

- Акт на списание основных средств форма ОЗ-3. Это тоже традиционный бланк из приказа Минстата от 29.12.1995 № 352 (далее — Приказ № 352). И хотя приказ утратил силу, но формы первичной учетной документации по учету основных средств, утвержденные им, могут быть использованы;

- Акт на списание автотранспортных средств форма ОЗ-4. Тоже из Приказа № 352;

- сконструировать собственный бланк, взяв за основу любой из вышеописанных. Однако при этом следует соблюдать требования относительно реквизитов из части 3 статьи 9 Закона «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 № 996-XIV (далее — Закон О бухучете).

Практическими для списания ОС является формы ОЗ-3 и ОЗ-4. Они используются, как правило, и в компьютерных программах для ведения бухгалтерского учета. Относительно приказа № 818-его бланки предназначены для государственного сектора, то есть для бюджетников. Однако в п. 6 Приказа № 815 указано, что его типовые формы по учету и списанию ОС могут применяться юрлицами независимо от их организационно-правовых форм и форм собственности. Следовательно, предприятия коммерческого сектора тоже могут ими пользоваться.

Внимание: бланками из Приказа № 818 могут пользоваться и коммерческие предприятия, неприбыльные организации и другие юрлица, а не только бюджетники.

Рекомендовать можно именно бланки из Приказа № 818, ведь они актуальны и учитывают требования нынешних стандартов бухгалтерского учета (стандарт по учету ОС для госсектора НП(С)БОДС 121 «Основные средства» в целом подобный НП(С)БУ 7 «Основные средства»). Поэтому их в списке выше и приведено на первом месте.

Бланки на списание ОС по формам ОЗ-3 и ОЗ-4 из приказа № 352 несколько устарели. Их недостатки несущественны, но они таковы:

- содержат реквизиты, которые большинство предприятий не использует, например код нормы амортизационных отчислений. Вряд ли кто кодирует сейчас эти нормы;

- графа для заводского номера. Далеко не все ОС имеют. В бланках из приказа № 818 используется номер паспорта, который более распространен;

- вид и код оборудования. Большинство таких параметров по ОС не создают;

- отсутствует показатель стоимости по ценностям, которые поступают от списания. Есть сумма, но не стоимость. В бланках приказа № 818 есть графа для оценки ценностей, поступающих от списания;

- есть разбивка расходов на ликвидацию по статьям затрат. Опять же лишний реквизит, так как большинство его вообще не заполняют или же это один документ;

- отсутствует показатель ликвидационной стоимости. Хотя у большинства по учетной политике она и нулевая, но этот показатель упоминается в НП(С)БУ 7;

- в оригинале бланков старые единицы измерения (карбованцы) и 90-е годы. Правда, их легко заменить на гривны (это и было сделано в консультации в бланках для скачивания).

В любом случае, любой из упомянутых бланков можно откорректировать «под себя» с соблюдением перечня обязательных реквизитов, приведенного в ч. 2 ст. 9 Закона о бухучете.

Внимание: бланки из приказа № 818 новее и соответствуют современным бухгалтерским стандартам учета ОС, поэтому можно рекомендовать именно их. Однако старые формы ОЗ-3 и ОЗ-4 тоже в большинстве случаев вполне пригодны к использованию.

Списание основных средств с нулевой остаточной стоимостью

Учитывая ситуацию с НДС при списании ОС плательщикам этого налога выгоднее иметь меньшую ОСт на момент списания. Однако осторожно следует быть с отклонением между ЗВ и обычной ценой. Если разница между ними становится очевидной, то риск доначисления НДС налоговиками растет. Доказывать, что и обычная цена, и ОСт равны нулю — не стоит. Ведь у любого актива на момент ликвидации все же существует определенная стоимость.

Внимание: нулевая ОСт — это еще не повод для отсутствия НДС при списании ОС / МНМА.

Безопасным можно быть разве что с МНМА, амортизация которым начисляется по методу 100%. Дело в том, что при МНМА не требуется определение ликвидационной стоимости, а потому их ОС вполне может быть равной нулю. Однако и здесь при желании можно налоговики могут «зацепиться» за упомянутое правило обычной цены. Лучше и здесь обосновать вынужденность ликвидации такого объекта (см. ниже).

Списание основных средств проводки

Пример 1 (НДС на остаточную стоимость). Предприятие осуществляет списание станка как морально устаревшего и не подпадающего под восстановление. Первоначальная стоимость 120000 грн. Дооценка не проводилась. Ликвидационная стоимость не определялась. Накопленная амортизация 100000 грн. Следовательно, ОСт = 120000 – 100000 = 20000 грн. Рыночную стоимость подобного оборудования достоверно определить невозможно. За базу начисления НДС решено взять ОСт. Сложенные:

- Акт списания ОС. Приводим его в 2-х вариантах — по форме ОЗ-3 и Приказа № 818;

- налоговая накладная на условное снабжение ОС.

№ | Хозяйственная операция | Дт | Кт | Сумма | Документ |

1 | списана стоимость станка в части начисленного износа (амортизации) | 131 | 104 | 100000,00 | акт списания ОС, расчет бухгалтерии |

2 | списана ЗВ станка | 976 | 104 | 20000,00 | |

3 | начислено налоговое обязательство по НДС по п. 189.9 НК (условная поставка) исходя из ОВ: 20000×0,2 = 4000 | 976 | 6432 | 4000,00 | |

4 | зарегистрированная налоговая накладная на условные поставки ОС | 6432 | 6413* | 4000,00 | налоговая накладная |

5 | расходы от списания отнесены на финансовый результат другой деятельности | 793 | 976 | 24000,00 | бухгалтерская справка |

*6413 – аналитический счет предприятия для учета расчетов по НДС | |||||

Приводим первичные документы для этой ситуации:

Акт на списание основных средств образец заполнения

Акт списания основных средств образец формы ОЗ-З

Пример 2 (НДС по обычной цене). Состоялось списание автомобиля Daewoo Lanos после ДТП (+ морально устаревший, год выпуска – 2007). Комиссия решила не восстанавливать автомобиль. Первоначальная стоимость 32000 грн. Дооценки автомобиля не было, износ начислен полностью, ЗВ = 0 грн. Рыночная стоимость битого авто такой модели в 2025 году 70000 грн.

№ | Хозяйственная операция | Дт | Кт | Сумма | Документ |

1 | списана стоимость авто в части начисленного износа (амортизации) | 131 | 105 | 32000,00 | акт списания ОС, расчет бухгалтерии |

2 | начислено налоговое обязательство по НДС по п. 189.9 НК (условные поставки) исходя из обычной цены 70000 × 0,2 = 14000 | 976 | 6432 | 14000,00 | |

3 | зарегистрированная налоговая накладная на условную поставку ОС | 6432 | 6413* | 14000,00 | налоговая накладная |

4 | расходы от списания отнесены на финансовый результат другой деятельности | 793 | 976 | 14000,00 | бухгалтерская справка |

*6413 – аналитический счет предприятия для учета расчетов по НДС | |||||

Вынужденная ликвидация (списание) основных средств

Списание основных средств НДС. Форс-мажорная ликвидация ОС — это как раз тот случай, когда документальное оформление сделки играет немаловажную роль, поскольку НДС можно избежать. Достаточно правильно подготовить документы. Есть разъяснения в Обобщающей налоговой консультации, утвержденной приказом Минфина от 03.08.2018 № 673 (далее — ОНК № 673), по которой:

- определен список необходимых документов;

- определено, что при таких документах НДС не начисляется.

Внимание: надлежащее оформление документов при вынужденной ликвидации ОС поможет избежать НДС и штрафа за его не начисление.

Если ликвидация осуществляется без согласия плательщика налога (похищение, уничтожение или разрушение из-за обстоятельств непреодолимой силы) и имеется соответствующий документ об уничтожении (разборке и тому подобное), то такая ситуация не рассматривается, как поставка ОС (п. 189.9 НК). Также не применяется и п. 198.5 НК относительно начисления компенсационного обязательства по НДС.

ОНК № 673 определяет такие документы при вынужденной ликвидации ОС:

- сертификат от ТПП (Торгово-промышленная палата) о факте обстоятельств непреодолимой силы;

- выписка из реестра о прекращении права собственности на ОС через их полное уничтожение;

- акт о факте пожара от ГСЧС;

- извлечение Единого реестра досудебных расследований о похищении основных средств;

- другие документы, которые в соответствии с действующим законодательством могут удостоверять факт уничтожения, разрушения или похищения основных средств.

Если ОС были уничтожены в результате военных обстоятельств, то следует воспользоваться рекомендациями из письма Минфина «О порядке списания уничтоженного или испорченного имущества в связи с российской вооруженной агрессией» от 10.10.2022 № 41010-06-62/23254.

Еще один вариант избежать НДС — это подтвердить, что произошло уничтожении, разборке или преобразовании ОС другим способом, вследствие чего ОС не может уже использоваться по первоначальному назначению. В ОНК № 673 отмечено, что для этого достаточно решения постоянно действующей комиссии по предприятию и акта на списание ОС (по форме ОЗ-3 или по произвольной форме). В последнем случае для списания основных средств документы должны содержать все необходимые обязательные реквизиты.

Однако вышеприведенные разъяснения не означают, что, оформив любое списание ОС актом по форме ОЗ-3 можно избежать НДС. Должно быть подтверждение именно факта уничтожения ОС как актива. Примером такого списания основных средств пришедших в негодность и подлежащих уничтожению могут быть:

- промышленный снос здания путем подрыва, сжигания ОС. В этом случае никаких деталей и материалов, которые можно использовать в будущем, не остается;

- разборке ОС. В данном случае должно быть подтверждено, что все части ОС в виде деталей оприходованы, а не исчезли в процессе разборки. Должен быть детальный акт оприходования запасов после ликвидации ОС. Его отсутствие — это зацепка для налоговиков не признать акт о списании и доначислить НДС.

В сложных ситуациях, возможно, безопаснее продать ОС неплательщику НДС, а потом купить у него детали, чем составлять акты, а потом заплатить «ликвидационный» НДС со штрафными санкциями.

Внимание: один лишь Акт на списание ОС не может обезопасить от НДС. При оформлении списания ОС следует быть осмотрительным.

Еще важным выводом упомянутого ОНК, является то, что все указанные документы не обязательно подавать в ГНС (такие требования были раньше). Это может быть осуществлено только добровольно или на официальный запрос ГНС.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Форс-мажорная ликвидация: порядок действий

Итак, если списание происходит через форс-мажор, который можно подтвердить, то порядок списания основных средств будет таким:

- создать комиссию или использовать постоянно действующую (та же самая, что и при приобретении основных средств и введении их в эксплуатацию);

- провести инвентаризацию и составить инвентаризационное описание основных средств с указанием причин их исчезновения;

- собрать все необходимые документы о подтверждении форс-мажора (см. выше);

- составить акт на списание ОС по любой форме;

- определить размер убытков.

Списание основных средств бухгалтерские проводки

Пример 3 (пожар, НДС нет). На предприятии в результате пожара внутри цеха сгорел станок. Комиссия признала невозможность его восстановления. Есть акт с территориального органа Государственной службы по чрезвычайным ситуациям. Оформлен инвентаризационную опись. Первоначальная стоимость станка 80000 грн. Накопленная амортизация (износ) — 30000 грн. Поскольку есть необходимые документы, то НДС здесь не начисляется.

№ | Хозяйственная операция | Дт | Кт | Сумма | Документ |

1 | списана стоимость станка в части начисленного износа (амортизации) | 131 | 104 | 30000,00 | акт списания ОС, расчет бухгалтерии |

2 | списано ОСт станка (= 80000-30000) | 976 | 104 | 50000,00 | |

3 | расходы от списания отнесены на финансовый результат другой деятельности | 793 | 976 | 50000,00 | бухгалтерская справка |

Пример 4 (кража, НДС нет). На предприятии произошла кража компьютера (через разбитое окно). Виновные лица не установлены. Есть акт с МВД и инвентаризационная опись. Первоначальная стоимость компьютера 30000 грн. Накопленная амортизация (износ) — 10000 грн.

№ | Хозяйственная операция | Дт | Кт | Сумма | Документ |

1 | списана стоимость компьютера в части начисленного износа | 131 | 104 | 10000,00 | акт списания ОС, расчет бухгалтерии |

2 | списана ОСт компьютера (=30000 – 10000). | 976 | 104 | 20000,00 | |

3 | отражено на забалансовом счете стоимость компьютера до окончания уголовного расследования | 072 | 20000,00 | инвентаризационная опись | |

4 | Расходы от списания отнесены на финансовый результат другой деятельности | 793 | 976 | 20000,00 | бухгалтерская справка |