ЗОЗ списує прострочені ліки: ПДВ‑наслідки і зведена ПН

Прострочені ліки не підлягають подальшому використанню, але просто списати й викинути їх не можна. Неякісні лікарські засоби, у т. ч. у яких закінчився строк придатності, набувають статусу «відходів» і підлягають утилізації та знищенню відповідно до Правил № 242. ЗОЗ безпосередньо або через постачальника передає їх для утилізації або знешкодження підприємству, яке має ліцензію на провадження такої діяльності (ст. 23 Закону № 123; п. 5 розд. ІІ Правил № 242).

▶️ Як бути ЗОЗ після скасування ГК

Яких заходів ужити в обліку

Якщо виявили зіпсовані цінності, проведіть інвентаризацію та оформте документи:

- інвентаризаційні — опис, звіряльну відомість, протокол (п. 7 розд. І, п. 14 розд. ІІ, пп. 4.4 розд. ІІІ, п. 1 розд. ІV Положення № 879);

- акт про наявність лікарських засобів, що не підлягають подальшому використанню (додаток 1 до Правил № 242).

На підставі інвентаризаційних документів та акта про непридатність складіть акт списання:

- довільної форми з обов’язковими реквізитами первинного документа

або

- за зразком, наведеним у Порядку № 431.

Увага! У період воєнного стану прострочені ліки, які надійшли як гуманітарна допомога, списують за окремим порядком, затвердженим наказом МОЗ від 15.01.2024 № 73.

Вартість списаних ліків, а також витрати на їх утилізацію віднесіть до інших витрат операційної діяльності (п. 2.1, 2.13 розд. 2 Методрекомендацій № 2).

Заповнимо зразки податкових накладних на послуги ЗОЗ: медичні й організаційні; звільнені й оподатковувані ПДВ; для фізичних або юридичних осіб. Добірка правил нагадуватиме про принципові моменти й допомагатиме не помилитися в реквізитах

Чи нараховувати компенсувальні ПДВ-зобов’язання

Обов’язок нарахувати компенсувальні податкові зобов’язання (ПЗ) виникає у платника ПДВ за умов:

- придбав товари з ПДВ і набув права на податковий кредит за цими придбаннями на підставі зареєстрованої податкової накладної (ПН);

- придбані з ПДВ товари призначені для використання або починають використовуватися в не оподатковуваних ПДВ операціях або в негосподарських цілях (п. 198.5 Податкового кодексу України (ПК)).

Тобто нараховувати ПЗ за пунктом 198.5 ПК не доведеться для прострочених лікарських засобів:

- які придбали без ПДВ (наприклад, у неплатників ПДВ);

- які отримали безоплатно (ПДВ = 0) як благодійну чи гуманітарну допомогу;

- щодо яких на момент списання не зареєстрували вхідну ПН у ЄРПН (наприклад, через блокування реєстрації ПН);

- за якими раніше вже нараховували компенсувальні ПЗ.

Тож передусім проаналізуйте перелік прострочених ліків, які підлягають списанню. Можливо, серед них є такі, які випадають з-під дії пункту 198.5 ПК.

Натомість на ліки, які придбали з ПДВ і на які раніше не було підстав нарахувати компенсувальний ПДВ, доведеться нарахувати ПДВ на вартість придбання в періоді списання.

Це — усталена позиція ДПС. Податківці розцінюють списані ліки як товари, що не будуть використовуватися в оподатковуваних ПДВ операціях у межах господарської діяльності платника ПДВ. Якщо під час придбання ліків суми ПДВ були включені до складу податкового кредиту, тоді за їх списання в платника ПДВ виникає обов’язок нарахувати ПЗ із ПДВ згідно з пунктом 198.5 ПК (ІПК ДПС від 01.04.2025 № 1733/ІПК/99-00-21-02-02 ІПК; ЗІР, категорія 101.04).

Звісно, можна посперечатися з податківцями й навіть успішно оскаржити їхню позицію в суді. Однак, як свідчить практика, вони стоятимуть на своєму і, ймовірно, не виконують судових рішень. А якщо й дозволять платникові не нараховувати компенсуючі ПЗ, то за умови, що вартість списаних лікарських засобів буде включено в продажну ціну інших лікарських засобів, які підлягають оподаткуванню ПДВ (ІПК ДПС від 29.07.2025 № 4088/ІПК/99-00-21-03-02 ІПК та № 4089/ІПК/99-00-21-03-02 ІПК). Такий варіант підійде аптекам, що торгують ліками і медичними виробами, але не медичним закладам, які використовують ліки для допомоги хворим, а не для продажу.

Отже, ЗОЗ ліпше дотриматися вимог пункту 198.5 ПК і нарахувати компенсувальні ПЗ на вартість списуваних прострочених ліків за умови, що ці ліки придбали з ПДВ, таке придбання підтверджує зареєстрована ПН і за ним ще не нарахували компенсувальні ПЗ.

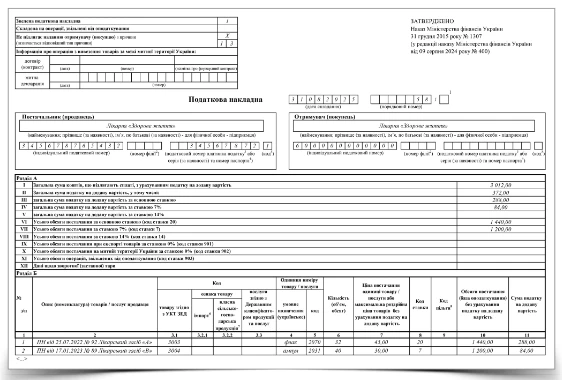

Як заповнити ПН

Для нарахування компенсувальних ПЗ не пізніше останнього дня місяця, в якому відбувається списання ліків, медзаклад зобов’язаний скласти зведену ПН на вартість придбання таких ліків та зареєструвати її в ЄРПН. У разі «негосподарського» використання (пп. «г» п. 198.5 ПК) — зведену ПН із типом причини «13» (далі — ПН-13). ПН-13 відрізняється від решти компенсувальних зведених ПН особливими правилами заповнення (п. 8, 11, 16 Порядку № 1307).

Особливості заповнення зведеної ПН-13

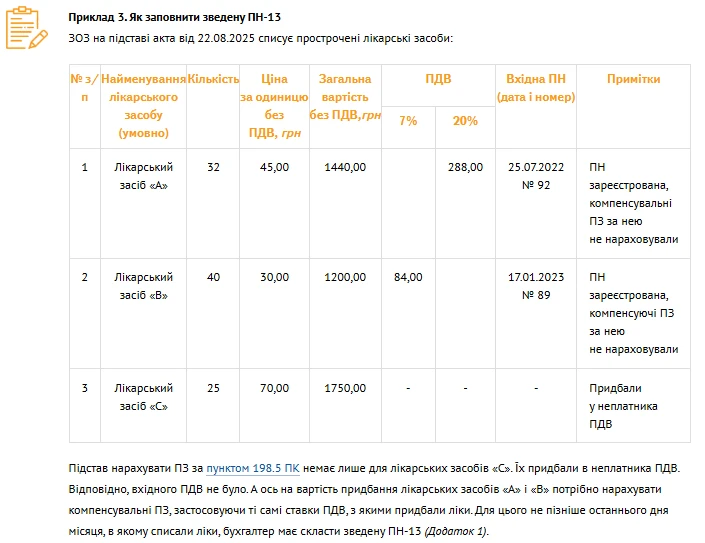

Як бухгалтерові ЗОЗ заповнити зведену ПН-13, показуємо на прикладі.

Як заповнити зведену ПН-13

Зведена податкова накладна з типом причини «13» щодо списання прострочених ліків

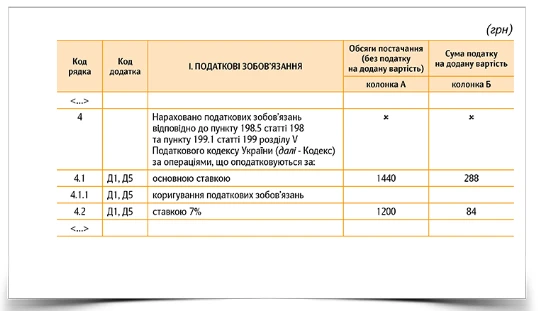

Коли і як відобразити нарахований ПДВ у звітності

Компенсувальні ПЗ, донараховані за пунктом 198.5 ПК, відобразіть у декларації з ПДВ за звітний місяць, коли відбулося списання ліків. У нашому прикладі — у декларації за серпень. Залежно від ставки ПДВ покажіть їх у рядках 4.1, 4.2 декларації.

Декларація з ПДВ щодо компенсувальних ПЗ за пунктом 198.5 ПК, донарахованих у разі списання прострочених ліків (фрагмент)

Якщо на дату подання декларації зведену ПН-13 зареєстрували, тоді додатки не заповнюйте. Якщо не зареєстрували, відомості з неї включіть до таблиці 1.1 додатка Д1. У графі 5 цієї таблиці проставте позначку «+».