Первинні документи: що вважають первинкою та як її оформити

Первинні документи ФОП та юросіб

Первинні бухгалтерські документи (на бухгалтерському слензі — «первинка») — це документи, створені у письмовій або електронній формі, які містять відомості про господарські операції.

Господарські операції — це дії або події, які впливають на структуру активів та зобов’язань, власного капіталу підприємства. Наприклад, придбання чи продаж товарно-матеріальних цінностей (ТМЦ) може спричинити зміну у структурі активів підприємства та появу нових чи погашення існуючих зобов’язань. Це дія. Знищення майна внаслідок пожежі або ракетного удару — це приклад події.

Зазначене визначення господарської операції відповідає чинному законодавству, але підходить лише для юросіб. Щодо фізосіб-підприємців (ФОП), то для них господарською операцією можна вважати дії або події, які впливають на стан їхнього майна та зобов’язань, які пов’язані з їхньою підприємницькою діяльністю. Наприклад, продаж товару — це господарська операція для ФОП, але продаж його власної квартири — ні.

Зберігання документів на підприємстві та у ФОП

Первинні документи та регістри бухгалтерського обліку: у чому різниця

Зведені облікові документи узагальнюють дані первинки, складаються на її основі, слугують для контролю, впорядкування, додаткового оброблення даних, наприклад, регістри бухгалтерського обліку (облікові регістри), до яких належать носії інформації (паперові чи електронні), що призначені для накопичення, групування та узагальнення інформації з первинних документів.

Прикладом облікових регістрів є:

- журнали / журнали-ордери. Наприклад, журнал реєстрації господарських операцій у комп’ютерній програмі для ведення бухгалтерського обліку;

- меморіальні ордери (використовуються у бюджетників);

- накопичувальні відомості тощо. Наприклад, первинні документи з обліку заробітної плати — відомість із зарплати;

- Книги обліку доходів (доходів і витрат) — у ФОП.

Такий підхід до документування закріплений у частині 1 статті 9 Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996 (далі — Закон про бухоблік).

Які є види первинних документів

Типовими прикладами первинки є: видаткові накладні, податкові накладні, акцизні накладні, товаро-транспортні накладні (ТТН), акти виконаних робіт, акти наданих послуг, авансові звіти, прибуткові касові ордери, видаткові касові ордери тощо.

Первинні документи на підприємстві є основою для здійснення записів у бухгалтерському обліку (бухгалтерських проведень). Навіть якщо немає зовнішнього первинного документа, то складається внутрішній, який містить дані про господарську операцію. Прикладами таких внутрішніх первинних документів є бухгалтерська довідка та акт («самоакт»).

Для ФОП — аналогічно, вони теж можуть складати власні довідки або акти, але слова «бухгалтерський» у документах краще уникати. Справа в тому, що у ФОП немає бухгалтерського обліку як такого (на них не поширюється Закон про бухоблік), а ведуть підприємці облік доходів або облік доходів і витрат — у залежності від системи оподаткування та правил відповідної групи. Первинні документи для ФОП є основою для записів у Книгах обліку доходів (доходів і витрат).

Що не є первинним документом

Якщо документ не містить достатньо відомостей про операцію або взагалі не містить ніякої інформації про господарську операцію, то це не первинний документ. Прикладом може бути платіжна інструкція — цей документ не містить достатньо відомостей про господарську операцію, адже платіжка могла бути подана до банку, але гроші не були списані з рахунку з різних причин, наприклад через їхню недостатність або збій банківської системи. У даному випадку первинним документом є тільки банківська виписка, так як саме вона містить інформацію про рух грошових коштів, який відбувся.

Увага: Платіжна інструкція — це НЕ первинний документ, оскільки не має достовірних відомостей про те, чи була операція здійснена насправді. Первинний — банківська виписка.

До ТТН прискіпливо ставляться як податківці, так і представники Укртрансбезпеки. Аби убезпечити вас від помилок, у цій добірці відповідаємо на запитання, з якими читачі зверталися до редакції

Коли рахунок-фактура — первинний документ

Ще одним спірним до сих пір документом є рахунок-фактура. Його вважають первинним документом за дотримання двох умов, за яких він:

- містить відомості про операцію;

- є оплаченим.

За дотримання цих двох умов вважається, що операція відбулася. Як правило, рахунок-фактура у такий спосіб використовується як заміна акта прийому-передачі послуг у зовнішньоекономічній діяльності (ЗЕД). Такої думки дотримуються у своїх роз’ясненнях Мінфін та податківці, про що свідчать:

- лист Мінфіну від 22.08.2017 № 35210-07/23-3364/2658;

- лист Мінфіну від 16.02.2017 № 31-11410-06-5/4339;

- лист ДФС від 31.03.2017 № 6964/10/26-15-14-05-04-22.

Таким чином, рахунок-фактура може бути первинним документом не сам собою, а лише у парі з банківською випискою, яка підтверджує факт оплати.

Зверніть увагу, що дані роз’яснення стосуються здебільшого ЗЕД та не стосуються операцій в межах України. Однак це можна передбачити умовами договору. Наприклад, для оформлення надання й оплати послуг з оренди можна використати рахунок-фактуру замість акта прийому-передачі послуг. Це спрощує документообіг, так як потребує менше часу на оформлення.

Затвердження рахунку як первинного документа у договорі оренди знімає всі проблеми з невизнанням рахунку первинним документом.

Увага: Рахунок-фактура може бути первинним документом за умови надання послуг оренди, якщо це визначає договір.

Обов’язкові реквізити первинних документів

Первинні документи бухгалтерського обліку складаються в електронному або паперовому вигляді. Вони повинні містити реквізити, перераховані у частині 2 статті 9 Закону про бухоблік. Первинні документи: обов’язкові реквізити:

- назва документа (форми);

- дата складання;

- назва підприємства, від імені якого складено документ;

- зміст та обсяг господарської операції, одиницю виміру господарської операції;

- посади і прізвища осіб, відповідальних за здійснення операції і правильність її оформлення (виняток — первинні документи, вимоги щодо їх оформлення, які встановлюються НБУ, наприклад банківські виписки);

- особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь у здійсненні операції.

Також у залежності від характеру господарської операції та технологій, які застосовуються для обробки облікових даних, первинні документи ще й можуть мати додаткові реквізити, серед яких може бути:

- печатка;

- номер документа;

- підстава для здійснення операції;

- ідентифікаційний код підприємства, установи з ЄДР тощо.

Підприємство може самостійно розробляти форми більшості первинних документів за умов дотримання вищенаведених обов’язкових реквізитів. Прикладом первинних документів, які самостійно розробляти й заміняти існуючі не можна є банківські та касові документи, так як вони встановлюються НБУ.

Крім того, обов’язкові реквізити первинних документів ще можуть визначатися й спеціалізованим законодавством. Наприклад, для податкової накладної вони визначені у пункті 201.1 Податкового кодексу України (далі — ПК), а для акцизної накладної — у пункті 231.1 ПК. Це ж саме стосується касових і банківських документів. І такі документи змінювати не можна. Так, не можна змінювати форми платіжних інструкцій, податкові накладної та розрахунків коригування (РК) до них, акцизної накладної та РК до них, авансового звіту, прибуткових і видаткових касових ордерів, касової книги.

Увага: до обов’язкових реквізитів первинки ставимося дуже обачно — заповнюємо розбірливо й коректно.

Пам’ятки по заповненню первинних документів

Наслідки порушень у реквізитах первинного документа

Вищенаведені реквізити обов’язкові й їхня відсутність може призвести до повного невизнання господарської операції, якої стосувався цей документ. Особливо це значення має при податкових перевірках. Навіть, якщо з податковою накладною буде все гаразд, але знайдуть недоліки у заповненні супровідних первинних документів обов’язкових реквізитах (видаткові накладні, ТТН, акти виконаних робіт/наданих послуг), то наслідком може бути визнання операції фіктивною. Суди буквально «завалені» подібними справами.

Однак неістотні недоліки не є підставою для невизнання господарської операції, якщо такі недоліки не заважають ідентифікувати контрагентів операції, та містять відомості про (ч. 2 ст. 9 Закону про бухоблік):

- дату складання документа;

- назву підприємства, від імені якого складено документ;

- зміст та обсяг господарської операції тощо.

Зібрали в одній пам’ятці приклади заповнення реквізиту «Призначення платежу» платіжної інструкції для різних ситуацій. За нашими підказками без проблем складете платіжки на сплату податків, зборів, штрафів та інших платежів

Вимоги до оформлення первинних документів

Правила оформлення первинних документів можна знайти в пунктах 2.9 та 2.10 Положення про забезпечення записів у бухгалтерському обліку, що затверджена наказом Мінфіну від 24.05.1995 № 88 (далі — Положення № 88). Зокрема вимагається:

- якщо запис здійснюється ручою, то чорнило/паста має бути темного кольору, а ручка кулькова;

- можливе заповнення документів друкарським або іншим способом, який забезпечує збереження зроблених записів протягом відведеного на документ строку зберігання;

- вільні рядки у первинних документа слід обов’язково прокреслювати. Однак дана вимога на практиці використовується лише щодо паперових форм. В електронних документів незаповнені комірки залишаються порожніми, наприклад, у податковій накладній.

Щодо електронних документів, то до них мають застосовуватися вимоги законодавства про електронні документи та електронний документообіг, зокрема Закону України «Про електронні документи та електронний документообіг» від 22.05.2003 № 851

Зверніть увагу, що всі первинні документи та регістри бухгалтерського обліку повинні складатись українською мовою. Документи, що є підставою для записів у бухгалтерському обліку і складені іноземною мовою, повинні мати впорядкований аутентичний переклад на українську мову. З 09 березня 2023 року заборонили можливість поряд з українською мовою застосовувати іншу мову (оновлений п. 1.4 Положення № 88). Такою мовою раніше могла бути російська у порядку, визначеному Законом «Про засади державної мовної політики» від 03.07.2012 № 5029-VI.

Підприємство зазвичай банки первинних документів друкує самостійно на принтері або готує готові типографські. Виняток — застосування бланків суворої звітності. Вони друкуються лише спеціалізованим підприємствами з друкарським нанесенням номерів і серій. Однак їх у бухгалтерії уже майже не залишилося. Наразі бланками суворої звітності уже перестали бути довіреності на отримання ТМЦ, ТТН тощо. Залишилися тільки певні талони (бензин тощо), квитки.

Перенесення інформації з первинних документів до облікових регістрів потрібно здійснювати в міру їхнього надходження до бухгалтерії чи іншого місця обробки, але не пізніше терміну складання бухгалтерської і статистичної звітності, декларацій і розрахунків (див. п. 3.4 Положення № 88).

Підпис у первинних документах: правила і нюанси

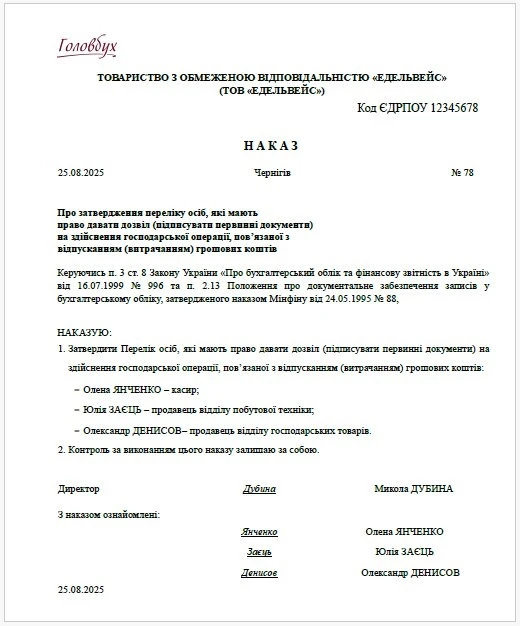

Організація бухгалтерського обліку на підприємстві передбачає те, що керівник має забезпечити фіксування фактів здійснення усіх господарських операцій у первинних документах (п. 2.12 Положення № 88). Він має затвердити перелік осіб, які мають право давати дозвіл (підписувати первинні документи) на здійснення господарських операцій.

Такий дозвіл можна оформити у формі наказу, який наведено нижче.

Наказ на право підпису первинних документів: зразок

У разі застосування електронних документів обов’язковим може бути застосування електронного підпису. Наприклад, щодо податкових накладних і платіжних інструкцій. КЕП прирівнюється до власноручного підпису.

Чи можна замінити власноручний підпис на факсиміле у первинних документах

Використання факсиміле як підпису посадової особи за допомогою механічного або іншого копіювання не допускається на організаційно-розпорядчих, фінансових, бухгалтерських документах (п. 12 глави 7 розд. ІІ Правил організації діловодства та архівного зберігання документів у державних органах, органах місцевого самоврядування, на підприємствах, в установах і організаціях, затверджені наказом Мінʼюсту від 18.06.2015 № 1000/5, а також роз’яснення Мінфіну щодо первинних документів). В інших випадках факсиміле також є небажаним. Воно можливе тільки, якщо це передбачено договором та внутрішнім положенням про документообіг.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Первинні документи для ФОП

Щодо фізосіб-підприємців, то вважається, що у них бухгалтерського обліку немає, так як бухгалтерський облік за Законом про бухоблік ведеться тільки юрособами. Те, що ведуть ФОП офіційно називається облік доходів або облік доходів і витрат. Якби там це не називалося, але для ФОП:

- вимоги до первинних документів ті ж самі. Наприклад, щодо реквізитів та загальних правил документообігу;

- ФОП використовують ті ж самі накладні, податкові накладні, акти, рахунки тощо, які використовують і юрособи. Ніяких специфічних, виключно «ФОП-івських документів» немає;

- у ФОП немає касової книги. Від слова — взагалі. Відображення готівкової виручки здійснюється у Книгах обліку. Так як немає каси, то й не потрібні прибуткові/видаткові касові ордери;

- часто вживаним документом у ФОП є товарний чек, який видається покупцю товару, якщо не видається чек РРО;

- фіскальний чек та Z-звіт РРО/пРРО;

- форма ведення обліку товарних запасів;

Як зведений обліковий регістр використовуються Книга обліку доходів (єдинники груп 1, 2 та 3, неплатники ПДВ), Книга обліку доходів і витрат (єдинники 3 групи, платники ПДВ), Книга обліку доходів і витрат (загальники — у них вона своя).

Чи є договір первинним документом

Виправлення помилок у первинних документах

Заборонено! У тексті та цифрових даних первинних документів, облікових регістрів і звітності робити підчистки і вносити необумовлені виправлення.

Помилки в первинних документах, облікових регістрах і звітності, що створені вручну, виправляються методом:

- «червоного сторно» — використовується лише для виправлення помилок за минулий звітний період;

- додаткових бухгалтерських проведень;

- коректурним способом, відповідно до якого неправильний текст або цифри закреслюються і над закресленим надписується правильний текст або цифри.

У електронних документах використовується лише «червоне сторно» та додаткові бухгалтерські проведення (п. 4.9 Положення № 88).

Порівняння трьох способів виправлення помилок наведено у таблиці нижче.

ПОРІВНЯННЯ МЕТОДІВ ВИПРАВЛЕННЯ ПОМИЛОК | |||

умова порівняння | метод: | ||

«червоне сторно» | додаткових бухгалтерських проведень | коректурний | |

використання у паперових документах | так | так | так |

використання у електронних документах | так | так | ні |

звітний періоди, у якому застосовуються | минулий | поточний | поточний |

Заборонено робити виправлення документах, якими оформлено касові і банківські операції, а також операції з цінними паперами (п. 4.8 Положення № 88).

Помилки в облікових регістрах за минулий звітний період виправляються способом «червоне сторно». Цей спосіб передбачає (див. п. 4.6 Положення № 88):

- складання бухгалтерської довідки — вона має містити всі необхідні пояснення (причина, посилання на нормативні документи) та бути перевіреною та підписаною головним бухгалтером;

- повторення неправильного запису у бухгалтерській довідці та регістрах червоним кольором або зі знаком «мінус»;

- внесення запису з правильною сумою у бухгалтерській довідці та регістрах бухгалтерського обліку темним кольором (знак «плюс»);

- якщо документ паперовий, — здійснення надпису над помилкою «виправлено» та підтвердження підписами осіб, які раніше підписували цей документ, зазначення дати виправлення (див. п. 4.7 Положення № 88);

- якщо документ електронний, — розміщення відомостей про дату виправлення, посади і прізвища осіб, особистий підпис або інші дані, що дають змогу ідентифікувати осіб, які склали виправлений електронний документ (див. п. 4.10 Положення № 88). При цьому ще й має бути збережена інформація, яка виправляється.

Спосіб додаткових бухгалтерських проведень передбачає таке (див. п. 4.5 Положення № 88):

- визначення різниці між правильною та відображеною (помилковою) сумою у бухгалтерських регістрах;

- складання додаткового бухгалтерського проведення на суму різниці;

- якщо документ паперовий, — здійснення надпису над помилкою «виправлено» та підтвердження підписами осіб, які раніше підписували цей документ, зазначення дати виправлення (див. п. 4.7 Положення № 88);

- якщо документ електронний, — розміщення відомостей про дату виправлення, посади і прізвища осіб, особистий підпис або інші дані, що дають змогу ідентифікувати осіб, які склали виправлений електронний документ (див. п. 4.10 Положення № 88). При цьому ще й має бути збережена інформація, яка виправляється;

- складання бухгалтерської довідки для пояснення причин виникнення помилки (рекомендовано).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Коректурний спосіб передбачає (див. п. 4.4 Положення № 88):

- закреслення неправильного тексту (з помилкою) однією лінією (так, щоб можна було прочитати цей виправлений запис);

- написання над закресленим правильного тексту;

- здійснення надпису над помилкою «виправлено» та підтвердження підписами осіб, які раніше складали цей документ, та зазначення дати виправлення (див. п. 4.7 Положення № 88);

- складання бухгалтерської довідки для пояснення причин виникнення помилки (рекомендовано).

Щодо бухгалтерської довідки при виправлення помилок — Положення № 88 її вимагає лише для способу «червоне сторно». Однак при застосуванні коректурного способу та способу додаткових бухгалтерських проведень краще теж скласти бухгалтерську довідку, так як це:

- підвищує контроль за господарськими операціями головного бухгалтера;

- полегшує роботу аудиторів, зокрема податкових;

- дає більшу інформативність при передачі справ іншому бухгалтеру. У разі зміни бухгалтера (тимчасово чи постійно) наступник має розібратися, в минулих бухгалтерських записах.

Якщо особи, які раніше підписували документ, уже не працюють, то візувати виправлення помилки мають їх наступники за посадами або ж призначені керівником, якщо таких посад уже немає. Причини заміни підписантів краще теж викласти у бухгалтерській довідці та/або наказі керівника про призначення підписантів. Однак можна обмежитися й головним бухгалтером — Положення № 88 ніяк не врегульовує дану ситуацію, але згадує про перевірку при застосуванні «червоного сторно» виправлення головним бухгалтером (див. п. 4.6 Положення № 88).

Термін зберігання первинних документів

У разі складання та зберігання первинки і регістрів бухгалтерського обліку з в електронному форматі підприємство зобов’язане за свій рахунок виготовити їхні паперові копії на вимогу:

- інших учасників господарських операцій;

- правоохоронних органів та відповідних органів у межах їхніх повноважень, передбачених законами.

Підприємство має забезпечити належне зберігання первинки впродовж встановленого строку. Строк зберігання первинних документів, облікових регістрів, бухгалтерської та іншої звітності в архіві підприємства, установи визначається наказом Мін’юсту від 14.03.2013 № 430/5.

Враховуючи також норми пункту 44.3 ПК, можна назвати строки зберігання документів, які наведені у таблиці нижче.

ТЕРМІНИ ЗБЕРІГАННЯ ПЕРВИННИХ ДОКУМЕНТІВ | ||

строк зберігання | для кого | для яких документів |

5 років |

|

|

3 роки** |

| |

3 роки | всі суб’єкти господарювання | всі документи, на які не поширюються інші строки, або пов’язані з виконанням вимог іншого законодавства, контроль за дотриманням якого покладено на ДПС, включаючи дозвільні документи, наприклад:

|

7 років (2555 днів) | суб’єкти господарювання, які мають контрольовані операції (ст. 39 і 392 ПК) | документи, які стосуються контрольованих операцій і трансфертного ціноутворення (ТЦУ), наприклад:

|

75 років | всі суб’єкти господарювання |

|

* виняток — документи, за якими встановлений більш тривалий термін; ** так як ФОП у п. 44.3.2 ПК з терміном 1825 днів не згадуються, тому до них як виняток застосовується 1095-період. Однак ніяких офіційних роз’яснень немає | ||

Перебіг зазначених у таблиці вище строків зберігання документів має такі особливості (див. п. 44.3 ПК):

- розраховуються з дня подання податкової звітності чи іншої звітності, для складення якої вони використовуються. Якщо така звітність не подавалася — строк відраховується від граничного строку подання такої звітності. Однак для документів, які не пов’язані зі звітністю, — з дня здійснення відповідної господарської операції (для відповідних дозвільних документів — з дня завершення строку їхньої дії);

- продовжуються на період зупинення відліку строку давності.

Збільшення строків збереження документів пов’язано з впровадженням Україною Загального стандарту звітності та належної перевірки інформації про фінансові рахунки (Стандарт CRS), одна з вимог якого більші мінімальні строки збереження документів.

Відлік цих строків для цілей податкових перевірок здійснюється від дня подачі декларації за той період, якого стосуються документи. При чому ці строки однакові, як для паперових, так і електронних документів. Наприклад, ті ж Z-звіти програмних РРО теж мають бути збережені у пам’яті пристрою не менше 1095 днів. Або ж надруковані і збережені у паперовому вигляді.

Роботодавці, інформація про яких в ЄДР не актуальна, мають оновити свої дані. Закон № 4412 змінив встановлений порядок обміну інформацією між працівником і роботодавцем і зобов’язав усіх учасників трудових процесів оновити свої контактні дані. Експерт підкаже, що саме і в які строки має зробити роботодавець, аби не порушити оновлених правил

Що робити у разі втрати первинних документів

У випадку пропажі або знищення первинних документів, облікових регістрів і звітності керівник письмово повідомляє про це правоохоронні органи та наказом призначає комісію для встановлення переліку відсутніх документів та розслідування причин їхньої пропажі або знищення (див. п. 6.10 Положення № 88).

В умовах воєнного стану у разі втрати або неможливості вивезення первинних документів платник податку подає у довільній формі до ДПС повідомлення про неможливість вивезення документів, яке підписане керівником підприємства та головним бухгалтером (див. п. 69.28 підрозд. 10 Перехідних положень ПК). Таке повідомлення має містити:

- обставини, які призвели до втрати або неможливості вивезти первинні документи;

- податкові (звітні) періоди, яких стосуються дані документи;

- загальний перелік документів. Якщо можливо, — з зазначенням реквізитів.

Чи зобов’язаний ФОП зберігати первинні документи

Для ФОП існують такі ж вимоги щодо збереження первинки, як і для юросіб. Ніяких відмінностей немає. Усі первинні документи, на підставі яких були здійснені записи до Книги обліку доходів або Книги обліку доходів і витрат мають зберігатися не менше 1095 днів з дня подачі декларації платника єдиного податку, декларації про майновий стан і доходи або інших декларацій.

У разі зняття ФОП з реєстрації документи за період його діяльності не менш як 1095 днів, що передували даті його закриття, які зберігалися в органі ДПС, передаються до архіву.

Якщо ФОП не зміг забезпечити збереження документів, то на нього накладається штраф у розмірі 1020 гривень (п. 121.1 ПК). При повторному протягом року такому ж порушенні штраф уже буде більшим 2040 грн.

Відновлення втрачених або пошкоджених первинних документів

Відповідальність за несвоєчасне складання первинних документів

Відповідальність за несвоєчасне складання первинки і регістрів бухгалтерського обліку та недостовірність відображених у них даних несуть особи, які склали та підписали ці документи.

Однією із санкцій для посадових осіб є штраф за порушення порядку ведення податкового обліку. Розмір такого штрафу становить 85–170 грн. При повторному аналогічному порушенні протягом року величина штрафу коливатиметься у діапазоні 170–255 грн (ст. 163-1 Кодексу України про адміністративні правопорушення).

Копії первинних документів та регістрів бухгалтерського обліку вилучаються у підприємства виключно за рішенням відповідних органів в визначеному законодавством порядку. Обов’язково складається реєстр документів, що вилучаються.

Увага: заборонено вилучення оригіналів таких документів та регістрів, крім випадків, передбачених кримінальним процесуальним законодавством.

Форми первинних документів

Типові форми первинки затверджуються галузевими нормативними документами відповідно до напрямку та сфери діяльності. Нижче наведені первинні документи бухгалтерського обліку бланки. Серед них форми первинних документів для обліку нематеріальних активів, основних засобів.

Тримайте приклади фіскальних чеків на оплату карткою і готівкою. Скачайте зразки та використовуйте як шаблон для перевірки своїх чеків

Первинні активи для обліку нематеріальних активів

Типові форми первинного обліку об’єктів права інтелектуальної власності у складі нематеріальних активів, затверджені наказом Мінфіну від 22.11.2004 № 732. До них належать:

- форма № НА-1 (Акт введення в господарський оборот об’єкта права інтелектуальної власності у складі нематеріальних активів);

- форма № НА-2 (Інвентарна картка обліку об’єкта права інтелектуальної власності у складі нематеріальних активів);

- форма № НА-3 (Акт вибуття (ліквідації) об’єкта права інтелектуальної власності у складі нематеріальних активів);

- форма № НА-4 (Інвентаризаційний опис об’єктів права інтелектуальної власності у складі нематеріальних активів).

Первинні активи для обліку основних засобів

Всі суб’єкти господарювання можуть використовувати типові форми з обліку та списання основних засобів суб’єктами державного сектору, затверджені наказом Мінфіну від 13.09.2016 № 818:

Вищенаведені форми первинних документів для обліку основних засобів можуть використовувати і звичайні підприємства, а не тільки державного сектору. Вони для них є альтернативою до документів з наказу Мінстату № 352 від 29.12.1995. Попри те, що останній наказ втратив чинність ще у жовтні 2021 року, підприємства можуть самостійно розробляти форми первинних документів для обліку (п. 2.6 Положення № 88). Отже, можна й надалі використовувати старі форми документів з цього наказу Мінстату. А можна й використати власні або призначені для держсектору, відкоригувавши їх «під себе». Або ж відкоригувати «під себе» первинні документи бланки від Держстату. Обрану форму первинних документів слід затвердити у наказі про облікову політику та організацію обліку підприємства. При створенні документів «під себе» слід враховувати, що вони мають містити всі обов’язкові реквізити первинних документів, визначені у частині 2 статті 9 Закону про бухоблік.

Наказ Мінстату № 352 зокрема містить такі форми документів:

- Акт приймання-передачі (внутрішнього переміщення) основних засобів (ф. № ОЗ-1);

- Акт приймання-здачі відремонтованих, реконструйованих та модернізованих об’єктів (ф. № ОЗ-2);

- Акт списання основних засобів (ф. ОЗ-3);

- Акт списання автотранспортних засобів (ф. ОЗ-4);

- Інвентарна картка обліку основних засобів (ф. ОЗ-6).

Однак при використанні документів Держстату рекомендуємо з їх прибрати згадки про наказ Держстату, адже він нечинний (затвердити їх внутрішнім наказом, див. вище).

Первинні активи для обліку виробничих запасів та інших ТМЦ

Типові форми первинних облікових документів з обліку сировини та матеріалів можна взяти з наказу Держстату від 21.06.1996 № 193 (теж уже нечинного). Або ж можна скористатися документами з обліку та списання запасів для суб’єктів державного сектору — знайти їх можна у наказі Мінфіну від 13.12.2022 № 431 (далі — Наказ № 431). Спеціальної первинки з обліку запасів для приватного сектору від Мінфіну немає.

Документи ж від Держстату наводимо нижче:

- М-1 «Журнал обліку вантажів, що надійшли»;

- М-2а «Акт списання бланків довіреностей»;

- М-3 «Журнал реєстрації довіреностей»;

- М-4 «Прибутковий ордер»;

- М-7 «Акт про приймання матеріалів»;

- М-8 «Лімітно-забірна картка»;

- М-9 «Лімітно-забірна картка»;

- М-10 «Акт-вимога на заміну (додатковий відпуск) матеріалів»;

- М-11 «Накладна-вимога на відпуск (внутрішнє переміщення) матеріалів»;

- М-12 «Картка № складського обліку матеріалів»;

- М-13 «Реєстр № приймання-здачі документів»;

- М-14 «Відомість обліку залишків матеріалів на складі»;

- М-15 «Акт про приймання устаткування»;

- М-15а «Акт приймання-передачі устаткування до монтажу»;

- М-16 «Матеріальний ярлик»;

- М-17 «Акт № про виявлені дефекти устаткування»;

- М-18 «Сигнальна довідка про відхилення фактичного залишку матеріалів від установлених норм запасу»;

- М-19 «Матеріальний звіт»;

- М-21 «Інвентаризаційний опис №»;

- М-23 «Акт № про витрату давальницьких матеріалів»;

- М-26 «Картка обліку устаткування для установлення»;

- М-28 «Лімітно-забірна картка №»;

- М-28а «Лімітно-забірна картка №».

У Наказі № 431 форм первинки для обліку запасів значно менше й документи сучасні за змістом (ці первинні документи бланки можна знайти безпосередньо у Наказі № 431) або ж одним файлом звідси:

Ці первинні документи для обліку запасів державного сектору містять:

- Акт приймання-передачі запасів;

- Акт про приймання запасів;

- Прибутковий ордер;

- Акт списання запасів;

- Накладна (вимога);

- Меню-вимога на видачу продуктів харчування;

- Лімітно-забірна картка;

- Картка (книга) складського обліку запасів;

- Журнал реєстрації битого посуду;

- Відомість з надходження продуктів харчування;

- Відомість з витрачання продуктів харчування;

- Матеріальний ярлик.

І це далеко не вичерпний перелік первинки.

Первинний документ для обліку перевезень ТМЦ

Для обліку перевезень слугує ТТН (наказ Мінтрансу від 14.10.1997 № 363). Більш детально про неї — читайте у матеріалі Товаро-транспортна накладна (ТТН).

Первинні активи для обліку готівки та коштів під звіт

Ще є касові документи (постанова НБУ від 29.12.2017 № 148). До касових документів зокрема належать:

Первинні активи для обліку коштів виданих під звіт

Для обліку коштів, які видані під звіт, зокрема при відрядженнях, використовується авансовий звіт (наказ Мінфіну від 28.09.2015 № 841). Повна назва — Звіт про використання коштів/електронних грошей, виданих на відрядження або під звіт. Про нього можна прочитати у консультації Авансовий звіт на відрядження: як заповнити + приклад і бланк.