Нарахування на фонд оплати праці 2020

Єдиний соціальний внесок – нарахування на фонд оплати праці

Єдиний соціальний внесок (ЄСВ) – це обов’язковий платіж до системи загальнообов’язкового державного соціального страхування, що сплачують підприємства та фізичні особи-підприємці з метою забезпечення страхових виплат за поточними видами загальнообов’язкового державного соціального страхування. Свого часу він замінив собою 4 окремих нарахування, які існували на фонд оплати праці працюючих: до Пенсійного фонду, до фондів страхування на випадок безробіття, до фонду із тимчасової втрати працездатності, до фонду від нещасних випадків на виробництві. Все це стало одним єдиним платежем – звідси й назва.

ЄСВ нараховується та сплачується за рахунок підприємства, а не працюючого. Його нарахування та сплата не зменшує зарплату працюючого. Для порівняння – ПДФО та військовий збір (так звані “утримання з зарплати”) – утримуються підприємством за рахунок зарплати працюючих та зменшують суму до виплати.

База нарахування ЄСВ

Базою для нарахування ЄСВ для роботодавців є сума заробітної плати працюючих, що складається з:

- основної заробітної плати (оклад, оплата днів відрядження та ін.);

- додаткової заробітної плати (основна і додаткова відпустка, премії, надбавки, індексація зарплати, доплати за роботу в нічний час та ін.);

- інших заохочувальних та компенсаційних виплат (річні премії, матеріальна допомога систематичного характеру (наприклад, на оздоровлення педагогічним і науково-педагогічним працівникам) та ін.).

Усі ці 3 складових і складають фонд оплати праці. Детальніше по складу кожної частини інформацію можна отримати з Інструкції зі статистики заробітної плати, яка затверджена наказом Держкомстату від 13.01.2004 р. № 5 (далі – Інструкція № 5).

Нарахування ЄСВ на виплати, які не входять до фонду оплати праці

Не входять до фонду оплати праці, а отже, й не є базою нарахування ЄСВ:

- матеріальна допомога разового характеру (нецільова благодійна допомога, – про неї детальніше в цьому роз’ясненні ДПС), яка виплачується працівникам за їх проханням (заявою) через тимчасово скрутне матеріальне становище, сімейні обставини, хворобу чи інші потреби;

- дивіденди;

- добові та інші компенсації витрат, що пов’язані з відрядженням;

- вихідна допомога при припиненні трудового договору.

Також не входять до фонду оплати праці лікарняні (як за перші 5 днів, так і наступні за рахунок ФСС), та декретні, тобто допомога з тимчасової втрати працездатності. Однак, для цілей нарахування ЄСВ лікарняні прирівнюються до зарплати та входять в базу нарахування. Щодо декретних, то ЄСВ на них нараховується також, крім декретних осіб з інвалідністю інвалідів.

Ще однією виплатою, яка не входить до фонду оплати праці та відповідно не обкладається ЄСВ є сума компенсації за невикористану відпустку звільненим працівникам. Після звільнення застрахованої особи підприємство не несе обов’язку страхувальника для цієї особи, а відповідно і платника єдиного внеску (роз’яснення ДФС у листі від 29.11.2018 р. №5003/6/99-99-13-02-03-15/ІПК). Отже, особам, яким за період після звільнення нараховано компенсації за невикористану відпустку, ЄСВ на зазначені суми не нараховується.

Однак, щодо звичайної компенсації за невикористану відпустку, яка не пов’язана зі звільненням, то згідно з пп. 2.2.12 Інструкції № 5 вона входить до фонду оплати праці у складі фонду додаткової заробітної плати (це стосується компенсації основної та додаткової щорічної відпустки, відпустки працівників, які мають дітей). Така сума компенсації входить до бази нарахування ЄСВ.

Ставки єдиного соціального внеску

Насьогодні діють наступні ставки ЄСВ (по основним платникам внеску):

Основні платники | Ставка |

Підприємства, установи та організації, інші юрособи, які використовують працю фізосіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами. | 22% |

Фізичні особи-підприємці, зокрема ті, які використовують працю інших осіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством про працю, чи за цивільно-правовим договором. | 22% |

Особи, які отримують допомогу по тимчасовій непрацездатності (як перші 5 днів, так і наступні, що сплачуються за рахунок ФСС), перебувають у відпустці у зв'язку з вагітністю та пологами і отримують допомогу у зв'язку з вагітністю та пологами. | 22% |

Підприємства, установи і організації, в яких працюють особи з інвалідністю при нарахуванні зарплати таким особам (необхідна копія довідки МСЕК). | 8,41% |

Підприємства та організації громадських організацій осіб з інвалідністю, в яких кількість осіб з інвалідністю становить не менш як 50 % загальної чисельності працюючих, і за умови, що фонд оплати праці таких інвалідів становить не менш як 25 % суми витрат на оплату праці. | 5,5% |

Підприємства та організації всеукраїнських громадських організацій осіб з інвалідністю, зокрема товариств УТОГ та УТОС, в яких кількість інвалідів становить не менш як 50 % загальної чисельності працюючих, і за умови, що фонд оплати праці таких інвалідів становить не менш як 25 % суми витрат на оплату праці. | 5,3% |

Звертаємо увагу, що лікарняні та декретні мають таку ж ставку ЄСВ, як і звичайна заробітна плата.

У загальному випадку (крім виплат інвалідам) ЄСВ розраховується:

ЄСВ | = | Заробітна плата та прирівняні виплати | × | 0,22 |

Однак, суму заробітної плати по кожному працівнику також ще треба порівняти з мінімальною та максимальною базою нарахування ЄСВ.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Мінімальний та максимальний розмір ЄСВ

Станом на січень 2020 року існують таке мінімальне та максимальне обмеження по ЄСВ:

4723,00 (мінзарплата за місяць) | ≤ | База нарахування ЄСВ | ≤ | 70845,00 (15 мінзарплат за місяць) |

Звідси для загального випадку по кожному працюючому (січень 2020 р.):

1039,06 | ≤ | ЄСВ | ≤ | 15585,90 |

Таким чином, наприклад, при зарплаті в місяць 80000 грн, сума ЄСВ сплачується тільки в розмірі 15585,90 грн. Різниця між зарплатою та максимальною базою 9155,00 грн (=80000–70845) ЄСВ не обкладається.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Коли застосовується мінімальна база нарахування ЄСВ

Розглянемо тепер детальніше нюанси застосування мінімальної бази для нарахування ЄСВ з зарплати, тобто 4723 грн у січні 2020 р. Вона встановлена ч. 5 ст. 8 Закону України “Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування” від 08.07.2010 р. № 2464. Загальне правило її застосування наступне:

- якщо база нарахування ЄСВ не перевищує розміру мінімальної заробітної плати , встановленої законом на місяць, за який отримано дохід, то сума ЄСВ визначається як добуток такої мінзарплати та ставки внеску;

- при нарахуванні зарплати з джерел не за основним місцем роботи ставка ЄСВ застосовується до визначеної бази нарахування незалежно від її розміру.

В таблиці нижче розглянемо деякі специфічні правила.

Застосовується мінімальна база нарахування ЄСВ (ЄСВ = 1039,06грн) | Застосовується звичайна база нарахування ЄСВ (ЄСВ = зарплата×0,22) |

Працівник працює на умовах неповного робочого часу та його зарплата нижча за мінімальну базу. | Нарахування зарплати зовнішньому суміснику (не основне місце роботи). |

Працівника прийнято з першого робочого дня та звільнено останнім робочим днем звітного місяця та його зарплата нижча за мінімальну базу. | Працівника прийнято не з першого робочого дня та звільнено не останнім робочим днем звітного місяця. |

Якщо працівник перебував на лікарняному повний місяць, у якому сума нарахованого лікарняного виявилася меншою за мінімальну базу. | Якщо працівник повний місяць перебував у відпустці. |

Якщо частину місяця працівник перебував на лікарняному, а за решту отримав зарплату та загальна сума доходу за місяць не перевищує мінімальну базу. | Якщо працівник знаходиться у відпустці без збереження зарплати повний календарний місяць, ЄСВ не нараховується, оскільки відсутня база нарахування ЄСВ (лист ДФС від 10.02.2017 р. №2649/6/99-99-13-02-03-15). |

Якщо працівник знаходився частину календарного місяця у відпустці без збереження зарплати і його дохід у вигляді заробітної плати за відпрацьований час не перевищує розміру мінзарплати. | Якщо працівник (працюючий за основним місцем роботи) перебуває на лікарняному, початок якого припадає на один місяць, а закінчення – на інший. У такому разі ЄСВ нараховується за фактично відпрацьований час, так як загальна сума доходу ще невідома (сума лікарняних може бути визначена тільки після подачі листка непрацездатності). Якщо потім після розподілу лікарняних по місяцям сума доходу за певний місяць виявиться меншою за мінімальну базу, то ЄСВ за минулий місяць донараховується (лист ДФС України від 31.03.2015 р. № 6667/6/99-99-17-03-01-15) |

Бухгалтерські проведення

ЄСВ нараховується наступними бухгалтерськими проведеннями:

Господарська операція | Дт | Кт |

Нарахований ЄСВ по робітниках виробництва | 23 | 651 |

Нарахований ЄСВ по загальновиробничому персоналу | 91 | 651 |

Нарахований ЄСВ по адміністративних працівниках | 92 | 651 |

Нарахований ЄСВ по працівниках збуту | 93 | 651 |

Нарахований ЄСВ по лікарняних (перші 5 та наступні дні) | 949 | 651 |

Нарахований ЄСВ по відпускним | 471 | 651 |

Сплачений ЄСВ до бюджету | 651 | 311 |

Звітність з ЄСВ 2020

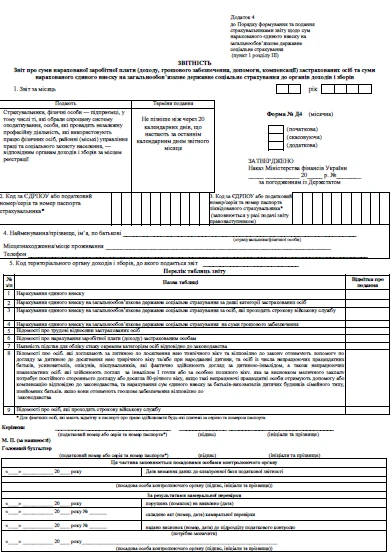

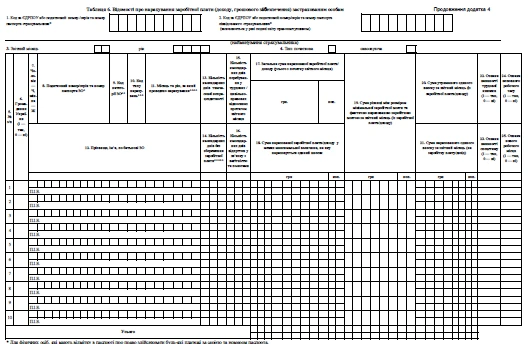

Роботодавці щомісяця мають подавати Звіт з ЄСВ за найманих працівників. Звіт подається протягом 20 календарних днів, які настають за останнім днем звітного періоду, за формою Д4. Якщо наймана праця не використовується, то звіт з ЄСВ не подається.

1 січня 2021 року станеться об’єднання Звіту з ЄСВ з формою 1ДФ.

Звіт про суми нарахованої заробітної плати бланк:

Сплата ЄСВ на фонд оплати праці

Сплата ЄСВ відбувається за місцем обліку роботодавця. ЄСВ сплачується під час кожної виплати зарплати (авансовий платіж з ЄСВ), на суми якої нараховується ЄСВ. Винятком є, якщо внески, які нараховані на такі виплати, уже сплачені.

ЄСВ, який нарахований на зарплату, що з певних причин не виплачена, повинен бути сплаченим не пізніше 20 числа наступного місяця.

Відповідальність

За порушення порядку нарахування та сплати ЄСВ передбачені такі штрафи:

- несплата або несвоєчасна сплата ЄСВ – 20% своєчасно несплачених сум;

- несплата або несвоєчасна сплата суми ЄСВ в день виплати зарплати – 10% своєчасно несплаченої суми;

- неподання або несвоєчасне подання звіту з ЄСВ – 170 грн;

Стаття підготовлена за матеріалами журналу "Головбух"