Декрет для ФОП: як скористатися та оформити

Декрет для ФОП: відпустка для підприємця

Жінка-підприємець, якщо вона сплачувала страхові внески, має право на отримання допомоги у зв’язку з вагітністю та пологами з Пенсійного фонду України (далі – ПФУ, або Фонд) як і звичайні працівниці (ст. 19 Закону України «Про загальнодержавне соцстрахування» від 23.09.1999 № 1105-XIV). Адже вона сплачувала єдиний соціальний внесок (ЄСВ) «за себе», перебуваючи на єдиному податку чи загальній системі. Отримати виплати з Фонду вона має право незалежно від того, чи буде оформляти відпустку в податковій, чи ні, і незалежно від системи оподаткування. Раніше виплатою декретних займався Фонд соціального страхування (ФСС), але з 2023 року це робить ПФУ.

Увага: жінка-підприємець має право отримати декретні виплати з ПФУ та може звільнитися від сплати єдиного податку (група 1 та 2), якщо у неї немає найманих працівників.

Тепер щодо самої відпустки у підприємиці. Уточнимо спочатку терміни, адже для підприємця період лікарняного у звʼязку з вагітністю та пологами не зовсім правильно називати відпусткою, так як самозайняті особи не підпадають під Кодекс законів про працю (далі – КЗпП) та існуючий Закон України «Про відпустки» від 15.11.1996 № 504/96-ВР. Однак у податковому законодавстві закріпився для даної ситуації термін «відпустка» і тут він означає звільнення від сплати єдиного податку на даний період. Дане право підприємця визначене у пункті 295.5 Податкового кодексу України (далі – ПК). Правильно було б назвати звільненням від сплати єдиного податку.

Сплата ЄСВ з мінзарплати: п’ять ситуацій з практики

Ще одна деталь: у пункті 295.5 кодексу податківці «заховали» декрет під «хворобу, яка триває 30 і більше календарних днів». Хай це вас не бентежить. Звичайно, вагітність – це не хвороба, але залишимо вживання такої лексики на совісті авторів кодексу. Податківці під пунктом 295.5 ПК у своїх консультаціях підводять будь-яку тимчасову непрацездатність, включаючи й вагітність та пологи.

Право на таку податкову відпустку поширюється тільки на підприємців груп 1 та 2 єдиного податку, які не мають найманих працівників. А що тоді група 3 та загальносистемники? Їм звільнення не потрібно, так як у тих періодах, коли вони отримують нульові доходи, вони й так сплачують нульовий податок (єдиний податок або ПДФО + військовий збір). Щоправда є один нюанс: отримати звільнення від сплати єдиного податку можна гарантовано лише на повні місяці декрету (з 1-го по останнє число місяця). Останній місяць, якщо він неповний, то єдиний податок треба уже платити у повному обсязі. Щодо першого – якщо лікарняний був відкритий до 20-го числа місяця. Це так, тому що якоїсь пропорційної сплати єдиного податку лише за дні «роботи» підприємця у ПК не передбачено.

Коли надається декретна відпустка ФОП та яка її тривалість

Тривалість декретної відпустки для ФОП така ж сама, як і для всіх і становить 126 календарних днів, які поділяються на 70 календарних днів до умовного дня пологів та 56 календарних днів після умовного дня пологів. Визначає, коли піти у відпустку та зареєструвати лікарняний у звʼязку з вагітністю та пологами з типом причини «2» (вагітність і пологи) лікар за місцем нагляду за вагітною. Зверніть увагу, що номери причин непрацездатності у е-лікарняних відрізняються від таких у паперових (у паперових для вагітності та пологів був код «8»). Також додатково може бути зареєстрований ще один лікарняний з таким же самим типом причини на 14 днів у разі ускладнених пологів (виписується він як продовження попереднього, кесарів розтин ускладненням не вважається).

Увага: 126 – звичайна тривалість декретної відпустки, 140 – якщо ускладнені пологи.

Лікарняний (він же – е-лікарняний) – це головний документ в оформленні виплат з Фонду та податкової відпустки, з якого все починається. Якщо жінка-підприємець окрім підприємницької діяльності ще й десь працює, то їй доведеться оригінал цього листка тимчасової непрацездатності віддати на роботу. У такому разі обов’язково слід зняти копію та завірити за місцем роботи (підпис керівника + печатка). Далі він знадобиться, як мінімум у 2-х місцях – ПФУ і податкова.

Як оформити декретну відпустку ФОП

Тепер у таблиці нижче прослідкуємо крок за кроком, що треба зробити, які документи зібрати та куди з ними йти.

АЛГОРИТМ ДІЙ ПРИ ОФОРМЛЕННІ ДЕКРЕТНОЇ ВІДПУСТКИ ТА ВИПЛАТ З ФОНДУ для ФОП | |||

Крок | Що робимо | Строки | Необхідні пояснення/документи |

Для отримання коштів з Фонду: | |||

1 | Отримуємо підтвердження реєстрації е-лікарняного | здійснює лікар | Існує Інструкція МОЗ від 13.11.2001 № 455, де рекомендовано лікарю надавати лікарняний у загальному випадку з 30-го тижня вагітності. Листок виписується одразу на 126 календарних днів. Якщо буде продовження через складні пологи – дадуть ще один листок на 14 днів після пологів. Якщо підприємиця ніде не працює й займається тільки підприємницькою діяльністю, то на лицьовій стороні має бути написано у полі «місце роботи» ПІБ особи (повністю). Можна також зліва додати абревіатуру «ФОП» |

2 | Перевіряємо реєстрацію е-лікарняного у системі | після отримання SMS-сповіщення про реєстрацію е-медичного висновку | Здійснити перевірку можна у електронному кабінеті на сайті Пенсійного фонду. Потрібно виписати всі необхідні дані для подальшого заповнення документів: номер е-лікарняного, дати початку та закінчення непрацездатності. Перевірити слід на всяк випадок правильність власних даних – ПІБ, ІПН |

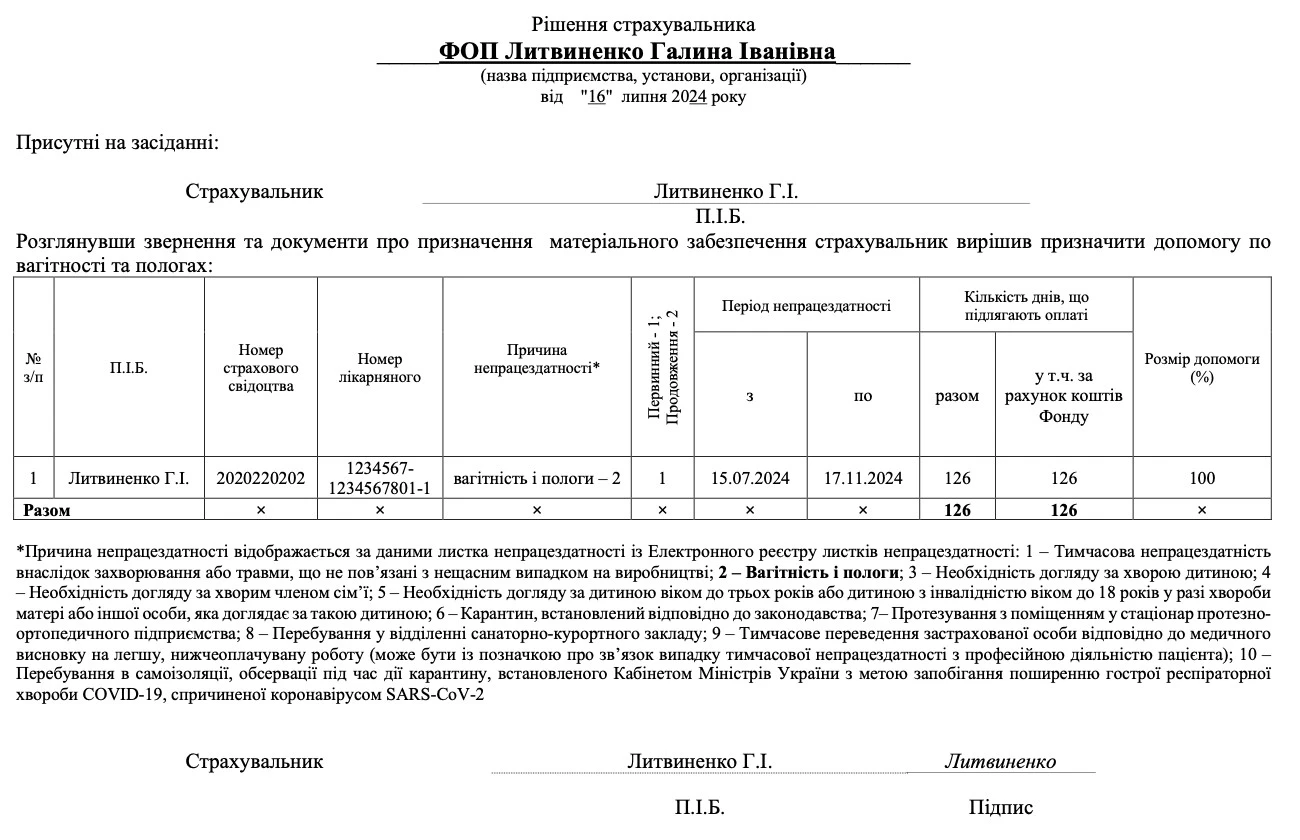

3 | Складаємо рішення щодо призначення матеріального забезпечення (уповноважений – це сама ФОП) | 3 робочих дні з дня набуття е-лікарняного статусу «Готовий до сплати» (це має статися через 7 днів з дати відкриття е-лікарняного)* | З 2023 року це довільна форма, але можна за основу взяти форму протоколу рішення уповноваженого з постанови ФСС від 19.07.2018 № 13. При цьому термін «уповноважений з соцстрахування» у рішенні можна не вживати, оскільки з 2023 року їх немає (оновлена ч. 3 ст. 22 Закону № 1105). 3-денний термін для ФОП є досить умовний, так як вона сама собі призначає лікарняні, але тягнути не треба. Однак між датою рішення та датою заяви-розрахунку має бути не більше 5 днів |

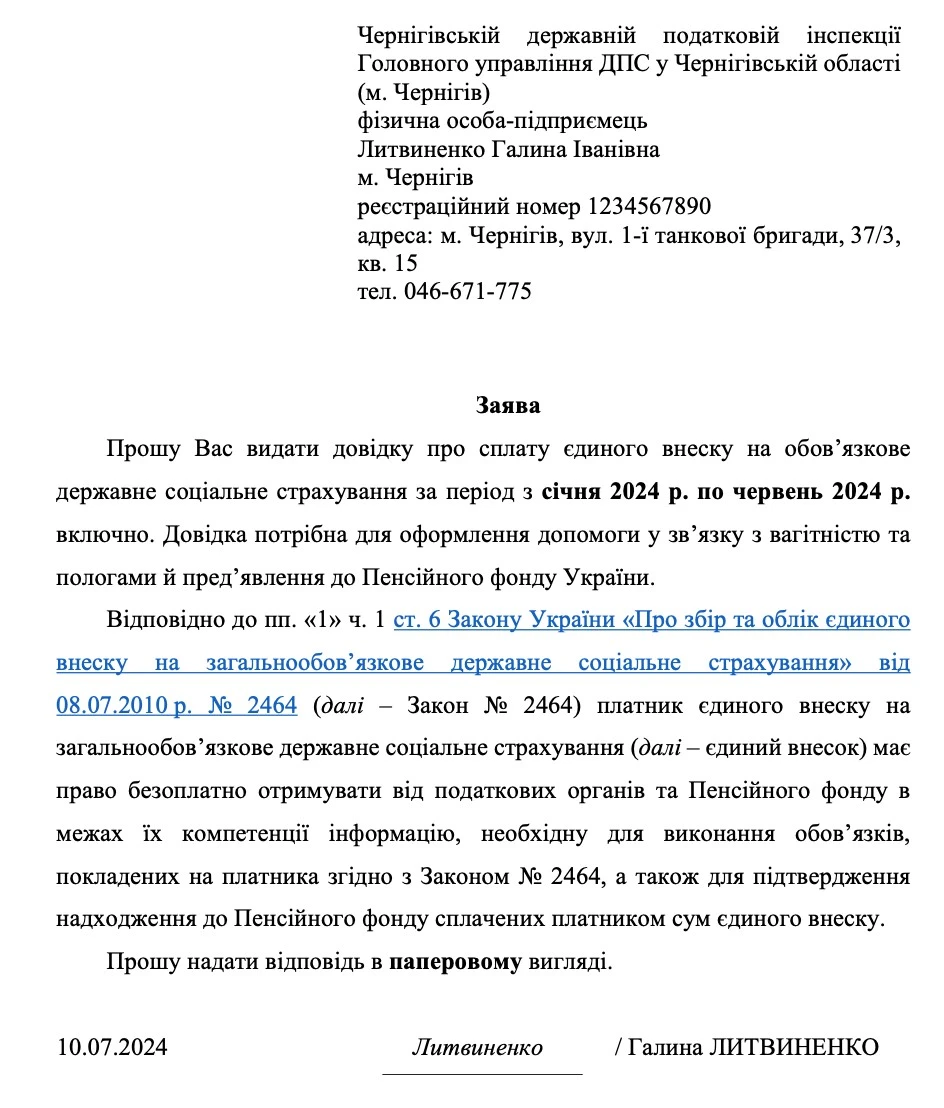

4 | Звертаємося до ДПС за місцем реєстрації з заявою за місцем обліку для отримання довідки про сплату ЄСВ. Альтернатива: готуємо квитанції про сплату ЄСВ за 12 місяців розрахункового періоду | після реєстрації е-лікарняного | ДПС має надати довідку безкоштовно. Підстава для звернення – пункт 1 частини 1 статті 6 Закону «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464. Довідка потрібна для підтвердження відсутності боргу з ЄСВ (лист ФСС з ТВП від 27.04.2016 № 5.2-32-659***). Для отримання довідки до ДПС слід подати заяву у довільній формі ** (приклад є наприкінці консультації). Заява може бути письмова або ж електронна. Форми такої заяви у Електронному кабінеті немає, тому її слід спершу роздрукувати (написати), підписати, відсканувати та відправити до ДПС через функцію листування в Електронному кабінеті. Якщо виявиться борг, то його слід сплатити та отримати довідку заново. Рекомендуємо спершу замість довідки подати до Фонду копії квитанцій про сплату ЄСВ, адже вони згадуються як альтернативний варіант у згаданому листі Фонду і це буде швидше й простіше |

5 | Подаємо до ДПС податкову декларацію з позначкою «Довідково» | до подачі документів до Фонду | Тип форми «Звітна» і додатковою робиться позначка «Довідкова». У декларації слід показати суму ЄСВ, яка була сплачена у 2024 році до настання страхового випадку. У полі «місяць» такої декларації вказують номер місяця, у якому настав страховий випадок |

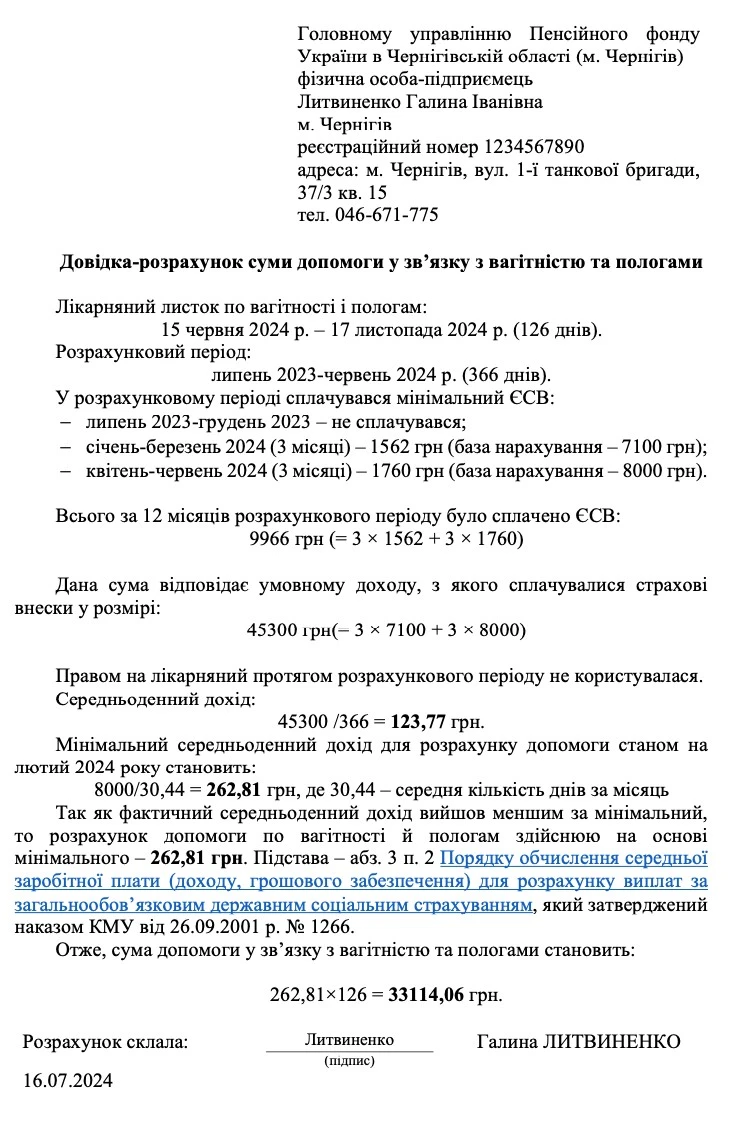

6 | Проводимо розрахунок декретних та складаємо довідку у довільній формі | після оформлення рішення страхувальника | Розрахунок краще оформити довідкою довільної форми, де викласти арифметику, як була отримана сума допомоги (приклад складеного розрахунку наведено нижче) |

7 | Відвідуємо банк, щоб відкрити в ньому спецрахунок | На даний спецрахунок у банку будуть потім зараховані декретні виплати з Фонду. Якщо підприємиця уже має такий відкритий спецрахунок (наприклад, на нього він уже отримував лікарняні з Фонду), то даний крок пропускаємо. У деяких банках така послуга називається «Картка для соцвиплат». На відміну від звичайного підприємницького рахунку (UA********000002600**********) даний рахунок має вигляд (UA********000002604**********) | |

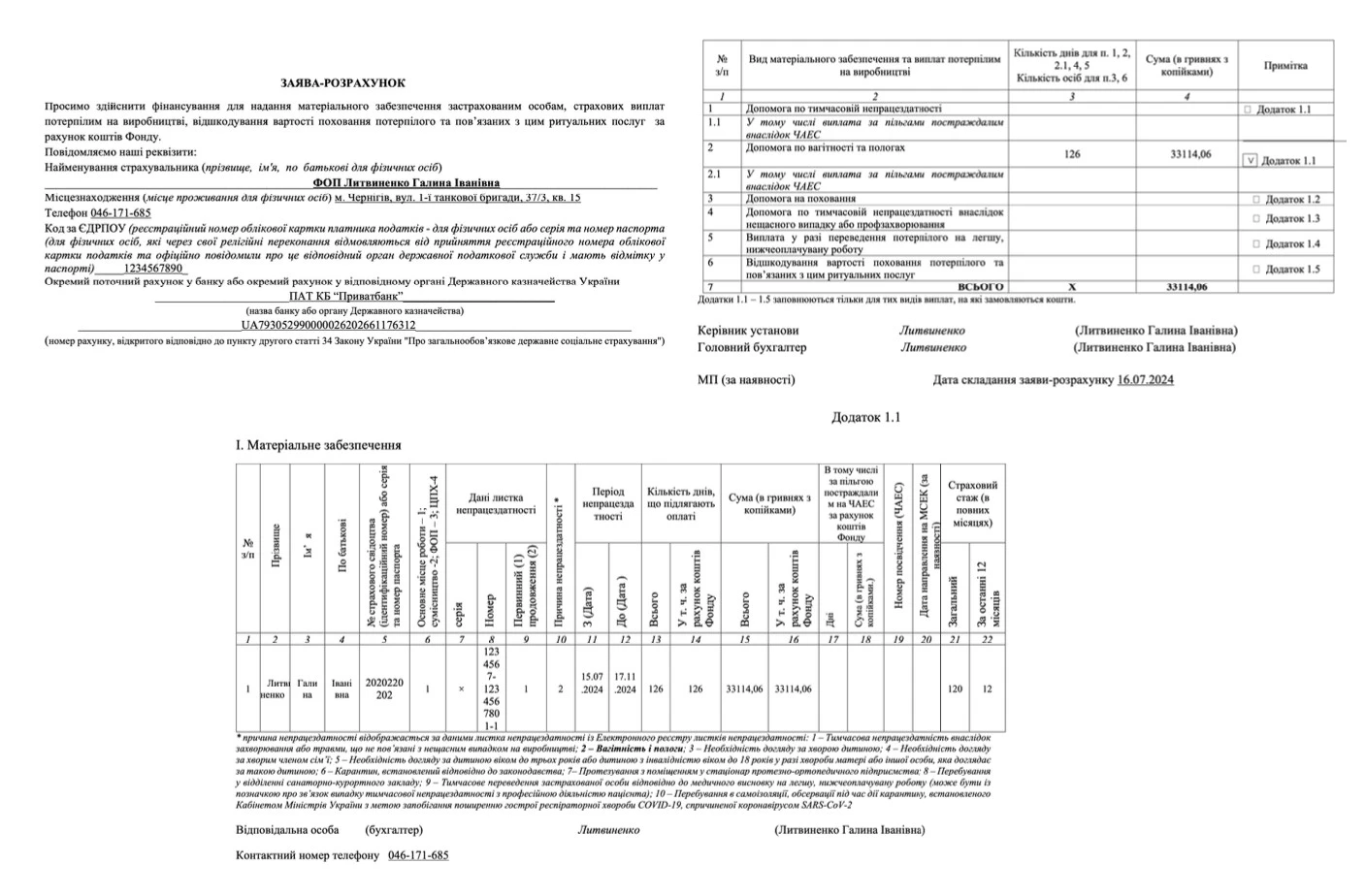

8 | Складаємо заяву-розрахунок до Фонду | Насьогодні тимчасово, до затвердження ПФУ власних документів, діє форма Заяви-розрахунку з постанови ФСС від 19.07.2018 № 12. У загальному випадку її можна заповнити й у електронному вигляді через веб-портал послуг ПФУ у своєму електронному кабінеті, але у ситуації декрету для ФОП доведеться користуватися паперовою формою – так як все одно доведеться подати чимало паперових документів (див. наступний крок) | |

9 | Подаємо пакет документів до Фонду | 5 робочих днів з дати рішення страхувальника | Зробити це доведеться в паперовій формі, так як у Фонд подається ціла низка документів, а саме:

Також з собою захопіть на всяк випадок роздрукований примірник е-лікарняного та рішення страхувальника про виплату (вони залишаться у ФОП) |

Після подачі документів: | |||

10 | Чекаємо на рішення Фонду | 3 робочих дні (абз. 3 ч. 1 ст. 26 Закону № 1105) | Може бути й відмова через неправильно подані документи тощо. Якщо ФОП ще й працює, то відмовляти через це не повинні. В тім 10-денний термін часто порушується через проблеми з казначейством, тому отримання виплати може затягнутися |

11 | Після отримання коштів виводимо гроші зі спецрахунку. | після зарахування коштів з Фонду | Напряму зі спецрахунку кошти витрачати не можна, тому необхідно їх вивести з нього. На підприємницький рахунок (UA********000002600**********) також не треба, так як у єдиноподатників одразу виникне об’єкт оподаткування (це те ж саме, що поповнити рахунок власними коштами). Можна зняти готівкою з соціальної картки або перевести на свій рахунок як фізичної особи (непідприємницький, UA********000002620**********). Сама сума допомоги, якщо її вивели з рахунку «правильно», до доходу підприємця не включається (є роз’яснення ДПС у Полтавській області) |

Після отримання коштів з Фонду: | |||

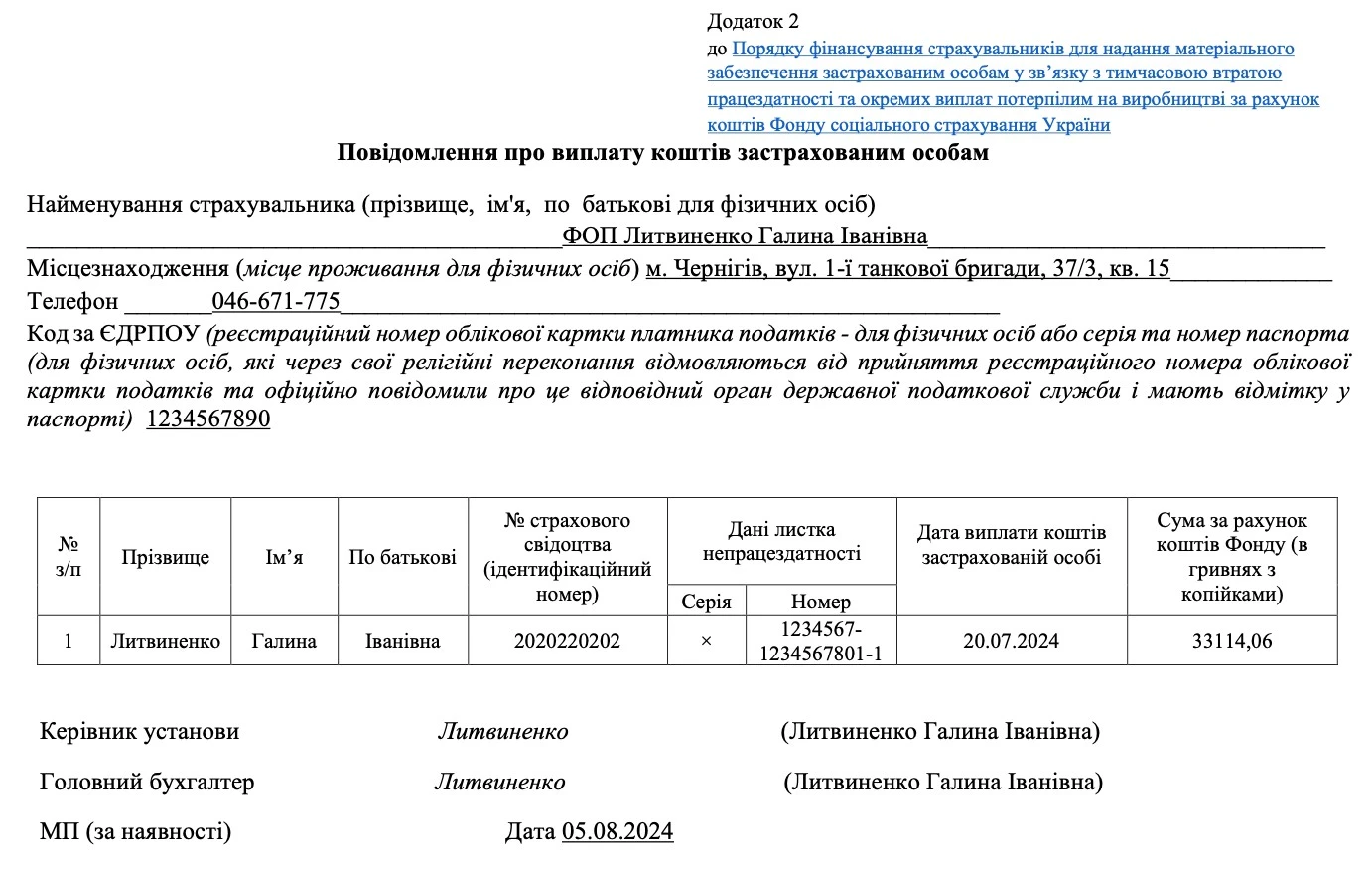

12 | Подаємо повідомлення про виплату до Фонду | упродовж місяця з дня отримання допомоги з Фонду | Рекомендуємо рахувати цей місяць саме з дня зарахування з Фонду на спецрахунок, а не дня зняття коштів. За неподачу протягом 3-х місяців повідомлення Фонд може прийти з перевіркою |

* п. 1 Розділу ІІІ Порядку видачі (формування) листків непрацездатності в Електронному реєстрі листків непрацездатності, затверджений наказом МОЗ від 17.06.2021 № 1234 (в редакції наказу МОЗ від 28.09.2021 № 2086); ** форма заяви з наказу Мінфіну від 03.09.2018 № 733 на отримання Довідки про відсутність заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи – не підходить, так як вона подається на довідку про відсутність податкового боргу у визначених законом ситуаціях. Формально це інша довідка, тому органи ДПС не приймають у декретниць заяви за даною формою; *** ФСС з ТВП = Фонд соціального страхування з тимчасової непрацездатності, який діяв ще до ФСС. Так як ПФУ ще своїх роз’яснень з цього приводу не напрацював, то використовуємо такі від колишніх ФСС і ФСС з ТВП, які раніше займалися виплатами декретних | |||

Декретні для ФОП: як провести нарахування допомоги у звʼязку з вагітністю та пологам ФОП у 2024 році

Тепер щодо самого розрахунку суми декретних. ФОП сплачує ЄСВ у сумі, яку визначає сам (як на спрощеній, так і на загальній системах оподаткування). Зазвичай це мінімальний ЄСВ, який становить 22% від суми мінімальної зарплати:

- січень-грудень 2023 – 1474 грн (=6700×0,22). Умовний дохід – 6700 грн;

- січень-березень 2024 – 1562 грн (=7100×0,22). Умовний дохід – 7100 грн;

- квітень-грудень 2024 – 1760 грн (=8000×0,22). Умовний дохід – 8000 грн.

Однак з березня 2022 усі ФОП можуть не сплачувати ЄСВ. Таке звільнення поширюється на весь час дії воєнного стану та 12 місяців після його завершення. При несплаті ЄСВ немає й страхового стажу за дані місяці, тому вони не враховуються у розрахунку декретних. Якщо у розрахунковому періоді взагалі немає сплаченого ЄСВ (страхового стажу), то нараховуємо декретні на основі їхнього мінімального розміру (220,11 грн, див. нижче).

Таким чином, дохід ФОП у розрахунковому періоді становить щомісяця не більше мінімалки. Нам треба спочатку знайти середньоденну зарплату за розрахунковий період.

Що таке розрахунковий період? Це 12 місяців, які передують настанню страхового випадку. Наприклад, жінка йде у декрет у липні 2024 року. Отже, таким періодом буде липень 2023 року – червень 2024 року.

Крім того є ще два обмеження щодо середньоденної зарплати з п. 2 і п. 14 Порядку розрахунку середньої, постанова КМУ від 26.09.2001 № 1266 (далі – Порядок № 1266):

- вона не може бути меншою мінімалки, яка діє на час настання страхового випадку;

- не може бути більшою максимальної бази ЄСВ за останній місяць розрахункового періоду.

Однак мінімальна зарплата впродовж року лише зростає і в перші місяці розрахункового періоду вона або менша, або дорівнює мінімальній зарплаті місяця виходу у декрет. Виходить, що в усіх ФОП, які платять мінімальний ЄСВ у розрахунковому періоді, середньоденний дохід завжди виходить рівним або меншим за мінімальний, а значить середньоденна для будь-якого такого підприємця, якщо місяць виходу в декрет:

- квітень-грудень 2024 року 262,81 грн (=8000/30,44).

Що таке 30,44? Це середня кількість днів у місяці, яка використовується в розрахунках за Порядком № 1266.

Виходить, що для ФОП, який сплачував мінімальні внески та йде у декрет у:

- у квітні-грудні 2024 року 33114,06 грн (=262,81×126).

Увага: у квітні-грудні 2024 року мінімальні декретні 33114,06 грн.

Винятком є лише ті ФОП, які платили ЄСВ більше мінімального.

ФОП йде в декрет: оподаткування декретних 2024

Щодо податків/обов’язкових внесків на саму суму допомоги з Фонду, яку отримує на спецрахунок жінка:

- ПДФО – не сплачується (пп. 165.1.1 ПК);

- військовий збір – також не сплачується (так як не платиться ПДФО);

- ЄСВ – теж не сплачується.

Увага: з декретних податки не сплачуються, а у підприємців не сплачується навіть ЄСВ з декретних.

Несплата ЄСВ відрізняє виплату декретних підприємцю від виплати декретних найманим працівникам. Податківці це пояснюють тим, що ФОП визначає базу сплати ЄСВ самостійно, але не менше мінімалки. Виходить, що виплати, які він отримує з соцфонду просто не впливають на цю базу й ЄСВ не платиться (також лист ДФС від 11.07.2017 № 1127/Р/99-99-13-02-02-14/ІПК). Однак, якщо ФОП є посередником у виплаті декретних найманим працівникам, то у такому разі усе відбувається стандартно – з нарахуванням і сплатою ЄСВ на суму допомоги.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Сплата податків ФОП у декретній відпустці

Є ще один нюанс щодо підприємців: сплата ЄСВ «за себе» та податків продовжує здійснюватися, тобто:

- ЄСВ «за себе» і далі треба сплачувати;

- єдиний податок групи 1 та 2 треба платити;

- єдиний податок групи 3 та ПДФО, військовий збір на загальній системі оподаткування сплачуються в залежності від наявності оподатковуваного доходу.

Сам лише факт наявності лікарняного не звільняє підприємицю від податків. Щодо воєнного стану, то діють загальні правила щодо можливості несплати ЄСВ та єдиного податку.

Увага: податкові канікули звільняють лише від плати єдиного податку, але ЄСВ слід платити.

Для 3-ї групи та загальносистемників загалом проблем ніяких. Якщо жінка вирішила відійти від підприємницьких справ, то вона просто не отримує доходу й податки не сплачує, окрім ЄСВ (однак це не звільняє її від подачі звітності). А от щодо груп 1 та 2 є можливість оптимізуватися на час декрету, а це становить повних 4 місяці. Тут є аж 3 варіанти:

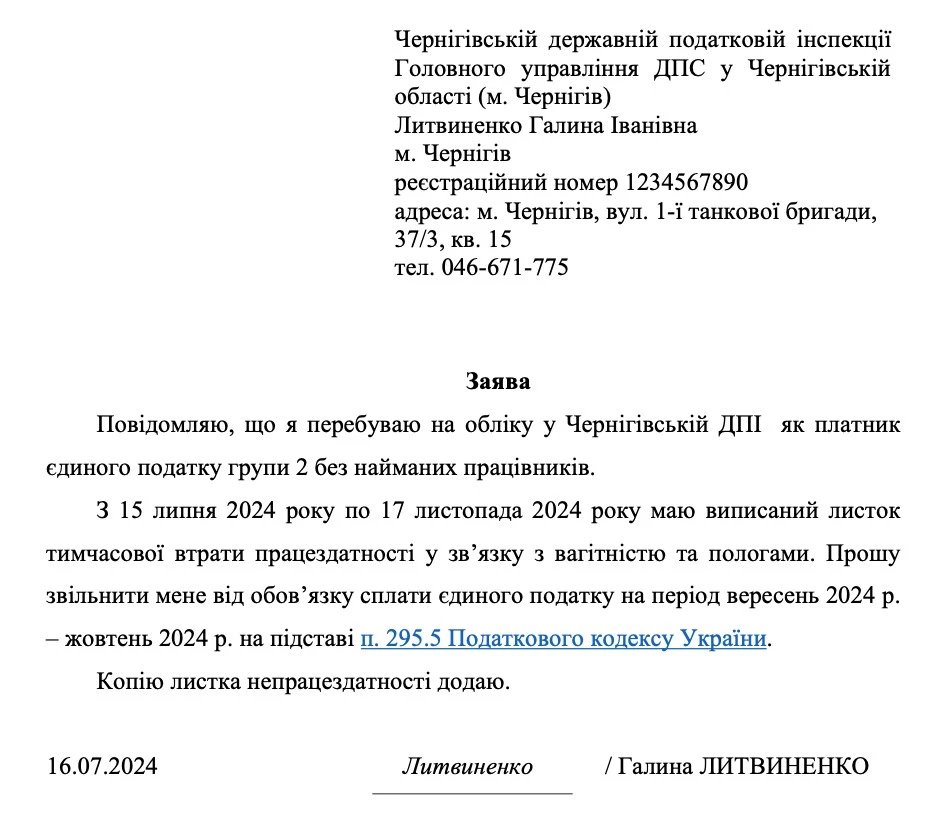

- скористатися правом на відпустку від сплати єдиного податку: правом на відпустку зі звільненням від сплати єдиного податку на підставі п. 295.5 ПК. За такого варіанту необхідно написати заяву у довільній формі в органі ДПС за місцем обліку (пп. 298.3.2 ПК). Є тут тільки два нюанси (з роз’яснення ДПС 107.12 ЗІР). По-перше, щоб не сплачувати податок за місяць початку декрету необхідно, щоб е-лікарняний був зареєстрований до 20-го дня місяця. По-друге, у місяці виходу з декрету (коли закінчиться 126-й день) єдиний податок доведеться уже платити. І є одне виключення: дане право працює тільки якщо немає найнятих працівників і воно не звільняє від сплати ЄСВ «за себе» за місяцями податкових канікул;

- тимчасово перейти на групу 3 єдиного податку або загальну систему (повернутися назад у ДПС дадуть з наступного року). У такому разі якщо не буде доходу, то й не буде податку, але все одно буде мінімальний ЄСВ «за себе»;

- взагалі знятися з реєстрації як ФОП. Застерігаємо, що це робити необхідно лише після отримання виплати з Фонду. У такому разі гроші назад уже ніхто не забере. А от якщо знятися раніше, то виплати обріжуть по день зняття з реєстрації (тобто порахують не 126 днів, а менше!). Потім можна буде знову зареєструватися. Це єдиний спосіб який позбавляє обов’язку сплачувати ЄСВ «за себе» у декретні місяці.

Увага: знятися з реєстрації як ФОП – це єдиний спосіб уникнути сплати одночасно й єдиного податку, і ЄСВ.

Звітність ФОП в декретній відпустці 2024

Перебування на податкових канікулах (декретній відпустці) не позбавляє ФОП від обов’язків подачі податкової звітності та звіту з ЄСВ:

- Декларація про майновий стан і доходи – до 9 лютого наступного за звітним року (для загальносистемників);

- Декларація з єдиного податку – до 1 березня (29 лютого – якщо високосний) наступного за звітним року (група 1 і 2);

- Декларація з єдиного податку – щокварталу впродовж 40 днів (для групи 3);

- Декларація з єдиного податку групи 3 на період дії воєнного стану – щомісяця впродовж 20 днів.

Однак усі ці звіти декретниця може надсилати з дому у електронному вигляді через електронний кабінет, попередньо оформивши кваліфікований електронний підпис.

Отримання допомоги з Фонду у звітності ФОП (декларація з єдиного податку, декларації про майновий стан і доходи) не відображається, так як це не є його підприємницьким доходом та має звільнення з оподаткування ПДФО та військовим збором.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Приклад розрахунку та подачі документів до Фонду 2024

Приклад. ФОП групи 2 єдиного податку Литвиненко Г.І. йде у декретну відпустку. Е-лікарняний зареєстрований на 126 календарних днів з початком 15 липня 2024 року та кінцем 17 листопада 2024 року. ЄСВ в розрахунковому періоді (липень 2023-червень 2024) підприємиця сплачувала у мінімальному розмірі.

Увага: у е-лікарняних вагітність і пологи має код типу непрацездатності «2». Однак у постанові ФСС від 19.07.2018 № 13 ці бланки не оновлені й там містяться старі коди (код «8»).

Ми наводимо зразки заповнення таких документів:

- рішення страхувальника;

- довідка про розрахунок допомоги (довільна форма);

- заява-розрахунок;

- заява до ДПС;

- повідомлення про виплату.

Також:

- заява до ДПС на отримання довідки про сплату з ЄСВ: