Контролируемые операции: критерии, отчетность, штрафы

- Контролируемые операции — это

- Регулирование контролируемых операций

- Контролируемые операции: критерии

- Правила расчета доходов для критериев

- Контролируемые операции: последствия

- Если контролируемая операция не соответствует принципу «вытянутой руки»

- Если опоздали с уточняющей декларацией

- Трехуровневая отчетность по трансфертному ценообразованию (контролируемым операциям)

- Уведомление об особых контролируемых операциях

- Проверки контролируемых операций

- Контролируемые операции без деловой цели

- Практика налоговых проверок контролируемых операций

- Штрафы за контролируемые операции

- Предварительное согласование ценообразования по контролируемым операциям

Первичка. Налоги. Зарплата. Проверки ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

Контролируемые операции — это

Контролируемые операции – это операции с нерезидентами, которые способны влиять на финансовый результат налогоплательщика на прибыли. Они имеются или потенциально могут быть частью механизма вывода и распределения капитала с целью оптимизации налога на прибыль через трансфертное ценообразование. Например, через применение заниженных цен при экспорте можно направить большую часть прибыли предприятия той страны, которая имеет меньшую ставку налога на прибыль. В случае признания операции контролируемой субъекту хозяйствования придется выполнить ряд действий, в частности подать специальную отчетность по ним, – все последствия рассмотрим далее.

Внимание: Контролируемые операции могут быть только с нерезидентами

По данным Восточного МУ ГНС Офиса крупных налогоплательщиков 73% контролируемых операций – это экспорт, 16% – импорт, 6% – начисление и уплата процентов по кредитам, 5% – оказание услуг. В целом по данным Публичного отчета ДПС за 2019 год у субъектов хозяйствования таких операций было на общую сумму 2.562 млрд грн. При этом 50% таких операций было с товарами, 33% – банковские услуги, 7% – финансовые услуги, 6% – услуги. Нерезиденты находились в таких странах, как Швейцария (33%), Кипр (10%), ОАЭ (7%). Однако по банковским услугам значительный удельный вес имеют операции с нерезидентами Франции – 35%. За 2020 год данных пока нет, так как отчетность по контролируемым операциям закончится лишь 30 октября 2021 года.

Внимание: Большинство контролируемых операций - это экспорт товаров

Обратите внимание, что вообще не может быть контролируемых операций:

- у неплательщиков налога на прибыль, например, плательщиков единого налога, как юрлиц, так и у ФЛП;

- у тех, кто вообще не имеет операций с нерезидентами.

Юридические лица должны предоставить обновленную информацию о конечных бенефициарных собственниках и структуре собственности. Выясним, когда и в какой форме это нужно сделать.

Регулирование контролируемых операций

Основа регулирования налогообложения-это ст. 39 НКУ. Однако она является результатом внедрения международных конвенций, а именно:

- Модельной Конвенции ООН между развитыми странами и развивающимися странами, а также Комментарий ООН к ней (в русском переводе есть здесь);

- Конвенции о модели доходов и капитала ОЭСР и Комментарии ОЭСР к ней. ОЭСР – это Организация экономического сотрудничества и развития.

Цель этих всех конвенций, к которым присоединилась Украина, - борьба с агрессивными схемами оптимизации налогов. Главная идея с целью – определение и обоснование рыночного эталона цены (прибыли) в таких операциях. Ее еще называют принципом “вытянутой руки”.

Принцип “вытянутой руки” (англ. – “ arm's length principle” ) – условия контролируемых операций должны соответствовать существующим в операциях несвязанных лиц в сопоставимых неконтролируемых операциях (пп. 39.1.2 НКУ).

В случае отклонения от принципа “вытянутой руки” или если налогоплательщик не может доказать соблюдение данного принципа – производятся корректировки финансового результата с возможным доначислением налога на прибыль (самостоятельно или по требованию налогового органа).

Внимание: Обоснование принципа “вытянутой руки”, документация и отчетность – основные проблемы наличия контролируемых сделок

Контролируемые операции: критерии

Для признания сделки контролируемой необходимо соблюдение хотя бы одного из 5 критериев “по сути” (пп. 39.2.1.1 НКУ) и соблюдение сразу 2-х стоимостных критериев (пп. 39.2.1.7 НКУ). Все сведено в таблице ниже.

Внимание: Контролируемая операция = критерий” по существу " + 2 стоимостных критерия

| КОНТРОЛИРУЕМЫЕ ОПЕРАЦИИ 2021 КРИТЕРИИ | |||

| № | Типы операций | Общие требования по критериям | |

| Критерии контролируемых операций “по-сути” | |||

| 1 | Операции со связанными лицами-нерезидентами | Критерии связанной лица в пп. 14.1.159 НКУ, среди них:

| |

| 2 | Операции через комиссионеров-нерезидентов | Заключение договора комиссии с нерезидентом может превратить операцию на контролируемую. При этом нерезидент может быть любым, не обязательно связанным лицом. | |

| 3 | Операции с нерезидентами из стран (территорий), относящихся к "низконалоговым" юрисдикциям | Страна (территория) нерезидента имеет налог на прибыль (корпоративный налог), что минимум на 5% меньше, чем в Украине, то есть: ставка налога на прибыль ≤ 13% Перечень низконалоговых юрисдикций стран можно найти в постановлении Кабмина от 27.12.2017 г. № 1045. Это 79 стран по состоянию на июль 2021. Сейчас в перечне нет Грузии, Эстонии, Латвии, Мальты, Венгрии (были исключены еще в январе 2018 г.). Также нет Болгарии (с апреля 2018 г.). Однако в перечне остаются популярные офшоры: Кипр, объединении Арабские Эмираты (ОАЭ), Британские Виргинские острова. Кроме того, там есть Молдова, Черногория, Куба, Киргизия, Туркменистан, Узбекистан. | |

| 4 | Операции с нерезидентами особых рисковых организационно- правовых форм, не уплачивают налог на прибыль | В постановлении Кабмина от 04.07.2017 г. № 480 перечень около 118 организационно-правовых форм из 26 стран мира. В конце декабря 2019 года в перечень были изменения по таким странам: Австрия, Германия и Польша. В перечень попали: | |

| Великобритания | обычное и простое партнерство, партнерство с ограниченной ответственностью; | ||

| Польша | партнерства с ограниченной ответственностью и профессиональные партнерства; | ||

| США | полное партнерство (некоторые штаты США); | ||

| Германия | коммандитное партнерство, пассивное партнерство | ||

| Среди популярных стран, по которым есть контролируемые операции: | |||

| Швейцария | полное общество, партнерство с ограниченной ответственностью, простое общество | ||

| ОАЭ | компания свободной экономической зоны, предприятие свободной экономической зоны, компания с ограниченной ответственностью свободной экономической зоны, компания с ограниченной ответственностью, индивидуальное частное предприятие, международная бизнес-компания | ||

| 5 | Операции между нерезидентом и его постоянным представительством в Украине | Постоянным представительством является место деятельности постоянного характера, через которое полностью или частично проводится хоздеятельность нерезидента в Украине (пп. 14.1.193 НКУ). Такими является место управления, филиал, офис, фабрика, мастерская, установка или сооружение для разведки природных ресурсов, шахта, нефтяная/газовая скважина, карьер или любое другое место добычи природных ресурсов склад или помещение, которое используется для доставки товаров, сервер. | |

| Стоимостные критерии контролируемых операций | |||

| № | Вид дохода: | Требования (одновременное выполнение 2-х условий): | |

| 1 | доход по всем видам деятельности | > 150 млн грн** (без НДС и акциза, это суммарное значение всех доходов по форме 2 “Отчет о финансовых результатах” или Отчет о прибылях и убытках по МСФО) | |

| и | |||

| 2 | доход по операциям с конкретным контрагентом | ||

| > 10 млн грн*** (без НДС и акциза) | |||

| * должны учитываться периоды налогового (отчетного) года, в которых нерезидент находился в статусе связанного лица с плательщиком налога (разъяснения ГНС). Обратите внимание, что с 23.05.2020 г. критерии связанности были обновлены; ** если общие доходы предприятия 150 млн грн, то оно не может иметь контролируемых операций; *** при расчете данного дохода уже должны быть применены цены, которые соответствуют принципу “вытянутой руки” (пп. 39.2.1.9 НКУ). | |||

Внимание: Даже если у плательщика налога на прибыль есть операции с нерезидентами, то они не могут быть контролируемыми:

- общий объем доходов меньше 150 млн грн;

- нет операций с отдельными нерезидентами на сумму более 10 млн грн.

Правила расчета доходов для критериев

Обратите внимание, что для сравнения со стоимостным критерием 2 (”10 млн грн“) сумма операции с нерезидентом должна соответствовать принципу ”вытянутой руки". Итак, будьте внимательны, чтобы не пропустить такую сделку, если она потенциально может после пересчета попасть под контролируемую. Иначе – есть риск того, что вам все посчитает ДПС вместе со штрафом за неподачу Отчета о контролируемых операции и, возможно, за недоплату налога на прибыль. Для перерасчета необходимо применить цены, которые соответствуют условиям принципа "вытянутой руки", соблюдение которых проверяется по одному из методов трансфертного ценообразования (пп. 39.2.1.9 НКУ).

Также обратите внимание, что при расчете доходов:

- курсовые разницы при расчете дохода от всех видов деятельности (стоимостный критерий 1) – учитываются. То есть доходы от курсовой разницы (как от операционной, так и не операционной деятельности) ВХОДЯТ в общей суммы доходов (письмо ГНС от 29.05.2018 г. № 2355/6/99-99-15-02-02-15/ИНК);

- курсовые разницы для дохода по операциям по конкретным контрагентам (стоимостный критерий 2) – не учитываются. То есть доходы от курсовой разницы НЕ ВХОДЯТ в суммы этого дохода (письмо ГНС от 29.05.2018 г. № 2355/6/99-99-15-02-02-15/ИНК);

- дисконтирование задолженности (для всех критериев) – не учитывается. Да, если по нерезидентам есть долгосрочная дебиторская или кредиторская задолженность, то доходы и расходы, которые образуются вследствие процедуры дисконтирования не входят в объемы контролируемых операций (письмо ГНС от 24.06.2020 г. № 2552/6/99-00-05-05-02-06/ИНК).

Контролируемые операции: последствия

Основными последствиями признания операций контролируемыми, является необходимость:

- проверить соблюдение принципа "вытянутой руки". Для этого выбираем метод трансфертного ценообразования из пп. 39.3.1 НКУ, который наиболее соответствующий обстоятельствам осуществления операции. Определяем диапазон цен (рентабельности) за Порядком из постановления Кабмина от 04.06.2015 г. № 381. Если фактическая цена сделки оказалась за пределами порахованого диапазона, то считается, что она не соответствует принципу “вытянутой руки”. При расчетах используем официальный курс НБУ на дату осуществления контролируемой операции (индивидуальная налоговая консультация ДФС от 25.05.2018 г. № 2340/6/99-99-12-03-07-15/ИНК);

- собираем пакет документов по трансфертному ценообразованию (локальный файл). Цель – обоснование цены, которая определена по принципу "вытянутой руки". Это следует сделать независимо от того, соблюдается ли данный принцип в отношении договорной (контрактной) стоимости. Предоставляем его ГНС, если получаем запрос. О нем-см. Далее;

- подаем отчет о контролируемых операциях. Срок – до 01 октября года, следующего за отчетным. Так, последний день подачи отчета за 2020 год – 30 сентября 2021 года. Отчет должен содержать информацию обо всех контролируемых операциях, которые были осуществлены налогоплательщиком в отчетном периоде. Отчет также подается независимо от соблюдения принципа “вытянутой руки” в контролируемых сделках. Внимание: с 19.03.2021 г. действует новая форма отчета и порядок его составления из приказа Минфина от 31.12.2020 г. № 841, но впервые она будет использована для отчетности за 2021 год, то есть за 2020 год отчитываемся по старой форме;

- подаем Уведомление об участии в международной группе компаний (МГК). Внимание: его следует подать даже, если предприятие ни в какие международные группы не входит (разъяснение ГНС). Впервые такое уведомление подаем до 30 сентября 2021 года включительно за отчетный 2020 год. Форма и порядок такого Уведомления утверждены приказом Минфина от 31.12.2020 г. № 839 (действуют с 19.03.2021 г.). За неподачу штраф (размер – см. о штрафах из контролируемых операций далее);

- по особым контролируемым операциям (сырьевые товары, товары с биржевыми котировками, на основе форвардных или фьючерсных контрактов) надо еще и сообщать ДПС о заключении контрактов (договоров) по ним. О таких операциях-читайте далее.

Также обратите внимание, что если операции признаны контролируемыми с особыми нерезидентами – из низконалоговых юрисдикций или рисковых организационно-правовых форм (см. критерии “по-существу” 2 и 3 – в таблице выше), то тогда плательщик налога на прибыль уже не применяет 30%-ные корректировки финансового результата по импортным операциям (пп. 140.5.4 НКУ) и экспортными операциями (пп. 140.5.51 НКУ). Это тоже можно считать следствием признания операции контролируемой.

Внимание: В 2021 году впервые подается всеми, кто имеет контролируемые операции, подается Уведомление об участии в международной группе компаний (вместе с отчетом о контролируемых операциях) - до 30 сентября (включительно)

Если контролируемая операция не соответствует принципу «вытянутой руки»

Если договорная (контрактная) цена контролируемой операции не соответствует принципу “вытянутой руки”, то кроме вышеуказанных действий еще нужно:

- увеличить финансовый результат отчетного периода и доначислить налог на прибыль, если договорная (контрактная) цена занижает налог на прибыль (пп. 140.5.1 НКУ, пп. 39.3.2.3 НКУ, пп. 39.5.4.1 НКУ). Для экспортных, то есть реализованных товаров (работ, услуг) – на сумму, которая посчитана на основе превышения цены “вытянутой руки” над договорной (контрактной) стоимости. Для импортируемых, то есть приобретенных товаров (работ, услуг) – наоборот, то есть на сумму превышения договорной (контрактной) стоимости над ценой " вытянутой руки”;

- платим доначисленную сумму налогового обязательства по налогу на прибыль. Это следует сделать до подачи уточняющей декларации (см. пп. 39.5.4.2 НКУ, пп. "а" п. 50.1 НКУ, разъяснение ГНС);

- подаем уточняющую декларацию по налогу на прибыль, если срок подачи декларации за отчетный год истек. В уточняющей декларации заполняем Приложение ТЦ и Приложение РІ. Сделать это надо 30 сентября 2021 года включительно (при отчетности за 2020 год), то есть до крайней даты подачи Отчета о контролируемых операциях. Штраф при своевременной подаче декларации не применяется (пп. “а” п. 50.1 НКУ).

Если окажется, что все наоборот – применение фактической, то есть договорной (контрактной) цены завышает налог на прибыль, то никаких корректировок не осуществляем (абз. 5 пп. 39.3.2.3 НКУ). Налоговые правила контролируемых операций действуют только в сторону увеличения налога на прибыль.

Если опоздали с уточняющей декларацией

Если просрочить и подать уточняющий расчет после 30 сентября 2021 года, то придется начислить и уплатить штраф 3% от суммы доначисленного налогового обязательства до подачи уточняющего расчета и налоговую пеню начиная с 91-го дня (п. 129.1.3 НКУ).

Если же корректировки цен по результатам проверки трансфертного ценообразования проведет налоговая, то тогда штраф будет больше – 25% + еще и будет налоговая пеня за каждый день, начиная с первого рабочего дня просрочки налогового обязательства, указанного в налоговом уведомлении-решении (пп. 129.1.1 НКУ и пп. 129.1.4 НКУ).

Однако в 2021 году еще продолжается карантин и данный штраф по последний календарный месяц действия карантина не применяется (п. 521 подразд. 10 переходных положений НКУ, разъяснения ГНС).

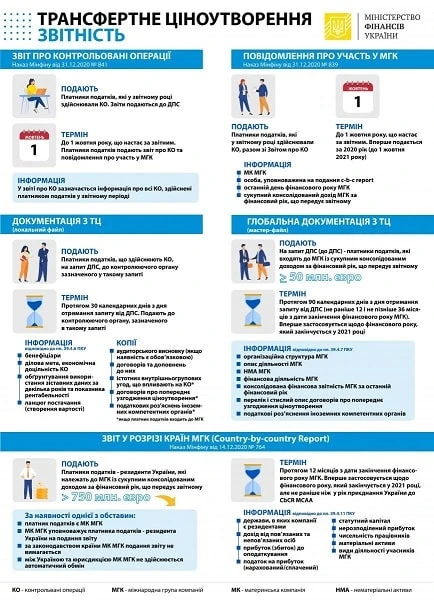

Трехуровневая отчетность по трансфертному ценообразованию (контролируемым операциям)

Кроме вышеуказанной документации по трансфертному ценообразованию (англ. – Local файл, локальный файл), которая обязательна для всех, кто имеет контролируемые операции с 23.05.2020 г. и считается первым уровнем отчетности по трансфертному ценообразованию, создано еще второй и третий уровень, который касается уже не каждого:

- Глобальная документация по трансфертному ценообразованию (англ. – Master file, мастер-файл) – это совокупность документов или единый документ произвольной формы по требованиям пп. 39.4.7 НКУ. Подается на запрос ГНС только налогоплательщиками, которые входят в МГК с совокупным консолидированным доходом за год, предшествующий отчетному, – 50 млн евро или больше. Срок подачи-90 календарных дней. Впервые подается за финансовый год, который заканчивается в 2021 году, то есть ГНС его может требовать только в 2022 году;

- Отчет в разрезе стран международной группы компаний (англ. – Country-by-Country Report) – это отчет подается, если совокупный консолидированный доход международной группы компаний, в которую входит налогоплательщик, 750 млн евро или больше и есть хотя бы одна обстоятельств аз чп. 39.4.10 НКУ. Берется финансовый год, который предшествует отчетному году. Такой доход считается по стандартам учета материнской компании или МСФО, если информация отсутствует. Впервые данный отчет подается за финансовый год, который истекает в 2021 году, но не ранее года, в котором будет заключено многостороннее соглашение об автоматическом межгосударственном обмене информацией – Multilateral Competent Authority Agreement on the Exchange of Country-by-Country Reports (разъяснение Минфина). Таким образом, требоваться этот отчет может не ранее 2022 года. Форма и порядок заполнения отчета в разрезе стран утверждены приказом Минфина от 14.12.2020 г. № 764.

- Профессиональная сертификация бухгалтеров — 2021 ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- НДС углубленная программа ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Зарплата: расчеты, отчетность, проверки ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Защита от налогового давления ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Налоги и зарплата: что изменилось в 2021 году ПОПРОБОВАТЬ БЕЗПЛАТНО⚡️

- Применение РРО: изменения, ошибки, штрафы ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Больничные через коронавирус ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

- Профессиональная сертификация главбуха медицинского КНП — 2021 ПОПРОБОВАТЬ БЕСПЛАТНО ⚡️

Однако еще нужно на первый уровень учесть отчет о контролируемых операциях и сообщения об участии в международной группе компаний (МГК), так как все они обязательны. Это и показывает графика Минфина, которую приводим ниже.

Внимание: Сейчас существует по факту четырехуровневая отчетность по контролируемым операциям (ТЦО):

- Отчет о КО, уведомление об участии в МГК (впервые – с 2021 года), документация по ТЦО (локальный файл) – уровень 1 (обязательный для всех);

- Глобальная документация по ТЦО (мастер-файл) – уровень 2. Впервые – с 2022 года;

- Отчет в разрезе МГК – Country-by-Country Report – уровень 3. Впервые – с 2022 года.

Уведомление об особых контролируемых операциях

Кроме трехуровневой системы отчетности, о которой шла речь выше, по контролируемым операциям с 23.05.2020 годах была введена подача к ГНС уведомлений о заключении соглашений (договоров) по особым контролируемым операциям:

- на основе форвардных или фьючерсных контрактов (пп. 39.3.3.3). Форму и порядок такого уведомления можно найти в приказе Минфина от 31.12.2020 г. № 840 (далее – Приказ № 840). По результатам 2020 года такие сообщения следовало подавать, так как до этого действовала другая форма и порядок подачи уведомления – из приказа Минфина от 04.04.2018 г. № 405;

- с сырьевыми товарами (пп. 39.3.3.4 – 39.3.3.8 НКУ). Перечень таких товаров утвержден постановлением Кабмина от 09.12.2020 г. № 1221 (действует – с 01.01.2021 г.). Сообщать о сырьевые товары следует по той же форме и порядке, что и относительно форвардных и фьючерсных контрактов из Приказа № 840. Однако за 2020 год применить данные нормы НКУ было невозможно, так как действующий перечень таких товаров тогда еще формально не было (были – товары с биржевым котировкам). Это признал Минфин в обобщающей налоговой консультации по применению ст. 39 НКУ, приказ Минфина от 14.05.2021 г. № 266 (далее - УПК № 266);

- с товарами, имеющими биржевую котировку (пп. 39.3.3.1.3 НКУ, исключен 23.05.2020 г.). Это прежнее название сырьевых товаров. Сейчас перечень таких товаров отменен (постановление Кабмина от 08.09.2016 г. № 616), но он действовал весь 2020 год, поэтому его следует использовать при составлении Отчета о контролируемых сделках за 2020 год. Минфин настаивает на использовании в период с 1 января по 22 мая 2020 г. недействующего уже пп. 39.3.3.1.3 НКУ (УПК № 266).

Внимание: Сырьевые товары – это товары, для которых несвязанные лица в качестве ориентира (эталона) установления цены используют котировочные (биржевые) цены. Примеры: масло (подсолнечное, пальмовое, оливковое, соевое, кокосовое), пшеница, овес, рис, нефть, золото и т.д.

Упомянутые сообщения подаются через электронный кабинет в течение 10 рабочих дней со дня заключения соответствующего контракта. О заключении дополнительных соглашений, даже если они предусматривают изменение существенных условий договора (контракта) сообщать не нужно (УПК № 266). Если по итогам года окажется, что операции не были контролируемыми, а сообщения подавались, то это не считается нарушением и ни к каким последствиям не приводит (разъяснение ИНК ГНС от 10.06.2021 г. № 2338/ИНК/99-00-21-02-02-06).

Кроме подачи уведомлений по вышеупомянутым операциям есть и особенности проверки соблюдения принципа "вытянутой руки". Подробно об этом – в консультации Трансфертное ценообразование 2021.

Проверки контролируемых операций

Проверки могут осуществляться за срок 7 лет и могут длиться 18 месяцев (п. 102.1 НКУ, пп. 39.5.2.8 НКУ.). При этом обратите внимание, что НКУ не дает прямое указание ГНС использовать исключительно открытые источники информации. Так, источники информации могут быть:

- отображение любых открытых (пп. “б” пп. 39.5.3.1 НКУ);

- другие, при условии, что налогоплательщик предоставит такую информацию ГНС (пп.“в” пп. 39.5.3.1 НКУ);

- ГНС может получить информацию путем запроса или встречной сверки со сторонами контролируемой операции или по цепочке операции (пп. “а” пп. 39.5.2.13 НКУ), запроса налоговым и иным органам иностранных государств (пп. “в” пп. 39.5.2.13 НКУ).

Однако все источники должны быть общедоступными. Например, это не могут быть внутренние базы, доступ к которым имеют только органы государственной власти (пп. 39.5.3.3 НКУ).

Во время проверки налоговики обращают внимание на происхождение товаров, их реальность, доказательства их получения, техническую возможность выполнения данной хозяйственной операции, то есть те ресурсы и производственные мощности, которые имеет налогоплательщик.

По результатам проверки представители ГНС должны составить акт(справку) в 2-х экземплярах (пп. 39.5.2.14 НКУ). Новая форма акта утверждена приказом Минфина от 24.12.2020 г. № 806.

Новую проверку ГНС вправе провести с 1-го рабочего дня следующего календарного года (разъяснение ГНС).

Контролируемые операции без деловой цели

По результатам проверки контролируемых операций налоговики также могут зацепиться за экономическую целесообразность такой операции вообще. Если они признают контролируемую операцию таким, что не имеет деловой цели, то следствием будет проведение увеличения финансового результата на сумму такой операции (пп. 140.5.21 НКУ, пп. 39.2.2.12 НКУ).

В таком случае корректировки финансового результата на приведение операции в соответствие с принципом “вытянутой руки” не применяются. Если же они уже проводились, то засчитываются в уменьшение корректировки по пп. 140.5.21 НКУ.

Деловая цель сделки (она же – разумная экономическая причина) – это операция, которая дает экономический эффект, под которым понимается прирост (сохранение) активов налогоплательщика и/или их стоимости, а также создание условий для такого прироста (сохранения) в будущем (пп. 14.1.231 НКУ). Главная цель такой операции – неуплата налога на прибыль. Налоговики должны доказать, что при существующих коммерческо-финансовых характеристиках такой бы контролируемой операции не было бы (пп. 39.2.2.12 НКУ).

Кроме корректировки финансового результата налоговики могут выбрать другой вариант – заменить операцию альтернативным вариантом, которая имеет рационально сопоставимые условия и может быть с несвязанными сторонами (пп. 39.2.2.12 НКУ).

Внимание: Если операцию было целесообразнее осуществить с несвязанной стороной – это операция без деловой цели. Если ГНС это докажет - будет корректировка финрезультата

Примеры операций без деловой цели:

- предприятие, а отгрузило нерезиденту б товары. Нерезидент бы вместо оплаты товаров предоставил предприятию, а кредит под проценты. Предприятие А начисляет проценты и уменьшает свою прибыль и соответственно налог на прибыль;

- предприятие А платит нерезиденту Б роялти за сомнительный нематериальный актив (торговую марку, патент и т. п), который в реальной хозяйственной деятельности практически не используется.

Проверьте, а может, за налоговиками есть «грешок». Юрист объяснит, где ошибаются налоговики, и посоветует, как обжаловать их требования!

Практика налоговых проверок контролируемых операций

По тем проверкам контролируемых операций, которые уже происходили, налоговики из Офиса крупных налогоплательщиков прибегали к таким действиям:

- метод трансфертного ценообразования из-за несоответствия метода налогоплательщика принципу "вытянутой руки". Для определения соответствия условий должны использоваться в операциях между несвязанными лицами(1) в сопоставимых неконтролируемых операциях(2). Если налогоплательщик для обоснования диапазона цен использует информацию хотя и от несвязанных лиц, но по контролируемым ими операциям, то это уже есть нарушение;

- доказывали наличие информации из открытых источников и снова меняли метод трансфертного ценообразования. Например, налогоплательщик доказывал, что информация об операциях в открытых источниках отсутствует и это повлияло на избранный им метод трансфертного ценообразования. Однако налоговики приводят целый перечень общедоступных источников информации, например, базу “Amadeus”, “Дайджест цен товаров на мировых рынках”. Пример судебного дела– постановление ВСУ от 09.10.2019 г. № 817/1737/17.

Повышенное внимание ГНС уделяет контролируемым операциям при следующих обстоятельствах:

- экспорт по цене ниже себестоимости;

- наличие нетоварных операций, например, в середине группы компаний, в то время как есть все ресурсы для выполнения подобных работ собственными силами в пределах предприятия;

- длительная убыточность при значительном объеме контролируемых операций;

- получение кредитов (займов) и проценты по ним при отрицательном значении собственного капитала или наличии непокрытого убытка в балансе.

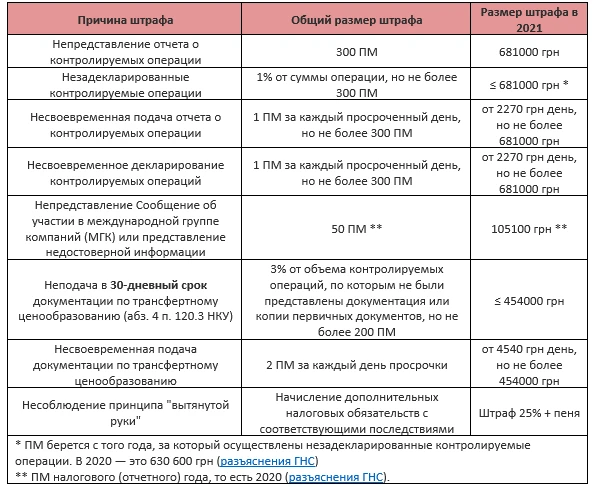

Штрафы за контролируемые операции

Сейчас штрафы в большинстве своем имеют привязку к прожиточному минимуму трудоспособного лица на 1 января (далее – ПМ), что в 2021 г. составляет 2270 грн. Подаем их в виде таблицы (штраф за несвоевременную уплату доначисленного налога на прибыль – см. выше):

Однако в 2021 году по последний месяц действия карантина действует мораторий на штрафы (п. 521 подразд. 10 переходных положений НКУ, см. разъяснение ГНС).

Предварительное согласование ценообразования по контролируемым операциям

Такое согласование возможно только для налогоплательщиков, относящихся к категории “крупных”.

Реестр крупных плательщиков налогов на 2021 год насчитывает 1371 предприятие.

В договоре предварительного согласования указываются критерии соответствия условий контролируемых операций принципа “вытянутой руки”. Особенности настоящего Договора таковы (п. 39.6 НКУ):

- распространение действия договора не только на отчетный период, но и на отчетные периоды, которые предшествуют вступлению его в силу (принцип “roll back”);

- отсутствие доначисления налоговых обязательств, штрафов, пени относительно контролируемых операций, являющихся предметом договора;

- стабильность условий договора в случае изменений налогового законодательства;

- возможность внесения изменений в текст договора при изменении налогового законодательства;

- возможность заключения таких договоров:

Вопросы порядка предварительного согласования договоров относительно трансфертного ценообразования по контролируемым операциям дополнительно определены в постановлении Кабмина от 17.07.2015 г. № 504.

Стаття підготовлена за матеріалами журналу "Головбух"