Кто, когда и как представляет Отчет о контролируемых операциях

Кто подает Отчет о контролируемых операциях 2025

Отчет о контролируемых операциях (далее — Отчет о КО, или Отчет) представляется плательщиками налога на прибыль, если они в отчетном периоде совершали операции с нерезидентами, подпадавшими под критерии контролируемых. Основанием для представления как Отчета о КО является пп. 39.4.2 Налогового кодекса Украины (далее — НК). Код отчета в электронном кабинете — J0104707.

Фінансова звітність за МСФЗ: комплект і строки подання

Участники МГК представляют не только Отчет о контролируемых операциях

У участников международных групп компаний (МГК) отчетов по КО и ТЦУ больше. Так, в 2025 году в электронном виде подаются еще и:

- Уведомление об участии в международной группе компаний (далее — Уведомление о МГК). Сделать это нужно тоже до 1 октября 2025 года. Обратите внимание, что его представляют все участники соответствующей МГК, у которых были в отчетном году контролируемые операции. Однако если контролируемых операций не было, то это сообщение подавать не нужно даже участникам МГК (ИНК ГНС от 22.09.2021 № 3508/ІПК/26-15-07-10-01). Требования по представлению Уведомление о МГК содержит тот же пп. 39.4.2 НК. Информацию, которая должна содержаться в уведомлении о МГК, можно найти в пп. 39.4.2.2 НК. Код сообщения в электронном кабинете — J1800103;

- Отчет в разрезе МГК (Отчет CbC) — если налогоплательщик является материнской компанией МГК, являющейся налогоплательщиком налога на прибыль (абз. 3 пп. 39.4.10 НК, что впервые применяли для отчетности за 2023 год, см. п. 53 подраздел. 10 Переходных положений НК). Однако должно еще соблюдаться условие — совокупный консолидированный доход МГК превышает эквивалент 750 млн евро (абз. 2 пп. 39.4.10 НК). Отчет в разрезе МГК составляется за финансовый год, установленный материнской компанией МГК, которая может не совпадать с календарным годом, и подается позже 12 месяцев после последнего дня такого финансового года (в случае отсутствия сведений об установленном материнской компанией МГК финансовом году — в течение 12 месяцев после окончания календарного года) (пп. 39.4.11 НК). Следовательно, если финансовый год был с 1 января по 31 декабря 2024, то подать Отчет о МГК за 2024 нужно до 31 декабря 2025 включительно. Однако финансовый год может начинаться у некоторых компаний и 1 июня, 1 сентября и т.д. — тогда крайние даты подачи отчета о МГК соответственно изменяются.

Внимание: материнской компании МГК, являющейся плательщиком налога на прибыль, следует подать и Отчет в разрезе МГК и Уведомление о МГК. Участникам МГК нужно подать только Уведомление.

Что касается других участников МГК, которые являются резидентами Украины и не материнской компанией, то Отчет в разрезе МГК ими представляется (см. пп. 39.4.102 НК):

- если совокупный консолидированный доход МГК превышает эквивалент 750 млн евро;

- придерживаются хотя бы одно условие с абз. 4-7 пп. 39.4.10 НК.

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

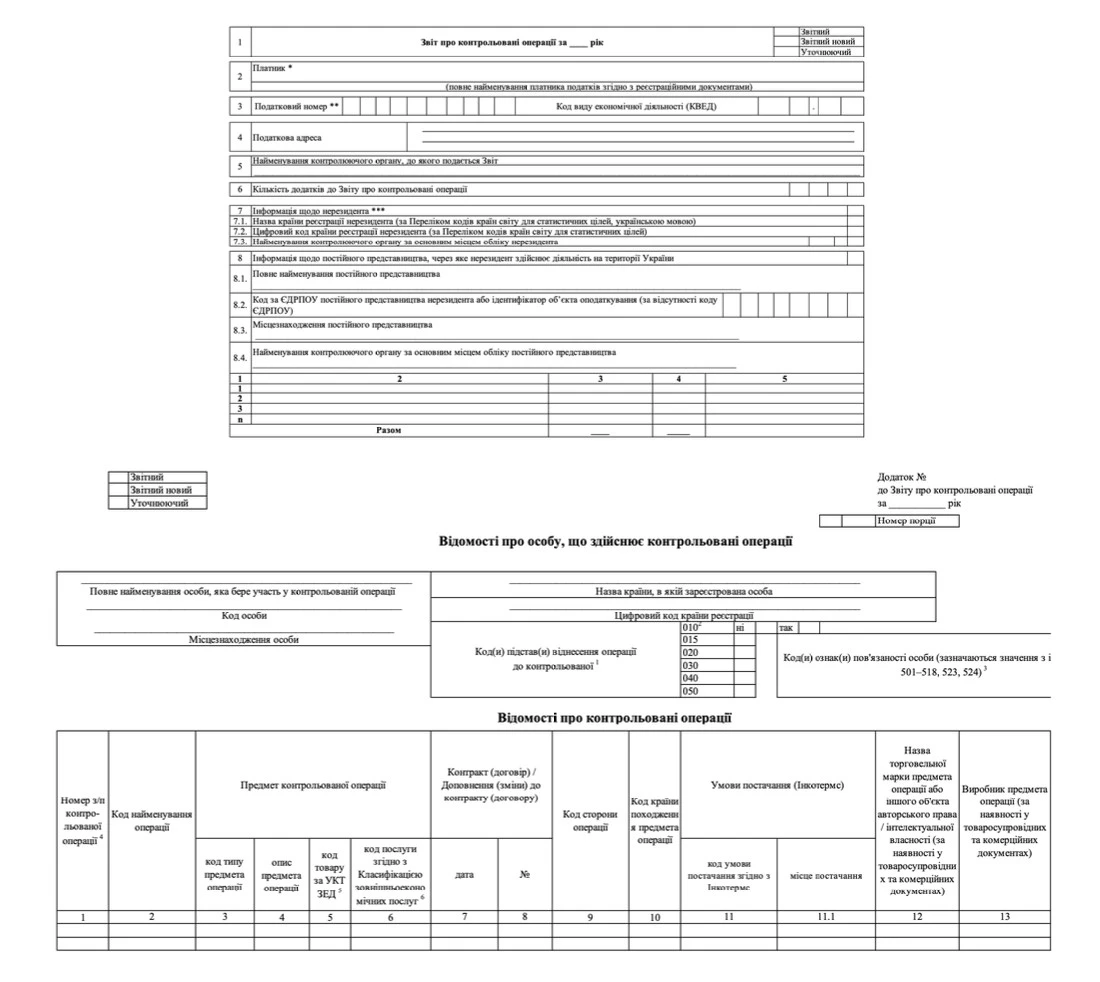

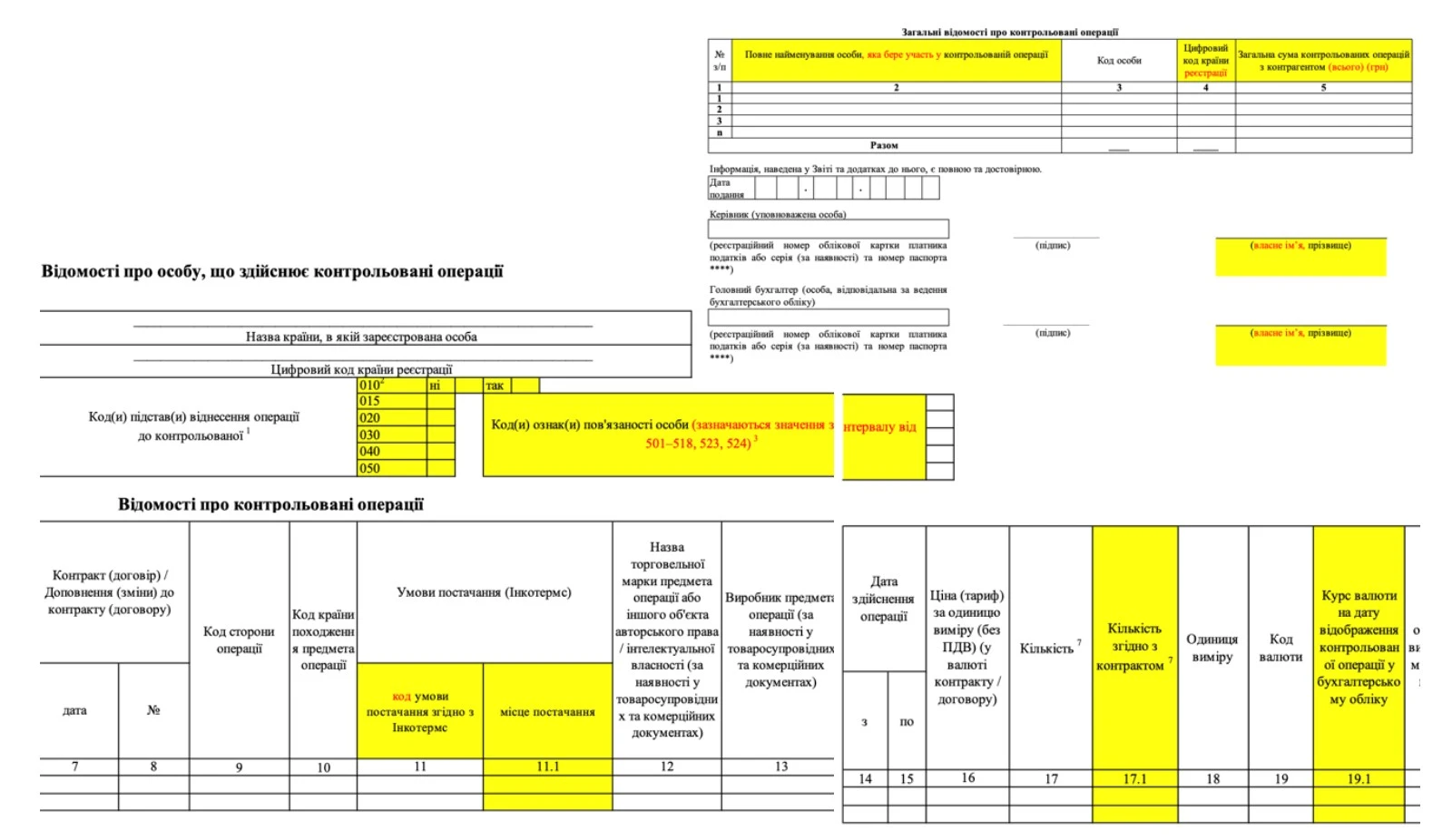

Отчет о контролируемых операциях форма 2025

Актуальная форма отчета утверждена приказом Минфина от 18.01.2016 № 8 (последние изменения — приказ Минфина от 07.12.2023 № 673, вступивший в силу 6 февраля 2024 года, далее — Приказ № 673). Этот же приказ утверждает Порядок составления Отчета о КО (далее — Порядок № 8).

Данный бланк использовали для отчета еще за 2023 год. Используйте его и для отчета за 2024 год. Для подачи используется исключительно электронная форма Отчета о КО (пп. 39.4.2 НК).

Когда представляется Отчет о контролируемых операциях

Отчет о контролируемых операциях должен подаваться ежегодно до 1 октября года, следующего за отчетным (пп. 39.4.2 НК).

Таким образом, последний день представления Отчета за 2024 год отчетный год — 30 сентября 2025 года (вторник) как последний рабочий день. Его можно подать только в электронной форме посредством электронной связи.

Изменения в форме Отчета о контролируемых операциях

Последний раз Отчет о КО был несколько обновлен уже упомянутым Приказом № 673. Изменения незначительны. В основной части Отчета о КО:

- редакционно уточнили названия граф 2, 4 и 5 таблицы «Общие сведения о контролируемых операциях»;

- осовременили расшифровку подписей — собственное имя и фамилию вместо ранее стандартного ФИО.

В Приложении со сведениями о лице, совершающем контролируемые операции:

- добавили новые колонки (граф) в таблицы, которые детализируют предыдущие. Речь идет о колонках (графах) 11.1 (Инкотермс), 17.1 (количество по контракту) и 19.1 (курс валюты на дату отражения контролируемой операции в бухгалтерском учете);

- обновили верхнюю часть с кодами. Теперь там несколько иная подача информации, но ничего существенного нет.

Для наглядности изменения выделен цвет в файле с бланком Отчета о КО, который приведен ниже.

Отчет о контролируемых операциях: порядок заполнения

Общие требования заполнения Отчета о контролируемых операциях

Правила заполнения Отчета определяет Порядок № 8.

Внимание: количество приложений и их нумерация в Отчете о КО соответствует количеству контрагентов из КО в таблице Общие сведения о КО.

Отчет состоит из нескольких частей, а именно:

- тип отчета — ставим отметку (знак «Х») в строке «Отчетный» — если отчет за год представляется впервые, «Отчетный новый» — если ошибка исправляется до истечения срока представления, «Уточняющий» — если исправление ошибки осуществляется по истечении срока представления отчета;

- заглавная часть — указываются реквизиты, а также в поле 6 не забываем о количестве приложений, которое соответствует количеству контрагентов, указанных в основной части Отчета;

- основная часть (таблица «Общие сведения о КО», см. далее более подробно — о заполнении табличной части Отчета о КО) — каждая строка соответствует общей сумме операций с отдельно взятым контрагентом. Как результат, в графе 2 есть перечень контрагентов с указанием регистрационных данных и общая сумма взаимодействия по каждому из них в графе 5;

- дополнение и информация к приложению — приложение «Сведения о лице, участвующем в КО/Сведения о КО» составляется в количестве контрагентов, включенных в Отчет. Нумерация приложений происходит по их порядку в основной части (т.е. по порядку в графе 1-2 в таблице «Общие сведения о КО»);

- информация к приложению о связанности лиц — заполняем, если были контролируемые операции со связанными лицами. В Приложения 2 Порядка №8 содержатся необходимые для заполнения коды признаков связанности (см. также раздел IV Порядка № 8).

Отчет заполняется на украинском языке, но можно использовать язык контракта при заполнении сведений «Полного наименования лица» в приложении к Отчету.

При заполнении отчета налоговики рекомендуют следующие единицы измерения:

- денежные — грн без коп. (с соответствующим округлением), кроме графы 16, 19.1 Приложения, которое заполняется в валюте контракта;

- количество показателей работ и услуг — количество товара отражается в соответствии с единицей измерения избранной налогоплательщиком согласно Классификатором системы обозначений единиц измерения и учета (приказ ГОСТа от 09.01.1997 № 8);

- количественные весовые показатели — указываются в соответствии с первичными документами. Приводятся на основе массы «нетто» в кг. При невозможности выражения количества в кг допускается выражение в дополнительных единицах измерения (шт, л, куб. метры и т.п.) с обязательным указанием единицы измерения в соответствующей графе Отчета. Желательно использовать единицу, определенную контрактом;

- даты — в формате «чч.мм.рррр».

В отчете налоговики допускают группирование показателей (суммарное наведение данных) только при условии:

- одного контракта;

- идентичных товаров;

- неизменные условия поставок;

- постоянная цена.

То есть под каждый код товара по УКТ ВЭД (товарную позицию) / код услуги в разделе «Сведения о контролируемых операциях» должны быть заполнены отдельная строка. При этом код товара по УКТ ВЭД разрешено группировать на уровень товарной подпозиции (шесть знаков) (п. 1 разд. V Порядка № 8).

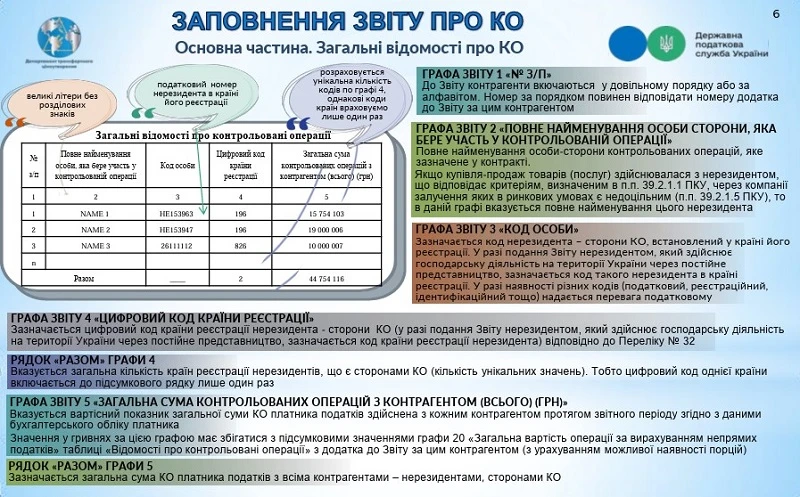

Заполнение табличной части Отчета о контролируемых операциях

Как заполнить основную часть отчета и приложения к нему приведены в таблице ниже.

ЗАПОЛНЕНИЕ ОТЧЕТА О КОНТРОЛИРОВАННЫХ ОПЕРАЦИЯХ | ||

№ | Показатель | Как заполнить |

Основная часть | ||

Общие сведения о контролируемых операциях (КО) | ||

1 | № з/п | Контрагенты включаются в Отчет в произвольном порядке или по алфавиту, ростом/убыванием сумм операций и т.п. Однако номер по порядку должен соответствовать номеру приложения к Отчету по этому контрагенту, состоящему в Отчете |

2 | Полное наименование лица — стороны контролируемой операции* | За каждым нерезидентом приводится наименование, указанное в контракте/договоре. Налоговики в Алгоритме заполнения Отчета о КО рекомендуют указывать наименование лица заглавными буквами без знаков препинания (кавычки, точки, точки с запятыми и т.п.). В отчет контрагентов можно включать в алфавитном порядке или в произвольном порядке. Номер по порядку должен соответствовать номеру приложения к Отчету по этому контрагенту, состоящему в Отчете. Если купля-продажа товаров (услуг) осуществлялась с нерезидентом-связанным лицом с привлечением несвязанных лиц (пп. 39.2.1.5 НК), то в этой графе указывается полное наименование нерезидента-связанного лица (абз. 2 п. 2 разд. ІІІ Порядка № 8). Если производятся хозяйственные операции, в т.ч. внутрихозяйственные расчеты между нерезидентом и его постоянным представительством в Украине, — отмечается полное наименование нерезидента (абз. 3 п. 2 разд. ІІІ Порядка № 8) |

3 | Код лица | Указывается код нерезидента, предоставленный ему в стране его регистрации. Если у нерезидента есть разные коды (налоговый, идентификационный, регистрационный), то указать нужно налоговый код. Данное поле является обязательным для заполнения. |

4 | Цифровой код страны | Указывается код страны регистрации нерезидента, являющегося стороной КО. Этот код избирается в соответствии с Перечнем кодов стран мира для статистических целей, утвержденным приказом Госстата от 08.01.2020 № 32 (далее — Перечень № 32) |

5 | Общая сумма контролируемых операций с контрагентом | Указывается общая сумма КО плательщика с каждым контрагентом по данным бухгалтерского учета. Значение в грн по этой графе должно совпадать с итоговыми значениями графы 20 «Общая стоимость операции за вычетом косвенных налогов (грн)» таблицы «Сведения о контролируемых операциях» из приложения по этому контрагенту |

— | Строка «Итого» графы 4 | Указывается общее количество стран регистрации нерезидентов, являющихся сторонами КО. По сути, следует сосчитать количество разных кодов по колонке (графой 4). Одинаковые коды при этом учитываются только один раз |

— | Строка «Итого» графы 5 | В графе 5 данной строки отражается арифметический итог общей суммы КО операций, которые были совершены за отчетный год со всеми контрагентами |

Приложение к отчету | ||

Сведения о лице, участвующем в контролируемых операциях | ||

верхняя часть приложения: | ||

— | Номер порции | указывается номер порции — он должен совпадать с нумерацией № З/П лица — стороны КО в основной части отчета |

1 | Полное наименование лица, участвующего в контролируемой операции* | Полное наименование должно совпадать с графой 2 Таблицы 1, то есть приводится полное наименование по контракту/соглашению. Если осуществлялись операции между нерезидентом и его постоянным представительством, указывается полное наименование нерезидента. Налоговики в Алгоритме заполнения Отчета о КО рекомендуют заполнять наименование лица ЗАГЛАВНЫМИ буквами без знаков препинания (кавычек, точек, точек с запятыми и т.п.) |

2 | Местонахождение лица (адрес) | указывается адрес контрагента |

3 | Код лица | код контрагента должен совпадать с кодом нерезидента |

4 | Название страны, в которой зарегистрировано лицо | Название указывается на украинском языке согласно статистического Перечня № 32. Если КО осуществляется с контрагентом, который представляет собой образование без статуса юрлица, то указывается название страны фактического местонахождение такого образования** |

5 | Цифровой код страны регистрации | цифровой код можно найти в упомянутом статистическом Перечне № 32 (трехзначное число) |

6 | Код основания отнесения операции к контролируемой | Выбирается из Приложения 1 к Порядку № 8. Если оснований отнесения хозяйственных операций к контролируемым несколько, то нужно указать все коды таких оснований |

7 | Код признака связанности личности | Заполняется, если наш нерезидент — связанное лицо. Код признака связанности выбирается из Приложения 2 к Порядку № 8 (501-518). Если признаков несколько, то указывается несколько кодов. При заполнении данной графы в приложение подается также «Информация о связанности лиц», в котором следует привести более подробные данные относительно связанности (исключение — коды 512-515, 517-518 и 524) |

Сведения о контролируемых операциях (КО) | ||

1 | № з/п контролируемой операции | Восполняется по нарастанию в зависимости от количества КО. Каждая строчка этой таблицы является отдельной операцией поставки товара (услуги). Возможно также группирование КО с одним и тем же контрагентом для упрощения их отражения в Отчете |

2 | Код наименования операции | Код выбирается из Приложения 3 к Порядку № 8. Если ни один из кодов не подходит, то ставим код «036» (другие операции) |

Предмет контролируемой операции: | ||

3 | Код типа предмета операции | Код выбирается из Приложения 4 к Порядку № 8 (9 типов). Обратите внимание, что там есть код «209», который указывается, если предметом сделки являются сырьевые товары из Перечня сырьевых товаров, утвержденный постановлением Кабмина от 09.12.2020 № 1221 (см. также пп. 39.3.3.4 НК) |

4 | Описание предмета операции | Приводится краткое описание предмета операции, источником которого являются операции по первичным документам — детализация должна быть такой, чтобы операция могла быть однозначно идентифицирована |

5 | относится:

| |

6 | Код услуги в соответствии с Классификацией внешнеэкономических услуг | относится:

|

Контракт (договор) / Дополнение (изменения) к контракту (договору): | ||

7 | Дата | Указывается дата и номер заключенного договора, из которого была осуществлена КО. Если такая КО осуществлена без контракта/договора, то указываются реквизиты другого документа, на основании которого состоялась такая операция. Если проводилась контролируемая операция с учетом условий дополнения (изменения) к контракту (договору), укажите информацию о последних существенных изменениях в условиях такой операции. При группировании операций графы 7 и 8 можете не заполнять |

8 | № | |

9 | Код стороны операции | Указывается код стороны операций, который можно найти в Приложении 5 Порядка № 8. При отсутствии нужного кода проставьте код 144 – «Другое наименование стороны» |

10 | Код страны происхождения предмета операции | Код страны можно найти в упомянутом статистическом Перечне № 32. Если страна происхождения неизвестна — ставится код «0» |

Условия поставки (Инкотермс): | ||

11 | код условия поставки согласно Инкотермсу | указывается буквенный код условия поставки согласно Инкотермсу, а для других операций ставится «0» |

11.1 | место снабжения | указывается место передачи товара (место назначения) |

12 | Название торговой марки предмета сделки или иного объекта авторского права/интеллектуальной собственности | Указывается торговая марка предмета сделки именно так, как она указана в сопроводительных документах. Если торговая марка отсутствует — ставится код "0" |

13 | Производитель предмета операции (при наличии товаросопроводительных и коммерческих документов) | Указывается изготовитель предмета операции — конкретно так, как он указан в сопроводительных документах. При отсутствии информации — ставится код «0» |

Дата совершения операции: | ||

14 | с | Здесь указывается дата для:

Если операции группировались, то ставится во:

|

15 | по | |

Другие графы | ||

16 | Цена (тариф) за единицу измерения (без НДС) (в валюте контракта/договора) | Указывается цена за единицу с точностью до 2 знаков после запятой. При этом:

|

17 | Количество | отмечается:

|

17.1 | Количество согласно контракту | отмечается:

|

18 | Единица измерения | Приводится код единицы из Классификатора системы обозначений единиц измерения и учета (приказ ГОСТа от 09.01.1997 №8) |

19 | Код валюты | Приводится цифровой код валюты по Классификатору иностранных валют и банковских металлов (постановление правления НБУ от 04.02.1998). Для гривны — код 980, доллара США — 840, евро — 978, злотого — 985 |

19.1 | Курс валюты на дату отражения контролируемой операции по бухгалтерскому учету | Приводится курс НБУ соответствующей валюты по графе 19. Если группируете контролируемые операции, оставьте графу пустой, в графе 24 проставьте цифру 1 |

20 | Общая стоимость сделки (за вычетом косвенных налогов) (грн) | Указывается сумма сделки в гривнах согласно данным бухгалтерского учета. Значение по этой графе вносится в графу 5 основной части отчета «Общие сведения о контролируемых операциях» |

21 | Код метода установления соответствия условий контролируемой операции принципу «вытянутой руки» | Указывается код из Приложения 6 Порядка №8. Методы трансфертного ценообразования определены в п. 39.3 НК. В отношении сырьевых товаров указывается код «307», когда использованы порядки установления соответствия условий КО по сырьевым товарам принципа «вытянутой руки» от Минфина (пп. 39.3.4 НК). Если нет, то есть минфиновские порядки не использовались — отмечается код «301». Если применяли комбинацию нескольких методов, через запятую и пробел («, ») можете указать коды нескольких методов. Существует порядок установления соответствия условий контролируемой операции по сырьевым товарам принципа «вытянутой руки» (общий) , который утвержден приказом Минфина от 18.01.2022 № 19. Такие же порядки еще есть для:

|

22 | Показатель рентабельности | Найти код показателя рентабельности можно в Приложении 7 Порядка №8. Такая графа заполняется только для таких методов трансфертного ценообразования:

Для способов сравнительной неконтролируемой цены и способа распределения прибыли эта графа не заполняется, потому что они не предугадывают внедрение показателя рентабельности. В случае применения в графе 21 комбинации нескольких методов, через запятую и пробел («, ») может быть указано несколько показателей |

23 | Цифровое значение показателя рентабельности | Указывается числовое значение показателя рентабельности по графе 22 в % с двумя знаками после запятой. К примеру, если значение показателя 27,8%, то записывается в Отчет «27,80». Указывается рентабельность именно данной операции, а не предприятия в целом. По методам распределения прибыли и сравнительной неконтролируемой цены графа не заполняется, так как они не предусматривают использование показателя рентабельности. |

24 | Информация о группировании контролируемых операций в их совокупности | Заполняется только в том случае, если была применена группировка согласно п. 6 разд. И Порядка № 8. Тогда делается отметка «1» |

25 | Исследуемая сторона | Заполняем только для таких методов трансфертного ценообразования:

По этим методам необходимо выбрать сторону, для которой проверяется показатель рентабельности в соответствии с методом (пп. 39.3.2.7 НК). Если налогоплательщик выбирает:

По методам распределения прибыли и сравнительной неконтролируемой цены графа не заполняется |

Источники информации, использованные плательщиком для установления соответствия условий КО принципу «вытянутой руки» | ||

26 | Код типа источника | Указывается код типа источника информации, использованный при установленных условиях соответствия КО принципу «вытянутой руки». Коды выбираются из Приложения 8 Порядка № 8. В случае нескольких типов источников указываем все нужные коды через запятую и пробел («, »), например «601, 603», где:

|

27 | Название источника информации | Указывается название источника информации, использованного плательщиком для установления соответствия КО принципу вытянутой руки. Если источников несколько, то приводятся они все через запятую и пробел. Например, «договоры и накладные по неконтролируемым операциям плательщика, данные аукциона Bloomberg». Если был использован код 610 «Данные о котировочных ценах на сырьевые товары, полученные из прозрачных ценовых агентств, статистических агентств, правительственных агентств», то в данной графе следует указать названия источников информации о котировочных ценах на сырьевые товары, которое входит в обнародованный на сайте ГНС Рекомендуемого (неисключительного) перечня источников информации для получения котировочных цен (пп. 39.3.4 НК). При наличии нескольких источников они указываются через запятую и пробел («,»), например «Информационно-аналитические продукты Refinitiv Holdings Ltd, Информационно-аналитические продукты Агентства FastMarkets» |

Строка «Вместе» | Сумма операций по нерезиденту. Обратите внимание, что если подытожить данную строку «вместе по всем приложениям», то результат должен совпадать со строкой «Итого» основной части Отчета о КО, в которой приводится сумма всех КО | |

*данные поля с наименованием лица заполняются языком, приведенным в контракте/договоре. Остальные же отчеты заполняются на украинском языке; ** например, таким образованием является договор о совместной деятельности | ||

Пример заполнения в графе Отчета о КО с презентации-разъяснения ГНС, но в увеличенном виде приведен ниже в файле.

Если операция была определена как контролируемая по причине, что контрагент является связанным лицом, то нужно еще и заполнить в соответствующее приложение Информацию о связанности лиц.

Навіть під час дії воєнного стану підприємства продовжують проводити валютні операції. На які обліково-податкові моменти звернути увагу, коли розраховуєте курсові різниці під час експортно-імпортних операцій

Заполнение Приложения к Отчету о КО «Информация о связанности лиц»

При подготовке приложения с информацией о связанности лиц обратить внимание следует на нюансы, приведенные в таблице ниже. В информации о связанности лиц указывается номер приложения, в которое оно предоставляется.

ЗАПОЛНЕНИЕ ПРИЛОЖЕНИЯ «ИНФОРМАЦИЯ О СВЯЗАННОСТИ ЛИЦ» | |

Код связанности | Что записать |

501 или 511 | В графе «Лицо, непосредственно и/или косвенно… обладающее корпоративными правами другого юридического лица в размере, предусмотренном пп. 14.1.159 п. 14.1 ст. 14 разд. I НКУ…» укажите информацию о соответствующих лицах («плательщик»/«контрагент»)» и проставьте отметку «×» |

502 | В графе «Лицо, непосредственно и/или косвенно обладающее корпоративными правами в каждом таком юридическом лице в размере, предусмотренном пп. 14.1.159 п. 14.1 ст. 14 разд. I НКУ…» укажите информацию о соответствующем лице («наименование», «страна регистрации», «код»). Когда вы раскрываете информацию по коду связанности «502», в графе «процент владения корпоративными правами:» укажите информацию только относительно конкретного лица, являющегося стороной контролируемой операции. Добавлять строчки не предусмотрено. В случае опосредованного владения укажите информацию обо всех лицах, через которых происходит опосредованное владение корпоративными правами (здесь можно добавлять строки) |

501, 502, 511 | В графах «всего» / «непосредственно» / «опосредованно» проставьте цифровое значение размера владения корпоративными правами в процентах с точностью до второго знака после запятой. В случае опосредованного владения укажите информацию обо всех лицах, через которых происходит опосредованное владение корпоративными правами |

503/504 | В графе «Лицо, принимающее решение о назначении (избрании) единоличных или 50 и более процентов состава коллегиального исполнительного органа плательщика/контрагента» укажите информацию о соответствующем лице (наименование, страна регистрации, код) |

505 | Информацию обо всех физических лицах, одновременно входящих (входящих) в состав коллегиального исполнительного органа и/или наблюдательного совета плательщика и его контрагента |

506 | Информацию о лице, по решению которого назначены единоличные исполнительные органы плательщика и контрагента (наименование, страна регистрации, код, собственник, лицо, уполномоченное собственником) |

507, 510, 516 | В графе «плательщик»/«контрагент» проставьте «×» в графе соответствующего лица |

508 | Информацию о всех физических лицах, являющихся конечными бенефициарными владельцами плательщика и контрагента |

509 | В графе «Лицо, осуществляющее полномочия единоличного исполнительного органа плательщика и контрагента» укажите информацию о соответствующем лице (наименование, страна регистрации, код) |

510 или 516 | Соответствующие денежные показатели в графах:

|

523 | Информацию о физическом лице (связанное в соответствии с подпунктом «в» подпункта 14.1.159 НК) на момент совершения контролируемой операции (ФИО, признак, страна регистрации, код) |

Возможные ошибки при заполнении Отчета о контролируемых операциях

Налоговики обращают внимание на следующие ошибки:

- название лица, указанного в графе «Полное наименование лица», не совпадает/не полностью совпадает с данными ГТД или другими документами, например налоговыми накладными. А еще она должна совпадать с Приложением ПН к декларации по налогу на прибыль;

- путаница в использовании кодов типа предмета операции в приложении (графа 3, сведения о КО). Например, для роялти почему выбирают код услуг (204) вместо правильного кода нематериальных активов (202), для кредитов — код услуг (204) вместо правильного кода банковских услуг (205);

- неправильное избрание классификаторов. Да, если в графе 3 содержится код услуг (204), то следует использовать КЗЕП, а если товаров (201) — УКТ ВЭД;

- приведение в графе 9 «Код стороны операции» данных о личности декларанта (самого себя). Правильно наводить контрагента, то есть если декларант — импортирует, то тогда в графе должны быть данные о продавце, если же продает — данные о покупателе;

- несовпадение по суммам. Сумма по графе 20 «Общая стоимость операции (за вычетом косвенных налогов)» приложения должна совпадать с данными по графе 5 «Общая сумма контролируемых операций» основной части отчета «Общие сведения о КО».

От налоговиков также есть интересный алгоритм контроля полноты представления нижеприведенного Отчета о КО.

Устранение ошибок в Отчете о контролируемых операциях

В случае обнаружения ошибки в Отчете налогоплательщик может представить:

- новый отчет (отметка «отчетный новый» в первом поле типа отчета), если ошибка обнаружена до 1 октября года, следующего за отчетным;

- уточняющий отчет (отметка «уточняющий» в первом поле типа отчета), если ошибка обнаружена после предельного срока его представления, то есть 1 октября.

В последнем случае применяются штрафы, приведенные в конце консультации.

Корректировка финансового результата и уточняющая декларация по налогу на прибыль

Необходимо не только заполнить и подать Отчет о КО и Уведомление о МГК, но и провести корректировку финансового результата (ФР) с целью приведения прибыли в соответствие принципа «вытянутой руки» при уплате налога на прибыль. Это осуществляется путем подачи уточняющей налоговой декларации по налогу на прибыль. Иначе могут быть штрафные санкции, если произошло занижение налогового обязательства.

Однако штрафа с налога на прибыль нет, если ФР откорректировать и подать уточняющую декларацию до крайнего срока подачи отчета, то есть до 1 октября (пп. «а» п. 50.1 НК). Таким образом, последним днем подачи Отчета о КО за 2024 год является 30 сентября 2025 года. Подача декларации в такие сроки освобождает налогоплательщика от уплаты «штрафных» 3% недоплаты по налогу на прибыль, которые начисляются на основании пп. «а» п. 50.1 НК. Если же корректировка осуществляется позже, — необходимо оплатить эти 3% (или 5% — если через Приложение ВП).

Хотя сейчас, временно, на период с 1 августа 2023 года до прекращения или отмены военного положения на территории Украины, плательщиков, которые самостоятельно исправили ошибки в налоговой отчетности, освободили от начисления и уплаты штрафных санкций, предусмотренных в пункте 50.1 НК, и пени (пд. 69.38). При этом плательщик имеет право не заполнять (оставлять пустыми) строчки 32, 36 или 40 уточняющей Декларации, в которых предусмотрено начисление 3% самоштрафа и пени.

Условие — когда самостоятельно исправляете ошибки, повлекшие занижение налогового обязательства, соблюдайте порядок, требования и ограничения, определенные в статье 50 НК. Более того, предоставьте в уточненке дополнение-объяснение в соответствии с пунктом 46.4 НК и обязательно сделайте отметку об этом в ее специальном поле.

Так что 3%-ного самоштрафа в указанный период нет, даже если подадите уточняющую декларацию после 1 октября (но мы бы не советовала такое допускать).

Собственное представление уточняющей декларации по налогу на прибыль не является основанием для документальной внеплановой проверки, если только не подаете ее за период, уже проверяемый контролирующим органом (п. 78.1 НК).

Также согласно подпункту 73.3.1 НК подача уточняющей декларации по налогу на прибыль не является основанием и для налогового запроса о предоставлении информации, но одним из оснований для этого является определение соответствия условий контролируемой операции принципу «вытянутой руки» при осуществлении налогового контроля за трансфертным ценообразованием в соответствии со статьей 39 НК и/или для определения уровня.

После окончания срока отчета о контролируемых операциях за 2024 год (после 1 октября – см. разъяснение полтавской ГНС), ГНС может направить соответствующий запрос.

Суммы корректировок приводятся в Приложениях ТЦ, ЦБ и РІ к декларации. В первую очередь, это корректировка на основании пп. 140.5.1 НК и 140.5.2 НК, а именно:

- увеличение ФР на сумму превышения цены реализации, определенной по принципу «вытянутой руки» над договорной (контрактной) стоимостью, то есть стоимостью, по которой операция была отражена в бухгалтерском учете. Для этого предназначена графа 15 Приложения ТЦ, откуда она переносится в соответствующие строки Приложения ЦП и Приложения РІ;

- увеличение ФР на сумму превышения договорной (контрактной) стоимости приобретения над ценой, определенной по принципу «вытянутой руки». Для этого предназначена графа 17 Приложения ТЦ, откуда она переносится в соответствующие строки Приложения ЦП и Приложения РІ.

Размер штрафов за непредставление отчетности по ТЦУ

Отчетность по трансфертному ценообразованию (ТЦУ) сама по себе не вызывает налогового обязательства, ведь оно отражается в декларации по налогу на прибыль. Однако здесь есть штрафы, связанные с самой отчетностью по ТЦУ. Они привязаны к прожиточному минимуму для трудоспособного лица (ПМ), установленному на 1 января налогового (отчетного) года. Следовательно, штрафы за неподачу отчетности по ТЦУ для отчетной кампании 2024 следующие:

- неподача Отчет о КО — штраф в размере 300 НМ, установленного законом на 1 января налогового (отчетного) года (абз. 3 п. 120.3 НК);

- неподача Сообщения о МГК — штраф в размере 100 НМ, установленного законом на 1 января налогового (отчетного) года.

Кроме того, есть штрафы за несвоевременное представление отчетности по ТЦУ, незадекларированные КО, представление неполной информации в Отчете о КО или в Уведомлении о МГК — с ними можете ознакомиться в пп. 120.3-120.6 НК. Все штрафы серьезны, поэтому следует с должной серьезностью отнестись к вопросу подачи и наполнения Отчета о КО и Уведомления о МГК.

Обратите внимание, что в расчете ПМ для отчетной кампании 2024 года было взято на уровне 1 января 2023 года (отчетного года), то есть 2684 грн. Однако это разъяснение ГНС касалось только штрафов по непредставлении отчетности по ТЦУ. Что касается других штрафов и вообще однозначности в вопросе расчета штрафов, который брать ПМ — на 1 января 2023 г. или 1 января 2024 г. — нет.

Внимание: по разъяснению налоговиков еще в 2021 году, считать штраф за непредставление отчетности по ТЦУ будут на основе ПМ на 1 января того года, за который происходит отчетность.

Однако уплата штрафа не освобождает плательщика от обязанности подачи отчетов по ТЦУ, в т.ч. и Уведомление о МГК. Кроме того, еще может быть повторный штраф — 5 ПМ за каждый календарный день просрочки подачи Отчета о КО, документации по ТЦУ, Уведомление о МГК и других отчетов по ТЦУ (п. 120.3 НК).

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Есть ли штрафы по отчетности по ТЦУ из-за военного положения и карантина

Ситуация такова:

- увольнения нет. В общем случае за неподачу отчетов по ТЦУ по состоянию на август 2024 года штрафы должны уплачиваться. Военное положение от них не освобождает;

- однако есть возможность избежать штрафа, если доказать невозможность выполнять свои налоговые обязанности по представлению отчетов по ТЦУ (основание — п. 69.1 подраздел. 10 Переходных положений НК). Или доказать форс-мажор. В противном случае «требования законодательства о моратории (остановке) применения штрафных (финансовых) санкций (штрафов) на период действия военного, чрезвычайного положения и/или на период действия карантина, …., не применяются» (абз. 17 пп. 69.2 п 69 подраздел 10 Переходных положений НК).

Если налогоплательщик решил обосновать невозможность выполнять свои налоговые обязанности, то следует воспользоваться приказом Минфина от 29.07.2022 № 225 «Об утверждении Порядка подтверждения возможности или невозможности выполнения налогоплательщиком обязанностей, определенных подпунктом 69.1 пункта 69 подраздела 10 раздела ХХ «Переходные положения» НК и перечень документов на подтверждение».