Як аграрію скласти податкову накладну

Одразу розглянемо приклади заповнення актуальної форми податкової накладної (ПН) з урахуванням особливостей аграріїв, зокрема застосування аграрної ставки 14%. Ідентифікатор актуальної форми ПН ― J/F1201016 (було наказом Мінфіну «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України» від 09.08.2024 № 400, що набув чинності 1 жовтня 2024 року). Про загальні ж правила заповнення всіх реквізитів податкових накладних читайте у матеріалі Порядок заповнення податкової накладної.

Чого очікувати агропідприємствам у 2026 році

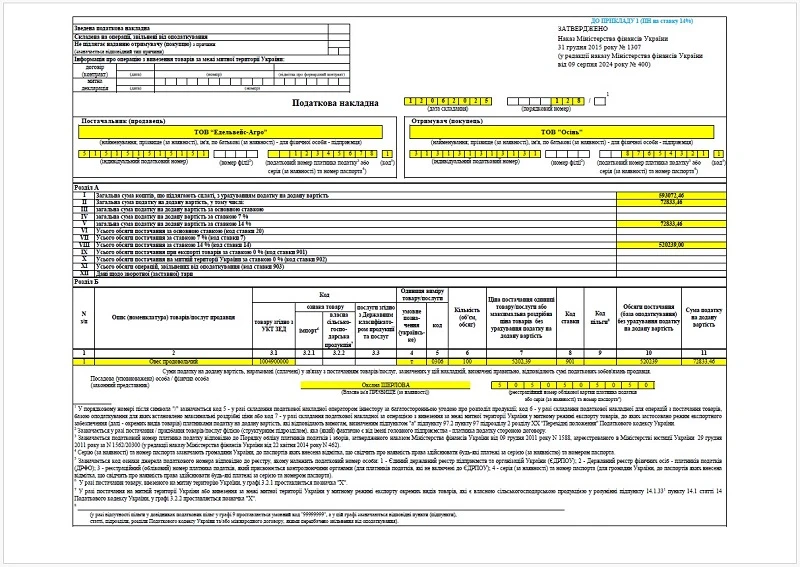

Приклад 1 (заповнення податкової накладної на ставку 14%)

Підприємство ТОВ «Едельвейс-Агро» відвантажило 12.06.2025 ТОВ «Осінь» овес продовольчий (УКТ ЗЕД 1004 90 00 00) в обсязі 100 тон на суму без ПДВ 520239,00 грн, ціна 5202,39 грн/тонна. ПДВ = 520239,00×0,14 = 72833,46 грн (див. графу 11 ПН). Відтак у такій ПН мають бути ще й заповнені:

- рядок VIII ― усього обсяги постачання при експорті товарів за ставкою 14 % (код ставки 14). У даному разі це 520239 грн;

- рядок V ― загальна сума податку на додану вартість за ставкою 14 %, тобто 72833,46 грн.

Якщо постачалося кілька видів номенклатури продукції, то рядки VIII V знаходяться як сума даних за рядками з відповідною номенклатурою постачання за ставкою 14%.

Заповнена податкова накладна наведена нижче.

Особливості податкової накладної у аграріїв 2025

Особливостями податкової накладної при використанні її у аграріїв є:

- існування ставки 14% для продажу деяких сільськогосподарських товарів (про них читайте у матеріалі ПДВ для сільгоспвиробників: кому, коли і як сплачувати);

- з причини існування ставки 14% можуть виникати складнощі з заповнення податкової накладної через округлення (читайте далі).

Якихось інших нюансів у податкової накладної сільгоспвиробників немає. ПН у аграріїв відтепер нічим не відрізняється від ПН інших платників ПДВ, окрім можливого застосування зниженої ставки ПДВ ― 14%.

Проблема округлень у податковій накладній зі ставкою 14%

Проблема з округленнями виникає, коли ціна на сільськогосподарську продукцію керівництвом, менеджерами, визначається одразу з ПДВ. Наприклад, продали 100 т вівса на загальну суму 593000,00 грн. Це операція за ставкою 14%.

Менеджери при продажу ціну визначили саме таку, одразу з ПДВ ― 593000 грн, її погодили й записали все у договір купівлі-продажу. Суму ПДВ теж порахували як 72824,56 грн. Це 593000×0,14/1,14 ― 72824,561403 = 72824,5614035 грн.

Ніби дії менеджерів правильні. Однак у бухгалтера при заповненні ПН виникає проблема. Ціна 100 т вівса без ПДВ становить = 593000/1,14 = 520175,4385965 грн. Як наслідок, ціна 1 т без ПДВ виходить 5201,754386 грн ≈ 5201,75 грн. Однак за правилами оподаткування ПДВ відпускна ціна з ПДВ визначається саме на основі ціни без ПДВ, а не навпаки (див. п. 188.1 ПК). Як наслідок, відпускна ціна у податковій накладній накладна буде рахуватися так:

5201,75 грн ×100 т×1,14 = 592999,50 грн

ПДВ при цьому виходить:

5201,75 грн×100 т×0,14 = 72824,50 грн

Відхилення між розрахунками з ПДВ виходять: 72824,50 ― 72824,56 = -0,06 грн.

Виходить, що наслідком визначення ціни «зверху вниз», а не «знизу вгору» є відхилення у розмірі ПДВ, що може й закінчитися штрафом. Рекомендувати можна лише одне ― донести до керівництва підприємства ідею про те, що ціноутворення слід проводити від ціни без ПДВ, а не навпаки. Тоді не буде виникати дана проблема округлень.

Увага: у платників ПДВ ціноутворення має бути «знизу вгору», тобто спочатку ціна без ПДВ, а потім уже ПДВ і ціна з ПДВ, а не навпаки.

Дана проблема існує й при ставці 20%, але при ставці 14% вона стає більш яскраво вираженою з суто арифметичних причин.

Якщо ж уже така проблема з округленнями й виникла, то можна спробувати поставити у ціні товару більше 2-х знаків після коми. У нашому прикладі, якщо використати ціну 1 т = 5201,754386 проблема зникає. Суто технічно це при заповненні форми ПН можна зробити. Однак така можливість на сьогодні призначена для цін (тарифів), які підлягають державному регулюванню. В інших випадках податківці все ж таки наполягають на тому, що ціна повинна мати 2 знаки після коми, тобто бути виражена у гривнях з копійками (див. також абз. 3 пп. «5» п. 16 Порядку заповнення податкової накладної, який затверджений наказом Мінфіну від 31.12.2015 № 1307). Крім того, в інших первинних документах, наприклад видаткових накладних і договорі купівлі-продажу, ціна могла вже «пройти» з 2-ма знаками після коми. Вийде невідповідність між ПН та цими документами.

Увага: більше 2-х знаків після коми у ціні товару при складанні у ПН ― можливий вихід з ситуації, але можуть бути розбіжності з первинкою.

Однак податківці визнають, що зазначення платником податку ціни з більш ніж 2-ма знаками після коми не можна визнати порушенням правил заповнення ПН або причиною блокування реєстрації (індивідуальна податкова консультація ГУ ДПС у Полтавській області від 13.12.2019 № 1886/ІПК/16-31-04-01-34). Як би там не було, але ситуація розбіжності між договором купівлі-продажу, видатковою накладною і податковою накладною все одно річ небажана й ризикована.

Блокування податкових накладних аграріїв

ПН аграріїв блокують так, як і інші. Однак це якраз та сфера, де без подачі таблиці даних не обійтися, адже на вході та виході різні УКТ ЗЕД ― це типове явище.

Зверніть увагу також, що за даними ДПС випадки зупинення реєстрації ПН за умови відсутності таблиці даних платника ПДВ найчастіше трапляються зокрема у сільськогосподарських виробників з такими КВЕД, як 01.42, 15.11 та 15.12.

Особливості податкової декларації з ПДВ у аграріїв

Вочевидь, що якщо є особливості ПН, то мають бути такі й податковій декларації з ПДВ, яка аграріями складається за звичайною формою. Єдиною «аграрною» особливістю податкових декларацій з ПДВ залишається наявність спеціальних рядків для відображення даних, пов’язаних зі ставкою 14%. До таких рядків належать:

- ряд. 1.3 ― операції продажу, що оподатковуються за ставкою 14%. Використовується для відображення податкових зобов’язань з ПДВ;

- ряд. 4.3 ― використовується для відображення податкових зобов’язань за ставкою 14% на основі п. 198.5 ПК й 199.1 ПК (так звані «компенсуючі» ПН);

- ряд. 10.3 ― придбання зі ставкою 14%;

- ряд. 11.3 ― ввезені в Україну товари, необоротні активи за ставкою 14%;

- окремі колонки для ставки 14% є у таблицях 1.1 і 1.2, а також 2.1 і 2.2 Додатка 1, що містить відомості про суми ПДВ, зазначені у ПН/РК, не зареєстрованих в ЄРПН, та деталізацію суми податкового кредиту.

Зразок заповнення податкової накладної для недотаційної діяльності

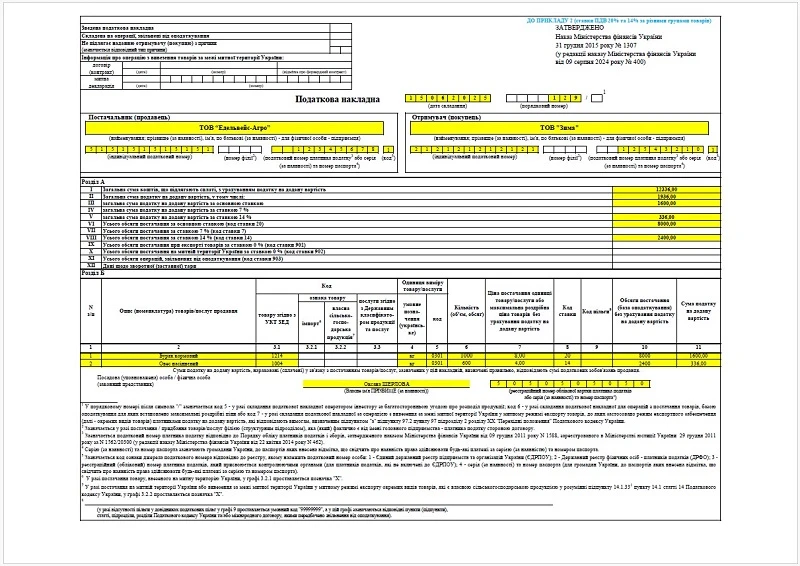

Приклад 2. ПН для виробника без с/г дотації (дві різні ставки ПДВ)

15.06.2025 (перша подія) сільськогосподарський товаровиробник ТОВ «Едельвейс Агро» — платник ПДВ отримав від покупця ТОВ «Зима» (платника ПДВ) передоплату у сумі 12 336 грн (включаючи ПДВ ― 1936 грн) на постачання сільгосппродукції, а саме:

- 1000 кг буряка кормового за ціною 8 грн/кг без урахування ПДВ;

- 600 кг вівса насіннєвого за ціною 4 грн/кг без урахування ПДВ.

При складання даної ПН слід врахувати, що буряк кормовий належить до групи УКТ ЗЕД 1214, а овес насіннєвий ― до групи УКТ ЗЕД 1004. Останній код є у переліку на ставку 14% (п. 541 підрозд. 2 Перехідних положень ПК). Таким чином, за цією операцією застосовується щодо буряку кормового ПДВ у розмірі 20%, а до вівса насіннєвого — у розмірі 14%. Відтак, у графі 8 у ПН в одному рядку зазначаємо код ставки «20», а в іншому ― «14».

Обсяг операцій за ставками 20% та 14% у такій ПН рахуються окремо (рядки VI і VIII відповідно). ПДВ також ― окремо (рядки ІІІ та V).