Как аграрию составить налоговую накладную

Сразу рассмотрим примеры заполнения актуальной формы налоговой накладной (НН) с учетом особенностей аграриев, включая применение аграрной ставки 14%. Идентификатор актуальной формы НН ― J/F1201016 (был приказом Минфина «О внесении изменений в некоторые нормативно-правовые акты Министерства финансов Украины» от 09.08.2024 № 400, который вступил в силу 1 октября 2024 года). Об общих же правилах заполнения всех реквизитов налоговых накладных читайте в материале Порядок заполнения налоговой накладной.

Чого очікувати агропідприємствам у 2026 році

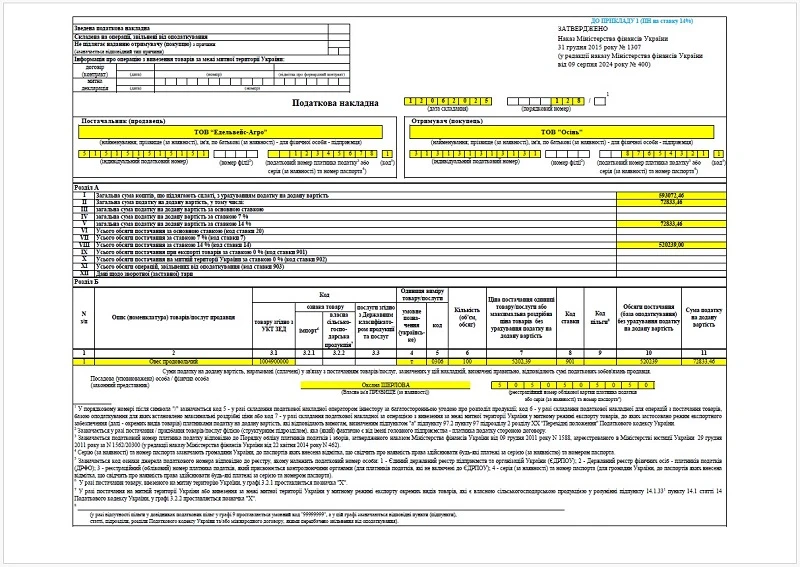

Пример 1 (заполнение налоговой накладной на ставку 14%)

Предприятие ООО «Эдельвейс-Агро» отгрузило 12.06.2025 ООО «Осень» овес продовольственный (УКТ ВЭД 1004 90 00 00) в объеме 100 тонн на сумму без НДС 520239,00 грн, цена 5202,39 грн НДС = 520239,00×0,14 = 72833,46 грн (см. графу 11 НН). Следовательно, в такой НН должны быть еще и заполнены:

- строка VIII ― всего объемы поставки при экспорте товаров по ставке 14% (код ставки 14). В данном случае это 520 239 грн;

- строка V ― общая сумма налога на добавленную стоимость по ставке 14%, то есть 72 833,46 грн.

Если поставлялось несколько видов номенклатуры продукции, то строки VIII находятся как сумма данных по строкам с соответствующей номенклатурой поставки по ставке 14%.

Заполненная налоговая накладная приведена ниже.

Особенности налоговой накладной и налоговой декларации у аграриев

Особенностями налоговой накладной при использовании ее у аграриев есть:

- существование ставки 14% для продажи некоторых сельскохозяйственных товаров (о них читайте в материале НДС для сельхозпроизводителей: кому, когда и как платить);

- вследствие существования ставки 14% могут возникать сложности по заполнению налоговой накладной из-за округления (читайте дальше).

Каких-либо других нюансов у налоговой накладной сельхозпроизводителей нет. НН у аграриев отныне ничем не отличается от НН других плательщиков НДС, кроме возможного применения пониженной ставки НДС ― 14%.

Проблема округлений в налоговой накладной со ставкой 14%

Проблема со округлениями возникает, когда цена на сельскохозяйственную продукцию руководством, менеджерами определяется сразу по НДС. К примеру, продали 100 т овса на общую сумму 593000,00 грн. Это сделка по ставке 14%.

Менеджеры при продаже цену определили именно такую сразу с НДС ― 593000 грн, ее согласовали и записали все в договор купли-продажи. Сумму НДС тоже сочли как 72824,56 грн. Это 593 000×0,14/1,14 ― 72824,561403 = 72824,5614035 грн.

Вроде бы действия менеджеров правильные. Однако у бухгалтера при заполнении НН возникает проблема. Цена 100 т овса без НДС составляет = 593 000/1,14 = 520 175,4385965 грн. Как следствие, цена 1 т без НДС выходит 5201,754386 грн ≈ 5201,75 грн. Однако по правилам обложения НДС отпускная цена по НДС определяется именно на основе цены без НДС, а не наоборот (см. п. 188.1 НК). Как следствие, отпускная цена в налоговой накладной будет считаться следующим образом:

5201,75 грн × 100 т × 1,14 = 592 999,50 грн

НДС при этом получается:

5201,75 грн × 100 т × 0,14 = 72824,50 грн

Отклонения между расчетами по НДС получаются: 72824,50 ― 72824,56 = -0,06 грн.

Выходит, что следствием определения цены «сверху вниз», а не «снизу вверх» является отклонение в размере НДС, что может закончиться штрафом. Рекомендовать можно только одно ― донести до руководства предприятия идею о том, что ценообразование следует проводить от цены без НДС, а не наоборот. Тогда не будет возникать проблема округлений.

Внимание: у плательщиков НДС ценообразование должно быть «снизу вверх», то есть сначала цена без НДС, а потом уже НДС и цена с НДС, а не наоборот.

Данная проблема существует и при ставке 20%, но при ставке 14% она становится более ярко выраженной по чисто арифметическим причинам.

Если же такая проблема с округлениями и возникла, то можно попытаться поставить в цене товара более 2-х знаков после запятой. В нашем примере, если использовать цену 1 т = 5201,754386, проблема исчезает. Чисто технически это при заполнении формы НН можно сделать. Однако такая возможность на сегодняшний день предназначена для цен (тарифов), подлежащих государственному регулированию. В других случаях налоговики все же настаивают на том, что цена должна иметь 2 знака после запятой, то есть быть выражена в гривнах с копейками (см. также абз. 3 пп. «5» п. 16 Порядка заполнения налоговой накладной, утвержденный приказом Минфина от 31.12.2015 № 1307). Кроме того, в других первичных документах, например расходных накладных и договоре купли-продажи, цена могла уже «пройти» с двумя знаками после запятой. Получится несоответствие между НН и этими документами.

Внимание: более 2-х знаков после запятой в цене товара при составлении в НН ― возможен выход из ситуации, но могут быть разногласия с первичкой.

Однако налоговики признают, что указание плательщиком налога цены с более чем 2-мя знаками после запятой нельзя признать нарушением правил заполнения НН или причиной блокировки регистрации (индивидуальная налоговая консультация ГУ ГНС в Полтавской области от 13.12.2019 № 1886/ІПК/16-31-04-01-34). Как бы то ни было, но ситуация расхождения между договором купли-продажи, расходной и налоговой накладной все равно вещь нежелательна и рискованна.

Блокировка налоговых накладных аграриев

НН аграриев блокируют так же, как и другие. Однако это как раз та сфера, где без подачи таблицы данных не обойтись, ведь на входе и выходе разные УКТ ВЭД ― это типичное явление.

Обратите внимание также, что за данным ДПС случаи остановки регистрации НН при условии отсутствия таблицы данных плательщика НДС чаще всего встречаются в частности у сельскохозяйственных производителей с такими КВЭД, как 01.42, 15.11 и 15.12.

Особенности налоговой декларации по НДС у аграриев

Очевидно, что если есть особенности НН, то должны быть и налоговой декларации по НДС, которая аграриями составляется по обычной форме. Единственной «аграрной» особенностью налоговых деклараций по НДС остается наличие специальных строчек для отображения данных, связанных со ставкой 14%. К таким строкам относятся:

- ряд. 1.3 ― операции продаж, облагаемые по ставке 14%. Используется для отражения налоговых обязательств по НДС;

- ряд. 4.3 ― используется для отражения налоговых обязательств по ставке 14% на основе п. 198.5 НК и 199.1 НК (так называемые «компенсирующие» НН);

- ряд. 10.3 ― приобретение со ставкой 14%;

- ряд. 11.3 ― ввезенные в Украину товары, внеоборотные активы по ставке 14%;

- отдельные колонки для ставки 14% имеются в таблицах 1.1 и 1.2, а также 2.1 и 2.2 Приложения 1, содержащей сведения о суммах НДС, указанных в НН/РК, не зарегистрированных в ЕРНН, и детализацию суммы налогового кредита.

Образец заполнения налоговой накладной для недотационной деятельности

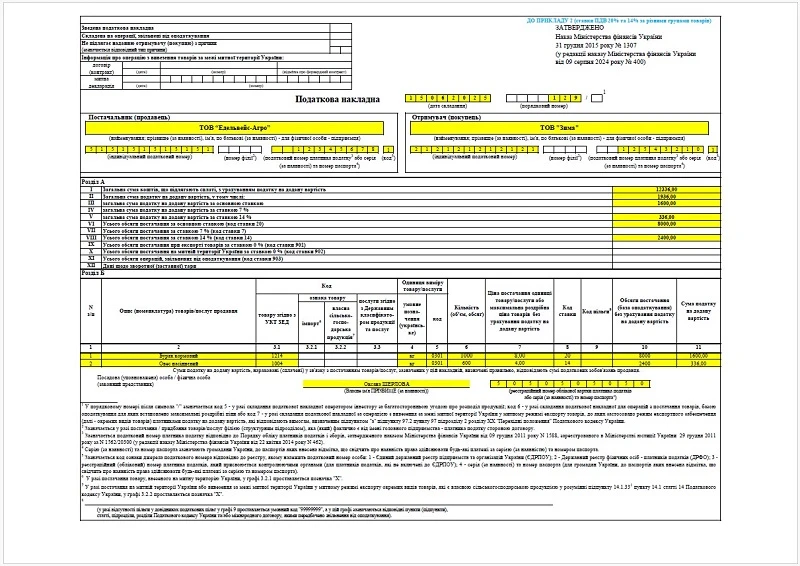

Пример 2. НН для производителя без с/х дотации (две разные ставки НДС)

15.06.2025 (первое событие) сельскохозяйственный товаропроизводитель ООО «Эдельвейс Агро» плательщик НДС получил от покупателя ООО «Зима» (плательщика НДС) предоплату в сумме 12 336 грн (включая НДС ― 1936 грн) на поставку сельхозпродукции, а именно:

- 1000 кг свеклы кормовой по цене 8 грн/кг без учета НДС;

- 600 кг овса семенного по цене 4 грн/кг без учета НДС.

При составлении данной НН следует учесть, что свекла кормовая относится к группе УКТ ВЭД 1214, а овес семенной ― в группу УКТ ВЭД 1004. Последний код присутствует в перечне на ставку 14% (п. 541 подраздел. 2 Переходных положений НК). Таким образом, по данной операции применяем в отношении свеклы кормовой НДС в размере 20%, а к семенному овсу — в размере 14%. Следовательно, в графе 8 в НН в одной строке указываем код ставки «20», а в другой ― «14».

Объем операций по ставкам 20% и 14% в такой НН считаются отдельно (строки VI и VIII соответственно). НДС также ― отдельно (строки III и V).