Безвозвратная финансовая помощь: предоставление, оформление, налогообложение

Безвозвратная финансовая помощь: что это

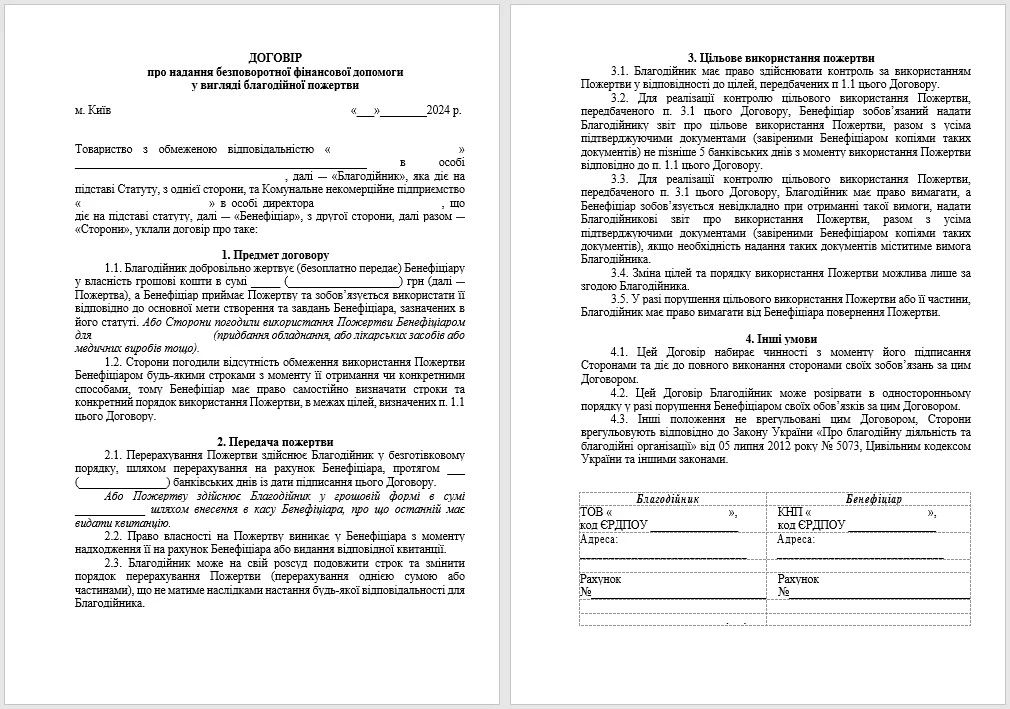

Понятие безвозвратной финансовой помощи (БФП) является сугубо налоговым. Это достаточно общий термин, который охватывает ситуации, когда средства на безвозмездной основе переходят от одного лица к другому. При этом это может произойти:

- непосредственно через передачу денег в подарок. При чем это может быть, как с установлением цели расходования, так и без таковой;

- косвенно вследствие списания определенного обязательства уплачивать средства или фактический отказ от его взыскания;

- передачу средств на неопределенный срок независимо от того, под какой договор это оформлено или вообще без договора.

На последнюю ситуацию обратите внимание при оформлении возвратной финансовой помощи (займа) – если в договоре не указан срок возврата, то налоговики «автоматически» могут переквалифицировать такую помощь на безвозвратной. Об этом свидетельствуют их консультации, например, ИНК ГНС от 09.12.2019 № 1791/6/99-00-07-02-02-15/ИНК.

Коли поворотна фіндопомога стає безповоротною

Внимание: если в договоре займа не указан срок возврата – это считается безвозвратная, а не возвратная финансовая помощь.

Существующие виды безвозвратной финансовой помощи с учетом пп. 14.1.257 НК и разъяснений налоговиков приведены в таблице ниже.

БЕЗВОЗВРАТНАЯ ФИНАНСОВАЯ ПОМОЩЬ | ||

передача средств на безвозвратной основе | дарение средств по следующим договорам:

| |

приравненные ситуации | предоставление кредита/займа, размещение депозита без установления сроков возврата1 | |

невозврат аванса покупателем2 | ||

возврата плательщиком единого налога возвратной финансовой помощи в течение 12 месяцев3 | ||

неуплата/списание обязательства | невзыскания сумма задолженности по истечении срока исковой давности4 | |

проценты по депозитам / кредитам, которые не уплачены (списаны) | ||

возмещение уже списанной безнадежной задолженности | ||

1-кроме депозитов до востребования в банковских учреждениях (в т. ч. средств на текущих счетах) и кредитов под бессрочные облигации; 2 – письмо ДФС от 29.08.2016 № 18609/6/99-99-15-03-02-15; 3-по пп. 3 п. 292.11 НК возвратная финансовая помощь у единоналожника включается в доход со следующего дня по истечении 12-месячного срока до соответствующего квартала; 4 – независимо от факта списания самой задолженности в учете. Если нет мер по взысканию долга – это безвозвратная помощь | ||

Безвозвратная финансовая помощь может быть, как между субъектами хозяйствования (юрлица, ФЛП), так и от субъекта хозяйствования – физлицу (как работнику, так и постороннему лицу).

▶️ Як потрапити до «клубу білого бізнесу»

▶️ Коли зможете переглянути Перелік платників податків із високим рівнем добровільного дотримання податкового законодавства

▶️ Яку інформацію виноситимуть на загал і як цього уникнути

▶️ Як визначатимуть показники

▶️ Які пільги у бронюванні працівників

Безвозвратная финансовая помощь физическому лицу

Обратите внимание на такие нюансы:

- письменная форма договора. Если дарение осуществляется от юрлица физлицу, то должна быть только письменная форма (ст. 208 ГК);

- обязательность нотариального удостоверения. В случае дарения денег и иных валютных ценностей, что осуществляется между физическими лицами на сумму свыше 850 грн (50 НМДГ, ч. 5 ст. 719 ГК), договор дарения должен заверяться нотариально, иначе его можно признать ничтожным (ч. 1 ст. 220 ГК). Исключение – договоры благотворительного пожертвования, которые не подлежит обязательному нотариальному удостоверению (ч. 1 ст. 6 Закона «О благотворительной деятельности и благотворительных организациях» от 05.07.2012 № 5073-VI);

- наличные ограничения. Если дарение денег осуществляется физическому лицу субъектом хозяйствования, то сумма должна не превышать 50 тыс. грн (п. 6 раздела II Положения о ведении кассовых операций от 29.12.2017 № 148, далее – Положение № 148). Однако есть исключение, когда ограничение не применяется – добровольные пожертвования и благотворительная помощь (пп. «2» п. 8 Положения № 148). Для подтверждения такой цели должен быть соответствующий договор;

- зарегистрировано ли физлицо, получающее пособие, как предприниматель. Этот факт непосредственно влияет на налогообложение данной операции (см. ниже).

Разновидности безвозвратной финансовой помощи

Обратите внимание, что безвозвратная финансовая помощь может маскироваться под разными названиями:

- целевое финансирование, например, помощь на лечение и медицинское обслуживание;

- подарок;

- пожертвование;

- благотворительная помощь;

- прощение долга;

- нецелевая благотворительная помощь, в т. ч. материальная помощь.

Однако все эти понятия, кроме целевого финансирования, несколько шире безвозвратной финансовой помощи. Так, оказания благотворительной (целевой и нецелевой) помощи, материальной помощи, а также подарки и пожертвования могут быть не только денежными средствами, но и определенными товарно-материальными ценностями (ТМЦ). В таком случае это помощь, но уже НЕ финансовая.

Внимание: безвозвратная финансовая помощь – это не только передача денег, но и отказ от долга должника.

Військова агресія рф стала каталізатором, що спричинив зростання податкового боргу платників, який набув ознак безнадійного. Як списати в бухобліку податковий борг і які податкові наслідки матиме операція — розповість експерт

Безвозвратная финансовая помощь и материальная помощь

Материальная помощь – по пп. 170.7.3 НК является разновидностью нецелевой благотворительной помощи. Такое понятие употребляется лишь в трудовых отношениях. Материальная помощь работнику оказывается в соответствии с положениями законодательства об оплате труда, условий коллективного/трудового договора. Примером является материальная помощь на решение социально-бытовых вопросов.

Безвозвратная финансовая помощь – это только деньги?

Формально, да. Деньги, а также валютные ценности, например, иностранная валюта, акции и тому подобное. Если дарятся ТМЦ, то такая операция не может считаться финансовой.

Однако, если передаются ТМЦ, но потом задолженность по ним не взыскивается, то такая операция трактуется уже как безвозвратная финансовая помощь. Но финансовой помощью здесь является не передача ТМЦ, а списание задолженности, то есть прощение долга. Обратите внимание, что налоговики могут признать такую операцию безвозвратной финансовой помощью независимо от того, произошло ли списание просроченной/безнадежной задолженности в бухгалтерском учете и было ли оно оформлено документально, то есть договором, дополнительным соглашением к договору, письмом и тому подобное. Основание для этого – сам факт невзыскания задолженности (пп. 14.1.257 НК).

Также в дарении денег и ТМЦ есть разница в налогообложении – существование НДС при бесплатном дарении товаров, работ, услуг. Однако для налога на прибыль дарения денег и дарения товаров, работ, услуг рассматриваются одинаково, например, ситуация бесплатной передачи неприбыльным организациям и неплательщикам налога на прибыль (пп. 140.5.9, 140.5.10, пп. 140.5.14 НК).

Внимание: дарения денег и других валютных ценностей – НДС нет, дарение товаров, работ и услуг – с НДС.

Плательщикам налога на прибыль – великодоходникам следует быть бдительными в ситуации просрочки долга, чтобы избежать налоговых проблем. Следует принять соответствующие меры по взысканию долга, чтобы не было потом налоговых проблем, например, отправить письмо на взыскание долга, заключить дополнительное соглашение к договору об отсрочке оплаты и тому подобное. Это позволит доказать, что просроченный долг не является безвозвратной финпомощью.

Внимание: при просрочке дебиторки принимайте меры по ее взысканию или документально оформите отсрочке оплаты, чтобы налоговики не признали наличие безвозвратной финпомощи.

Безвозвратная финансовая помощь: налогообложение

Безвозвратная финансовая помощь облагается налогом в соответствии с этим видом. Так, отдельно следует рассматривать налогообложение:

- перечисление денежных средств как благотворительной помощи (подробнее о ней – читайте дальше о НДС, налогообложении у поставщиков и получателей), дарения, пожертвования;

- предоставление помощи на лечение и медицинское обслуживание работника. Такая помощь в случае надлежащего документального подтверждения целевого характера не облагается НДФЛ, ВС (пп. 165.1.19 НК, п. 161 подразд. 10 Переходных положений НК). В Приложении 4ДФ имеет признак «143». Также отсутствует ЕСВ (п. 14 раздела I Перечня видов выплат, освобожденных от ЕСВ с постановления Кабмина от 22.12.2010 № 1170, далее– Список № 1170). Более подробно об этой помощи читайте дальше;

- помощь для компенсации стоимости услуг по лечению физлица (см. пп. «а» пп. 170.7.4 НК). Последняя помощь в отличие от определенной пп. 165.1.19 НК скрывается не на счет работника, а непосредственно медучреждения. В Приложении 4ДФ имеет признак дохода «169» и не облагается налогом. ЕСВ тоже не уплачивается (см. п. 13 Перечня № 1170);

- нецелевой благотворительной (материальной) помощи работникам (пп. 170.7.3 НК). Если такая помощь разовая и не носит систематического характера, то в 2024 году не облагается совокупно за год сумма 4240 грн (из суммы превышения – НДФЛ 18% и военный сбор 1,5% (разъяснение ГНС), ЕСВ отсутствует – п. 14 Перечня № 1170). При этом законодательством не уточняется назначение такой помощи – на решение социально-бытовых вопросов, в связи с семейными обстоятельствами. Такая помощь (как налогооблагаемая часть, так и не облагаемая налогом) отражается под признаком дохода «169» (см. также разъяснение ЦМУ ГНС по работе с КПН);

- систематической помощи работникам. В отличие от разовой помощи (см. выше) такая помощь облагается налогом как обычная зарплата, то есть на всю сумму начисляется не только НДФЛ, ВС, но и ЕСВ – по тем же правилам, что и для зарплаты (см. Разъяснение ГУ ГНС в Днепропетровской области). Примером такой помощи может служить материальная помощь на оздоровление, предоставляемая при уходе в отпуск определенной категории работников, определенных общим трудовым или отраслевым законодательством или трудовым (коллективным) договором, например, такая помощь существует у медработников и педработников. В Приложении 4ДФ – «зарплатный» признак дохода «101»;

- дополнительного блага, получаемые работниками (пп. 164.2.17 НК). В Приложении 4ДФ – это признак дохода «126». Начисляется НДФЛ 18% (с применением натурального коэффициента – 1,21951), военный сбор 1,5% и в некоторых случаях – ЕСВ;

- прощение долга работнику, если его сумма превышает 1775 грн (для 2024 г. = 25% МЗП). Это разновидность дополнительного блага (пп. «д» пп. 164.2.17 НК);

- подарков работникам (пп. 165.1.39 НК). Облагаются налогом в части, превышающей 1775 грн в 2024 году (=25% МЗП). Содержится НДФЛ 18% (с применением натурального коэффициента 1,21951), военный сбор 1,5% и начисляется ЕСВ;

- списание безнадежной дебиторской задолженности (см. ниже о НДС);

- возвратной финансовой помощи, ведь она может стать безвозвратной и тогда облагается налогом по правилам безвозвратной помощи.

Кроме того, еще есть отдельные правила налогообложения для пособия на погребение (см. пп. «б» пп. 165.1.22 НК). В 2024 году не облагается пособием на погребение умершего работника, предоставленная работодателем по его последнему месту работы, в размере 8480 грн.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Безвозвратная финансовая помощь и НДС

Все зависит от вида финансовой помощи:

- если это предоставление денежных средств, других валютных ценностей – НДС нет, так как такие операции не подпадают под объект налогообложения (п. 185.1 НК);

- если это списание товарной задолженности – НДС может быть, но не на финансовую помощь, а через сам факт неполучения товаров, по которым был осуществлен денежный аванс и начислен перед этим налоговый кредит по НДС. Тогда надо начислить компенсирующее налоговое обязательство по НДС (пп. 198.5 НК). Подробнее в материале о списании безнадежной дебиторской задолженности.

При безвозмездной передаче товаров, работ, услуг, что может сопровождать безвозвратную финансовую помощь, НДС начисляется как на условную продажу (пп. 14.1.202 НК).

Внимание: перечислили аванс, признали налоговый кредит по НДС, не получили товар – такая ситуация тоже рассматривается как безвозвратная финансовая помощь. Тут еще и надо начислить НДС, ведь получения товара не было.

Налогообложение благотворительной помощи у поставщиков

У дарителей, которые единоналожники или плательщики налога на прибыль – малодоходники, проблем никаких, так как:

- на единый налог дарения не влияет;

- у плательщика налога на прибыль благотворительная помощь относится на расходы, как и по правилам бухгалтерского учета.

Внимание: благотворительная помощь деньгами или валютными ценностями – это тоже разновидность безвозвратной финансовой помощи.

У дарителей, которые являются плательщиками налога на прибыль – великодоходниками, существуют лимиты на признание таких расходов. Все, что сверх лимита-включается в налоговые разницы и увеличивает финрезультат до налогообложения. Ограничения по безвозвратной финансовой помощи таковы:

- 4% прибыли из декларации предыдущего года – перечисление средств неприбыльным организациям, которые на дату оказания помощи являются реестре неприбыльщиков (пп. 140.5.9 НК). Такими, например, являются бюджетные учреждения, церкви, благотворительные фонды, политические партии и тому подобное. Однако есть исключения, когда ограничение 4% не применяется (см. ниже);

- 100% – перечисление средств неплательщикам налога на прибыль и тем, кто его платит по ставке 0% (пп. 140.5.10 НК). Это единоналожники и нерезиденты. Исключение – физические лица (без регистрации предпринимателем и предприниматели общей системы налогообложения;

- 8% прибыли из декларации предыдущего года – перечисление средств некоторым спортивным организациям, например, ДЮСШ, центрам олимпийской подготовки (подробнее – пп. 140.5.14 НК).

На суммы, превышающие упомянутые ограничения, плательщики налога на прибыль – великодоходники должны увеличить финрезультат. Данные нормы (пп. 140.5.9, 140.5.10, 140.5.14 НК) действуют и для безвозмездной передачи товаров, работ, услуг.

Ограничение в 4% (пп. 140.5.9 НК) не применяется и расходы крупнодоходникам можно признавать в полном размере, когда перечисление средств, а также передача товаров, выполнение работ, предоставление услуг в целях обеспечения обороны государства осуществляется военным формированием и неприбыльным организациям, указанным в п. 69.6 подраздел. 10 Переходных положений НК (действует с 24 февраля 2022 года, разъяснение ВИР 102.12). Данное исключение не ограничено действием военного положения. В частности не повлияют на финрезультат:

- средства – на спецсчета НБУ по сбору средств;

- специальные средства индивидуальной защиты (каски, военные бронежилеты);

- технические средства наблюдения;

- лекарственные средства и медицинские изделия;

- средства личной гигиены;

- продукты питания;

- предметы вещевого обеспечения;

- гуманитарная помощь в связи с агрессией рф (требования к гуманитарной помощи – см. Закон «О гуманитарной помощи» от 22.10.1999 № 1192-XIV).

Получателями такой БФД, в частности, являются ВСУ, Нацгвардия, СБУ, воинские части, подразделения, ГСЧС, другие легальные вооруженные образования, а также медучреждения. При применении п. 69.6 подразд. 10 Переходных положений НК обращайте внимание на дату вступления в силу того или иного положения в перечне (в настоящий пункт были неоднократные изменения).

Якщо сплатите податок не на той рахунок, ДПС вже не штрафуватиме. Це справедливо, адже ви все одно поповнили бюджет держави. Але врегулювати напрям сплати податку маєте самотужки, подавши заяву до податкової

Налогообложение благотворительной помощи у получателей

У получателей благотворительной помощи, как у единщиков, так и у плательщиков налога на прибыль, признается доход, а также:

- в единщиков 3 группы – уплачивается налог по ставке 3% или 5%;

- у единоналожников 2 группы – лишь увеличивается сумма дохода, учитываемая в лимит пребывания в группе;

- у единоналожников 4 группы – сумма полученного дохода влияет на расчет доли сельскохозяйственного производства;

- у плательщиков налога на прибыль, как мало-, так и многодоходников – сумму дохода увеличивает финрезультат, а с ним и налог на прибыль.

Помощь работнику на лечение

Как уже упоминалось, отсутствуют НДФЛ, ВС и ЕСВ. Однако начисленное пособие все равно отражаем в Приложении 4ДФ Налогового расчета – признак дохода «143». В приложении Д1 налогового расчета такой доход не показываем, так как он не является базой для ЕСВ.

Обратите внимание, что освобождение помощи по пп. 165.1.19 затрагивает как лечение в Украине, так и за рубежом (разъяснение ГНС ВИР 103.02).

Внимание: позаботьтесь о копиях документов, доказывающих, что работник потратил деньги действительно на лечение.

Относительно налога на прибыль у плательщиков-великодоходников-оказание помощи физлица не увеличивает финрезультат (пп. 140.5.10 НК).

Для того, чтобы эти все увольнения работали от работника следует получить копии документов, которые доказывают целевой характер предоставления таких средств. За разъяснением ГНС ВИР 103.15 это могут быть частности:

- платежные и расчетные документы, акты оказания услуг;

- медицинские заключения, в которых значится о необходимости лечения и медицинского обслуживания, договоры – в случае, если средства предоставляются заранее, до лечения. Однако все равно потом желательно бы получить и копии платежек.

Безвозвратная финансовая помощь: бухгалтерский учет

В бухгалтерском учете для учета безвозвратной финансовой помощи используем следующие счета расходов:

- 977 «Прочие расходы деятельности» – у всех предприятий, кроме благотворительных;

- 944 «Сомнительные и безнадежные долги» – при списании суммы долга;

- 949 «Прочие расходы операционной деятельности» – если дарителем является благотворительная организация (для нее это основная деятельность).

Однако, если безвозвратная финансовая помощь начисляется работнику, в частности в виде материальной помощи для решения социально-бытовых вопросов и т.п., то используем субсчет 949 «Прочие расходы операционной деятельности», так как такая помощь не связана с административной, сбытовой или производственной деятельностью предприятия, поэтому обычные счета расходов по учету зарплаты здесь не подходят.

Для признания доходов используется:

- 718 «Доход от безвозмездно получаемых активов» – если помощь идет на поддержку операционной деятельности предприятия;

- 746 «Прочие доходы» – если пособие никак не связано с основной деятельностью предприятия;

- 717 «Доход от списания кредиторской задолженности» – если вышло списание долга.

Ставка військового збору повинна збільшитись з 1,5% до 5%. Податкові зміни ухвалили, але Президент України їх досі не підписав. Жовтень 2024-го завершися із діючою ставкою військового збору – 1,5%. Тримайте пояснення експерта, коли і як будемо утримувати військовий збір за новою ставкою

Безвозвратная финансовая помощь: проводки

Пример 1. Предприятие – плательщик налога на прибыль оказывает благотворительную помощь ВСУ в сумме 100 тыс. грн. Прибыль прошлого года 500 тыс. грн. В случае, если предприятие:

- малодоходник – финрезультат корректировать не нужно;

- великодоходник – следует увеличить финрезультат на сумму: 100000 – 500000×0,04 = 100000 – 20000 = 80000 грн.

Бухгалтерские проводки будут такие, как в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ БЕЗВОРОТНОЙ ФИНАНСОВОЙ ПОМОЩИ | |||

Хозяйственная операция | Дт | Кт | Сумма |

у дарителя: | |||

Перечисленная сумма денежной помощи (основание – договор дарения или пожертвования) | 977 | 311 | 100000 |

Расходы отнесены на финансовый результат другой деятельности | 793 | 977 | 100000 |

у получателя: | |||

Полученная сумма денежной помощи | 311 | 718 | 100000 |

Расходы отнесены на финансовый результат операционной деятельности | 718 | 791 | 100000 |

у получателя, если определено целевое назначение помощи: | |||

Полученная сумма денежной помощи | 311 | 48 | 100000 |

Признание доходом по мере использования средств по целевому назначению | 48 | 718 | 2000 |

Расходы отнесены на финансовый результат операционной деятельности | 718 | 791 | 2000 |

Пример 2. Работник уволился, но за ним осталась сумма неоплаченного займа – 1100 грн. Решено простить долг, о чем работник был уведомлен в письменном виде. Налоги не начисляются, так как сумма находится в пределах 25% минимальной зарплаты (2024 г. – 1775 грн). Бухгалтерские проводки приведены в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ БЕЗВОРОТНОЙ ФИНАНСОВОЙ ПОМОЩИ | |||

Хозяйственная операция | Дт | Кт | Сумма |

Прощение долга работнику | 944 | 377 | 1500 |

Расходы списаны на финансовый результат операционной деятельности | 791 | 944 | 1500 |

Пример 3. Сотруднику начислена материальная помощь на решение социально-бытовых вопросов в феврале 2024 года на сумму 3000 грн. Так как сумма пособия находится в пределах не облагаемого налогом лимита 2024 – 4240 грн, то НДФЛ и ВС не удерживаем. Если бы материальная помощь превысила эту сумму, то с разницы нужно было бы удержать НДФЛ и ВС. ЕСВ во всех случаях нет. Используем субсчет 663 «Расчеты по другим выплатам», так как данная материальная помощь не входит в фонд заработной платы.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ БЕЗВОРОТНОЙ ФИНАНСОВОЙ ПОМОЩИ | |||

Хозяйственная операция | Дт | Кт | Сумма |

Начислена материальная помощь работнику на решение социально-бытовых вопросов | 949 | 663 | 3000 |

Расходы списаны на финансовый результат операционной деятельности | 791 | 949 | 3000 |