Списание безнадежной дебиторской задолженности

Что такое безнадежная задолженность и ее причины

Для целей бухгалтерского учета для того, чтобы текущая дебиторская задолженность могла быть признана безнадежной, должно выполняться по крайней мере одно из таких условий (п. 4 НП(С)БУ 10 «Дебиторская задолженность»):

- есть уверенность о невозвращении задолженности должником;

- истек срок исковой давности. Общий срок исковой давности - 3 года (ст. 257 Гражданского кодекса Украины, далее — ГК).

Уверенность в невозврате может быть, например, потому что:

- должник обанкротился;

- имеющиеся форс-мажорные обстоятельства;

- предприятие не желает судиться с должником из-за незначительной суммы задолженности и т.п.

Учет списания таковой задолженности имеет свои бухгалтерские и налоговые правила. Рассмотрим их.

Добірка актуальних консультацій, присвячених виникненню та погашенню чи списанню податкового боргу

Учет безнадежной дебиторской задолженности

В общем случае безнадежную дебиторскую задолженность с учетом пункта 11 НП(С)БУ 10 следует списать следующим образом:

- издать соответствующий приказ руководителя предприятия;

- составить бухгалтерскую справку с объяснением причин списания, расчетом суммы задолженности (при необходимости) и составленными бухгалтерскими проводками;

- уменьшить резерв сомнительных долгов и сумму безнадежной задолженности. Это бухгалтерское проведение Дт счета 38 «Резерв сомнительных долгов» и Кт счета 36 «Расчеты с покупателями и заказчиками» (или счета 37 «Расчеты с разными дебиторами»);

- включить сумму превышения других операционных расходов, если безнадежная задолженность больше созданного резерва. Это соответствует бухгалтерскому проведению Дт субсчета 944 «Сомнительные и безнадежные долги» и Кт счетов 36 или 37.

Эти бухгалтерские проводки соответствуют Инструкции о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденной приказом Минфина от 30.11.1999 № 291 (далее — Инструкция № 291).

Для всей ли безнадежной задолженности должен быть резерв

Нет, не для всей. Во-первых, даже созданного резерва может не хватить (см. выше). Во-вторых, резерв сомнительных долгов создается только в отношении дебиторской задолженности, которая является финансовым активом (п. 7 НП(С)БУ 10). Выходит, что «авансовую», «товарную» дебиторскую задолженность, возникшую по предварительной оплате за товары (работы, услуги), резервы не покрывают. В то же время предприятие могло просто не создать резерв сомнительных долгов:

- по ошибке;

- отсутствие таких требований в приказе об учетной политике;

- задолженность стала безнадежной внезапно (форс-мажор), а предприятие применяет метод анализа платежеспособности должников при создании резерва сомнительных долгов. Например, физлицо-должник погиб.

Рассмотрим более детальное списание дебиторской задолженности, которая не покрывается резервом.

Як списати дебіторську заборгованість через війну

Списание безнадежной дебиторки без резерва

Текущую дебиторскую задолженность, отвечающую условиям безнадежной, нужно в любом случае исключить из состава активов. Ведь предприятие больше не может рассчитывать на получение будущих экономических выгод от наличия такого актива (п. 5 НП(С)БУ 10). Также отражение безнадежной дебиторки в составе активов предприятия нарушает один из базовых принципов бухгалтерского учета — осмотрительности, который требует избегать завышения оценки активов.

Поэтому предприятие обязано списывать безнадежную дебиторскую задолженность независимо от наличия резервов сомнительных долгов.

Одновременно со списанием безнадежной дебиторской задолженности предприятие еще должно отразить такую сумму на внебалансовом счете 071 «Списана дебиторская задолженность». Безнадежная дебиторская задолженность учитывается на этом счете не менее 3-х лет с даты списания в целях наблюдения за возможностью ее взыскания в случаях изменения имущественного положения должника (требования Инструкции № 291 к счету 071).

Если должник вдруг полностью или частично возвращает ранее списанную дебиторскую задолженность, то предприятие отражает такой возврат бухгалтерской проводкой:

- Дт субсчета 311 «Текущие счета в национальной валюте» (или 301 «Наличные средства в национальной валюте»);

- Кт субсчета 716 «Возмещение ранее списанных активов».

При этом возврат списанного долга может происходить и другими активами, так что по дебету такого проведения могут быть не только счета денежных средств, но и производственных запасов, нематериальных активов, основных средств или любых других активов.

На які облікові моменти зважити і як внести зміни до облікової політики

Пример списания безнадежной дебиторской задолженности

У предприятия возникла безнадежная дебиторская задолженность на сумму 50 тыс. грн.

Рассмотрим два варианта списания такой задолженности:

- в уменьшение резерва сомнительных долгов, размер которого составляет 20 тыс. грн;

- с непосредственным включением в состав издержек.

Бухгалтерские проводки для обоих вариантов приведены в таблице ниже.

№ | Содержание хозяйственной операции | Дт | Кт | Сумма, |

списание части задолженности за счет резерва сомнительных долгов: | ||||

1 | списана безнадежная дебиторская задолженность в рамках резерва сомнительных долгов | 38 | 361 | 20 000 |

2 | списан остаток безнадежной дебиторской задолженности в состав расходов (= 50 000 грн - 20 000 грн) | 944 | 361 | 30 000 |

3 | сумма списанной дебиторской задолженности отражена на внебалансовом счете для последующего 3-летнего наблюдения за возможностью ее возврата | 071 | 50 000 | |

4 | расходы на списание безнадежной задолженности отнесены на финансовый результат операционной деятельности | 791 | 944 | 30 000 |

списание задолженности с включением в состав расходов: | ||||

1 | отнесли безнадежную дебиторскую задолженность в состав расходов | 944 | 361 | 50 000 |

2 | сумма списанной дебиторской задолженности отражена на внебалансовом счете для последующего 3-летнего наблюдения за возможностью ее возврата | 071 | 50 000 | |

3 | расходы на списание безнадежной задолженности отнесены на финансовый результат операционной деятельности | 791 | 944 | 50 000 |

Если безнадежная дебиторская задолженность по ошибке не списана

Общая исковая давность составляет 3 года (ст. 257 ГК), но она может прерываться. Для этого должник должен совершить действие, свидетельствующее о признании им своего долга, после чего подсчет такого срока начинается заново. Кроме того, есть специальные сроки исковой давности (ст. 258 ГК).

На практике бывают ситуации, когда предприятие пропускает истекший срок исковой давности или неправильно его рассчитывает. Часто это касается случаев, когда договаривающиеся стороны пользуются не общим сроком исковой давности. Поэтому в бухгалтерском учете возникает ошибка, которую необходимо исправить. А метод корректировок зависит от периода, в котором возникла погрешность.

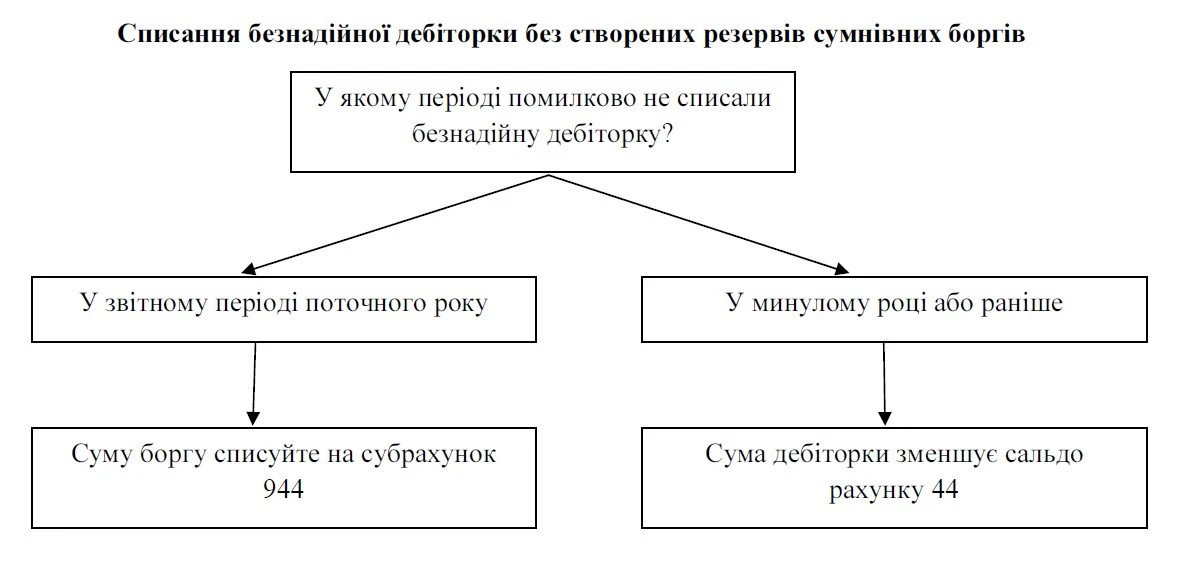

Метод устранения бухгалтерской ошибки при списании безнадежной дебиторки зависит от периода, в котором возникла погрешность. Да, прошлогоднюю ошибку исправляют путем корректировки сальдо нераспределенной прибыли на начало отчетного года. Ведь ошибочно не списана безнадежная дебиторская задолженность влияет на размер нераспределенной прибыли (непокрытого убытка) предприятия, как того и требует п. 4 НП(С)БУ 6 «Исправление ошибок и изменения в финансовых отчетах».

Для исправления прошлогоднего ошибочного несписания безнадежной дебиторской задолженности необходимо отразить проведение:

- Дт счета 44 «Нераспределенные прибыли (непокрытые убытки)»;

- Кт счета 36 (или 37).

Основанием для этого будет бухгалтерская справка.

Если ошибки допустили в текущем году, но в прошлом отчетном периоде, то способ корректировки будет иным. Примером такой ситуации может быть не списана безнадежная дебиторская задолженность в первом квартале текущего года. Для устранения такой ошибки в учете следует показать пропущенную операцию:

- Дт 944 Кт 36 (или 37)

Общая логика исправления ошибок обобщает приведенная ниже схема.

Исправление ошибок, относящихся к предыдущим периодам, требует повторного отображения соответствующей сравнительной информации в финансовой отчетности

Проведенные корректировки бухгалтерских ошибок, относящихся к предыдущим периодам, требуют повторного отображения соответствующей сравнительной информации в финансовой отчетности (п. 5 НП(С)БУ 6). Привести информацию об исправлении ошибок следует также отметить в примечаниях к годовой финансовой отчетности. Заинтересованным пользователям можно подать исправленную финансовую отчетность, хотя обязательно делать это не нужно.

Влияние списания дебиторской задолженности на налог на прибыль

Списание безнадежной дебиторской задолженности, не покрытой резервом сомнительных долгов, влияет на финансовый результат до налогообложения предприятия. На этом показателе базируется расчет объекта налогообложения налогом на прибыль (п. 134.1 Налогового кодекса Украины, далее — НК).

В зависимости от того, применяет ли налогоплательщик все налоговые разницы, налоговый учет безнадежной задолженности происходит так:

- у малодоходников (не учитывают все налоговые разницы) - по правилам бухгалтерского учета (письмо ГУ ГФС в Черниговской области от 11.02.2016 № 482/10/25-01-15-02-09);

- у крупнодоходников (учитывают все налоговые разницы) — нужно увеличить финансовый результат до налогообложения на сумму расходов от списания дебиторской задолженности (пп. 139.2.1 НК). В то же время, финансовый результат уменьшается на сумму списанной дебиторской задолженности (в т.ч. за счет созданного резерва сомнительных долгов), но только в части, отвечающей налоговым критериям безнадежности дебиторской задолженности.

Выходит, что крупнодоходники, применяющие все налоговые разницы, должны проверять, соответствует ли «бухгалтерская» безнадежная задолженность налоговым критериям безнадежности дебиторской задолженности.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Налоговые критерии безнадежности дебиторской задолженности

Налоговые критерии для признания безнадежной задолженности в целом сходны с бухгалтерскими, однако более детализированы. Так, налоговая безнадежная задолженность должна соответствовать, в частности, одному из следующих признаков (пп. 14.1.11 НК):

- задолженность по обязательствам, по которым истек срок исковой давности;

- просроченная задолженность умершего физлица, при отсутствии у него наследственного имущества, на которое может быть обращено взыскание;

- просроченная задолженность лиц, которые в судебном порядке признаны безвестно отсутствующими, объявлены умершими;

- просроченная свыше 180 дней задолженность лица, размер совокупных требований кредитора по которому не превышает минимально установленного законодательством размера бесспорных требований кредитора для возбуждения производства по делу о банкротстве, а для физлиц — задолженность, не превышающая 25% минимальной зарплаты (в расчете на год), установленной на 01 января отчетного налогового года (в случае отсутствия законодательно утвержденной процедуры банкротства физлицу) (2025 год — это 2000 грн);

- актив в виде корпоративных прав или не долговых ценных бумаг, эмитент которых признан банкротом или прекращен как юрлицо в связи с его ликвидацией;

- просроченная задолженность физлица или юрлица, не погашенная вследствие недостаточности имущества указанного лица, при условии, что действия по принудительному взысканию имущества должника не привели к полному погашению задолженности;

- задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством;

- задолженность субъектов хозяйствования, признанных банкротами в установленном законом порядке или прекращенных как юрлицо в связи с их ликвидацией.

Исправление ошибок по безнадежной задолженности в налоговом учете

Исправление ошибок в случае несписания безнадежной задолженности или чрезмерного ее списания может повлиять и на расчет финансового результата до налогообложения отчетного периода, за который исправляется ошибка. По общим правилам нужно подать (ст. 50 НК):

- уточняющую Налоговую декларацию по налогу на прибыль предприятий, содержащую исправленную информацию;

- или же заполнить Приложение ВП к текущей Налоговой декларации по налогу на прибыль предприятий.

Также следует подать в ГНС исправленную финансовую отчетность за соответствующий период.