Материальная помощь: как сэкономить на налогах

Что такое материальная помощь

Материальная помощь — это финансовая поддержка, предоставляемая предприятием отдельным работникам.

Как работодателю оформить и обложить материальную помощь работникам, зависит от ее вида. Ведь материальная помощь может относиться к фонду оплаты труда и быть разового характера или целевой. Одни виды помощи несут налоговую нагрузку, другие могут не входить в налогооблагаемый доход работника.

Рассмотрим особенности налогообложения разных видов материальной помощи, хотя все они сводятся к двум видам — систематической и разовой. Первая предоставляется всем, а вторая — на индивидуальной основе.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Систематическая материальная помощь

Что это. Систематическая материальная помощь — это та, которая начисляется постоянно и всем работникам один раз в год, но ежегодно, например:

- материальная помощь на оздоровление (так называемые «оздоровительные»). На предприятиях она может быть предусмотрена коллективным договором и выплачивается ежегодно при выходе работника в отпуск (основную часть отпуска). Для бюджетной сферы эта материальная помощь предусмотрена даже определенным профильным законодательством. К примеру, она существует на обязательной основе в размере должностного оклада для педагогических, научно-педагогических, медицинских работников и госслужащих, служащих органов местного самоуправления;

- материальная помощь в связи с экологическим состоянием. Может выплачиваться лицам, работающим на загрязненной территории. Таковой вид помощи может предусматриваться коллективным контрактом.

Вообще, коллективный договор может иметь положения и о других видах систематической помощи по любому поводу. Главные черты такой помощи — это выплата всем, постоянно и без заявления работников. Если такая помощь выплачивается, она рассматривается как часть заработной платы, а именно среди других поощрительных и компенсационных выплат (пп. 2.2.3 Инструкции по статистике заработной платы, приказ Госкомстата от 13.01.2004 № 5, далее — Инструкция № 5). Руководитель не может лишить работника такой материальной помощи.

Как оформить. Во-первых, такую материальную помощь следует предусмотреть в коллективном договоре, положении об оплате труда или определенном внутреннем документе предприятия.

Во-вторых, ее начисление оформляется таким же образом, как и начисление зарплаты — в ведомости по начислению заработной платы. При необходимости оформляется бухгалтерская справка.

Просить от работника заявление на материальную помощь на оздоровление в ежегодный отпуск нет смысла, так как оно начисляется на основе внутреннего документа, приказа руководителя и без наличия воли работника.

Как учитывать. Материальная помощь, имеющая систематический характер, относится к фонду оплаты труда, поэтому используются стандартные счета для учета зарплаты: 23 «Производство», 91 «Общепроизводственные расходы», 92 «Административные расходы», 93 «Расходы на сбыт», 949 «Прочие расходы операционной деятельности» и кредитом субсчета 661 «Расчеты по заработной плате».

Налогообложение систематической материальной помощи

Налог на прибыль. Объект обложения налогом на прибыль рассчитывайте на основе данных бухгалтерского учета (п. 134.1 Налогового кодекса Украины, далее — НК). ГНС неоднократно отмечала, что финансовый результат до налогообложения не корректируют на суммы выплат, связанных с оплатой труда (письмо ГФС от 17.01.2019 № 195/6/99-99-15-02-02-15/ІПК).

ЕСВ. Так как систематическая материальная помощь часть зарплаты, то на нее начисляется ЕСВ по ставке 22% (для лиц с инвалидностью — 8,41%).

В Приложении Д1 Налогового расчета систематическую материальную помощь работникам отражайте в составе зарплаты, начисленной в отчетном месяце.

НДФЛ и военный сбор. НК не разграничивает материальную помощь на систематическую и разовую. Поэтому материальную помощь, имеющую систематический характер и оказываемую всем или большинству работников, в Приложении 4ДФ Налогового расчета отражают вместе с зарплатой по признаку дохода «101» и удерживают налог на доходы физических лиц (НДФЛ) — 18%. Также удерживается, как и с любой зарплаты, военный сбор (ВЗ), ставка которого выросла до 5% с 01.12.2024 (с вступлением в силу Закона от 10.10.2024 № 4015). До 1 декабря 2024 года ВС считали по ставке 1,5%.

Начисление систематической материальной помощи рассмотрим на следующем примере.

Алгоритм обчислення матеріальної (грошової) допомоги

Правила і приклади розрахунку матдопомоги за неповного робочого часу та підсумованого обліку

Розрахунковий період для обчислення матдопомоги

Розрахунок допомоги за відсутності заробітку в розрахунковому періоді

Пример 1. Предоставление материальной помощи на оздоровление

Работник администрации в октябре 2024 уходит в ежегодный отпуск. Согласно условиям коллективного договора, ему начислили материальную помощь на оздоровление в сумме 10 000 грн. Зарплата за октябрь составляет 12000 грн. Отпускные в размере 8 000 грн выплатили в октябре 2024 года. Отражение этой ситуации в учете:

БУХГАЛТЕРСКИЙ УЧЕТ МАТЕРИАЛЬНОЙ ПОМОЩИ НА ОЗДОРОВЛЕНИЕ | ||||

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, грн |

1 | начислено зарплату | 92 | 661 | 12000,00 |

2 | начислено отпускные | 471 | 661 | 8000,00 |

3 | начислена сумма материальной помощи на оздоровление в соответствии с коллективным договором («оздоровительные») | 92 | 661 | 10000,00 |

4 | начислен ЕСВ на зарплату, отпускные и «оздоровительные» (=(12000+8000 +10000) × 0,22) | 92 | 651 | 6600,00 |

5 | удержан НДФЛ (=(12000 + 8000 + 10000)×0,18) | 661 | 641/ндфл | 5400,00 |

6 | удержан ВС (= (12000 + 8000 + 10000)×0,015) | 661 | 642 | 450,00 |

7 | уплаченный ЕСВ | 651 | 311 | 6600,00 |

8 | уплаченный НДФЛ | 641/ндфл | 311 | 5400,00 |

9 | уплаченный ВС | 642 | 311 | 450,00 |

10 | выплачена зарплата на карточный счет работника в банке (=12000 +8000 + 10000 — 5400 — 450) | 661 | 311 | 24150,00 |

11 | административные расходы отнесены на финансовый результат (=12000+10000+6600) | 791 | 92 | 28600,00 |

Одноразовая материальная помощь

Что это. Одноразовая материальная помощь — это помощь, которая предоставляется по просьбе работника по определенным причинам в его жизни. Например, это могут быть следующие формулировки:

- «материальная помощь в решении социально-бытовых вопросов»;

- «на лечение (себя или родных)»;

- «в связи с семейными обстоятельствами»;

- «в связи с женитьбой»;

- «в связи с рождением ребенка»;

- «на погребение»;

- «при выходе на пенсию» тому подобное.

Причина предоставления такой материальной помощи может быть в целом любая. Как правило, предоставление материальной помощи предполагается в коллективном договоре предприятия. И даже если она не предусмотрена, то на коммерческих предприятиях она может быть предоставлена. В НК она рассматривается под термином нецелевая благотворительная помощь, а также отдельно есть нормы по налогообложению пособий на лечение.

Единовременная материальная помощь не входит в состав расхода на оплату труда, то есть не считается зарплатой (пп. 3.31 Инструкции № 5).

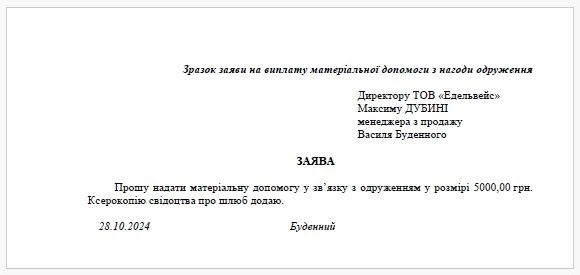

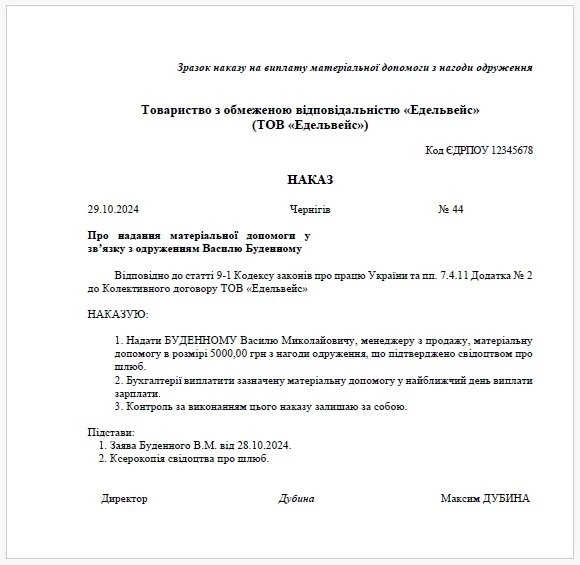

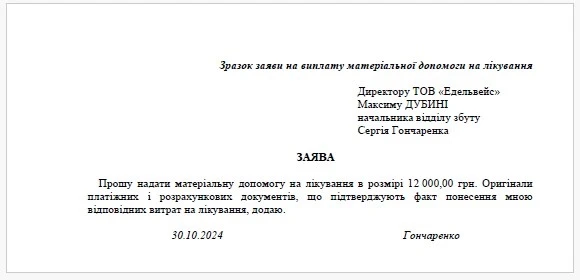

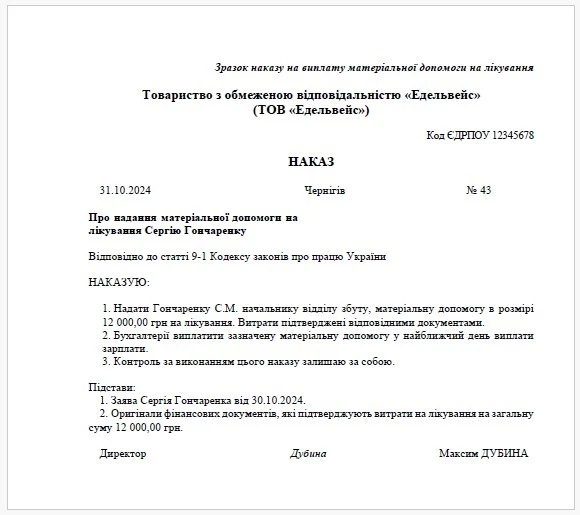

Как оформить. Эта выплата на предприятии незапланированная и непредсказуемая, то есть внезапная, разовая. Следовательно, нужно заявление работника. В случае, если такую материальную помощь нужно «подвести» под определенное налогообложение или норму коллективного договора, то еще и необходимы подтверждающие документы, например свидетельство о смерти, определенные платежные документы, договоры на лечение, свидетельство о регистрации брака. Если подтверждающих документов нет, то материальная помощь облагается налогом как обычная нецелевая благотворительная помощь.

Для получения разовой материальной помощи работник подает заявление, в котором определить причину оказания помощи и ее желаемый размер.

Если у работника определенной причины нет или он ее не хочет разглашать, то можно ограничиться «в связи с семейными обстоятельствами», «в связи с затруднительным материальным положением» и т.д. Все эти пособия по НК рассматриваются как нецелевая благотворительная помощь.

Поскольку налогообложение помощи на лечение несколько отличается, то примеры соответствующего заявления и приказа приведем отдельно:

Одноразовая материальная помощь: налогообложение

Налог на прибыль. Здесь снова действуют нормы п. 134.1 НК. Никаких корректировок для выплаты работникам разовой материальной помощи НК не предусматривается. Итак, пользуйтесь только общими правилами.

Как учитывать. Выплата разового пособия не связана ни с производственной, ни с административной или сбытовой деятельностью. Поэтому ее начисление учитывайте на субсчете 949 «Прочие расходы операционной деятельности».

НДФЛ и ВС. Для налогообложения НДФЛ и ВС единовременную материальную помощь разграничивают на целевую и нецелевую. Правила налогообложения НДФЛ и ВС единовременной материальной помощи по ее видам представлены в таблице ниже.

НАЛОГООБЛОЖЕНИЕ МАТЕРИАЛЬНОЙ ПОМОЩИ | ||||||

Вид помощи | Налогооблагать | Не облагать налогом | ||||

2023 год | 2024 год | 2025 год | 2023 год | 2024 год | 2025 год | |

Нецелевая благотворительная помощь | в сумме превышения | в части, не превышающей совокупно за год | ||||

3760 грн | 4240 грн | 4240 грн | 3760 грн | 4240 грн | 4240 грн | |

В Приложении 4ДФ сумма нецелевой благотворительной помощи, в т.ч. ту, что превышает не облагаемый налогом размер, показывайте по признаку дохода «169» (ОИР, подкатегория 103.25). | ||||||

Помощь на лечение | - | в полной сумме помощь, которая покрывает расходы на лечение и стоимость медобслуживания в случае наличия подтверждающих документов* (пп. 165.1.19 НК). Касается лечения не только в Украине, но за рубежом (ИНК от 10.07.2018 № 3055/6/99-99-13-02-03-15/ІПК). В Приложении 4ДФ Налогового расчета такая материальная помощь имеет признак дохода «143» | ||||

Пособие на похороны, выплачиваемые работодателем | в сумме превышения | в сумме, не превышающей | ||||

7520 грн | 8480 грн | 8480 грн | 7520 грн | 8480 грн | 8480 грн | |

В Приложении 4ДФ Налогового расчета пособие на погребение умершего работника по его последнему месту работы, независимо от размера такого дохода, отражаете в приложении 4ДФ к Расчету по признаку дохода «146» (ОИР, подкатегория 103.25). Условие — помощь выплачивается по последнему месту работы умершего** | ||||||

* если подтверждающих документов нет, то облагайте налогом как нецелевую благотворительную помощь; ** если родные обратились к работодателю не за последним местом работы, то тогда облагайте налогом как нецелевую благотворительную помощь или дополнительное благо. Первый вариант более выгоден, так как сумма до 4240 грн в 2024/2025 годах не облагается налогом. | ||||||

ЕСВ на единовременную материальную помощь не начисляется независимо от того, облагается ли она или нет. Во-первых, это не фонд оплаты труда. Во-вторых, одноразовая материальная помощь присутствует в Перечне видов выплат, осуществляемых за счет средств работодателей, на которые не начисляется единый взнос на общеобязательное государственное социальное страхование, утвержденном постановлением Кабмина от 22.12.2010 № 1170 (далее — Перечень № 1170). В частности здесь упоминается:

- единовременная помощь при выходе на пенсию;

- по семейным обстоятельствам;

- на оплату лечения;

- на оздоровление детей;

- на погребение.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Виды материальной помощи, на которую не начисляют ЕСВ, приведены в пункте 14 раздела I Перечня № 1170. Так, не является объектом начисления ЕСВ материальная помощь разового характера, оказываемая отдельным работникам:

- по семейным обстоятельствам;

- на оплату лечения;

- оздоровление детей;

- погребение.

Сумму материальной помощи, на которую не начисляли ЕСВ, не следует показывать и в Приложении Д1 Налогового расчета.

Рассмотрим пример начисления материальной помощи по семейным обстоятельствам.

Пример 2. Предоставление нецелевой благотворительной помощи в пределах необлагаемого налогом лимита

В октябре 2024 года работник отдела сбыта обратился с просьбой предоставить ему нецелевую материальную помощь в связи с семейными обстоятельствами на сумму 3 500 грн. Его зарплата в октябре 2024 года составляет 15 000 грн. Предприятие выплатило пособие в приглашенной сумме 3 500 грн. Эта сумма не превышает 4240 грн, поэтому помощь не облагается ни НДФЛ, ни ВС, не начислили на нее ЕСВ. Отразим это в учете — см. таблицу ниже.

БУХГАЛТЕРСКИЙ УЧЕТ НЕЦЕЛЕВОЙ МАТЕРИАЛЬНОЙ ПОМОЩИ | ||||

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, грн |

1 | начисленная зарплата | 93 | 661 | 15000,00 |

2 | начислена нецелевая материальная помощь в связи с семейными обстоятельствами на основании заявления работника | 949 | 661 | 3500,00 |

3 | выплачена материальная помощь на следующий день после получения заявления работника | 661 | 311 | 3500,00 |

4 | начислен ЕСВ (=15000× 0,22) | 93 | 651 | 3300,00 |

5 | удержанный НДФЛ (=15000 × 0,18) | 661 | 641/ндфл | 2700,00 |

6 | удержанный ВС (= 15000 × 0,015) | 661 | 642 | 225,00 |

7 | уплаченный ЕСВ | 651 | 311 | 3300,00 |

8 | уплаченный НДФЛ | 641/ндфл | 311 | 2700,00 |

9 | уплаченный ВС | 642 | 311 | 225,00 |

10 | выплаченная зарплата на карточный счет работника в банке (= 15000 — 2700 — 225) | 661 | 311 | 12075,00 |

11 | расходы на сбыт отнесены на финансовый результат операционной деятельности | 791 | 93 | 15000,00 |

12 | прочие расходы отнесены на финансовый результат операционной деятельности | 791 | 949 | 3500,00 |

Следовательно, материальная помощь может быть систематической или разовой. От этого зависит его налогообложение НДФЛ и ВС, а также является ли она базой для начисления ЕСВ.

Пример 3. Оказание нецелевой благотворительной помощи с превышением налогооблагаемого лимита

В октябре 2024 года работник отдела сбыта обратился с просьбой предоставить ему нецелевую материальную помощь по семейным обстоятельствам в размере 5 000 грн. Его зарплата в октябре 2024 года составляет 15 000 грн. Предприятие выплатило пособие в приглашенной сумме — 5 000 грн. Эта сумма уже превышает 4240 грн, поэтому на сумму превышения 760 грн (= 5000 — 4240) пособие обложили НДФЛ и ВС, а также начислили на превышение ЕСВ. В Приложении 4ДФ материальную помощь разбили на две части:

- налогооблагаемую 760 грн — по признаку дохода «127»;

- необлагаемую налогом 4240 грн — по признаку дохода «169».

Отразим в учете следующую ситуацию:

БУХГАЛТЕРСКИЙ УЧЕТ НЕЦЕЛЕВОЙ МАТЕРИАЛЬНОЙ ПОМОЩИ | ||||

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, грн |

1 | начисленная зарплата | 93 | 661 | 15000,00 |

2 | начислена нецелевая материальная помощь в связи с семейными обстоятельствами на основании заявления работника | 949 | 661 | 5000,00 |

3 | выплачена материальная помощь на следующий день после получения заявления работника за вычетом удержанных НДФЛ и ВС (= 4240 + 760 × 0,805)* | 661 | 311 | 4851,80 |

4 | уплаченный ЕСВ (= 760 × 0,22) | 651 | 311 | 167,20 |

5 | уплаченный НДФЛ (= 760 × 0,18) | 641/ НДФЛ | 311 | 136,80 |

6 | уплаченный ВС (= 760 × 0,015) | 642 | 311 | 11,40 |

7 | начислен ЕСВ на зарплату (= 15000 × 0,22) | 93 | 651 | 3300,00 |

8 | начислен ЕСВ на налогооблагаемую часть материальной помощи (= 760× 0,22) | 949 | 651 | 167,20 |

9 | удержан НДФЛ по зарплате и налогооблагаемой части материальной помощи (= (15000 +760) × 0,18) | 661 | 641/НДФЛ | 2836,80 |

10 | удержанный ВС по зарплате и налогооблагаемой части материальной помощи (= ( 15000 +760) × 0,015) | 661 | 642 | 236,40 |

11 | уплаченный ЕСВ (= 3300 + 167,20) | 651 | 311 | 3467,20 |

12 | уплаченный НДФЛ | 641/НДФЛ | 311 | 136,80 |

13 | уплаченный ВС | 642 | 311 | 11,40 |

14 | выплаченная зарплата на карточный счет работника в банке (= 15000 × 0,805) | 661 | 311 | 12075,00 |

15 | расходы на сбыт отнесен на финансовый результат операционной деятельности | 791 | 93 | 15000,00 |

16 | прочие расходы отнесены на финансовый результат операционной деятельности | 791 | 949 | 5000,00 |

* необлагаемая налогом часть в полной сумме + облагаемая налогом часть за вычетом НДФЛ и ВС (0,805 = 1 — 0,18 — 0,015) | ||||

Как уменьшить налоги при выплате материальной помощи

Достичь уменьшение налогов при выплате материальной помощи можно в следующих случаях:

- выплатить часть за счет профсоюза. Нормы налогообложения безвозвратной благотворительной помощи не распространяются на профсоюзные выплаты (абз. 2 пп. 170.7.3 НК). Такие выплаты, в свою очередь, не облагаются налогом в размере 4240 грн на 2024 год (в 2025 году — также) (пп. 165.1.47 НК). Таким образом, можно оплатить материальную помощь 4240 грн от предприятия и столько же от профсоюза. Обе суммы за год облагаться налогом не будут. Это касается всякой цели выплаты;

- если это пособие на погребение, то выплатить за счет профсоюза всю сумму. Дело в том, что в случае выплаты пособия на погребение профсоюзом, а не работодателем, не облагается налогом вся сумма (пп. «а» пп. 165.1.22 НК), то есть даже больше 8480 грн в 2024 и 2025 году. В Приложении 4ДФ Налогового расчета используется признак дохода «146». ЕСВ также в таком случае не начисляется;

- оформить выдачу подарка в неденежной форме. Это можно сделать в пределах 25% минимальной зарплаты (для 2025 года не облагаемая налогом сумма будет составлять 2000 грн, = 8000 грн × 0,25). ЕСВ за неденежным подарком есть, а за нецелевой благотворительной помощью — нет (по пп. 2.3.2 Инструкции № 5 единовременные поощрения относятся к фонду дополнительной зарплаты, см. также разъяснение ГУ ГНС в Тернопольской области). Кстати, не облагаемый налогом подарок можно делать ежемесячно (пп. 165.1.39 НК). Но есть одно «но» — подарок должен быть как раз неденежным, поскольку подпункт 165.1.39 НК указывает: «за исключением денежных выплат в любой сумме». Как вариант такой подарок можно приобрести за средства предприятия и вручить работнику. Например, это могут быть продуктовые наборы, наборы моющих средств или средств гигиены, карты пополнения мобильных операторов, талоны на бензин, абонементы в фитнес-клубы, подарочные сертификаты торговых сетей и т.п. — формально условие неденежного подарка по пп. 165.1.39 НК в этих случаях соблюдается. В Приложении 4ДФ Налогового расчета не облагаемую налогом часть подарка показывайте с признаком «160», с облагаемой (дополнительное благо) — «126» (ОИР, подкатегория 103.25);

- оказать нецелевую благотворительную помощь не только работнику, но и, например, его близкому родственнику. Конечно, если это не противоречит коллективному договору. Тогда можно произвести две выплаты по 4240 грн, но разным лицам.

Если вообще никак не оформить выплату единовременной материальной помощи, например не выдать приказа или не взять заявление от работника, то такая выплата должна облагаться налогом как дополнительное благо (НДФЛ + ВС + ЕСВ) на полную сумму.