Возвратная финансовая помощь: предоставление, налогообложение, дисконтирование

Что такое возвратная финансовая помощь

Термин возвратная финансовая помощь — это сугубо налоговое понятие, которое означает хозяйственную операцию, что принадлежит к разновидности займа и оформляется договором займа (§ 1 гл. 71 Гражданского кодекса Украины). С точки зрения права — это заем. Однако с точки зрения Налогового кодекса Украины (НК) существует разница между обычным займом и возвратной финансовой помощью (ВФП), что можно видеть в таблице ниже.

СРАВНЕНИЕ ДОГОВОРОВ ПОВОРОТНОЙ ФИНАНСОВОЙ ПОМОЩИ И ЗАЙМА | ||

Критерии сравнения | Варианты трактовки договора займа для целей налогообложения: | |

возвратная финансовая помощь (пп. 14.1.257 НК) | ссуд | |

предмет договора | денежные средства | |

начисление и уплата процентов | нет | да |

обязательность возврата | да | да |

является ли финансовой услугой | нет | да |

* если выдача ВФП носит систематический характер, то налоговики трактуют такую операцию как финансовое посредничество, например в письме ГНС от 28.02.2019 № 806/10/ІПК14-29-12-03-22 | ||

Как видим, ключевое различие между поворотной финансовой помощи и займом в налоговом ее понимании — в уплате процентов. Возвратная финансовая помощь возвращается в той же сумме, что была издана в договоре возвратной финансовой помощи от директора, и проценты или иное подобное вознаграждение не уплачивается.

Возвратная финансовая беспроцентная помощь

Возвратная финансовая помощь рассматривается налоговиками только как беспроцентная. Причина в этом в понятии финансовой услуги, содержащегося в пункте 5 части 1 статьи 1 Закона «О финансовых услугах…» от 12.07.2001 № 2664-III. Финансовые услуги имеют следующие признаки:

- цель — получение прибыли, которую и обеспечивают проценты или иные подобные вознаграждения;

- регулируются НБУ, а в прошлом — Нацкомфинуслуг (на сегодняшний день он находится в стадии ликвидации из-за передачи своих функций в НБУ);

- финуслуги предоставляют банки, кредитные союзы, ломбарды;

- на осуществление финуслуг надо лицензия.

Внимание: возвратная финансовая помощь (договор) должна быть беспроцентной, иначе она становится финансовой услугой, требующей лицензии.

Так, как предприятие, предоставляя ВФП никакой лицензии на финуслуги не имеет, то и заем такой должен быть беспроцентный. За этим надо проследить в договорах, чтобы не иметь проблем (договор возвратной финансовой помощи). О том, что нефинансовые учреждения однозначно не могут предоставлять финуслуги заявили в своих разъяснениях:

- бывший Госфинуслуг — письмо от 14.06.2006 № 5543/11-5;

- налоговики — письмо ГНС от 11.02.2013 № 1990/6/17-1216.

Внимание: прямо в договоре финансовой помощи укажите, что возвратная финансовая помощь от учредителя не предусматривает уплаты процентов или иного вознаграждения заимодавцу.

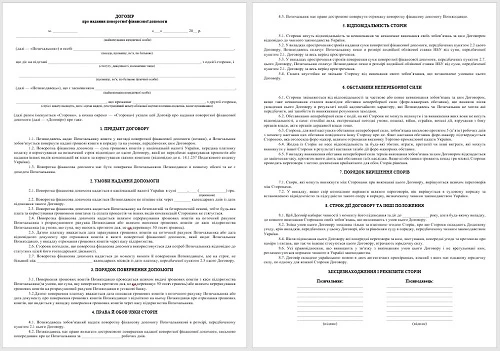

Договор финансовой помощи от учредителя образец

Договор о возвратной финансовой помощи: СКАЧАТЬ

Возвратная финансовая помощь у плательщика единого налога

Оказывать возвратную финансовую помощь среди единщиков могут только группа 3 (юрлица) и единщики группы 4. ФЛП групп 1, 2 и 3 могут всегда оформить все долговой распиской как гражданские отношения между двумя физлицами, но юрлицам займы они предоставлять не могут, если не хотят потерять право быть на упрощенной системе налогообложения. Подробнее об этих нюансах — в таблице ниже.

ВОЗМОЖНОСТЬ ПРЕДОСТАВЛЯТЬ ПОВОРОТНУЮ ФИНАНСОВУЮ ПОМОЩЬ | |

Могут | Нет |

| единоналожники-физлица (1-3 группы). (письмо ГНС от 14.11.2017 № 2609/К/99-99-13-02-03-14/ИНК, разъяснения ГНС 107.04 ОИР). Аргумент налоговиков: ВФП проходит по коду 64 в КВЭД («Оказание финансовых услуг»), а финансовое посредничество единоналожникам запрещено (п. 6 пп. 291.5.1 НК) |

Достаточно интересным остается вопрос, почему в одинаковых ситуациях налоговики трактуют «финансовое посредничество» по-разному для единщиков-юрлиц и единщиков-физлиц. НК конкретного требования относительно этого не содержит.

Пропонуємо два безпечні варіанти, щоб не повертати поворотну фінансову допомогу позикодавцю — засновнику через 365 днів. Оберіть оптимальний для себе та задокументуйте операцію, скориставшись готовими зразками та формулюваннями

Получение ВФП плательщиком единого налога сопровождается такими нюансами:

- если возвратная финансовая помощь не возвращена (налоговые последствия) в течение 12 месяцев, то она считается безвозвратной финансовой помощью и подлежит налогообложению (пп. 3 п. 292.11 НК). ВФП включается в доход со следующего дня по истечении 12-месячного срока в соответствующий квартал;

- «просроченная» возвратная финансовая помощь попадает к доходу того квартала, в котором истек 12-месячный срок.

Если планируете переход с общей системы налогообложения на упрощенную и имеете ВФП, то лучше ее погасить до перехода, так как однозначных трактовок по этому поводу НК не содержит и налоговые консультации расходятся в вопросе облагать такую ВФП или нет после перехода.

При переходе наоборот — с упрощенной на общую — тоже лучше погасить ВФП и снова ее получить после перехода, чем подставляться под риск того, что налоговики доначислят единый налог с нее задним числом — на дату перехода, хотя это и очень спорно.

Финансовый мониторинг возвратной финансовой помощи

С ВФП проблемы могут быть и не налогового характера — из-за того, что она не прошла критериев финансового мониторинга. Правила такие:

- есть риск остановки операции до выяснения всех обстоятельств, если сумма свыше 400 тыс. грн и имеет одну из 4-х признаков, которые определены в части 1 статьи 20 Закона о финмониторинге (Закон от 06.12.2019 № 361-IX). Одна из этих признаков — операция наличными, но здесь вопрос о существовании наличных ограничений НБУ и сумму 400 тыс. грн субъекту хозяйствования возможно набрать только дроблением операции по 50 тыс. грн на 8 дней, по 10 тыс. грн на 40 дней и т.п. (см. ниже — Наличные и возвратная финансовая помощь). Дело в том, что по правилам финмониторинга операция с признаками дробления рассматривается как единая;

- есть риск остановки, операции, если она по внутренней системе оценки рисков банка окажется подозрительной. Это суммы от 30 до 400 тыс. грн. В таком случае субъект финансового мониторинга, через который проходит операция (банк) должен применить процедуры так называемой надлежащей проверки, например потребовать документы, подтверждающие происхождение средств.

Військова агресія рф стала каталізатором, що спричинив зростання податкового боргу платників, який набув ознак безнадійного. Як списати в бухобліку податковий борг і які податкові наслідки матиме операція — розповість експерт

Возвратная финансовая помощь физическому лицу

Возвратно финансовая помощь может предоставляться также:

- работникам предприятия. Здесь возможен такой вариант погашения как вычет из зарплаты, если определить такой способ в договоре (договор о возвратной финансовой помощи от учредителя). Однако размер таких отчислений должен не превышать 20%, а при отчислениях по нескольким документам — 50% зарплаты (ст. 128 КЗоТ);

- вообще несвязанным с предприятием физлицам;

- физлицам-предпринимателям.

Возвратная финансовая помощь наличными

Обращаем внимание, что если финпомощь выдается наличными, то согласно п. 6 Положения о ведении кассовых операций (приказ НБУ от 29.12.2017 № 148) существуют такие ограничения по расчетам наличными за один день:

- в операциях с физлицом — ≤ 50000 грн;

- в операциях с ФЛП и юрлицами, другими субъектами хозяйствования — ≤ 10000 грн. Этих ограничений следует придерживаться и при возвращении помощи.

Однако, чтобы обойти данные ограничения можно внести возвратную финансовую помощь от учредителя через кассу банка через оформление заявления на перевод наличных для получателя и тому подобное. Тогда это будет безналичная операция. В заявлении обязательно должно быть указано назначение платежа: «Поворотная финансовая помощь, по договору займа от /реквизиты договора/».

Возвратная финансовая помощь налогообложение

Выдача и возврат ВФП не облагается, кроме нюанса с «12 месяцев» у единщиков (см. выше — Возвратная финансовая помощь у плательщика единого налога). Подробнее по каждому налогу/сбору/взносу — см. таблицу.

Как облагается налогом возвратная финансовая помощь? Вопрос налогообложения такой помощи сведен к компактной таблице ниже.

| НАЛОГООБЛОЖЕНИЕ ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА ВФП | |

Налоги, сборы, платежи | Правила налогообложения |

Выдача возвратной финансовой помощи | |

налог на прибыль | Не облагается налогом и не влечет налоговых разниц (письмо ГНС от 07.04.2017 № 7307/6/99-99-15-02-02-15) |

НДС | Не является объектом налогообложения НДС, так как это не является поставка товаров, работ, услуг (письмо ГНС от 07.04.2017 № 7307/9/99-99-15-02-02-15) |

НДФЛ | Сумма возвратной финпомощи не включается в общий доход физлица (ст. 165.1.31 НК). Однако заимодавец должен отразить ее в Приложении 4дф налогового расчета:

Если физлицо является предпринимателем общей системы налогообложения, то получение помощи также не является объектом налогообложения, так как это не доход от реализации товаров, услуг (ст. 177 НК). |

ВС | Не облагается (п. 161 подразд. 10 раздела ХХ НК). Суммы начисленной помощи, однако, отражаются в графах 5а и 5 раздела i Приложения 4ДФ Налогового расчета |

ЕСВ | Возвратная финансовая помощь не относится к фонду оплаты труда, поэтому не является базой начисления ЕСВ (см. п. 3.28 Инструкции из статистки зарплаты, приказ Госстатистики от 13.05.2004 № 5, далее — Инструкция № 5). Также это не есть выплата по гражданско-правовому договору по проведению работ (оказанию услуг) |

| Возврат возвратной финансовой помощи (юрлицо возвращает физлицу) | |

НДФЛ | Отражаем в Приложении 4ДФ налогового расчета по коду признака дохода «153» |

ВС | |

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Списание долга по ВФП до истечения срока давности

Предприятие может простить долг физлицу до окончания срока исковой давности. В таком случае должник уведомляется письменно путем отправки заказного письма с уведомлением о вручении, заключением соответствующего договора (например, соглашения о прощении долга) или уведомлением лично под подпись. Особенности налогообложения таких операций — в таблице ниже.

Внимание: в случае письменного уведомления о прощении долга физлицо подает декларацию об имущественном состоянии и уплачивает НДФЛ/ВС самостоятельно.

| СПИСАНИЕ ДОЛГА С ВФП ДО ИСТЕЧЕНИЯ СРОКА ДАВНОСТИ | |

Налоги, сборы, платежи | Правила налогообложения |

Налог на прибыль | Ситуация зависит от типа налогоплательщика:

Единственный вариант, когда великодоходники смогут провести уменьшение финансового результата на сумму списанного долга - это соблюдение критерия «г» пп. 14.1.11 НК. Задолженность должна быть просрочена более чем на 180 дней и не превышать 25% минимальной зарплаты в расчете на год на 01 января налогового года (в 2025 году — 2000 грн). Сумма превышения 1775 грн в таком случае рассматривается как безнадежная задолженность в понимании НК и не относится и уменьшение финрезультата |

НДС | Не является объектом налогообложения |

НДФЛ | Сумма такого прощенного долга рассматривается как дополнительное благо (п. «д» п. 164.2.17 НК). Облагается сумма, превышающая в расчете на год 25% минимальной заработной платы, установленной на 1 января отчетного года (в 2025 году — 2000 грн) (пп. 165.1.55 НК). Возможные варианты:

Если предприятие не сообщило физлицу о прощении долга, оно должно исполнить обязанности налогового агента. В зависимости от суммы долга у физлица будет возникать налогооблагаемый или не облагаемый налогом доход. Освобождается от налогообложения НДФЛ основная сумма прощенного долга, не превышающая 25% одной минимальной зарплаты (в расчете на год), установленной на 1 января отчетного налогового года (в 2025 году — 2000,00 грн). Если сумма прощенного долга превышает такой размер, то его включайте в облагаемый доход как дополнительное благо (пп. «д» пп. 164.2.17 НК). Базу налогообложения НДФЛ определяйте без применения неденежного коэффициента, ведь этот доход был уплачен в денежной форме. Так направляют делать налоговики (письмо ГНС от 01.09.2023 № 2783/ІПК/99-00-24-03-03-06). В Приложении 4ДФ Налогового расчета сумму прощенного долга отразите, если НДФЛ и военный сбор уплачивает само физлицо:

|

ВС | Правила те же, что для НДФЛ (пп. 1.2 п. 16-1 пиздразд. 10 разд. ХХ НК), то есть военный сбор уплачивает либо заемодатель, либо физлицо из той же суммы, с которой уплатили НДФЛ. Военный сбор вычислите от стоимости выплаты без натуркоэффициента. В Приложении 4ДФ Налогового расчета основную сумму долга, которую простил ссудодатель, отразите в графах 5а и 5 |

ЕСВ | ЕСВ не начисляйте, если помощь носит разовый характер. Иначе ГНС будет рассматривать ее как материальную помощь, которая носит систематический характер по пункту 2.3.3 Инструкции № 5 (ОИР, категория 301.03) |

Зібрали в одній пам’ятці приклади заповнення реквізиту «Призначення платежу» платіжної інструкції для різних ситуацій. За нашими підказками без проблем складете платіжки на сплату податків, зборів, штрафів та інших платежів

Списание долга по ВФП по истечении срока давности

Срок исковой давности в общем случае составляет 3 года со дня нарушения заемщиком своих обязательств. Списание долга при истечении срока исковой давности имеет свои особенности, которые приведены ниже в таблице.

| СПИСАНИЕ ДОЛГА С ВФП ПОСЛЕ ИСТЕЧЕНИЯ СРОКА ИСКОВОЙ ДАВНОСТИ | |

Налоги, сборы, платежи | Правила налогообложения |

налог на прибыль | Дебиторская задолженность списывается следующим образом:

Налоговые разницы:

|

НДС | Не является объектом налогообложения |

НДФЛ | Сумма такого прощенного долга рассматривается как дополнительное благо (пп. 164.2.7 НК). Облагается сумма, превышающая в расчете на год 50% месячного прожиточного минимума, установленного на 1 января отчетного года (в 2025 — 1514 грн) (пп. 164.2.7 НК). НДФЛ в данном случае должен уплатить сама физлицо через подачу декларации об имущественном состоянии и доходах по итогам соответствующего года. Сумма списанного долга отражается в Приложении 4ДФ налогового расчета:

|

ВС | Налогообложение происходит по тем же правилам, что и для НДФЛ для данного случая. ВС = 50000 × 0,015 = 750 грн. Сумма списанной задолженности физлица отображается в разделе I Приложения 4ДФ налогового расчета |

ЕСВ | Суммы списанных по истечении срока исковой давности долгов не входят в фонд оплаты труда (см. Инструкцию № 5), поэтому и не являются объектом обложения ЕСВ |

Возвратная финансовая помощь: дисконтирование

Согласно абз. 2 п. 12 НП(С)БУ 10 «Дебиторская задолженность» и п. 9 НП(С)БУ 11 «Обязательство» долгосрочная дебиторская задолженность учитывается по настоящей стоимости. Это значит, что ВФП на срок более 1 года надо дисконтировать. После начисления дисконта и дальнейшей амортизации балансовая стоимость суммы долга становится равной сумме погашения.

Для избежание дисконтирования можно прибегнуть к таким действиям:

- изменение условий договора о финансовой помощи в сторону сокращения срока погашения ВФП;

- погашение задолженности и затем заново ее выдача, если это возможно.

Вариант с договором займа, в котором не указан срок погашения (такая задолженность считается текущей) не рекомендуем, так как это может привести к признанию такого займа налоговиками безвозвратной финансовой помощью.

Процедура дисконтирования обязательна и для малых и микропредприятий, которые составляют свою финансовую отчетность по упрощенным формам.

Во время военного положения особенностей дисконтирования ВФП не предусмотрено (разъяснение ГНС ОИР 102.12).

Документальне оформлення фіндопомоги працівникам. Зразок заяви на отримання матеріальної допомоги. Оподаткування фінансової допомоги працівникам. Облік нецільової благодійної допомоги працівнику

Бухгалтерские проводки по возвратной финансовой помощи

Если финансовая помощь предоставляется на срок меньше 1 года, то применяется субсчет:

- на срок менее 1 года — 377 «Другая дебиторская задолженность»;

- на срок если больше 1 года — субсчет 183 «Другая дебиторская задолженность».

При получении возвратной финансовой помощи используем субсчета:

- на срок менее 1 года — 685 «Расчеты с другими кредиторами»;

- на срок если более 1 года — субсчет 505 «Прочие долгосрочные займы в национальной валюте». При этом сумма долга, которая должна быть погашена в течение 1 года отражается на субсчете 611 «Текущая задолженность по долгосрочным займам в национальной валюте».

ПРОВОДКИ ПО УЧЕТУ ВЫДАЧИ И ПОЛУЧЕНИЯ КРАТКОСРОЧНОЙ ВФП | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма |

Выдача возвратной финпомощи физлицу сроком на 1 год | ||||

1 | перечисленная сумма помощи на счет физлица 03.01.2025 | 377 | 311 | 100000 |

2 | должник погасил 50000 грн за полгода | 311 | 377 | 50000 |

Получение возвратной финпомощи сроком на 1 год | ||||

3 | получение возвратной финансовой помощи | 311 | 685 | 200000 |

4 | возврат возвратной финансовой помощи | 685 | 311 | 100000 |

Прощение и списание любой (в кратко - и долгосрочной) ВФП в бухгалтерских проводках раскрыто в таблицах ниже.

ПРОВОДКИ ПО УЧЕТУ СПИСАНИЯ (ПРОЩЕНИЯ) ВФП | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма |

Прощение суммы долга 50000 грн до истечения срока исковой давности | ||||

1 | списана сумма долга (предприятие сообщило ФО письменно под расписку, поэтому не является налоговым агентом и НДФЛ и ВС не удерживает) | 949 | 377 | 50000 |

2 | отнесены расходы по списанию долга на финансовый результат | 791 | 949 | 50000 |

Списание суммы долга 50000 грн по истечении срока исковой давности | ||||

3 | предварительное начисление резерва сомнительных долгов на основе анализа платежеспособности должника | 944 | 38 | 50000 |

4 | списание суммы долга за счет резерва сомнительных долгов | 38 | 377 | 50000 |

5 | отнесены расходы по формированию резерва сомнительных долгов на финансовый результат | 791 | 944 | 50000 |

ПРОВОДКИ ПО УЧЕТУ ВЫДАЧИ И ПОЛУЧЕНИЯ ДОЛГОСРОЧНОЙ ВФП | |||||||

№ | Хозяйственная операция | Получение ВФП | выдача ВФП | ||||

Дт | Кт | Сумма | Дт | Кт | Сумма | ||

ВФП в сумме 100000 грн с погашением одним платежом через 2 года. Дата получения/выдачи — 30.06.2025. Ставка дисконта 25% (ставка % годовых возможного получения кредитования из банка) | |||||||

1 | получение/перечисление ВФП (30.06.2025) | 311 | 505 | 100000 | 183 | 311 | 100000 |

2 | признание дисконта/премии по долгосрочной ВФП:

| 505 | 733 | 36000 | 952 | 183 | 36000 |

3 | Списание других финансовых доходов/расходов на финансовый результат от финансовой деятельности | 733 | 792 | 36000 | 792 | 952 | 36000 |

— | Остаток по счетам задолженности на 30.06.2025 (свернутый, для формирования данных баланса) | 505 | 64000 | 183 | 64000 | ||

4 | начисление 31.12.2025 амортизации дисконта/премии за 6 месяцев = 64000×0,25×6/12 = 8000 грн | 952 | 505 | 8000 | 183 | 733 | 8000 |

5 | списание других финансовых доходов/расходов на финансовый результат от финансовой деятельности | 792 | 952 | 8000 | 733 | 792 | 8000 |

— | остаток по счетам задолженности на 30.06.2025 (свернутый, для формирования данных баланса) | 505 | 72000 | 183 | 72000 | ||

6 | начисление 31.12.2025 амортизации дисконта/премии за 12 месяцев = 72000×0,25 = 18000 грн | 952 | 505 | 18000 | 183 | 733 | 18000 |

7 | списание других финансовых доходов/расходов на финансовый результат от финансовой деятельности | 792 | 952 | 18000 | 733 | 792 | 18000 |

— | остаток по счетам задолженности на 31.12.2025 (свернутый) | 505 | 90000 | 183 | 90000 | ||

8 | списание остатка амортизации премии / дисконта перед переводом долга из ВФП в состав текущей задолженности | 505 | 733 | 10000 | 183 | 733 | 10000 |

9 | перевод долга из ВФП в состав текущей задолженности, так как она ожидается к погашению в течение 12 месяцев | 505 | 685 | 100000 | 377 | 183 | 10000 |

— | остаток по счетам задолженности на 31.12.2026 (свернут для составления баланса) | 505 | 0 | 183 | 0 | ||

— | остаток по счетам задолженности на 31.12.2026 (свернут для составления баланса) | 685 | 100000 | 183 | 100000 | ||

10 | погашение долга 30.06.2027 | 685 | 311 | 100000 | 311 | 183 | 100000 |

Налогообложение списания ВФП выданной юрлицам

В случае невозврата возвратной финансовой помощи от физического лица юридическому её учёт осуществляется по правилам списания безнадёжной дебиторской и кредиторской задолженности:

- у заимодавца происходят аналогичные корректировки, как и при списании дебиторской задолженности физлиц на основании пп. «а» п. 14.1.11 НК;

- у заёмщика ситуация по списанию кредиторской задолженности отражается аналогично бухучёту, налоговых разниц у плательщиков налога на прибыль не предусмотрено. У единщиков невозвращенная возвратная финансовая помощь в течение 12 месяцев включается в доход.