Условия пребывания на едином налоге

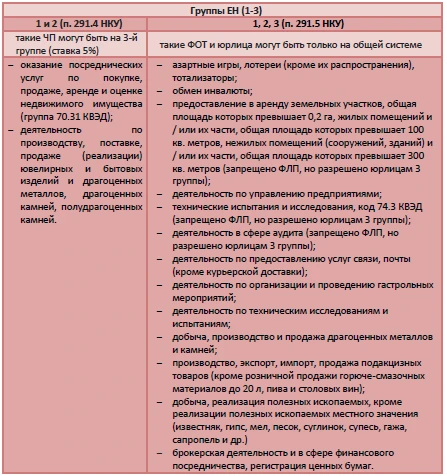

Упрощенная система налогообложения для обычных предприятий представлена 3 группами, характеристики которых представлены ниже.

Нажмите, чтоб просмотреть таблицу в полном размере >

Также существует 4 группа единого налога (ЕН) — предназначена для сельскохозяйственных товаропроизводителей, в которых доля сельскохозяйственного товаропроизводства за предыдущий налоговый (отчетный) год равна или превышает 75%. Ставка единого налога по 4-й группе устанавливается в процентах к нормативной денежной оценки земельного участка. Она имеет некоторую специфику, в частности другую декларацию, поэтому в этой публикации не рассматриваем.

Вебінари для бухгалтерів 2025/2026

Чем нельзя заниматься на едином налоге

Для налогоплательщиков всех групп (1-3) существуют запрещенные виды хозяйственной деятельности, а именно (п. 291.5 НКУ):

Нажмите, чтоб просмотреть таблицу в полном размере >

Также помним о других ограничение деятельности:

- ФЛП на 1-й группе не может заниматься оптовой продажей или предоставлением небытовых услуг;

- ФЛП на 2-й группе не может оказывать услуги неплательщикам ЕН;

- юрлицо на 3-й группе не может иметь в уставном капитале совокупную долю, принадлежащую юрлицам, которые не являются плательщиками ЕН, 25% или более;

- на ЕН запрещено находиться нерезидентам;

- на 3 группе ЕН запрещено находиться банкам, кредитным союзам, ломбардам, лизинговым компаниям, доверительным обществам, страховым компаниям, инвестиционным фондам и некоторым другим финансовым учреждениям, а также регистраторам ценных бумаг.

Кроме того, для всех ФЛП (в том числе и на общей системе) запрещены такие сферы, как финансовые услуги, организация телевидения и радиовещания, операции с металлоломом, общая средней и высшее образование, строительство и эксплуатация автодорог.

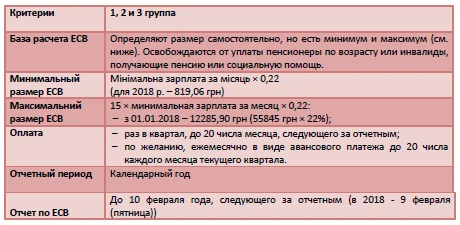

ЕСВ у плательщиков единого налога

Плательщики единого налога, является физлицами уплачивают ЕСВ как "за себя", так и за наемных работников.

Нажмите, чтоб просмотреть таблицу в полном размере >

Предприниматели подают "за себя" лишь приложение 5"Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса» (форма № Д5 (годовая)). Что касается юрлиц, которые являются плательщиками ЕН 3 группы, и предпринимателей 2-3 групп, имеющих наемных работников, то они подают отчетность на общих основаниях в виде приложения 4 отчета по ЕСВ (форма № Д4 (месячная)) не позднее чем через 20 кал . дней, следующих за последним кал. днем отчетного месяца.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

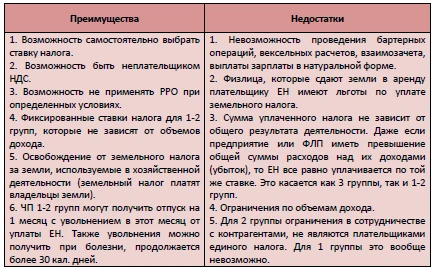

Преимущества и недостатки единого налога

В целом ЕП 1-3 групп более выгоден, когда бизнес является высокодоходным: тогда уплачивается меньше налога, чем на общей системе. Если же доходность бизнеса низкая или вообще имеющийся ущерб, то лучше становится общая система (НДФЛ для ФЛП и налог на прибыли за для юрлиц).

Нажмите, чтоб просмотреть таблицу в полном размере >

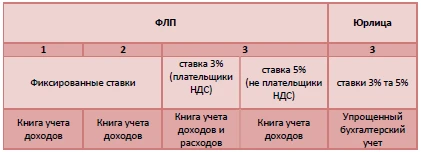

Ведение учета у плательщиков единого налога

Ведение учета у плательщика ЕН происходит в зависимости от группы и их статуса:

Нажмите, чтоб просмотреть таблицу в полном размере >

Книга учета доходов (КОД) отличается от Книги учета доходов и расходов (КОДВА) отсутствием раздела для учета расходов и графы о признании доходов от списания кредиторской задолженности. КОД и КОДВА, а также порядка их ведения утверждены приказом Минфина от 19.06.2015 № 579. Без регистрации Книги являются недействительными. Орган ГФС бесплатно регистрирует Книги. На КОД (КОДВА) должны быть проставлены подпись руководителя или заместителя контролирующего органа, скреплен печатью.

Юрлица на 3 группе составляют упрощенную финансовую отчетность по П (С) БУ 25 (только баланс и отчет о финансовых результатах).

Знову зміни у законах? А щоб їх! І як тепер працювати? Як добре, що персональні консультанти системи «Експертус Головбух» і з робочими ситуаціями допоможуть розібратися, і заспокоять. Хутчіш тисніть на посилання і заручіться надійною підтримкою експертів 👇

Что нельзя считать доходом для плательщика единого налога

По п. 292.10 НКУ не являются доходом суммы налогов и сборов, удержанные (начисленные) плательщиком единого налога при осуществлении им функций налогового агента, а также суммы ЕСВ. В доход плательщиков ЕН не включаются полученные ими пассивные доходы:

- проценты;

- дивиденды;

- роялти;

- страховые выплаты и возмещения.

Не признаются доходами ФЛП, является плательщиком ЕН, суммы, полученные от продажи движимого и недвижимого имущества, принадлежащего на праве собственности физическому лицу и используется в его хозяйственной деятельности.

Пополнение ФЛП на ЕН собственного счета в банке считается доходом!

Также есть еще один интересный нюанс, что пополнение предпринимательского счета самим же ФЛП включается в его доход. На этом настаивает ГФС при проверках.

Українські підприємства активно залучають іноземні інвестиції, виграють гранти і розвиваються. Хочете бути серед успішних? Підвищуйте кваліфікацію за Міжнародними стандартами фінансової звітності

Использование РРО у плательщиков единого налога

Использование РРО регулируется ЗУ "О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг" от 06.07.1995 № 265/95-ВР (далее — Закон о РРО). РРО необходим, если ФЛП:

- занимается деятельностью в сфере торговли;

- предоставляет услуги общественного питания;

- осуществляет продажу технически сложных бытовых устройств, подлежащих обязательному гарантийному ремонту.

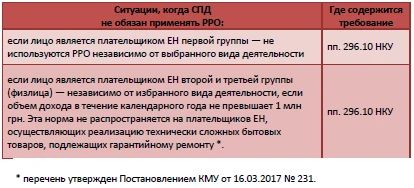

По ФЛП, являющихся плательщиками единого налога по применению РРО является ослабление (юрлиц это не касается):

Нажмите, чтоб просмотреть таблицу в полном размере >

В случае неиспользования РРО ФЛП обязан выдать покупателю товаров, услуг по его требованию чек, накладную или другой письменный документ, который свидетельствует о переходе права собственности (п. 15 ст. 3 Закона о РРО).

Выходом из ситуации, чтобы не применять РРО для ФЛП может быть прием платежей по операциям, которые требуют его применения (продажа технически сложных изделий) в безналичной форме.

Повышенная ставка единого налога

Плательщики единого налога (как ФЛП, так и юрлица) платят ЕН по повышенной ставке единого налога 15% с дохода в случае:

- ситуации превышения предельной суммы дохода по группе — к сумме превышения;

- получение дохода от осуществления деятельности, не указанной в реестре плательщика ЕН — к сумме такого дохода;

- применение запрещенного метода расчета (бартера) — к такому доходу;

- получение дохода от осуществления видов деятельности, не дают права находиться на ЕН;

- получение дохода от предоставления услуг неплательщику ЕН.

В квартальной налоговой декларации необходимо отобразить нарастающим итогом такие доходы.

Как перейти на единый налог в Украине с общей системы

Для перехода необходимо подать не позднее 15 кал. дней до начала следующего квартала к ГФС:

- заявление о применении упрощенной системы налогообложения по форме, утвержденной приказом Минфина от 20.12.2011 № 1675 (далее — Постановление № 1675) (пп. 298.1.5 НКУ);

- расчет дохода за предыдущий календарный год по форме Постановления № 1675.

Переход можно сделать не чаще одного раза в календарном году (пп. 298.1.4 НКУ).

Как изменить группу единого налога Переход может быть добровольным или вынужденным. Добровольно перейти из группы в группу можно только с начала следующего квартала. Например, если решение о переходе принималось в октябре, то перейти можно будет только с 1 января. Добровольный переход могу быть в любом направлении: как с высшей группы — к низшей, так и наоборот. Для того, чтобы изменить группу необходимо:

- не позднее чем за 15 кал. дней до начала следующего квартала подать в ГФС заявление по форме Постановления № 1675. В строке 5.2 этого заявления указывается из какой группы в которую хочет перейти налогоплательщик;

- оплатить ежемесячный авансовый взнос по новой ставке не позднее 20-го числа первого месяца работы в новой группе — в случае, если налогоплательщик перешел из 1 группы до 2 группы или наоборот;

- зарегистрироваться плательщиком НДС (если переход происходит с 1 или 2 группы в 3 группу со ставкой 3%) или аннулировать регистрацию (если переход происходит наоборот);

- подать налоговую декларацию за период пребывания в отчетном году в старой группе в сроки, установленные для квартального отчетного периода (40 кал. дней после конца года). Это касается и тех, кто переходит к 1 или 2 группы, хотя декларация по этим группам подаются раз в год.

Например, если решение о переходе принято с 1 или 2 группы в группу 3 в июле 2018, то подать декларацию надо по результатам I и II кварталов до 9 августа 2018 включительно. Если решение принято в декабре 2018, то декларация по результатам 2018 подается в течение 40 кал. дней после конца года. Годовую декларацию (та, которая подается в течение 60 кал. дней) уже подавать в таком случае не требуется (п. 296.5.1 НКУ).

Вынужденный переход происходит в высшей группы (или общую систему с 3 группы) с квартала, следующего за тем кварталом, в котором произошло превышение объема дохода над предельно возможным для этой группы. Это же, если не выполняются другие условия пребывания на этой группе ЕН. В таком случае необходимо:

- не позднее 20 числа месяца, следующего за кварталом, в котором произошло превышение, подать в ДФС заявление;

- применить к сумме превышения ставку 15%;

- уплатить авансовый взнос не позднее 20-го числа первого месяца работы в группе, если переход происходит из 1 группы в группу 2;

- зарегистрироваться плательщиком НДС (если переход происходит с 1 или 2 группы в 3 группу со ставкой 3%) или аннулировать регистрацию (если переход происходит наоборот);

- подать налоговую декларацию в сроки, установленные для квартального отчетного периода.

Стаття підготовлена за матеріалами журналу "Головбух"