Что же такое ликвидация предприятия?

Ликвидация предприятия - это прекращение деятельности юрлица без правопреемства, то есть без передачи прав и обязанностей к другим лицам. Предприятие может быть ликвидированным:

- по самостоятельному решению его участников или органа предприятия, уполномоченного на это учредительными документами, например, уставом (самоликвидация)

- по решению суда. Ее разновидностью является ликвидация при банкротстве, осуществляемой по решению хозяйственного суда и направлена на удовлетворение требований кредиторов путем продажи имущества предприятия.

В этой консультации мы рассматриваем только самоликвидацию, так как ликвидация при банкротстве имеет свою специфику, которая определяется ЗУ "О восстановлении платежеспособности должника или признании его банкротом" от 14.05.1992 № 2343-XII. Однако ряд этапов в этом случае совпадают с самоликвидацией.

Также предостерегаем, что других законно прозрачных методов полной ликвидации предприятия нет: так называемая "экспресс-ликвидация", которая пропагандируется некоторыми юридическими фирмами юридически сомнительна и ликвидацией не является. Ликвидация - это длительный процесс, на практике не может быть закончен быстрее, чем за 3 месяца. Вебінари для бухгалтерів 2026

Общая процедура ликвидации предприятия, юридического лица

Этапы общей процедуры ликвидации предприятия можно представить следующим образом:

Шаг 1. Собрание общего собрания и утверждение комиссии по ликвидации. Это касается хозяйственных обществ, то есть ООО, акционерных обществ. Также это может быть другой орган, определенный уставом, например для частного предприятия - просто решение владельца, если он один (ч. 2 ст. 135 ГКУ).

Шаг 2. Регистрация решения о ликвидации у госрегистратора, публикация объявления и уведомления кредиторов.

Шаг 3. Проведение инвентаризации, оценки имущества и закрытия счетов.

Шаг 4. Составление финотчетности на дату принятия решения о ликвидации. Для предприятия, которое ликвидируется посередине отчетного года, отчетным является период с начала такого года до даты принятия решения о ликвидации (такая финотчетность подается владельцам для того, чтобы они оценили имеющееся имущество и существующие обязательства). Но это финотчетность не является последней, так как предприятие обязано и в дальнейшем в течение периода проведения ликвидации подавать любую отчетность, в т.ч. и финансовую, в обычные ее периоды и сроки.

Шаг 5. Прекращение трудовых отношений с работниками.

Шаг 6. Проведение расчетов с дебиторами.

Шаг 7. Выход юрлица из других предприятий, в которых она является участником. Без этих действий юрлицо не может быть ликвидировано (ч. 2 ст. 3 Закона "О хозяйственных обществах" от 19.09.1991 № 1576-XII).

Шаг 8. Составление промежуточного ликвидационного баланса.

Шаг 9. Проведение расчетов с кредиторами.

Шаг 10. Составление предликвидационная баланса.

Шаг 11. Проведение расчетов в собственниками (участниками) юрлица.

Шаг 12. Составление "нулевого" ликвидационного баланса.

Шаг 13. Представление ликвидационного баланса и последней отчетности в ГФС, ПФУ и органы госстатистики (за последний отчетный период), сдача документов в архив, закрытие банковского счета, уничтожение печатей. Также возвращаются в соответствующие органы местного самоуправления лицензии и разрешения при наличии.

Шаг 14. Аннулирование регистрации плательщика НДС.

Шаг 15. Составление акта ликвидационной комиссии.

Шаг 16. Завершение процедуры ликвидации у госрегистратора.

Бухгалтерский учет ликвидации. В процессах ликвидации бухгалтеру отводится немалая роль, так как именно он проводит расчеты с дебиторами и кредиторами, начисляет и платит выходное пособие, составляет ликвидационный баланс, проводит документальное оформление передачи активов, участвует в проведении инвентаризации. При этом согласно ч. 4 ст. 8 ЗУ "О бухгалтерском учете и финансовой отчетности в Украине" от 16.07.1996 ликвидационная комиссия может:

- пользоваться услугами бухгалтерии предприятия до момента ликвидации;

- нанять на период ликвидации специалиста по бухучету, зарегистрированного как предприниматель;

- поручить ведение учета аудиторской фирме;

- вести учет собственными силами.

Теперь эти шаги рассмотрим подробнее. (Кто может вести бухгалтерский учет?)

Утверждение комиссии по ликвидации

Общее собрание. При утверждении комиссии по ликвидации для того, чтобы общее собрание были полномочным и их решение нельзя было обжаловать, на таком собрании должны присутствовать участники, совокупно владеющие не менее чем 50% голосов для ООО. Само же решение о ликвидации принимается простым большинством голосов из присутствующих на собрании.

Протокол собрания. Решение оформляем протоколом. Документ обязательно составляется на украинском языке (п. 1 ч. 1 ст. 15 ЗУ "О государственной регистрации юридических лиц, физических лиц-предпринимателей и общественных формирований" от 15.05.2003 № 755 (далее - Закон № 755)). Обязательно в нем надо указать:

- порядок проведения и сроки ликвидации (не менее 2-х и не более 6 месяцев со дня опубликования решения);

- персональный состав ликвидационной комиссии (ФИО членов, регистрационные номера ее учетных карточек налогоплательщиков)

- права и обязанности комиссии;

- режим работы предприятия на период ликвидации;

- документ составить комиссии по итогам работы - ликвидационный баланс.

Требований к составу комиссий нет, но, как правило, в ее состав включают учредителей предприятия, директора, главного бухгалтера, юриста, аудитора. Может быть комиссия и в составе одного человека - ликвидатора, например, у частного предприятия.

Сообщение органа регистрации и публикация объявления

Сообщение регистратора. Регистрация решение о ликвидации у госрегистратора осуществляется в течение 3-х рабочих дней со дня принятия решения о ликвидации (центры предоставления административных услуг при местных советах, нотариусы, аккредитованные субъекты).

Госрегистратор сообщается путем подачи оригинала или нотариально заверенной копии протокола решения собрания участников о ликвидации или приказа (если высший орган управления, например, директор частного предприятия). Также подаются регистрационные номера учетных карточек налогоплательщиков участников ликвидационной комиссии и вносится плата в размере 0,3 прожиточного минимума для трудоспособных лиц за изменения в реестре (для январе 2018 - это 530 грн). Все это можно сделать в таком виде:

- бумажном (подать лично через представителя юрлица или направить по почте заказным письмом с описью вложения);

- электронном (в этом случае можно воспользоваться порталом электронных сервисов https://kap.minjust.gov.ua).

Регистратор должен в течение 24 часов внести данные в реестр, после чего информация, что предприятие находится в состоянии ликвидации должен появиться в ЕГР. Соответствующее уведомление направляется госрегистратором органам статистики, ГФС, Пенсионного фонда. Причины, по которым у госрегистратора вправе отказать в госрегистрации, перечислено в ст. 28 Закона № 755.

С момента внесения в ЕГР сведений, предприятие находится в состоянии закрытия, запрещается:

- регистрировать изменения в учредительные документы;

- вносить изменения в ЕГР, касающиеся информации об обособленных подразделениях юрлица (кроме данных об их закрытии)

- регистрировать новое юрлицо, учредителем (участником) которого является юрлицо по которому принято решение о прекращении (это касается не только ликвидации, но и случаев реорганизации предприятия, когда происходит прекращение деятельности юрлица).

Публикация объявлений. Публикуется сообщение о ликвидации предприятия в специализированном печатном средстве массовой информации (Бюллетень государственной регистрации), в котором указывается порядок и срок заявления кредиторами требований. Это объявление печатается регистратором. Срок заявления требований не может быть менее 2 месяцев и более 6 месяцев.

Сообщение кредиторов. Также следует осуществить письменное уведомление каждого кредитора путем направления ему ценного или заказного письма.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Инвентаризация

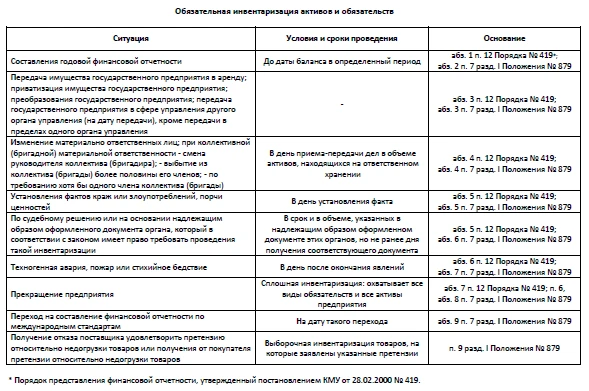

Процедура инвентаризации. Прекращения юрлица является случаем обязательного проведения инвентаризации в сплошном порядке на основе Положения об инвентаризации активов и обязательств, утвержденного приказом МФУ от 02.09.2014 № 879. Согласно п. 6, п. 7 этого положения в случае прекращения предприятия проводится сплошная инвентаризация, которая охватывает все виды обязательств и все активы предприятия независимо от их местонахождения и собственности в т. ч .:

- предметы переданы и получены предприятием в аренду;

- материальные ценности на ответственном хранении;

- материальные ценности в переработке, комиссии, монтаже;

- условные активы и обязательства (условные активы и обязательства).

Осуществляется она на дату принятия решения о ликвидации или иную дату определенную собранием.

Закрытие счетов. После инвентаризации осуществляется закрытие всех текущих счетов юрлица, за исключением одного, который будет использоваться при проведении ликвидации и выплат в дальнейшем.

Учет результатов инвентаризации в финотчетности. Результаты проведения инвентаризации учитываются при составления финотчетности на дату принятия решения о ликвидации, а позже - при составлении промежуточного ликвидационного баланса. Предварительно должны быть выполнены в учете также такие шаги:

- создание обеспечения для погашения обязательств предприятия в соответствии с п. 3 раздел III П (С) БУ 27 «Внеоборотные активы, удерживаемые для продажи, и прекращенная деятельность» (счет 474 «Обеспечение других выплат и платежей»)

- вывода из эксплуатации и перевода на дату принятия решения о ликвидации необоротных активов, которые планируются к продаже с целью удовлетворения требований кредиторов, в группы выбытия на субсчет 286 "Внеоборотные активы и группы выбытия, удерживаемые для продажи".

Напомним, когда проводить инвентаризацию обязательно:

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Как оценить имущество?

Одновременно с инвентаризацией необходимо осуществить оценку имущества ликвидируемого предприятия с целью определения его стоимости. Такая оценка может быть осуществлена как ликвидационной комиссией, так и путем привлечения независимых профессиональных оценщиков.

Независимая оценка. В обязательном порядке независимая оценка проводится только в случае ликвидации государственных, коммунальных предприятий и предприятий (хозяйственных обществ) с государственной (коммунальной) долей имущества (ст. 7 Закона "Об оценке имущества, имущественных прав и профессиональной оценочной деятельности в Украине" от 12.06.2001 № 2658). Также необходима при возвращении имущества физлицам (разъяснение ГФС, категория 103.10 OИР).

Виды стоимости. Оценка имущества осуществляется на основе справедливой стоимости. Для различных групп активов это могут быть:

- для нематериальных активов, основных средств - рыночная стоимость, восстановительная стоимость (себестоимость приобретения)

- для запасов - чистая реализационная стоимость (цена реализации за вычетом расходов на реализацию)

- для ценных бумаг - текущая стоимость на фондовом рынке (см. приложение к П (С) БУ 19 «Объединение предприятий»).

Как "распрощаться" с работниками?

Процедура увольнения работников в случае ликвидации предприятия регулируется п. 1 ч. 1 ст. 40 и ст. 492КЗпП. Здесь надо выдержать следующие сроки:

- не позднее чем за 3 месяца до запланированной даты сообщить профсоюзную организацию (при наличии);

- не позднее чем за 2 месяца издать соответствующий приказ с указанием даты и причины сокращения;

- в течение 2-х месяцев уведомить каждого работника, увольняемого под подпись (ст. 492 КЗоТ). В течение этих 2-х месяцев с даты предупреждения до даты увольнения работник продолжает работать, а работодатель не имеет права его уволить по собственной инициативе (письмо Минтруда от 25.05.2010 г.. № 107/06 / 186-10);

- не позднее чем за 2 месяца сообщить по форме № 4-ПН государственной службе занятости по месту нахождения (утверждена приказом Минсоцполитики от 31.05.2013 № 317);

- в запланированный день издать приказ об увольнении. Каждого работника необходимо ознакомить с ним под подпись. Необходимо осуществить полный расчет с выплатой зарплаты, компенсации за неиспользованный отпуск, а также выходного пособия, выдать трудовую книжку с записью и заверенную копию приказа об увольнении (ст. 47 КЗоТ).

- Трудовая книжка. В трудовой книжке в графе "Сведения ... о прекращении работы с указанием причин" может быть сделана запись: "Уволен в связи с ликвидацией предприятия (основание: п. 1 ст. 40 КЗоТ)".

- Основание для расторжения трудового договора. Ликвидация предприятия входит в перечень причин расторжения трудового договора по инициативе работодателя (п. 1 ст. 40 КЗоТ).

- Срок действия коллективного договора. В случае ликвидации предприятия, учреждения, организации коллективный договор действует в течение всего срока проведения ликвидации (ст. 17 ЗУ "О коллективных договорах и соглашениях" от 15.12.1993 № 3356). Это означает, что предприятие имеет обязанности, предусмотренные коллективным договором до дня окончательной ликвидации.

- Предоставление информации. Информация о ликвидации предприятия предоставляется профсоюзам и центрам занятости с указанием профессий, специальностей, квалификации и размера оплаты труда работников, которые увольняются (ст. 492 КЗоТ).

- Согласие профсоюза. Ликвидация предприятия является ситуацией, когда согласие профсоюза при увольнении не требуется (ст. 431 КЗоТ).

- Временная нетрудоспособность работника. Согласно ч. 3 ст. 40 КЗоТ увольнение работника в период временной нетрудоспособности запрещается. Однако, это правило не распространяется на случай ликвидации (ч. 11 ст. 40 КЗоТ).

Обязательное трудоустройство при ликвидации

Еще льготные категории. Нельзя освобождать по инициативе собственника в соответствии с ч. 3 ст. 184 КЗоТ:

- беременных женщин;

- женщин, имеющих детей в возрасте до 3-х лет (или до 5 лет согласно ч. 6 ст. 179);

- одиноких матерей при наличии детей до 14 лет или ребенка-инвалида.

При ликвидации такие категории работников должны быть переведены на новое предприятие, которое является правопреемником ликвидированного. Однако, даже если правопреемника нет, то ч. 4 ст. 184 требует от владельца "увольнение с обязательным трудоустройством". На период их трудоустройства за ними сохраняется средняя заработная плата, но не более 3-х месяцев со дня окончания срочного трудового договора (ч. 4 ст. 184 КЗоТ). Это действительно может стать проблемой, если у владельца отсутствует место, где он может трудоустроить таких работников. Чтобы не было нарушения выходов из этой ситуации несколько:

- действующее законодательство не запрещает освободить таких работников по соглашению сторон, то есть не по причине ликвидации;

- обязанность владельца считается выполненным, если он предложил работу, но работница отказалась;

- владелец докажет, что на момент увольнения не знал о беременности работницы.

Выплата выходного пособия

В случае увольнения работников по причине ликвидации в соответствии со ст. 40 КЗоТ выплачивается выходное пособие в размере не меньше среднего месячного заработка. Расчет осуществляется в соответствии с Порядком исчисления средней заработной платы, утвержденного постановлением КМУ от 08.02.1995 № 100. Принимаются 2 последних календарных месяца, предшествующих увольнению.

Компенсация за неиспользованный отпуск

Окончательный расчет с работниками

Сроки расчета при увольнении определены ст. 116 КЗоТ. С работником должны полностью рассчитаться в день увольнения. До получения причитающихся ему средств работник должен получить письменный расчет всех начисленных ему сумм. Если работник не согласен с суммой расчета и намерен ее оспаривать, работодатель все равно обязан выплатить начисленные им суммы в определенный законом срок.

Компенсация отпускных. Не забываем о компенсации при увольнении дней неиспользованного отпуска. Начисление аналогичное начислению отпускных.

Листки нетрудоспособности. В случае наступления у застрахованного лица страхового случая до ликвидации (реорганизации) предприятия и в случае отсутствия правопреемника у предприятия, ликвидировано, для получения материального обеспечения по временной нетрудоспособности, по беременности и родам застрахованное лицо должно обратиться в ФСС самостоятельно и подать соответствующие документы, в частности заявление, листок нетрудоспособности, справку с архивного учреждения о начисленной зарплате за соответствующий расчетный период (помесячно) и другие в зависимости от ситуации.

Если предприятие еще находится в состоянии прекращения, о чем свидетельствуют данные ЕГР, то в таком случае в ФСС обращается сам ликвидатор с заявлением-расчетом для получения средств соцстрахования.

Как взыскать дебиторскую задолженность

Обязанность взыскания ликвидационной комиссией дебиторской задолженности определен ч. 1 ст. 111 Гражданского кодекса Украины. Ликвидационная комиссия должна письменно уведомить каждого из должников о прекращении юрлица. При этом в случае их отказа, могут быть заявлены требования и иски о взыскании задолженности с должников в судебном порядке.

Промежуточный ликвидационный баланс

Этот баланс составляется перед расчетами с кредиторами. Согласно ч. 8 ст. 111 ГКУ установлено, что ликвидационная комиссия после окончания срока для предъявления требований кредиторами составляет промежуточный ликвидационный баланс, включающий сведения о составе имущества ликвидируемого юридического лица, ликвидируемого перечень предъявленных кредиторами требований и результат их рассмотрения. Таким образом, между балансами на дату ликвидации и промежуточным должно пройти минимум 2 месяца. Законодательство не определяет, по какой форме его надо составлять, но с этой целью вполне могут быть использованы формы № 1, 1-м или 1-мс определенные НП (С) БУ 1 или П (С) БУ 25 в зависимости от класса предприятия ( микро-, малое, среднее, большое). Форма может быть произвольной, так как это внутренний документ, а потому не подается ни органам госстатистики, ни ГФС. В нем должны быть состав имущества предприятия и заявленные требования кредиторов. Этот баланс утверждается органом, принявшим решение о ликвидации или участниками.

В промежуточном ликвидационном балансе отражаются последствия проведенной предварительно инвентаризации и оценки активов и обязательств предприятия, а также уточнения кредиторской задолженности. Перед расчетам с кредиторами списываются безнадежные долги (как дебиторская, так и кредиторская задолженность).

Как рассчитываться с кредиторами?

Последовательность удовлетворения требований кредиторов. Они удовлетворяются в следующей последовательности (ст. 112 ГКУ):

- возмещение вреда, причиненного увечьем, другим повреждений здоровья или смертью, а также удовлетворение требований, которые обеспечены залогом или иным способом;

- удовлетворения требований работников, связанных с трудовыми отношениями (см. выше), авторское вознаграждение;

- уплата налогов и сборов, других обязательных платежей в бюджет;

- все другие требования (в первую очередь удовлетворяются требования кредиторов, которые вовремя обратились за взысканием).

Споры с кредиторами. Если комиссия отказала кредитору в удовлетворении требований, то он имеет право в месячный срок с даты получения ответа обратиться в суд с исковым заявлением против комиссии. Также он имеет право требовать возбуждения дела о банкротстве, в случае выигрыша может изменить в дальнейшем процедуру ликвидации. Если же кредитор заявил свои требования после истечения срока, установленного комиссией для предъявления требований, то сначала удовлетворяются требования кредиторов, обратившихся вовремя. Только потом, если осталось имущество, удовлетворяются требования таких запоздалых кредиторов.

Предликвидационная баланс

Предликвидационный баланс составляется после расчета с кредиторами перед расчетом с участниками. Для составления такого баланса, как и для промежуточного ликвидационного баланса, может быть использована любая форма, так как этот баланс является внутренним, вспомогательным. Этот баланс также утверждает орган, принявший решение о ликвидации юрлица. Этот баланс может быть составлен также в форме передаточного акта или разделительного баланса.

Как рассчитаться с участниками?

Расчет с участниками происходит имуществом, оставшимся после удовлетворения требований кредиторов, уплаты налогов и сборов (ч. 12 ст. 111 ГКУ). Распределение осуществляется в соответствии с их долей в уставном капитале.

Налогообложение расчетов с участниками:

НДФЛ и ВС. Предприятию не надо удерживать НДФЛ с суммы и стоимости имущества, возвращается (распределяется) между учредителями (участниками). При этом ликвидационная комиссия подает форму № 1ДФ с признаком дохода "112" (разъяснения в категории 103.25 ОИР).

Однако, полученный в результате ликвидации предприятия доход в виде денег или имущества считается инвестиционным доходом, который подлежит налогообложению согласно п. 170.2 НКУ по ставке 18%. Такое физическое лицо обязано подать декларацию, отразив в ней сумму инвестиционной прибыли или убытка и уплатить НДФЛ и военный сбор (пп. 164.2.9, 170.2.1, пп. 1.2 п. 161 подразд. 10 разд. ХХ НКУ). При передаче участнику-физлицу имущества его стоимость должна быть оценена независимым оценщиком (разъяснение ГФС, категория 103.10 ОИР).

Налог на прибыль. Раздел имущества не влияет на доходы и расходы предприятия. Однако, следует учитывать, что финрезультат по передаче имущества должно быть нулевым (например, передача автомобиля по согласованной стоимости 180 000 грн, в т.ч. НДС 30 000 грн, балансовая стоимость 150000 грн).

НДС. В соответствии с пп. 14.1.191 НКУ операции по возврату имущества участникам пропорционально их долям приравниваются к его продаже. Это не касается только возврата денежных средств (индивидуальная налоговая консультация ГФС от 10.05.2017 № 95/6 / 99-99-15-03-02-15 / ИПК). Следовательно, при передаче имущества участникам в предприятия, которые ликвидируются происходит начисление налогового обязательства по НДС.

Ликвидационный ("нулевой") баланс

Создается после расчетов с участниками. Ликвидационный баланс подается также к ГФС по месту регистрации вместе с последней отчетностью. Все показатели на конец в нем должны быть нулевыми (письмо Минфина от 02.08.07 № 31-34000-10-10 / 15607). Ликвидационный баланс подается в органы статистики и налогового органа как последняя финотчетности ликвидируемого (разъяснение в категории 135.06 ОИР). Только при наличии такого баланса ГФС аннулирует регистрацию плательщика НДС и примет последнюю налоговую декларацию плательщика налога на прибыль, чтобы закрыть все расчеты с ним.

Снятие с учета в органе ГФС и ПФУ

Отчетный период. Последним отчетным периодом считается период, на который приходится дата ликвидации. Юрлицо в лице ликвидационной комиссии является плательщиком тех налогов и сборов, по которым возникает объект налогообложения. При этом ликвидатор должен подать налоговую декларацию ГФС по основному месту учета за отчетный период, на который приходится дата такой ликвидации (в т.ч. если ликвидация приходится на середину отчетного периода). О сроках подачи такой отчетности, то они являются обычными сроками до соответствующей отчетности по п. 49.1 НКУ (письмо ГФС от 23.11.2016 № 7611 / С / 26-15-12-05-11). Однако, так как без последней отчетности ГФС не снимает с учета в качестве плательщика налога, то лучше не тянуть, а подавать раньше.

Например, если дата прекращения предприятия - плательщика налога на прибыль с годовым отчетным периодом - приходится на 19 апреля 2018 года, то он должен подать декларацию по такому налогу за период с 01.01.2018 по 19.04.2018. Вместе с последней финотчетностью ( в ее состав входит "нулевой" ликвидационный баланс). В поле 9 такой декларации "Особые отметки" надо сделать отметку о том, что эта декларация - последняя.

Проверка со стороны ГФС. Возможна также внеплановая документальная налоговая проверка (пп. 78.1.7 НКУ) (назначается в срок не позднее 10 рабочих дней с момента размещения информации о начале ликвидации). Однако, она необязательно в случае отсутствия налогового долга (см. Приказ МФУ от 09.12.2011 № 1588). ГФС обязана сообщить госрегистратора о принятии решения о налоговой проверке. Важность этого этапа заключается в том, что без справки об отсутствии задолженности по форме № 30-ОПП по уплате налогов и других обязательных платежей государственный регистратор не может внести запись в ЕГР. Данная форма направляется ГФС регистратору и составляется на основе проверки (или без нее). Продолжительность проверки регламентирована нормами п. 82.2 НКУ и не превышает:

- 15 рабочих дней для крупных налогоплательщиков;

- 5 рабочих дней для субъектов малого предпринимательства;

- 10 рабочих дней для других налогоплательщиков.

В соответствии с п. 7 ст. 111 ГКУ ликвидационная комиссия обеспечивает своевременное предоставление органам ГФС документов юрлица, в том числе первичных документов, регистров бухгалтерского и налогового учета. Такие документы нужны для определения наличия или отсутствия задолженности по уплате налогов, сборов и ЕСВ.

Если ГФС не предоставляет справку. Сложность этого этапа может проявиться в том, что ГФС не проводит проверку в установленные НКУ сроки, чем только затягивает ликвидационную процедуру. Однако, ГФС напоминают о "принципе молчаливого согласия" в сфере госрегистрации - госреестратор приобретает право на проведение госрегистрации и других регистрационных действий без получения от госорганов в порядке и случаях соответствующих документов (кроме судебных решений и исполнительных документов) или сведений, при условии, что соответствующие госорганы в установленные сроки не направили к государственному регистратору такие документы или сведения (п. 12 ч. 1 ст. 1 Закона № 755, а также письмо ГФС от 30.12.2016 №14612 / М / 99-99-14-03-03-14).

Аннулирование регистрации плательщика НДС. Происходит после утверждения ликвидационного баланса (пп. "Б" п. 184.1 НКУ, п. 5.2 Положения о регистрации плательщиков налога на добавленную стоимость, утвержденного приказом Минфина от 14.11.2014 № 1130). Для этого подается заявление на аннулирование регистрации плательщиком НДС по форме № 3-НДС с упомянутого постановления. Также аннулирование может быть осуществлено по самостоятельному решению ГФС.

Проверка в Пенсионном фонде

После получения от госрегистратора сообщения о решении учредителей (участников) юрлица о прекращении юрлица орган Пенсионного фонда проводит в 10-дневный срок документальную проверку страхователя относительно правильности начисления и уплаты страховых взносов на общеобязательное государственное пенсионное страхование. На основании акта проверки ликвидатор осуществляет окончательные расчеты. При наличии отсутствия долга составляется соответствующая справка, которая передается госрегистратору (подробности в приказе правления ПФУ от 27.09.2010 № 21-6).

Проведение государственной регистрации прекращения юридического лица в результате его ликвидации

Акт ликвидационной комиссии. Ликвидационная комиссия составляет акт, в котором указывает: дату составления, перечень членов комиссии, все действия проведены в процедуре ликвидации (в хронологическом порядке), документы, полученные в результате этих действий. Этот документ подписывается членами ликвидационной комиссии и утверждается собственником ликвидируемого.

Подача документов госрегистратору. Не раньше срока окончания заявления требований кредиторов ликвидационной комиссии необходимо подать:

- заполненную регистрационную карточку на проведение госрегистрации прекращения юрлица в связи с ликвидацией (заявление по форме 7);

- справку архивного учреждения о принятии документов длительного хранения.

Решение принимается госрегистратором в течение 24 часов после их поступления, кроме выходных и праздничных дней (п. 1 ч. 1 ст. 26 Закона № 755).

С какого момента предприятия считается ликвидированным?

По результатам рассмотрения представленных документов у госрегистратора вносит запись в ЕГР о прекращении юрлица. Этот день считается датой ликвидации юрлица (ч. 2 ст. 104 ГКУ). Сведения из ЕГР о госрегистрации прекращения предприятия является основанием для снятия его с учета в органах госстатистики, ГФС, ПФУ (ч. 4, ст. 13 Закона № 755).