Сверхурочные суточные: как оформить и обложить

Размер сверхурочных суточных

Работникам за дни командировки выплачивают суточные, размер которых предприятие определяет самостоятельно. Однако желательно не превышать не облагаемый налогом размер суточных, который составляет (абз. 12 пп. «а» пп. 170.9.1 Налогового кодекса Украины, далее — НК):

- 0,1 размера минимальной зарплаты — для командировок в пределах Украины. В 2025 году — 800 грн;

- 80 евро — для заграничных командировок.

Суточные в пределах этих налоговых норм не включаются в налогооблагаемый доход, а следовательно с них не уплачивают налог на доходы физических лиц (НДФЛ), военный сбор (ВС).

Как продлить или отменить командировку

Как задокументировать сверхурочные суточные

Размер суточных фиксируйте в Приказе или собственном Положении о командировках. И сверхурочные суточные — не исключение. Лучше выбрать:

- Приказ — если повышаются суточные отдельным работникам на конкретные поездки;

- Положение — если сверхурочные суточные вводите для всех работников (можно по категориям должностей разные размеры).

Запись можно сформулировать по типу:

«С 14.03.2025 установить суточные для командировок по Украине в размере 900,00 грн в день. Суточные выплачивать за каждый день командировки, в частности, в день отъезда и день приезда.».

Как-то выделять в Приказе или Положении, что суточные сверхурочные, не нужно.

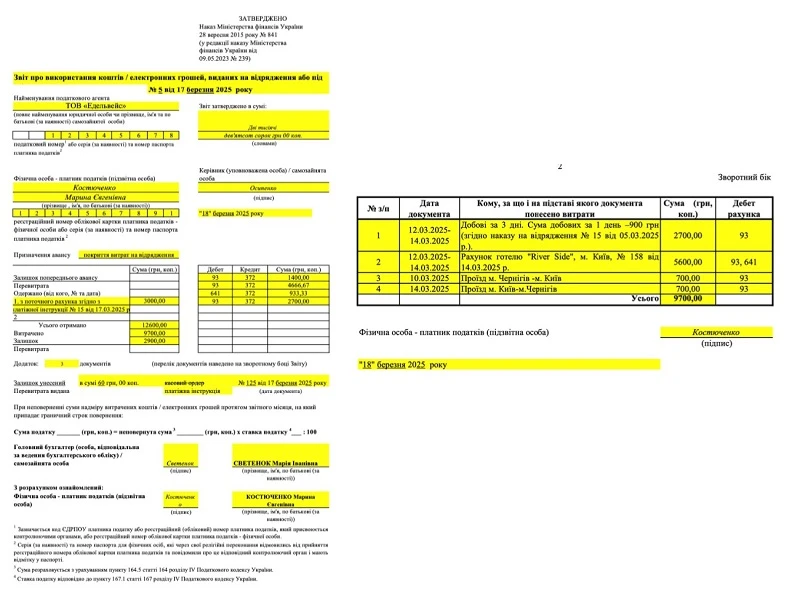

После возвращения из командировки при наличии сверхурочных суточных нужно обязательно подать авансовый отчет, то есть Отчет об использовании средств/электронных денег, выданных на командировку или под отчет, форма которого утверждена приказом Минфина от 28.09.2015 № 841. Вообще авансовый отчет на сегодняшний день является не обязательным документом. Однако он становится обязательным, если по командировочным расходам у командированного возникает налогооблагаемый доход, рассчитываемый по пп. 170.9.1 НК (пп. «а» пп. 170.9.4 НК). Как раз превышение над нормой и является таким налогооблагаемым доходом.

Авансовый отчет составляйте по правилам, которые определяет Порядок составления Отчета об использовании средств/электронных денег, выданных на командировку или под отчет, утвержденный тем же приказом Минфина от 28.09.2015 № 841.

Буває, що працівник у відрядженні скористався послугами таксі або камери схову. Чи можна компенсувати такі витрати і чи будуть ці суми для працівника додатковим благом, розповімо у консультації

Сверхурочные суточные и налог на прибыль

Сверхурочные суточные никак не влияют на определение объекта налогообложения налогом на прибыль — как у малодоходников, так и у крупнодоходников. Налоговые разницы по сверхурочным суточным отсутствуют.

Сверхурочные суточные и НДФЛ

С суточных, выплачиваемых в пределах предельных размеров, НДФЛ не содержится (пп. 165.1.11 НК). Все, что выше, — излишне израсходованные средства, которые налогоплательщик получил на командировку (пп. 164.2.11 НК). Из них и содержится НДФЛ.

База налогообложения определяется с использованием коэффициента (п. 164.5 НК). Для ставки налога 18% коэффициент равен 1,21951. Сумма начисленного НДФЛ удерживается за счет любого налогооблагаемого дохода (после налогообложения) работника за соответствующий месяц. Если средств не хватает — за счет налогооблагаемых доходов следующих отчетных месяцев. И так до полной уплаты налога.

Если сверхурочные суточные выплачиваются в иностранной валюте, то они перечисляются в гривну по валютному курсу НБУ, действующему на момент начисления (получения) таких доходов (п. 164.4 НК). Осуществляется это на дату утверждения отчета управляющим.

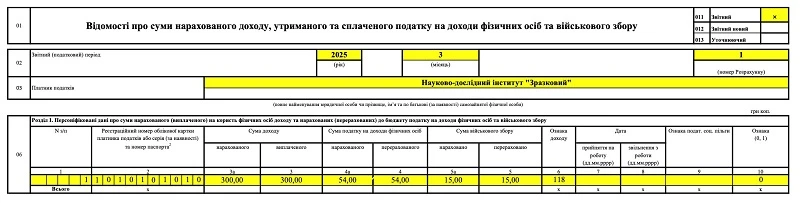

Код признака дохода для сверхурочных суточных в Приложении 4ДФ — «118» (Справочник признаков доходов физлиц). Сумма превышения — излишне израсходованные средства для работника и, соответственно, его дополнительное благо.

Сверхурочные суточные и ЕСВ

Единый социальный взнос (ЕСВ) не начисляется на все суточные (в полном объеме) — как сверхурочные, так и в пределах нормы (п. 6 разд. І Перечня видов выплат, осуществляемых за счет средств работодателей, на которые не начисляется единый взнос на общеобязательное государственное социальное страхование, утвержденного постановлением КМУ от 22.12.2010 № 1170). Дело в том, что базой начисления ЕСВ по общему правилу есть зарплата, а суточные не являются зарплатой.

Сверхурочные суточные и военный сбор

Плательщиком военного сбора является физлицо-резидент, получающее доходы из источника их происхождения в Украине (пп. 1.1 п. 161 подразд. 10 Переходных положений НК).

От налогообложения военным сбором освобождены доходы, не входящие в общий налогооблагаемый доход физлиц (пп. 1.7 п. 161 подразд. 10 переходных положений НК). Поэтому из сверхурочной суммы суточных удерживается вуз по ставке 5% и уплачивается в бюджет. Повышающий коэффициент не применяется.

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

Пример учета выплаты сверхурочных суточных

Предприятие направило менеджера по сбыту в командировку по Украине на 3 дня. Аванс ему выплатили наличными в сумме 12 600,00 грн. В приказе о командировках определили размер суточных — 900,00 грн в день.

После командировки работник подал авансовый отчет. В него были включены:

- суточные — 2700,00 грн (= 900,00 грн × 3);

- расходы на проезд — 1400,00 грн (без НДС);

- расходы на проживание — 5600,00 грн (в т.ч. НДС).

В тот же день работник вернул в кассу неиспользованный остаток — 2900,00 грн (= 12 600,00 — 2700,00 — 1400,00 грн — 5600,00 грн).

Бухгалтер вычислил сумму сверхурочных суточных — 300 грн (= 2700,00 грн — 800 грн × 3). По ним начислено:

- НДФЛ — 65,85 грн (= 300 грн × 1,21951 × 0,18 = 365,85 грн × 0,18);

- ВС — 15 грн (= 300 грн × 0,05).

НДФЛ и ВС фактически удерживаются с зарплаты работника.

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, грн |

1 | выдали аванс на командировку | 372 | 311 | 12 600,00 |

2 | утвердили авансовый отчет: | |||

| 93 | 372 | 1400,00 | |

| 93 | 372 | 4666,67 | |

| 641 | 372 | 933,33 | |

| 93 | 372 | 2700,00 | |

3 | работник вернул неиспользованный аванс | 311 | 372 | 2900,00 |

4 | из сверхурочных суточных удержали: | |||

| 661 | 641/ндфл | 65,85 | |

| 661 | 642 | 15,00 | |

5 | перечислили НДФЛ в бюджет | 641/ндфл | 311 | 65,85 |

6 | перечислили ВС в бюджет | 642 | 311 | 15,00 |

По результатам этого примера образец авансового отчета:

Также по результатам примера составлено Приложение 4ДФ, что приведено ниже.