Зведена податкова накладна 2025

Вже сама назва «зведена» свідчить про те, що податкова накладна (ПН) об’єднує щонайменше дві або кілька операцій. Правило «першої події» на неї не діє. Звичайну ПН складайте на кожну операцію, підсумкову — за щоденним підсумком операцій. А зведену ПН формуйте один раз на місяць і реєструйте в Єдиному реєстрі податкових накладних (ЄРПН) у встановлені строки. За несвоєчасну реєстрацію — штрафи згідно зі статтею 120-1, пунктом 90 підрозділу 2 розділу ХХ Податкового кодексу України (ПК).

Коли складається зведена податкова накладна? Зведена ПН складається у випадках, коли:

- постачання товарів/послуг має безперервний або ритмічний характер (п. 201.4, п. 44 підрозд. 2 розд. ХХ ПК);

- фактична ціна постачання менша за мінімальну базу оподаткування ПДВ (п. 188.1 ПК);

- придбані з ПДВ товари/послуги/необоротні активи платник ПДВ повністю або частково використовує у пільговій діяльності або взагалі не використовує у господарській діяльності (п. 198.5, 199.1 ПК).

Розглянемо кожен із них детальніше.

Зведена податкова накладна: строки реєстрації 📝

Ритмічні постачання

Розберімо детально, типи зведених податкових накладних, як складати зведену ПН, коли постачання має безперервний або ритмічний характер.

Платникам ПДВ

Зведену ПН складайте, коли постачання має безперервний або ритмічний характер. Що це означає? Ритмічний характер — постачання товарів/послуг одному покупцеві два та більше разів на місяць (п. 201.4 ПК).

Податківці дозволяють платникам самостійно визначати товари/послуги, постачання яких має безперервний або ритмічний характер, зважаючи на умови договору. Періодичність складання зведених ПН за ритмічними постачаннями протягом звітного періоду на одного покупця пропишіть у договорі постачання.

До уваги постачальників, які провадять більш ніж два постачання на місяць Незалежно від того, доправляєте товар в один чи в різні магазини покупця, зведену ПН складіть не пізніше останнього дня місяця, в якому завозили товари. Включіть до неї всі товари, що поставили в магазини протягом одного місяця (лист ДФС від 20.04.2018 № 1770/6/99-99-15-03-02-15/ІПК). |

Ритмічне постачання — постачання товарів одному покупцеві більше ніж двічі на місяць.

Правила оформлення зведених ПН залежать від статусу покупця. Коли постачаєте товари/послуги покупцям — платникам ПДВ, складайте зведені ПН на кожного платника податку, постачання якому мають ритмічний характер. Зазначте в цій ПН увесь обсяг постачання товарів/послуг певному платникові протягом місяця.

Періодичність складання зведених податкових накладних протягом звітного місяця на одного контрагента-покупця можна передбачити у цивільно-правовому договорі з таким покупцем. Протягом звітного місяця платник ПДВ – постачальник має право на складання однієї зведеної ПН (яка складається не пізніше останнього дня цього місяця) або двох та більше зведених ПН за умови, якщо це передбачено у цивільно-правовому договорі (ЗІР, категорія 101.16).

Особливості заповнення зведеної ПН на ритмічні постачання прописані у пункті 19 Порядку заповнення податкових накладних, затвердженого наказом Мінфіну від 31.12.2015 № 1307 (далі — Порядок № 1307).

Відмінності між зведеною і звичайною ПН:

- у графі «Зведена податкова накладна» поставте код «4»;

- у графі 2 розділу Б табличної частини зазначте весь опис (номенклатуру) товарів/послуг, що поставили протягом місяця одному платникові ПДВ;

- у графу 10 впишіть загальний обсяг постачання товарів/послуг цьому платникові протягом місяця, а у графу 11 — суму ПДВ, нараховану на цей обсяг.

Порада: на залишок неотовареного авансу випишіть окрему звичайну ПН.

Якщо поставлені товари/послуги ще не оплатили, постачальник все одно має скласти зведену ПН. Але не оформлюйте зведені ПН на суму коштів, що надійшли на поточний рахунок як попередня оплата (аванс). Коли на дату складання зведеної ПН сума коштів, що надійшла на поточний рахунок продавця як плата (попередня оплата) за товари/послуги, перевищує вартість поставлених протягом місяця товарів/послуг, таке перевищення є авансом. На цю суму складіть ПН у загальному порядку не пізніше за останній день місяця.

Наведемо приклад, коли складати зведену податкову накладну.

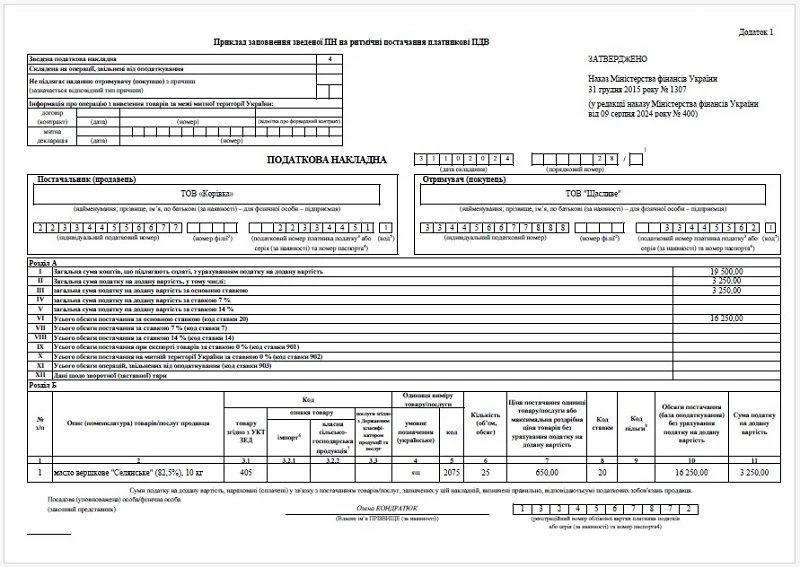

Згідно з договором купівлі-продажу ТОВ «Корівка» (ІПН 223344556677, код ЄДРПОУ 22334451) постачає ТОВ «Щасливе» (ІПН 334455667788, код ЄДРПОУ 33445562) масло вершкове на умовах попередньої оплати. Ціна за 1 ящик — 780 грн (у т. ч. ПДВ — 130 грн).

У жовтні 2024 року ТОВ «Корівка» отримало попередню оплату 23 400 грн (у т. ч. ПДВ — 3900 грн) за 30 ящиків вершкового масла. Фактично поставило 25 ящиків на суму 19 500 грн (у т. ч. ПДВ — 3250 грн), а саме:

- 04.10.2024 — 5 ящиків на суму 3900 грн (у т. ч. ПДВ — 650 грн);

- 11.10.2024 — 7 ящиків на суму 5460 грн (у т. ч. ПДВ — 910 грн);

- 18.10.2024 — 10 ящиків на суму 7800 грн (у т. ч. ПДВ — 1300 грн);

- 25.10.2024 — 3 ящики на суму 2340 грн (у т. ч. ПДВ — 390 грн).

31.10.2024 ТОВ «Корівка» складе дві ПН:

- одну за № 28 — зведену на фактичну суму постачання — 19 500 грн (у т. ч. ПДВ — 3250 грн) (див. Додаток);

- другу за № 29 — звичайну на залишок неотовареної попередньої оплати 3900 грн (у т. ч. ПДВ — 650 грн). У звичайній ПН вказуєте кількість і вартість оплаченої, але не отриманої продукції, код ознаки у верхній лівій частині ПН не ставте.

Додаток 1

Зразок заповнення зведеної ПН на ритмічні постачання платникові ПДВ

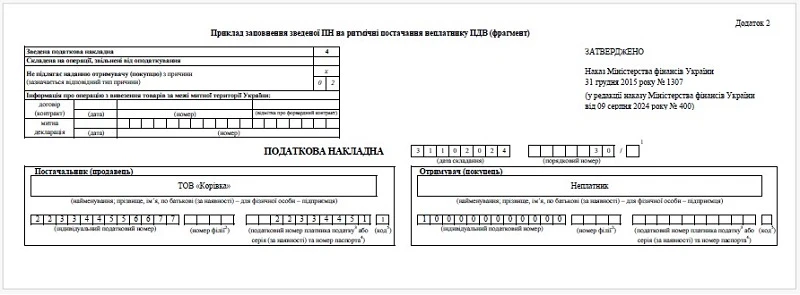

Неплатникам ПДВ

Із неплатниками податку простіше. Не оформлюйте окрему зведену ПН на кожного покупця — неплатника ПДВ. Якщо постачання товарів/послуг кожному такому покупцеві є безперервними (ритмічними), складається одна зведена податкова накладна на ритмічні поставки, що провели протягом місяця. У ній врахуйте весь обсяг постачання товарів/послуг таким покупцям.

Табличну частину зведеної ПН на неплатників ПДВ заповніть так само, як і для платників ПДВ, а заголовну частину — з урахуванням особливостей:

- у верхній лівій частині у графі «Зведена податкова накладна» поставте код ознаки «4», а у графі «Не підлягає наданню отримувачу (покупцю) з причини» зробіть позначку «×» і зазначте тип причини «02»— «Складена на постачання неплатнику податку»;

- у графі «Отримувач (покупець)» зазначте «Неплатник»;

- до рядка «Індивідуальний податковий номер отримувача (покупця)» внесіть умовний ІПН «100000000000».

- податковий номер покупця не заповнюєте.

Порада: складайте одну зведену ПН за місяць на всі ритмічні постачання неплатникам ПДВ.

Як заповнити заголовну частину зведеної ПН на неплатників ПДВ, дивіться нижче.

Додаток 2

Зразок заповнення заголовної частини зведеної ПН на неплатників ПДВ

«Касовиками»

Описаний порядок не підійде платникам, що застосовують касовий метод податкового обліку ПДВ.

Касовий метод податкового обліку ПДВ означає, що:

- податкові зобов’язання (ПЗ) визначають на дату зарахування (отримання) коштів на рахунки платника в банку/небанківському надавачу платіжних послуг, на електронний гаманець та/або на рахунки в Казначействі, у касу платника податків або дату отримання інших видів компенсацій вартості поставлених (або тих, що підлягають поставці) ним товарів (послуг);

- податковий кредит — на дату списання коштів із рахунків платника в банку/небанківському надавачу платіжних послуг, з електронних гаманців та/або з казначейських рахунків, дату видачі з каси платника або дату надання інших видів компенсацій вартості поставлених (або тих, що підлягають поставці) йому товарів (послуг) (пп. 14.1.266 ПК).

Як виняток, зведену ПН дозволено складати лише тим «касовикам», які:

- постачають (у т. ч. оптово), передають, розподіляють електричну та/або теплову енергію, надають послуги із забезпечення інтересів у процесі функціонування ринку електричної енергії;

- постачають вугілля та/або продукти його збагачення товарних позицій 2701, 2702 та товарної підпозиції 2704 00 згідно з УКТ ЗЕД;

- надають послуги з централізованого водопостачання та водовідведення, нараховують плату за абонентське обслуговування.

Підприємства, що постачають такі товари/послуги, тимчасово (до 01.01.2026) визначають дату виникнення ПЗ і податкового кредиту за касовим методом (п. 44 підрозд. 2 розд. ХХ ПК).

Увага: «касовик» у зведеній ПН врахує лише суми отриманих за місяць коштів.

Якщо зазначені операції мають безперервний або ритмічний характер постачання, не пізніше останнього дня місяця складіть зведені ПН на кожного покупця — платника податку і одну зведену ПН на всіх покупців — неплатників. У них відобразіть лише кошти, отримані протягом місяця. Факт постачання товарів/послуг не має жодного значення. Навіть якщо в такому місяці товарів/послуг не постачали, зведену ПН складіть з урахуванням усієї суми коштів, отриманих протягом місяця від покупця. Але це можливо за умови, що від окремого покупця кошти надходили двічі чи більше разів за місяць. На цьому наголошують і податківці (лист ДФС від 23.08.2017 № 1729/6/99-99-15-03-02-15/ІПК).

- Сплата авансу та відвантаження товару кілька разів на місяць: якою датою постачальникові скласти ПН

- Постачаємо товар у різні магазини покупця декілька разів протягом місяця: чи можна скласти зведену ПН

- Чи укладати додаткову угоду на складання зведених податкових накладних

- Зведену податкову накладну склали не на всю суму: як бути

- Чи можна скласти зведену ПН на відвантаження товару за місяць та звичайну — на суму авансу на кінець місяця

- Як скласти зведену ПН на дистанційні послуги з оплатою через білінг і документально підтвердити поставку

Перевищення мінімальної бази оподаткування

Для операцій з постачання товарів, послуг і необоротних активів пункт 188.1 ПК встановлює мінімальну базу оподаткування ПДВ, а саме:

- для придбаних товарів/послуг — не нижче за ціну придбання;

- для самостійно виготовлених товарів/послуг — на рівні звичайних цін;

- для необоротних активів — не нижче за балансову (залишкову) вартість за даними бухгалтерського обліку, що склалася станом на початок звітного (податкового) періоду, протягом якого проводили такі операції. За відсутності обліку необоротних активів — з огляду на звичайну ціну.

Увага: продаєте дешевше за ціну придбання — оформте дві ПН.

Якщо продаєте товари, послуги чи необоротні активи дешевше, на різницю донарахуйте ПЗ. Це стосується лише операцій, оподатковуваних ПДВ за ставками 20%, 14% і 7%. Якщо проводите пільгові операції або оподатковувані за ставкою 0%, донараховувати ПДВ не потрібно.

Складіть дві ПН:

- першу — на фактичну ціну постачання (договірну вартість);

- другу — на суму перевищення мінбази над фактичною ціною постачання.

Першу ПН оформте за загальними правилами. Щодо другої маєте вибір: скласти звичайну ПН на дату першої події або зведену ПН — наприкінці місяця за всіма перевищеннями мінбази упродовж місяця. В будь-якому разі оформте ПН на себе (у рядках, де заповнюють реквізити покупця, зазначте свої дані) і зареєструйте в ЄРПН у встановлені строки.

Зведену ПН вигідно складати тим, хто проводить здешевлений продаж не один раз на місяць. Тоді вони включають до однієї зведеної ПН усі суми ПДВ, розраховані із суми перевищення бази оподаткування над фактичною ціною та визначені окремо за кожною операцією постачання товарів чи послуг.

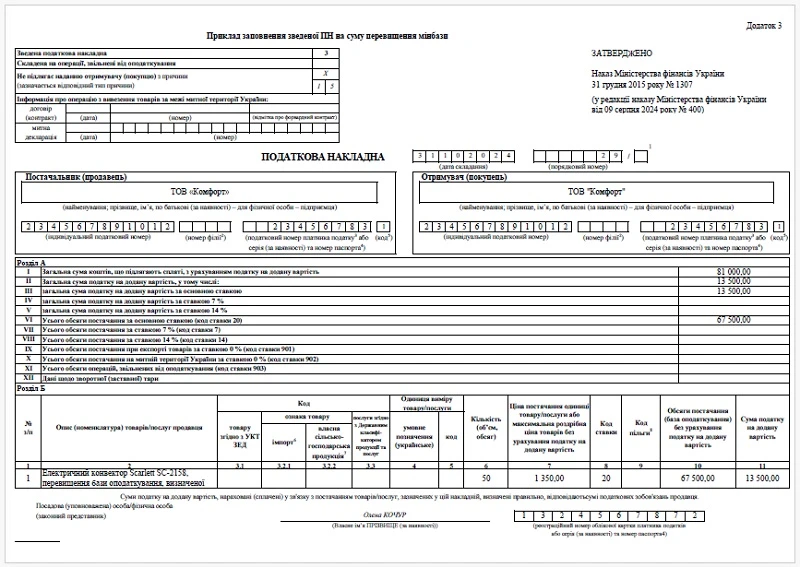

Зведену ПН на суму перевищення мінбази заповнюйте так.

У розділі Б табличної частини (пп. 1, 9 п. 16 Порядку № 1307):

- поставте код ознаки «3» у верхній лівій частині у графі «Зведена податкова накладна», а у графі «Не підлягає наданню отримувачу (покупцю) з причини» поставте позначку «×»;

- зазначте тип причини «15» — «Складена на суму перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 Податкового кодексу України, над фактичною ціною постачання» (п. 8, 15 Порядку № 1307);

- у відведених для даних покупця рядках зазначте власні дані (п. 15 Порядку № 1307), адже отримувачу (покупцеві) таку ПН не надають;

- у графі 2, крім опису (номенклатури) товарів/послуг, запишіть «перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 Податкового кодексу України, над фактичною ціною постачання»;

- графи 3.1-3.3, 4, 5 не заповнюйте (нулів, прочерків, інших знаків чи символів не ставте).

Як заповнити зведену ПН на суму перевищення мінбази, покажемо на прикладі.

Додаток 3

Зразок заповнення зведеної ПН на суму перевищення мінімальної бази

Компенсуючі податкові зобов’язання з ПДВ

Нарахування компенсуючих податкових зобов’язань здійснюють платники ПДВ (п. 198.5 ПК), якщо придбані або виготовлені з ПДВ товари/послуги/необоротні активи призначені для використання або почали використовувати в операціях, що:

- не є об’єктом оподаткування відповідно до статті 196 ПК або місце їх постачання — за межами митної території України;

- звільнені від оподаткування відповідно до статті 197, підрозділу 2 розділу XX ПК, міжнародних договорів (угод);

- платник ПДВ проводить у межах свого балансу, в т.ч. передає для невиробничого використання, переводить виробничі необоротні активи до складу невиробничих необоротних активів;

- не є господарською діяльністю платника ПДВ.

Таку вимогу містить і пункт 199.1 ПК. Відмінність лише в тому, що нараховувати «компенсувальні» ПЗ потрібно тоді, коли придбані з ПДВ товари/послуги/необоротні активи платник ПДВ використовує одночасно в оподатковуваній і неоподатковуваній діяльності. Тоді він нараховує «компенсувальні» ПЗ не на всю суму вхідного ПДВ (як за п. 198.5 ПК), а лише на частку використання товарів/послуг/необоротних активів у неоподатковуваних операціях.

Увага: за «компенсувальними» ПЗ визначайте базу оподаткування окремо для товарів/послуг і необоротних активів.

Отже, на виконання пункту 198.5 ПК нарахуйте «компенсувальні» ПЗ на всю суму вхідного ПДВ, а за пунктом 199.1 ПК — на частку використання придбаних з ПДВ товарів/послуг/необоротних активів у неоподатковуваних операціях.

Базу оподаткування за «компенсувальними» ПЗ визначте:

- за товарами/послугами — на основі вартості їх придбання;

- за необоротними активами — на основі балансової (залишкової) вартості, що склалася станом на початок звітного (податкового) періоду, протягом якого проводили такі операції. Якщо обліку необоротних активів не ведуть — на основі звичайної ціни (п. 189.1 ПК).

Щодо особливостей заповнення ПН на «компенсувальні» ПЗ, що складають за пунктом 198.5 та пунктом 199.1 ПК, Порядок № 1307 встановлює однакові вимоги. Відрізняє їх лише код ознаки, який ставлять у верхній лівій частині такої ПН у графі «Зведена податкова накладна»:

- 1 — у разі нарахування податкових зобов’язань відповідно до пункту 198.5 ПК;

- 2 — у разі нарахування податкових зобов’язань відповідно до пункту 199.1 ПК.

Чому блокують податкові накладні під час війни і що маєте зробити, щоб їх розблокувати, розповість експерт. Перегляньте матеріал, щоб знати, як податківці наразі розглядають подані пояснення

Подальший порядок заповнення зведеної ПН такий.

У графі «Не підлягає наданню отримувачу (покупцю) з причини» поставте позначку «×». Вона свідчить про те, що ПН не видаєте покупцеві. Зазначте тип причини:

- 04 — Складена на постачання у межах балансу для невиробничого використання;

- 08 — Складена на постачання для операцій, які не є об’єктом оподаткування ПДВ;

- 09 — Складена на постачання для операцій, які звільнені від оподаткування ПДВ;

- 13 — Складена у зв’язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності (п. 8 Порядку № 1307).

Порядок № 1307 не забороняє платникові ПДВ складати протягом звітного періоду декілька зведених ПН з однаковим типом причини (ЗІР, категорія 101.16).

У графі «Отримувач (покупець)» зазначте власне найменування (ПІБ), а в рядку «Індивідуальний податковий номер отримувача (покупця)» — умовний ІПН «600000000000», податковий номер покупця і код ознаки джерела податкового номера не заповнюйте (п. 11 Порядку № 1307).

Увага: зведену «компенсувальну» ПН складіть до кінця звітного (податкового) періоду.

Далі розділ Б табличної частини зведеної «компенсувальної» ПН що склали з кодом типу причини «04», «08», «09», заповніть так:

- у графі 2 замість номенклатури запишіть дати і порядкові номери «вхідних» ПН, за якими визначаєте «компенсувальні» ПЗ;

- графи 3.1, 3.2.1, 3.2.2, 3.3, 5—9 не заповнюйте, нулів або прочерків не ставте;

- у графі 4 запишіть «грн»;

- у графі 10 зазначте вартість (частину вартості) товару/послуги/необоротного активу, на яку нараховуєте ПДВ відповідно до пунктів 198.5 або 199.1 ПК за основною ставкою 20%, ставкою 14% або 7%, а у графі 11 — суму ПДВ.

Рядки I-VIІІ розділу А табличної частини зведеної «компенсувальної» ПН оформте у загальному порядку, а рядки IX-ХІ залиште порожніми.

- Як заповнити номенклатуру у зведеній ПН, якщо податковий кредит сформували на підставі рахунка

- Як виправити помилки у зведеній ПН на компенсувальні зобов’язання

- Частковий розподіл вхідного ПДВ: як відкоригувати зайві податкові зобов’язання

- Коли можна відкоригувати зведену податкову накладну, яку склали на вимогу підпунктів 198.5 або 199.1 ПК

- Перевели ОЗ до невиробничих, але не склали зведену податкову накладну: які наслідки

- Як виправити зведену компенсуючу податкову накладну

Зведені ПН з типом причини невидачі покупцю «13» починаючи із 01.10.2024 слід складати за окремими правилами. У розділі Б табличної частини таких зведених ПН:

- у графі 2 «Опис (номенклатура) товарів / послуг продавця» розділу Б табличної частини, крім дати складання та порядкових номерів вхідних ПН, що склав постачальник, зазначайте також опис (номенклатуру) товарів та послуг, як їх вказав постачальник;

- у графі 4 «Одиниця виміру товару/послуги/умовне позначення» ‒ одиницю виміру товару/послуги так само, як її вказав постачальник у «вхідній» ПН;

- графи 3.1, 3.2, 3.3, 5‒9 заповнюйте у загальному порядку.

Рядки I-VIІІ розділу А табличної частини компенсуючої зведеної ПН з типом «13» оформлюють у загальному порядку, а рядки IX-ХІ залишають порожніми.

Насамкінець звертаємо увагу: строк складання зведеної «компенсувальної» ПН — не пізніше останнього дня звітного (податкового) періоду (п. 198.5, 199.1 ПК).

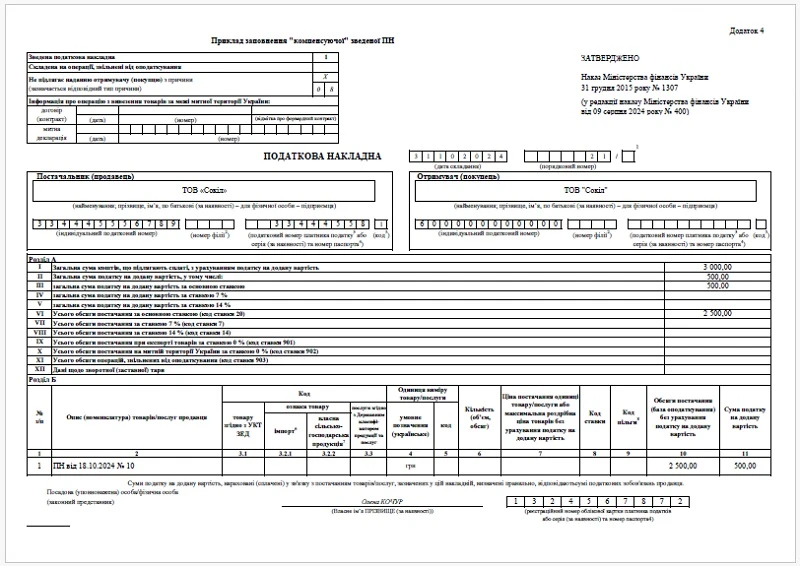

У жовтні 2024 року ТОВ «Сокіл» (ІПН 334445556789, код ЄДРПОУ 33444558) надало нерезиденту рекламні послуги на загальну суму 10 000 грн. З огляду на вимоги підпункту «б» пункту 186.3 ПК ця операція не є об’єктом оподаткування ПДВ. Відповідно, ПН складати та реєструвати в ЄРПН не вимагається. На цьому наголошують самі податківці (ЗІР, категорія 101.16).

Однак для надання цих послуг було замовлено рекламні буклети вартістю 3000 грн з урахуванням ПДВ. ПН від 18.10.2024 № 10 на суму 3 000 грн, у т. ч. ПДВ — 500 грн зареєстрована в ЄРПН без порушення граничного терміну реєстрації, встановленого у пункті 201.10 ПК і включена до податкового кредиту у жовтні.

На виконання вимог пункту 198.5 ПК ТОВ «Сокіл» складе 31.10.2024 зведену ПН № 21 за зразком, наведеним нижче.

Додаток 4

Зразок заповнення зведеної «компенсувальної» ПН