Сводная налоговая накладная 2025

Уже само название «сводная» свидетельствует о том, что налоговая накладная (НН) объединяет минимум две или несколько операций. Правило «первой события» на нее не действует. Обычную ПН складывайте на каждую операцию, итоговую — по ежедневному итогом операций. А сводную НН формируйте один раз в месяц и регистрируйте в Едином реестры налоговых накладных (ЕРПН) в установленные сроки. За несвоевременную регистрацию — штрафы согласно со статьей 120-1, пунктом 90 подраздела 2 раздела ХХ Налогового кодекса Украины (НК).

Случаи, при которых составляют сводные НН:

- поставка товаров/услуг имеет непрерывный или ритмический характер (п. 201.4, п. 44 подразд. 2 разд. ХХ НК);

- фактическая цена поставки меньше минимальной базы налогообложения НДС (п. 188.1 НК);

- приобретенные с НДС товары/услуги/внеоборотные активы плательщик НДС полностью или частично использует в льготной деятельности или вообще не использует в хозяйственной деятельности (п. 198.5, 199.1 НК).

Рассмотрим каждый из них подробнее.

СКАЧАЙТЕ ПАМ'ЯТКУ: Граничні строки реєстрації ПН/РК

Ритмические поставки

Плательщикам НДС

Сводную НН составляйте, когда поставки имеет непрерывный или ритмичный характер. Что это означает? Ритмический характер - снабжение товаров/услуг одному покупателю два и более раз в месяц (п. 201.4 НК).

Налоговики позволяют плательщикам самостоятельно определять товары/услуги, поставка которых имеет непрерывный или ритмичный характер, учитывая условия договора. Периодичность составление сводных НН по ритмическим поставками в течении отчетного периода на одного покупателя пропишите в договоре поставки.

К сведению поставщиков, которые производят более чем две поставки в месяц Независимо от того, доставляете товар в один или в разные магазины покупателя, сводную НН составьте не позже последнего дня месяца, в котором завозили товары. Включите в нее все товары, поставившие в магазины в течение одного месяца (письмо ДФС от 20.04.2018 № 1770/6/99-99-15-03-02-15/ІПК). |

Ритмическое снабжение — снабжение товаров одному покупателю больше нож дважды в месяц.

Правила оформления сводных НН зависят от статуса покупателя. Когда снабжаете товары/услуги покупателям — плательщикам НДС, составляйте сводные НН на каждого плательщика налога, поставка которому имеет ритмичный характер. Укажите в этой НН весь объем поставки товаров/услуг определенном плательщику в течении месяца.

Периодичность составление сводных налоговых накладных в течении отчетного месяца на одного контрагента- покупателя можно предусмотреть в гражданско-правовом договоре с таким покупателем. В течении отчетного месяца плательщик НДС – поставщик имеет право на составление одной сводной НН (состоящая не позднее последнего дня этого месяца) или двух и более сводных НН при условии, если это предусмотрено в гражданско-правовом договоре (ВИР, категория 101.16).

Особенности заполнение сводной ПН на ритмичные поставки прописаны в пункте 19 Порядка заполнения налоговых накладных, утвержденного приказом Минфина от 31.12.2015 № 1307 (далее – Порядок № 1307).

Различия между сводной и обычной НН:

- в графе «Сводная налоговая накладная» поставьте код «4»;

- в графе 2 раздела Б табличной части укажите все описание (номенклатуру) товаров/услуг, поставивших в течение месяца одному плательщику НДС;

- в графу 10 впишите общий объем поставки товаров/услуг этом плательщику в течении месяца, а в графу 11 — сумму НДС, начисленную на этот объем.

Совет: на остаток неотоваренного аванса выпишите отдельную обычную НН.

Если поставлены товары/услуги еще не оплатили, поставщик все равно имеет сложить сводную НН. Но не оформляйте сводные НН на сумму, поступившей на текущий счет как предоплата (аванс). Когда на дату составления сводной НН сумма средств, что поступила на текущий счет продавца как плата (предоплата) за товары/услуги, превышает стоимость поставленных в течении месяца товаров/услуг, такое Превышение является авансом. На эту сумму составьте НН в общем порядке не позднее последнего дня месяца.

Приведем пример, когда составлять сводную налоговую накладную.

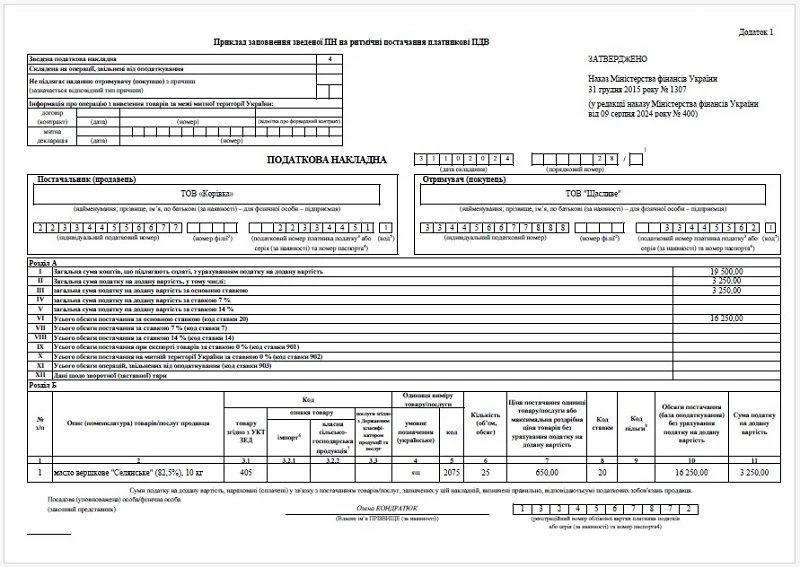

Согласно договору купли-продажи ООО «Коровка» (ИНН 223344556677, код ЕГРПОУ 22334451) поставляет ООО «Счастливое» (ИНН 334455667788, код ЕГРПОУ 33445562) масло сливочное. Цена за 1 ящик — 780 грн (в т.ч. НДС – 130 грн).

В октябре 2024 года ООО «Коровка» получило предоплату 23400 грн (в т.ч. НДС— 3900 грн) за 30 ящиков сливочного масла. Фактически поставило 25 ящиков на сумму 19500 грн (в т.ч. НДС – 3250 грн), а именно:

- 04.10.2024 — 5 ящиков на сумму 3900 грн (в т.ч. НДС — 650 грн);

- 11.10.2024 — 7 ящиков на сумму 5460грн (в т.ч. НДС — 910 грн);

- 18.10.2024 — 10 ящиков на сумму 7800грн (в т.ч. НДС — 1300 грн);

- 25.10.2024 — 3 ящика на сумму 2340грн (в т.ч. НДС — 390 грн).

31.10.2024 ООО «Коровка» составит две НН:

- одну за № 28 — сводную на фактическую сумму поставки — 19500 грн (в т.ч. НДС – 3250 грн) (см. Приложение);

- вторую за № 29 — обычную на остаток неотоваренной предоплаты 3900 грн (в т.ч. НДС – 650 грн). В обычной НН указываете количество и стоимость оплаченной, но не полученной продукции, код признака в верхней левой части НН не ставьте.

Приложение 1

Образец заполнения сводной НН на ритмичные поставки плательщику НДС

Неплательщикам НДС

С неплательщиками налога проще. Не оформляйте отдельную сводную НН на каждого покупателя — неплательщика НДС. Если поставка товаров/услуг каждому такому покупателю являются непрерывными (ритмичными), составьте одну сводную НН на все. ритмичные поставки, которые провели в течение месяца. В ней учтите весь объем поставки товаров/услуг таким покупателям.

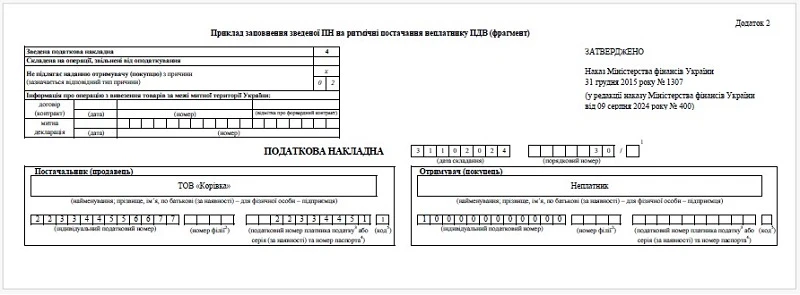

Табличную часть сводной НН на неплательщиков НДС заполните так же, как и для плательщиков НДС, а заглавную часть - с учетом особенностей:

- в верхней левый части в графе «Сводная налоговая накладная» поставьте код признака «4», а в графе «Не подлежит предоставлению получателю (покупателю) по причине» сделайте отметку «×» и укажите тип причины «02» — «Составленная на поставку неплательщику налога»;

- в графе «Получатель (покупатель)» укажите «Неплательщик»;

- к строке «Индивидуальный налоговый номер получателя (покупателя)» внесите условный ИНН «100000000000».

- налоговый номер покупателя не заполняете.

Совет: составляйте одну сводную НН за месяц на все ритмичные поставки неплательщикам НДС.

Как заполнить заглавную часть сводной НН на неплательщиков НДС, смотрите ниже.

Приложение 2

Образец заполнения заглавной части сводной НН на неплательщиков НДС

«Кассовиками»

Описанный порядок не подойдет плательщикам, что применяют кассовый метод налогового учета НДС.

Кассовый метод налогового учета НДС означает, что:

- налоговые обязательства (НО) определяют на дату зачисления (получение) средств на счета плательщика в банке/ небанковском придающую платежных услуг, на электронный кошелек и/ или на счета в Казначействе, в кассу плательщика налогов или дату получения других видов компенсаций стоимости поставленных (или тех, что подлежат поставке) им товаров (услуг);

- налоговый кредит — на дату списания средств с счетов плательщика в банке/ небанковском придающую платежных услуг, по электронным кошельков и/ или из казначейских счетов, дату выдачи из кассы плательщика или дату предоставления других видов компенсаций стоимости поставленных (или тех, что подлежат поставке) ему товаров (услуг) (пп. 14.1.266 НК).

Как исключение, сводную НН разрешено составлять только тем «кассовкам», которые:

- снабжают (в т. ч. оптово), передают, распределяют электрическую и/ или тепловую энергию, предоставляют услуги с обеспечение интересов в процессе функционирование рынка электрического энергии;

- поставляют уголь и/ или продукты его обогащение товарных позиций 2701, 2702 и товарной подпозиции 2704 00 согласно УКТ ВЭД;

- предоставляют услуги по централизованному водоснабжение и водоотвод, начисляют плату за абонентское обслуживание.

Предприятия, что поставляют такие товары/услуги, временно (до 01.01.2026) определяют дату возникновения НО и налогового кредита по кассовому методу (п. 44 подразд. 2 разд. ХХ НК).

Внимание: «кассовик» в сводной НН учтет только суммы полученных за месяц средств.

Если указанные операции имеют непрерывный или ритмический характер снабжения, не позднее последнего дня месяца составьте сводные НН на каждого покупателя — плательщика налога и одну сводную НН на всех покупателей - неплательщиков. В них отразите только средства, полученные в течении месяца. Факт поставки товаров/услуг не имеет значения. Даже если в таком месяце товаров/услуг не поставляли, сводную НН составьте с учетом всей суммы средств, полученных в течении месяца от покупателя. Но это возможно при условии, что от отдельного покупателя средства поступали дважды или больше раз в месяц. На этом отмечают и налоговики (письмо ГФС от 23.08.2017 № 1729/6/99-99-15-03-02-15/ІПК).

- Сплата авансу та відвантаження товару кілька разів на місяць: якою датою постачальникові скласти ПН

- Постачаємо товар у різні магазини покупця декілька разів протягом місяця: чи можна скласти зведену ПН

- Чи укладати додаткову угоду на складання зведених податкових накладних

- Зведену податкову накладну склали не на всю суму: як бути

- Чи можна скласти зведену ПН на відвантаження товару за місяць та звичайну — на суму авансу на кінець місяця

- Як скласти зведену ПН на дистанційні послуги з оплатою через білінг і документально підтвердити поставку

Превышение минимальной базы налогообложение

Для операций по поставке товаров, услуг и внеоборотных активов пункт 188.1 НК устанавливает минимальную базу налогообложения НДС, а именно:

- для приобретенных товаров/услуг — не ниже цены приобретение;

- для самостоятельно изготовленных товаров/услуг - на уровне обычных цен;

- для необоротных активов — не ниже балансовой (остаточной) стоимости по данным бухгалтерского учета, что сложилась по состоянию на начало отчетного (налогового) периода которого проводили такие операции. При отсутствии учета внеоборотных активов — учитывая обычную цену.

Внимание: продаете дешевле цены приобретения — оформите две НН.

Если продаете товары, услуги или необратимые активы дешевле, на разницу доначислите НО. Это касается только операций, облагаемых НДС по ставкам 20%, 14% и 7%. Если проводите льготные операции или облагаемые по ставке 0%, доначислять НДС не нужно.

Составьте две НН:

- первую — по фактической цене поставки (договорная стоимость);

- вторую — на сумму превышения минбазы над фактической ценой поставки.

Первую НН оформите по общим правилам. Что касается второй имеете выбор: сложить обычную НН на дату первой события или сводную НН - в конце месяца за всеми превышениями минбазы на протяжении месяца. В любом случае оформите НН на себя (в строках, где заполняют реквизиты покупателя, укажите свои данные) и зарегистрируйте в ЕРНН в установленные сроки.

Сводную НН выгодно сочинять тем, кто проводит удешевленную продажу не один раз в месяц. Тогда они включают в одну сводной НН все суммы НДС, рассчитанные с суммы превышение базы налогообложение над фактической ценой и определены отдельно по каждой операции поставки товаров или услуг.

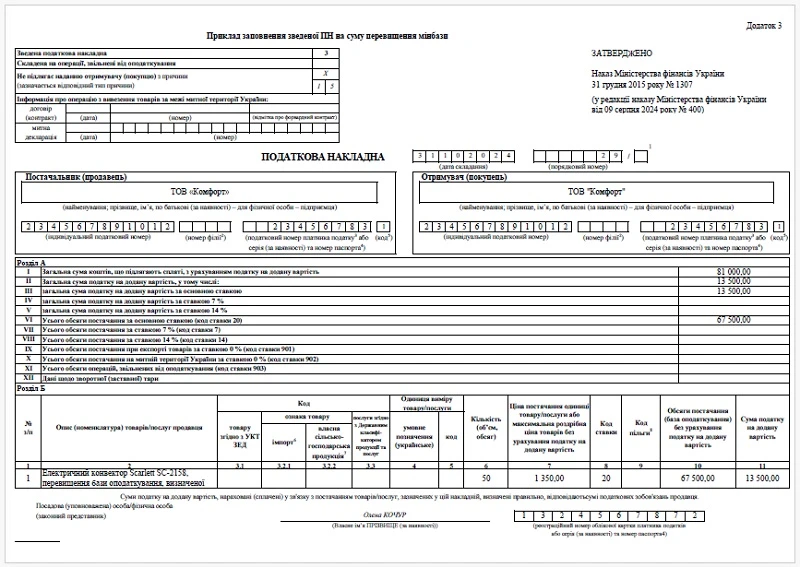

Сводную НН на сумму превышения минбазы заполняйте так.

В разделе Б табличной части (пп. 1, 9 п. 16 Порядка № 1307):

- поставьте код признака «3» в верхнем левый части в графе «Сводная налоговая накладная», а в графе «Не подлежит предоставлению получателю (покупателю) по причине» поставьте отметку «×»;

- укажите тип причины «15» — «Составленная на сумму превышения базы налогообложения, определенной в соответствии со статьями 188 и 189 Налогового кодекса Украины над фактической ценой снабжение» (п. 8, 15 Порядка № 1307);

- в отведенных для данных покупателя строкам укажите собственные данные (п. 15 Порядка № 1307), ведь получателю (покупателю) такую НН не предоставляют;

- в графе 2, кроме описания (номенклатуры) товаров/услуг, запишите «превышение базы налогообложения, определенной в соответствии со статьями 188 и 189 Налогового кодекса Украины над фактической ценой снабжение»;

- графы 3.1-3.3, 4, 5 не заполняйте (нулей, прочерков, других знаков или символов не ставьте).

Как заполнить сводную НН на сумму превышения минбазы, покажем на примере.

Приложение 3

Образец заполнения сводной НН на сумму превышения минимальной базы

«Компенсирующие» налоговые обязательство

Плательщик НДС обязан начислить НО (п. 198.5 НК), если приобретенные или изготовленные из НДС товары/услуги/внеоборотные активы предназначены для использования или начали использовать в операциях, которые:

- не является объектом налогообложение в соответствии со статьей 196 НК или место их поставки — за пределами таможенной территории Украины;

- уволены от налогообложение в соответствии со статьей 197, подраздела 2 раздела XX НК, международных договоров (сделок);

- плательщик НДС проводит в пределах своего баланса, в т. ч. передает для непроизводственного использование, переводит производственные необратимые активы в состав непроизводственных внеоборотных активов;

- не является хозяйственным деятельностью плательщика НДС.

Данное требование содержит и пункт 199.1 НК. Отличие только в том, что начислять «компенсирующие» НО нужно тогда, когда приобретенные с НДС товары/услуги/необратимые активы плательщик НДС использует одновременно в налогооблагаемой и не облагаемой налогом деятельности. Тогда он начисляет «компенсирующие» НО не на всю сумму входящего НДС (как по п. 198.5 НК), а только на долю использование товаров/услуг/внеоборотных активов у не облагаемых налогом операций.

Внимание: за «компенсирующими» НО определяйте налогооблагаемую базу отдельно для товаров/услуг и внеоборотных активов.

Следовательно, во исполнение пункта 198.5 НК начислите «компенсирующие» НО на всю сумму входящего НДС, а по пункту 199.1 НК — на долю использование приобретенных с НДС товаров/услуг/необоротных активов в не облагаемых налогом операциях.

Базу налогообложения по «компенсирующим» НО определите:

- по товарам/ услугам — на основе стоимости их приобретение;

- по внеоборотным активам — на основе балансовой (остаточной) стоимости, _ сложилась по состоянию на начало отчетного (налогового) периода, которого проводили такие операции. Если учета внеоборотных активов не ведут — на основе обычной цены (п. 189.1 НК).

Относительно особенностей заполнения НН на «компенсирующее» НО, составляющие за пунктом 198.5 и пунктом 199.1 НК, Порядок № 1307 устанавливает одинаковые требования. Отличает их только код признака, который ставят в верхней левой части такой НН в графе «Сводная налоговая накладная»:

- 1 — в случае начисление налоговых обязательств в соответствии с пунктом 198.5 НК;

- 2 — в случае начисление налоговых обязательств в соответствии с пунктом 199.1 НК.

Чому блокують податкові накладні під час війни і що маєте зробити, щоб їх розблокувати, розповість експерт. Перегляньте матеріал, щоб знати, як податківці наразі розглядають подані пояснення

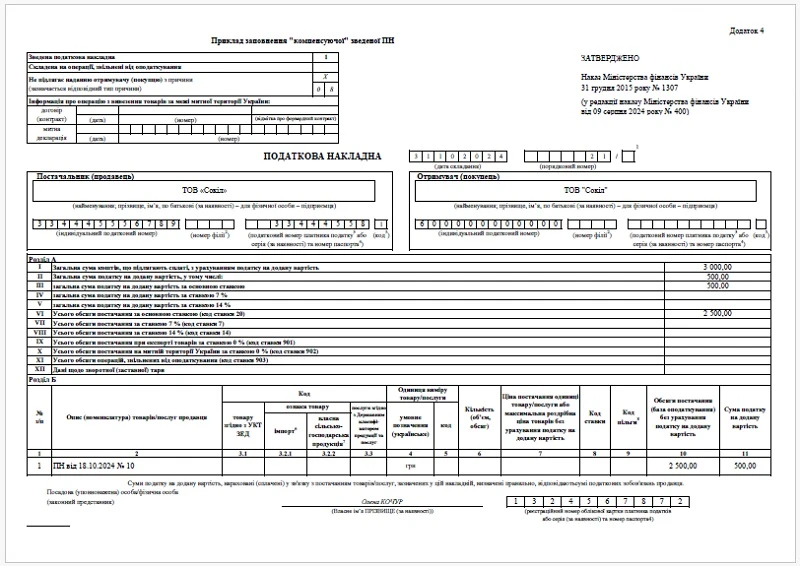

Последующий порядок заполнения сводной НН такой.

В графе «Не подлежит предоставлению получателю (покупателю) по причине» поставьте отметку «×». Она свидетельствует о том, что НН не выдаете покупателю. Укажите тип причины:

- 04 — Составлена на поставки в пределах баланса для непроизводственного использование;

- 08 — Составлена на поставки для операций, не являющихся объектом налогообложение НДС;

- 09 — Составлена на поставки для операций, которые уволены от налогообложение НДС;

- 13 — Составлена в связи с использованием производственных или непроизводственных средств, других товаров/услуг не в хозяйственной деятельности (п. 8 Порядка №1307).

Порядок №1307 не запрещает плательщику НДС составлять в течении отчетного периода несколько сводных НН с одинаковым типом причины (ВИР, категория 101.16).

В графе «Получатель (покупатель)» укажите собственно наименование (ФИО), а в строке «Индивидуальный налоговый номер получателя (покупателя)» — условный ИНН «6000000000000», налоговый номер покупателя и код признака источники налогового номера не заполняйте (п. 11 Порядка №1307).

Внимание: сводную «компенсирующую» НН составьте до конца отчетного (налогового) периода.

Далее раздел Б табличной части сводной «компенсирующей» НН, которую составили с кодом типа причины «04», «08», «09», заполните так:

- в графе 2 вместо номенклатуры запишите даты и порядковые номера «входных» НН, по которым определяете «компенсирующие» НО;

- графы 3.1, 3.2.1, 3.2.2, 3.3, 5—9 не заполняйте нулей или прочерков не ставьте;

- в графе 4 запишите «грн»;

- в графе 10 укажите стоимость (часть стоимости) товара/ услуги /необоротного актива, на которую начисляете НДС в соответствии с пунктами 198.5 или 199.1 НК по основной ставке 20%, ставке 14% или 7%, а в графе 11 — сумму НДС.

Строки I-VIII раздела А табличной части сводной «компенсирующей» НН оформите в общем порядке, а строки IX-XI оставьте пустыми.

- Як заповнити номенклатуру у зведеній ПН, якщо податковий кредит сформували на підставі рахунка

- Як виправити помилки у зведеній ПН на компенсувальні зобов’язання

- Частковий розподіл вхідного ПДВ: як відкоригувати зайві податкові зобов’язання

- Коли можна відкоригувати зведену податкову накладну, яку склали на вимогу підпунктів 198.5 або 199.1 ПК

- Перевели ОЗ до невиробничих, але не склали зведену податкову накладну: які наслідки

- Як виправити зведену компенсуючу податкову накладну

Сводные НН с типом причины невыдачи покупателю «13», начиная с 01.10.2024, следует составлять по отдельным правилам. В разделе Б табличной части таких сводных НН:

- в графе 2 «Описание (номенклатура) товаров/услуг продавца» раздела Б табличной части, кроме даты составления и порядковых номеров входящих НН, составивших поставщик, указывайте также описание (номенклатуру) товаров и услуг, как их указал поставщик;

- в графе 4 «Единица измерения товара/услуги/условное обозначение» ‒ единицу измерения товара/услуги так же, как ее указал поставщик во «входной» НН;

- графы 3.1, 3.2, 3.3, 5–9 заполняйте в общем порядке.

Строки I-VIII раздела А табличной части компенсирующей сводной НН с типом «13» оформляют в общем порядке, а строки IX-XI оставляют пустыми.

В заключение обращаем внимание: срок составления сводной «компенсирующей» НН — не позднее последнего дня отчетного (налогового) периода (п. 198.5, 199.1 НК).

В октябре 2024 года ООО «Сокол» (ИНН 334445556789, ЕГРПОУ 33444558) предоставило нерезиденту рекламные услуги на общую сумму 10 000 грн. Учитывая требования подпункта «б» пункта 186.3 НК, эта операция не является объектом налогообложения НДС. Соответственно, НН составлять и регистрировать в ЕРНН не требуется. Это подчеркивают сами налоговики (ОИР, категория 101.16).

Однако для предоставления этих услуг были заказаны рекламные буклеты стоимостью 3000 грн с учетом НДС. НН от 18.10.2024 № 10 на сумму 3 000 грн, в т.ч. НДС — 500 грн зарегистрирована в ЕРНН без нарушения предельного срока регистрации, установленного в пункте 201.10 НК и включена в налоговый кредит в октябре.

Для выполнения требований пункта 198.5 НК ООО «Сокол» составит 31.10.2024 сводную НН № 21 по образцу, приведенному ниже.

Приложение 4

Образец заполнения сводной «компенсирующей» НН