Авансовый отчет: как заполнить

Бланк авансового отчета

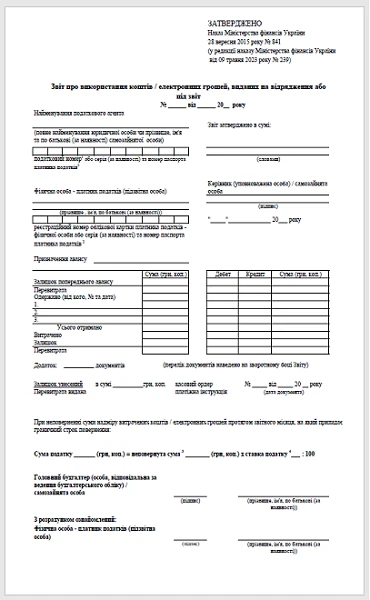

Отчет об использовании средств/электронных денег, выданных на командировку или под отчет (он же – Авансовый отчет или просто Отчет) утвержден приказом Минфина от 28.09.2015 № 841 (в редакции приказа Минфина от 09.05.2023 № 239). Этим же приказом утвержден Порядок его составления (далее – Порядок № 841). Новый бланк отчета и обновленный порядок его составления используются с 13.07.2023 года.

Отчет об использовании средств или Командировочный отчет с 01 апреля 2023 года

С 01 апреля 2023 года вступили в силу изменения в п.170.9 НК, внесенные Законом «О внесении изменений в Налоговый кодекс Украины и другие законодательные акты Украины о платежных услугах» от 12.01.2023 № 2888-IX. Теперь авансовый отчет составляется только в таких ситуациях (пп. «а» и пп. «б» пп. 170.9.4 НК):

- если по командировке возник налогооблагаемый доход (определяется по пп. 170.9.1 НК) и нужно рассчитать НДФЛ и военный сбор. Например, это ситуация, когда работник не подал подтверждающих командировочных документов, а средства потратил;

- использование наличных денег свыше суммы суточных (в т.ч. и полученную с применением банковских карт или других платежных инструментов).

В понимании НК подтверждающие документы – это документы, удостоверяющие стоимость расходов: транспортные билеты, гостиничные счета, выписки и/или сведения со счета, содержащие определенную законом информацию о выполненных платежных операциях по счету, к которому эмитированы платежные инструменты.

Получается, что при подаче подтверждающих документов и отсутствии излишне израсходованных средств (сверх суммы суточных) подача авансового отчета не требуется. При таких условиях при неподаче авансового отчета у работника дополнительного блага уже не возникает.

Внимание: подача авансового отчета по возвращении из командировки не требуется, если поданы подтверждающие документы (см. абз. 4 обновленного пп. 170.9.3 НК).

📝Кому потрібне Положення про відрядження

📝Як визначати кількість днів перебування у відрядженні

📝Які документи підтвердять поїздку

📝Які добові платити у 2024 році

📝Коли подавати авансовий звіт

Среди других изменений это возможности использования:

- электронной формы авансового отчета. Однако она возможна только при условии соблюдения требований законодательства об электронных документах, электронном документообороте и электронных доверительных услугах;

- электронные деньги. Однако не отождествляем электронные деньги и криптовалюты – это совершенно разные виды активов. Электронные деньги могут выпускаться исключительно банками и небанковскими финансовыми учреждениями, имеющими от НБУ соответствующую лицензию.

Авансовый отчет 2024: нужен ли он в дополнение к подтверждающим документам

Он не обязателен – если не возник налогооблагаемый доход и если не было использования наличных сверх суммы суточных.

Однако лучше все же авансовый отчет составлять, ведь он нужен для:

- контроля над подотчетными суммами. Без авансового отчета встают вопросы: как определить бухгалтеру появление налогооблагаемого дохода у работника (доказать ли его отсутствие), оформить расчет суточных, рассчитать перерасход средств работника или сумму нужного (дополнительного) возмещения для него, если работник потратил собственные командировочные средства? Такой расчет нужно каким-то образом оформить. Конечно, это может быть бухгалтерская справка или собственный документ, но зачем-то изобретать?

- компенсации понесенных расходов, если аванса на командировку вообще не было. Хотя и отправлять работников в командировку без аванса нельзя (ст. 121 КЗоТ, п. 170.9 НК), но так все же бывает довольно часто, особенно у бюджетников. В таком случае должно быть расчет-основание для компенсации таких расходов, чем и есть авансовый отчет;

- дисциплины командированного. Откомандированный знает, что по возвращении ему нужно отчитаться об израсходованных средствах и подать все документы – так было всегда;

- систематизации и описания документов. Как доказать, что командированный предоставил или не предоставил подтверждающие документы?

- обоснование даты налогового кредита по НДС по фискальным чекам и другим документам, когда не требуется налоговая накладная. Ранее налоговики неоднократно обращали внимание, что налоговый кредит по НДС по документам, дающим на него право без налоговой накладной, возникает не по дате подтверждающих документов, а по дате составления авансового отчета (разъяснение ГНС 101.13 ВИР). Понятно, что сейчас НК обновился и авансовый отчет не обязателен, но как обосновать, что фискальный чек РРО от работника – это действительно затраты предприятия, а не лично самого работника? Логично, что должен быть определенный документ, которым такие суммы признаются предприятием, что такие закупки действительно были осуществлены для хозяйственных целей. Документ должен фиксировать дату принятия и признания подтверждающих документов от подотчетного лица. И удобно использовать для этого опять же авансовый отчет и по его дате начислять налоговый кредит по НДС.

Внимание: авансовый отчет остается полезным и необходимым в документообороте предприятия и не стоит изобретать ему заменители.

Учитывая все эти аргументы, лучше все же внутренним приказом по предприятию, например об организации бухгалтерского учета, определить порядок использования авансового отчета для отчетности о подотчетных суммах, сроках подачи такого авансового отчета и утвердить его форму или сослаться на форму, утвержденную Минфином. То есть и дальше использовать авансовый отчет по тем же правилам, которые были и раньше. Для этого изъяты из НК, но так необходимые для бухгалтера, правила можно утвердить внутренним приказом предприятия.

Выходит, что с авансовым отчетом с апреля 2023 года возникла ситуация аналогичная командировочному удостоверению. Несмотря на то, что командировочное удостоверение отменено, но многие продолжают использовать такие документы для подтверждения прибытия к месту командировки, а также для освобождения от уплаты туристического сбора, который командированные, как известно, не платят (или ставить подписи «прибыл», «выбыл» на распечатанном приказе о командировке).

У консультації допоможемо розібратися, чим новий бланк відрізняється від попереднього, з якої дати його застосовувати та що вносити до кожного рядка звіту. Бонусом стануть зразок заповнення оновленого авансового звіту та пам’ятка щодо строків подання авансового звіту та діючих санкцій

Авансовый отчет: чем заменить после командировки

Если авансовый отчет после командировки не составлять, то нужно:

- составить перечень (описание) подтверждающих документов, представленных работником. Должна быть также определенная расписка бухгалтера, когда он принял следующие документы. Если не составить, то как доказать потом, какие документы работник подал?;

- составить на основе документов калькуляцию (перечень) расходов, понесенных работником в командировке;

- утвердить расходы (калькуляцию, список) приказом управляющего. Ведь руководитель может согласиться и не со всеми расходами откомандированного работника. Да и бухгалтер не может без приказа возместить такие расходы;

- если возникнет налогооблагаемый доход – все равно составить авансовый отчет.

В сущности, вышеупомянутые документы повторяют содержание авансового отчета. Поэтому и данная ранее рекомендация – продолжать составлять авансовый отчет по-прежнему.

Форма авансового отчета: можно ли изменять утвержденную

Никаких других форм настоящего Отчета, кроме официально утвержденного, в случаях его обязательного составления использовать нельзя, так как пп. 170.9.2 НК прямо указывает, что Отчет представляется по форме, утверждаемой Минфином. Если форма Отчета, представленная работником при содействии бухгалтера, отличается от официально утвержденной, в т.ч. является устаревшей, то ГНС при проверке имеет все права признать такой документ недействительным на основании пп. 170.9.2 НК, имеющий такие же последствия, как несоставление Отчета. Правда, сейчас какие-то серьезные по размеру штрафы за нарушение кассовой дисциплины отсутствуют и больше всего, что может угрожать налогоплательщику, – это административный штраф (см. дальше).

Какие сроки сдачи авансового отчета

Срок подачи авансового отчета – это месяц, следующий за месяцем, в котором работник завершает (обновленный пп. 170.9.3 НК):

- командировки;

- выполнение отдельного гражданско-правового действия по доверенности и за счет лица, выдавшего средства или электронные деньги под отчет.

Обратите внимание, что столь длительные сроки отчетности не создают проблемы с составлением Налогового расчета сумм дохода (зарплатного отчета). Например, если работник закончит командировку в июне, то подать подтверждающие документы может в течение всего до 31 июля (включительно). Крайний срок подачи налогового расчета – 09 августа. Следовательно, у бухгалтера еще остается время начислить НДФЛ и военный сбор, если у работника получится налогооблагаемый доход. Однако все равно можно ускорить отчетность работника путем установления внутренним приказом по предприятию более жестких сроков отчетности, например 5 дней после возвращения из командировки. Это будет давать возможность бухгалтеру составлять отчетность раньше. Однако налоговых последствий такие более жесткие сроки отчетности, если работник их нарушит, не будут - все равно будет действовать срок по пп. 170.9.3 НК.

Однако никто не отменял требования о возврате наличных средств из п. 19 раздела II Положения о ведении кассовых операций, постановление НБУ от 29.12.2017 № 148. За ним при закупке товаров, работ, услуг есть срок возврата всего 2 рабочих дня. Это значит, что больше, чем на 2 дня наличные деньги на покупку товаров давать нельзя (включая день выдачи). И так наличные деньги в этот срок нужно вернуть. Исключение только для:

- закупки сельскохозяйственной продукции – 10 рабочих дней;

- лома черных и цветных металлов – 30 рабочих дней.

В пп. 170.9.3 НК не учтены данные сроки. Хотя сейчас финансовых штрафов за нарушение кассовой дисциплины и нет, но с ними тоже следует считаться.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Особенности аванса на закупку ТМЦ – можно не каждому работнику

Обратите внимание, что расходование средств работником в пользу работодателя должно быть в пределах его трудовой функции или вверенной ему работы по составленному предварительно приказу (данная позиция налоговиков изложена в индивидуальной налоговой консультации налоговиков от 21.03.2019 №1143/6/99-99-13-02-03-15/ІПК, далее – ІПК № 1143). Это необходимо, чтобы возмещение ему средств не считалось для него дополнительным благом но не нужно было содержать НДФЛ и военный сбор. Однако одного подписания авансового отчета с данной целью недостаточно – он не доказывает наличие поручения приобрести.

Объясним эту ситуацию подробнее:

- трудовая функция – определяется должностной инструкцией работника. Например, кладовщик по должностной инструкции может быть обязан осуществлять закупки определенных ТМЦ на предприятии. В таком случае никаких дополнительных приказов не требуется;

- поручение приобрести – определяется приказом управляющего. К примеру, бухгалтер по должностной инструкции этого делать не обязан, поэтому нужно составить соответствующий приказ. Не обязательно его сдавать каждый раз – можно осуществить это один раз и на нескольких работников, перечислив лиц, которые должны приобретать определенные ТМЦ, работы/услуги для нужд офиса и т.п. и имеют возможность оплачивать их самостоятельно с последующим возмещением, если по каким-либо причинам не получили аванс. С формулировкой по приобретению за собственные средства следует быть осторожным – приказ составить надо так, чтобы у работника был выбор (за собственные средства или получить аванс), так как работодатель не может приказывать работнику тратить его собственные средства.

Внимание: в приказе на приобретение ТМЦ у работника должен быть выбор: или подотчетные средства, если работник был обеспечен авансом или за собственные средства, если по определенным причинам он аванса не получил.

За выполненное задание по приобретению ТМЦ, работ/услуг на предприятии работник отчитывается подтверждающими документами. В таком случае получение средств не считается дополнительным благом и доходом работника (ІПК № 1143, а также письмо Минфина от 27.02.2019 № 11220-16-7/5907).

Авансовый отчет и корпоративные карты

Если используется банковская карта не работника, а корпоративная, обратите внимание, что перечисление средств на нее не означает выдачу аванса. Полученными будут считаться только те средства, которые были сняты с корпоративной платежной карты (письмо ГУ Миндоходов в г. Киеве от 19.09.2013 № 4456/10/26-15-11-01-06). Если работник не использовал карточку, то и тогда не о чем отчитываться.

При использовании корпоративной карты работник из других документов должен также добавить и документы, свидетельствующие об использовании средств с карты, например квитанцию банкомата. Если их нет, то можно распечатать выписку по счету (разъяснение ВИР 109.21).

Авансовые отчеты: последствия несвоевременного представления

Если работник подал отчет несвоевременно, то:

- происходит нарушение кассовой дисциплины. Сейчас это лишь административный штраф, если обнаруженное нарушение будет «свежим» (до 2-х месяцев со дня совершения, если нарушение разовое, ч. 1 ст. 38 КУоАП). Он может составить 136-255 грн (170-340 грн, если повторно) (ст. 164-2 КУоАП);

- производится начисление и удержание НДФЛ на основе натурального коэффициента и военного сбора (ВС) из суммы выданных работнику авансом средств. Он составляет 1/(1–0,18) = 1,21951 (п. 164.5 НК). Для ВС применяется коэффициент 1,015228. В Приложении 4ДФ к Налоговому расчету признак дохода с кодом «118».

Пример (НДФЛ, ВС, натуральный коэффициент). Работник вовремя не представил авансовый отчет. Сумма аванса по командировке – 2000 грн. С зарплаты работника следует удержать:

- НДФЛ = 2000×1,21951×0,18 = 439,02 грн;

- ВС = 2000×1,015228×0,015 = 30,46 грн.

Даже если он позже все же отчитается, удержанные НДФЛ и ВС ему не возвращаются.

Если возместить расходы без документов

Если авансовый отчет составляется по расходам, по которым работник не подал подтверждающие документы, то такие расходы нужно обложить как дополнительное благо. Налогообложение аналогично неподаче авансового отчета (признак дохода в Приложении 4ДФ к Налоговому расчету – код «126» (дополнительное благо), можно также код «118», используемый для выданных под отчет и невозвращенных средств).

Авансовый отчет бланк: ошибки при составлении

При обнаружении ошибок исправление должно быть осуществлено корректурным способом (неправильные данные зачеркиваются, осуществляется надпись «Исправлена верить» и ставятся подписи должностных лиц, ответственных за составление документа). Также, если в результате ошибки у работника осталась невозвращенная сумма аванса, то совершаются такие же действия, как и при несвоевременной подаче Отчета.

К наиболее штрафоопасным реквизитам Отчета относятся:

- дата представления Отчета;

- наличие подписей должностных лиц;

- правильность расчета НДФЛ и ВС, а также сумм Отчета.

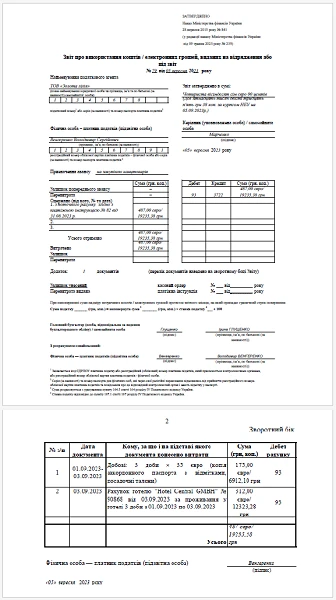

Как составить Отчет об использовании средств

Приведем авансовый отчет о примере заполнения. Считаем, что и в дальнейшем предприятие во внутреннем обращении продолжает использовать авансовый отчет вместе с подтверждающими документами для отчёта по израсходованным средствам в командировке или после приобретения ТМЦ на предприятии.

| КАК ЗАПОЛНИТЬ АВАНСОВЫЙ ОТЧЕТ | |

Название (код) реквизита | Заполнение |

Обратная сторона | |

№ п/п (кол. 1) | Данные реквизиты заполняются работником. Правильность заполнения граф и имеющиеся первичные документы проверяются лицом, выдавшим средства работнику. Общие рекомендации:

|

Дата документа (кол. 2) | |

Кому, за что и на основании какого документа заплачено (кол. 3) | |

Сумма (грн, коп.) (кол. 4) | Сумма по колонке. Она должна совпадать с графой «Потрачено» лицевой стороны авансового отчета |

Дебет счета (кол. 5) | Заполняется лицом, выдавшим средства подотчетному лицу |

Дата, подпись подотчетного лица | Заполняются подотчетным лицом |

Лицевая часть | |

| Номер авансового отчета | Как правило ведется электронный журнал выдачи авансовых отчетов |

| Код по ЕГРПОУ | Предприятия приводят свой 8-значный номер из ЕГР. ФЛП, у которых у всех 10-значный номер, придется дописать 2 цифры в дело. Менять сам бланк не рекомендуем |

ФИО, налоговый номер, остаток предыдущего аванса, получено, потрачено, остаток, перерасход, количество поданных документов | Заполняется лицом, выдавшим средства подотчетному лицу |

Назначение аванса | В произвольной форме указываем цель получения или расходования средств («на командировку», «на хозяйственные нужды», «на приобретение ТМЦ» |

Получено (от кого, № и дата) | Указываем способ получения средств, например:

Если использовалась корпоративная платежная карточка, то указываем только фактически снятую или уплаченную сумму с карты, а не перечисленную на нее |

Отчет утвержден в сумме, дебет, кредит, сумма, отчет проверен | Заполняется лицом, выдавшим средства подотчетному лицу. Сумма, в которой утверждается Отчет, должна совпадать с суммой на обратной части, которая была заполнена работником, а также суммой по бухгалтерской проводке ниже. Перерасход в данную сумму не входит и должен быть возвращен к оформлению лицевой части отчета |

Нижняя часть | Заполняются в случае нарушения сроков представления Отчета. Бланк Отчета содержит только расчет НДФЛ (не забываем про использование натурального коэффициента). Однако рекомендуем тут же дописать от руки расчет ВС. Данная информация под роспись доводится до подотчетного лица |

Руководитель (подпись) | Ставит подпись руководитель предприятия |

Отрывная часть | Данную часть заполняет и подписывает должностное лицо предприятия, которому подотчетное лицо представляет Отчет. Для подотчетного лица эта часть является подтверждением своевременности подачи Отчета |

| * Инструкция № 59 – Инструкция о служебных командировках в пределах Украины и за границу, утвержденная приказом Минфина от 13.03.1998 № 59 | |

Особенности авансового отчета в иностранной валюте

Если работник был в командировке за границу, то особенностью авансового отчета будет:

- отчет составляется в валюте государства, в которое командирован работник (109.19 ВИР). В ситуации, если использовалось несколько валют рекомендуем все вести в одном авансовом отчете;

- дублирование отображаемых цифр – в фактической валюте расчетов (доллар, евро, злотый, российский рубль и т. п) и в валюте отчетности (гривны). Это следует из ч. 3 ст. 9 Закона «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 № 996-XIV;

- использование валютного курса НБУ для перевода иностранной валюты в гривну.

При этом что-то менять в самом авансовом отчете не рекомендуем. Переименовывать колонки с «гривна, копейки» на «евро, центы» не нужно, так как авансовый отчет все же имеет утвержденную форму от Минфина и налоговикам это может не понравиться. Просто рядом с цифрами по сделкам допишите дело название валюты и через дробь или в скобках значение данной суммы в гривнах.

Курс НБУ для перерасчета отбираем таким образом:

- часть расходов, которая соответствует выданному авансу – по курсу НБУ на дату выдачи аванса;

- часть затрат, которая осуществляется более выдан аванс – по курсу НБУ на дату утверждения авансового отчета.

Шукайте в системі «Експертус Головбух» опис робочої ситуації, яка аналогічна вашій, потрібні форму (зразок), довідник, відео. Якщо не знайдете, то можете надіслати звернення до нашої експертної підтримки через Онлайн-помічник

Такие правила соответствуют правилам определения курсовых разниц по монетарным и немонетарным статьям с НП(С)БУ 21 «Влияние изменений валютных курсов». Счет расчеты с подотчетными лицами – это немонетарная статья, если лицу выдали аванс и монетарная – если аванс не выдавался, или в той части аванса которого не хватило.