Как выдавать, учитывать и облагать налогом подотчетные средства

Когда возникает потребность в выдаче подотчетных средств

Потребность выдать средства физическому лицу для осуществления определенных действий в пользу предприятия возникает в ситуациях:

- служебная командировка – существует обязанность работодателя выплачивать аванс на командировку (ч. 2 ст. 121 КЗоТ). Хотя данную норму работодатели часто игнорируют, но направление работнику в командировку без аванса можно квалифицировать как нарушение трудового законодательства со штрафом в размере 1 минзарплата (8000 грн), поэтому желательно подотчетные средства все же выдавать;

- закупка сельскохозяйственной продукции – данный случай выделяется отдельно, так как имеет особые сроки отчетности и свои нюансы документального оформления;

- закупка лома черных и цветных металлов – также есть свои сроки отчетности;

- другие производственные нужды – это может быть закупка товарно-материальных ценностей, приобретение услуги для предприятия. Данная потребность может возникнуть, когда невозможно рассчитаться в безналичной форме, например, приобретение происходит на рынке, у физического лица, не имеющего банковского счета и тому подобное.

Як дисконтувати позику, отриману кількома траншами

Кому можно выдать средства

Подотчетным лицом, получившим деньги может быть:

- работник. То есть лицо с которым есть трудовые отношения. Желательно, чтобы цель, с которой лицу выдаются средства, соответствовала трудовым обязанностям такого работника, которые определяются должностной инструкцией. Например, выдача средств бухгалтеру для закупки сельскохозяйственной продукции при проверке непременно вызовет вопросы, так как такая закупка не является должностными обязанностями бухгалтера, он не является товароведом или зоотехником, хотя и возможно осуществляет учет закупленной продукции. Если же все-таки надо осуществить операцию через конкретного работника, то тогда желательно заключить договор поручения, чтобы снять все вопросы;

- не работник предприятия. Это может быть любое лицо (физлицо без места работы, ФЛП, работник другого предприятия, владелец предприятия), но отношения с предприятием должны быть определенным образом заверены, например, тем же договором поручения (ст. 1000 ГКУ). Без оформления выдавать такие деньги не рекомендуем, так как такая операция может рассматриваться как заем или дарение. Наличие конкретного гражданско-правового договора снимает все вопросы. По срокам отчетности рекомендуем придерживаться стандартных сроков, как и с работниками предприятия.

В последнем случае есть еще один риск выдачи средств без поручения – признание отношений трудовыми. Например, лицо предоставляет услуги предприятию по договорам ГПХ, а затем получает под отчет средства с формулировкой «на командировку». Тут сразу две проблемы:

- поручение отсутствует;

- понятие «командировка» возможно только при наличии трудовых отношений. При проверке Гоструда может квалифицировать отношения с таким лицом как трудовые и начислить штраф в размере 10 минзарплат (80000 грн)

При перечислении средств юрлицам для совершения определенных действий такой термин как «подотчетные средства» не употребляется. Хотя в таком случае тоже все можно оформить через договор поручения.

Внимание: подотчетное лицо не обязательно должно работать на предприятии, однако, в таком случае необходим договор поручения.

В большинстве случаев подотчетные средства выдаются работникам предприятия. По ним есть один нюанс: перед выдачей средств необходимо убедиться, что работник отчитался за предварительно выданный аванс. При выдаче наличного аванса это будет нарушением правил обращения наличности.

Подотчетные средства на зарплатную карту можно ли перечислять

Сразу ответим: на зарплату карточку перечислять подотчетные средства нельзя. Объясняем.

Предприятие для некоторых видов выплат (зарплаты, дивидендов, стипендий, пенсий, социальной помощи, возврате излишне уплаченных сумм и т. п) имеет право открыть текущие счета физическим лицам, заключив с банком договор об открытии текущих счетов в пользу физических лиц (п. 68 Инструкции, утвержденной постановлением НБУ от 29.07.2022 № 162, далее — Инструкция № 162).

Да, банк открывает физлицу отдельный текущий счет для зачисления исключительно зарплаты, стипендии, пенсии, социальной помощи и других предусмотренных законом соцвыплат, или использует уже открытый для этих целей счет (п. 69 Инструкции № 162).

Если клиент желает пользоваться другими банковскими услугами, в том числе получать на карточку прочие поступления, то он может открыть для таких целей другой текущий счет, режим которого позволяет (письмо НБУ от 01.10.14 № 25-110/55892).

Поэтому, поскольку денежные средства, выданные под отчет, не относятся ни к фонду заработной платы, ни к социальным выплатам, поэтому перечислить такие суммы на зарплатный счет нельзя. Любые другие выплаты, в том числе и подотчетные средства или возмещения понесенных расходов работодателю, нужно перечислять на другие банковские счета, принадлежащие работникам.

Средства подотчетны, но выдачи не было

Данная ситуация вполне возможна, когда подотчетное лицо тратит свои собственные деньги. Возникает в следующих случаях:

- работник уехал в командировку без аванса. Напоминаем, что желательно таких ситуаций избегать. Желательно сделать хотя бы минимальный аванс;

- работнику не хватило средств в командировке. Вполне возможно, что командировку продлили, гостиница оказалась дороже, пришлось ехать другим маршрутом или транспортом и тому подобное. Все эти действия совершаются в интересах юрлица, но командированный должен уведомлять своего работодателя о таких ситуациях, чтобы он внес изменения в приказ о командировке или выдал новый (о продлении и т. п);

- не хватило средств на приобретение ТМЦ. Ситуация аналогична предыдущей. В любом случае закупка должна соответствовать предыдущему приказу.

Добавим, что работник имеет право отказаться от совершения операции в пользу предприятия, если у него не хватило выданных денег. Его ничто не обязывает тратить собственные средства. Так, можно законно отказаться от служебной командировки в случае невыдачи аванса, сославшись на ст. 121 КЗоТ.

Внимание: допускать приобретение работниками ТМЦ за собственные средства не советуем. И вот почему.

Налоговики указали:

- если приобретение товаров (работ, услуг) в пользу работодателя осуществляется работником за счет собственных средств в связи с выполнением порученной ему работы (трудовой функции), то доход в виде компенсации за приобретенные товары (работы, услуги) не является доходом для целей обложения НДФЛ и ВС. Но при условии подтверждения работодателем целесообразности и обоснованности осуществленных таким работником расходов;

- если же приобретение товаров (работ, услуг), которое осуществляется работником в пользу работодателя за счет собственных средств, не связано с выполнением трудовой функции таким работником, то доход, выплаченный этом работнику за реализованные (проданные) товары (работы, услуги) включается в его общий месячный (годовой) налогооблагаемый доход как прочие доходы и облагается НДФЛ и ВС на общих основаниях (разъяснения 103.04 ВИР).

То есть, контролерам еще и надо доказать, что работник действительно имел право в пределах своих трудовых функций приобретать ТМЦ для предприятия. И очень часто они ловят на том, что приобретение ТМЦ не входило в трудовую функцию, трудовые обязанности работника. Поэтому проверьте должностные инструкции работников и дополнительно заключите договоры поручения, если в должностных инструкциях прямо такая функция не определена или не может быть определена. Или же можно дописать должностные инструкции и их выполнять.

Книга обліку розрахункових операцій — регістр, що його використовують разом із РРО або розрахунковими квитанціями. Якщо на аркуші КОРО зробили більше ніж п’ять помилок — цей аркуш слід анулювати

Как оформить выдачу подотчетных средств

Выдача средств возможна в нескольких вариантах:

Способ выдачи (использования) средств | Документ, удостоверяющий выдачу (использование) средств |

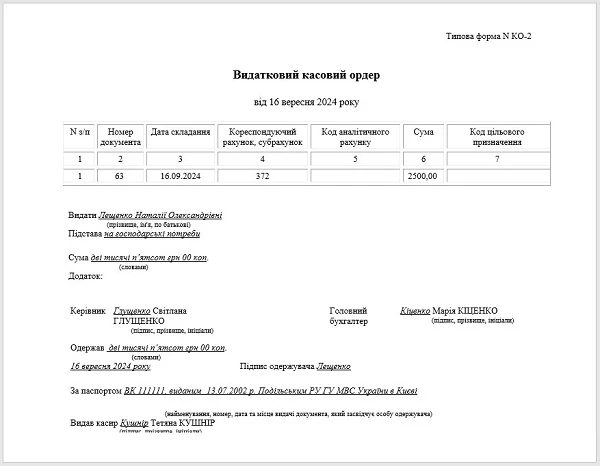

Наличными из кассы | Расходный кассовый ордер с подписью подотчетного лица |

Корпоративная карта | Выписка по счету. Выдача считается осуществленной на момент платежа с корпоративной карты или снятия с ней средств наличными. |

Платежная карта | Выписка по счету. Платежная инструкция на перевод средств на карточку работника (командированного лица). С данной даты средства считаются выданными. |

Электронные деньги | Выписка из электронного кошелька. |

В дальнейшем способ выдачи подотчетных средств влияет на сроки отчетности по их использованию.

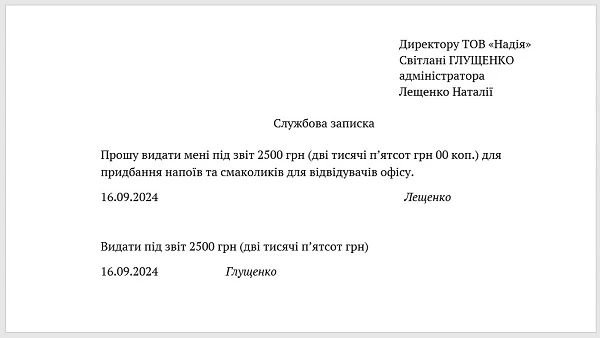

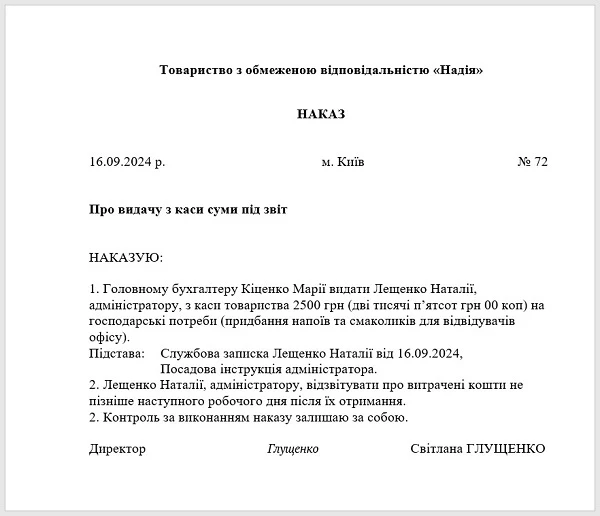

Во всех случаях советуем предварительно составить внутренний приказ:

- приказ о направлении работника в служебную командировку с выдачей аванса и указанием цели такой командировки, места назначения;

- приказ о направлении работника на закупку ТМЦ с указанием вида ТМЦ, цели приобретения и тому подобное.

Цель этих приказов – связать действия работника с хозяйственной целью предприятия. Иначе все эти средства можно рассматривать как дополнительное благо, которое получил работник.

Дальнейший учет подотчетных средств

Дальнейший учет подотчетных средств – это правильно отчитаться по ним. Работник (подотчетное лицо) имеет:

- предоставить документы, подтверждающие расходы. По служебным командировкам это будут транспортные билеты или транспортные счета, счета гостиницы. По закупке ТМЦ это должны быть фискальные чеки кассовых аппаратов, товарные чеки (если закупка была у ФЛП, не использующих РРО), расчетная квитанция (закупка у лиц, которым разрешено использовать РК вместо кассовых аппаратов), акт закупки сельскохозяйственного сырья, акт закупки ТМЦ (форма может быть произвольна), выписки и/или сведения со счета, содержащие информацию о выполненных платежных операциях по счету;

- документ о возврате неиспользованных денег. Если аванс выдавался наличными, это будет прибыльный кассовый ордер или квитанция банка о зачислении наличных денег на счет предприятия.

- составить и подать авансовый отчет (полное название – Отчет об использовании средств/электронных денег, выданных на командировку или под отчет). Эта норма была обязательна до 01.04.2023. Теперь авансовый отчет составляется только в случае возникновения налогооблагаемого дохода (определяется по пп. 170.9.1 НКУ) или в случае использования наличных сверх суммы суточных (в т.ч. и полученную с применением банковских карт или других платежных инструментов).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Со сроками отчетности нужно быть осторожным, так как данный вопрос регулируют сразу 2 нормативных акта, которые надо учитывать комплексно, так как они несколько по срокам противоречат друг другу:

- пп. 170.9.2-170.9.3 НКУ;

- Положение о ведении кассовых операций, постановление НБУ от 29.12.2017 № 148 (далее – Положение № 148).

Из-за противоречий этих документов советуем использовать минимальные, то есть наиболее жесткие сроки отчетности, если подотчетные средства выданы наличными.

Сроки отчетности по выданным подотчетным средствам | |||

Цель выдачи подотчетных средств | Способ выдачи подотчетных средств (наличные) | ||

Командировка | до окончания месяца, следующего за месяцем командировки (пп. 170.9.3 НК) | ||

Закупка сельскохозяйственной продукции и заготовка вторсырья | 10 робочих дней* | ||

Закупка лома черных и цветных металлов | 30 робочих дней* | ||

Другие производственные потребности | 2 дня* | ||

* п. 19 Положения № 148 | |||

По новым правилам, действующим с 01.04.2023 г., предоставить все подтверждающие документы следует до окончания месяца, следующего за месяцем, в котором работник:

- завершил командировку;

- завершил выполнение отдельного гражданско-правового поручения, то есть использовал выданные под отчет средства (п. 170.9.3 НК).

Внимание: сроки отчетности за полученные под отчет или командировочные наличные, установленные п.19 Положения №148, остались без изменений, поэтому лучше используйте меньший срок по отчетности.

Максимальная сумма подотчетных средств

Не забывайте, что при выдаче/возврате подотчетных сумм действуют наличные ограничения:

- 10 тыс. грн при наличных расчетах с другими предприятиями и предпринимателями;

- 50 тыс. грн в день по одному или нескольким платежным документам при расчетах с физлицами (п. 6 Положения № 148).

Приобретая товары (работы, услуги) у субъекта хозяйствования для нужд предприятия, работник выполняет гражданско-правовые действия от имени и за счет предприятия. И поэтому здесь срабатывает 10-тысячное ограничение наличных расчетов.

Но «наличные» ограничения не касаются использования наличности, выданной на командировку — стоимость проезда, проживания, питания и других услуг, связанных с пребыванием работника в командировке. А вот при решении производственных (хозяйственных) вопросов в командировке 10-тысячное ограничение действует (если контрагентом является субъект хозяйствования).

Если работник приобретал ТМЦ для хознужд или оплачивал работы, услуги обычному физлицу для нужд предприятия, то в этом случае срабатывает 50-тысячное ограничение наличных. Это также касается расчетов с лицами, осуществляющими независимую профессиональную деятельность, и не зарегистрированы как ФЛП (разъяснения ВИР, категория 109.13).

Внимание: получение под отчет наличности работниками от кассира предприятия не относится к расчетам наличными. А значит ограничения 50 тыс. грн на такую операцию не распространяется (письмо ГНС от 03.07.2020 № 2688/6/99-00-07-05-01-06/ИНК).

Расчеты с помощью платежной карты без снятия при этом наличных денег (то есть через платежный терминал) являются безналичными. Поэтому «наличные» ограничения на них не распространяются (разъяснение ВИР, категория 109.13).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Подотчетные средства: как учитывать и облагать налогом

Для учета подотчетных сумм предназначен субсчет 372 «Расчеты с подотчетными лицами». По дебету этого субсчета отражают выдачу денег под отчет, а по кредиту — суммы утвержденных расходов и суммы возвращенных подотчетным лицам денежных средств (Инструкция о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденная приказом Минфина от 30.11.99 № 291).

Основные корреспонденции счетов с подотчетными средствами:

Название хозяйственной операции | Дт | Кт |

Выдача средств в гривнах под отчет и/или возмещение понесенных расходов | 372 | 301 (311) |

Выдача средств в иностранной валюте под отчет | 372 | 302 (312) |

Утверждение расходов | 23, 91, 92, 93 | 372 |

Приобретение запасов для хозяйственных нужд | 203, 205, 207, 209, 22 | 372 |

Право на налоговый кредит по понесенным расходам | 6442 | 372 |

Удержание неиспользованных средств из заработной платы. | 661 | 372 |

Под налогообложение подотчетные средства попадают, если они выданы сверх установленных норм или расходов не подтверждены должным образом. Тогда удерживаете:

- НДФЛ 18%. Сумма рассчитывается с использованием натурального коэффициента. В приложении 4ДФ Налогового расчета признак дохода проставляете «118»;

- военный сбор 1,5%. Удерживаете без использования натурального коэффициента;

- ЕСВ не начисляете, ведь эти средства не входят в фонд оплаты труда.