Декларація платника єдиного податку 2 група: зразок

Звітність, яку подає ФОП 2 групи

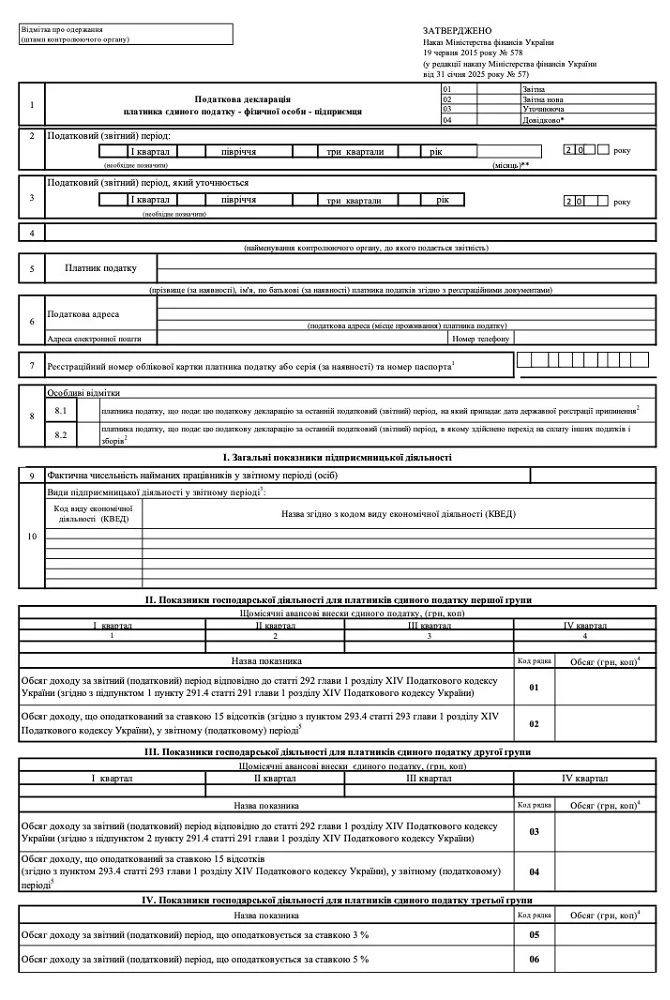

Діюча форма декларації для фізосіб-підприємців (ФОП) групи 2 затверджена наказом Мінфіну від 19.06.2015 № 578 та оновлювалася останній раз ще наказом Мінфіну від 31.01.2025 № 57 (набув чинності 20 лютого 2025 року). Станом на січень 2026 року інших оновлень форми декларації не було.

Дана декларація — це універсальний звіт, який поєднує звітування з єдиного податку та єдиного соціального внеску (ЄСВ). Крім того, ця ж універсальна форма декларації використовується для звітування й ФОП групи 1 та групи 3.

За наявності найманих працівників також подається Податковий розрахунок, тобто звіт з ЄСВ, ПДФО та ВЗ, який нараховується по найманим працівникам.

⚡ Усе про ФОП: КВЕД, реєстрація, облік, сплата податків і трудові відносини

Форма декларації єдинника 2 групи

Нижче наведений бланк декларації платника єдиного податку, який застосовується ФОП груп 1, 2 і 3. В Електронному кабінеті нинішня форма декларації має код F0103407.

У чому особливості нинішньої форми декларації єдинника

У порівнянні з попередньою версією нинішня має спеціальний розділ для визначення податкових зобов’язань з військового збору з двома підрозділами — для платників єдиного податку груп 1 та 2 та окремий — для групи 3.

Особливості заповнення податкової декларації у 2026 році у єдинника групи 2

Відзвітувати за 2025 рік єдинникам групи 2 треба впродовж 60 к. днів, тобто не пізніше 2 березня 2026 року (01 березня 2026 припадає на неділю, тому останній день переноситься на найближчий робочий день).

При заповненні декларації за 2025 рік єдиний податок виходить з розрахунку 1600 грн на місяць (= 8000 грн × 0,2, де 8000 грн — це мінімальна зарплата на 01.01.2025). Щоправда, у декларації при заповненні наводяться не місячні, а квартальні дані. Тоді за повний квартал єдиний податок виходить на рівні 4800 грн (= 1600 грн ×3). Якщо ж податок сплачувався не повний квартал (1 місяць, 2 місяці), то й цифра відповідно буде менша.

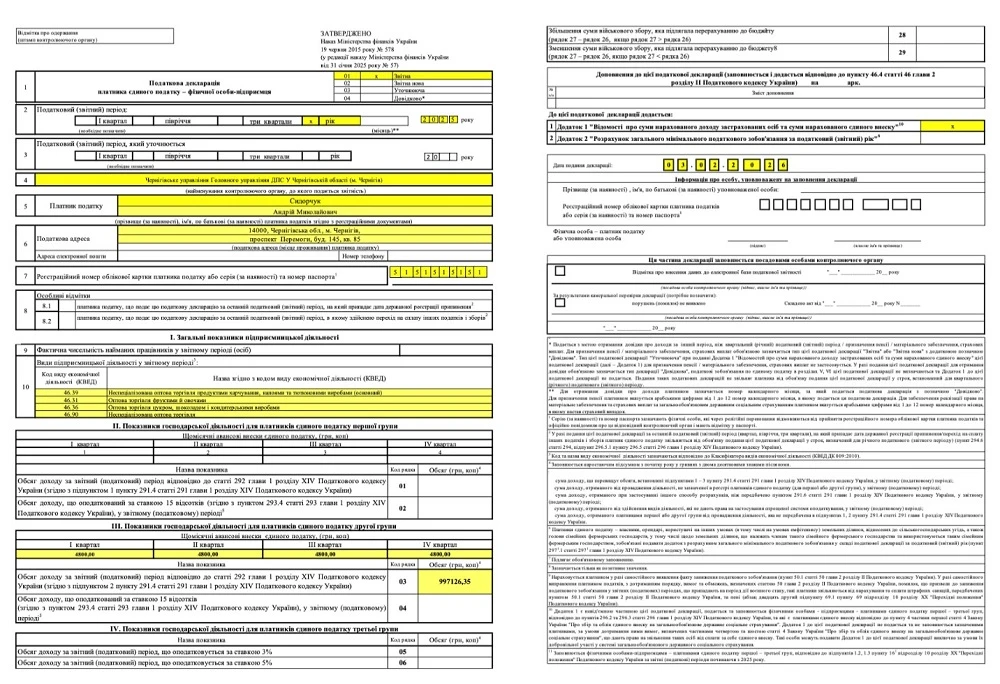

При заповненні розділу ІІІ декларації за 2025 рік у більшості ФОП групи 2 ситуація буде така, як у таблиці нижче.

СУМИ ЄДИНОГО ПОДАТКУ ДЛЯ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ ФОП ГРУПИ 2 | |||

І квартал | ІІ квартал | ІІІ квартал | ІV квартал |

4800,00 | 4800,00 | 4800,00 | 4800,00 |

Також у декларації можуть заповнюватися особливі відмітки. Вони використовуються у ситуації припинення реєстрації ФОП або переходу на загальну систему оподаткування при подачі останньої податкової декларації з єдиного податку.

Детальніше про обчислення єдиного податку та правила 2 групи єдиного податку — читайте у матеріалі Платники єдиного податку 2 група: умови перебування. Щодо заповнення конкретних граф податкової декларації — читайте у матеріалі Зразки заповнення декларації платника єдиного податку.

Військовий збір у декларації з єдиного податку

Платники єдиного податку групи 2 військовий збір сплачують авансом щомісяця за ставкою 10% розміру мінімальної зарплати, встановленої на 01 січня податкового (звітного) року. Для січня–грудня 2025 року це становить 800 грн щомісячно (= 8000 грн × 0,1, де 8000 грн — це мінімальна зарплата на 01 січня 2025). Однак у декларації треба нарахувати не щомісячні суми, а одну загальну — річну (ряд. 22). Місяці, якої ця сума стосується, відмічаються у спеціальній таблиці вище — знаком «х».

У загальній ситуації за січень–грудень 2025 року має бути нараховано у ряд. 22 сума військового збору 9600 грн (= 800 грн × 12).

Фізособи, зокрема громадяни України, які через війну зараз мешкають за кордоном, шукають способів провадити підприємницьку діяльність як ФОПи в Україні. Експерти системи "Експертус Головбух" на прикладі конкретних робочих ситуацій підкажуть, як правильно організувати таку діяльність, уникнути подвійного оподаткування та інших негативних наслідків

Про ЄСВ «за себе» у декларації з єдиного податку (Додаток 1)

Як правило, ЄСВ «за себе» платники єдиного податку нараховують собі на рівні мінімального. У січні–грудні 2026 р. — це по 1760 грн на місяць (= 8000 грн × 0,22). Правила заповнення Додатка 1 однакові для ФОП усіх груп єдиного податку.

При нарахуванні ЄСВ у декларації необхідно:

- заповнити Додаток 1 (ЄСВ). Якщо ЄСВ за ці місяці не сплачувався, то у графах 2 та 4 цифри ставиться «0,00»;

- заповнити графу 21 розділу VII декларації (сума ЄСВ з рядка «Усього» Додатка 1);

- зробити позначку «х» внизу декларації про подачу Додатка 1 у відповідному полі «До декларації додається:» (міститься над датою подачі декларації).

Аналогічно все при заповненні декларації єдинника за 2025 рік.

Також існує виняток щодо ЄСВ «за себе» у пенсіонерів та осіб з інвалідністю, які отримують пенсію або соціальну допомогу. Вони, як і раніше, звільняються від сплати ЄСВ «за себе» та НЕ повинні заповнювати й подавати додаток до декларації з єдиного податку узагалі. Незалежно від воєнного стану — це звільнення від сплати ЄСВ для них було й раніше. Отже, такі ФОП узагалі НЕ заповнюють ряд. 21 розділу VII основної частини декларації з суми ЄСВ. Однак згадані особи можуть заповнити й сплатити ЄСВ добровільно. Відповідне роз’яснення податківців є у системі ЗІР.

Увага: Додаток 1 (ЄСВ) не потрібно заповнювати та подавати ФОП, які є пенсіонерами, особами з інвалідністю, які отримують пенсію або соціальну допомогу, а також тими ФОП, які скористалися «воєнним» звільненням від ЄСВ і взагалі за жоден місяць звітного року ЄСВ не сплачували.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

Декларація платника єдиного податку групи 2: зразок заповнення 2026

Розглянемо тепер приклад заповнення податкової декларації для групи 2 єдиного податку за оновленою формою. Обсяг доходу ФОП при заповненні графи 03 розділу ІІІ декларації — 997126,35 грн. Цей розмір на суму податку не впливає, якщо не було перевищено ліміт доходу для групи 2 єдиного податку (834 мінімальні зарплати на 01 січня, тобто для 2025 року — 6 672 000 грн, = 8000 грн×834). Якщо ліміт було перевищено — треба нарахувати ще 15% від суми доходу на суму перевищення та перейти у групу 3 єдиного податку або на загальну систему оподаткування.