Депонована зарплата: порядок обліку, проводки та приклад

Депонована заробітна плата: зручний алгоритм нарахування та обліку

Роботодавець зобов’язаний виплачувати заробітну плату працівникам регулярно у робочі дні не рідше двох разів на місяць (ч. 1 ст. 115 КЗпП). Та ще й дотримуватися двох умов:

- проміжок часу між виплатами не перевищує 16 календарних днів;

- зарплату виплачує не пізніше 7 днів після закінчення періоду, за який її виплачують.

Однак іноді працівники не мають змоги отримати свій заробіток у визначений день. У такому випадку касир не може тримати в себе невиплачену суму понад встановлений ліміт каси та її треба депонувати. Це один з «мінусів» виплати зарплати готівкою.

Депонована зарплата — це готівка, одержана суб’єктами господарювання для виплат, пов’язаних з оплатою праці, та не виплачена в установлений строк окремим фізичним особам (п. 1.6 Положення про ведення касових операцій у національній валюті в Україні, затверджене постановою Правління НБУ від 29.12.2017 № 148, далі — Положення № 148).

Розрахунок відпускних під час війни

Крок 1. Оформлюємо документи

Депонована зарплата: документальне оформлення. На виплату зарплати підприємство може використати як гроші, отримані у банку, так і власну виручку. Розглянемо обидва випадки.

Якщо для виплати зарплат використовують кошти, отримані в банку. Гроші, які ви зняли з розрахункового рахунку, маєте видати працівникам протягом 3-х робочих днів. В цей строк входить день одержання готівки.

Готівку, яку одержали в банку і не використали за призначенням протягом установлених вище строків, підприємство має повернути до банку не пізніше наступного робочого дня банку або може залишити в касі (у межах установленого ліміту).

Підприємство виплачує зарплату за рахунок виручки. Порядок депонування буде ідентичним випадку, коли готівку на виплату зарплати отримали в банку.

Тут можливі два варіанти. Перший – це коли виручка, яку компанія планувала використати на виплату зарплати, не перевищує ліміту каси. Другий – виручка вище готівкового ліміту. У першому випадку готівку здавати до банку не обов’язково. Зберігати «понадлімітну» готівку можна у сумі, що зазначена в переданих до каси відомостях на виплату грошей, протягом 3-х робочих днів з дня настання строків таких виплат.

Якщо строк, протягом якого можна зберігати кошти закінчився, касир має (див. п. 31 Положення № 148):

- у видатковій відомості навпроти прізвища осіб, яким не виплатив коштів, поставити відбиток штампа або зробити напис «Депоновано»;

- скласти реєстр депонованих сум;

- у кінці видаткової відомості зазначити фактично виплачену суму та недоодержану суму виплат, яка підлягає депонуванню;

- звірити виплачені і депоновані суми із загальним підсумком за видатковою відомістю і засвідчити напис своїм підписом;

- зробити відповідний запис у касовій книзі згідно з виписаним бухгалтерією видатковим касовим ордером на фактично видану суму за видатковою відомістю.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Після цього бухгалтер повинен:

- перевірити записи, зроблені касиром у відомості на виплату готівки;

- підрахувати видані та депоновані суми за відомістю;

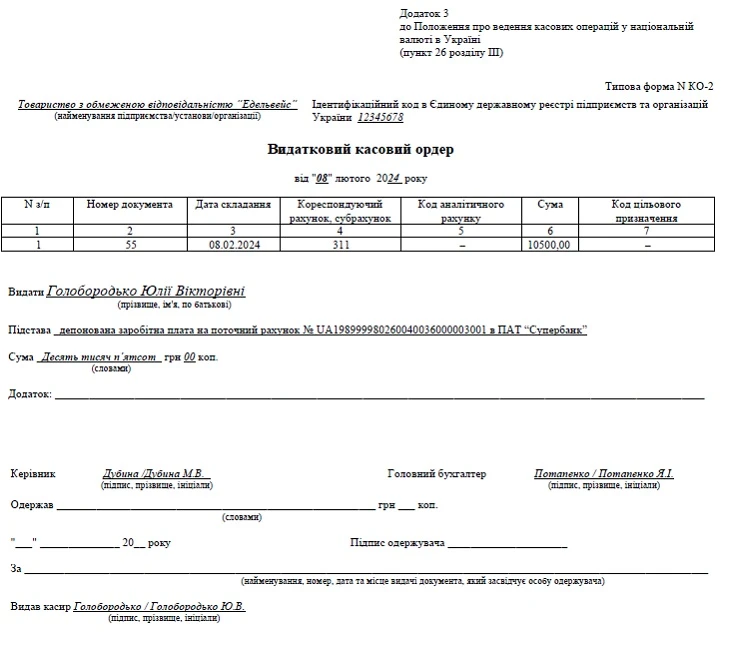

- оформити один загальний видатковий касовий ордер (далі – ВКО) на суму депонованої зарплати, яка підлягає здачі до банку.

Якщо виплачуєте працівникові зарплату за ВКО, зверніть увагу, що видати готівку за цим документом можна лише в день його складання (абз. 3 п. 32 Положення № 148). Тому, якщо працівник не звернувся за отриманням заробітної плати в день складання ВКО, касир зобов’язаний повернути такий ВКО до бухгалтерії, а бухгалтер, у свою чергу, — анулювати цей документ. При цьому в журналі реєстрації прибуткових і видаткових касових документів потрібно зробити відмітку про те, що документ оплачений не був.

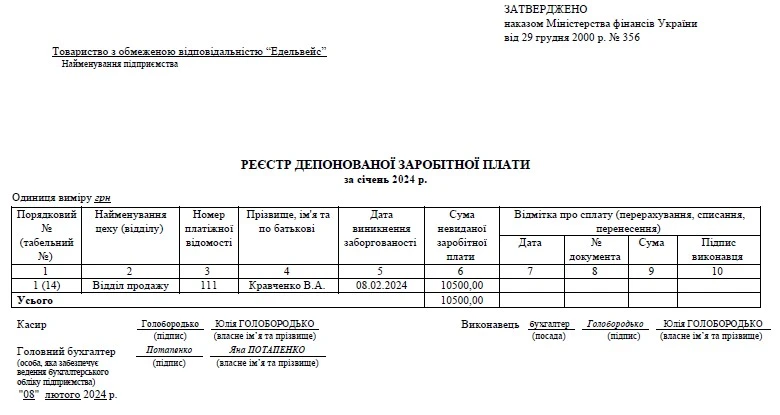

Форму реєстру депонованих сум можна знайти в додатку до Методичних рекомендацій по застосуванню регістрів бухгалтерського обліку, затверджених наказом Мінфіну від 29.12.2000 № 356. Або ж розробити власний бланк – це можна, так як він не належить до касових документів з Положення № 148. Цей реєстр призначений для ведення аналітичного обліку розрахунків за сумою заробітної плати, не отриманої з каси підприємства у строк, установлений для її виплати. Складає реєстр касир за кожен період виплати заробітної плати окремо.

Суми депонованої заробітної плати, не виплачені на початок року, переносять з реєстрів за попередній рік до реєстру депонованої заробітної плати поточного року. Перевіряє реєстри головний бухгалтер.

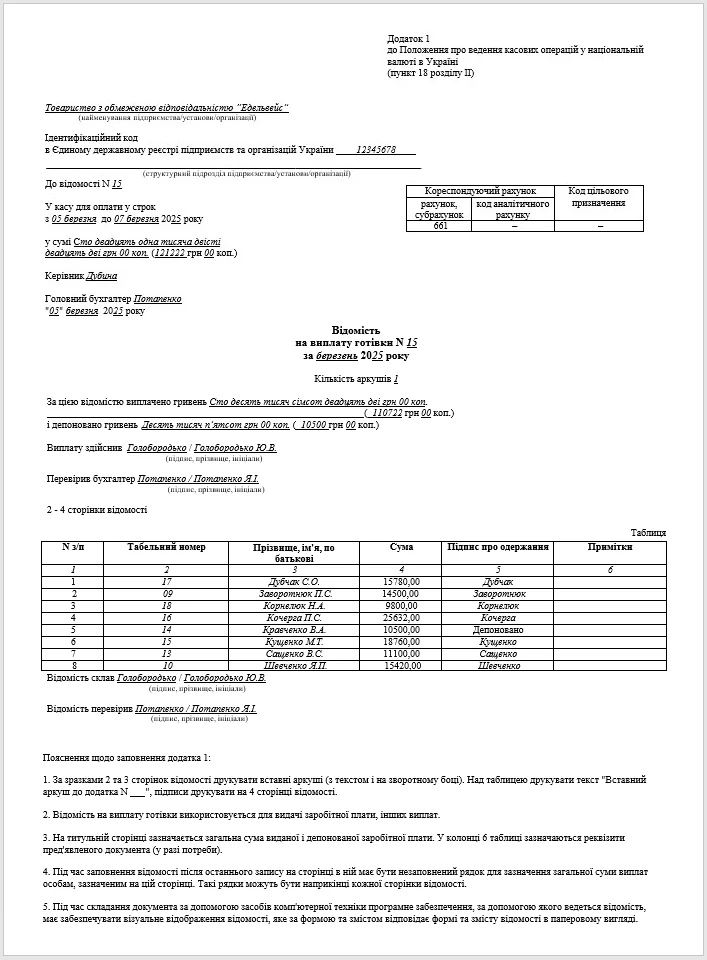

Приклад 1. Касир підприємства 06.03.2025 р. одержав у банку за чеком грошові кошти на виплату заробітної плати за другу половину лютого 2025 року в сумі 121222,00 грн. Бухгалтер підприємства оформив ПКО на цю суму. Оскільки працівник відділу продажів Кравченко В.А. через тимчасову непрацездатність був відсутній на роботі, то його зарплату депонували. Сума депонованої зарплати – 10500,00 грн. На суму фактично виплаченої і депонованої заробітної плати бухгалтер підприємства оформив ВКО, на підставі яких касир у цей же день здійснив записи в касовій книзі.

10.03.2025 р. суму депонованої заробітної плати здали до банку.

Тож сума виплаченої заробітної плати дорівнює 110722,00 грн (= 121222 – 10500).

Розглянемо відомість на виплату готівки зразок заповнення, ВКО і реєстр депонованої заробітної плати – див. нижченаведені приклади.

Крок 2. Показуємо депонування в бухобліку

Для відображення депонованих сум в бух обліку використовують субрахунок 662 «Розрахунки з депонентами». Аналітичний облік розрахунків з депонентами ведіть за кожним працівником і за видами виплат. За кредитом субрахунку 662 в кореспонденції з дебетом субрахунку 661 «Розрахунки за заробітною платою» відображайте заборгованість підприємства із заробітної плати, що виникла при одержанні готівки для виплати через свою касу та неотриманні її працівниками в установлений для цього строк. За дебетом субрахунку 662 – погашення заборгованості перед депонентами. Розглянемо конкретну ситуацію.

Приклад 2. Облік депонованої зарплати

Візьмемо ситуацію із Прикладу 1, припустимо, що заробітну плату Кравченку В.А за лютий 2025 року виплатили 21.03.2025 (разом із зарплатою за першу половину березня 2025 року).

Облік розрахунків із депонентом наведемо у таблиці нижче.

БУХГАЛТЕРСЬКИЙ ОБЛІК ДЕПОНУВАННЯ ЗАРПЛАТИ | ||||

№ з/п | Зміст господарської операції | Дт | Кт | Сума, |

1 | Нараховано заробітну плату Кравченку В. А. за лютий 2025 року | 92 | 661 | 13636,36 |

2 | Нараховано ЄСВ на зарплату (=13636,36 грн × 22%) | 92 | 651 | 3000,00 |

3 | Утримано із зарплати: | |||

─ ПДФО (=13636,36 грн × 18%) | 661 | 641 | 2454,54 | |

─ військовий збір (=13636,36 грн × 5%) | 661 | 642 | 681,82 | |

4 | Перераховано до бюджету (з урахуванням сум, сплачених під час виплати авансу) | |||

─ ЄСВ | 651 | 311 | 3000,00 | |

─ ПДФО | 641 | 311 | 2454,54 | |

─ військовий збір | 642 | 311 | 681,82 | |

5 | Отримано в касу з поточного рахунка в банку готівку для виплати заробітної плати (=13636,36 – 2454,54 – 681,82) | 301 | 311 | 10 500,00 |

6 | Депоновано заробітну плату | 661 | 662 | 10 500,00 |

7 | Внесено депоновану заробітну плату на поточний рахунок у банку | 311 | 301 | 10 500,00 |

8 | Отримано депоновану зарплату в касу | 301 | 311 | 10 500,0 |

9 | Погашено заборгованість перед Кравченком В.А. з березневою заробітною платою | 662 | 301 | 10 500,00 |

Крок 3. Нараховуємо «зарплатні» податки

Зверніть увагу, що навіть якщо заробітна плата не виплачена та була депонована, то ПДФО, військовий збір і ЄСВ все одно мають бути сплачені.

Під час кожної виплати оподатковуваного доходу потрібно перерахувати (сплатити) до бюджету ПДФО та військовий збір. Тобто підприємство одночасно з поданням документів до банку на отримання готівкових коштів для виплати з каси належної працівникам заробітної плати, сплачує (перераховує) суми утриманого податку та збору до бюджету (пп. 168.1.2 ПК). Банки не мають права приймати платіжні документи на виплату доходу, які не передбачають сплати (перерахування) ПДФО до бюджету.

Якщо заробітна плата виплачується працівникам із виручки, ПДФО і військовий збір мають бути сплачені впродовж банківського дня, що настає за днем виплати (пп. 168.1.4 ПК).

Якщо заробітну плату нарахували, але не виплатили, сплатити ПДФО і військовий збір маєте протягом 30 календарних днів, наступних за останнім днем місяця, за який нарахували, але не виплатили суми заробітку (пп 168.1.5, пп. 49.18.1, п. 57.1 ПК).

Що стосується ЄСВ, то знову ж таки банки мають право приймати документи на видачу (перерахування) заробітної плати тільки, якщо страхувальник подав одночасно розрахункові документи на перерахування ЄСВ (ч. 2 ст. 24 Закону «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464-VI, далі ― Закон про ЄСВ). При чому банк контролює, щоб сума ЄСВ до сплати була не меншою, ніж 22% суми коштів для виплати зарплати, зазначеної в грошових чеках, платіжних інструкціях та інших розрахункових документах.

Якщо для виплати заробітної плати використовується виручка, то строку перерахування ЄСВ потрібно дотримувати і в разі несвоєчасної виплати заробітної плати (доходу). Тобто якщо заробітна плата нарахована, але не виплачена, то доведеться сплатити ЄСВ не пізніше 20-го числа місяця, наступного за місяцем нарахування доходу (для гірничих підприємств — не пізніше 28-го числа). Це випливає з положень абзацу першого ч. 8 ст. 9 Закону про ЄСВ.

Якщо працівник так і не отримав зарплати: депонована заробітна плата — списання?

Депоновану заробітну плату працівник може отримати впродовж 3-х років (ч. 1 ст. 257 ЦК). Про це свого часу говорив Мінфін (лист від 26.11.2004 № 31-03140-02-13/21911).

Дотримання строку позовної давності та обґрунтованості сум, які обліковують на рахунках обліку розрахунків з депонентами, перевіряють під час проведення інвентаризації розрахунків (п. 7.3 Положення про інвентаризацію активів та зобов’язань, затвердженого наказом Мінфіну від 02.09.2014 № 879).

Формально закінчення строку позовної давності дає право списати кредиторську заборгованість на підставі результатів проведеної інвентаризації розрахунків як таку, що є безнадійною для стягнення. Однак зверніть увагу, що на час COVID-карантину та у період дії воєнного стану в Україні перебіг строків позовної давності призупинений. Крім того, питання треба поставити так: а чи можна взагалі списати заборгованість з депонованої зарплати на підставі спливу строку позовної давності?

Податківці вважають, що не можна. За їхніми роз’ясненнями до заробітної плати, нарахованої до виплати у грошовій формі, не застосовують позовної давності, а заборгованість із заробітної плати не підпадає під визначення «безнадійної» (лист ДПАУ від 02.09.2004 № 16873/7/15-1117).

То як же бути? Вважаємо, що якщо працівник не зміг своєчасно отримати належну йому суму заробітної плати, то це не позбавляє його права отримати її в будь-який інший час (без обмеження строком). Тобто немає підстав списувати заборгованість за депонованою заробітною платою, тобто її слід обліковувати на балансі до повного погашення. Ось чому.

1. Цивільний кодекс не регулює сфери трудових відносин. Для цього є трудове законодавство. Трудові спори (у т. ч. й щодо стягнення належних сум зарплати) розглядають з дотриманням вимог ст. 233 КЗпП.

2. У разі порушення законодавства про оплату праці працівник має право звернутися до суду з позовом про стягнення належної йому заробітної плати без обмеження будь-яким строком (ч. 2 ст. 233 КЗпП).

На вимогу працівника йому мають невідкладно виплатити суму депонованої зарплати. Якщо роботодавець відмовиться це зробити, він порушить трудові права працівника. У такому випадку працівник вправі звернутися до суду. Як свідчить судова практика, рішення за такими позовами ухвалюють на користь працівників.

Однак на практиці, якщо у підприємства виникла депонована зарплата, за якою ніхто впродовж 3-х років не звертається, то слід діяти в залежності від обставин цієї ситуації (працівник зник без вісти – є відповідна процедура й можна отримати довідку з поліції; працівник звільнений за неявки на роботу. Виходить на контакт і відмовляється у листі від цієї суми зарплати або ж виписує довіреність на отримання цих грошей і гроші видаються довіреній особі; кошти переказуються на його банківський рахунок, поштовим переказом тощо). Тобто списання такої заборгованості слід обґрунтувати в інший спосіб, ніж сплив строку позовної давності.