Депонирование зарплаты

Депонирование зарплаты: удобный алгоритм начисления и учета

Работодатель обязан выплачивать заработную плату работникам регулярно в рабочие дни не реже двух раз в месяц (ч. 1 ст. 115 КЗоТ). Да еще и соблюдать два условия:

- промежуток времени между выплатами не превышает 16 календарных дней;

- зарплату выплачивает не позднее 7 дней после окончания периода, за который ее выплачивают.

Однако иногда работники не могут получить свой заработок в определенный день. В таком случае кассир не может держать у себя невыплаченную сумму сверх установленного лимита кассы и ее нужно депонировать. Это один из «минусов» выплаты зарплаты наличными.

Депонированная зарплата — это наличные деньги, полученные субъектами хозяйствования для выплат, связанных с оплатой труда, и не выплаченные в установленный срок отдельным физическим лицам (п. 1.6 Положение о ведении кассовых операций в национальной валюте в Украине, утвержденное постановлением Правления НБУ от 29.12.2017 № 148, далее — Положение № 148).

Розрахунок відпускних під час війни

Шаг 1. Оформляем документы

Депонированная зарплата: документальное оформление. В выплату зарплаты предприятие может использовать как деньги, полученные в банке, так и собственную выручку. Рассмотрим оба случая.

Если для выплат зарплат используют средства, полученные в банке. Деньги, которые вы сняли с расчетного счета, должны выдать работникам в течение 3-х рабочих дней. В этот срок входит день обналичивания.

Наличные деньги, полученные в банке и не использованные по назначению в течение установленных выше сроков, предприятие должно вернуть в банк не позднее следующего рабочего дня банка или может оставить в кассе (в пределах установленного лимита).

Выплата депонированной зарплаты предприятием за счет выручки. Порядок депонирования будет идентичным случаю, когда наличные деньги на выплату зарплаты получили в банке.

Здесь возможны два варианта. Первый – это когда выручка, которую компания планировала использовать на выплату зарплаты, не превышает лимита кассы. Второй — выручка выше наличного лимита. В первом случае наличные деньги сдавать в банк не обязательно. Хранить «сверхлимитную» наличность можно в сумме, указанной в переданных в кассу ведомостях на выплату денег, в течение 3-х рабочих дней со дня наступления сроков таких выплат.

Если срок, в течение которого можно хранить средства, истек, кассир имеет (см. п. 31 Положения № 148):

- в расходной ведомости против фамилии лиц, которым не выплатил средств, поставить отпечаток штампа или сделать надпись «Депонировано»;

- составить реестр депонированных сумм;

- в конце расходной ведомости указать фактически выплаченную сумму и недополученную сумму выплат, подлежащую депонированию;

- сверить выплаченные и депонированные суммы с общим итогом по расходной ведомости и заверить надпись своей подписью;

- сделать соответствующую запись в кассовой книге в соответствии с выписанным бухгалтерией расходным кассовым ордером на фактически выданную сумму по расходной ведомости.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

После этого бухгалтер должен:

- проверить записи, сделанные кассиром в ведомость на выплату наличных;

- подсчитать изданные и депонированные суммы по ведомости;

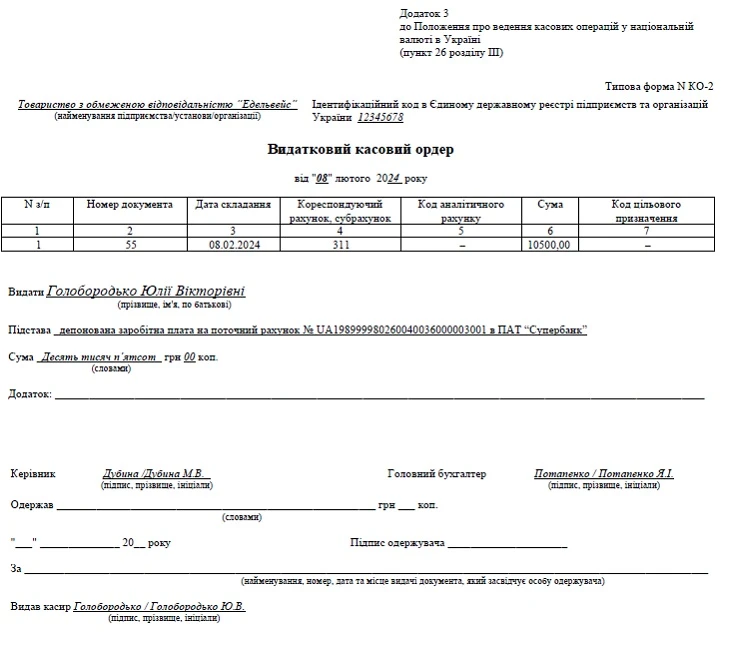

- оформить один общий расходный кассовый ордер (далее — РКО) на сумму депонированной зарплаты, подлежащей сдаче в банк.

Если выплачиваете работнику зарплату по ВКО, обратите внимание, что выдать наличные деньги по этому документу можно только в день его составления (абз. 3 п. 32 Положения № 148). Поэтому если работник не обратился за получением заработной платы в день составления ВКО, кассир обязан вернуть такой ВКО в бухгалтерию, а бухгалтер, в свою очередь, — аннулировать этот документ. При этом в журнале регистрации доходных и расходных кассовых документов следует сделать отметку о том, что документ оплачен не был.

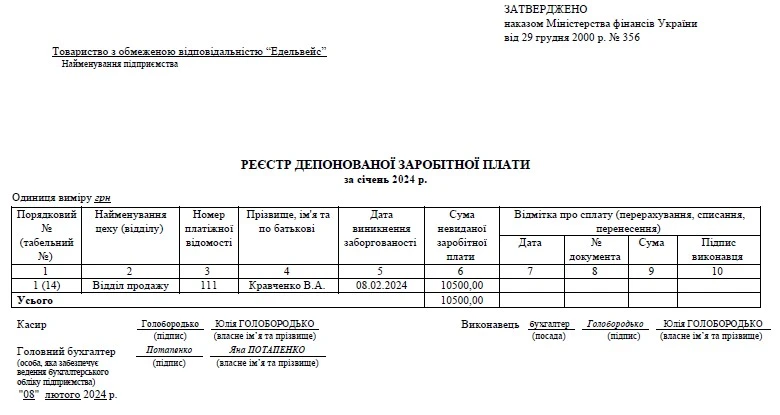

Форму реестра депонированных сумм можно найти в приложении к Методическим рекомендациям по применению регистров бухгалтерского учета, утвержденные приказом Минфина от 29.12.2000 № 356. Или разработать собственный бланк — это можно, так как он не относится к кассовым документам из Положения № 148. Данный реестр предназначен для ведения аналитического учета расчетов по сумме заработной платы, не полученной из кассы предприятия в срок, установленный для ее выплаты. Составляет реестр кассир за каждый период выплаты заработной платы отдельно.

Суммы депонированной заработной платы, не выплаченные на начало года, переносят из реестров за предыдущий год в реестр депонированной заработной платы в текущем году. Проверяет реестры главный бухгалтер.

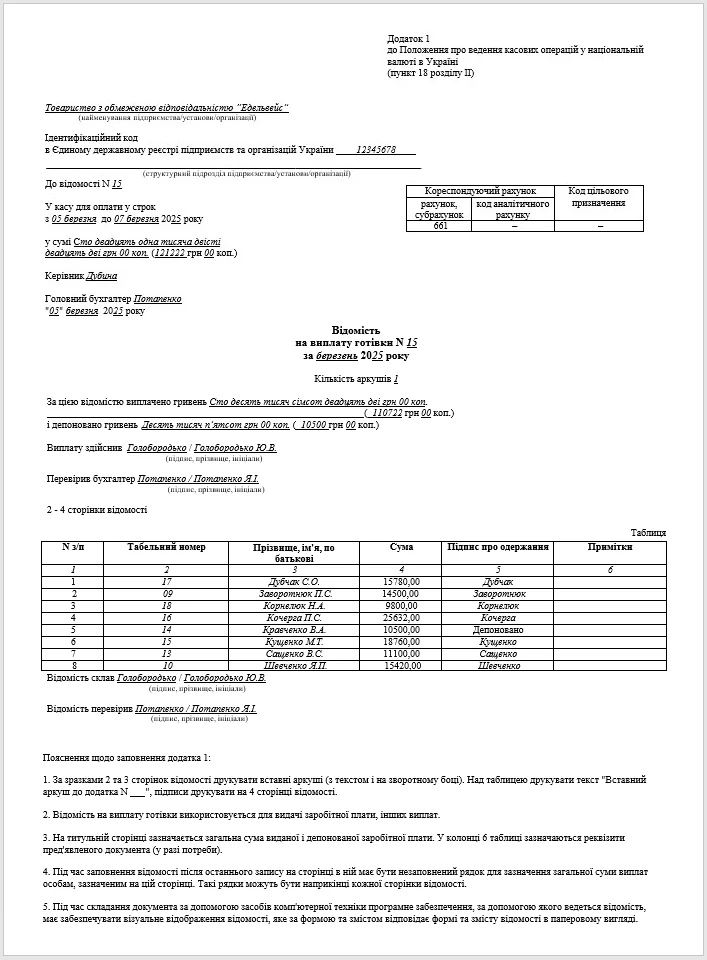

Пример 1. Кассир предприятия 06.03.2025 г. получил в банке по чеку денежные средства на выплату заработной платы за вторую половину февраля 2025 в сумме 121222,00 грн. Бухгалтер предприятия оформил РКО на эту сумму. Так как работник отдела продаж Кравченко В.А. из-за временной нетрудоспособности отсутствовал на работе, его зарплату депонировали. Сумма депонированной зарплаты – 10 500,00 грн. На сумму фактически выплаченной и депонированной заработной платы бухгалтер предприятия оформил РКО, на основании которых кассир в этот же день совершил записи в кассовой книге.

10.03.2025 г. сумму депонированной заработной платы сдали в банк.

Так что сумма выплаченной заработной платы равна 110722,00 грн (= 121222 – 10500).

Рассмотрим ведомость на выплату наличных образцов заполнения, РКО и реестр депонированной заработной платы – см. приведенные ниже примеры.

Шаг 2. Показываем депонирование зарплаты в бухучете

Для отражения депонированных сумм в бух учете используют субсчет 662 «Расчеты с депонентами». Аналитический учет расчетов с депонентами ведите по каждому работнику и по видам выплат. По кредиту субсчета 662 в корреспонденции с дебетом субсчета 661 «Расчеты по заработной плате» отражайте задолженность предприятия по заработной плате, возникшей при получении наличных средств для выплаты через свою кассу и неполучении ее работниками в установленный для этого срок. За дебетом субсчета 662 – погашение задолженности перед депонентами. Рассмотрим конкретную ситуацию.

Пример 2. Депонированная заработная плата — учет

Возьмем ситуацию из Примера 1, предположим, что заработную плату Кравченко В.А за февраль 2025 выплатили 21.03.2025 (вместе с зарплатой за первую половину марта 2025).

Учет расчетов с депонентом приведем в таблице ниже.

БУХГАЛТЕРСКИЙ УЧЕТ ДЕПОНИРОВАНИЯ ЗАРПЛАТЫ | ||||

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, |

1 | Начислена заработная плата Кравченко В. А. за февраль 2025 года | 92 | 661 | 13636,36 |

2 | Начислено ЕСВ на зарплату (=13636,36 грн × 22%) | 92 | 651 | 3000,00 |

3 | Удержано из зарплаты: | |||

─ НДФЛ (=13636,36 грн × 18%) | 661 | 641 | 2454,54 | |

─ военный сбор (=13636,36 грн × 5%) | 661 | 642 | 681,82 | |

4 | Перечислено в бюджет (с учетом сумм, уплаченных при выплате аванса) | |||

─ ЕСВ | 651 | 311 | 3000,00 | |

─ НДФЛ | 641 | 311 | 2454,54 | |

─ военный сбор | 642 | 311 | 681,82 | |

5 | Получены в кассу с текущего счета в банке наличные деньги для выплаты заработной платы (=13636,36 – 2454,54 – 681,82) | 301 | 311 | 10 500,00 |

6 | Депонирована заработная плата | 661 | 662 | 10500,00 |

7 | Внесена депонированная заработная плата на текущий счет в банке | 311 | 301 | 10500,00 |

8 | Получена депонированная зарплата в кассу | 301 | 311 | 10500,0 |

9 | Погашена задолженность перед Кравченко В. А. с мартовской заработной платой | 662 | 301 | 10500,00 |

Шаг 3. Начисляем «зарплатные» налоги

Обратите внимание, что даже если заработная плата не выплачена и депонирована, то НДФЛ, военный сбор и ЕСВ все равно должны быть уплачены.

При каждой выплате налогооблагаемого дохода нужно перечислить (уплатить) в бюджет НДФЛ и военный сбор. То есть предприятие одновременно с представлением документов в банк на получение наличных средств для выплаты из кассы причитающейся работникам заработной платы, уплачивает (перечисляет) суммы удержанного налога и сбора в бюджет (пп. 168.1.2 НК). Банки не имеют права принимать платежные документы на выплату дохода, не предусматривающие уплату (перечисление) НДФЛ в бюджет.

Если заработная плата выплачивается работникам по выручке, НДФЛ и военный сбор должны быть уплачены в течение банковского дня, следующего за днем выплаты (пп. 168.1.4 НК).

Если заработную плату насчитали, но не выплатили, уплатить НДФЛ и военный сбор должны в течение 30 календарных дней, следующих за последним днем месяца, за который насчитали, но не выплатили суммы заработка ( пп 168.1.5, пп. 49.18.1, п. 57.1 НК).

Что касается ЕСВ, то опять же банки имеют право принимать документы на выдачу (перечисление) заработной платы только, если страхователь предоставил одновременно расчетные документы на перечисление ЕСВ (ч. 2 ст. 24 Закона «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464-VI, далее — Закон о ЕСВ). Причем банк контролирует, чтобы сумма ЕСВ к уплате была не меньше 22% суммы средств для выплаты зарплаты, указанной в денежных чеках, платежных инструкциях и других расчетных документах.

Если для выплаты заработной платы используется выручка, то срок перечисления ЕСВ следует соблюдать и в случае несвоевременной выплаты заработной платы (дохода). То есть если заработная плата начислена, но не выплачена, то придется уплатить ЕСВ не позднее 20 числа месяца, следующего за месяцем начисления дохода (для горных предприятий — не позднее 28 числа). Это следует из положений абзаца первого ч. 8 ст. 9 Закона о ЕСВ.

Если работник так и не получил зарплаты

Депонированная зарплата может быть получена работником в течение 3-х лет (ч. 1 ст. 257 ГК). Об этом в свое время говорил Минфин (письмо от 26.11.2004 № 31-03140-02-13/21911).

Соблюдение срока исковой давности и обоснованности сумм, учитывающих на счетах учета расчетов с депонентами, проверяют при проведении инвентаризации расчетов (п. 7.3 Положения об инвентаризации активов и обязательств, утвержденного приказом Минфина от 02.09.2014 № 879).

Формально истечение срока исковой давности дает право списать кредиторскую задолженность на основании результатов проведенной инвентаризации расчетов как безнадежной для взыскания. Однако обратите внимание, что на время COVID-карантина и в период военного положения в Украине, течение сроков исковой давности приостановлено. Кроме того, вопрос нужно задать так: а можно ли вообще списать задолженность по депонированной зарплате на основании истечения срока исковой давности?

Налоговики считают, что нельзя. По их разъяснениям к заработной плате, начисленной к выплате в денежной форме, не применяют исковую давность, а задолженность по заработной плате не подпадает под определение «безнадежной» (письмо ГНАУ от 02.09.2004 № 16873/7/15-1117).

Так как же быть? Полагаем, что если работник не смог своевременно получить причитающуюся ему сумму заработной платы, то это не лишает его права получить ее в любое другое время (без ограничения сроком). То есть нет оснований списывать задолженность по депонированной заработной плате, то есть ее следует учитывать на балансе до полного погашения. Вот почему.

1. Гражданский кодекс не регулирует сферу трудовых отношений. Для этого есть трудовое законодательство. Трудовые споры (в т.ч. и по взысканию причитающихся сумм зарплаты) рассматривают с соблюдением требований ст. 233 КЗоТ.

2. В случае нарушения законодательства об оплате труда работник вправе обратиться в суд с иском о взыскании причитающейся ему заработной платы без ограничения любым сроком (ч. 2 ст. 233 КЗоТ).

По требованию работника ему должны безотлагательно выплатить сумму депонированной зарплаты. Если работодатель откажется это сделать, он нарушит трудовые права работника. В таком случае работник вправе обратиться в суд. Как свидетельствует судебная практика, решение по таким искам принимается в пользу работников.

Однако на практике, если у предприятия возникла депонированная зарплата, за которой никто в течение 3-х лет не обращается, то следует действовать в зависимости от обстоятельств этой ситуации (работник пропал без вести — есть соответствующая процедура и можно получить справку из полиции; работник уволен за неявку на работу. Выходит на контакт и отказывается в письме от этой суммы зарплаты или выписывает доверенность на получение этих денег и деньги выдаются доверенному лицу; средства переводятся на его банковский счет, почтовым переводом и т.п.). То есть списание такой задолженности следует обосновать другим способом, чем истечение срока исковой давности.