Дивіденди членам фермерського господарства: як оформити та які податки утримати

Членами фермерського господарства (ФГ) можуть бути подружжя, їхні батьки, діти, які досягли 14-річного віку, інші члени сім’ї, родичі, які об’єдналися для спільного ведення ФГ, визнають і дотримують положення установчого документа ФГ. Членами ФГ не можуть бути особи, які працюють у ньому за трудовим договором / контрактом (ч. 1 ст. 3 Закону № 973).

Це означає, що члени ФГ не належать до найманих працівників. Для них участь у ФГ є формою підприємницької діяльності. Отже, вони отримують від ФГ не зарплату, а частину чистого прибутку.

Чого очікувати агропідприємствам у 2026 році

Як розподілити прибуток між членами ФГ

Прибуток між членами ФГ можна розподіляти залежно від:

- внеску до статутного капіталу;

- трудової участі кожного члена.

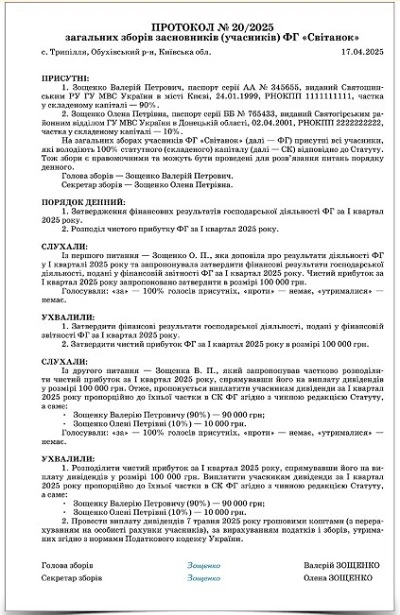

Конкретний варіант розподілу встановлюють у статуті та інших внутрішніх документах ФГ — розпорядженні голови, рішенні зборів, оформленому протоколі тощо.

![]() Статут ФГ може також передбачати змішану виплату дивідендів. Тобто одну частину прибутку (наприклад, 70%) розподіляють залежно від внеску до статутного капіталу, а другу (наприклад, 30%) — залежно від трудової участі.

Статут ФГ може також передбачати змішану виплату дивідендів. Тобто одну частину прибутку (наприклад, 70%) розподіляють залежно від внеску до статутного капіталу, а другу (наприклад, 30%) — залежно від трудової участі.

З погляду оподаткування до дивідендів прирівнюють платіж у грошовій або негрошовій формі, що здійснює юридична особа на користь її засновника та/або учасника (учасників) у зв’язку з розподілом чистого прибутку / його частини (пп. 14.1.49 Податкового кодексу України; ПК). Тому з метою оподаткування будь-яку виплату доходу — і залежно від внеску, і залежно від трудової участі — на користь члена ФГ у зв’язку з розподілом чистого прибутку слід вважати дивідендами.

![]() Дивідендами є всі способи розподілу чистого прибутку в ФГ з метою оподаткування.

Дивідендами є всі способи розподілу чистого прибутку в ФГ з метою оподаткування.

Якщо членам ФГ виплачують якийсь дохід, але не з чистого прибутку (наприклад, ФГ має збитки або ще не отримало прибутку тощо), вважати його дивідендами немає підстав.

Члени фермерських господарств, які в 2024 році сплачували ЄСВ, мають ще й відзвітувати про сплачені внески. Допоможемо правильно заповнити та подати ЄСВ-звітність

Як оформити та облікувати виплату

Нормативні документи не передбачають порядку оформлення виплати дивідендів. Тому ФГ встановлює його на власний розсуд у статуті.

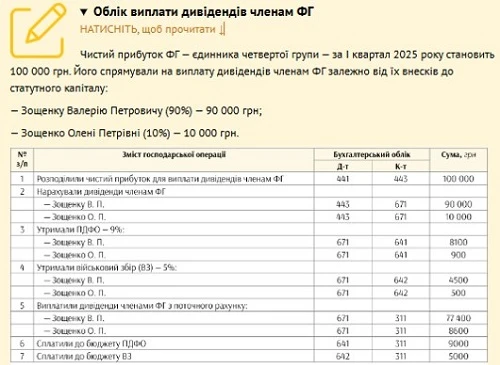

Статут може передбачати, що розмір виплати визначають загальні збори членів ФГ. У цьому разі збори розв’язують це питання та документують протоколом (див. Додаток). На підставі протоколу голова ФГ може видати розпорядження бухгалтерові нарахувати та виплатити дивіденди. Бухгалтер нараховує дивіденди в бухгалтерському обліку, утримує та перераховує податки, виплачує дивіденди готівкою з каси ФГ або перераховує їх на банківські (карткові) рахунки членів ФГ.

Зразок заповнення Протоколу про виплату дивідендів

Наприклад, встановлено, що нарахування у визначеній статутом пропорції і виплату провадять кожного кварталу за його наслідками, протягом місяця, що настає за останнім місяцем звітного кварталу. Бухгалтер нараховує й за умови, що голова ФГ погодить, перераховує (виплачує) дивіденди й сплачує податки.

![]() Дивіденди нараховують з чистого прибутку за відповідний період. Джерелом інформації про розмір прибутку є позитивне значення рядка 2350 Звіту про фінансові результати (Звіту про сукупний дохід) за формою № 2, Фінансового звіту суб’єкта малого підприємництва за формою № 2-м або Спрощеного фінансового звіту суб’єкта малого підприємництва за формою № 2-мс.

Дивіденди нараховують з чистого прибутку за відповідний період. Джерелом інформації про розмір прибутку є позитивне значення рядка 2350 Звіту про фінансові результати (Звіту про сукупний дохід) за формою № 2, Фінансового звіту суб’єкта малого підприємництва за формою № 2-м або Спрощеного фінансового звіту суб’єкта малого підприємництва за формою № 2-мс.

Облік виплати дивідендів членам ФГ

Оподаткування дивідендів розглянемо докладніше.

Які податки утримати під час виплати дивідендів членам ФГ

Дивіденди включають до бази оподаткування ПДФО (пп. 14.1.268, пп. 164.2.8 ПК). Їх оподатковують за такими ставками:

- 5% — для доходів у вигляді дивідендів за акціями та корпоративними правами, нарахованими резидентами — платниками податку на прибуток підприємств. Виняток — доходи у вигляді дивідендів за акціями, інвестиційними сертифікатами, які виплачують інститути спільного інвестування;

- 9% — для доходів у вигляді дивідендів за акціями та/або інвестиційними сертифікатами, корпоративними правами, нарахованими нерезидентами, інститутами спільного інвестування та суб’єктами господарювання, що не є платниками податку на прибуток;

- 18% — для інших пасивних доходів, у т. ч. дивідендів, окрім зазначених вище (п. 167.5 ПК).

Тож, якщо членам ФГ виплачують дивіденди залежно від розміру внеску до статутного капіталу господарства, їх оподатковують за ставкою:

- 5% — якщо ФГ є платником податку на прибуток;

- 9% — якщо ФГ є платником єдиного податку третьої або четвертої груп (ІПК ДПС від 07.08.2024 № 3993/ІПК/99-00-24-03-03/ІПК).

Якщо членам ФГ виплачують дивіденди залежно від трудової участі, їх оподатковують за ставкою 18%.

У разі, якщо виплата членам ФГ не є дивідендами, вона є виплатою іншого доходу, яку включають до загального місячного (річного) оподатковуваного доходу фізичних осіб (членів ФГ) як інші доходи та оподатковують за ставкою 18% (пп. 164.2.20, п. 167.1 ПК).

У 4ДФ відображають:

- дивіденди — з ознакою доходу «109»;

- іншу виплату (інший дохід) — з ознакою доходу «127».

Оскільки з дивідендів утримують ПДФО, то їх виплату членам ФГ оподатковують також і ВЗ за ставкою 5% (пп. 1.2 п. 16-1 підрозд. 10 розд. ХХ ПК).

Чи включати ПДФО та ВЗ до складу МПЗ

Податківці роз’яснюють, що суму ПДФО та ВЗ, сплачених із доходу, що виплачується члену ФГ пропорційно до його трудової участі в діяльності ФГ, враховують під час визначення МПЗ.

Під час отримання інших доходів, у т. ч. із дивідендів, фізична особа, яка не перебуває з платником податку в трудових або цивільно-правових відносинах, суму ПДФО та ВЗ, сплачених з такого доходу, не враховує під час визначення МПЗ.

Чи нараховувати ЄСВ на суми дивідендів членам ФГ