ЕСВ 2024/2025

Что такое ЕСВ (единый социальный взнос)?

ЕСВ — это обязательный консолидированный платеж, уплачиваемый либо застрахованным лицом самостоятельно или работодатель делает это за него.

Національна сертифікація бухгалтерів — 2025

Ставки ЕСВ 2024

22% – это основная ставка единого взноса на 2024 год, по которой исчисляется минимальный страховой взнос.

СТАВКИ ЕСВ 2024 | |||

22% | связанные с лицами с инвалидностью | ||

8,41% | 5,5% | 5,3% | |

основная ставка, зарплата, вознаграждение по ГПД*, платеж за себя с доходов ФЛП и т.д. | применяют предприятия, учреждения и организации, ФЛП и ФЛП по зарплате работников с инвалидностью* | применяют только предприятия и ОО лиц с инвалидностью. Условия:

| применяют только предприятия и всеукраинских ОО лиц с инвалидностью, в т. ч. обществ УТОГ и УТОС. Условия:

|

* в т. ч. и лиц с инвалидностью. Сниженная ставка 8,41% применяется только в отношении зарплат лиц с инвалидностью, но не в отношении выплат по ГПД или предпринимательских доходов (п. 5 раздела ІІІ Инструкции о порядке начисления и уплаты ЕСВ, приказ Минфина от 20.04.2015 № 449, разъяснение ГНС 201.04.01 ОИР); **ч. 14 ст. 8 Закона «О сборе и учете ЕСВ» от 08.07.2010 № 2464-VI (далее – Закон о ЕСВ) | |||

Ставку ЕСВ 8,41% применяют с даты установления работнику группы инвалидности, но не ранее даты получения работодателем заверенной копии справки к акту осмотра в медико-социальной экспертной комиссии по дате прекращения инвалидности.

Для резидента Дія Сіті действует ставка ЕСВ 22% от минимальной заработной платы (МЗП):

- на сумму начисленной каждому застрахованному лицу заработной платы;

- на сумму вознаграждения физическим лицам за выполнение работ (оказание услуг) за гиг-контрактами (ст. 14-1 Закона о ЕСВ).

Резидент Дія Сіті не имеет права применять ставку ЕСВ 8,41% к вознаграждению по гиг-контракту гиг-специалисту, которому установили инвалидность. Также резидент Дія Сіті не может применить ставку 8,41% к зарплате работника, которому установили инвалидность.

Они насчитывают ЕСВ по ставке 22% от МЗП.

Бізнесу та бюджетній сфері репрезентували проєкт Держбюджету на 2025 рік. Ключовою позицією є рівень мінімальної зарплати. Проте маємо доволі цікаві норми, які впливають на сплату ЄСВ та виплату індексації. Експерт пояснив, до яких змін варто підготуватися

Минимальный и максимальный размер ЕСВ

При начислении размер единого социального взноса имеет ограничение. Они представлены в таблице ниже.

Минимальный и максимальный размер ЕСВ 2024 | ||

показатель | минимум | максимум |

база начисления ЕСВ | минимальной зарплаты соответствующего месяца | 15 минимальных зарплат соответствующего месяца |

размер базы начисления ЕСВ | ||

| 7100 грн | 106500 грн |

| 8000 грн | 120000 грн |

сума ЕСВ (22%) | ||

| 1562 грн | 23430 грн |

| 1760 грн | 26400 грн |

Минимальный страховой взнос (22% от МЗП) за своих работников обязаны начислять работодатели даже если сумма зарплаты, больничных и других выплат за месяц меньше минимальной зарплаты при пребывании в трудовых отношениях полный календарный месяц или отработки всех рабочих дней отчетного месяца. Это «минзарплатное» правило не применимо к таким доходам как:

- заработная плата внешних совместителей;

- зарплата работников с инвалидностью, на которую начисляют ЕСВ по ставке 8,41%;

- заработная плата всех работников всеукраинских общественных организаций лиц с инвалидностью, в частности, обществ УТОГ и УТОС, на которую начисляют ЕСВ по ставке 5,3%;

- зарплата работников с инвалидностью предприятий и организаций общественных организаций лиц с инвалидностью, на которую начисляется ЕСВ по ставке 5,5%;

- заработная плата работников, работающих по трудовому договору с нефиксированным рабочим временем.

Новый максимальный порог начисления ЕСВ равняется 15 размерам минимальной заработной платы. С 01.01.2025 этот порог предлагают увеличить до 20 размеров МЗП (160000 грн). Соответствующую норму предусматривает статья 40 проекта Госбюджета на 2025 год.

Плательщики ЕСВ

Застрахованное лицо уплачивает единый социальный взнос либо самостоятельно, либо работодатель за него. Это обязательный консолидированный платеж, централизованно распределяемый по видам общеобязательного государственного социального страхования.

В условиях военного положения всем предпринимателям, как единоналожникам, так и общесистемщикам, начиная с марта 2022 года разрешено не платить ЕСВ за себя в течение военного положения и 12 месяцев после (основание – п. 919 Заключительных и переходных положений Закона о ЕСВ). Однако следует учитывать, что при неуплате не начисляется и страховой стаж.

ЕСВ платят страхователи — юридические и отдельные физические лица, зарегистрированные в органах ГНС как плательщики ЕСВ.

Лица, осуществляющие деятельность самостоятельно и получающие от нее доход, являются застрахованными лицами и страхователями одновременно. То есть они платят ЕСВ сами за себя. К таким лицам относятся:

- физлица-предприниматели (общая и упрощенная система налогообложения);

- лица, получающие доход от:

- независимой профессиональной деятельности;

- медицинской, юридической практики;

- религиозной (миссионерской) деятельности;

- другой подобной деятельности;

- члены фермерских хозяйств.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Не осуществляется уплата единого социального взноса за себя физлицами-предпринимателями, «независимыми» и членами фермерских хозяйств, которые:

- получают пенсию по возрасту или за выслугу лет;

- являются лицами с инвалидностью;

- достигли пенсионного возраста и получают пенсию или социальную помощь (ч. 4 ст. 4 Закона о ЕСВ).

Такое освобождение от уплаты взноса предусмотрено частью четвертой статьи 4 Закона о ЕСВ.

Уплачивают единый социальный взнос также лица, принимающие добровольное участие в системе общеобязательного государственного социального страхования, в частности члены личного сельского хозяйства, если они не относятся к лицам, подлежащим страхованию, домашние работники. Добровольно платить взнос могут и лица, освобожденные от уплаты ЕСВ за себя.

Лица, работающие на условиях трудового или гражданско-правового договора, занимающие выборные должности, являются застрахованными лицами, но сами ЕСВ не платят. За них это делает страхователь, то есть работодатель.

К работодателям, которые обязаны платить ЕСВ за наемных работников, относятся:

- предприятия, учреждения и организации, другие юридические лица, образованные в соответствии с законодательством Украины, независимо от формы собственности, вида деятельности и хозяйствования, в т. ч. филиала, представительства, отделения и другие обособленные подразделения, имеющие отдельный баланс и самостоятельно рассчитываемые с застрахованными лицами;

- дипломатические представительства и консульские учреждения Украины, филиалы, представительства, другие обособленные подразделения предприятий, учреждений и организаций, в т. ч. международные, образованные в соответствии с законодательством Украины, имеющими отдельный баланс и самостоятельно рассчитываются с застрахованными лицами;

- дипломатические представительства и консульские учреждения иностранных государств, филиалы, представительства и другие обособленные подразделения иностранных предприятий, учреждений и организаций, в т. ч. международные, расположенные на территории Украины;

- инвесторы (операторы) по соглашению о разделе продукции, в т. ч. постоянное представительство инвестора-нерезидента;

- физлица-предприниматели, в том числе упрощенцы; физлица, обеспечивающие себя работой самостоятельно (за исключением найма домашних работников).

Обязаны также платить ЕСВ:

- предприятия, учреждения, организации, физлица, использующие наемный труд, - за лиц, получающих пособие по временной нетрудоспособности или пособие по беременности и родам;

- воинские части и органы, выплачивающие денежное довольствие, — за военнослужащих, полицейских, лиц рядового и начальствующего состава, а также лиц, проходящих срочную военную службу в ВСУ, других военных формированиях, СБУ, органах МВД, органах и подразделениях гражданской защиты;

- МИД, уполномоченный орган Минобороны — при неработающем другом супруге работнике дипломатической службы, который находится за границей по месту долгосрочной командировки такого работника (порядок исчисления ЕСВ для этой категории регулирует постановление КМУ от 06.03.2019 № 164);

- структурные подразделения по вопросам социальной защиты населения согласно постановлению КМУ от 02.03.2011 № 178:

- за лиц, получающих пособие по уходу за ребенком до достижения им трехлетнего возраста и/или при рождении ребенка, усыновлении ребенка;

- патронатных воспитателей, родителей-воспитателей детских домов семейного типа, приемных родителей, получающих денежное довольствие;

- одного из неработающих трудоспособных родителей, усыновителей, опекунов, попечителей, фактически ухаживающих за ребенком с инвалидностью, тяжело больным ребенком, которому не установлена инвалидность;

- неработающих трудоспособных лиц, ухаживающих за лицом с инвалидностью I группы или за лицом пожилого возраста, который по заключению медицинского учреждения нуждается в постоянном постороннем уходе или достиг 80-летнего возраста, если такие неработающие трудоспособные лица получают пособие, надбавку или компенсацию.

Допоможемо захиститись від неправомірних звинувачень від інспекторів та штрафів

Какой срок уплаты ЕСВ и реквизиты уплаты ЕСВ

Страхователи платят ЕСВ на счета органов ГНС, открытые в органах Казначейства или на единый счет. В 2024 году счета для уплаты единого социального взноса можно скачать с сайтов органов ГНС или посмотреть в Электронном кабинете.

Физлицам-предпринимателям, лицам, ведущим независимую профессиональную деятельность; членам фермерских хозяйств; лицам, принимающим добровольное участие в системе общеобязательного государственного социального страхования разрешено платить ЕСВ наличными через банки или отделения связи, если они не имеют банковского счета или не используют единый счет.

Остальные страхователи платят ЕСВ путем пересчета безналичных средств с их банковского счета.

Сроки уплаты единого социального взноса для каждого страхователя отдельно приведем в Таблице.

СРОКИ УПЛАТЫ ЕСВ | |||

Категория плательщика ЕСВ (страхователя) | За кого платит | Периодичность | Сроки оплаты |

За себя | Ежеквартально | С 1 по 20 число месяца, следующего за кварталом, за который уплачивается единый взнос | |

в т. ч. при прекращении предпринимательской деятельности | Одноразово | В течение 30 календарных дней (к. дн.) со дня проведения государственной регистрации прекращения предпринимательской деятельности | |

Лицо, осуществляющее независимую профессиональную деятельность Член фермерского хозяйства | За себя | Ежеквартально | С 1 по 20 число месяца, следующего за кварталом, за который уплачивается единый взнос |

в т. ч. в случае снятия с учета плательщика ЕСВ | Одноразово | В течение 30 к. дн. со дня подачи в орган ГНС заявления о снятии с учета плательщика ЕСВ | |

Лицо, участвующее в системе общеобязательного государственного социального страхования | За себя | Ежемесячно | С 1 по 20 число месяца, следующего за месяцем, за который начислено ЕСВ |

Одноразово | Срок уплаты ЕСВ за прошедшие месяцы определен в договоре | ||

Работодатели из числа: предприятий, учреждений, организаций, физлиц-предпринимателей и т.п. | За наемных работников, лиц, работающих по договорам ЦПХ | Ежемесячно | При каждой выплате аванса, зарплаты и в период с 1 по 20 число месяца, следующего за отчетным |

горных предприятий | При каждой выплате аванса, зарплаты и в период с 1 по 28 число месяца, следующего за отчетным | ||

Воинские части и органы, выплачивающие денежное довольствие | За лиц, получающих денежное довольствие | Ежемесячно | При каждой выплате денежного довольствия и в период с 1 по 20 число месяца, следующего за отчетным |

За лиц, проходящих срочную военную службу | |||

Структурные подразделения по социальной защите населения | За лиц, получающих помощь, надбавки, компенсации | Ежемесячно | При каждой выплате пособия, надбавки, компенсации и в период с 1 по 20 число месяца, следующего за отчетным |

- Розрахунок ЄСВ для ФОП на загальній системі

- Розрахунок ЄСВ для ФОПів, які обрали спрощену систему

- Розрахунок ЄСВ роботодавцями у разі виплати авансу

- Розрахунок ЄСВ роботодавцями у межах максимальної величини бази нарахування ЄСВ

- Розрахунок ЄСВ роботодавцями, якщо база нарахування менша за мінімальну зарплату

- Розрахунок ЄСВ роботодавцями, якщо винагороду за договором ЦПХ нарахували за кілька місяців

- Розрахунок ЄСВ роботодавцями, якщо відпускні нарахували за дні двох місяців

- Розрахунок ЄСВ роботодавцями, якщо нарахували допомогу по вагітності та пологах

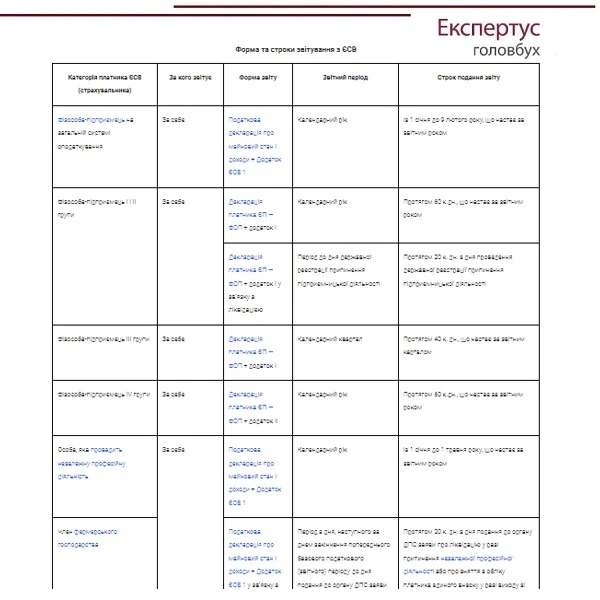

Единый социальный взнос в Украине: по какой форме и в какие сроки отчитываться

Каждый страхователь обязан не только своевременно начислить единый взнос и отчитаться о его начислении в объединенной отчетности. Форму отчетности и порядок ее составления устанавливают приказы Минфина:

- «Об утверждении формы Налогового расчета сумм дохода, начисленного (уплаченного) в пользу налогоплательщиков – физических лиц, и сумм удержанного с них налога, а также сумм начисленного единого взноса и Порядка заполнения и представления налоговыми агентами Налогового расчета сумм дохода, начисленного (уплаченного) ) в пользу налогоплательщиков - физических лиц и сумм удержанного с них налога, а также сумм начисленного единого взноса» от 13.01.2015 № 4;

- «Об утверждении форм налоговых деклараций плательщика единого налога» от 19.06.2015 № 578;

- «Об утверждении формы налоговой декларации об имущественном положении и доходах и Инструкции по заполнению налоговой декларации об имущественном положении и доходах» от 02.10.2015 № 859.

Предусмотрены следующие формы отчетности по ЕСВ:

- Налоговый расчет по НДФЛ и ЕСВ;

- Налоговая декларация плательщика единого налога физического лица – предпринимателя – по ЕСВ Раздел VII декларации и приложение 1 к декларации;

- Налоговая декларация плательщика единого налога четвертой группы – в отношении ЕСВ приложение 2 к декларации;

- Налоговое право на имущественное положение и доходы, приложениями к которому являются:

- Приложение ЕСВ1 – расчет сумм начисленного дохода застрахованных лиц и суммы начисленного единого взноса;

- Приложение ЕСВ2 – расчет сумм добровольных взносов, предусмотренных договором о добровольном участии, подлежащих уплате;

- Приложение ЕСВ3 – расчет увеличения или уменьшения сумм обязательств по единому взносу по результатам проведенной документальной проверки.

Кому по какой форме и в какие сроки отчитываться — приведем в Таблице.

Скачать всю таблицу в системе «Експертус Головбух»

ЕСВ 2025: каких изменений ждать

Новаций в начисление ЕСВ, сроки уплаты ЕСВ и отчетность 2024 год не принес. Вместо этого есть новации, которые предлагают ввести с 01.01.2025 согласно зарегистрированным в Верховной Раде законопроектам.

С 01.01.2025 предлагают увеличить максимальную величину базы начисления ЕСВ с 15 МЗП до 20 МЗП, то есть с 120 000 грн до 160 000 грн. Такое новшество содержит статья 40 законопроекта № 12000 «О Государственном бюджете Украины на 2025 год».

Также с 01.01.2025 предлагают изменить периодичность представления Налогового расчета (объединенной отчетности по ЕСВ и НДФЛ) с ежеквартальной на ежемесячную. Такое новшество содержит пункт 2 раздела I законопроекта № 11416-д «О внесении изменений в Налоговый кодекс Украины об особенностях налогообложения в период действия военного положения».

В 2024 году выделили плательщиков ЕСВ, являющихся домашними работниками. Они получили право на добровольную уплату ЕСВ в размере 22% от выбранной ими базы начисления, которая в 2024 году не может быть меньше 8000 грн и больше 120000 грн. Добровольная уплата ЕСВ возможна по заключенному договору о добровольном участии в системе общеобязательного государственного социального страхования.