Исправление ошибок в декларации юрлица 3 группы

- Причины ошибок в декларации единщика 3 группы – юрлица

- Примеры типичных ошибок в декларации единщика

- Способы исправления ошибок в декларации единщика 3 группы – юрлица

- Сравнение способов исправления ошибок в декларации единщика 3 группы – юрлица

- Возвращение аванса – не ошибка, но тоже нужно исправляющую декларацию

- Как заполнить «исправляющий» раздел IV декларации единщика – юрлица

- Начислять ли самоштраф и пеню во время действия военного положения 2024

- Пример исправления ошибки через уточняющую декларацию единщика 3 группы – юрлица

- Пример исправления ошибки через текущую декларацию единщика 3 группы – юрлица

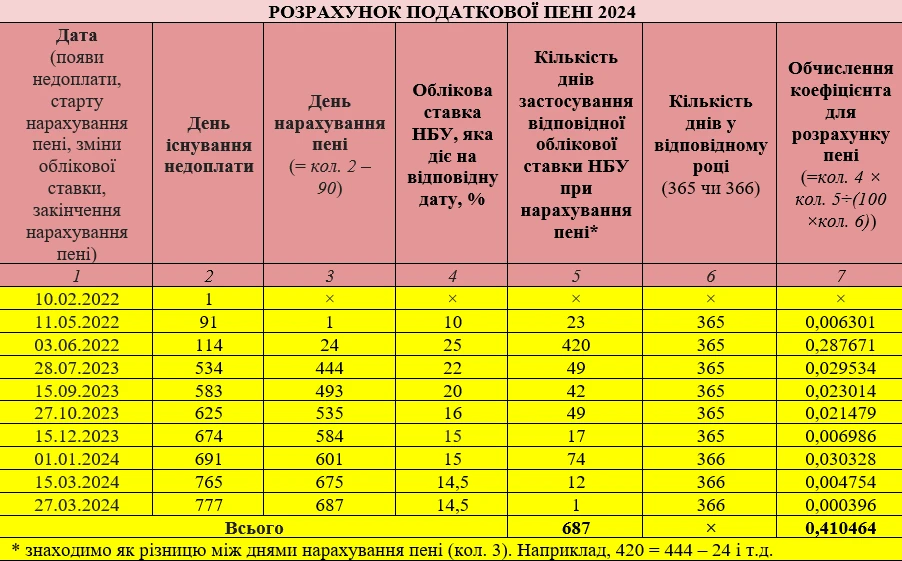

- Пример расчета самоштрафа и пени при составлении уточняющей декларации

Причины ошибок в декларации единщика 3 группы – юрлица

В целом ошибки у единщика 3 группы – юрлица могут быть связаны с двумя общими причинами:

- ошибка в самом бухгалтерском учете. Основа заполнения декларации – это данные бухгалтерского учета. Если определенная операция не была отражена или неверно отражена на счетах бухгалтерского учета и т.д., то это автоматически могло перейти и к декларации. В особенности это касается счетов учета доходов и денежных средств. Также как ошибку следует рассматривать отражение в учете хозяйственной операции в учете, по которой нет никаких первичных документов. Очевидно, что исправление такой ошибки следует начать с бухгалтерского учета. Возможно, еще и нужно будет исправить финансовую отчетность.

- ошибка лишь в применении правил налогового учета доходов и расходов единщика. Данные «правила» можно найти в статье 292 НК. Основное правило – в подавляющем большинстве случаев для определения дохода используется так называемый кассовый метод, то есть доход признается по дате получения денежных средств (в т.ч. аванса), что может отличаться от даты признания дохода в бухгалтерском учете, где действует принцип начисления. Кроме того, по признанию отдельных доходов действуют специальные вносимые правила;

- по невнимательности. Это просто неправильно введенные показатели в строки декларации или арифметические ошибки, например в расчете единого налога.

Граничні строки реєстрації ПН/РК і штрафи за їх порушення 📝

Примеры типичных ошибок в декларации единщика

Типичными нарушениями налоговых правил у единщиков есть непризнание дохода:

- в виде полученного аванса или определенных средств, «упавших» на счет единщика;

- в виде наличной выручки – неприбыль наличных;

- от возвратной финансовой помощи, по которой истекло 12 месяцев на возврат ее предоставлятелю (ссудодателю);

- от положительной курсовой разницы, в частности, при пересчете стоимости остатков иностранной валюты по правилам НП(С)БУ 21, когда курс НБУ гривны по отношению к иностранным валютам снижается (это считается доход единщика-юрлица –разъяснение 108.01.02 ГНС ВИР, ГУ ГНС в Запорожской области);

- от определенных безвозмездно полученных товаров (работ, услуг);

- как суммы прощенной единщику кредиторской задолженности;

- как невозвращенной суммы долга единщиком (произошел истекший срок исковой давности, прекращение существования должника и т.п.).

Также может быть неправильно определен доход:

- при продаже основных средств (см. п. 292.2 НК), в частности, ошибки при определении остаточной стоимости, которая может перейти из данных бухгалтерского учета, например при расчете амортизации или определении первоначальной стоимости объекта;

- при зачислении выручки в иностранной валюте. Доход признается по курсу НБУ на дату получения такого дохода (п. 292.5 НК). Ввиду кассового метода – это дата зачисления средств на счет единщика, в т.ч. транзитный.

Кроме того, может быть ошибка в расчете минимального налогового обязательства (МНО), которое в декларации увеличивает сумму налогового обязательства.

Для справки – выдержка из разъяснение ГУ ГНС в Запорожской области: «…юридическое лицо – плательщик единого налога определяет курсовые разницы… согласно требованиям национального положения (стандарта) бухгалтерского учета. … То есть положительное значение курсовых разниц от пересчета иностранной валюты включается в состав доходов такого налогоплательщика. Отрицательное значение курсовых различий от пересчета иностранной валюты не уменьшает налогооблагаемую базу единым налогом.».

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Способы исправления ошибок в декларации единщика 3 группы – юрлица

Исправить ошибку можно тремя способами в зависимости от ситуации – через подачу декларации «Отчетная новая», декларации «Уточняющая» (пп. «а» п. 50.1 НК) или в текущей декларации, которая подается в налоговый период, следующий за периодом, в котором выявлен факт занижения налогового обязательства (пп. «б») п. 50.1 НК). Текущая декларация имеет тип типа «Отчетная»/«Отчетная новая». В этих способах нет ничего особенного – аналогичные используются и в отношении деклараций по другим налогам.

Общие правила исправления ошибок при этом таковы:

- в одной декларации можно исправить только один отчетный период;

- количество раз, сколько можно исправлять ошибки за один отчетный период – не ограничено;

- сумма недоимки при подаче декларации «Уточняющая» уплачивается до представления такой декларации. Если же ошибка исправляется через текущую декларацию – уплата производится вместе с налоговым обязательством по такой декларации в определенный для него срок – 10 дней с крайней даты отчетности за соответствующий период;

- недоплата уплачивается на тот же счет, что и налог при обычных обстоятельствах. Что касается штрафных санкций, то их уплата производится на другой счет, но в том же бюджете, что и единый налог, то есть в местный (п. 113.1 НК, п. 131.3 НК);

- форма исправляющей декларации используется та, которая действует на момент исправления ошибки. Эту декларацию и используем для устранения ошибок прошлых лет.

Подробно порядок применения вышеупомянутых способов исправления ошибок раскрыт в таблице ниже.

СПОСОБЫ ИСПРАВЛЕНИЯ ОШИБОК В ДЕКЛАРАЦИИ ЕДИНЩИКА 3 ГРУППЫ – ЮРЛИЦА | ||

№ | Способ | Суть способа |

1 | декларация «Отчетная новая» | Составляется и подается декларация с отметкой в правом верхнем углу – «Отчетная новая». В таковой декларации повторяются данные отчетной декларации, но с исправлением неверных. Такая декларация заменяет собой декларацию «Отчетная», в которой была допущена ошибка (действует правило последней декларации – по истечении периода отчетности данные засчитываются из последней поданной декларации). Правила заполнения такой декларации не отличаются от обычной отчетной. Штрафные санкции при применении данного способа не возникают |

«Исправляющие» декларации: | ||

2 | декларация «Уточняющая» | Составляется и подается декларация с отметкой в правом верхнем углу – «Уточняющая». В верхних полях 2 и 3 раздела I указывается исправляемый налоговый период, то есть поле 2 и 3 раздела I имеют одинаковый период. В такой декларации заполняются:

Уточняющая декларация корректирует сумму единого налога по информационной карточке плательщика (ИНК) в ГНС. Если исправляется декларация за I квартал, полугодие или три квартала, то дальнейшие декларации за такой год составляются уже с учетом исправленной ошибки. Если получилась недоплата налога – в строках 17-19 раздела IV могут еще быть штрафные санкции – самоштраф и налоговая пеня, которые вместе с недоплатой следует уплатить до представления уточняющей декларации |

3 | текущая декларация | Сумма недоимки отражается в разделе IV налоговой декларации типа «Отчетная»/«Отчетная новая», которая подается за налоговый период, следующий за периодом, в котором выявлен факт недоимки. В поле 3 раздела I такой декларации указывается исправляемый период, а в поле 2 раздела I при этом указывается текущий отчетный период. Этим исправляющая текущая декларация отличается от обычной отчетной – заполненным полем 3 раздела I. В такой декларации заполняются:

Если получилась недоплата налога – в строках 17-19 раздела IV могут еще быть штрафные санкции – самоштраф и налоговая пеня, которые вместе с недоплатой следует уплатить вместе с уплатой налогового обязательства за текущий период |

* например, крайняя дата отчетности за I квартал 2024 года – 10.05.2024. Подали декларацию «Отчетная» 30.04.2024, а затем в мае обнаружили ошибку и успели 09.05.2024 подать декларацию «Отчетная новая» | ||

Сравнение способов исправления ошибок в декларации единщика 3 группы – юрлица

Универсального и безупречного нет. Все способы могут быть целесообразны при исправлении как недоплаты, так и переплаты суммы единого налога. Однако следует учитывать срочность данного вопроса. Да, при исправлении ошибки через текущую декларацию следует ответить на вопрос: целесообразно ли ждать окончания текущего налогового периода. Кроме того, этот способ «подороже» при исправлении недоплаты налога – самоштраф и пеня получаются больше. При наличии пени лучше использовать уточняющую декларацию.

Более подробно сравнение преимуществ и недостатков трех способов исправления ошибок в декларации единщика приведено в таблице ниже.

СРАВНЕНИЕ СУЩЕСТВУЮЩИХ СПОСОБОВ ИСПРАВЛЕНИЯ ОШИБОК В ДЕКЛАРАЦИИ ЕДИНИКА 3 ГРУППЫ – ЮРЛИЦА | |

Преимущества | Недостатки |

Способ 1. Декларация «Отчетная новая» | |

|

|

Способ 2. Декларация «Уточняющая» | |

|

|

Способ 3. Текущая декларация («Отчетная»/«Отчетная новая»4) | |

|

|

1 – например, крайняя дата отчетности за I квартал 2024 года – 10.05.2024. Подали декларацию «Отчетная» 30.04.2024, а затем в мае обнаружили ошибку и успели 09.05.2024 подать декларацию «Отчетная новая»; 2 – см. абз. 2 пп. «2» п. 4 раздела IV Порядка ведения налоговыми органами оперативного учета по приказу Минфина от 12.01.2021 № 5; 3 – начинает начисляться с 91-го дня недоплаты налога. День погашения недоплаты и уплаты самоштрафа – последний день начисления пени; 4 – «Отчетная новая», содержащая заполненный раздел IV до определенного прошлого периода. Такое может быть, когда подали текущую декларацию с исправлением ошибки за прошлый период, а затем в этой текущей тоже оказалась ошибка и ее заменили «Отчетной новой»; 5 – следует подумать, есть ли вероятность налоговой проверки в ближайшее время и не истекает ли срок 1095 к. дней, в который можно исправлять ошибки; 6 – см. абз. 1 пп. «2» п. 4 раздела IV Порядка ведения налоговыми органами оперативного учета по приказу Минфина от 12.01.2021 № 5 | |

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Возвращение аванса – не ошибка, но тоже нужно исправляющую декларацию

Помимо чисто ошибок, перечисленных в начале данной консультации, может быть и сугубо техническая ситуация, связанная с учетом возвращенных авансов. Речь идет о соблюдении требования пп. «5» п. 292.11 НК, по которой не учитывается в доходе единщика суммы средств (аванса, предоплаты), возвращаемой обратно от единщика – покупателю. Если все произошло в текущем периоде – все просто, уменьшили сумму дохода к декларированию. Однако если возврат происходит в текущем периоде средств, которые поступали в прошлых периодах, то единщик имеет (разъяснение ГНС 108.01.05 ВИР):

- или представить уточняющую декларацию за период, в котором был получен такой доход;

- или уточнить показатели такого периода в текущей декларации.

При таком возвращении должно соблюдаться условие: расторжение договора или составление письма-заявления о возврате средств.

Как заполнить «исправляющий» раздел IV декларации единщика – юрлица

Раздел IV заполняют как те единщики, у которых есть недоплата/переплата налога и исправляют ошибку путем подачи декларации «Уточняющая», так и исправляющие ошибку текущей декларацией «Отчетная» / «Отчетная новая». Порядок заполнения «исправляющего» раздела его декларации в таблице ниже.

АЛГОРИТМ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ПО ЕДИНОМУ НАЛОГУ ДЛЯ 3 ГРУППЫ (ЮРЛИЦА) | |

Строки | Как заполнять |

Раздел IV. Определение налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок | |

13 | Указываем сумму единого налога по ошибочной декларации прошлого, которую исправляем |

14 | Указываем правильную сумму единого налога. Никакого объясняющего расчета форма декларации не предусматривает, но можно составить дополнения к декларациям (см. ниже) |

15 | Заполняем, если произошла недоплата налога. Указываем сумму недоимки налога (= стр. 14 – стр. 13), если ряд. 14 > ряд. 13 |

14 | Заполняем, если произошла переплата налога. Указываем сумму переплаты налога (= стр. 13 – стр. 14), если ряд. 14 < ряд. 13 |

16 | Заполняем только если есть недоплата, и подается декларация «Уточняющая». Указываем сумму самоштрафа: ряд. 15×0,03. По общему правилу самоштраф всегда, когда есть недоплата, но есть особые правила, связанные с COVID-карантином и военным положением |

17 | Заполняем, если есть недоплата и ошибка исправляется через текущую декларацию. Указываем сумму самоштрафа: ряд. 15×0,05. По общему правилу самоштраф всегда, когда есть недоплата, но есть особые правила, связанные с COVID-карантином и военным положением |

18 | По общему правилу заполняем только если есть недоплата и она существовала 90 дней (отсчитываем от крайнего дня для подачи декларации за такой период).В данную ячейку вносим результат расчета налоговой пени.База начисления пени включает не только сумму недоплаты единого налога (стр. 16 или стр. 18), но и сумму самоштрафа (абз. 3 п. 129.4 НК). Итак, пенюрассчитываем так (пп. 129.1.3 НК):

Так как учетная ставка НБУ часто меняется, то придется период начисления пени разбить на временные интервалы существования каждой учетной ставки НБУ, посчитать отдельно сумму пени по каждому, а затем все сложить. Также есть особые правила по налоговой пени, связанные с COVID-карантином и военным положением |

Дополнение к налоговой декларации | |

– | При желании можно добавить дополнение в виде пояснительной записки произвольной формы, в которой объяснить причины исправления ошибки, привести расчет правильной суммы единого налога, суммы самоштрафа, суммы налоговой пени. Или объяснить причины отсутствия самоштрафа или налоговой пени. Данное дополнение не обязательно, а потому не может быть причиной непринятия исправляющей декларации. |

Начислять ли самоштраф и пеню во время действия военного положения 2024

Разберем теперь особые правила по самоштрафу и налоговой пени исправляющих деклараций в особые времена (строки 16-18). Сприменение самоштрафа и пени при обнаружении ошибок во время действия военного положения зависит от периода, за который такие ошибки возникли. Действуют следующие временные правила:

- да, насчитываются. Если ошибка привела к занижению налогового обязательства в отчетности, предельные сроки представления которой приходились на период до 24.02.2022, то самоштраф и пеня на протяжении действия военного положения начисляются и уплачиваются (см. разъяснение ГУ ГНС в Ивано-Франковской области). Военное положение в таком случае не освобождает от штрафных санкций;

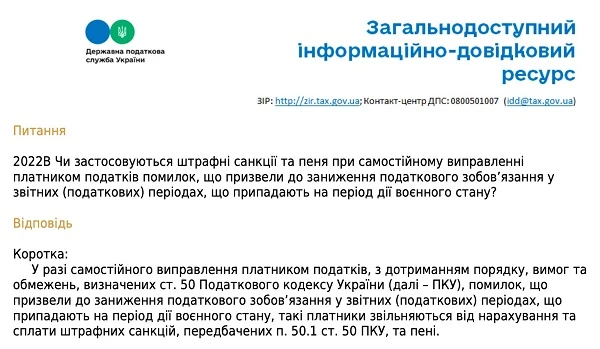

- нет, не начисляются. Если ошибка привела к занижению налогового обязательства в отчетных (налоговых) периодах, приходящихся на период действия военного положения, то есть с 24.02.2022, то налогоплательщики освобождаются от начисления самоштрафа и пени (основание – абз. 14 пп. 69.1 10 Переходных положений НК, разъяснение ГНС 132.01 ВИР). Временные правила пп. 69.1 подразд. 10 Переходные положения НК применяются с 27.05.2022 (Закон от 13.12.2022 № 2836, далее – Закон № 2836; вступил в силу 03.01.2023). Условие данного увольнения – соблюдение требований п. 50.1 НК, в частности представление исправляющей декларации (уточняющей или текущей), а также погашение возникшей недоплаты.

Разберем приведенные правила. Начнём с последнего. До вступления в силу упомянутого Закона № 2836 увольнение по периодам военного положения (с 24.02.2022) действовало только при условии подачи уточняющей декларации до 25.07.2022 (см. то же самое) разъяснение ГУ ГНС в Ивано-Франковской области). Однако правила изменились с 03.01.2023 с обновлением пп. 69.1 подразд. 10 Переходных положений НК, которым увольнение было распространено на весь период действия военного положения. Начиная с 03.01.2023 какого-либо ограничения в сроках таких самоисправлений нет – это может быть как дата, приходящаяся на период действия военного положения, так и дата после окончания военного положения.

Те налогоплательщики, которые с 26.07.2022 по 02.01.2023 исправляли ошибку за периоды военного положения, вынуждены были платить самоштраф и пеню, если таковая возникала. Возврат назад уже уплаченного для них нет, так как сумма налогового обязательства была определена плательщиком самостоятельно и согласована через подачу исправляющей декларации. Кроме того, понятия «переплата штрафа» нет, а есть только переплата налога, которая может быть засчитана или возвращена.

Что касается исправления периодов до 24.02.2022, то по ним существует некоторое противоречие в нормах НК: периоды с 01.03.2020 должны освобождаться от уплаты самоштрафа и пени по налоговым правилам COVID-карантина(пп. 521 подраздел. 10 Переходных положений НК). Однако, несмотря на то, что COVID-карантин продолжает продолжаться и сейчас, а изменений к упомянутому «карантинному» пп. 521 подраздел. 10 Переходных положений НК не вносилось, налоговики считают, что правила военного положения приваливают с 27.05.2022 над «карантинными» правилами (разъяснение ГНС 132.01 ВИР). Как следствие, налоговики начисляют штраф и пеню за выявленные ими нарушения, произошедшие в «карантинном» налоговом периоде. Также это касается и самоштрафа и пени по ошибкам, которые исправляет сам налогоплательщик – увольнения нет.

Конечно, можно не согласиться с таким подходом и не начислять штрафные санкции, ссылаясь на действие карантинного пп. 521 подраздел. 10 Переходных положений НК. Однако тогда нужно быть готовым к возможному административному или судебному обжалованию начисления штрафа самими налоговиками.

Что касается более ранних периодов до 1 марта 2020 года (начала «карантинных» правил) – по ним самоштраф и пеня начисляются по общим правилам. При этом обратите внимание, что истечение сроков давности, определенных в статье 102 НК, был приостановлен, как на период действия COVID-карантина (разъяснение ГНС 132.01 ВИР), так и на период действия военного положения (разъяснение ГНС 130.04 ВИР). Речь идет о сроке давности 1095 к. дней, который отсчитывается от крайнего дня отчетности за соответствующий период или дате подачи декларации, если она была подана с опозданием (п. 50.1 НК, п. 102.1 НК). С 1 августа 2023 года течение срока давности было восстановлено (разъяснение ГУ ГНС в Тернопольской области). Таким образом, исправлять в 2024 году можно еще даже 2020 год.

Для справки приводим выписку из упомянутого выше разъяснение ГУ ГНС в Ивано-Франковской области: «… в случае, если налогоплательщик занизил налоговое обязательство в налоговой отчетности, предельные сроки представления которой приходились на период действия до 24.02.2022, и представляет уточняющую налоговую отчетность к такой отчетности в течение действия военного положения, то такой плательщик начисляет штрафные санкции , предусмотренные п. 50.1 ст. 50 НК и пеню в соответствии с п.п. 129.1.3 п. 129.1 и абзаца третьего п. 129.4 ст. 129 НК.»

Также ниже в файле приведено упомянутое разъяснение ГНС 132.01 ВИР по освобождению от самоштрафа и пени за ошибки за отчетные периоды действия военного положения.

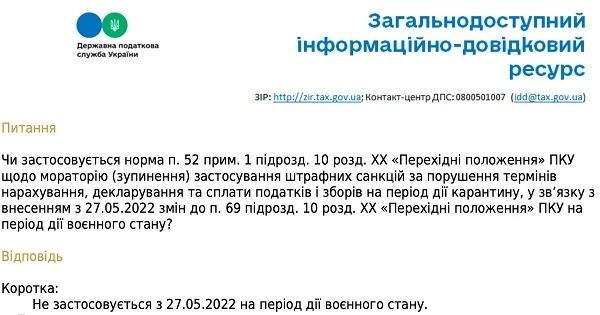

Вдобавок ниже в файле приводим разъяснение ГНС 132.01 ВИР (также см. разъяснение ГУ ГНС в Черкасской области) относительно приваливания правил военного положения над «карантинными», в котором в частности сказано, что «… временно, на период действия военного положения, начиная с 27.05.2022, привиляют нормы в части освобождения от ответственности за несвоевременное исполнение налогоплательщиком налоговых обязанностей в случаях и в условиях, предусмотренных п. 69 подраздел. 10 разд. ХХ НК.

Поэтому, норма п. 52-1 подразд. 10 разд. ХХ «Переходные положения» НК по мораторию (остановке) применения штрафных санкций за нарушение сроков начисления, декларирования и уплаты налогов и сборов на период действия карантина, установленного Кабинетом Министров Украины на всей территории Украины с целью предотвращения распространения на территории Украины коронавирусной болезни (COVID- 19) не применяется с 27.05.2022 г. на период действия военного положения.».

Рассмотрим сейчас примеры исправления ошибок в декларации единщика 3 группы. Так как заполнение декларации «Отчетная новая» ничем не отличается от декларации «Отчетная», рассмотрим только применение исправляющих деклараций – уточняющей и текущей.

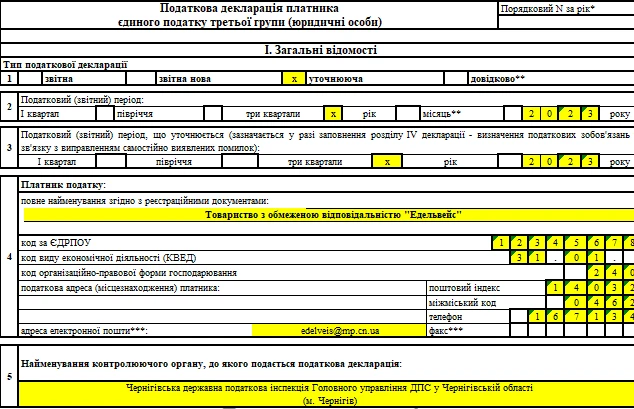

Пример исправления ошибки через уточняющую декларацию единщика 3 группы – юрлица

Пример 1 (исправление через уточняющую декларацию). Составляя декларацию за три квартала 2023 года единщик 3 группы (ставка ЕН – 3%) не определил доход от курсовой разницы в сумме 60500,00 грн. В декларации за ІІІ квартал 2023 года было отражено:

- доход – 3405700,00 грн (стр. 1, ряд. 5);

- сумма единого налога всего за три квартала 2023 года: 102171,00 грн (строки 6 и 8);

- сумма единого налога за истекший период, то есть первое полугодие 2023: 87000,00 грн (стр. 9);

- сумма единого налога к уплате за ІІІ квартал 2023: 15171,00 грн (стр. 10).

Как следствие, сумма дохода и единого налога за ІІІ квартал 2023 года была занижена. Правильные данные должны быть следующие:

- доход – 3466200,00 грн (=3405700 + 60500) (стр. 1, стр. 5);

- сумма единого налога всего за три квартала 2023: 103986,00 грн (строки 6 и 8);

- сумма единого налога за истекший период, то есть первое полугодие 2023: 87000,00 грн (стр. 9);

- сумма единого налога к уплате за ІІІ квартал 2023 года: 16986,00 грн (стр. 10).

Сумма недоплаты единого налога за ІІІ квартал 2023 года = 16986 – 15171 = 1815 грн (стр. 15).

Ошибка была обнаружена в апреле 2024 года. Для ее исправления было решено подать уточняющую декларацию. Самоштраф и пеня не начислялись, так как ошибка произошла в период действия военного положения. Дополнение решено не подавать. Пример заполненной уточняющей декларации за три квартала 2023 года приведен ниже.

Однако это еще не все, так как это заблуждение повлияло также на декларацию за 2023 год. Следовательно, затем вторую уточняющую декларацию следует подать и за весь 2023 год. В таковой декларации в ряд. 9 нужно указать сумму уже с учетом исправленной ошибки за три квартала 2023 года, то есть 103986,00 грн. Если других ошибок в декларации 2023 года не было, то раздел IV в ней будет пустым, ведь недоплаты нет.

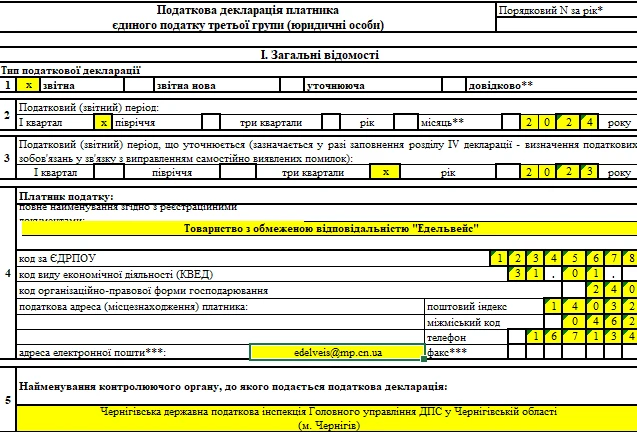

Пример исправления ошибки через текущую декларацию единщика 3 группы – юрлица

Пример 2 (исправление через текущую декларацию). В декабре 2023 года у предприятия на едином налоге (3%) вышел 12-месячный срок на возврат беспроцентного займа – 100 тыс. грн. Таким образом, возвратная финансовая помощь должна была быть включена в сумме 100 тыс. грн в доход в декларации за 2023 год, чего сделано не было. Данные, указанные в декларации 2023 года:

- доход – 5605800,00 грн (стр. 1, ряд. 5);

- сумма единого налога к уплате за 2023 год: 168 174,00 грн (стр. 10).

Данные, которые должны быть в декларации за 2023 год:

- доход – 5705800,00 грн (стр. 1, ряд. 5);

- сумма единого налога к уплате за 2023 год: 171174,00 грн (стр. 10).

Таким образом, недоплата единого налога составила за IV квартал 2023: 171174 – 168174 = 3000 грн (стр. 15).

Данные за I квартал 2024 года:

- доход – 1904500,00 грн (стр. 1, ряд. 5);

- сумма единого налога к уплате за I квартал 2024: 57135,00 грн (строки 8, 10, 12).

Так как ошибки возникли в период действия военного положения, ни самоштрафа, ни пени нет. Ошибку обнаружили в апреле 2024 года и решено было исправить ее в текущей декларации за I квартал 2024 года, так как срочной потребности в погашении недоплаты нет. Пример заполненной текущей декларации за I квартал 2024 года с разделом IV для исправления ошибки за IV квартал 2024 г. приведен ниже.

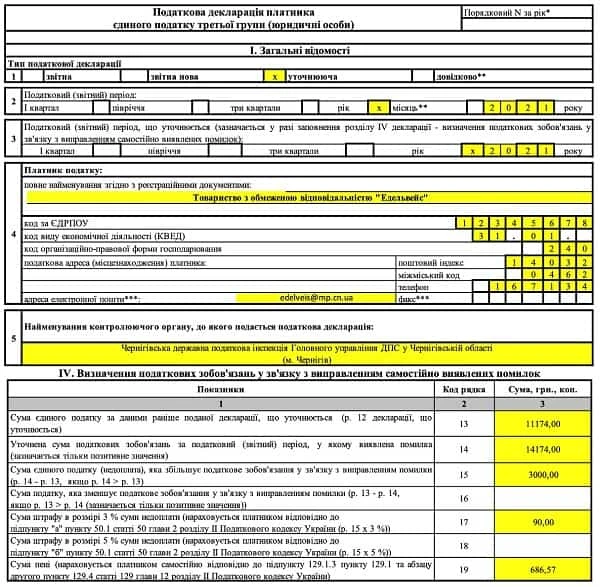

Пример расчета самоштрафа и пени при составлении уточняющей декларации

Пример 3 (исправление через уточняющую декларацию, самоштраф, пеня). Ситуация аналогична примеру 2, но ошибка за декабрь 2021 года. В декабре 2021 года у предприятия на едином налоге (3%) вышел 12-месячный срок на возврат беспроцентного займа – 100 тыс. грн. Таким образом, возвратная финансовая помощь должна была быть включена в сумме 100 тыс. грн в доход в декларации за 2021 год, чего сделано не было. Данные, указанные в декларации 2021 года:

- доход – 5605800,00 грн (стр. 1, ряд. 5);

- сумма единого налога за прошедшие три квартала 2021 г.: 157000 грн (стр. 9);

- сумма единого налога к уплате за 2021 год: 11174,00 грн (стр. 10).

Данные, которые должны быть в декларации за 2021 год:

- доход – 5705800,00 грн (стр. 1, ряд. 5);

- сумма единого налога за прошедшие три квартала 2021 г.: 157000 грн (стр. 9);

- сумма единого налога к уплате за 2021 год: 14 174,00 грн (стр. 10).

Таким образом, недоплата единого налога составила за IV квартал 2021 г.: 14174 – 11174 = 3000 грн (стр. 15).

Ошибка была обнаружена в апреле 2024 года и решено было ее исправить путем подачи уточняющей декларации. Дата подачи уточняющей декларации – 27.03.2024. В этот же день до подачи декларации была уплачена недоплата и штрафные санкции. Данная ошибка возникла в период до военного положения, крайняя дата отчетности за IV квартал 2021 – 9 февраля 2022. Следовательно, кроме суммы недоплаты 3000 грн начисляем еще и самоштраф:

3000 грн × 0,03 = 90 грн

Анализируем данные по налоговой пени:

- 10.02.2022 – 1-й день появления недоплаты;

- 11.05.2022 – 91-й день недоимки, 1-й день начисления пени, учетная ставка НБУ 10%;

Данные для расчета налоговой пени приведены в таблице ниже.

База расчета пени: 3000 + 90 = 3090 грн.

Расчет пени: 3090 грн × 0,410464 = 1268,34 грн.

Следовательно, до подачи уточняющей декларации нужно уплатить 3000 грн недоплаты единого налога и штрафных санкций

1358,34 грн (= 90 + 1268,34).

Пример заполненной уточняющей декларации за 2021 год с заполненным разделом IV для исправления ошибки за IV квартал 2021 г. приведен ниже.