Единый налог 3 группа условия, ставки, виды деятельности, бухгалтерский учет

Условия единого налога для стандартной 3 группы

Группа 3 единого налога отличается от других вариантов налогообложение в следующем:

- от единого налога групп 1 и 2 — сумма налога на 3-й группе напрямую зависит от полученного дохода, а не фиксированная, как в группах 1 и 2. Как следствие, чем больший доход — тем больше налога нужно заплатить. Третья группа единого налога имеет больше разрешенных видов деятельности по сравнению с группами 1 и 2. Кроме того, группа 3 возможна для юрлиц, а группы 1 и 2 — это только физлица;

- от общей системы налогообложение — облагается налогом именно доход, а не прибыль (в ФЛП на общей системе налог рассчитывается от чистого налогооблагаемого дохода, являющегося разницей между доходами и разрешенными затратами ФЛП). Это значит, что понесены расходы вообще не влияют на сумму уплаченного единого налога. Однако ставка налога значительно меньшее. Кроме того у единщика есть увольнение от уплаты земельного налога и возможность быть неплательщиком НДС даже превысив предел дохода в 1 млн грн (на общей системе при превышении 1 млн грн нужно становиться плательщиком НДС в обязательном порядке).

Для юрлиц, являющихся сельскохозяйственными товаропроизводителями, кроме группы 3 единого налога возможна также группа 4, которая для них будет лучше, так как сумма налога в группе 4 зависит только от объемов земельных участков. Кроме того, у единщиков группы 4 еще есть возможность добывать подземную воду и быть неплательщиком рентной платы со спецводопользование (пп. «5» п. 297.1 Налогового кодекса Украины, далее — НК).

⚡ Усе про ФОП: КВЕД, реєстрація, облік, сплата податків і трудові відносини

Действующие в 2025 году условия группы 3 единого налога изложены в таблице ниже.

Единый налог группы 3 (физлица) в 2025 году | |

Критерий | Условия |

| |

максимально допустим объем дохода за к. год | 9 336 000 грн |

регистрация плательщиком НДС | если ставка ЕН 5% — можно оставаться неплательщиком НДС даже при объеме доходов ≥ 1 млн грн |

минимальный ЕСВ «за себя» | 22% от минимальной зарплаты: |

максимально возможна количество наемных работников | без ограничений |

военный сбор | 1% от дохода (с 01.10.2025) |

способы расчетов |

|

разрешенная сфера деятельности | все виды деятельности, кроме запрещенных в п. 291.5 НК |

периодичность уплаты единого налога и военного сбора | раз в квартал в течение 10 к. дней после окончание срока декларирование (последний день оплаты — 50-й день после окончание отчетного квартала) |

подача декларации по единому налога | раз в квартал в течение 40 к. дней после окончание отчетного квартала — декларируется ЕН и ЕСВ |

РРО/пРРО | долг применение РРО/пРРО для ФЛП есть за всеми расчетными операциями 2 |

земельный налог | уволены, если земельная участок используется для производства хозяйственной деятельности, за исключением таких ситуаций:

|

другие налоги | единщик платит:

|

1 — относительно криптовалют, то они не считаются электронными деньгами, поэтому ФЛП-единщик не может принимать оплату криптовалютой. Электронные деньги приравнены к безналичному формы и разрешенные единщикам с 01 апреля 2023 года. Платежи через услуги типа LiqPay (Приватбанк), платежи банковскими карточками относятся к безналичной форме, а не к электронным деньгам; 2 — на время военного положения обязанность для ФЛП-единщиков использовать РРО/пРРО не отменен, а штрафы за неиспользование РРО/пРРО восстановлен с 01 октября 2023 года. Единственная группа ЕН, которая может работать без РРО/пРРО — это группа 1 | |

Единый налог 3 группа: запрещены виды деятельности

Для группы 3 единого налога (ставки 3% и 5%) есть только общие запреты, которые касаются всех групп единого налога (п. 291.5 НК). Специальных запретов для группы, как это относительно групп 1 и 2 единого налога, нет. Однако есть некоторая разница между ФЛП и юрлицами (см. таблицу ниже).

ЗАПРЕЩЕННЫЕ ВИДЫ ДЕЯТЕЛЬНОСТИ | |

для физлиц | для юрлиц |

| не могут быть плательщиками ЕН:

|

всем (юридическим и физическим лицам): | |

Не могут быть плательщиками ЕН плательщики налогов, которые на день подачи заявления о регистрации плательщиком ЕН имеют налоговый долг, кроме безнадежного налогового долга, что возник в результате действия обстоятельств неустранимой силы (форс-мажорных обстоятельств) | |

1 — например, физические, химические вербовка материалов, продуктов, взятие проб горючего и т.п. транспортных средств, деятельность лабораторий; 2 — обратите внимание, что предоставление услуг по ведению бухгалтерского учета разрешено, хотя и подпадает под один и тот же КВЭД 69.20, что и деятельность в сфере аудита (категория 107.03 ОИР); 3 — получение и перераспределение финансовых средств. Однако ГНС тоже сюда относят приобретение /продажа ценных бумаг и корпоративных прав (категория 107.01.02 ОИР), а также возвратную финансовую помощь, которую оказывает ФЛП (письмо ГНС от 19.09.2019 № 316/6/99-00-04-07-03-15/ІПК, разъяснение ГНС ОИР 107.01.03). Однако юрлиц-единщиков это не касается при условии, что она имеет разовый характер, то есть не систематический. Кроме того, поручительство по договору поручительства (разъяснение ГНС 108.01.02 ОИР); 4 — например, Интернет-провайдеры (письмо ГНС от 19.02.2020 № 678/6/99-00-04-06-03-06/ІПК); 5 — организация и проведение фестивалей, концертов, лекционно-концертных мероприятий, развлекательных программ, выступлений цирка, аттракционов тому подобное | |

Запреты в отношении аренды для единщиков

Отдельно выделим запреты по аренды, которые существуют для единщиков, а именно:

- предприниматель не может сдавать одно и то же подвижное и неподвижное имущество одновременно и как ФЛП, и как обычная физлицо (разъяснение ГНС 107.01.02 ОИР). Статус арендодателя должно быть повсюду один. Нельзя, например сдать 400 кв. метров как ФЛП, а остальное как физлицо. Однако можно сдать весь объект как физлицо, не смешивая данную деятельность с предпринимательской (в таком случае желательно вообще КВЭД 68.20 аренды исключить и указать эти доходы в декларации об имущественном положении);

- в аренду можно брать любую площадь.

Перевод на общую систему налогообложения

Нарушения, которые требуют от плательщика ЕН группы 3 осуществить по принуждению переход со упрощенной системы на общую, определены пп. 298.2.3 НК. Это в частности:

- в случае превышение в течение календарного года лимита дохода — упомянутые 1167 минимальных зарплат на 01 января соответствующего года (2025 год — 9 336 000 грн).

Перейти на общую систему следует с первого числа месяца, следующего за налоговым (отчетным) кварталом, в котором произошло такое превышение. Заявление о переходе предоставляется не позднее 20 числа месяца следующего за кварталом превышения (пп. «3» п. 293.8 НК). Более подробно и о других последствия — читайте в материале Превышение лимитов у единщиков;

- в случае применение плательщиком ЕН неденежного способа расчета, т.е. бартера, расчета векселями и т.п.;

- в случае осуществление видов деятельности, которые не дают права применять упрощенную систему налогообложения (т.е. определены п. 291.5 НК, см. также выше), например осуществление деятельности по организации и проведению гастрольных мероприятий или оптовая продажа пива;

- в случае осуществление видов деятельности, не указанные в реестре плательщиков ЕН, то есть деятельность по незарегистрированному КВЭД(!);

- в случае наличии налогового долга 3060 грн (180 не облагаемых налогом минимумов доходов граждан) на каждое первое число месяца на протяжении двух последовательных кварталов — в последний день второго из двух последовательных кварталов (!) (пп. «8» пп. 298.2.3 НК, абз. 3 п. 59.1 НК). Упомянутая цифра — это предел, когда налоговая требование не направляется (не вручается), а меры, направленные на погашение (взыскание) налогового долга, не применяются.

Если плательщик налога не перешел самостоятельно на общую систему, то произойдет принудительное аннулирование регистрации плательщиком ЕН 3-й группы на основании акта проверки с 1-го числа месяца наступает за кварталом, в котором допущено такое нарушение.

Достоинства и недостатки единого налога третьей группы

Сравнивая 3 группу единого налог с другими системами имеем преимущества и недостатки, которые приведены в таблице ниже.

ЕДИНЫЙ НАЛОГ 3 ГРУППА | |

Преимущества | Недостатки |

|

|

Внимание: 3 группа плательщиков единого налога по сравнению с общей системой выгоднее, когда бизнес высокодоходный, то есть, когда платить выгоднее из дохода, а не прибыли. Это касается и юрлиц, и ФЛП.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Единый налог 3 группа — отчетность

Ведение учета у плательщика единого налога 3 группы происходит в зависимости от ставки единого налога и их статуса, что показано в таблице ниже.

УЧЕТ У ЕДИНЩИКОВ ГРУППЫ 3 | ||

Учет доходов в ФЛП | Бухгалтерский учет у юрлиц (ставки 3% и 5%) | |

ставка 3% (плательщики НДС) | ставка 5% (неплательщики НДС) | |

книга учета доходов и расходов | книга учета доходов | обычный |

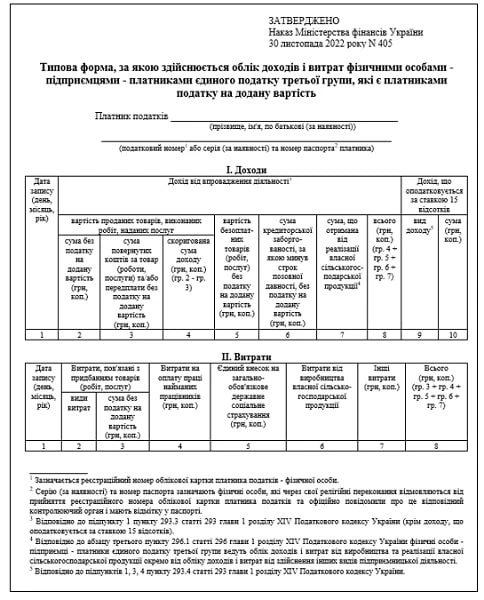

* утверждена приказом Минфина от 30.11.2022 № 405 (действует с 03 января 2023 года); ** возможность ведение упрощенного бухгалтерского учета и составления упрощенной финансовой отчетности только по причине упрощенной системы налогообложение на сегодня отсутствует. Так, к п. 2 раздела I НП(С)БУ 25 «Упрощенная финансовая отчетность» были внесены изменения, которые действуют с 17 февраля 2023 года. С тех пор применение упрощенной системы осуществляется по общим правилам, в частности составляют обычную финансовую отчетность по НП(С)БУ 1 «Общие требования к финансовой отчетности» | ||

Книга учета доходов и расходов ФЛП-единщика для группы 3 (3%)

Для ФЛП группы 3 из числа плательщиков НДС существует Типичная форма, по которой осуществляется учет доходов и расходов физическими лицами -предпринимателями — плательщиками единого налога третьей группы, являющиеся плательщиками налога на добавленную стоимость, утвержденная приказом Минфина от 30.11.2022 № 405. Также этим же приказом был утвержденный Порядок ведения данной книги учета (далее — Порядок № 405).

Учет доходов и расходов от производства и реализации собственной сельскохозяйственной продукции такие ФЛП ведут отдельно от учета доходов и расходов от производство других видов предпринимательской деятельности.

Типовую форму можно вести на выбор в бумажном и/ или электронном виде.

В случае избрание бумажной формы записи требуется выполнять разборчиво, шариковой ручкой темного цвета. В электронном форме можно вести в электронных таблицы Excel. При этом плательщик налога обязан вести такую форму в файле с расширением «.xls» или «.xlsx», кроме случая ведение учета доходов и расходов в электронном виде средствами электронного кабинета (см. п. 4 Порядка № 405). Однако такая функция электронного кабинета до сих пор не реализована.

Хранят типичную форму на протяжении 3-х лет после окончание отчетного периода, в котором сделано последний запись.

Книга учета доходов ФЛП-единщика для группы 3 (5%)

Очевидно, что при ведении такой произвольной Книги учета стоит придерживаться прежних правил, а именно:

- заполнять в гривнах с копейками;

- выводить суммарные итоги за месяц, квартал, год (кроме дохода облагается налогом по ставке 15%);

- отдельно отражать доходы в наличной и безналичной форме. Расходов это не касается;

- отдельно по итогам дня отображать суммы безвозмездно полученных товаров (услуг);

- отдельно отмечать доход, что облагается налогом по ставке 15%, то есть доход, полученный от производства деятельности, не указанной в реестре плательщиков единого налога и/ или доход от осуществления деятельности, запрещенной плательщикам единого налога;

- не заполнять такую Книгу учета, если плательщик единого налога 3-й группы на протяжении рабочего дня не получал доход.

Так как форма Книги учета доходов произвольна, то за день можно делать и все записи по отдельности, а можно и так как раньше — заносить только сумму за день.

Книгу, как и все первичные документы к ней, следут сохранять в течение 3 лет (1095 к. дней) после окончание отчетного периода, в котором осуществлена последняя запись.

Единый налог группа 3: доход ФЛП

Доход признается на дату получения денежных средств, поэтому уже поступление аванса считается доходом.

У единщиков-ФЛП за п. 292.10 НК не является доходом суммы налогов и сборов, удержанные (начисленные) плательщиком единого налога при осуществлении им функций налогового агента, также суммы ЕСВ. К доходу плательщиков единого налога не включаются полученные ими пассивные доходы:

Также не признаются доходами ФЛП, являющимися плательщиком единого налога 3-й группы:

- суммы, полученные от продажи движимого и недвижимого имущества, принадлежащего на праве собственности физлицу, и используется в его хозяйственной деятельности (касается только имущества, которое требует регистрации, п. 292.1 НК). Причина в том, что не существует отдельной регистрации движимого и недвижимого имущества на ФЛП. Она есть только на обычную физлицо или юрлицо. Итак, ФЛП продает, например легковой автомобиль не как ФЛП, а как обычная физлицо. Даже если он используется в предпринимательской деятельности;

- бюджетные гранты (п. 292.1 НК);

- суммы поворотной помощи, если ее вернули в течение 12 месяцев и суммы кредитов (пп. «3» п. 292.11 НК);

- суммы средств, которые поступают при возврате товаров, расторжении договора (пп. «5» п. 292.11 НК).

Внимание: пополнение счета считается доходом в ФЛП-единщика.

Есть интересный нюанс, что пополнение предпринимательского счета самим же ФЛП включается в его доход. На этом настаивает ГНС при проверках.

Кроме денежных доходов могут быть и неденежные доходы:

- безвозмездно получены товары, работы, услуги (для оценки используются обычные цены). Условие — должен быть договор дарение в письменной форме (п. 292.3 НК). Например, если ФЛП получил имущество в подарок, но по устному договору, то он такой доход имеет признавать как обычная физлицо в декларации об имущественном положении и доходах, а не как плательщик единого налога (разъяснение ГНС 107.01.03 ОИР). Дата признания такого дохода — дата акта приемки-передачи;

- прощение кредиторской задолженности до истечения срока давности. Товары, работы, услуги в таком случае считаются безвозмездно полученными (разъяснение ГНС 107.01.03 ОИР). Дата признания такого дохода — дата списания такой кредиторской задолженности;

- списание кредиторской задолженности, по которой истек срок исковой давности у плательщика налога 3 группы по ставке 3% (п. 292.6 НК). Дата признания такого дохода — дата списания задолженности.

Единый налог группа 3: доход юрлица

Единщики-юрлица в частности не включают в доход:

- дивиденды, полученные от других плательщиков налогов (пп. «10» п. 292.11 НК);

- возвратную финансовую помощь в пределах 12 месяцев (пп. «3» п. 292.11 НК);

- возврат аванса (пп. «5» п. 292.11 НК, ИНК ГФС от 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК).

Однако для единщика группы 3, являющейся юрлицом, считается доходом:

- аванс за продукцию, товары, работы, услуги в их отчетном периоде, в котором он был полученный (п. 292.6 НК, ИНК ГФС от 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК).

- доход от продажи основных средств, которые были в эксплуатации до 12 месяцев. Если срок больше, то тогда в доход включается разница между доходом и остаточной стоимостью (п. 292.2 НК);

- стоимость товаров (работ, услуг), бесплатно полученных в течении отчетного периода (п. 292.3 НК). Датой получения дохода является дата подписания единщиком акта приемки-передачи бесплатно полученных товаров (работ, услуг) (п. 292.6 НК);

- сумма возвратной финансовой полученной и невозвращенной помощи в течении 12 календарных месяцев (пп. 3 п. 292.11 НК);

- проценты, полученные от банка за пользование средствами на счетах единщика;

- положительная курсовая разница, что возникает при перечислении остатков иностранного валюты на текущих счетах по правилам бухучета (разъяснение 108.01.02 ОИР, а также ИНК от ГФС от 22.12.2017 № 3111/ІПК/18-28-12-04-20).

Разница в налогообложении доходов ФЛП и юрлиц возникает не только из-за применения юрлицами НП(С)БУ (п. 292.13 и пп. 296.1.3 НК), так как все равно доход признается на дату поступления денежных средств. Причина в том, что юрлица выступают самостоятельными владельцами движимого и недвижимого имущества, в то время как ФЛП продают или приобретают в собственность свое движимое и недвижимое имущество как обычные физлица.

Внимание: дата признания дохода единщика для целей налогообложение — это дата поступления денег.

Также для единщика группы 3 — юрлица считается доходом сумма кредиторской задолженности (п. 292.3 НК, письмо ГФС от 22.02.2019 № 676/6/99-99-12-02-03-15/ІПК):

- по которой истек срок исковой давности;

- что списана в результате ликвидации кредиторской задолженности, то есть до того, как истек срок исковой давности.

Выходя со упомянутого письма налоговиков, признание дохода от списание кредиторской задолженности касается только юрлиц, так как налоговики ссылаются на нормы НП(С)БУ 15 «Доход» и НП(С)БУ 11 «Обязательства», которые к физлицам не применятся.

РРО и группа 3 единого налога-ФЛП

С 2022 года все ФЛП группы 3 и 2 должны использовать РРО (или программный РРО, пРРО) независимо от объемов дохода (даже в период военного положения). В период военного положения до 01 октября 2023 года штрафы за неприменение РРО/пРРО отсутствовали. Однако с 01 октября 2023 года штрафы за неприменение РРО/пРРО возобновлены.

Повышенные ставки единого налога (15%, 6%, 10%)

Плательщики единого налога 3 группы платят единый налог по повышенной ставке: ФЛП — 15%, юрлица — по своей двойной ставкой, т.е. 6% или 10%. Это такие ситуации:

- превышение лимита дохода (в 2025 году — 9 336 000 грн) — на сумму превышения лимита;

- получение дохода по незарегистрированному КВЭД — на весь такой доход;

- применение запрещенного способа расчета (бартера) — ко всему такому доходу;

- получение дохода от запрещенных для ЕН видов деятельности — ко всему такому доходу.

Единый налог 3 группа 2025 и НДС

Единщики группы 3 имеют квартальный отчетный период. Срок подачи заявления на переход на ставку 3% по ставке 5% или другой группы составляет 10 к. дней до начала календарного квартала, в котором будет применяться новая ставка (пп. «б» пп. «4» п. 293.8 НК).

ЕСВ ФЛП 3 группа «за себя» 2025

Единщики-физлица платят ЕСВ «за себя» и за наемных работников. С 01.01.2025 Законом о Госбюджете 2025 с 01.01.2025 приостановлено действие пункта 9-19 разд. VIII «Заключительные и переходные положения» Закона Украины от 08 июля 2010 № 2464, которым была предусмотрена добровольная уплата ЕСВ для ФЛП, то есть вернули довоенные нормы.

Независимо от военного положения освобождаются от уплаты ЕСВ «за себя» ФЛП, одновременно являющиеся наемными работниками, пенсионеры по возрасту или лица с инвалидностью, получающие пенсию или социальную помощь.

Как определяется размер ЕСВ раскрыт в таблице ниже — для группы 3 единого налога правила такие же, как и для всех других ФЛП.

ЕСВ «ЗА СЕБЯ» ДЛЯ ФОП-ЕДИНЩИКА ГРУППЫ 3 В 2025 ГОДУ | |

Критерии | Расчет ЕСВ «за себя» |

база расчета ЕСВ «за себя» | база ЕСВ определяется ФЛП самостоятельно (как правило, большинство ФЛП выбирают минимальную базу ЕСВ) |

минимальный ЕСВ | январь-декабрь 2025: 1760 грн (=8000 × 0,22) |

максимальный ЕСВ | январь-декабрь 2025 года: 35200 грн |

уплата ЕСВ |

|

отчетность | раз в год — через Приложение 1 к Налоговой декларации плательщика единого налога ФЛП (Приложение 1 не нужно заполнять, если ФЛП является наемным работником и работодатель платит ЕСВ, ФЛП является пенсионером или лицом с инвалидностью и не платил ЕСВ добровольно) |