Виправлення помилок у декларації юрособи 3 групи

Причини помилок у декларації єдинника 3 групи – юрособи

Загалом помилки у єдинника 3 групи – юрособи можуть бути пов’язані з двома загальними причинами:

- помилка у самому бухгалтерському обліку. Основа заповнення декларації – це дані бухгалтерського обліку. Якщо певна операція була не відображена або невірно відображена на рахунках бухгалтерського обліку тощо, то це автоматично могло перейти й до декларації. Особливо це стосується рахунків обліку доходів і грошових коштів. Також як помилку слід розглядати відображення в обліку господарської операції, за якою немає ніяких первинних документів. Очевидно, що виправлення такої помилки слід почати саме з бухгалтерського обліку. Можливо, ще й треба буде виправити фінансову звітність;

- помилка лише у застосуванні правил податкового обліку доходів і витрат єдинника. Ці «правила» можна знайти у статті 292 ПК. Основне правило – у переважній більшості випадків для визначення доходу використовується так званий касовий метод, тобто дохід визнається за датою отримання грошових коштів (у т.ч. авансу), що може відрізнятися від дати визнання доходу у бухгалтерському обліку, де діє принцип нарахування. Крім того, щодо визнання окремих доходів діють спеціальні правила, що вносить;

- через неуважність. Це просто неправильно введені показники у рядки декларації або ж арифметичні помилки, наприклад у розрахунку єдиного податку.

Граничні строки реєстрації ПН/РК і штрафи за їх порушення 📝

Приклади типових помилок у декларації єдинника

Типовими порушеннями податкових правил у єдинників є невизнання доходу:

- у вигляді отриманого авансу або певних коштів, які «впали» на рахунок єдинника;

- у вигляді готівкової виручки – непорибуткування готівки;

- від поворотної фінансової допомоги, за якою сплинуло 12 місяців на повернення її надавачу (позикодавцю);

- від позитивної курсової різниці, зокрема при перерахунку вартості залишків іноземної валюти за правилами НП(С)БО 21, коли курс НБУ гривні по відношенню до іноземних валют знижується (це вважається дохід єдинника-юрособи – роз’яснення 108.01.02 ДПС ЗІР, ГУ ДПС у Запорізький області);

- від певних безоплатно отриманих товарів (робіт, послуг);

- як суми прощеної єдиннику кредиторської заборгованості;

- як неповернутої суми боргу єдинником (відбувся сплив строку позовної давності, припинення існування боржника тощо).

Також може бути неправильно визначений дохід:

- при продажу основних засобів (див. п. 292.2 ПК), зокрема помилки при визначенні залишкової вартості, яка може перейти з даних бухгалтерського обліку, наприклад при розрахунку амортизації чи визначенні первісної вартості об’єкта;

- при зарахуванні виручки в іноземній валюті. Дохід визнається за курсом НБУ на дату отримання такого доходу (п. 292.5 ПК). Зважаючи на касовий метод – це дата зарахування коштів на рахунок єдинника, у т.ч. транзитний.

Крім того, може бути помилка у розрахунку мінімального податкового зобов’язання (МПЗ), яке у декларації збільшує суму податкового зобов’язання.

Для довідки – витяг з роз’яснення ГУ ДПС у Запорізькій області: «… юридична особа – платник єдиного податку визначає курсові різниці … згідно з вимогами національного положення (стандарту) бухгалтерського обліку. … Тобто, позитивне значення курсових різниць від перерахунку іноземної валюти включається до складу доходів такого платника податку. Від’ємне значення курсових різниць від перерахунку іноземної валюти не зменшує базу оподаткування єдиним податком.».

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Способи виправлення помилок у декларації єдинника 3 групи – юрособи

Виправити помилку можна трьома способами в залежності від ситуації – через подачу декларації «Звітна нова», декларації «Уточнююча» (пп. «а» п. 50.1 ПК) або в поточній декларації, яка подається у податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов’язання (пп. «б» п. 50.1 ПК). Поточна декларація має тип типу «Звітна»/«Звітна нова». У цих способах немає нічого особливого – аналогічні використовуються й щодо декларацій з інших податків.

Загальні правила виправлення помилок при цьому такі:

- в одній декларації можна виправити лише один звітний період;

- кількість разів, скільки можна виправляти помилки за один звітний період – не обмежена;

- сума недоплати при подачі декларації «Уточнююча» сплачується до подання такої декларації. Якщо ж помилка виправляється через поточну декларацію – сплата відбувається разом з податковим зобов’язанням за такою декларацією у визначений для нього строк – 10 днів з крайньої дати звітування за відповідний період;

- недоплата сплачується на той же рахунок, що й податок за звичайних обставин. Щодо штрафних санкцій, то їхня сплата здійснюється на інший рахунок, але до того ж бюджету, що й єдиний податок, тобто до місцевого (п. 113.1 ПК, п. 131.3 ПК);

- форма виправляючої декларації використовується та, яка діє на момент виправлення помилки. Цю декларацію й використовуємо для виправлення помилок минулих років.

Детально порядок застосування вищезгаданих способів виправлення помилок розкрито у таблиці нижче.

СПОСОБИ ВИПРАВЛЕННЯ ПОМИЛОК У ДЕКЛАРАЦІЇ ЄДИННИКА 3 ГРУПИ – ЮРОСОБИ | ||

№ | Спосіб | Суть способу |

1 | декларація «Звітна нова» | Складається і подається декларація з відміткою у правому верхньому кутку – «Звітна нова». У такій декларації повторюються дані звітної декларації, але з виправленням неправильних. Така декларація заміняє собою декларацію «Звітна», у якій було допущено помилку (діє правило останньої декларації – після закінчення періоду звітування дані зараховуються з останньої поданої декларації). Правила заповнення такої декларації не відрізняються від звичайної звітної. Штрафні санкції при застосування даного способу не виникають |

«Виправляючі» декларації: | ||

2 | декларація «Уточнююча» | Складається і подається декларація з відміткою у правому верхньому кутку – «Уточнююча». У верхніх полях 2 і 3 розділу І зазначається податковий період, що виправляється, тобто поле 2 і 3 розділу І мають однаковий період. У такій декларації заповнюються:

Уточнююча декларація коригує суму єдиного податку у інформаційній картці платника (ІПК) у ДПС. Якщо виправляється декларація за І квартал, півріччя чи три квартали, то подальші декларації за такий рік складаються вже з урахуванням виправленої помилки. Якщо вийшла недоплата податку – у рядках 17-19 розділу IV можуть ще й бути штрафні санкції – самоштраф і податкова пеня, які разом з недоплатою слід сплатити до подання уточнюючої декларації |

3 | поточна декларація | Сума недоплати відображається у розділі IV податкової декларації типу «Звітна»/«Звітна нова», що подається за податковий період, наступний за періодом, у якому виявлено факт недоплати. У полі 3 розділу І такої декларації зазначається період, який виправляється, а у полі 2 розділу І при цьому вказується поточний звітний період. Цим виправляюча поточна декларація відрізняється від звичайної звітної – заповненим полем 3 розділу І. У такій декларації заповнюються:

Якщо вийшла недоплата податку – у рядках 17-19 розділу IV можуть ще й бути штрафні санкції – самоштраф і податкова пеня, які разом з недоплатою слід сплатити разом зі сплатою податкового зобов’язання за поточний період |

* наприклад, крайня дата звітування за І квартал 2024 року – 10.05.2024. Подали декларацію «Звітна» 30.04.2024, а потім у травні виявили помилку та встигли 09.05.2024 подати декларацію «Звітна нова» | ||

Порівняння способів виправлення помилок у декларації єдинника 3 групи – юрособи

Універсального та ідеального немає. Всі способи можуть бути доцільні при виправленні як недоплати, так і переплати суми єдиного податку. Однак слід зважати на терміновість даного питання. Так, при виправленні помилки через поточну декларацію слід відповісти на питання: чи доцільно чекати закінчення поточного податкового періоду. Крім того, цей спосіб «дорожчий» при виправленні недоплати податку – самоштраф і пеня виходять більшими. За наявності пені взагалі краще використовувати уточнюючу декларацію.

Детальніше порівняння переваг і недоліків трьох способів виправлення помилок у декларації єдинника наведено у таблиці нижче.

ПОРІВНЯННЯ ІСНУЮЧИХ СПОСОБІВ ВИПРАВЛЕННЯ ПОМИЛОК У ДЕКЛАРАЦІЇ ЄДИННИКА 3 ГРУПИ – ЮРОСОБИ | |

Переваги | Недоліки |

Спосіб 1. Декларація «Звітна нова» | |

|

|

Спосіб 2. Декларація «Уточнююча» | |

|

|

Спосіб 3. Поточна декларація («Звітна»/«Звітна нова»4) | |

|

|

1 – наприклад, крайня дата звітування за І квартал 2024 року – 10.05.2024. Подали декларацію «Звітна» 30.04.2024, а потім у травні виявили помилку та встигли 09.05.2024 подати декларацію «Звітна нова»; 2 – див. абз. 2 пп. «2» п. 4 розділу IV Порядку ведення податковими органами оперативного обліку з наказу Мінфіну від 12.01.2021 № 5; 3 – починає нараховуватися з 91-го дня недоплати податку. День погашення недоплати й сплати самоштрафу – це останній день нарахування пені; 4 – «Звітна нова», що містить заповнений розділ IV до певного минулого періоду. Таке може бути, коли подали поточну декларацію з виправленням помилки за минулий період, а потім у цій поточній теж виявилась помилка і її замінили на «Звітну нову»; 5 – слід подумати, чи є ймовірність податкової перевірки у найближчий час і чи не спливає строк 1095 к. днів, у який можна виправляти помилки; 6 – див. абз. 1 пп. «2» п. 4 розділу IV Порядку ведення податковими органами оперативного обліку з наказу Мінфіну від 12.01.2021 № 5 | |

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Повернення авансу – не помилка, але теж треба виправляючу декларацію

Окрім суто помилок, перерахованих на початку даної консультації, може бути й суто технічна ситуація, пов’язана з обліком повернутих авансів. Мова йде про дотримання вимоги пп. «5» п. 292.11 ПК, за якою не враховується у доході єдинника суми коштів (авансу, передоплати), що повертається назад від єдинника – покупцю. Якщо все відбулося у поточному періоді – тут усе просто, зменшили суму доходу до декларування. Однак якщо повернення відбувається у поточному періоді тих коштів, які надходили у минулих періодах, то єдинник має (роз’яснення ДПС 108.01.05 ЗІР):

- або подати уточнюючу декларацію за період, у якому було отримано такий дохід;

- або уточнити показники такого періоду у поточній декларації.

При такому поверненні має дотримуватися умова: розірвання договору або за складання листа-заяви про повернення коштів.

Як заповнити «виправляючий» розділ ІV декларації єдинника – юрособи

Розділ IV заповнюють як ті єдинники, у яких є недоплата/переплата податку та виправляють помилку шляхом подачі декларації «Уточнююча», так і ті, що виправляють помилку поточною декларацією «Звітна» / «Звітна нова». Порядок заповнення «виправляючого» розділу його декларації у таблиці нижче.

АЛГОРИТМ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ З ЄДИНОГО ПОДАТКУ ДЛЯ 3 ГРУПИ (ЮРОСОБИ) | |

Рядки | Як заповнювати |

Розділ ІV. Визначення податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок | |

13 | Вказуємо суму єдиного податку з помилкової декларації минулого, яку виправляємо |

14 | Зазначаємо правильну суму єдиного податку. Ніякого пояснюючого розрахунку форма декларації не передбачає, але можна скласти доповнення до декларацій (див. нижче) |

15 | Заповнюємо, якщо сталася недоплата податку. Вказуємо суму недоплати податку (= ряд. 14 – ряд. 13), якщо ряд. 14 > ряд. 13 |

14 | Заповнюємо, якщо сталася переплата податку. Вказуємо суму переплати податку (= ряд. 13 – ряд. 14), якщо ряд. 14 < ряд. 13 |

16 | Заповнюємо лише, якщо є недоплата, та подається декларація «Уточнююча». Зазначаємо суму самоштрафу: ряд. 15 × 0,03. За загальним правилом самоштраф є завжди, коли є недоплата, але є особливі правила, пов’язані з COVID-карантином та воєнним станом |

17 | Заповнюємо, якщо є недоплата, та помилка виправляється через поточну декларацію. Зазначаємо суму самоштрафу: ряд. 15 × 0,05. За загальним правилом самоштраф є завжди, коли є недоплата, але є особливі правила, пов’язані з COVID-карантином та воєнним станом |

18 | За загальним правилом заповнюємо лише, якщо є недоплата й вона існувала 90 днів (відраховуємо від крайнього дня для подачі декларації за такий період). У дану комірку вносимо результат розрахунку податкової пені. База нарахування пені включає не тільки суму недоплати єдиного податку (ряд. 16 чи ряд. 18), але й суму самоштрафу (абз. 3 п. 129.4 ПК). Отже, пеню розраховуємо так (пп. 129.1.3 ПК):

Так як облікова ставка НБУ часто змінюється, то доведеться період нарахування пені розбити на часові проміжки існування кожної облікової ставки НБУ, порахувати окремо суму пені за кожним, а потім усе скласти. Також є особливі правила щодо податкової пені, пов’язані з COVID-карантином та воєнним станом |

Доповнення до податкової декларації | |

– | За бажання можна додати доповнення у вигляді пояснювальної записки довільної форми, у якій пояснити причини виправлення помилки, навести розрахунок правильної суми єдиного податку, суми самоштрафу, суми податкової пені. Або ж пояснити причини відсутності самоштрафу чи податкової пені. Дане доповнення не обов’язкове, а тому не може бути причиною неприйняття виправляючої декларації |

Чи нараховувати самоштраф і пеню під час дії воєнного стану 2024

Розберемо тепер особливі правила щодо самоштрафу та податкової пені виправляючих декларацій в особливі часи (рядки 16-18). Застосування самоштрафу та пені при виявленні помилок під час дії воєнного стану залежить від періоду, за який такі помилки виникли. Діють такі тимчасові правила:

- так, нараховуються. Якщо помилка призвела до заниження податкового зобов’язання у звітності, граничні терміни подання якої припадали на період до 24.02.2022, то самоштраф і пеня впродовж дії воєнного стану нараховуються і сплачуються (див. роз’яснення ГУ ДПС в Івано-Франківській області). Воєнний стан у такому разі не звільняє від штрафних санкцій;

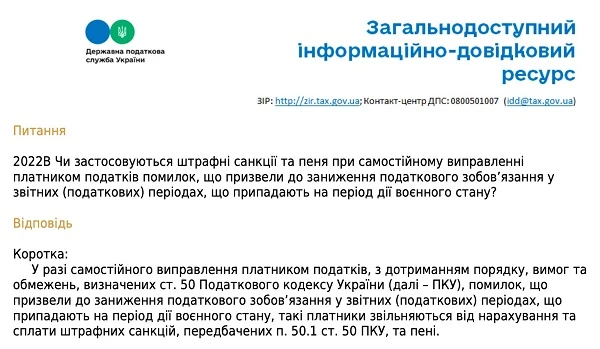

- ні, не нараховуються. Якщо помилка призвела до заниження податкового зобов’язання у звітних (податкових) періодах, що припадають на період дії воєнного стану, тобто з 24.02.2022, то платники податків звільняються від нарахування самоштрафу і пені (підстава – абз. 14 пп. 69.1 підрозд. 10 Перехідних положень ПК, роз’яснення ДПС 132.01 ЗІР). Тимчасові правила пп. 69.1 підрозд. 10 Перехідних положень ПК застосовуються з 27.05.2022 (Закон від 13.12.2022 № 2836, далі – Закон № 2836; набув чинності 03.01.2023). Умова даного звільнення – дотримання вимог п. 50.1 ПК, зокрема подання виправляючої декларації (уточнюючої або поточної), а також погашення недоплати, яка виникла.

Розберемо наведені правила. Почнемо з останнього. До набуття чинності згаданого Закону № 2836 звільнення щодо періодів воєнного стану (з 24.02.2022) діяло лише за умови подання уточнюючої декларації до 25.07.2022 (див. те ж саме роз’яснення ГУ ДПС в Івано-Франківській області). Однак правила змінилися з 03.01.2023 з оновленням пп. 69.1 підрозд. 10 Перехідних положень ПК, яким звільнення було поширено на весь період дії воєнного стану. Починаючи з 03.01.2023 якогось обмеження у термінах таких самовиправлень немає – це може бути як дата, що припадає на період дії воєнного стану, так і дата після закінчення воєнного стану.

Ті платники податків, які з 26.07.2022 по 02.01.2023 виправляли помилку за періоди воєнного стану, вимушені були сплачувати самоштраф і пеню, якщо така виникала. Вороття назад уже сплаченого для них немає, так як сума податкового зобов’язання була визначена платником самостійно та узгоджена через подачу виправляючої декларації. Крім того, поняття «переплата штрафу» немає, а є лише переплата податку, яка може бути зарахована чи повернута.

Щодо виправлення періодів до 24.02.2022, то за ними існує деяка суперечність у нормах ПК: періоди з 01.03.2020 мають звільнятися від сплати самоштрафу та пені за податковими правилами COVID-карантину (пп. 521 підрозд. 10 Перехідних положень ПК). Однак, незважаючи на те, що COVID-карантин продовжує тривати й зараз, а змін до згаданого «карантинного» пп. 521 підрозд. 10 Перехідних положень ПК не вносилося, податківці вважають, що правила воєнного стану привалюють з 27.05.2022 над «карантинними» правилами (роз’яснення ДПС 132.01 ЗІР). Як наслідок, податківці нараховують штраф і пеню за виявлені ними порушення, які сталися в «карантинні» податкові періоди. Також це стосується й самоштрафу та пені за помилками, які виправляє сам платник податку, – звільнення немає.

Звичайно, можна не погодитися з таким підходом та не нараховувати штрафні санкції, посилаючись на дію «карантинного» пп. 521 підрозд. 10 Перехідних положень ПК. Однак тоді слід бути готовим до можливого адміністративного чи судового оскарження нарахування штрафу самими податківцями.

Стосовно більш ранніх періодів до 1 березня 2020 року (початку «карантинних» правил) – за ними самоштраф і пеня нараховуються за загальними правилами. При цьому зверніть увагу, що перебіг строків давності, визначених у статті 102 ПК, був призупинений, як на період дії COVID-карантину (роз’яснення ДПС 132.01 ЗІР), так і на період дії воєнного стану (роз’яснення ДПС 130.04 ЗІР). Мова йде про строк давності 1095 к. днів, який відраховується від крайнього дня звітування за відповідний період або дати подачі декларації, якщо вона була подана з запізненням (п. 50.1 ПК, п. 102.1 ПК). З 1 серпня 2023 року перебіг строку давності був поновлений (роз’яснення ГУ ДПС у Тернопільській області). Отже, виправляти у 2024 році можна ще навіть 2020 рік.

Для довідки наводимо витяг зі згаданого вище роз’яснення ГУ ДПС в Івано-Франківський області: «… у разі, якщо платник податків занизив податкове зобов’язання у податковій звітності, граничні терміни подання якої припадали на період дії до 24.02.2022, та подає уточнюючу податкову звітність до такої звітності протягом дії воєнного стану, то такий платник нараховує штрафні санкції, передбачені п. 50.1 ст. 50 ПК, та пеню відповідно до п.п. 129.1.3 п. 129.1 і абзацу третього п. 129.4 ст. 129 ПК.»

Також нижче у файлі наведене згадане роз’яснення ДПС 132.01 ЗІР щодо звільнення від самоштрафу та пені за помилки за звітні періоди дії воєнного стану.

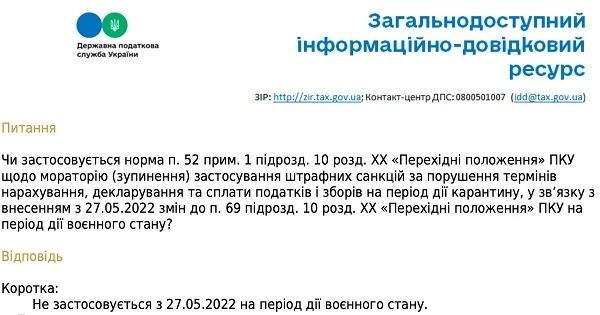

До того ж, нижче у файлі наводимо роз’яснення ДПС 132.01 ЗІР (також див. роз’яснення ГУ ДПС у Черкаській області) щодо привалювання правил воєнного стану над «карантинними», у якому зокрема сказано, що «… тимчасово, на період дії воєнного стану, починаючи з 27.05.2022, привілюють норми в частині звільнення від відповідальності за несвоєчасне виконання платником податків податкових обов’язків у випадках та за умов, передбачених п. 69 підрозд. 10 розд. ХХ ПК.

Тому, норма п. 52-1 підрозд. 10 розд. ХХ «Перехідні положення» ПК щодо мораторію (зупинення) застосування штрафних санкцій за порушення термінів нарахування, декларування та сплати податків і зборів на період дії карантину, встановленого Кабінетом Міністрів України на всій території України з метою запобігання поширенню на території України коронавірусної хвороби (COVID-19) не застосовується з 27.05.2022 на період дії воєнного стану».

Розглянемо тепер приклади виправлення помилок у декларації єдинника 3 групи. Так як заповнення декларації «Звітна нова» нічим не відрізняється від декларації «Звітна», то розглянемо лише застосування виправляючих декларацій – уточнюючої та поточної.

Зміни до Податкового кодексу — із 1 березня 2024 року

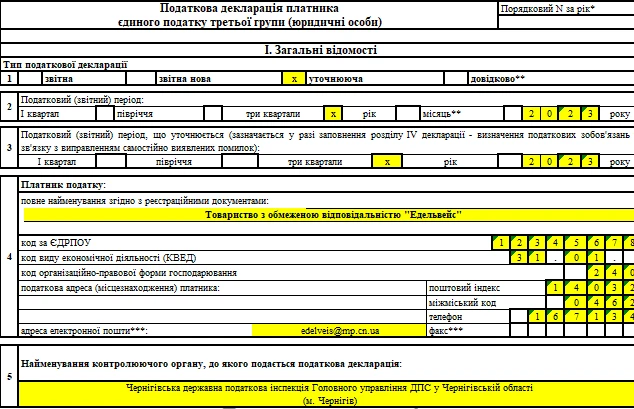

Приклад заповнення уточнюючої декларації платника єдиного податку 3 групи – юридичної особи

Приклад 1 (виправлення через уточнюючу декларацію). Складаючи декларацію за три квартали 2023 року єдинник 3 групи (ставка ЄП – 3%) не визначив дохід від курсової різниці у сумі 60500,00 грн. У декларації за ІІІ квартал 2023 року було відображено:

- дохід – 3405700,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку всього за три квартали 2023: 102171,00 грн (рядки 6 і 8);

- сума єдиного податку за минулий період, тобто перше півріччя 2023: 87000,00 грн (ряд. 9);

- сума єдиного податку до сплати за ІІІ квартал 2023: 15171,00 грн (ряд. 10).

Як наслідок, сума доходу та єдиного податку за ІІІ квартал 2023 була занижена. Правильні дані мали б бути такі:

- дохід – 3466200,00 грн (=3405700 + 60500) (ряд. 1, ряд. 5);

- сума єдиного податку всього за три квартали 2023: 103986,00 грн (рядки 6 і 8);

- сума єдиного податку за минулий період, тобто перше півріччя 2023: 87000,00 грн (ряд. 9);

- сума єдиного податку до сплати за ІІІ квартал 2023: 16986,00 грн (ряд. 10).

Сума недоплати єдиного податку за ІІІ квартал 2022 = 16986 – 15171 = 1815 грн (ряд. 15).

Помилка була виявлена у квітні 2024 року. Для її виправлення вирішено було подати уточнюючу декларацію. Самоштраф і пеня не нараховувалися, так як помилка сталася у період дії воєнного стану. Доповнення вирішено не подавати. Приклад заповненої уточнюючої декларації за три квартали 2023 року наведений нижче.

Однак це ще не все, так адже дана помилка вплинула також на декларацію за 2023 рік. Отже, потім другу уточнюючу декларацію треба подати й за весь 2023 рік. У такій декларації у ряд. 9 треба зазначити суму вже з урахуванням виправленої помилки за три квартали 2023, тобто 103986,00 грн. Якщо інших помилок у декларації 2023 не було, то розділ IV у ній буде порожнім, адже недоплати немає.

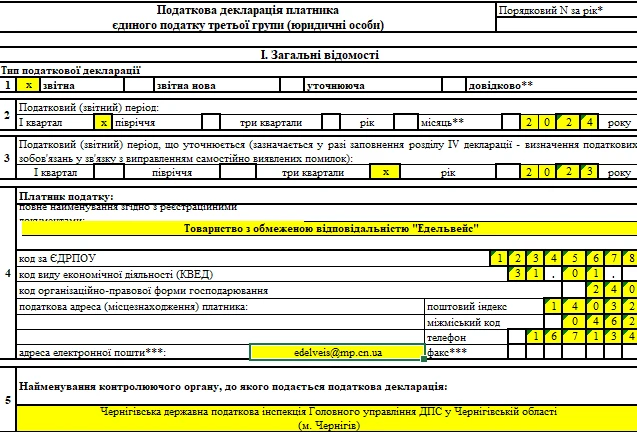

Приклад виправлення помилки через поточну декларацію єдинника 3 групи – юрособи

Приклад 2 (виправлення через поточну декларацію). У грудні 2023 року у підприємства на єдиному податку (3%) вийшов 12-місячний строк на повернення безпроцентної позики – 100 тис. грн. Таким чином, поворотна фінансова допомога мала бути включена у сумі 100 тис. грн до доходу у декларації за 2023 рік, чого зроблено не було. Дані, що були вказані у декларації 2023 року:

- дохід – 5605800,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку до сплати за 2023 рік: 168174,00 грн (ряд. 10).

Дані, що мали б бути у декларації за 2023 рік:

- дохід – 5705800,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку до сплати за 2023 рік: 171174,00 грн (ряд. 10).

Таким чином, недоплата єдиного податку склала за IV квартал 2023: 171174 – 168174 = 3000 грн (ряд. 15).

Дані за І квартал 2024 року:

- дохід – 1904500,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку до сплати за І квартал 2024 рік: 57135,00 грн (рядки 8, 10, 12).

Оскільки помилки виникли у період дії воєнного стану, то ні самоштрафу, ні пені немає. Помилку виявили у квітні 2024 року й вирішено було її виправити у поточній декларації за І квартал 2024 року, так як термінової потреби у погашенні недоплати немає. Приклад заповненої поточної декларації за І квартал 2024 року з заповненим розділом IV для виправлення помилки за IV квартал 2024 наведений нижче.

Приклад розрахунку самоштрафу та пені при складанні уточнюючої декларації

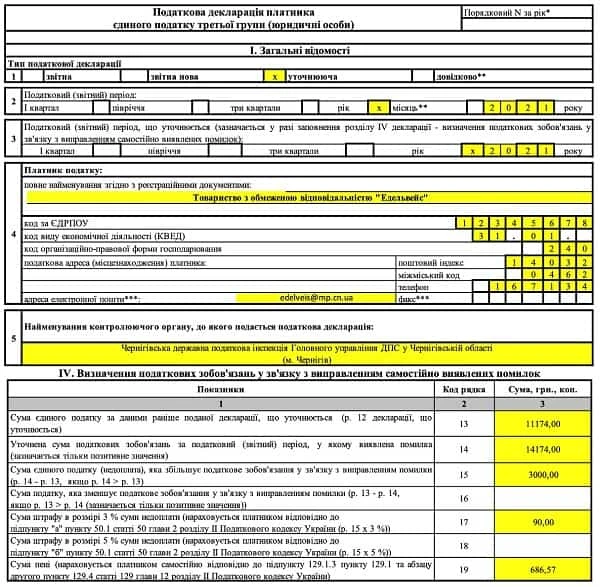

Приклад 3 (виправлення через уточнюючу декларацію, самоштраф, пеня). Ситуація аналогічна прикладу 2, але помилка за грудень 2021 року. У грудні 2021 року у підприємства на єдиному податку (3%) вийшов 12-місячний строк на повернення безпроцентної позики – 100 тис. грн. Таким чином, поворотна фінансова допомога мала бути включена у сумі 100 тис. грн до доходу у декларації за 2021 рік, чого зроблено не було. Дані, що були вказані у декларації 2021 року:

- дохід – 5605800,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку за минулі три квартали 2021: 157000 грн (ряд. 9);

- сума єдиного податку до сплати за 2021 рік: 11174,00 грн (ряд. 10).

Дані, що мали б бути у декларації за 2021 рік:

- дохід – 5705800,00 грн (ряд. 1, ряд. 5);

- сума єдиного податку за минулі три квартали 2021: 157000 грн (ряд. 9);

- сума єдиного податку до сплати за 2021 рік: 14174,00 грн (ряд. 10).

Таким чином, недоплата єдиного податку склала за IV квартал 2021: 14174 – 11174 = 3000 грн (ряд. 15).

Помилку виявили у квітні 2024 року й вирішено було її виправити шляхом подачі уточнюючої декларації. Дата подачі уточнюючої декларації – 27.03.2024. У цей же день до подачі декларації була сплачена недоплата й штрафні санкції. Дана помилка виникли у період до воєнного стану, крайня дата звітування за IV квартал 2021 – 9 лютого 2022. Отже окрім суми недоплати 3000 грн нараховуємо ще й самоштраф:

3000 грн × 0,03 = 90 грн

Аналізуємо дані щодо податкової пені:

- 10.02.2022 – 1-й день появи недоплати;

- 11.05.2022 – 91-й день недоплати, 1-й день нарахування пені, облікова ставка НБУ 10%.

Наводимо дані для розрахунку податкової пені.

РОЗРАХУНОК ПОДАТКОВОЇ ПЕНІ 2024 | ||||||

Дата (появи недоплати, старту нарахування пені, зміни облікової ставки, закінчення нарахування пені) | День існування недоплати | День нарахування пені (= кол. 2 – 90) | Облікова ставка НБУ, яка діє на відповідну дату, % | Кількість днів застосування відповідної облікової ставки НБУ при нарахування пені* | Кількість днів у відповідному році (365 чи 366) | Обчислення коефіцієнта для розрахунку пені (=кол. 4 × кол. 5÷(100 ×кол. 6)) |

1 | 2 | 3 | 4 | 5 | 6 | 7 |

10.02.2022 | 1 | × | × | × | × | × |

11.05.2022 | 91 | 1 | 10 | 23 | 365 | 0,006301 |

03.06.2022 | 114 | 24 | 25 | 420 | 365 | 0,287671 |

28.07.2023 | 534 | 444 | 22 | 49 | 365 | 0,029534 |

15.09.2023 | 583 | 493 | 20 | 42 | 365 | 0,023014 |

27.10.2023 | 625 | 535 | 16 | 49 | 365 | 0,021479 |

15.12.2023 | 674 | 584 | 15 | 17 | 365 | 0,006986 |

01.01.2024 | 691 | 601 | 15 | 74 | 366 | 0,030328 |

15.03.2024 | 765 | 675 | 14,5 | 12 | 366 | 0,004754 |

27.03.2024 | 777 | 687 | 14,5 | 1 | 366 | 0,000396 |

Всього | 687 | × | 0,410464 | |||

* знаходимо як різницю між днями нарахування пені (кол. 3). Наприклад, 420 = 444 – 24 і т.д. | ||||||

База розрахунку пені: 3000 + 90 = 3090 грн.

Розрахунок пені: 3090 грн × 0,410464 = 1268,34 грн.

Отже, до подання уточнюючої декларації треба сплатити 3000 грн недоплати єдиного податку та грн штрафних санкцій 1358,34 грн (= 90 + 1268,34).

Приклад заповненої уточнюючої декларації за 2021 рік з заповненим розділом IV для виправлення помилки за IV квартал 2021 наведений нижче.