Первичные документы: что считают первичкой и как ее оформить

Первичные документы юрлица и ФЛП

Что такое первичные документы? Первичные документы — это документы, созданные в письменной или электронной форме, которые содержат данные о хозяйственных операциях, включая распоряжение и разрешения администрации (владельца) на их проведение (на бухгалтерском сленге — «первичка»).

Хозяйственные операции — это действия или события, влияющие на структуру активов и обязательств собственного капитала предприятия. Например, приобретение или продажа товарно-материальных ценностей (ТМЦ) может повлечь за собой изменение в структуре активов предприятия и появление новых или погашение существующих обязательств. Это действие. Уничтожение имущества в результате пожара или ракетного удара— это пример происшествия.

Указанное определение хозяйственной операции соответствует действующему законодательству, но подходит только для юрлиц. Что касается физлиц-предпринимателей (ФЛП), то для них хозяйственной операцией можно считать действия или события, влияющие на состояние их имущества и обязательств, связанных с их предпринимательской деятельностью. Например, продажа товара — это хозяйственная операция для ФЛП, но продажа его собственной квартиры — нет.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Бухгалтерские (учетные) регистры

Сводные учетные документы обобщают данные первички, составляются на ее основе, служат для контроля, упорядочения, дополнительной обработки данных, например, регистры бухгалтерского учета (учетные регистры), к которым принадлежат носители информации (бумажные или электронные), предназначенные для накопления, группирования и обобщения информации из первоначальных документов.

Примером учетных регистров являются:

- журналы/журналы-ордера. Например, журнал регистрации хозяйственных операций в компьютерной программе для ведение бухгалтерского учета;

- мемориальные ордера (используются у бюджетников);

- накопительные ведомости и т.д. Например, ведомость по начислению зарплаты;

- Книги учета доходов (доходов и расходов) — в ФЛП.

Такой подход к документированию закреплен в части 1 статьи 9 Закона Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 № 996-XIV (далее — Закон о бухучете).

Что относится к первичным документам: примеры первичных документов

Типичными примерами первички является: расходные накладные, налоговые накладные, акцизные накладные, ТТН, акты выполненных работ, акты оказанных услуг, авансовые отчеты, приходные кассовые ордера, расходные кассовые ордера и тому подобное.

Первичные документы являются основой для осуществления записей в бухгалтерском учете (бухгалтерских проводок). Виды первичных документов: даже если нет внешнего первичного документа, то складывается внутренний, который содержит данную о хозяйственной операции.

Примерами таких внутренних первичных документов есть бухгалтерская справка и акт («самоакт»).

Для ФЛП — аналогично, они тоже могут составлять собственные справки или акты, но слова «бухгалтерский» в документах лучше избегать. Дело в том, что у ФЛП нет бухгалтерского учета как такового (на них не распространяется Закон о бухучете), а ведут предприниматели учет доходов или учет доходов и расходов — в зависимости от системы налогообложения и правил соответствующей группы. Для ФЛП первичные документы являются основой для записей в Книгах учета доходов (доходов и расходов).

Что не является первичным документом

Если документ не содержит достаточно информации о операции или вообще не содержит никакой информации о хозяйственной операции, то это не первичный документ. Примером может служить платежная инструкция — этот документ не содержит достаточно сведений о хозяйственной операции, ведь платежка могла быть подана в банк, но деньги не были списаны со счета по разным причинам, например из-за их недостаточности или сбоя банковской системы. В данном случае первичным документом является только банковская выписка, так как именно она содержит информацию о состоявшемся движении денежных средств.

Внимание: Платежная инструкция — это не первичный документ, так как нет достоверных сведений о том, была ли операция совершена на самом деле. Первичный-банковская выписка.

Когда счет-фактура первичный документ

Еще одним спорным до сих пор документом является счет-фактура. Его считают первичным документом при соблюдении двух условий, при которых он:

- содержит сведения об операции;

- являются оплаченным.

При соблюдении этих двух условий считается, что сделка состоялась. Как правило, счет-фактура в такой способ используется как замена акта приема-передачи услуг во внешнеэкономической деятельности (ВЭД). Такого мнения придерживаются в своих разъяснениях Минфин и налоговики, о чем свидетельствуют :

- письмо Минфина от 22.08.2017 №35210-07/23-3364/2658;

- письмо Минфина от 16.02.2017 №31-11410-06-5/4339;

- письмо ДФС от 31.03.2017 №6964/10/26-15-14-05-04-22.

Таким образом, счет-фактура может быть первичным документом не сам по себе, а только в паре с банковской выпиской, подтверждающей факт оплаты.

Обратите внимание, что данные разъяснения касаются в основном ВЭД и не касаются операций в пределах Украины. Однако это может быть предусмотрено условиями договора. К примеру, для оформления предоставления и оплаты услуг по аренде можно использовать счет-фактуру вместо акта приема-передачи услуг. Это упрощает документооборот, потому что требует меньше времени на оформление.

Утверждение счета как первичного документа в договоре аренды снимает все проблемы с непризнанием счета первичным документом.

Внимание: счет-фактура может быть первичным документом при предоставлении услуг аренды, если это определено в договоре.

Реквизиты первичных документов

Первичные документы бухгалтерского учета составляются в электронном или бумажном виде. Они должны содержать реквизиты, перечисленные в части 2 статьи 9 Закона о бухучете:

- название документа (формы);

- дата составления;

- название предприятия, от имени которого составлен документ;

- содержание и объем хозяйственной операции, единицу измерения хозяйственной операции;

- должности и фамилии лиц, ответственных за осуществление операции и правильность ее оформления (исключение — первичные документы, устанавливаемые НБУ, например банковские выписки);

- личная подпись или другие данные, которые дают возможность идентифицировать лицо, которое принимало участие в осуществимые операции.

Также в зависимости от характера хозяйственной операции и технологий, применяемых для обработки учетных данных, первичные документы могут иметь дополнительные реквизиты, среди которых может быть:

- печать;

- номер документа;

- основание для совершения операции;

- идентификационный код предприятия, учреждения по ЕГР и т.д.

Предприятие может самостоятельно разрабатывать в большинстве случаев формы первичных документов при условиях соблюдения вышеприведенных реквизитов.

Примером первичных документов, которые самостоятельно разрабатывать и заменять существующие нельзя, являются банковские и кассовые документы, так как они устанавливаются НБУ.

Кроме того, обязательные реквизиты первичных документов могут определяться и специализированным законодательством. К примеру, для налоговой накладной они определены в пункте 201.1 Налогового кодекса Украины (далее — НК), а для акцизной накладной — в пункте 231.1 НК. Это же касается кассовых и банковских документов. И такие документы изменять нельзя. Да, нельзя изменять формы платежных инструкций, налоговые накладной и расчетов корректировки (РК) к ним, акцизной накладной и РК к ним, авансового отчета, прибыльных и расходных кассовых ордеров, кассовой книги.

Внимание: к обязательным реквизитам первички относимся очень осмотрительно — заполняем разборчиво и корректно.

Последствия нарушений в реквизитах первичного документа

Вышеприведенные реквизиты обязательны и их отсутствие может привести к полному непризнанию хозяйственной операции, которой касался этот документ. Особенно это имеет значение при налоговых проверках. Даже, если с налоговой накладной будет все в порядке, но найдут недостатки в заполнении реквизитов сопроводительной первички (расходные накладные, ТТН, акты выполненных работ/оказанных услуг), то следствием может быть признание сделки фиктивной. Суды буквально «завалены» подобными делами.

Однако несущественные недостатки не является основанием для непризнания хозяйственной операции, если такие недостатки не мешают идентифицировать контрагентов операции, и содержат сведения о (ч. 2 ст. 9 Закона о бухучете):

- дату составления документа;

- название предприятия, от имени которого составлен документ;

- содержание и объем хозяйственной операции и т.д.

Зібрали в одній пам’ятці приклади заповнення реквізиту «Призначення платежу» платіжної інструкції для різних ситуацій. За нашими підказками без проблем складете платіжки на сплату податків, зборів, штрафів та інших платежів

Требования к оформлению первичных документов

Правила оформления первичных документов можно найти в пунктах 2.9 и 2.10 Положения об обеспечении записей в бухгалтерском учете, утвержденных приказом Минфина от 24.05.1995 № 88 (далее — Положения № 88). В частности требуется:

- если запись осуществляется ручкой, то чернила / паста должна быть темного цвета, а ручка шариковая;

- возможно заполнение документов типографским или иным способом, обеспечивающим сохранение сделанных записей в течение отведенного на документ срока хранения;

- свободные строки в первичных документа следует обязательно прочеркивать. Однако данное требование на практике используется только по бумажных форм. В электронных документов незаполненные ячейки остаются пустыми, например, в налоговой накладной.

Что касается электронных документов, то к ним должны применяться требования законодательства об электронных документах и электронном документообороте, в частности Закона Украины «Об электронных документы и электронный документооборот» от 22.05.2003 № 851-IV.

Обратите внимание, что все первичные документы должны составляться на украинском языке. Документы, являющиеся основанием для записей в бухгалтерском учете и составленные на иностранном языке, должны иметь упорядоченный аутентичный перевод на украинский язык. С 09 марта 2023 года запретили возможность наряду с украинским языком применять другой язык в (обновленный п. 1.4 Положения № 88). Таким языком раньше мог быть русский в порядке, определенном Законом Украины «Об основах государственной языковой политики» от 03.07.2012 № 5029-VI.

Предприятие обычно банки первичных документов печатает самостоятельно на принтере или готовит готовы типографские. Исключение - применение бланков строгой отчетности. Они печатаются только специализированным предприятиями с печатным нанесением номеров и серий. Однако их в бухгалтерии уже почти НЕ осталось. Сейчас бланками строгой отчетности уже перестали быть доверенности на получение ТМЦ, ТТН и тому подобное. Остались только определенные талоны (бензин и т.д.), билеты.

Перенос информации из первичных документов в учетные регистры нужно осуществлять по мере их поступления в бухгалтерию или иное место обработки, но не позднее срока составления бухгалтерской и статистической отчетности, деклараций и расчетов (см. п. 3.4 Положения № 88).

Подпись в первичных документах

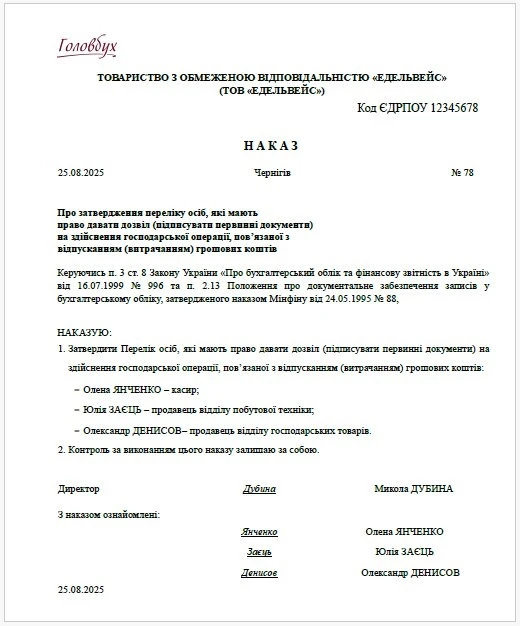

Организация бухгалтерского учета на предприятии предполагает, что руководитель должен обеспечить фиксирования фактов осуществления всех хозяйственных операций в первичных документах (п. 2.12 Положение № 88). Он должен утвердить перечень лиц, имеющих право давать разрешение (подписывать первичные документы) на осуществление хозяйственных операций.

Такое разрешение можно оформить в форме приказа, приведен ниже.

При применении электронных документов обязательным может быть применение электронной подписи (КЭП). Например, по налоговым накладным и платежным инструкциям. КЭП приравнивается к собственноручной подписи.

Замена собственноручной подписи на факсимиле в первичных документах

Использование факсимиле в качестве подписи должностного лица посредством механического или иного копирования не допускается на организационно-распорядительных, финансовых, бухгалтерских документах (п. 12 главы 7 разд. II Правил организации делопроизводства и архивного хранения документов в государственных органах, органах местного самоуправления, на предприятиях, в учреждениях и организациях, утвержденные приказом Минюста от 18.06.2015 № 1000/5, а также разъяснение Минфина по первичным документам. В других случаях факсимиле также нежелательно. Оно возможно только если это предусмотрено договором и внутренним положением о документообороте.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Первичные документы ФЛП

Что касается физлиц-предпринимателей, то считается, что у них бухгалтерского учета нет, так как бухгалтерский учет по Закону о бухучете ведется только юрлицами. То, что ведут ФЛП официально называется учет доходов или учет доходов и расходов. Как бы там это не называлось, но для ФЛП:

- требования к первичным документам те же самые. Например, относительно реквизитов и общих правил документооборота;

- ФЛП используют те же самые виды первичных документов — накладные, налоговые накладные, акты, счета и т. д, которые используют и юрлица. Никаких специфических, исключительно «ФЛП-овских документов» нет;

- у ФЛП нет кассовой книги. От слова — вообще. Отражение наличной выручки осуществляется в Книгах учета. Так как нет кассы, то и не нужны приходные/расходные кассовые ордера;

- часто применяемым документом в ФЛП является товарный чек, который выдается покупателю товара, если не выдается чек РРО;

- фискальный чек и Z-отчет РРО/пРРО;

- форма ведения учета товарных запасов;

Как сводный учетный регистр используются Книга учета доходов (единщики группы 1, 2 и 3, неплательщики НДС), Книга учета доходов и расходов (единщики 3 группы, плательщики НДС), Книга учета доходов и расходов (общники — у них она своя).

Первичные документы бухгалтерского учета: исправление ошибок

Запрещено! В тексте и цифровых данных первичных документов, учетных регистров и отчетности вносить необусловленные исправления.

Ошибки в первичных документах, учетных регистрах и отчетность, которая создана вручную, исправляется методом:

- «красное сторно» — используется только для устранения ошибок за прошлый отчетный период;

- дополнительных бухгалтерских проводок;

- корректурным способом, в соответствии с которым неправильный текст или цифры зачеркиваются и над зачеркнутым надписывается правильный текст или цифры.

В электронных документах используется только «красное сторона» и дополнительные бухгалтерские проводки (п. 4.9 Положения № 88).

Сравнение трех способов устранения ошибок приведено в таблице ниже.

СРАВНЕНИЕ МЕТОДОВ ИСПРАВЛЕНИЯ ОШИБОК | |||

условие сравнения | метод: | ||

«красное сторно» | дополнительных бухгалтерских проводок | корректный | |

использование в бумажных документах | да | да | да |

использование в электронных документах | да | да | нет |

отчетный период, в котором применяются | прошлый | текущий | текущий |

Запрещено производить исправление в документах, по которым оформлены кассовые и банковские операции, а также операции с ценными бумагами (п. 4.8 Положения № 88).

Ошибки в учетных регистрах за истекший отчетный период исправляются способом «красное сторно». Этот способ предусматривает (см. п. 4.6 Положения №88):

- составление бухгалтерской справки — она должна содержать все необходимые пояснения (причина, ссылки на нормативные документы) и быть проверенной и подписанной главным бухгалтером;

- повторение неправильной записи в бухгалтерской справке и регистрах красным цветом или со знаком минус;

- внесение записи с правильной суммой в бухгалтерской справке и регистрах бухгалтерского учета темным цветом (знак плюс);

- если документ бумажный, — осуществление надписи над ошибкой «исправлено» и подтверждение подписями лиц, ранее подписывавших этот документ, указание даты исправления (см. п. 4.7 Положения № 88);

- если документ электронный, — размещение сведений о дате исправления, должностях и фамилиях лиц, личной подписи или других данных, позволяющих идентифицировать лиц, составивших исправленный электронный документ (см. п. 4.10 Положения № 88). При этом еще и должна быть сохранена исправляемая информация.

Способ дополнительных бухгалтерских проводок предусматривает следующее (см. п. 4.5 Положения № 88):

- определение разницы между правильной и отраженной (ложной) суммой в бухгалтерских регистрах;

- составление дополнительного бухгалтерского проведения на сумму разницы;

- если документ бумажный, — осуществление надписи над ошибкой «исправлено» и подтверждение подписями лиц, ранее подписывавших этот документ, указание даты исправления (см. п. 4.7 Положения № 88);

- если документ электронный, — размещение сведений о дате исправления, должностях и фамилиях лиц, личной подписи или других данных, позволяющих идентифицировать лиц, составивших исправленный электронный документ (см. п. 4.10 Положения № 88). При этом еще и должна быть сохранена исправляемая информация;

- составление бухгалтерской справки для объяснения причин возникновения ошибки (рекомендуется).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Корректурный способ предусматривает (см. п. 4.4 Положения № 88):

- зачеркивание неправильного текста (с ошибкой) одной линией (так, чтобы можно было прочитать эту исправленную запись);

- написание над зачеркнутым правильным текстом;

- осуществление надписи над ошибкой «исправлено» и подтверждение подписями лиц, ранее составлявших этот документ, и указание даты исправления (см. п. 4.7 Положения № 88);

- составление бухгалтерской справки для объяснения причин возникновения ошибки (рекомендуется).

Что касается бухгалтерской справки при исправлении ошибок — Положение № 88 требует ее только для способа «красное сторно». Однако при применении корректурного способа и способа дополнительных бухгалтерских проводок лучше тоже составить бухгалтерскую справку, так как это:

- повышает контроль за хозяйственными операциями главного бухгалтера;

- облегчает работу аудиторов, в том числе налоговых;

- дает большую информативность при передаче дел другому бухгалтеру. В случае смены бухгалтера (временно или постоянно) преемник должен разобраться в прошлых бухгалтерских записях.

Если лица, ранее подписывавшие документ, уже не работают, то визировать исправления ошибки должны их преемники за должностями или же назначены руководителем, если таких должностей уже нет. Причины замены подписантов лучше также изложить в бухгалтерской справке и приказе руководителя о назначении подписантов. Однако можно ограничиться и главным бухгалтером — Положение № 88 никак не урегулирует данную ситуацию, но упоминает о проверке при применении «красного стороно» исправление главным бухгалтером ( см. п. 4.6 Положения №88).

Сроки хранения первичных документов

В случае составления и хранения первички и регистров бухгалтерского учета в электронной форме предприятие обязано за свой счет изготовить их бумажные копии по требованию:

- других участников хозяйственных операций;

- правоохранительных органов и соответствующих органов в пределах их полномочий, предусмотренных законами.

Предприятие должно обеспечить надлежащее хранение первички в течение установленного срока. Срок хранения первичных документов, учетных регистров, бухгалтерской и другой отчетности, в архиве предприятия, учреждения, определяется приказом Минюста от 14.03.2013 № 430/5.

Учитывая также нормы пункта 44.3 ПК , можно назвать сроки хранения документов , приведенных в таблице ниже.

СРОКИ ХРАНЕНИЯ ДОКУМЕНТОВ | ||

срок хранения | для кого | для каких документов |

5 лет |

|

|

3 года ** |

| |

3 года | все субъекты хозяйствования | все документы, на которые не распространяются другие сроки, или связанные с выполнением требований другого законодательства, контроль за соблюдением которого возложен на ГНС, включая разрешительные документы, например:

|

7 лет (2555 дней) | субъекты хозяйствования, которые имеют контролируемые операции ( ст. 39 и 392 НК) | документы, относящиеся к контролируемым операциям и трансфертному ценообразованию (ТЦУ), например:

|

75 лет | все субъекты хозяйствования |

|

* исключение — документы, по которым установлен более длительный срок; ** так как ФЛП в п. 44.3.2 НК со сроком 1825 дней не упоминаются, поэтому к ним как исключение применяется 1095 — период. Однако никаких официальных разъяснений нет | ||

Течение указанных в таблице выше сроков хранения документов имеет следующие особенности (см. п. 44.3 НК):

- рассчитываются со дня представления налоговой отчетности или другой отчетности, для составления которой они используются. Если такая отчетность не подавалась — срок отчисляется от предельного срока предоставления такой отчетности. Однако для документов, не связанных с отчетностью, — со дня совершения соответствующей хозяйственной операции (для соответствующих разрешительных документов — со дня истечения срока их действия);

- продолжаются на период остановки отсчета срока давности.

Увеличение сроков хранения документов связано с внедрением Украиной Общего стандарта отчетности и надлежащей проверки информации о финансовых счетах (Стандарт CRS), одно из требований которого больше минимальных сроков хранения документов.

Отсчет этих сроков для целей налоговых проверок производится со дня подачи декларации за тот период, к которому относятся документы. Причем эти сроки одинаковы как для бумажных, так и электронных документов. Например, те же Z-отчеты программные РРО также должны быть сохранены в памяти устройства не менее 1095 дней. Или напечатаны и сохранены в бумажном виде.

Роботодавці, інформація про яких в ЄДР не актуальна, мають оновити свої дані. Закон № 4412 змінив встановлений порядок обміну інформацією між працівником і роботодавцем і зобов’язав усіх учасників трудових процесів оновити свої контактні дані. Експерт підкаже, що саме і в які строки має зробити роботодавець, аби не порушити оновлених правил

Первичная документация в бухгалтерском учете: Утрата документов

В случае пропажи или уничтожение первичных документов, учетных регистров и отчетности руководитель письменно уведомляет об этом правоохранительные органы и приказом назначает комиссию для установления перечня отсутствующих документов и расследования причин их пропажи или уничтожение (см. п. 6.10 Положения № 88).

В условиях военного положения в случае потери или невозможности вывоза первичных документов налогоплательщик представляет в произвольной форме в ГНС уведомление о невозможности вывоза документов, подписанное руководителем предприятия и главным бухгалтером (см. п. 69.28 подраздел. 10 Переходных положений НК). Такое сообщение должно содержать:

- обстоятельства, приведшие к потере или невозможности вывезти первоначальные документы;

- налоговые (отчетные) периоды, к которым относятся данные документы;

- общий список документов. Если возможно — с указанием реквизитов.

Особенности хранения первичных документов у ФЛП

Для ФЛП существуют такие же требования по сохранению первички, как и для юрлиц. Никаких отличий нет. Все первичные документы бухучета, на основании которых были осуществлены записи в Книгу учета доходов или Книги учета доходов и расходов должны храниться не менее 1095 дней с дня подачи декларации плательщика единого налога, декларации об имущественном состоянии и доходах или иных деклараций.

В случае снятия ФЛП с регистрации документы за период его деятельности не менее 1095 дней, предшествовавших дате его закрытия, которые хранились в органе ГНС, передаются в архив.

Если ФЛП не смог обеспечить сохранность документов, то на него налагается штраф в размере 1020 гривен (п. 121.1 НК). При повторном в течение года таком же нарушении штраф уже будет больше 2040 грн.

Ответственность за несвоевременное составление первичных документов

Ответственность за несвоевременное составление первички и регистров бухгалтерского учета и недостоверность отображенных у них данных несут лица, которые составили и подписали эти документы.

Одной из санкций для должностных лиц есть штраф за нарушение порядка ведения налогового учета. Размер такого штрафа составляет 85–170 грн. При повторном аналогичном нарушении на протяжении года величина штрафа будет колебаться в диапазоне 170–255 грн (ст. 163-1 Кодекса Украины об административных правонарушениях).

Копии первичных документов и регистров бухгалтерского учета изымаются в предприятия исключительно по решению соответствующих органов в определенном законодательством порядке. Обязательно составляется реестр документов, которые изымаются.

Внимание: запрещено изъятие оригиналов таких документов и регистров, кроме случаев, предусмотренных уголовным процессуальным законодательством.

Формы первичных документов

Типовые формы первички утверждаются отраслевыми нормативными документами в соответствии с направлением и сферой деятельности. Первоначальные документы бухгалтерского учета бланки. Среди них формы первичных документов для учета нематериальных активов, основных средств.

Тримайте приклади фіскальних чеків на оплату карткою і готівкою. Скачайте зразки та використовуйте як шаблон для перевірки своїх чеків

Первичные активы для учета нематериальных активов

Типичные формы первичного учета объектов права интеллектуальной собственности в составе невещественных активов, утвержденные Приказом Минфина от 22.11.2004 № 732. К ним принадлежат:

- форма № НА-1 (Акт введения в хозяйственный оборот объекта права интеллектуальной собственности в составе невещественных активов);

- форма № НА-2 (Инвентарная карточка учета объекта права интеллектуальной собственности в составе невещественных активов);

- форма № НА-3 (Акт выбытия (ликвидации) объекта права интеллектуальной собственности в составе невещественных активов);

- форма № НА-4 (Инвентаризационное описание объектов права интеллектуальной собственности в составе невещественных активов).

Первичные активы для учета основных средств

Все предприятия могут использовать типовые формы по учету и списанию основных средств субъектами государственного сектора, утверждены приказом Минфина от 13.09.2016 № 818:

Вышеприведенные формы первичных документов для учета основных средств могут использовать и обычные предприятия, а не только государственный сектор. Они для них являются альтернативой документам с приказа Минстата № 352 от 29.12.1995. Несмотря на то, что последний приказ утратил силу еще в октябре 2021 года, предприятия могут самостоятельно разрабатывать формы первоначальных документов для учета (п. 2.6 Положения № 88). Следовательно, можно и дальше использовать старые формы документов по этому приказу Минстата. А можно использовать собственные или предназначенные для госсектора, откорректировав их «под себя». Или откорректировать «под себя» бланки от Госстата. Выбранную форму первичных документов следует утвердить в приказе об учетной политике и организации учета предприятия. При создании документов под себя следует учитывать, что они должны содержать все обязательные реквизиты первичных документов, определенные в части 2 статьи 9 Закона о бухучете.

Приказ Минстата № 352 в частности содержит следующие формы документов:

- Акт принятия-передачи (внутреннего перемещения) основных средств (ф. № ОЗ-1);

- Акт принятия-сдачи отремонтированных, реконструированных и модернизируемых объектов (ф. № ОЗ-2);

- Акт списания основных средств (ф. ОЗ-3);

- Акт списания автотранспортных средств (ф. ОЗ-4);

- Инвентарная карточка учета основных средств (ф. ОЗ-6).

Однако при использовании документов Госстата рекомендуем убрать упоминания о приказе Госстата, ведь он недействителен (утвердить их внутренним приказом, см. выше).

Первичные активы для учета производственных запасов и других ТМЦ

Типовые формы первичных учетных документов по учету сырья и материалов можно взять из приказа Госстата от 21.06.1996 № 193 (тоже уже недействительного). Или можно воспользоваться документами по учету и списанию запасов для субъектов государственного сектора — найти их можно в приказе Минфина от 13.12.2022 № 431 (далее — Приказ № 431). Специальной первички по учету запасов для частного сектора от Минфина нет.

Документы же от Госстата приводим ниже (что относится к первичным документам):

- М-1 «Журнал учета грузов, которые поступили»;

- М-2а «Акт списания бланков доверенностей»;

- М-3 «Журнал регистрации доверенностей»;

- М-4 «Прибыльный ордер»;

- М-7 «Акт о принятии материалов»;

- М-8 «Лимитно-заборная карточка»;

- М-9 «Лимитно-заборная карточка»;

- М-10 «Акт-требование на замену (дополнительный отпуск) материалов»;

- М-11 «Накладная-требование на отпуск (внутреннее перемещение) материалов»;

- М-12 «Карточка № складского учета материалов»;

- М-13 «Реестр № принятия-сдачи документов»;

- М-14 «Ведомость учета остатков материалов на складе»;

- М-15 «Акт о принятии оборудования»;

- М-15а «Акт принятия-передачи оборудования для монтажа»;

- М-16 «Материальный ярлык»;

- М-17 «Акт № об обнаруженных дефектах оборудования»;

- М-18 «Сигнальная справка об отклонении фактического остатка материалов от установленных норм запаса»;

- М-19 «Материальный отчет»;

- М-21 «Инвентаризационное описание №»;

- М-23 «Акт № об использовании давальческих материалов»;

- М-26 «Карточка учета оборудования для установления»;

- М-28 «Лимитно-заборная карточка №»;

- М-28а «Лимитно-заборная карточка №».

В Приказе № 431 форм первички (список первичных документов) для учета запасов существенно меньше и современные документы по содержанию (их бланки можно скачать конкретно в Приказе № 431) или же одним файлом отсюда:

Эти первичные документы для учета запасов государственного сектора содержат:

- Акт приема-передачи запасов;

- Акт о приеме запасов;

- Приходный ордер;

- Акт списания запасов;

- Накладная (требование);

- Меню-требование на выдачу продуктов питания;

- Лимитно-заборная карта;

- Карточка (книга) складского учета запасов;

- Журнал регистрации битой посуды;

- Ведомость по поступлению продуктов питания;

- Ведомость по расходу продуктов питания;

- Материальный ярлык.

И это далеко не исчерпывающий список первички.

Первичный документ для учета перевозок ТМЦ

Для учета перевозок служит ТТН (приказ Минтранса от 14.10.1997 № 363). Более подробно о ней — читайте в материале Товарно-транспортная накладная (ТТН) 2024 года.

Первичные активы для учета наличных и средств под отчет

Еще есть кассовые документы (постановление НБУ от 29.12.2017 №148). К кассовым документам относятся:

Первичные активы для учета средств, выданных под отчет

Для учета средств, выданных под отчет, в частности при командировках, используется авансовый отчет (приказ Минфина от 28.09.2015 № 841). Полное название — Отчет об использовании средств/электронных денег, выданных на командировку или под отчет. О нем можно прочитать в консультации Авансовый отчет: как заполнить.