Бюджетное возмещение НДС 2024

Что такое возмещение НДС

Бюджетное возмещение НДС – это компенсация государством суммы НДС, который был уплачен в стоимости приобретенных товаров, работ, услуг. На него имеют право все плательщики НДС, как юрлица, так и физлица, если в декларации сумма налогового кредита превысила налоговое обязательство (так называемый «минус»). Возмещение может быть, как деньгами, так и путем взаимозачета – погашения налогового долга или зачет в уплату других налогов. При этом право на возмещение НЕ зависит от:

- суммы НДС;

- срока регистрации плательщиком НДС;

- срока существования субъекта хозяйствования.

Что касается обычных физлиц, как резидентов, так и нет, то получить возмещение НДС в Украине не могут даже при выезде из страны. В некоторых странах ЕС, например, Германии, это можно.

Внимание: НАЛОГОВЫЙ КРЕДИТ (стр. 17) > НАЛОГОВОЕ ОБЯЗАТЕЛЬСТВО (стр. 9) – это причина «минуса» в декларации (стр. 19), который при соблюдении определенных условий даст право на возмещение НДС.

Простой пример: предприятие приобрело у производителя товаров на сумму 180000 грн с НДС и реализовало их в другую страну (экспорт) за 200000 грн. Так как для экспорта действует ставка НДС 0%, то получается ситуация:

- сумма начисленного НДС при реализации-0 грн;

- сумма уплаченного НДС в стоимости товаров-30000 грн (=180000×5/6);

- налоговое обязательство – налоговый кредит = 0 – 30000 грн = -30000 грн. Эту сумму и можно заявить на возмещение.

Типичными заявителями возмещения НДС являются именно экспортеры.

Можно ли получить бюджетное возмещение НДС во время военного положения

Можно, потому что об этом прямо сказано в пункте 69.11 подразд. 10 Переходных положений Налогового кодекса Украины (далее – НК). Кроме того, возможны камеральные проверки, которые проводятся на основе заявления о возврате суммы бюджетного возмещения (см. абз. 2 п. 69.2 подраздел 10 Переходных положений НК), а также документальные внеплановые проверки (см. абз. 3 п. 69.2 подраздел .10 Переходных положений НК).

Внимание: получение бюджетного возмещения во время военного положения возможно.

Однако при этом следует обратить внимание на следующее:

- вместо 30-дневного срока на такие проверки отведен 60-дневный срок (см. абз. 3 п. 69.2 разд. 10 Переходных положений НК). Однако с 20 марта 2023 года должен вернуться вновь 30-дневный срок со вступлением в силу Закона от 07.02.2023 № 2918, который удаляет упомянутый абз. 3 п. 69.2 подразд. 10 переходных положений НК;

- возмещение НДС осуществляется в случае согласования налоговиками заявленной суммы бюджетного возмещения по результатам камеральной проверки и в случае необходимости документальной проверки плательщика НДС. Документальные и касеральные проверки сейчас возобновлены.

Кроме того, в период военного времени действуют некоторые дополнительные запреты на возмещение НДС – о них см. далее.

«Минус» в декларации по НДС

Получается, что основание получения возмещения НДС лишь одна – наличие отрицательного значения между суммой налогового обязательства и суммой налогового кредита, то есть между строками 9 (налоговое обязательство) и строке 17 (налоговое обязательство) налоговой декларации по НДС 2024 соответственно. Эта разница, правда без знака «минус», заносится в строку 19 декларации. Однако, этого мало, ведь еще нужно соблюсти условия возмещения НДС и заполнить строки группы 20 и Приложения Д3 и Д4 к налоговой декларации (о них – далее).

Внимание: «МИНУС» в ряд. 19 декларации само собой еще не означает «автоматическую» заявку на возмещение НДС.

Возмещение НДС в Украине

Для того, чтобы можно было реализовать право на бюджетное возмещение НДС необходимо еще выполнение 3-х условий, кроме «отрицательной» декларации:

- сумма НДС должна быть уплаченной (пп. «б» п. 200.4 НК). Это значит, что за товары, работы, услуги, по которым возник налоговый кредит и по которому заявляется возмещение было оплачено деньгами – поставщикам или на бюджетный счет при «импортном» НДС (в отчетном или предыдущих периодах). Никакие бартерные операции здесь не проходят. Также, если товар поступил, но еще не оплачен, налоговая накладная поставщиком зарегистрирована, то все равно – условие не выполняется. Засчитывается также и тот НДС, который уплачивается при импорте (так называемый «импортный» НДС);

- сумма возмещения должна быть в пределах лимита регистрации Σнакл (пп. «б» п. 200.4 НК). Если «минус» вышел больше, то заявление на бюджетное возмещение в декларации нужно ограничить лимитом, а остальное перенести на следующий период. Право на возмещение при этом «не сгораетм»;

- для получения возмещения деньгами должен отсутствовать налоговый долг по НДС. Если долг есть, то «минус» изначально учитывается в его погашении (пп. «а» п. 200.4 НК). И только в пределах лимита регистрации, то есть с соблюдением второго ограничения. Таким образом, если есть долг по НДС, включая штрафы и пеню, возмещение все же получается, но уже не деньгами, а путем такого своеобразного «взаимозачета». Знайте также, что после такого «взаимозачета» НДС уменьшается лимит регистрации (разъяснение ГНС ВИР 101.17).

Внимание: НДС в стоимости товаров, работ, услуг уплачен, лимит регистрации не превышен, налоговый долг отсутствует - тогда можно получить возмещение НДС из бюджета деньгами.

В отношении экспортеров, то часто они заявляют к возмещению тот НДС в составе налогового кредита, который был уплачен при приобретении проданных на экспорт товаров или потребленной сырья, материалов, топлива, услуг при производстве экспортных товаров. Однако такого условия НК не выдвигает, а потому на возмещение можно заявить любой налоговый кредит.

Консультація допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти.

Запреты для возмещения НДС

Относительно вышеприведенных условий есть одно исключение – налоговики не желают принимать к выполнению возмещения НДС с услуг, полученных от нерезидентов (разъяснение ВИР 101.26).

Также есть ряд «запретов военного времени». Да, не могут заявлять возмещение НДС те налогоплательщики, которые:

- имеют уничтоженное имущество во время военного положения из-за обстоятельств непреодолимой силы (форс-мажор) – они не могут заявлять на бюджетное возмещение налогового кредита по такому имуществу. Дело в том что такие плательщики «компенсирующий» НДС на основании п. 198.5 НК в отличие от обычного времени не начисляют (исключение установлено п. 321 подразд. 2 Переходных положений НК). Дата приобретения такого имущества – до военного положения или во время него – не имеет значения. Суммы такого налогового кредита по НДС подлежат зачислению в состав налогового кредита на следующий отчетный (налоговый) период и так до полного погашения. То есть они уменьшают текущие налоговые обязательства по НДС и на возмещение не заявляются (см. п. 69.29 подраздел 10 Переходных положений НК;

- сформировали налоговый кредит на основе первичных документов и не зарегистрировали налоговые накладные до 15 июля 2022 года. По этому налоговому кредиту заявлять бюджетное возмещение нельзя (п. 69.1 подраздел 10 Переходных положений НК).

Также нельзя подать уточняющий расчет до довоенных периодов (т.е. до февраля 2022 года), чтобы уточнить суммы по НДС, чтобы исправить показатели, влияющие на бюджетное возмещение (п. 69.1 подраздел 10 Переходных положений НК).

Возмещение НДС по авансам

Возмещение НДС по уплаченным авансам возможно, ведь при перечислении предоплаты за товары, работы, услуги и регистрации налоговой накладной поставщиком условия для заявления возмещения НДС соблюдаются. На это указывают и сами налоговики в консультациях:

- ГНС от 05.04.2018 № 1432/6/99-99-15-03-02-15/ІПК;

- ГНС от 31.10.2019 № 1130/6/99-00-04-02-03-15/ІПК;

- ГНС от 25.11.2019 № 1506/6/99-00-04-02-15/ІПК;

- ГУ ГНС в Черкасской области от 22.01.2020 № 235/ІПК/23-00-04-0214 (далее – письмо № 235).

Также аналогичная позиция в письме Минфина от 21.07.2017 № 11310-09-10/19633.

Внимание: подавать заявку на возмещение НДС по уплаченным авансам-можно.

Однако налоговики предупреждают в письме № 235, что если такие товары, работы, услуги приобрели для нехозяйственной/необлагаемой деятельности, то следует начислить компенсирующее налоговое обязательство по НДС (п. 198.5 НК) не позднее последнего дня отчетного периода. Таким образом, они намекают на то, что будут против возмещения НДС по таким приобретениям.

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

Учтите это, прежде чем заявлять на возмещение НДС

Перед оформление возмещения учтите то, что:

- возмещение НДС уменьшает лимит регистрации налоговых накладных/расчетов корректировки. Причем сразу после подачи декларации, в которой заполнен ряд. 20.2 (возмещение), а не по факту получения возмещения. Итак, просчитайте заранее те налоговые накладные или корректировки, которые планируете зарегистрировать в ближайшее время, чтобы хватило лимита;

- возместить можно и часть «минуса», а не сразу весь. При этом право на получение возмещения не сгорает и переносится на следующие периоды;

- заявлять можно любой налоговый кредит любого периода, не придерживаясь какой-то последовательности или хронологии. Можно заявить как налоговый кредит текущего периода, так и прошлого или более давний;

- если заявляется на возмещение НДС, может быть документальная внеплановая проверка (пп. 78.1.8 НК) в срок 40 календарных дней, наступающих по истечении предельного срока проведения камеральной проверки соответствующей декларации или уточняющего расчета (п. 200.11 НК; до 16 марта 2024 года было 60 календарных дней – данный срок был изменен Законом от 23.02.2024 № 3603, которым было обновлено п. 200.11 НК). Если декларацию подали позже, то по дню ее фактической подачи. Данное правило действует независимо от суммы заявленного бюджетного возмещения (пп. 78.1.8 НК). Основанием для внеплановой налоговой проверки есть сомнения в законности декларирования бюджетного возмещения и/или превышения возмещения суммы 100 тыс. грн (пп. 78.1.8 НК). Однако даже наличие оснований не означает обязательность проведения такой проверки, так как налоговики имеют право ограничиться камеральной проверкой, если не видят рисков в заявленном возмещении (разъяснение ГНС в ответе на вопрос 52 от 14.04.2022);

- налоговый долг по НДС за счет возмещения погашается в предельный день подачи декларации (разъяснение ГНС 101.24 ВИР). Например, если налоговый долг по состоянию на 01 августа 2024 года, то он будет погашен 20.08.2024 – крайний день подачи декларации по НДС за июль 2024 года;

- подать на возмещение можно налоговый кредит за любой налоговый период, когда было отрицательное значение НДС, даже если уже истек общий налоговый срок «1095 календарных дней». В НК ограничение нигде не указано. По разъяснениям налоговиков срок 1095 календарных дней п. 102.5 НК в данной ситуации не применяется, так как право на возмещение регулируется ст. 200 НК: разъяснения ГНС 101.26 Зрение, также письмо ГНС от 05.01.2018 № 72/6/99-99-12-03-02-15/ІПК, письмо ГНС от 16.03.2018 № 1054/6/99-99-15-03-02-15/ІПК. При этом подавать какие-то уточняющие расчеты к таким прошлым «отрицательным» декларациям, чтобы перевести «минус» из стр. 20.3 (перенос в налоговый кредит следующего периода) в ряд. 20.2 (заявление на возмещение) не требуется, так как это не является исправлением ошибки (разъяснение ГНС 101.26 ВИР). Заявить на возмещение этот «минус» прошлых периодов можно в любой текущей декларации по НДС.

Однако по поводу последнего – «1095 календарных дней» – на местах налоговики могут требовать отказаться от такого возмещения, хотя оснований нет. Также обратите внимание, сейчас срок, в который сумму НДС с налоговой накладной (НН) или расчета корректировки (РК) в нее можно включить в налоговый кредит в декларации — это 365 календарных дней с даты составления.

Внимание: срока давности на бюджетное возмещение НДС нет.

Порядок возмещения НДС 2024

Порядок бюджетного возмещения НДС 2024 предусматривает выполнение таких шагов:

- правильно заполнить основную часть налоговой декларации по НДС по стр. 19.1 включительно;

- заполнить Приложение Д3, где навести расчет суммы возмещения НДС;

- заполнить Приложение Д4, что является заявлением на бюджетное возмещение;

- перенести данные из Приложения Д3 в основную часть декларации;

- подать декларацию по НДС с указанными приложениями к ГНС.

В случае декларирования суммы бюджетного возмещения НДС после подачи декларации увеличивается показатель ∑Возмещений формулы в СЕА НДС, следствием чего является уменьшение лимита регистрации.

После этого плательщик ждет на автоматическое возмещение НДС, которое происходит в такой последовательности:

- по поданному заявлению (Приложению Д4) плательщика включают в Реестр на сайте ГНС, который формируется в хронологическом порядке подачи таких заявлений. Получается, что кто первый подал, тот будет и первым в реестре, а значит и первым получит возмещение;

- в течение 30 к. дней (п. 76.3 НК) проводится камеральная проверка (без выезда, кабинетная внутренняя проверка в ГНС правильности показателей декларации, п. 200.10 НК). Начало этого срока исчисляется не от дня подачи декларации, а от общего предельного срока представления декларации. На этом же этапе ГНС может назначить внеплановую документальную проверку. Решение о ней должно быть принято не позднее окончания предельного срока проведения камеральной проверки (разъяснения ГНС);

- на следующий день после окончания камеральной проверки сумма возмещения считается согласованной, о чем должна появиться соответствующая запись в упомянутом реестре. Однако еще может быть документальная внеплановая проверка (пп. 78.1.8 НК) в срок 40 календарных дней, наступающих по истечении предельного срока проведения камеральной проверки соответствующей декларации или уточняющего расчета (п. 200.11 НК). Основанием для внеплановой налоговой проверки есть сомнения в законности декларирования бюджетного возмещения и/или превышения возмещения суммы 100 тыс. грн (пп. 78.1.8 НК). Однако налоговики имеют право ограничиться камеральной проверкой, если не видят риска в заявленном возмещении;

- в течение 5 операционных дней после согласования Казначейство должно провести возмещения в заявленный налогоплательщиком способ (п. 200.13 НК).

Внимание: бюджетное возмещение следует ждать больше месяца после крайнего срока подачи декларации по заявлению Д4.

ГНС может отказать в возмещении, если во время камеральной проверки найдет ошибки в Приложениях Д3, Д4 или самой декларации, поэтому ожидать возмещения следует только после его согласования, дату которого увидите в Реестре. При этом, если нашли ошибку, то могут согласовать и не всю сумму.

Отказ по результатам проверки бюджетного возмещения налоговики оформляют через налоговое уведомление-решение (НУР) по форме:

- В1 – если сумма возмещения завышена, в т.ч. при заявлении к возмещению суммы НДС, которая уже была возмещена плательщику НДС;

- В3 – если плательщику отказано в возмещении НДС.

Формы НУР и основания для их составления есть в Порядке направления контролирующими органами налоговых уведомлений-решений налогоплательщикам, утвержденным приказом Минфина от 28.12.2015 № 1204.

Если отказали, – начинаем все сначала в следующей налоговой декларации. Если же причина – ошибки, то можно попытаться их исправить и подать уточняющий расчет.

Вся история остается в реестре – от заявки до получения.

Возмещение НДС: какие варианты

Плательщик имеет право выбора из таких вариантов (пп. «б» п. 200.4 НК):

- получить заявленную сумму на текущий счет (стр. 20.2.1 декларации);

- зачесть в уплату долга по НДС (стр. 20.1 декларации);

- засчитать в уплату общегосударственных налогов и сборов, например самого НДС, акцизного налога, некоторых видов рентной платы (стр. 20.2.2 декларации, перечень общегосударственных налогов – ст. 9 НК);

- ничего не заявлять, то есть перенести «минус» на следующий период (стр. 20.3 декларации). Однако здесь может быть только «минус», который соответствует всем условиям бюджетного возмещения (см. условия выше);

- выбрать комбинированный вариант: часть – на банковский счет, часть – в счет других налогов, остальные – перенести на другой период. Однако, если есть долг по НДС, то возмещение зачисляется сначала в его оплату.

Относительно зачисления бюджетного возмещения в уплату других налогов-на практике не все так просто. Так, нельзя использовать для возмещения уплаты местных налогов, а также тех налогов, которые распределяются между государственным и местным бюджетом. И под такие «запрещенные» налоги попадает подавляющее большинство налогов и сборов, например рента за спецводопользование, налог на прибыль. Правила распределения налогов можно найти в частности в статьи 29 Бюджетного кодекса Украины.

Внимание: получить возмещение НДС – это право, а не обязанность плательщика. Если возмещения не хотите, до вынесите эту сумму в стр. 20.3 декларации, если такой «минус» соответствует всем условиям возмещения. Тот «минус», который не соответствует условиям возмещения оставьте в стр. 19.1 декларации.

Возмещение НДС при аннулировании регистрации плательщика НДС

Право на возмещение НДС остается даже при аннулировании регистрации плательщиком НДС (п. 184.9 НК). Это может сделать даже правопреемник налогоплательщика (п. 198.7 НК). Однако должны соблюдаться, во-первых, все условия возмещения. Во-вторых, «минус» надо заявить на возмещение в последней налоговой декларации. Если этого не сделать, то сумма с стр. 21 декларации навсегда сгорит, так как не сможет быть использована на уменьшение налогового обязательства – больше деклараций не будет. Разве что можно попытаться вернуть что-то через суд.

Внимание: возмещения НДС могут получать как только зарегистрированные плательщики налога, так и такие, которые снимаются или уже снялись с регистрации.

Заполнения декларации по НДС для получения возмещение

Для получения бюджетного возмещения НДС при наличии превышения налоговым кредитом налогового обязательства (ряд. 17 > ряд. 9) дальнейшие действия такие, как приведено в таблице ниже.

Внимание: подали на возмещение – возможной становится внеплановая проверка от налоговиков, особенно при превышении суммы бюджетного возмещения 100 тыс. грн.

| ЗАПОЛНЕНИЕ ДЕКЛАРАЦИИ ПО НДС НА БЮДЖЕТНОЕ ВОЗМЕЩЕНИЕ | |

Что заполняем | Особенности заполнения |

Декларация по НДС |

Обратите внимание, что сверхлимитная сумма (строка 19.1) не может в той декларации, которую составляете на возмещение, быть зачисленной в счет уплаты налогового долга или получения возмещения НДС (строки 20.1 и 20.2). Однако она не исчезает, а зачисляется в состав налогового кредита следующего отчетного периода. Она используется при расчете строки 21 декларации. В следующих строках группы 20 указываем, что именно хотим сделать с «минусом» по декларации:

Если есть налоговый долг, то сначала заполняйте строку 20.1 и только если что-то осталось, то тогда можно переходить сумму строк группы 20.2. Далее заполняйте строки 20.3 и 21 по формулам, которые приведены в декларации. Если ничего не хотите возмещать, – не заполняйте стр. 20.1, стр. 20.2 (стр. 20.2.1 и стр. 20.2.3) и сразу все занесите в стр. 20.3. Сюда же попадет и сумма НДС, который еще не оплачен (см. формулу по этой строке в декларации: стр. 20 – стр. 20.1 – стр. 20.2). Тогда стр. 20.3 и стр. 20 совпадут |

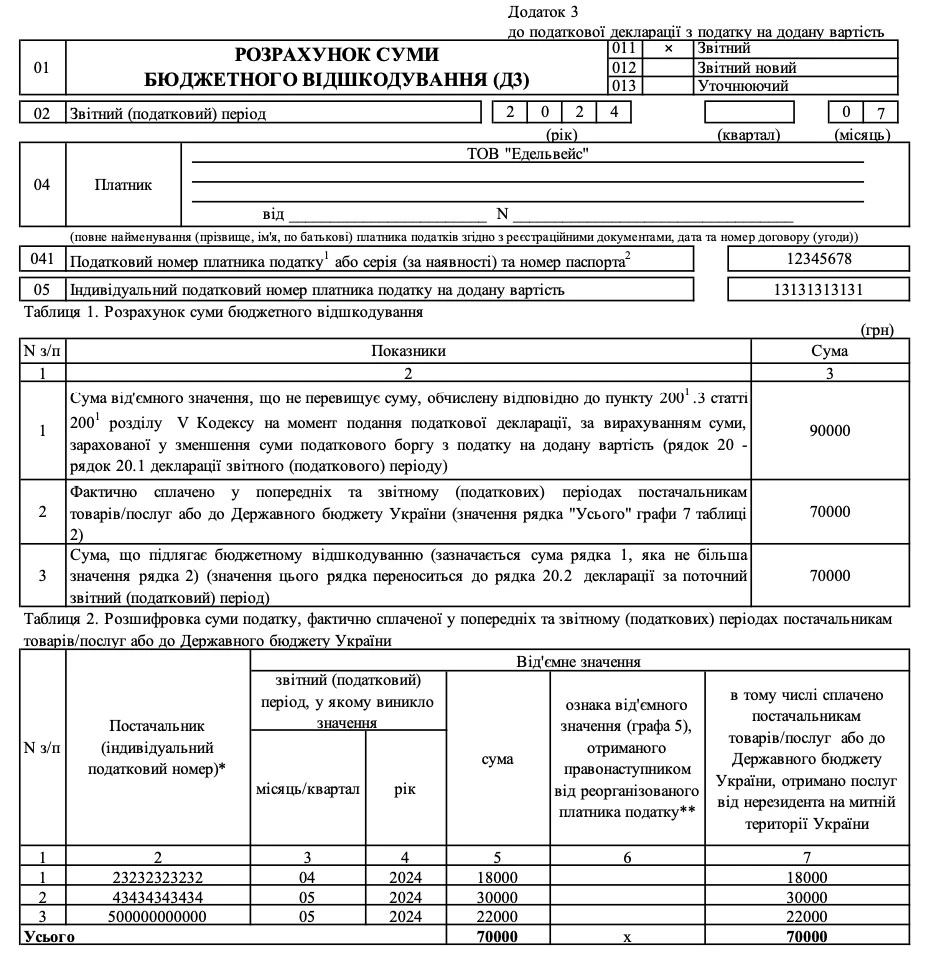

Приложение Д3 | Расшифровываем суммы НДС, который был уплачен в бюджет. Разъяснения по его заполнению можно найти в Порядке приказа Минфина от 28.01.2016 № 21 и письме ГФС от 24.06.2019 № 2881/6/99-99-15-03-02-15/ІПК. В Таблице 1 рассчитываем сумму возмещения, которая должна совпадать с заявленной суммой возмещения в декларации (не больше лимита регистрации). В Таблице 2 проводим расшифровку НДС по уплаченным суммам - по периодам возникновения (месяц, год) и поставщиками (их индивидуальным налоговым номерам). Какой именно оплаченный налоговый кредит заявлять к возмещению можно выбирать самостоятельно, не обязательно заявлять на возмещение все уплаты НДС или придерживаться определенной последовательности во времени. При заявленных на возмещение НДС по услугам нерезидента используются условный ИНН «500000000000». При заполнении Таблицы 2 следует придерживаться хронологического порядка: суммы отрицательного значения показываются с отчетного периода, который ближайший к дате подачи декларации (наиболее новый отчетный период). Это разъяснение есть в индивидуальной налоговой консультации ГФС от 04.01.2019 № 56/6/99-99-15-03-02-15/ІПК, а также в письме ДФС от 22.07.2016 №24830/7/99-99-15-03-02-17. По импортному НДС в поле налогового номера ставится собственный ИНН. строка 2 Таблицы 1 = строка «Всего» графы 7 Таблицы 2. строка 3 Таблицы 1 ≤ строка 2 Таблицы 1 (сумма, заявленная на возмещение не больше фактически уплаченной) |

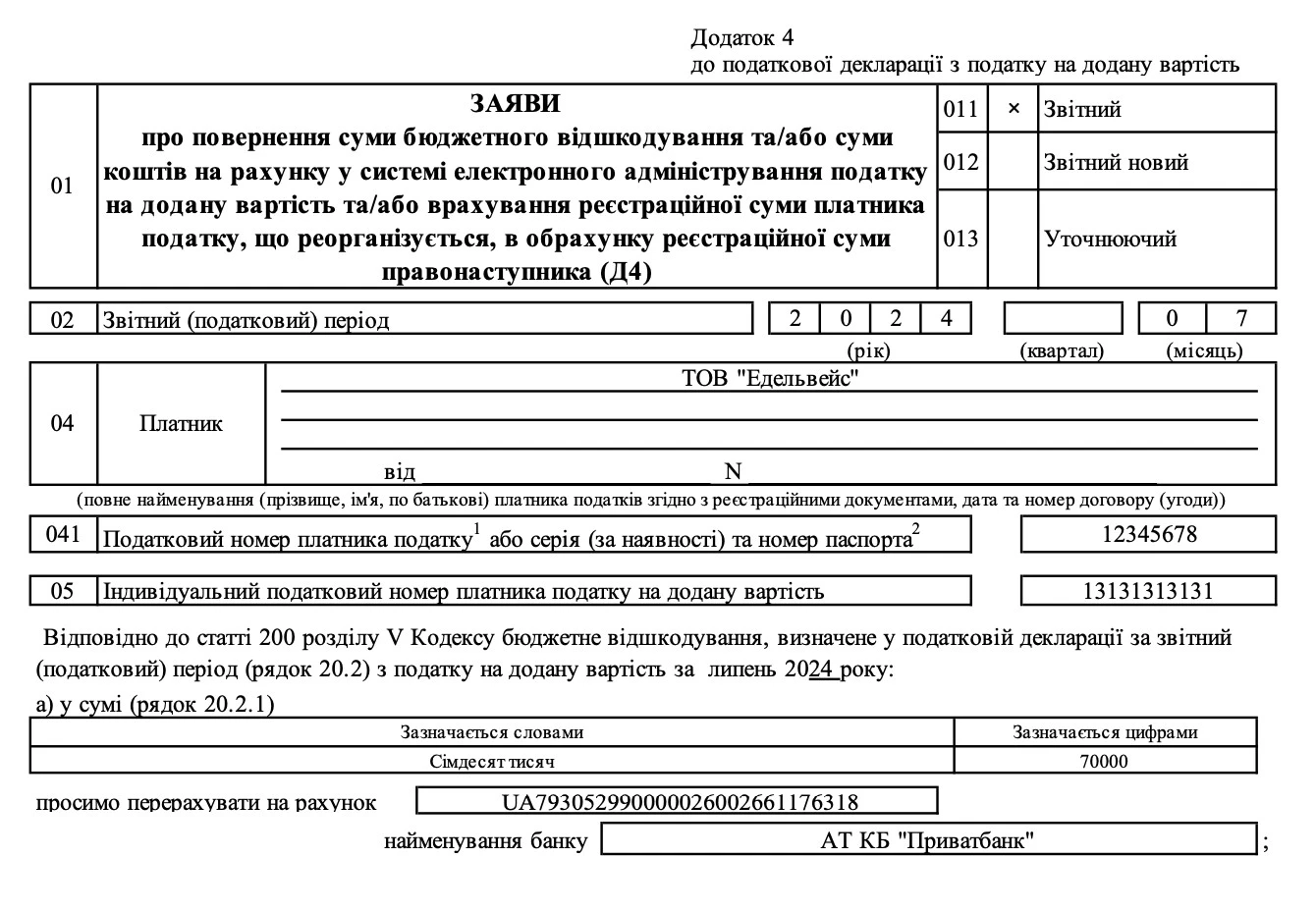

Приложение Д4 | Необходимо указать тот способ, которым нужно получить возмещение:

|

Ответственность налогоплательщика

Напоследок предупреждаем, что завышение бюджетного возмещения НДС несет риск наложения на налогоплательщика штрафа в размере 25% от суммы такого завышения (п. 123.1 НК).

Допоможемо відкоригувати ПДВ-звітність, якщо загубили ПДВ-зобов’язання, не зазначили в Декларації постачання, звільнені від ПДВ, та не задекларували надходження товарів без ПДВ

Пример заполнения декларации на бюджетное возмещение НДС

Напоследок наводим пример внесения данных в декларации и Приложений 3 и 4 на получение бюджетного возмещения.

Пример. ООО «Эдельвейс» (ІНН 13131313131) за июль 2024 года получает «минус» в налоговой декларации по НДС и решает получить возмещение НДС. Налоговая декларация предприятия имеет такой вид:

Данные декларации по НДС за июль 2024 | |

строка | сумма |

Налоговое обязательство | |

1.1 | 66000 |

9 | 66000 |

Налоговый кредит | |

10.1 | 18000* |

11.1 | 30000* |

16.1 | 129000** |

17 | 177000 |

Расчеты за отчетный период | |

19 | 111000 |

19.1 (служебное поле для лимита) | 90000 |

19.1 | 21000 |

20 | 90000 |

20.1 |

|

20.2 | 70000 |

20.2.1 | 70000 |

| 20.3 (= стр. 20 – стр. 20.1 – стр. 20.2) | 20000 |

20.3 | 20000 |

21 (= ряд. 19.1 + ряд. 20.3) | 41000 |

* сумма полностью уплачена; ** уплаченная сумма – 52000 грн | |

Примеры заполненных приложений приведены в файлах ниже.

- Приложение 3

- Приложение 4