РРО/пРРО для интернет-магазина

Кому и когда РРО/пРРО обязателен

Интернет-магазин — это сайт, который использует юрлицо или физлицо-предприниматель. При этом возможны разные способы оплаты и доставки, не дающие универсального ответа относительно использование кассового аппарата, которые официально называются регистраторами расчетных операций (РРО). Кроме обычных (аппаратных) РРО, распространения уже получили программные РРО (пРРО).

В настоящее время все предприятия, то есть юрлица и ФЛП независимо от системы налогообложения и формы собственности, должны использовать РРО, если у них есть расчетные операции. Этого требует ст. 3 Закона «О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг» от 06.07.1995 № 265/95-ВР (далее — Закон о РРО). Исключением являются только ФЛП-единщики группы 1 — они не применяют РРО (п. 296.10 Налогового кодекса Украины, далее — НК). Относительно ФЛП-общителей, ФЛП-единщиков 2-4 группы — они РРО используют по общим правилам без послаблений (с 01 января 2022 года для них исключений нет). Пользователями РРО есть и бюджетные учреждения.

Все упомянутые предприятия могут себе выбирать, что им удобнее — аппаратный РРО или пРРО.

Коли для інтернет-торгівлі потрібен РРО: сім варіантів від ДПС

Для Интернет-магазина использование пРРО более целесообразно, так как они проще в использовании благодаря автоматическому режиму формования Z-отчета раз в сутки и возможности использования более технологически современных устройств-носителей, позволяющих синхронизировать выдачу фискального чека с моментом оплаты покупателем товара, в том числе и в ситуациях наложенного платежа, оплаты через сайт Интернет-магазина.

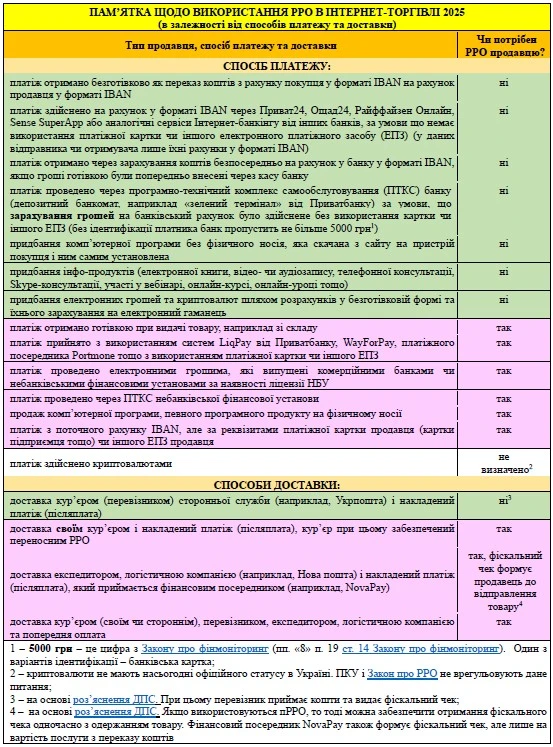

Когда и для каких ситуаций РРО/пРРО обязателен для Интернет-магазина кратко дает таблица-шпаргалка, которая представлена ниже.

Внимание: принадлежность операции к наличной или безналичной не определяет автоматически потребность в использовании или неиспользовании РРО.

Выясним сейчас, почему для одних ситуаций РРО/пРРО нужен, а для других нет.

Что такое расчетная операция

Расчетная операция — это не хоть какой платеж за продукт либо услугу. Для того чтобы существовала расчетная операция, необходим прием средств в оплату за товар (услугу) по месту проведения расчетов (см. ст. 2 Закона о РРО). К расчетной операции относится также выдача/перечисление таких средств при возврате товара (отказ от услуги).

Для того, чтобы расчетная операция была, необходимо соблюдение двух условий (см. ст. 2 и абз. 1 ст. 3 Закона о РРО):

- средства принимаются посредством наличных, электронных платежных средств (ЭПЗ), вчастности платежных карт, платежных чеков, жетонов тому подобное;

- должно существовать самое место проведения расчетов.

Местом проведения расчетов считается место, где осуществляется (см. ст. 2 Закона о РРО):

- одновременно как расчет с покупателем, так и хранение полученных наличных средств

- получение покупателем ранее уплаченных товаров (услуг), если для оплаты применялись платежные карты, платежные чеки, жетоны и т.п. Например, товар был оплачен банковской картой через POS-терминал или через определенную банковскую систему дистанционного обслуживания или расчетов и выдается в отделении курьерской доставки.

Расчетная операция может существовать в сфере торговли, общепита и услуг. Однако на практике сюда же относится и выполнение работ, а не только предоставление услуг, так как НК в некоторых положениях «смешивает» работы и услуги. К тому же, услуги и работы упоминаются вместе в штрафах за нарушение правил использования РРО (см. пп. «1» ст. 17 Закона о РРО). Также продавцом в расчетной операции может быть только предприятие.

✅ Хто мусить перейти на програмний РРО

✅ Як зареєструвати, перереєструвати або скасувати реєстрацію пРРО

✅ Як видавати електронні чеки

✅ Чи можуть два касири працювати на одному пРРО

✅ Які оплати за QR-кодом не потребують пРРО

✅ Що робити, якщо зник інтернет або пРРо «заглючив»

Когда есть платеж, но нет расчетной операции и не нужно РРО/пРРО

Тогда расчетной операции нет и соответственно и РРО/пРРО не требуется, если:

- платеж осуществляется в безналичной форме со счета предприятия на счет предприятия (см. в частности разъяснение ГНС). Если при оплате не использовалась платежная карта или какой-либо другой ЭПЗ, то это уже не расчетная операция по определению. Однако это еще и банковская операция (см. о них дальше);

- нет приема оплаты от покупателя, например осуществляется бартерная операция (внимание: единщикам таких операций нельзя) или товар (услуга) передается безвозмездно, то есть дарится покупателю;

- платеж осуществляется вне сферы торговли, общественного питания и услуг (и работ). Например, это безвозвратная финансовая помощь (дарение) средств одного субъекта хозяйствования другому;

- производится оплата административных услуг, например судебного сбора, оплаты лицензии, изменения регистрационных данных ФЛП, оплата за регистрация автомобиля и т.п. Продавцом таких услуг являются органы государственной власти, не относящиеся к субъектам хозяйствования, поэтому на них не распространяется действие Закона о РРО;

- платеж осуществляется между двумя физлицами, среди которых нет использования счетов ФЛП или лица, осуществляющего независимую профессиональную деятельность.

Также отсутствует расчетная операция и РРО/пРРО не применяется, когда отсутствует место проведения расчета — это достаточно специфический случай, когда нет физического контакта между покупателем и продавцом. К таким ситуациям в частности относятся:

- приобретение услуг, если расчеты за услуги производятся исключительно с помощью банковских систем дистанционного обслуживания и/или сервисов перевода средств (пп. «14» ст. 9 Закона о РРО). Даже если при расчете за услуги используются ЭПЗ, расчетной операции нет (см. разъяснение ГНС). К системам дистанционного обслуживания относятся Приват24 и Ощад24, а к сервисам перевода средств — LiqPay, WayForPay, Portmone (см. разъяснение ГУ ГНС во Львовской области);

- приобретение электронных денег. Отдельных исключений в Законе о РРО относительно них нет, но ситуация аналогична предыдущему, то есть приобретению услуг через Интернет;

- в месте получения товаров (оказания услуг) операции по расчетам в наличной форме не производятся, например склады, места хранения товаров, оптовая торговля и т.п. (пп. «12» ст. 9 Закона о РРО). Однако расчетная операция могла произойти раньше — выдается предварительно уплаченный товар или предоставляется предварительно уплаченная услуга.

Каким должен быть платеж на счет продавца, чтобы не было однозначно РРО/пРРО

Достаточно «скользкой» темой в применении РРО является получение платежей на текущий счет предприятия. Кроме определения расчетной операции и места проведения расчетов в данном случае еще добавляются исключения, связанные с наличием банковской операции (см. пп. «2» ст. 9 Закона о РРО). Хотя определение такой операции отсутствует в законодательстве, но ГУ ГНС в Житомирской области разъясняет, что банковскими операциями по своей сути являются конкретные действия (сделки, транзакции), совершаемые банками, предоставляя банковские услуги, перечень которых определен ст. 47 Закона «О банках и банковской деятельности» от 07.12.2000 № 2121-ІІІ (далее — Закон о банках).

Как следствие, есть ситуации, когда РРО/пРРО однозначно не требуется:

- платеж осуществляется в безналичной форме со счета предприятия в формате IBAN на счет предприятия в формате IBAN. Здесь все однозначно, — (см. разъяснение ГНС). Имеется в виду платеж, где ни один из субъектов не использовал платежные карты или какие-либо другие ЭПЗ. Сейчас все банковские счета имеют международный формат IBAN (начинается с букв UA, всего 29 буквенно-цифровых знаков). При осуществлении такого платежа в платежной инструкции по счетам отправителя и получателя указываются их счета в IBAN-формате. Это не расчетная операция по определению (не соответствует абз. 1 ст. 3 Закона о РРО) и дополнительно соответствует освобождению от РРО/пРРО как банковской операции (пп. «2» ст. 9 Закона о РРО). При этом налоговики указывают на то, что должно быть «использование как способа оплаты реквизитов счета… в стандарте IBAN…, расчет по которым клиентами может осуществиться исключительно в отделении банка или с помощью интернет-банкинга…» (ИНК ГНС от 14.06.2021 № 2391/ІПК/99-00-07-05-01-06, далее — ИНК № 2391). У предприятия нет «…обязанности применять РРО при обработке выписок о движении средств на счетах в учреждении банка» (та же ИНК № 2391). Похожее разъяснение с упоминанием онлайн-банкинга есть также в ИНК ГНС от 14.07.2021 № 2754/ІПК/99-00-07-05-01-06;

- внесение наличных средств через кассу банка (или платежный терминал/ПТКС банка, приравнивающийся к его кассе) с последующим их зачислением на счет продавца в IBAN-формате. В данном случае для продавца это безналичная операция, совершаемая без ЭПЗ, поэтому она не является расчетной операцией по определению. Также она подпадает под понятие банковской операции и пп. «2» ст. 9 Закона о РРО;

- имеет место определенная другая банковская операция, например погашение кредита, в том числе и с использованием ЭПЗ, оплата за расчетно-кассовое обслуживание, банковской комиссии и т.п. (основание — пп. «2» ст. 9 Закона о РРО). Однако аналогичные услуги от небанковских финансовых учреждений уже требуют РРО, потому что они уже не являются банковскими операциями.

Обратите внимание, что налоговики в упомянутых выше разъяснениях упоминают интернет-банкинг, онлайн-банкинг, поэтому операция по переводу средств на IBAN-счет продавца через Приват24, Ощад24, Sense SuperApp, Райффайзен Онлайн и другие. подобные банковские системы дистанционного обслуживания не нуждаются в применении РРО/пРРО, если она осуществляется без применения ЭПЗ в данных отправителя или получателя.

Однако операция по получению платежа на счет продавца в ситуации использования хотя бы одной из сторон (покупателя или продавца) платежной карты или другого ЭПЗ становится неоднозначной и может рассматриваться налоговиками как нуждающаяся в РРО/пРРО.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Безналичные платежи, требующие РРО/пРРО

Виной всех проблем с безналичными платежами является определение расчетной операции ст. 2 Закона о РРО и абз. ст. 3 Закона о РРО. Там четко определено, что:

- «расчетная операция — это прием от покупателя наличных средств, платежных карт, … по месту реализации товаров (услуг)…» (ст. 2 Закона о РРО);

- «расчетные операции в наличной и/или в безналичной форме (с применением электронных платежных средств…» (абз. 1 ст. 3 Закона РРО).

Из-за всего этого однозначно, при приеме платежа через POS-терминал с использованием банковской карты следует применение РРО/пРРО, так как это расчетная операция по определению и такая операция прямо не упоминается как банковская услуга в ст. 47 Закона о банках.

Внимание: безналичная операция ≠ отсутствие РРО.

Однако проблема возникает при использовании таких сервисов как LiqPay, WayForPay и т.п., которые привязаны к ЭПЗ (платежным картам). Даже если через них осуществляется платеж на текущий счет в формате IBAN есть риск того, что налоговики признают такую операцию как требующую применения РРО/пРРО. Выходит, что безналичный расчет тоже не означает «автоматически» отсутствие или наличие РРО. Да, имеем безналичные и, одновременно, расчетные операции, относящиеся к банковским, но:

- с использованием ЭПЗ — нужно РРО. Таким ЭПЗ в частности может быть карточка-ключ к счету. Если в платежной инструкции хотя бы одной из сторон вместо счета IBAN использован номер платежной карты, то такая операция требует РРО/пРРО по определению расчетной операции. Например, платеж в Приват24 с применением ЭПЗ налоговики рассматривают как нуждающийся в РРО в ИНК ГНС от 31.01.2020 № 398/6/99-00-05-04-01-06/ІПК. Отстаивать отсутствие потребности в РРО/пРРО в данном случае достаточно «скользкой» позицией, так как есть определенное противоречие между определением расчетной операции (нормы ст. 2 и абз. 1 ст. 3 Закона о РРО) и исключением в отношении банковских операций (пп. «2» ст.9 Закона о РРО);

- без использования ЭПЗ — не нужно РРО. У отправителя и получателя в платежной инструкции должны быть счета IBAN.

О том, что налоговики склонны к применению вышеприведенной логики по ЭПЗ при осуществлении платежей свидетельствует, в частности, ИНК ГНС от 07.02.2022 № 307/ІПК/99-00-07-05-01-06. По ней «…если продавец предоставляет покупателю для оплаты за товар реквизиты текущего счета в формате IBAN, то в таком случае РРО и/или ПРРО не применяется, поскольку такая операция не является расчетной…, в том числе осуществленная потребителем посредством платежного сервиса». Однако в этом же ИНК налоговики предостерегают:

- «…если Предприниматель для оплаты за товар (услугу) предоставил реквизиты своего электронного платежного средства (платежной карты) или потребителю предоставлена возможность произвести оплату за товар с использованием реквизитов платежной карты Предпринимателя, такая операция является расчетной и требует применения РРО и/или ПРРО на общих основаниях»;

- «законодательства Украины отождествляет наличные расчетные операции с расчетными операциями, осуществленными с помощью POS-терминалов и реквизитов платежных карт учреждений банков…». Выходит, что любой платеж с банковской карты приравнивается к такому платежу через POS-терминал или наличными, а потому следует РРО/пРРО.

Также РРО/пРРО, как исключение, однозначно применяется в отношении прием наличных для выполнения платежных операций с использованием программно-технических комплексов самообслуживания (ПТКС), если они производятся коммерческими агентами банков и небанковских предоставлятелей платежных услуг и их коммерческих агентов. Это исключение из пп. «2» ст. 9 Закона о РРО. К примеру, это касается терминалов iBox, City24 и подобных. Однако это не касается терминалов Приватбанка, банка Аваль и других, так как такие ПТКС приравнены к операционным кассам банков и пополнение счета через них РРО/пРРО не нуждается.

Теперь рассмотрим нюансы некоторых способов расчета, актуальные для Интернет-магазинов подробнее.

СКАЧАТЬ ИНК ГНС о платеже на IBAN-счет и ЭПЗ

Нужно ли РРО/пРРО при приобретении товаров через LiqPay, WayForPay, Portmone

Да, нужно — если было применение ЭПЗ (карты). Налоговики при решении таких вопросов руководствуются вышеупомянутой логикой. Как следствие, ГНС считает расчетными операциями и выступает за использование РРО в следующих случаях:

- платеж банковской картой через опцию на веб-сайте Интернет-магазина «Оплатить» и т.п. Причина — использование ЭПЗ, например банковской карты. Такая позиция налоговиков есть, в частности, в ИНК ГУ ГНС в Черкасской области от 12.11.2019 № 1275/ІПК/23-00-33-01-06;

- платеж с использованием систем LiqPay от ПриватБанка, WayForPay, Portmone и других подобных услуг для проведения расчетов. Опять же здесь есть использование ЭПЗ. Относительно LiqPay, WayForPay и т.п. есть однозначная позиция налоговиков в ИНК ГФС от 21.05.2019 № 2285/6/99-99-14-05-01-15/ІПК;

- платеж через систему Приват24, Ощад24, Sense SuperApp и других сервисов дистанционного обслуживания, но с применением в информации о отправителе или получателе данных ЭПЗ банковской карты вместо счета IBAN. Позиция налоговиков на этот счет есть в ИНК ГНС от 31.01.2020 № 398/6/99-00-05-04-01-06/ІПК.

Обратите внимание, что:

- не имеет значения классификация банковских сервисов от НБУ (платежный сервис, система дистанционного обслуживания). Для целей РРО имеет значение только способ осуществления расчета и соблюдения условий Закона о РРО;

- платежные услуги, вчастности LiqPay позволяют платеж по реквизитам IBAN, но если он будет осуществлен с карты и номер такой карты пройдет по банковской выписке как источник платежа продавца по его счету, то РРО/пРРО лучше должно быть. Отсутствие его применения достаточно «скользким» в данном случае.

Во всех случаях есть место проведения расчетов несмотря на отсутствие непосредственного физического контакта, так как существует место получения покупателем предварительно уплаченного товара или услуги — склад, офис, курьер, отделение почты или логистической компании и т.д. Если выдача товара происходит через наложенный платеж — он осуществляется тоже перед выдачей товара, то есть товар к моменту выдачи уже предварительно оплачен.

Внимание: при продаже из Интернет-магазина с использованием любого платежного сервиса или системы дистанционного обслуживания, когда использование ЭПЗ (банковской карты) РРО обязателен.

Может ли другой документ от Интернет-магазина заменить фискальный чек РРО/пРРО

Нет, не может. Так, согласно ч. 3 ст. 13 Закона «Об электронной коммерции» от 03.09.2015 № 675-VIII Интернет-магазин должен выдавать определенный документ, подтверждающий факт получения средств. Это может быть квитанция, товарный чек, электронный документ, квитанция POS-терминала, другие документы Однако такие документы не считаются расчетными, они лишь показывают факт платежа, но не доказывают факт передачи товара, услуги в месте проведения расчетов. Следовательно, они не могут заменить фискальный чек. На это есть разъяснение в письме НБУ от 28.11.2019 № 57-0007/62082.

Также не заменяет фискальный чек электронная квитанция от депозитного банкомата — разновидностью ПТКС. Она не считается расчетным документом (письмо ГФС от 11.07.2017 № 1129/6/99-99-14-05-01-15/IПК).

Нужно ли РРО/пРРО при оплате товара через депозитный банкомат наличными

Нет, РРО не требуется,если покупатель вносит платеж наличными на счет продавца через депозитный банкомат, принадлежащий банку. Официально этот банкомат называется программно-технический комплекс самообслуживания (ПТКС).

Внимание: платеж через банковский ПТКС не требует РРО.

Однако внимание! Об использовании ПТКС следует быть очень осмотрительным Во-первых, из-за того же.

С такой целью подходят только ПТКС от банков типа всех известных зеленых терминалов от Приватбанка (это не реклама, а наиболее распространенные комплексы такого рода). Однако существуют еще ПТКС от небанковских учреждений, например iBox или City24. Они не подходят. И суть не в их названии, а в принадлежности. Дело в том, что терминал/ПТКС банка по законодательству выступает как операционная касса банка, поэтому платеж через него приравнивается к внесению средств на счет через кассу банка. Кроме того, ПТКС банка освобождены от оборудования РРО (пп. 2 ст. 9 Закона о РРО). На этот счет есть разъяснение ГУ ГФС в г. Киеве от 28.03.2019 № 1303/IПК/26-15-14-09-01-15. Однако ПТКС небанковского учреждения может быть не оборудован РРО.

Кроме того, даже если ПТКС небанковского учреждения (финансовой компании и т.п.) оборудован РРО, то налоговики все равно требуют от продавца формировать фискальный чек с формой оплаты «безналичная» (ИНК ГФС от 09.08.2019 № 3743/6/99-99- 14-05-01-15/ІПК). В конечном итоге может получиться два фискальных чека — от небанковского ПТКС и от продавца (Интернет-магазина).

Нужно ли РРО/пРРО при приобретении компьютерных программ и инфо-продуктов

РРО не требуется, так как отсутствует место проведения расчетов. Если они оплачиваются с помощью платежной системы, покупателем получается:

- компьютерная программа, которую он сам скачивает на свой компьютер или другое устройство и установку которой он осуществляет самостоятельно;

- так называемый инфо-продукт в виде электронной книги, видео- или аудиозаписи, телефонной консультации, Skype-консультации, участия в вебинаре, онлайн-курсах, онлайн-урок, доступ к информационной базе и т.д.

При таком приобретении физического контакта продавец-покупатель нет, а в определенный (конкретный) месяц получения оплаченного товара тоже — все поступает сразу на компьютер, смартфон, планшет или определенный сервер. То есть в таких обстоятельствах невозможно идентифицировать физическое место, где такой продукт был получен (ноутбук или смартфон в момент получения услуги, программы, инфо-продукта) мог находиться где угодно. Очевидно, что исключением будет ситуация, когда покупателю доставляется определенный физический носитель — диск, флешка. Тогда РРО уже нужен.

С позицией налоговиков на этот счет можно ознакомиться в письме ГФС от 14.09.2017 № 1961/6/99-99-14-05-01-15/ІПК, индивидуальной налоговой консультации ГФС от 10.04.2018 № 1532/0 /99-99-14-05-01-14/ІПК.

Нужно ли РРО/пРРО при доставке товара собственным курьером

Если доставка производится собственным курьером Интернет-магазина и оплата — тоже ему, то РРО/пРРО применяет курьер, который фактически выступает в роли кассира. РРО/пРРО в таком случае регистрируется на транспортное средство, которым осуществляется доставка (письмо ГФС от 14.09.2017 № 1961/6/99-99-14-05-15/ІПК). Курьера в этом случае продавец должен обеспечить портативным РРО/пРРО. В этом случае фактически фискальный чек формирует продавец. Однако если товар оплачен покупателем перед доставкой (предоплата), то при доставке собственным курьером нужно в посылку положить распечатанный фискальный чек (для пРРО есть альтернатива — отправить QR-код электронного фискального чека).

Доставка посторонним курьером, перевозчиком (Укрпочта) и применение РРО/пРРО

Фискальный чек РРО формирует:

- перевозчик, — если используется наложенный платеж (наложенный платеж);

- продавец, — если используется предоплата.

Такой вывод можно сделать на основе разъяснение ГНС. Данные выводы касаются услуг Укрпочты как перевозчика — такой вывод можно сделать из анализа договора Укрпочты о пересылке отправлений. Аналогичные выводы распространяются и на доставку курьером Укрпочты или услуг других перевозчиков (о Новой почте — см. далее, ее следует рассматривать как логистическую компанию).

Внимание: фискальный чек РРО/пРРО на наложенный платеж формирует Укрпочта, а при использовании услуг Новой почты — это должен сделать сам отправитель (продавец).

В ситуации наложенного платежа курьер (перевозчик), принимая наличные деньги, должен выдать фискальный чек о приеме такой оплаты, используя свой зарегистрированный на него РРО/пРРО. Продавец Интернет-магазина в таком случае фискальный чек формировать не обязан, так как платеж принимает курьер от своего имени (аналогично в отделении Укрпочты в качестве курьера выступает работник отделения Укрпочты, см. упомянутый договор Укрпочты). После этого для Интернет-магазина платеж, полученный от почтового оператора, будет уже безналичным, поэтому потребность в РРО отпадает.

Говоря о приеме платежа курьером «от своего имени» налоговики, вероятно, подразумевают тот факт, что прием платежа и выдача товара осуществляется одним субъектом. Так как сама наложенность все же принимается от имени клиента, по его поручению. Примером является Укрпочта, не использующая для принятия платежа финансовых посредников. Она принимает и наложенный платеж, и плату за свою услугу, и одновременно выдает товар. Следовательно, для Укрпочты есть расчетная операция, которую она осуществляет по поручению отправителя (см. в п. 1.4 договора Укрпочты определение «послеплаты», по которому отправитель поручает взыскать наложенный платеж). Кроме того, обратите внимание, что в п. 7.7 упомянутого договора Укрпочта берет на себя обязательство сформировать фискальный кассовый чек и на наложенный платеж, а не только на стоимость своих услуг по пересылке. Это все отличает наложенный платеж через Укрпочту от такого через Новую почту (см. дальше).

Однако чтобы не нарушать законодательство, Интернет-магазин в ситуации наложенного платежа (послеплаты) должен положить в посылку:

- предварительно товарный чек, так как фискальный чек, выдающий почтовое отделение, не содержит описание товара, оплачиваемого покупателем;

- гарантийный талон, технический паспорт или другой заменяющий его документ, который должен содержать обязательные реквизиты.

Однако если доставка осуществляется по предварительной оплате, то сформировать фискальный чек и вложить его в посылку должен продавец (для пРРО есть альтернатива — отправить QR-код электронного фискального чека).

Доставка экспедитором, логистической компании (Новая почта) и РРО/пРРО

Фискальный чек РРО формирует перевозчик, как в ситуации наложенного платежа (послеплаты), так и предварительной оплаты. Такой вывод можно сделать на основе разъяснение ГНС и анализа договоров с Новой почтой и финансового посредника NovaPay (договор о предоставлении платежных услуг по переводу средств без открытия счета). По п. 1.1 настоящего договора Новая почта — это экспедитор, а NovaPay берет на себя обязанности по предоставлению платежных услуг по переводу средств без открытия счета, включая «прием платежа в пользу получателя», то есть продавца. Новая почта в таком случае получает только средства за услуги и через финансового посредника NovaPay. По мнению ГНС, данный момент является ключевым.

Внимание: разделение выдачи товара и прием платежа за него между двумя разными субъектами — экспедитором и финансовым посредником — делает отсутствие расчетной операции при выдаче товара у экспедитора, поэтому он не может провести принятую наложенную через РРО и выдать фискальный чек вместо продавца.

Безготівкова оплата або cashless-розрахунки

Так, в ситуации с наложенным платежом и использования услуг по доставке Новой почты или других экспедиторов, логистических компаний, не имеющих статуса ни курьера, ни перевозчика, следует учитывать следующее:

- платеж принимается лицом, не являющимся участником отношений купли-продажи, не передает право собственности на товар и не участвует в расчете за него в соответствии с договором о предоставлении услуг. В новой почте наложенный платеж за товар принимает платежный финансовый посредник NovaPay. Здесь имеет значение, что платеж принимает не сама Новая почта (экспедитор) — по сравнению с Укрпочтой, которая принимает перевод наложенного платежа от своего имени, то есть без посредника. В то же время товар выдает Новая почта и, как результат, прием оплаты и выдача товара осуществляется разными субъектами и поэтому Новая почта не может формировать фискальный чек РРО/пРРО, так как для нее нет расчетной операции (это отличает данную ситуацию от такой в Укрпочте);

- вместо этого расчетная операция в момент выдачи товара происходит у продавца, от имени которого выдается товар и в пользу которого получается платеж в одном и том же месте, хотя разными его поверенными лицами (экспедитор и посредник действуют по его поручению, имеющимся в подписанных им договорах);

- фискальный кассовый чек РРО продавцом должен быть сформирован до отправки товара и вложен им в коробку с товаром при передаче его экспедитору (логистической компании). Это следует из требования пп. «2» ст. 3 Закона о РРО, согласно которому нужно «предоставлять лицу, …, включая те, заказы или оплата которых осуществляется с использованием сети Интернет, при получении товаров … в обязательном порядке расчетный документ…». Сформировать бумажный чек РРО продавец в момент выдачи товара, очевидно, не может, поэтому остается только вариант «до»;

- финансовый посредник (в данном случае NovaPay) должен также сформировать фискальный чек РРО/пРРО, но только стоимость услуги перевода средств как на отдельную операцию, проводимую именно данный посредник.

Однако при использовании пРРО, при синхронизации его работы с выдачей товара, расчетный документ можно направить покупателю в электронной форме в момент выдачи товара, например QR-кода на его e-mail или номер телефона в SMS-сообщении, — тогда это тоже можно считать его выдачей при получении товаров с соблюдением нормы пп. «2» ст. 3 Закона о РРО.

В какой день производить оплату через РРО/пРРО

Формировать фискальный чек продавцу следует в тот же день, в момент совершения сделки (письмо ГФС от 21.06.2019 № 2877/6/99-99-14-05-01-15/ІПК). Выходит, что это день получения предварительной оплаты от покупателя или же день отпуска товара, если оплата производится наложенным платежом (послеплатой), в кредит или с отсрочкой платежа.

Однако в ситуации Интернет-магазина, работающего 24/7, платеж может поступить и в выходной, праздничный или нерабочий день. Тогда фискальный чек следует сформировать в ближайший рабочий день. Формально это нарушает Закон о РРО, но штраф существует за непроведение расчетной операции, а не за своевременное ее проведение (п. 1 ст. 17 Закона о РРО). В ситуации же использования ПРРО все можно синхронизировать.

Нужно ли РРО/пРРО при оплате электронными деньгами

Да, нужно при приобретении товаров. Не нужно — при приобретении услуг. Однако РРО не требуется при приобретении электронных денег (отсутствует место проведения расчета). Итак, разберем, почему РРО нужно при приеме платежа электронными деньгами.

Электронные деньги (ЭГ) — это виртуальные единицы стоимости, хранящиеся на определенном электронном устройстве, вчастности в электронных кошельках на некоторых сайтах, биржах, сервисах банков и небанковских учреждений. Однако известные проекты банков Украины с собственными электронными деньгами сейчас свернуты (Sense Bank, Таскобманк), поэтому вопрос оплаты ЭГ и РРО/пРРО — это больше потенциальных возможностей, чем практики применения. Однако соответствующие изменения в законодательстве для таких возможностей начали действовать с апреля 2023 года (Закон от 12.01.2023 № 2888). Расчеты электронными деньгами относятся к безналичной форме расчета (см. п. 35.2 НК и п. 291.6 НК).

Внимание: при платеже электронными деньгами используем РРО/пРРО.

Вопрос использования РРО/пРРО при получении платежа в виде ЭГ должным образом не урегулирован. Однако налоговики считают, что при осуществлении расчетов за товары (услуги) ЭГ РРО применяются на общих основаниях согласно требованиям действующего законодательства (индивидуальная налоговая консультация ГФС от 28.05.2019 № 2428/6/99-99-14-05-01- 15/ІПК). Это намек на то, что применяем правила аналогичные платежам обычными деньгами через Приват24.

Принадлежность электронных денег к безналичной форме на упомянутое заключение налоговиков никак не влияет. И вот почему. Дело в том, что при получении платежа через ЭГ используем РРО, так как платеж через ЭГ не является банковской операцией, потому что такая транзакция не относится к банковским услугам, так как:

- в перечне банковских услуг отсутствуют упоминания об ЭГ (см. ч. 3 ст. 47 Закона о банках);

- банковские услуги разрешается предоставлять исключительно банку (ч. 4 ст. 47 Закона о банках). Услуги же по ЭГ могут предоставлять и небанковские финансовые учреждения, в частности операторы почтовой связи, если имеют лицензию НБУ (ч. 1 ст. 57 Закона «О платежных услугах» от 30.06.2021 № 1591-ІХ).

Следовательно, использование для платежа за товары ЭГ не попадает в исключения пп. «2» ст. 9 Закона о РРО, а потому РРО требуется, если операция соответствует определению расчетной, в частности, существует место проведения расчетной операции.

Однако, если платеж ЭГ производится в оплату услуг, то место проведения расчетной операции отсутствует, а потому РРО не требуется. Здесь срабатывают общие определения расчетной операции и места проведения расчетов, так как пп. «14» ст. 9 Закона о РРО касается только банковских систем. Однако лучше получить ИНК от налоговиков.

Роботодавці, інформація про яких в ЄДР не актуальна, мають оновити свої дані. Закон № 4412 змінив встановлений порядок обміну інформацією між працівником і роботодавцем і зобов’язав усіх учасників трудових процесів оновити свої контактні дані. Експерт підкаже, що саме і в які строки має зробити роботодавець, аби не порушити оновлених правил

Нужно ли РРО/пРРО при покупке электронных денег

Нет не надо. Что приобретение ЭГ применяем ту же индивидуальную налоговую консультацию ГФС от 28.05.2019 № 2428/6/99-99-14-05-01-15/ІПК. По разъяснению налоговиков приобретение ЭГ должно сопровождаться соблюдением условий:

- осуществление платежа исключительно в безналичной форме — путем перевода средств с расчетного счета на расчетный счет через учреждение банка;

- как оплата, так и пополнение электронного кошелька (е-кошелька) производится через сеть Интернет.

Если же расчет при приобретении ЭГ производится с использованием ЭПЗ, в том числе банковских карт, то РРО тоже не должен применяться. Ведь нет места проведения расчетов (аналогично приобретению услуг). В таком случае срабатывают общие определения расчетной операции и места проведения расчетов. В упомянутой ИНК налоговики считают, что РРО не нужно, когда потребитель оплачивает за пополнение продавцом е-кошелька через сеть Интернет, а продавец (распространитель) пополняет е-кошелек потребителя через сеть Интернет. При таком приобретении ЭГ физического контакта продавец-покупатель нет, а в определенный (конкретный) месяц получения оплаченных ЭГ тоже — все поступает сразу на е-кошелек, который на самом деле может быть размещен на нескольких серверах в сети. То есть, в таких обстоятельствах невозможно идентифицировать физическое место, где ЭГ как товар были получены.

Нужно ли РРО/пРРО при оплате криптовалютой

На данный момент, не нужно. Однако данный вопрос находится вне правового поля. Криптовалюты — виртуальные валюты типа bitcoin, ethereum, XRP и другие. Платежи на них практически неурегулированы. Криптовалюты вообще по существующему законодательству не относятся ни к электронным деньгам, ни к денежным средствам, ни к денежным средствам ценных бумаг. Они являются активом с неопределенным правовым статусом. На это указывают налоговики и считают, что предоставить консультацию по криптовалют из-за этого невозможно (индивидуальная налоговая консультация ГФС от 25.01.2019 №282/К/999913010214/ІПК).

Внимание: Интернет-магазину лучше не получать платежей криптовалютами из-за отсутствия официальной позиции ГНС по криптовалют вообще и применения РРО в отношении таких операций в частности.

Учитывая ситуацию, получение платежа криптовалютой на сегодняшний день нельзя считать официальной и прозрачной операцией для субъекта хозяйствования, поэтому лучше избегать таких операций в собственном официальном бизнесе, пока оборот криптовалют в Украине не будет урегулирован законодательно (есть принятый, но не вступивший в силу Закон «О виртуальных активах» от 17.02.2022 № 2074, а также законопроект от 24.04.2025 № 10225-д о налогообложении криптовалют). При действующем Законе о РРО при вступлении в силу упомянутого закона РРО при платеже криптовалютами нужен не будет, так как криптовалюты рассматриваются как определенная разновидность нематериального имущества, а не денег, поэтому платеж ими — это бартерная, а не расчетная операция.

Итоги — РРО/пРРО в наличных и безналичных платежах

Следовательно, форма расчетной операции может быть как наличная, так и безналичная. На применение РРО/пРРО влияет не форма расчетной операции, а способ ее осуществления (ИНК ГНС от 07.02.2022 № 307/ІПК/99-00-07-05-01-06).

Ранее изложенные пояснения напоследок обобщены в таблице ниже, позволяющей разложить все варианты «нужен/не нужен» по формам и способу платежа.

СООТНОШЕНИЕ НАЛИЧНЫХ, БЕЗНАЛИЧНЫХ И РАСЧЕТНЫХ ОПЕРАЦИЙ | |||

Наличные расчеты | Безналичные расчеты | ||

РАСЧЕТНЫЕ ОПЕРАЦИИ: | |||

РРО/пРРО не требуется | РРО/пРРО требуется | РРО/пРРО не требуется | |

|

|

|

|

НЕРАСЧЕТНЫЕ ОПЕРАЦИИ | |||

| банковские операции**:

также:

| ||

* см., например, разъяснение ГНС; ** банковские операции — такого срока в законодательстве нет. По разъяснению ГУ ГНС в Житомирской области «банковские операции» по своей сути являются конкретными действиями (операциями, транзакциями), осуществляемыми банками, предоставляя банковские услуги, перечень которых определен ст. 47 Закона о банках; ***в данном случае интересно то, что для покупателя расчет является наличным, но для продавца — безналичным (разъяснение ГНС 109.03 ОИР) | |||