Інтернет-торгівля і РРО: коли потрібен касовий апарат при онлайн-продажах

Кому й коли РРО/пРРО обов’язковий

Інтернет-магазин — це сайт, який використовує юрособа або фізособа-підприємець. При цьому можливі різні способи оплати й доставки, що не дають універсальної відповіді щодо використання касового апарату, які офіційно називаються реєстраторами розрахункових операцій (РРО). Окрім звичайних (апаратних) РРО, поширення вже набули програмні РРО (пРРО).

Наразі всі суб’єкти господарювання, тобто юрособи і ФОП незалежно від системи оподаткування та форми власності, мають використовувати РРО, якщо у них є розрахункові операції. Цього вимагає ст. 3 Закону «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» від 06.07.1995 № 265/95-ВР (далі — Закон про РРО). Винятком є лише ФОП-єдинники групи 1 — вони не застосовують РРО (п. 296.10 Податкового кодексу України, далі — ПК). Щодо ФОП-загальників, ФОП-єдинників груп 2–4 — вони РРО використовують за загальними правилами без послаблень (з 01 січня 2022 року для них винятків немає). Користувачами РРО є й бюджетні установи.

Усі згадані суб’єкти господарювання можуть собі обирати, що їм зручніше — апаратний РРО чи пРРО.

Коли для інтернет-торгівлі потрібен РРО: сім варіантів від ДПС

Для Інтернет-магазину використання пРРО є більш доцільним, так як вони простіші у використанні завдяки автоматичному режиму формування Z-звіту раз на добу та можливості використання більш технологічно сучасних пристроїв-носіїв, що дозволяють зокрема синхронізувати видачу фіскального чеку з моментом оплати покупцем товару, зокрема й у ситуаціях накладеного платежу, сплати через веб-сайт Інтернет-магазину.

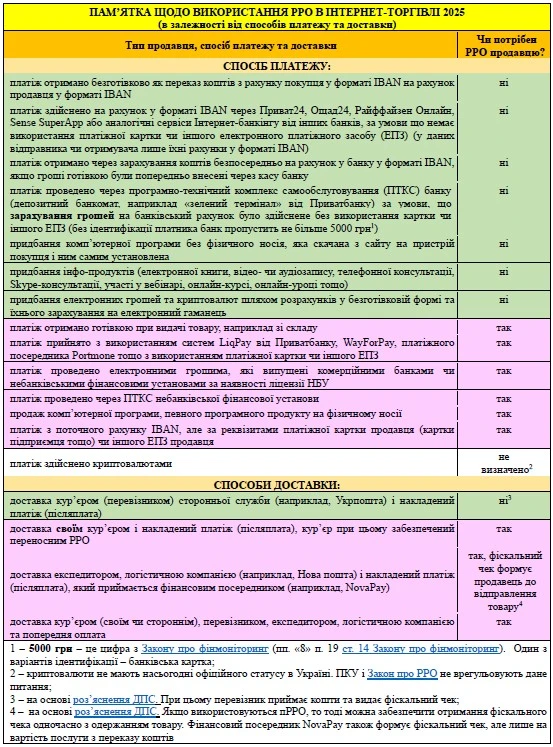

Коли й для яких ситуацій РРО/пРРО обов’язковий для Інтернет-магазину коротко дає відповідь таблиця-шпаргалка, яка подана нижче.

Увага: приналежність операції до готівкової чи безготівкової не визначає автоматично потребу у використанні чи невикористанні РРО.

З’ясуємо тепер, чому для одних ситуацій РРО/пРРО потрібен, а для інших ні.

Що таке розрахункова операція

Розрахункова операція — це не будь-який платіж за товар чи послугу. Для того, щоб існувала розрахункова операція, необхідне приймання коштів в оплату за товар (послугу) за місцем проведення розрахунків (див. ст. 2 Закону про РРО). До розрахункової операції належить також видача/перерахування таких коштів при поверненні товару (відмови від послуги).

Для того, щоб розрахункова операція була, необхідним є дотримання двох умов (див. ст. 2 і абз. 1 ст. 3 Закону про РРО):

- кошти приймаються у вигляді готівки, електронних платіжних засобів (ЕПЗ), зокрема платіжних карток, платіжних чеків, жетонів тощо;

- має існувати саме місце проведення розрахунків.

Місцем проведення розрахунків вважається місце, де здійснюється (див. ст. 2 Закону про РРО):

- одночасно як розрахунок з покупцем, так і зберігання отриманих готівкових коштів

- отримання покупцем раніше сплачених товарів (послуг), якщо для оплати застосовувалися платіжні картки, платіжні чеки, жетони тощо. Наприклад, товар був попередньо оплачений банківською карткою через POS-термінал або через певну банківську систему дистанційного обслуговування чи розрахунків та видається у відділенні кур’єрської доставки.

Розрахункова операція може існувати у сфері торгівлі, громадського харчування та послуг. Однак на практиці сюди ж належить і виконання робіт, а не тільки надання послуг, так як ПК у деяких положеннях «змішує» роботи і послуги. До того ж послуги і роботи згадуються разом у штрафах за порушення правил використання РРО (див. пп. «1» ст. 17 Закону про РРО). Також продавцем у розрахунковій операції може бути лише суб’єкт господарювання.

✅ Хто мусить перейти на програмний РРО

✅ Як зареєструвати, перереєструвати або скасувати реєстрацію пРРО

✅ Як видавати електронні чеки

✅ Чи можуть два касири працювати на одному пРРО

✅ Які оплати за QR-кодом не потребують пРРО

✅ Що робити, якщо зник інтернет або пРРо «заглючив»

Коли є платіж, але немає розрахункової операції та не треба РРО/пРРО

Тоді розрахункової операції немає та відповідно й РРО/пРРО не потрібен, якщо:

- платіж здійснюється у безготівковій формі з рахунку суб’єкта господарювання на рахунок суб’єкта господарювання (див. зокрема роз’яснення ДПС). Якщо при оплаті не використовувалася платіжна картка чи будь-який інший ЕПЗ, то це вже не розрахункова операція за визначенням. Однак це ще й банківська операція (див. про них далі);

- немає приймання оплати від покупця, наприклад здійснюється бартерна операція (увага: єдинникам таких операцій не можна) або товар (послуга) передається безоплатно, тобто дарується покупцю;

- платіж здійснюється поза сферою торгівлі, громадського харчування та послуг (і робіт). Наприклад, це безповоротна фінансова допомога (дарування) коштів одного суб’єкта господарювання іншому;

- здійснюється оплата адміністративних послуг, наприклад судового збору, оплати ліцензії, зміни реєстраційних даних ФОП, сплата за реєстрація автомобіля тощо. Продавцем таких послуг є органи державної влади, які не належать до суб’єктів господарювання, тому на них не поширюється дія Закону про РРО;

- платіж здійснюється між двома фізособами, серед яких немає використання рахунків ФОП чи особи, що здійснює незалежну професійну діяльність.

Також немає розрахункової операції та РРО/пРРО не застосовується, коли відсутнє місце проведення розрахунку — це досить специфічний випадок, коли немає фізичного контакту між покупцем і продавцем. До таких ситуацій зокрема належать:

- придбання послуг, якщо розрахунки за послуги проводяться виключно за допомогою банківських систем дистанційного обслуговування та/або сервісів переказу коштів (пп. «14» ст. 9 Закону про РРО). Навіть якщо при розрахунку за послуги використовуються ЕПЗ, розрахункової операції немає (див. зокрема роз’яснення ДПС). До систем дистанційного обслуговування зокрема належать Приват24 і Ощад24, а до сервісів переказу коштів — LiqPay, WayForPay, Portmone (див. роз’яснення ГУ ДПС у Львівській області);

- придбання електронних грошей. Окремих винятків у Законі про РРО щодо них немає, але ситуація аналогічна попередній, тобто придбанню послуг через Інтернет;

- в місці отримання товарів (надання послуг) операції з розрахунків у готівковій формі не здійснюються, наприклад склади, місця зберігання товарів, оптова торгівля тощо (пп. «12» ст. 9 Закону про РРО). Однак розрахункова операція могла статися раніше — видається попередньо сплачений товар чи надається попередньо сплачена послуга.

Яким має бути платіж на рахунок продавця, щоб однозначно не було РРО/пРРО

Досить «слизькою» темою у застосуванні РРО є отримання платежів на поточний рахунок суб’єкта господарювання. Окрім визначення розрахункової операції та місця проведення розрахунків у даному разі ще й додаються винятки пов’язані з наявністю банківської операції (див. пп. «2» ст. 9 Закону про РРО). Хоча визначення такої операції відсутнє у законодавстві, але ГУ ДПС у Житомирській області роз’яснює, що банківськими операціями за своєю суттю є конкретні дії (операції, транзакції), що здійснюють банки, надаючи банківські послуги, перелік яких визначений ст. 47 Закону «Про банки і банківську діяльність» від 07.12.2000 № 2121-III (далі — Закон про банки).

Як наслідок, маємо ситуації, коли РРО/пРРО однозначно не потрібен:

- платіж здійснюється у безготівковій формі з рахунку суб’єкта господарювання у форматі IBAN на рахунок суб’єкта господарювання у форматі IBAN. Тут усе однозначно, — див. зокрема роз’яснення ДПС. Мається на увазі платіж, де жоден з суб’єктів не використовував платіжних карток чи якихось інших ЕПЗ. Зараз усі банківські рахунки мають міжнародний формат IBAN (починається з літер UA, всього 29 літерно-цифрових знаків). При здійсненні такого платежу у платіжній інструкції у рахунках відправника та отримувача значаться їхні рахунки в IBAN-форматі. Це не розрахункова операція за визначенням (не відповідає абз. 1 ст. 3 Закону про РРО) та додатково відповідає звільненню від РРО/пРРО як банківській операції (пп. «2» ст. 9 Закону про РРО). При цьому податківці вказують на те, що має бути «використання як способу оплати реквізитів рахунку… у стандарті IBAN…, розрахунок за якими клієнтами може здійснитись виключно у відділенні банку або за допомогою інтернет-банкінгу…» (ІПК ДПС від 14.06.2021 № 2391/ІПК/99-00-07-05-01-06, далі — ІПК № 2391). У суб’єкта господарювання немає «…обов’язку застосовувати РРО при обробці виписок про рух коштів на рахунках в установі банку» (та ж ІПК № 2391). Схоже роз’яснення зі згадкою онлайн-банкінгу є також в ІПК ДПС від 14.07.2021 № 2754/ІПК/99-00-07-05-01-06;

- внесення готівкових коштів через касу банку (або платіжний термінал/ПТКС банку, що прирівнюється до його каси) з подальшим їхнім зарахуванням на рахунок продавця в IBAN-форматі. У даному випадку для продавця це безготівкова операція, яка здійснюється без ЕПЗ, тому вона не є розрахунковою операцією за визначенням. Також вона підпадає під поняття банківської операції та застосування пп. «2» ст. 9 Закону про РРО;

- має місце певна інша банківська операція, наприклад погашення кредиту, зокрема й з використанням ЕПЗ, сплата за розрахунково-касове обслуговування, банківської комісії тощо (підстава — пп. «2» ст. 9 Закону про РРО). Однак аналогічні послуги від небанківських фінансових установ уже вимагають РРО, тому що вони не є вже банківськими операціями.

Зверніть увагу, що податківці у згаданих вище роз’ясненнях згадують інтернет-банкінг, онлайн-банкінг, тому операція з переказу коштів на IBAN-рахунок продавця через Приват24, Ощад24, Sense SuperApp, Райффайзен Онлайн та ін. подібних банківських систем дистанційного обслуговування не потребує застосування РРО/пРРО, якщо вона здійснюється без застосування ЕПЗ у даних відправника чи отримувача.

Однак операція з отримання платежу на рахунок продавця у ситуації використання хоча б одною зі сторін (покупця чи продавця) платіжної картки чи іншого ЕПЗ стає неоднозначною та може розглядатися податківцями як така, що потребує РРО/пРРО.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Безготівкові платежі, які потребують РРО/пРРО

Виною всіх проблем з безготівковими платежами є визначення розрахункової операції у ст. 2 Закону про РРО і абз. ст. 3 Закону про РРО. Там чітко визначено, що:

- «розрахункова операція — це приймання від покупця готівкових коштів, платіжних карток, … за місцем реалізації товарів (послуг)…» (ст. 2 Закону про РРО);

- «розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням електронних платіжних засобів…» (абз. 1 ст. 3 Закону РРО).

Через все це однозначно, при прийманні платежу через POS-термінал з використанням банківської картки треба застосування РРО/пРРО, так як це розрахункова операція за визначенням і така операція прямо не згадується як банківська послуга у ст. 47 Закону про банки.

Увага: безготівкова операція ≠ відсутність РРО.

Безготівкові платежі, які потребують РРО/пРРО

Виною всіх проблем з безготівковими платежами є визначення розрахункової операції у ст. 2 Закону про РРО і абз. ст. 3 Закону про РРО. Там чітко визначено, що:

- «розрахункова операція — це приймання від покупця готівкових коштів, платіжних карток, … за місцем реалізації товарів (послуг)…» (ст. 2 Закону про РРО);

- «розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням електронних платіжних засобів…» (абз. 1 ст. 3 Закону РРО).

Через все це однозначно, при прийманні платежу через POS-термінал з використанням банківської картки треба застосування РРО/пРРО, так як це розрахункова операція за визначенням і така операція прямо не згадується як банківська послуга у ст. 47 Закону про банки.

Увага: безготівкова операція ≠ відсутність РРО.

Однак проблема постає при використанні таких сервісів як LiqPay, WayForPay тощо, які прив’язані до ЕПЗ (платіжних карток). Навіть, якщо через них здійснюється платіж на поточний рахунок у форматі IBAN є ризик того, що податківці визнають таку операцію як таку, що потребує застосування РРО/пРРО. Виходить, що безготівковий розрахунок теж не означає «автоматично» відсутність чи наявність РРО. Так, маємо безготівкові та, одночасно, розрахункові операції, які належать до банківських, але:

- з використанням ЕПЗ — треба РРО. Таким ЕПЗ зокрема може бути картка-ключ до рахунку. Якщо у платіжній інструкції хоча б однієї зі сторін замість рахунку IBAN використаний номер платіжної картки — така операція потребує РРО/пРРО за визначенням розрахункової операції. Наприклад, платіж у Приват24 з застосуванням ЕПЗ податківці розглядають як такий, що потребує РРО у ІПК ДПС від 31.01.2020 № 398/6/99-00-05-04-01-06/ІПК. Відстоювати відсутність потреби у РРО/пРРО у даному випадку є досить «слизькою» позицією, так як є певне протиріччя між визначенням розрахункової операції (норми ст. 2 і абз. 1 ст. 3 Закону про РРО) та винятком щодо банківських операцій (пп. «2» ст. 9 Закону про РРО);

- без використання ЕПЗ — не треба РРО. У відправника і отримувача у платіжній інструкції мають бути рахунки IBAN.

Про те, що податківці схильні до застосування вищенаведеної логіки щодо ЕПЗ при здійсненні платежів свідчить зокрема ІПК ДПС від 07.02.2022 № 307/ІПК/99-00-07-05-01-06. За нею «…якщо продавець надає покупцю для оплати за товар реквізити поточного рахунку у форматі IBAN, то у такому випадку РРО та/або ПРРО не застосовується, оскільки така операція не є розрахунковою…, у тому числі здійснена споживачем за допомогою платіжного сервісу». Однак у цьому ж ІПК податківці застерігають:

- «…якщо Підприємець для оплати за товар (послугу) надав реквізити свого електронного платіжного засобу (платіжної карти) або споживачу надано можливість здійснити оплату за товар з використанням реквізитів платіжної карти Підприємця, така операціє є розрахунковою та вимагає застосування РРО та/або ПРРО на загальних підставах»;

- «законодавство України ототожнює готівкові розрахункові операції з розрахунковими операціями, здійсненими за допомогою POS-терміналів та реквізитів платіжних карток установ банків…». Виходить, що будь-який платіж з банківської картки прирівнюється до такого платежу через POS-термінал чи готівкою, а тому треба РРО/пРРО.

Також РРО/пРРО, як виняток, однозначно застосовується щодо приймання готівки для виконання платіжних операцій з використанням програмно-технічних комплексів самообслуговування (ПТКС), якщо вони проводяться комерційними агентами банків та небанківських надавачів платіжних послуг та їхніх комерційних агентів. Це виняток з пп. «2» ст. 9 Закону про РРО. Наприклад, це стосується терміналів iBox, City24 та подібних. Однак це не стосується терміналів Приватбанку, банку Аваль та інших, так як такі ПТКС прирівняні до операційних кас банків і поповнення рахунку через них РРО/пРРО не потребує.

Тепер розглянемо нюанси деяких способів розрахунку, що актуальні для Інтернет-магазинів детальніше.

СКАЧАТИ ІПК ДПС про платіж на IBAN-рахунок та ЕПЗ

Чи треба РРО/пРРО при придбанні товарів через LiqPay, WayForPay, Portmone

Так, треба — якщо було застосування ЕПЗ (картки) Податківці при вирішенні таких питань керуються вищерозглянутою логікою. Як наслідок, ДПС вважає розрахунковими операціями та виступає ЗА використання РРО у таких випадках:

- платіж банківською карткою через опцію на веб-сайті Інтернет-магазину «Сплатити» та подібні. Причина — є використання ЕПЗ, наприклад банківської картки. Така позиція податківців є зокрема в ІПК ГУ ДПС у Черкаській області від 12.11.2019 № 1275/ІПК/23-00-33-01-06;

- платіж з використанням систем LiqPay від Приватбанку, WayForPay, Portmone та інших подібних сервісів для проведення розрахунків. Знову ж тут є використання ЕПЗ. Щодо LiqPay, WayForPay тощо є однозначна позиція податківців у ІПК ДФС від 21.05.2019 № 2285/6/99-99-14-05-01-15/ІПК;

- платіж через систему Приват24, Ощад24, Sense SuperApp та інших сервісів дистанційного обслуговування, але з застосуванням у інформації щодо відправника чи отримувача даних ЕПЗ банківської картки замість рахунку IBAN. Позиція податківців з цього приводу є в ІПК ДПС від 31.01.2020 № 398/6/99-00-05-04-01-06/ІПК.

Зверніть увагу, що:

- не має ніякого значення класифікація банківських сервісів від НБУ (платіжний сервіс, система дистанційного обслуговування). Для цілей РРО має значення лише спосіб здійснення розрахунку та дотримання умов Закону про РРО;

- платіжні сервіси, зокрема LiqPay, дозволяють платіж за реквізитами IBAN, але якщо він буде здійснений з картки і номер такої картки пройде за банківською випискою як джерела платежу продавця за його рахунком, то РРО/пРРО краще має бути. Відсутність його застосування є досить «слизькою» у даному випадку.

В усіх наведених випадках є місце проведення розрахунків попри відсутність безпосереднього фізичного контакту, так як існує місце отримання покупцем попередньо сплаченого товару чи послуги — склад, офіс, кур’єр, відділення пошти чи логістичної компанії тощо. Якщо видача товару відбувається через накладений платіж — він здійснюється теж перед видачою товару, тобто товар на момент видачі вже є попередньо оплачений.

Увага: при продажу з Інтернет-магазину з використанням будь-якого платіжного сервісу чи системи дистанційного обслуговування, коли є використання ЕПЗ (банківської картки) РРО обов’язковий.

Чи може інший документ від Інтернет-магазину замінити фіскальний чек РРО/пРРО

Ні, не може. Згідно з частиною 3 статті 13 Закону України «Про електронну комерцію» від 03.09.2015 № 675-VIII Інтернет-магазин має видавати певний документ, який підтверджує факт отримання коштів. Це може бути квитанція, товарний чек, електронний документ, квитанція POS-терміналу, інші документи. Проте такі документи не вважаються розрахунковими, вони лише показують факт платежу, але не доводять факт передачі товару, послуги у місці проведення розрахунків. Отже, вони не можуть замінити фіскальний чек. На це є роз’яснення у листі НБУ від 28.11.2019 № 57-0007/62082.

Також не заміняє фіскальний чек електронна квитанція від «депозитного банкомату» — різновидом ПТКС. Вона не вважається розрахунковим документом (лист ДФС від 11.07.2017 № 1129/6/99-99-14-05-01-15/ІПК).

Чи треба РРО/пРРО при оплаті товару через депозитний банкомат готівкою

Ні, РРО не потрібен, якщо покупець вносить платіж готівкою на рахунок продавця через депозитний банкомат, який належить банку. Офіційно цей банкомат називається програмно-технічний комплекс самообслуговування (ПТКС).

Увага: платіж через банківський ПТКС не вимагає РРО.

Однак увага! Щодо використання ПТКС слід бути дуже обачним По-перше, через той же.

З такою метою підходять тільки ПТКС від банків на зразок всіх відомих зелених терміналів від Приватбанку (це не реклама, а найбільш розповсюджені комплекси такого роду). Однак існують ще ПТКС від небанківських установ, наприклад іBox чи City24. Вони не підходять. І суть не в їх назві, а в приналежності. Справа в тому, що термінал/ПТКС банку за законодавством виступає як операційна каса банку, а тому платіж через нього прирівнюється до внесення коштів на рахунок через касу банку. Крім того, ПТКС банку звільнені від обладнання РРО (пп. «2» ст. 9 Закону про РРО). З цього приводу є роз’яснення ГУ ДФС у м. Києві від 28.03.2019 № 1303/ІПК/26-15-14-09-01-15. Однак ПТКС небанківської установи може бути не обладнаний РРО.

Крім того, навіть якщо ПТКС небанківської установи (фінансової компанії тощо) обладнаний РРО, то податківці все одно вимагають від продавця формувати фіскальний чек з формою оплати «безготівкова» (ІПК ДФС від 09.08.2019 № 3743/6/99-99-14-05-01-15/ІПК). У кінцевому результаті може вийти два фіскальних чеки — від небанківського ПТКС і від продавця (Інтернет-магазину).

Консультація допоможе розібратися, яку інформацію має містити такий чек, як правильно зазначати у ньому групу товарів та що буде, якщо схибите з назвою товару у чеку

Чи треба РРО/пРРО при придбанні комп’ютерних програм та інфо-продуктів

РРО не потрібен, так як відсутнє місце проведення розрахунків. Якщо вони оплачуються за допомогою платіжної системи, а покупцем отримується:

- комп’ютерна програма, яку він сам скачує на свій комп’ютер чи інший пристрій і встановлення якої він здійснює самостійно;

- так званий інфо-продукт у вигляді певної електронної книги, відео- чи аудіозапису, телефонної консультації, Skype-консультації, участі у вебінарі, онлайн-курсах, онлайн-урок, доступ до інформаційної бази тощо.

При такому придбанні фізичного контакту продавець-покупець немає, а визначеного (конкретного) місяця отримання оплаченого товару теж, — усе надходить одразу на комп’ютер, смартфон, планшет чи певний сервер. Тобто у таких обставинах неможливо ідентифікувати фізичне місце, де такий продукт тощо був отриманий (ноутбук чи смартфон у момент отримання послуги, програми, інфо-продукту) міг знаходитися де завгодно. Очевидно, що винятком буде ситуація, коли покупцю доставляється певний фізичний носій — диск, флешка. Тоді РРО уже потрібен.

З позицією податківців з цього приводу можна ознайомитися у листі ДФС від 14.09.2017 № 1961/6/99-99-14-05-01-15/ІПК, індивідуальній податковій консультації ДФС від 10.04.2018 № 1532/0/99-99-14-05-01-14/ІПК.

Чи треба РРО/пРРО при доставці товару власним кур’єром

Якщо доставка здійснюється власним кур’єром Інтернет-магазину і оплата — теж йому, то РРО/пРРО застосовує кур’єр, який фактично виступає в ролі касира. РРО/пРРО у такому разі реєструється на транспортний засіб, яким здійснюється доставка (лист ДФС від 14.09.2017 № 1961/6/99-99-14-05-15/ІПК). Кур’єра у такому разі продавець повинен забезпечити портативним РРО/пРРО. У цьому випадку фактично фіскальний чек формує продавець. Однак у разі, якщо товар оплачений покупцем перед доставкою (передоплата), то при доставці власним кур’єром треба у посилку покласти роздрукований фіскальний чек (для пРРО є альтернатива — відправити QR-код електронного фіскального чека).

Доставка стороннім кур’єром, перевізником (Укрпошта) та застосування РРО/пРРО

Фіскальний чек РРО формує:

- перевізник, — якщо використовується накладений платіж (післяплата);

- продавець, — якщо використовується попередня оплата.

Такий висновок можна зробити на основі роз’яснення ДПС. Дані висновки стосуються послуг Укрпошти як перевізника — такий висновок можна зробити з аналізу договору Укрпошти про пересилання відправлень. Аналогічні висновки поширюються й на доставку кур’єром Укрпошти чи послуги інших перевізників (про Нову пошту — див. далі, її слід розглядати як логістичну компанію).

Увага: фіскальний чек РРО/пРРО на післяплату формує Укрпошта, а при використанні послуг Нової пошти — це має зробити сам відправник (продавець).

У ситуації накладеного платежу кур’єр (перевізник), приймаючи готівку, має видати фіскальний чек про приймання такої оплати, використовуючи свій РРО/пРРО, який зареєстрований на нього. Продавець Інтернет-магазину у такому разі фіскальний чек формувати не зобов’язаний, так як платіж приймає кур’єр від свого імені (аналогічно у відділенні Укрпошти у ролі кур’єра виступає працівник відділення Укрпошти, див. згаданий договір Укрпошти). Після цього для Інтернет-магазину платіж, отриманий від поштового оператора, буде вже безготівковим, тому потреба в РРО відпадає.

Говорячи про приймання платежу кур’єром «від свого імені» податківці, ймовірно, мають на увазі той факт, що приймання платежу та видача товару здійснюється одним суб’єктом. Так як сама післяплата все ж таки приймається від імені клієнта, за його дорученням. Прикладом є Укрпошта, яка не використовує для прийняття платежу фінансових посередників. Вона приймає і післяплату, і плату за свою послугу, і одночасно видає товар. Отже, для Укрпошти є розрахункова операція, яку вона здійснює за дорученням відправника (див. у п. 1.4 договору Укрпошти визначення «післяплати», за яким відправник доручає стягнути післяплату). Крім того, зверніть увагу, що у п. 7.7 згаданого договору Укрпошта бере на себе зобов’язання сформувати фіскальний касовий чек і на післяплату, а не тільки на вартість своїх послуг з пересилання. Це все відрізняє накладений платіж через Укрпошту від такого через Нову пошту (див. далі).

Однак, щоб не порушувати законодавство, Інтернет-магазин у ситуації накладеного платежу (післяплати) має покласти у посилку:

- попередньо товарний чек, так як фіскальний чек, який видає поштове відділення, не містить опис товару, який оплачуються покупцем;

- гарантійний талон, технічний паспорт або інший документ, що його замінює, який має містити обов’язкові реквізити.

Однак, якщо доставка здійснюється за попередньою оплатою, то сформувати фіскальний чек і вкласти його в посилку має продавець (для пРРО є альтернатива — відправити QR-код електронного фіскального чека).

Доставка експедитором, логістичною компанію (Нова пошта) та РРО/пРРО

Фіскальний чек РРО формує перевізник, як у ситуації накладеного платежу (післяплати), так і попередньої оплати. Такий висновок можна зробити на основі роз’яснення ДПС та аналізу договорів з Новою поштою та фінансового посередника NovaPay (договір про надання платіжних послуг з переказу коштів без відкриття рахунку). За п. 1.1 цього договору Нова пошта — це експедитор, а NovaPay бере на себе обов’язки щодо надання платіжних послуг з переказу коштів без відкриття рахунку, включаючи «приймання платежу на користь отримувача», тобто продавця. Нова пошта у такому разі отримує лише кошти за послуги і теж через фінансового посередника NovaPay. На думку ДПС, даний момент є ключовим.

Увага: розділення видачі товару та приймання платежу за нього між двома різними суб’єктами — експедитором і фінансовим посередником — робить відсутність розрахункової операції при видачі товару у експедитора, тому він не може провести прийняту післяплату через РРО і видати фіскальний чек замість продавця.

Безготівкова оплата або cashless-розрахунки

Так, у ситуації з післяплатою (накладеним платежем) та використання послуг з доставки Нової пошти чи інших експедиторів, логістичних компаній, які не мають статусу ні кур’єра, ні перевізника, слід враховувати таке:

- платіж приймається особою, яка не є учасником відносин купівлі-продажу, не передає право власності на товар та не бере участі в розрахунку за нього відповідно до договору про надання послуг. У ситуації Нової пошти накладений платіж за товар приймає платіжний фінансовий посередник NovaPay. Тут має значення, що платіж приймає не сама Нова пошта (експедитор) — у порівнянні з Укрпоштою, яка приймає переказ післяплати від свого імені, тобто без посередника. Водночас товар видає Нова пошта і, як результат, приймання оплати та видача товару здійснюється різними суб’єктами і через це Нова пошта не може формувати фіскальний чек РРО/пРРО, так як для неї немає розрахункової операції (це відрізняє дану ситуацію від такої в Укрпошти);

- натомість розрахункова операція в момент видачі товару відбувається у продавця, від імені якого видається товар і на користь якого отримується платіж в одному і тому ж місці, хоча різними його повіреними особами (експедитор і посередник діють за його дорученням, що є у підписаних ним договорах);

- фіскальний касовий чек РРО продавцем має бути сформований до відправки товару та вкладений ним у коробку з товаром при передачі його експедитору (логістичній компанії). Це випливає з вимоги пп. «2» ст. 3 Закону про РРО, за яким потрібно «надавати особі, …, включаючи ті, замовлення або оплата яких здійснюється з використанням мережі Інтернет, при отриманні товарів … в обов’язковому порядку розрахунковий документ...». Сформувати паперовий чек РРО продавець в момент видачі товару, очевидно, не може, тому залишається тільки варіант «до»;

- фінансовий посередник (у даному випадку NovaPay) має теж сформувати фіскальний чек РРО/пРРО, але лише на вартість послуги переказу коштів як на окрему операцію, що проводить саме даний посередник.

Однак при використанні пРРО, за умови синхронізації його роботи з видачою товару, розрахунковий документ можливо направити покупцю в електронній формі в момент видачі товару, наприклад QR-коду на його e-mail чи номер телефону у SMS-повідомленні, — тоді це теж можна вважати його видачою при отриманні товарів з дотриманням норми пп. «2» ст. 3 Закону про РРО.

У який день проводити оплату через РРО/пРРО

Формувати фіскальний чек продавцю слід у той же день, у момент здійснення операції (лист ДФС від 21.06.2019 № 2877/6/99-99-14-05-01-15/ІПК). Виходить, що це день отримання попередньої оплати від покупця або ж день відпуску товару, якщо оплата здійснюється накладеним платежем (післяплатою), в кредит або з відстроченням платежу.

Однак у ситуації Інтернет-магазину, який працює 24/7, платіж може надійти й вихідний, святковий чи неробочий день. Тоді фіскальний чек слід сформувати у найближчий робочий день. Формально це порушує Закон про РРО, але штраф існує за непроведення розрахункової операції, а не за несвоєчасне її проведення (п. 1 ст. 17 Закону про РРО). У ситуації ж використання пРРО все можна синхронізувати.

Читайте у консультації, як підтвердити реальність розміщення реклами в інтернеті. Ми врахували позицію податківців та судову практику. Підкажемо, як запобігти втраті витрат і податкового кредиту під час перевірки

Чи треба РРО/пРРО при оплаті електронними грошима

Так, треба при придбанні товарів. Не треба — при придбанні послуг. Однак РРО не потрібен при придбанні електронних грошей (відсутнє місце здійснення проведення розрахунку). Отже, розберемо, чому РРО треба при прийманні платежу електронними грошима.

Електронні гроші (ЕГ) — це віртуальні одиниці вартості, які зберігаються на певному електронному пристрої, зокрема в електронних гаманцях на певних сайтах, біржах, сервісах банків і небанківських установ. Однак відомі проєкти банків України з власними електронними грошима зараз згорнуті (Sense Bank, Таскобманк), тому питання оплати ЕГ та РРО/пРРО — це більше про потенційні можливості, ніж практику застосування. Однак відповідні зміни в законодавстві для таких можливостей почали діяти з квітня 2023 (Закон від 12.01.2023 № 2888). Розрахунки електронними грошима належать до безготівкової форми розрахунку (див. п. 35.2 ПК та п. 291.6 ПК).

Увага: при платежі електронними грошима використовуємо РРО/пРРО.

Питання використання РРО/пРРО при отриманні платежу у вигляді ЕГ належним чином неврегульоване. Однак податківці вважають, що при здійсненні розрахунків за товари (послуги) ЕГ РРО застосовуються на загальних підставах згідно з вимогами чинного законодавства (індивідуальна податкова консультація ДФС від 28.05.2019 № 2428/6/99-99-14-05-01-15/ІПК). Це натяк на те, що застосовуємо правила аналогічні платежам звичайними грошима через Приват24.

Приналежність електронних грошей до безготівкової форми на згаданий висновок податківців ніяк не впливає. І ось чому. Справа в тому, що при отриманні платежу через ЕГ використовуємо РРО, так як платіж через ЕГ не є банківською операцією, тому що така транзакція не належить до банківських послуг, так як:

- у переліку банківських послуг відсутні згадки про ЕГ (див. ч. 3 ст. 47 Закону про банки);

- банківські послуги дозволяється надавати виключно банку (ч. 4 ст. 47 Закону про банки). Послуги ж з ЕГ можуть надавати й небанківські фінансові установи, зокрема оператори поштового звʼязку, якщо мають ліцензію НБУ (ч. 1 ст. 57 Закону «Про платіжні послуги» від 30.06.2021 № 1591-IX).

Отже, використання для платежу за товари ЕГ не потрапляє до винятків пп. «2» ст. 9 Закону про РРО, а тому РРО потрібен, якщо операція відповідає визначенню розрахункової, зокрема існує місце проведення розрахункової операції.

Однак, якщо платіж ЕГ здійснюється в оплату послуг, то місце проведення розрахункової операції відсутнє, а тому РРО не потрібен. Тут «спрацьовують» загальні визначення розрахункової операції та місця проведення розрахунків, так як пп. «14» ст. 9 Закону про РРО стосується лише банківських систем. Однак краще отримати ІПК від податківців.

Як перевірити справжність касового чека

Чи треба РРО/пРРО при придбанні електронних грошей

Ні, не треба. Що придбання ЕГ застосовуємо ту ж саму індивідуальну податкову консультацію ДФС від 28.05.2019 № 2428/6/99-99-14-05-01-15/ІПК. За роз’ясненням податківців придбання ЕГ має супроводжуватися дотриманням умов:

- здійснення платежу виключно у безготівковій формі — шляхом переказу коштів із розрахункового рахунку на розрахунковий рахунок через установу банку;

- як оплата, так і поповнення електронного гаманця (е-гаманця) здійснюється через мережу Інтернет.

Якщо ж розрахунок при придбанні ЕГ здійснюється з використанням ЕПЗ, зокрема банківських карт, то РРО теж не має застосовуватися. Адже відсутнє місце проведення розрахунків (аналогічно придбанню послуг). У такому разі «спрацьовують» загальні визначення розрахункової операції та місця проведення розрахунків. У згаданій ІПК податківців вважають, що РРО не треба, коли споживач оплачує за поповнення продавцем е-гаманця через мережу Інтернет, а продавець (розповсюджувач) поповнює е-гаманець споживача через мережу Інтернет. При такому придбанні ЕГ фізичного контакту продавець-покупець немає, а визначеного (конкретного) місяця отримання оплачених ЕГ теж, — усе надходить одразу на е-гаманець, який насправді може бути розміщений на кількох серверах в мережі. Тобто у таких обставинах неможливо ідентифікувати фізичне місце, де ЕГ як товар були отримані.

Розрахунки криптовалютою в Україні: так чи ні

Чи треба РРО/пРРО при оплаті криптовалютою

На даний момент, не треба. Однак дане питання є за межами правового поля. Криптовалюти — віртуальні валюти на зразок bitcoin, ethereum, XRP та інші. Платежі ними практично неврегульовані. Криптовалюти взагалі за існуючим законодавством не належать ні до електронних грошей, ні до грошових коштів, ні до цінних паперів. Вони є активом з невизначеним правовим статусом. На це вказують податківці і вважають, що надати консультацію з приводу криптовалют через це неможливо (індивідуальна податкова консультація ДФС від 25.01.2019 №282/К/99‑99‑13‑01‑02‑14/ІПК).

Увага: інтернет-магазину краще не отримувати платежів криптовалютами через відсутність офіційної позиції ДПС щодо криптовалют взагалі і застосування РРО щодо таких операцій зокрема.

Враховуючи ситуацію, отримання платежу криптовалютою насьогодні не можна вважати офіційною й прозорою операцією для суб’єкта господарювання, тому краще уникати таких операцій у власному офіційному бізнесі, поки обіг криптовалют в Україні не буде врегульований законодавчо (є прийнятий, але такий, що не набув чинності Закон «Про віртуальні активи» від 17.02.2022 № 2074, а також законопроєкт від 24.04.2025 № 10225-д щодо оподаткування криптовалют). За діючого Закону про РРО при набутті чинності згаданого закону РРО при платежі криптовалютами потрібен не буде, так як криптовалюти розглядаються як певний різновид нематеріального майна, а не грошей, тому платіж ними — це бартерна, а не розрахункова операція.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Підсумки — РРО/пРРО у готівкових і безготівкових платежах

Отже, форма розрахункової операції може бути як готівкова, так і безготівкова. На застосування РРО/пРРО впливає не форма розрахункової операції, а спосіб її здійснення (ІПК ДПС від 07.02.2022 № 307/ІПК/99-00-07-05-01-06).

Раніше викладені пояснення наостанок узагальнено у таблиці нижче, яка дає можливість розкласти всі варіанти «потрібен/не потрібен» за формами і способом платежу.

СПІВВІДНОШЕННЯ ГОТІВКОВИХ, БЕЗГОТІВКОВИХ І РОЗРАХУНКОВИХ ОПЕРАЦІЙ | |||

Готівкові розрахунки | Безготівкові розрахунки | ||

РОЗРАХУНКОВІ ОПЕРАЦІЇ: | |||

РРО/пРРО не потрібен | РРО/пРРО потрібен | РРО/пРРО не потрібен | |

|

|

|

|

НЕРОЗРАХУНКОВІ ОПЕРАЦІЇ | |||

| банківські операції**:

також:

| ||

* див., наприклад, роз’яснення ДПС; ** банківські операції — такого терміну у законодавстві немає. За роз’ясненням ГУ ДПС у Житомирській області «банківські операції» за своєю суттю є конкретними діями (операціями, транзакціями), що здійснюють банки, надаючи банківські послуги, перелік яких визначений ст. 47 Закону про банки; ***у цьому випадку цікавим є те, що для покупця розрахунок є готівковим, але для продавця — безготівковим (роз’яснення ДПС 109.03 ЗІР) | |||