Экспорт сельскохозяйственной продукции 2022

Статус «сельскохозяйственная продукция» – на что влияет

Организационные вопросы, бюджетное возмещение НДС, валютный контроль, курсовые разницы, налогообложение – это далеко не полный перечень того, в чем надо ориентироваться бухгалтеру предприятия-экспортера сельскохозяйственной продукции. Начнем с первого.

Принадлежит ли тот или иной продукт к сельскохозяйственной продукции ответ дает простое правило: надо заглянуть в справочник УКТ ВЭД. Если товар принадлежит к группам 1-24 классификатора, то он сельскохозяйственный (пп. 14.1.234 НКУ, ст. 1 Закона «Об оптовых рынках сельскохозяйственной продукции» от 25.06.2009 г. № 1561). Однако для целей налогообложения — это понятие несколько уже. Под сельскохозяйственную продукцию в целях НКУ не попадают:

- продукция, которая была приобретена на стороне (см. пп. 14.1.234 НКУ);

- подакцизная продукция, например, медовуха или водка, табак. Хотя они и имеют сельскохозяйственное происхождение и попадают в группы 1-24 УКТ ВЭД. Вебінари для бухгалтерів 2026

Внимание: сельскохозяйственная продукция имеет коды группы 1-24 УКТ ВЭД.

Сельскохозяйственная продукция охватывает живых животных, мясо, рыбу, моллюски, молоко и молочные продукты, яйца, мед натуральный, овощи, живые деревья, кофе, чай, орехи, зерновые, семечки, солод, крахмал, масло, воск, сахар, какао, муку, уксус и т.п.

Возникает вопрос, как это влияет на экспорт, его оформления и налогообложения? На налогообложение экспорта – никак, так как правила экспорта сельскохозяйственной продукции такие же, как и для других товаров. Есть группы товаров, которые идут по нулевой НДС-ставке, а освобожденные (см. ниже).

Однако статус сельскохозяйственной продукции важен для тех, кто в 4-й группе единого налога. Как известно, для них доля реализации такой продукции за предыдущий налоговый (отчетный) год должна быть не менее 75%, чтобы не потерять группу. И эта доля должна быть именно произведена ими, а не закуплена как товар, вытекающий из пп. 14.1.234 НКУ.

Внимание: налогообложение экспорта сельскохозяйственной продукции в целом такое же, как и других товаров.

Также нюансы есть в таможенном оформлении сельскохозяйственной продукции, в частности могут требоваться:

- сертификат качества;

- сертификат происхождения;

- фитосанитарный сертификат;

- карантинный сертификат;

- ветеринарный сертификат;

- наличие экспортной пошлины.

Кроме того, еще есть квоты на сельскохозяйственную продукцию и позиции экспорт, подлежащих лицензированию, что определено постановлением Кабмина «Об утверждении перечней товаров, экспорт и импорт которых подлежит лицензированию и квот на 2022 год» от 29.12.2021 г. № 1424 (далее – Постановление № 424). Поэтому прохождение таможни сельскохозяйственной продукцией следует рассмотреть подробнее.

Внимание: правила экспорта сельскохозяйственной продукции предусматривают наличие сертификатов, а также возможную уплату экспортной пошлины.

Особенности таможенного оформления сельскохозяйственной продукции

Если у вас еще не было экспорта, то нужно заранее зарегистрироваться на таможне. Данную процедуру достаточно сделать один раз. Это можно сделать и электронным способом. ДПС должен направить не позднее следующего рабочего дня соответствующее сообщение.

Теперь относительно пакета документов. В привычные экспортные документы относятся: экспортная таможенная декларация, ВЭД-контракт (он может быть на языке государств, с которыми Украина имеет таможенный союз, может быть и на английском языке), выставлен счет (инвойс) на покупателя-нерезидента, транспортные документы (CMR, авианакладная, коносамент, Carnet TIR). Для заполнения таможенной декларации, особенно если это впервые, советуем воспользоваться услугами таможенного брокера.

Внимание: таможенная декларация – ключевой документ в оформлении экспорта и для целей бухгалтерского учета. Однако не единственно необходимый – без сертификатов такую продукцию просто не выпустят

Специфические сертификаты, которые нужны для экспорта сельскохозяйственной продукции приведены в таблице ниже.

СЕРТИФИКАЦИЯ СЕЛЬСКОХОЗЯЙСТВЕННОЙ ПРОДУКЦИИ | ||

Сертификат | Когда и для чего | Кто выдает и особенности действия |

сертификат качества товара | для зерновых, так как они могут быть разного сорта, лаборатория должна установить содержание клетчатки и т. п.; | аккредитованная лаборатория |

сертификат происхождения товара, в т. ч. EUR-1 | для ситуации, когда его хочет покупатель, так как в его стране действует льгота по налогообложению товаров из Украины или из других известных ему причин | Сертификат EUR-1 (преференциальный доступ на рынок ЕС) выдает таможня. Сертификаты других видов может выдать Торгово-промышленная палата** |

фитосанитарный сертификат*** | для продукции, которая попадает в Перечень № 1177* | государственный фитосанитарный инспектор (Государственная служба по вопросам безопасности пищевых продуктов и защиты потребителей), срок действия сертификата 14 дней |

карантинный сертификат | ||

международный ветеринарный сертификат | для продукции животного происхождения | госинспектор ветеринарной медицины или уполномоченные (официальные) врачи ветеринарной медицины |

* Перечень № 1177 – Перечень объектов регулирования для целей импорта, экспорта и реэкспорта, постановлением Кабмина от 15.11.2019 г. № 1177; ** в период карантина начала действовать услуга со стороны Торгово-промышленной палаты «электронная заявка» – возможность заказать сертификат происхождения через сайт вместе с почтовой доставкой сертификата к заказчику; *** издается в электронной форме, а если в этом нуждается страна назначения – в бумажной (изменения по Закону от 12.05.2022 г. № 2246, действующее с 27 мая 2022 года) | ||

Квоты и лицензии при экспорте сельскохозяйственной продукции

Вопросы и лицензирование экспорта урегулированы Постановлением Кабмина «Об утверждении перечней товаров, экспорт и импорт которых подлежит лицензированию и квот на 2022 год» от 29.12.2021 г. № 1424 (далее – Постановление № 1424). В настоящем постановлении есть дополнительные позиции с нулевыми квотами, которые приведены в таблице ниже.

ДОПОЛНИТЕЛЬНЫЕ позиции с нулевыми квотами | |||

Наименование товара | Код согласно УКТ ВЭД | Наименование товара | Код согласно УКТ ВЭД |

Рожь | 1002 | Удобрения минеральные или химические, фосфорные | 3103 |

Овес | 1004 | Удобрения минеральные или химические, калийные | 3104 |

Гречка | 1008 10 00 00 | Минеральные или химические удобрения с содержанием двух или трех питательных элементов: азота, фосфора и калия; другие удобрения; товары этой группы в таблетках или аналогичных формах или в упаковках массой брутто не более 10 кг | 3105 |

Соль, пригодная для употребления людьми | 2501 00 91 00 | ||

Также Постановлением №1424 введены и дополнительные позиции, экспорт которых в любых количествах подлежит лицензированию.

Дополнительные позиции, подлежащие лицензированию | |||

Наименование товара | Код согласно УКТ ВЭД | Наименование товара | Код согласно УКТ ВЭД |

Пшеница и смесь пшеницы и ржи (меслин) | 1001 | Крупный рогатый скот, живой | 0102 |

Мясо кур домашних | 0207 11 0207 12 0207 13 0207 14 | Мясо крупного рогатого скота, мороженое | 0202 |

Яйца кур домашних | 0407 21 00 00 | Мясо и мясные субпродукты, соленые или в рассоле, сушеные или копченые; съедобная мука из мяса или мясных субпродуктов: мясо крупного рогатого скота | 021020 |

Просо | 1008 29 00 00 | Сахар | 1701 |

Где получить консультацию по организации экспорта сельскохозяйственной продукции

Очевидно, что экспорт каждого товара в конкретную страну может иметь особенности. Получить консультацию на конкретные вопросы можно у нанятого вами таможенного брокера или Торгово-промышленной палате Украины, отделения которой есть во всех регионах Украины.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Налогообложение экспорта сельскохозяйственной продукции и товаров 2022

Теперь относительно налогообложения. Для компактности основные нюансы сведены в таблице ниже.

Внимание: для семян льна, подсолнечника, рыжика, а также живого крупного рогатого скота (КРС), кроме чистопородных племенных, для живых овец есть экспортные ставки пошлины.

НАЛОГООБЛОЖЕНИЕ ЭКСПОРТА С/Х ПРОДУКЦИИ | ||

Налог | Ставка | Как облагается |

0% | По пп. 195.1.1 НКУ это общая ставка для всех экспортируемых товаров. При экспорте такой продукции возникает право на возмещение отрицательного значения НДС (возмещение налогового кредита по НДС). Базой начисления НДС по нулевой ставке для самостоятельно изготовленной продукции берется цена не ниже обычной (ч. 2 ст. 188.1 НКУ). По экспорту товаров – не ниже цены приобретения (ч. 2 ст. 188.1 НКУ). Однако это практически ни на что не влияет, так как сумма НДС нулевая. Дата возникновения обязательств по НДС – дата оформления таможенной декларации. Даже если дата оформления таможенной декларации и дата фактического пересечения товаров таможенной границы приходятся на разные налоговые периоды (индивидуальная налоговая консультации ГНС от 03.07.2020 г. № 2678/6/99-00-05-06-02-06/ИНК, а также разъяснения ГНС ВИР 101.06) | |

Налог на прибыль | 18% | Экспорт увеличивает доход, а, следовательно, и прибыль. Специфического налогообложения и налоговых разниц нет |

Единый налог* | 3 (5)% от дохода (3 группа) | Увеличивает налогооблагаемый доход. Облагается налогом в общем порядке. Также обратите внимание, что в учете единоналожников учитывается только положительная курсовая разница (увеличение), определенная по правилам НП(С)БУ 21 «Влияние изменений валютных курсов». Отрицательное значение курсовой разницы на размер дохода и единого налога не влияют (разъяснения ГНС 108.01 ВИР) |

спецгруппа 3 группы (2%) | ||

Зависит от объема угодий (4 группа ЕП) | Не влияет, так как база налогообложения зависит от площади земли и ее нормативно-денежной оценки | |

Пошлина | Без пошлины | По большинству позиции сельскохозяйственных культур пошлина отсутствует (исключения - см. ниже) |

10% | Для семян льна, подсолнечника, рыжика ( Закон «О ставках вывозной (экспортной) пошлины на семена некоторых видов масличных культур» от 10.09.1999 г. № 1033 ) | |

21% | Для живого крупного рогатого скота, кроме чистопородных племенных, для живых овец ( Закон «О вывозной (экспортной) пошлине на живой скот и кожевенное сырье» от 07.05.1996 г. № 180 ). | |

| * плательщики единого налога могут заниматься ВЭД (любой группы при условии соблюдения требований подраздела XIV НКУ относительно запрещенных видов деятельности (разъяснение ГУ ГНС в Ровенской области). Однако на практике 1 группа единого налога не может иметь ВЭД, а 2 группа не может предоставлять услуги нерезидентам. Итак, без ограничений ВЭД имеют лишь группа 3 и 4, а группа 2 может быть экспортером сельскохозяйственных товаров | ||

Бюджетное возмещение НДС сельскохозяйственным экспортерам

Сельскохозяйственные экспортеры, как и все другие плательщики НДС, имеют право на получение возмещения по НДС по отрицательному значению строки 19 налоговой декларации по НДС. Данное возмещение можно отметить как полностью, так и частично. Оно получается в пределах лимита регистрации налоговых накладных на указанный в декларации счет в банке или как зачисление уплаты налогов/сборов. Можно выбрать и сочетание этих вариантов.

Внимание: экспортеры могут получать возмещение НДС.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Экспортная налоговая накладная 2022

Обращаем внимание на заполнение некоторых граф налоговой накладной с нулевой экспортной ставкой для сельскохозяйственного экспортера в таблице ниже.

ЗАПОЛНЕНИЕ НАЛОГОВОЙ НАКЛАДНОЙ НА ЭКСПОРТ («НУЛЕВАЯ» НАЛОГОВАЯ НАКЛАДНАЯ) | |

Графа налоговой накладной | Нюансы заполнения |

Дата составления | Дата возникновения налогового обязательства – дата окончательного оформления таможенной декларации. Правило первого события здесь не работает и получения предварительной оплаты от покупателя не приводит к налогового обязательства |

Не подлежит предоставлению покупателю по причине | Ставим тип причины «07» – экспорт. Также не забываем проставить отметку «Х» |

ИНН получателя | 3000000000 |

Покупатель | Название покупателя можно указывать на английском или другом языке без перевода (разъяснения ГНС ВИР 101.16). Также через запятую, ставим страну, в которой он такой покупатель зарегистрирован |

Налоговый номер покупателя | не ставится |

Раздел А, ряд. І и IX | отмечаем общий объем поставки по ставке 0% |

Раздел Б, графа 3.1 | код товара по УКТ ВЭД (можно только 4 цифры; если товар ранее был импортирован, то все 8 цифр) |

Раздел Б, графа 8 | «901» – код нулевой ставки |

Раздел Б, графа 10 | Объем поставки (база налогообложения) по договорной (контрактной) стоимости товаров, которая зафиксирована в таможенной декларации (графа 42 «Цена товара» в таможенной декларации). Если цена указана в иностранной валюте – применяется перерасчет по курсу НБУ, действующему на 0:00 ч дня подачи таможенной декларации. (Информационное письмо ГНС № 13, а также разъяснение ГУ ГНС в Луганской области). Если экспорт будет убыточен, то ГНС может требовать начисления компенсирующих налоговых обязательств по НДС на основаниях п. 198.5 НКУ |

Раздел Б, графа 11 | Сумма НДС отсутствует, то есть не заполняется (п. 3.3 письмо ДФС от 27.11.2018 г. № 36942/7/99-99-15-03-02-17) |

Раздел Б, графа 12 | Как найти свой код: см. п. 16 Порядок заполнения налоговой накладной, приказ Минфина от 31.12.2015 г. № 1307. Также понадобится знать свою статью из профильного Закона № 1877 |

Другие графы | Заполняем в обычном порядке |

Обратите внимание, что сегодня есть штрафы за нерегистрацию «нулевой» налоговой накладной (НДС по факту нет, но штраф по п. 1201.1 НКУ есть!):

- 2% от объема поставки (без НДС), но в пределах 1020 грн – за несвоевременную регистрацию;

- 5% от объема поставки (без НДС), но в пределах 3400 грн – за отсутствие регистрации такой налоговой накладной, если это обнаружат налоговики.

С 27 мая 2022 года штрафы уже могут быть наложены и во время действия военного положения и COVID-карантина (обновленный) п. 69.2 подраздела 10 Переходных положений НК, вступил в силу Закон от 12.05.2022 г. № 2260).

Внимание: налоговая накладная на экспорт составляется на дату таможенной декларации, а цена поставки перечисляется по курсу НБУ по договорной (контрактной) стоимости из таможенной декларации.

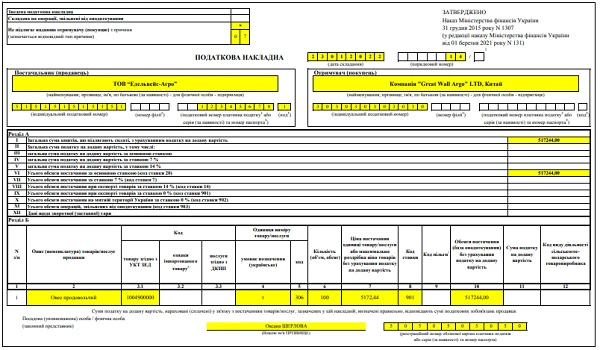

Пример 1 (заполнение «нулевой» налоговой накладной). Предприятие ООО «Эдельвейс-Агро» отгрузило 23.01.2022 г. на экспорт овес продовольственный (УКТ ВЭД 1004 90 00 00) в объеме 100 тонн. Сумма контакта в евро: 16232,60 € (курс НБУ 31,85 грн/евро), 517244= 16240×31,85. Выходит, что стоимость поставки составляет 517244/100 =517,244 грн.

Образец заполнения налоговой накладной на экспорт ⤵️

Валютный контроль 2022 и экспорт сельскохозяйственной продукции

Еще один организационный вопрос экспортных операций, которое касается всех предприятий, а не только сельскохозяйственных – валютное регулирование со стороны НБУ.

Внимание: операции до 400 тыс. грн не имеют валютного надзора со стороны банков.

Сегодня для экспортеров действуют такие правила:

ВАЛЮТНЫЕ ОГРАНИЧЕНИЯ ЭКСПОРТНЫХ ОПЕРАЦИЙ | ||

Валютный контроль | Ограничение | На что обратить внимание |

Сроки расчетов по ВЭД-контрактам | 120 к. дней — на период военного положения (действует с 08.06.2022, но применяется к операциям начиная с 05.04.2022)1; 365 к. дней — по операциям, которые начались до 05.04.2022 | Цикл «деньги-отгрузки» следует закрыть за 120 к. дней, есть:

При просрочке пеня 0,3% за каждый день просрочки, но не более просроченной суммы (начиная с 121-го дня). Ее взимает ГНС по результатам проверки нарушителя-резидента2. Также обслуживающие банки обязаны информировать ГНС о нарушении срока расчетов 120 к. дней |

Принудительная продажа инвалютной выручки экспортера | отмененный | Вся инвалютная выручка зачисляется на счет экспортера |

Валютный надзор отсутствует | Операции по экспортно-импортным контрактам до 400 тыс. грн3 | На операции с «незначительными размерами» не распространяется требование о расчетах в течение 120 к. дней по экспортно-импортным контрактам (п. 23 раздела ІІІ Постановление НБУ от 02.01.2019 г. №5). Под незначительным размером считается размер валютной операции, который меньше размера операции, подлежащей обязательному финансовому мониторингу за Законом от 06.12.2019 г. № 361 |

Ограничение в валюте расчета с рф и белоруссией | Запрещены любые валютные операции с использованием российских и белорусских рублей, а также участниками которых являются юрлица/физлица из рф и беларуси | Разрешен перевод средств (кроме российских/белорусских рублей) на счета резидентов в банках по операциям по экспорту товаров разрешены (п. 172 Постановления № 18). Если средства поступили в российских или белорусских рублях, то обмен может осуществить банк на международном валютном рынке на другую валюту, например доллар, и отнести их на счет клиента |

1 – ограничение согласно п. 142постановления правления НБУ от 24.02.2022 № 18 «О работе банковской системы в период введения военного положения» (далее – Постановление № 18) с учетом постановления НБУ от 07.06.2022 № 113. Отсчет времени банком начинается с даты оформления таможенной декларации (ЭК-10 «Экспорт»/ЭК-11 «Реэкспорт» или даты подписания акта приемки-передачи или другого документа, удостоверяющего передачу товара нерезиденту по условиям контракта. Надзор прекращается после поступления денег на текущий счет; 2 – п. 1, п. 8 ст. 13 Закона «О валюте и валютных операциях» от 21.06.2018 г. № 2473; 3 – в случае, если банк обнаруживает измельчение операции во избежание валютного контроля, то он рассматривает совокупность операций как одну единственную | ||

Бухгалтерский учет экспорта сельскохозяйственной продукции

Бухгалтерский учет экспорта продукции сельского хозяйства в целом такой же, как и других товаров. Основные его нюансы приведены в таблице ниже.

Внимание: дата признания дохода при экспорте может не совпадать с датой оформления налоговой накладной.

БУХГАТЕРСКИЙ УЧЕТ ЭКСПОРТА С/Х ПРОДУКЦИИ | |

Нюансы учета | Как учесть |

Дата признания дохода | Есть два подхода:

|

Дата налоговой накладной | Дата окончательного оформления таможенной декларации |

Курс НБУ для определения дохода | Правила такие:

Если оплата была частичная, то сочетание этих вариантов (п. 5 НП(с)БУ 21) |

Дата признания дохода для учета единого налога у упрощенцев 3 группы | Дата зачисления выручки на текущие счета экспортера. Если деньги проходят сперва распределительный счёт3 в банке, то все равно – дата зачисления выручки на текущий счет (разъяснение ГНС ВИР 108.01.02) |

Счет для учета поступления инвалютной выручки | Счета таковы:

|

1 – например, по условию Incoterms FOB (франко-борт) поставки и переход рисков происходит в момент попадания товара на борт судна в указанном порту отгрузки, то есть в момент передачи перевозчику покупателя; 2 – подробнее об этих подходах в материале Экспорте операции 2022; 3 – продажа инвалютной выручки отменена, поэтому распределительный счет вряд ли будет использоваться банком. Ранее на нем учитывались средства к продаже | |

Проводки по экспорту сельскохозяйственной продукции

Пример 2 (отгрузка на экспорт после оплаты). Напоследок рассмотрим простой пример:

- 24.01.2022 г. ООО «Эдельвейс-Агро» получило предварительную оплату за зерновые в размере 2000 € (100% контракта). Учетная стоимость проданных зерновых – 30000 грн.

- 28.01.2022 г. – продукция была передана перевозчику;

- 01.02.2022 г. – оформление грузовой таможенной декларации.

Внимание: при предоплате у экспортера возникает немонетарная статья задолженности – курсовая разница не определяется.

№ | Дата | Курс НБУ* | Хозяйственная операция | Дт | Кт | Сумма |

Первое событие – получение аванса от покупателя сельскохозяйственной продукции | ||||||

1 | 24.01.2022 | 32.1099 грн /1€ | Получен аванс по ВЭД-контракту от покупателя в евро | 312 | 681 | 2000€/ 64 219,80 |

2 | 28.01.2022 | 32.3432 грн /1€ | Передача продукции перевозчику на условиях FOB и признание дохода по акту приема-передачи. По курсу на дату аванса: 32.1099×2000=66959,80 грн. Курс НБУ берем на дату получения аванса – доход рассчитывается по курсу НБУ на начало дня поступления предоплаты за товары (п. 6 НП(С)БУ 21) | 362 | 701 | 64 219,80 |

3 | Списана себестоимость зерновых | 901 | 271 | 30000,00 | ||

4 | 31.01.2022 | 32.0293 грн /1€ | Определено расходы от курсовой разницы по валютному счету (=(32.0293–32.3432)×2000 = –627,80) | 945 | 312 | 627,80 |

5 | Доходы января списаны на финансовый результат | 701 | 791 | 64 219,80 | ||

6 | Расходы января списаны на финансовый результат | 791 | 901 | 30000,00 | ||

791 | 945 | 627,80 | ||||

7 | 01.02.2022 | 31.7464 грн/1€ | Составление таможенной декларации и налоговой накладной по нулевой ставке НДС | 701 | 6411 | 0,00 |

8 | Оплата услуг брокера | 377 | 311 | 1000,00 | ||

9 | Услуги брокера отнесены на расходы на сбыт | 93 | 377 | 1000,00 | ||

10 | 28.02.2022 | 31.1707 грн /1€ | Взаимозачет задолженностей | 681 | 362 | 2000€/ 64 219,80 |

11 | Расходы от курсовой разницы по валютному счету (= (31.1707 – 31.7464)×2000 = -1151,40) | 945 | 312 | 1151,40 | ||

12 | Закрыты счета учета расходов | 791 | 93 | 1000,00 | ||

13 | 791 | 945 | 1151,40 | |||

Пример 3 (отгрузка на экспорт до получения оплаты). В данном примере все то же, что и в примере 2, но:

- 28.01.2022 г. – продукция была передана перевозчику;

- 01.02.2022 г. – оформление грузовой таможенной декларации;

- 23.02.2022 г. – получение оплаты от нерезидента.

№ | Дата | Курс НБУ* | Хозяйственная операция | Дт | Кт | Сумма |

Первое событие – отгрузка сельскохозяйственной продукции покупателю-нерезиденту | ||||||

1 | 28.01.2022 | 32.3432 грн /1€ | Передача продукции перевозчику на условиях FOB и признание дохода по акту приема-передачи. За курсом на дату аванса: 32.3432×2000 =64 219,80 грн | 362 | 701 | 2000€/ 64 219,80 |

2 | Списана себестоимость зерновых | 901 | 271 | 30000,00 | ||

3 | 31.01.2022 | 32.0293 грн /1€ | Определен доход от курсовой разницы по валютному счету (= (32.0293–32.3432)×2000 =–627,80) | 945 | 312 | 627,80 |

4 | Доходы января списаны на финансовый результат | 701 | 791 | 64 219,80 | ||

5 | Расходы января списаны на финансовый результат | 791 | 901 | 30000,00 | ||

791 | 945 | 627,80 | ||||

6 | 01.02.2022 | 31.7464 грн/1€ | Составление таможенной декларации и налоговой накладной по нулевой ставке НДС | 701 | 6411 | 0,00 |

7 | Оплата услуг брокера | 377 | 311 | 1000,00 | ||

8 | Услуги брокера отнесены на расходы на сбыт | 93 | 377 | 1000,00 | ||

9 | 23.02.2022 | 32.9039 грн/1€ | Поступила оплата от покупателя (=2000×32.9039=65807,80) | 312 | 362 | 2000€/ 65 807,80 |

10 | Признаны доходы от курсовой разницы (= (32.9039 – 32.3432)×2000 = –1121,40грн) | 362 | 714 | 1121,40 | ||

11 | 28.02.2022 | 31.1707 грн /1€ | Расходы от курсовой разницы по валютному счету (= (31.1707 – 32.9039)×2000 =–3466,40) | 945 | 312 | 3466,40 |

12 | ||||||

13 | Доход от курсовой разницы отнесен на финансовый результат | 714 | 791 | 1121,40 | ||

14 | ||||||

15 | Закрыты счета учета расходов | 791 | 93 | 1000,00 | ||

791 | 945 | 3466,40 | ||||