Экспорт зерновых: как обложить НДС и составить НН

Налогообложение НДС экспортных операций имеет немало нюансов, поэтому у сельхозпроизводителей-экспортеров возникает множество вопросов. Выясним, какую ставку НДС применять при экспорте зерновых, как и на какую дату определить налоговые обязательства, составить налоговую накладную (НН), какого алгоритма придерживаться, когда правительство введет режим экспортного обеспечения. Вебінари для бухгалтерів 2026

Какую ставку НДС применять при экспорте зерновых

Вывоз товаров за границы таможенной территории Украины в таможенном режиме экспорта является для плательщиков НДС объектом налогообложения. К таким операциям применяются нулевая ставка НДС (пп. «г» п. 185.1, пп. «а» пп. 195.1.1 Налогового кодекса Украины; НК).

При этом заметим, что Законом Украины от 12.01.2023 № 2881-IX (введенный в действие 04.03.2023) на период действия военного, чрезвычайного положения Кабмину предоставлено право вводить режим экспортного обеспечения, фактически превращающий нулевую ставку НДС в ставку 14% или 20%.

Этот специальный режим экспорта может распространяться на сельхозтовары, включенные в товарные позиции 1001 (пшеница и смесь пшеницы и ржи (меслин)), 1003 (ячмень), 1005 (кукуруза), 1201 (соевые бобы), 1205 (семена 1 семена подсолнечника), 1512 (масло подсолнечное), 2306 (жмых) согласно УКТ ВЭД. За теми товарами, к которым применяют режим экспортного обеспечения и за которыми не завершен валютный надзор за соблюдением резидентом предельных сроков расчетов, предусмотрен такой алгоритм действий (п. 91 подраздел 2 разд. ХХ НК; письмо ГНС от 01.05.2023 № 10606/6 /99-00-21-03-02-06):

- до подачи таможенной декларации экспортер должен зарегистрировать НН на такой товар по ставке НДС как для поставки на территории Украины – 14% или 20%;

- после этого экспортер представляет таможенную декларацию и осуществляет экспортную операцию;

- после получения оплаты за товар и завершения банком валютного надзора за соблюдением предельных сроков расчетов по этой операции экспортер имеет право зарегистрировать расчет корректировки в НН и изменить ставку НДС на 0%. Если в результате возникнет отрицательное значение НДС, оно будет подлежать бюджетному возмещению.

Однако режим экспортного обеспечения до сих пор не введен. Пока никаких ограничений по применению нулевой ставки НДС в случае экспорта зерновых нет. Пока действуют старые правила. Следовательно, если зерно экспортирует плательщик НДС, он применяет нулевую ставку налога. При условии, что факт вывоза подтверждает таможенная декларация.

Для налогообложения НДС не имеет значения, экспортируете собственно выращенное зерно или приобретенное. Также неважно, проводите экспортную операцию самостоятельно или привлекаете посредника-комиссионера. Экспорт товаров с привлечением комиссионера не влияет на порядок определения налоговых обязательств по НДС. Применить нулевую ставку НДС имеет право только продавец экспортной продукции – ее владелец (комитент).

Как определить базу налогообложения НДС при экспорте зерновых, когда оплата в инвалюте

На экспортные поставки не распространяется общее правило минбазы, предусмотренное пунктом 188.1 НК. Базу обложения НДС для операций по экспорту товаров определяют на основании пункта 189.17 НК:

База оподаткування для операцій із вивезення товарів за межі митної території України — це договірна (контрактна) вартість таких товарів, зазначена в митній декларації, оформленій відповідно до вимог Митного кодексу України (МК).

То есть за налогооблагаемую базу НДС берите значение графы 42 таможенной декларации «Цена товара». Если в этой графе цену товара записали в иностранной валюте, чтобы определить его договорную (контрактную) стоимость, перечислите инвалюту в гривну. Пересчет производите по официальному курсу Нацбанка, действующему на 00:00 дня подачи таможенной декларации — так разъясняют налоговики. То есть, по курсу гривны к иностранной валюте, который установил Нацбанк в предыдущий рабочий день.

На какую дату возникают налоговые обязательства по НДС при экспорте зерновых

Правило «первого события» не действует для определения экспортных налоговых обязательств. Ведь предварительная (авансовая) оплата стоимости товаров, вывозимых за пределы таможенной территории Украины, никак не влияет на налоговые обязательства экспортера (п. 187.11 НК).

Факт вывоза подтверждает таможенная декларация, оформленная согласно требованиям ТК (пп. 195.1.1 НК). Датой возникновения налоговых обязательств в экспортных поставках является дата оформления таможенной декларации, удостоверяющая факт пересечения таможенной границы Украины (пп. «б» п. 187.1 НК).

Дата оформления таможенной декларации = дата возникновения экспортных налоговых обязательств

Обратите внимание, что дата фактического пересечения границы, указанная в уведомлении о вывозе товаров, не всегда совпадает с датой оформления таможенной декларации. Поэтому важно их не путать. Чтобы правильно определить дату возникновения налоговых обязательств по НДС, следуйте требованиям таможенного законодательства.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Как оформить налоговую накладную на экспорт зерна

После того, как правительство введет режим экспортного обеспечения, агроэкспортеры будут составлять на эти операции НН с типом причины 22 (составленная на операции по вывозу за пределы таможенной территории Украины товаров, к которым применен режим экспортного обеспечения, подлежащих обложению НДС по основной ставке или ставке 14 %). При этом данные покупателя в такой НН будут указываться как при экспорте товаров.

Впрочем, пока правительство не приняло решение о введении этого режима, НН с типом причины 22 не составляйте.

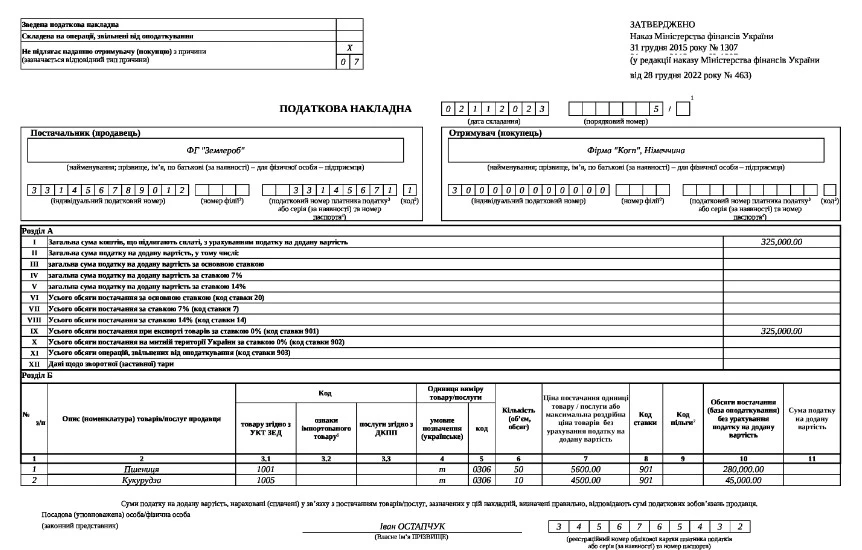

Экспортные операции производите по обычной процедуре, а экспортную НН оформьте с учетом требований, приведенных в пунктах 8, 12 и 16 Порядка заполнения налоговой накладной, утвержденного приказом Минфина от 31.12.2015 № 1307.

В верхней левой части НН в графе «Не подлежит предоставлению получателю (покупателю) по причине» поставьте отметку «×» и укажите тип причины 07 (составленная на операции по вывозу товаров за пределы таможенной территории Украины).

В строке «Получатель (покупатель)» запишите наименование (Ф.И.О.) нерезидента и через запятую — страну, где он зарегистрирован.

В строке «Индивидуальный налоговый номер получателя (покупателя)» проставьте условный ИНН «300000000000», а строки «Налоговый номер плательщика налога или серия (при наличии) и номер паспорта» и «Код» оставьте пустыми.

В разделе Б табличной части НН в графе 8 укажите код ставки НДС — 901, графу 11 по сумме НДС не заполняйте (нулей или прочерков не ставьте). Остальные графы заполните в общем порядке.

Образец оформления НН на экспорт зерновых приведен в Приложении.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Имеет ли право экспортер зерна на бюджетное возмещение НДС

Объем экспортной поставки отражайте в колонке А строки 2.1 декларации по НДС. Сумма НДС = 0, поэтому в колонке Б поставьте «0».

Если в отчетном месяце было право на налоговый кредит, отражайте его в соответствующих строках раздела II декларации по НДС.

Доначислять компенсирующие налоговые обязательства согласно пункту 198.5 НК не придется. Напомним, что этот пункт обязывает плательщика НДС начислить налоговые обязательства в размере входящего НДС, когда планирует приобретенные с НДС товары использовать или использует в не облагаемых НДС операциях или нехозяйственной деятельности.

Несмотря на то что для экспорта продуктов используют нулевую ставку НДС, эта операция относится к налогооблагаемым (п. 193.1, 195.1 НК). Поэтому к экспорту товаров (в т.ч. зерна) нормы пункта 198.5 НК не применяются.

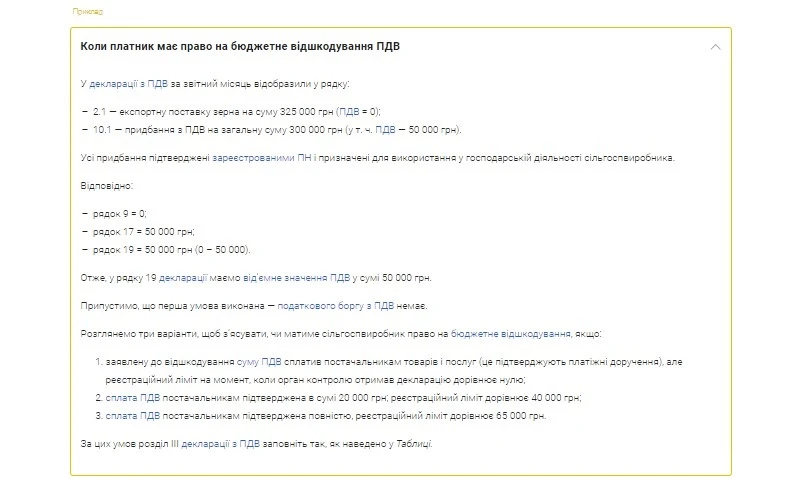

Если налоговый кредит будет больше налоговых обязательств, в строке 19 декларации возникнет отрицательное значение НДС (стр. 19 = стр. 17 – стр. 9). Это означает, что у плательщика есть шанс получить бюджетное возмещение на свой счет в банке. Воспользоваться им сможете, если соблюдали следующие условия:

- нет налогового долга по НДС. При его наличии сумму отрицательного значения, прежде всего, зачислят на погашение налогового долга;

- налоговый кредит, за счет которого возникло отрицательное значение НДС, фактически уплатили поставщикам или в госбюджет;

- заявленная к возмещению сумма НДС не превышает сумму регистрационного лимита к моменту, когда орган контроля получил декларацию (п. 200.4 НК).

Рассмотрим условный Пример.

Как отразить экспорт зерна в бухучете

Учет экспортных операций затрудняют расчеты в иностранной валюте. Ведь законодательство обязывает перечислять иностранную валюту в гривну, чтобы отразить подобные операции. На примере трех ситуаций эксперт объяснил, как отразить в бухучете операции, если экспортировали зерновые на условиях наложенных платежей, получили от нерезидента 100-процентный аванс или отгрузили часть продукции.