Таблица данных налогоплательщика 2025 года: как правильно заполнить и подать

Что такое Таблица данных плательщика НДС

Таблица данных плательщика есть в Приложении 5 постановления КМУ от 11.12.2019 № 1165, которым утвержден Порядок приостановления регистрации налоговой накладной/расчета корректировки в Едином реестре налоговых накладных (далее — Порядок № 1165).

Что такое таблица данных плательщика НДС? Разберем.

Таблица данных — это информация о деятельности плательщика НДС.

Назначение Таблицы данных — проинформировать орган ГНС о специфике деятельности плательщика НДС, а именно:

- виды деятельности плательщика — непосредственно в самой в Таблице данных;

- перечень входных и исходных кодов товаров, услуг, связанных с видами деятельности плательщика — также в Таблице данных;

- особенности бизнеса налогоплательщика и его материально-технической базы, доказывающие реальность хозяйственных операций — это подается в пояснении к таблице данных.

Внимание: пояснение к таблице данных — обязательный элемент.

Таблица данных плательщика налога на добавленную стоимость: что решить

На основании Таблицы можно предупредить блокировку налоговых накладных (НН) и расчетов корректировки (РК). Она предотвращает срабатывание таких критериев блокировки, как:

- товарный «пересорт». Имеется в виду превышение в 1,5 раза поставки определенной группы товара на вычисленным остатком такого товара (см. п. 1 Приложения 3 «Критерии рискованности осуществления операций» к Порядку № 1165);

- отсутствие услуги как таковой, поставляемый на постоянной основе. Это тоже п. 1 Приложения 3 к Порядку № 1165. За услугами несоответствие кодов на входе и на выходе возникает сам собой, поскольку на входе могут быть товары, а на выходе — услуга, которая была оказана с их использованием;

- изменение номенклатуры товаров/услуг в РК на получателя-плательщика НДС. Имеются в виду изменение первых 4-х цифр для кодов товаров по УКТ ВЭД или первых 2-х цифр для кодов услуг за ДКПП. Это п. 4 Приложение 3 к Порядку № 1165.

Упомянутые критерии блокировки НН/РК не применяются, если Таблице данных плательщика налогов приведены коды этих товаров / услуг как поставляемых на постоянной основе. Есть шанс, что система пропустит НН/РК с кодами, которые соответствуют таблице данных, на первом этапе мониторинга и состоится безусловная регистрация.

Консультація допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти.

Примеры типичных ситуаций, когда должна помочь таблица данных:

- сельскохозяйственный производитель покупает один набор товаров-семена, горюче-смазочные материалы, удобрения, а продает совсем другой продукт, например, пшеницу или подсолнечник, который вырос из тех семян;

- предприятие осуществляет переработку давальческого сырья. На входе потребление электроэнергии, горюче-смазочных материалов, определенного сырья и материалов, а на выходе — услуга;

- предприятие-подрядчик. На входе-приобретение строительных материалов, а на выходе — снова услуга.

Также к срабатыванию блокировки может привести несоответствие детализации кодов в таблице и НН/РК. Например, в Таблице данных отметили «852852», а в НН — «8528529190». Система видит это как разные товары. Детализация должна быть одинаковая. Обновляем тогда Таблицу.

Обновление кодов УКТ ВЭД также может произойти и из-за изменений в самом классификаторе.

Внимание: Таблица данных способна решить проблему не соответствия кодов УКТ ВЭД/ДКПП в НН/РК на «входе» и «выходе».

Когда Таблица данных плательщика налога на добавленную стоимость не поможет

Таблица данных ничего не изменит, если

- плательщик налога значится как рисковый. Тогда налоговая накладная блокируется на этапе 2 проверки критериев рисковости плательщика НДС. Критерии рисковости налогоплательщика есть в Приложении 1 к Порядку № 1165. Также этот статус можно выяснить в электронном кабинете налогоплательщика. Достаточно соблюдения хотя бы одного критерия рисковости;

- НН/РК уже заблокированы. Таблица данных работает только на будущие НН/РК и не снимает блокировку уже поданных на регистрацию.

Если блокировка происходит из-за наличия рискового статуса, то прежде чем подавать таблицу, сначала следует снять именно его. Для этого по п. 6 Порядка № 1165 необходимо подать:

- Сообщение о представлении информации и копий документов о несоответствии плательщика налога критериям рисковости (идентификатор J/F13149);

- Документ произвольного формата с копиями документов в файлах (идентификатор J/F13601).

Кто может обойтись без Таблицы данных плательщика НДС

Без таблицы данных могут обходиться налогоплательщики, имеющие положительную налоговую историю. Они проходят на этапе 3 проверки положительной истории при мониторинге налоговых накладных. Критерии рисковости налогоплательщика есть в Приложении 2 к Порядку № 1165. Наличие положительной истории также можно проверить через электронный кабинет.

В какой срок подать Таблицу данных

Срок подачи неопределенный. Если заблокировали НН/РК, то делать это следует как можно скорее. У налогоплательщика 10 к. дней на административное обжалование.

Также таблицу можно подать наперед, то есть ДО регистрации НН/РК, по которой ощущается риск возможной блокировки (разъяснение ГУ ГНС во Львовской области).

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

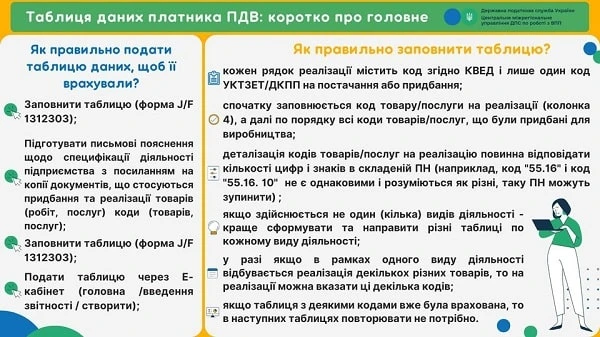

Представление Таблицы данных налогоплательщика в ГНС

Таблица данных плательщика заполняется и подается только в электронном виде. Осуществляется это через личный кабинет налогоплательщика или через программное обеспечение типа M.E.Doc, «Сота» и аналогичного. Таблица данных имеет идентификатор J/F1312303.

Объяснение к Таблице данных налогоплательщика

Таблица подается не одна, а еще к ней обязательно прилагаются объяснение (п. 14 Порядка № 1165):

- вид (опись) хозяйственной деятельности предприятия;

- возможны ссылки на налоговую и другую отчетность. Например, это могут быть такие отчеты как Приложение 4ДФ Налогового расчета, форма № 20-ОПП, декларация по налогу на прибыль, декларация по единому налогу для плательщиков группы 3 или 4;

- копии первичных документов, например, актов выполненных работ, актов оказанных услуг, оборотно-сальдовых ведомостей, данных о штатную численность работников (штатное расписание), копии приказов, договоров подряда, аренды, купли-продажи — все, что может доказать реальность хозяйственной деятельности плательщика НДС, реальность объемов производства;

- другие объяснения.

Внимание: объяснение — это обязательный элемент к Таблице данных.

По мнению налоговиков такие пояснения должны предоставлять исчерпывающую информацию о:

- материально- техническую базу, например, арендованные или собственные помещения, производственные мощности, другие основные средства. Если они арендованы, то следует предоставить копии соглашений об аренде;

- трудовые ресурсы предприятия с указанием профессий, должностей;

- должностных лиц предприятия, его учредителей, уровень зарплаты;

- описание производственного процесса, в результате которого приобретены сырье и материалы, полуфабрикаты превращаются в продукцию;

- о расширении материально-технической базы, появлении новых мощностей (информацию о таких мощностях следует внести в форму 20-ОПП!), увеличение штата работников;

- перечень направлений хозяйственной деятельности предприятия;

- для с/х производителей — данные об урожайности указанных культур;

- данные о сертификатах качества, лицензии относительно продукции, которая производится, продается, приобретается;

- источники и места хранения товаров, которые были приобретены до 01.01.2017 года (это дата старта системы мониторинга) или иные пути их появления на предприятии;

- описания сделок о приобретении товаров / услуг и другие документы, например накладные, ТТН, акты, описания посевного материала;

- данные об остатках готовой продукции, сырья. Здесь могут быть добавлены акты инвентаризации, инвентаризационные описи;

- другую информацию, которая доказывает реальность хозяйственной деятельности предприятия (например, наличие материально-технических и технологических возможностей для осуществления производства, возможностей хранения и перевозки соответствующих объемов товара, наличие достаточного количества сотрудников для такой деятельности и т. п);

- отобранные по своему усмотрению копии документов, подтверждающих осуществленные объяснения.

Кроме вышеприведенных, другие идеи по доведению «реальности» хозяйственной деятельности предприятия можно поискать еще в письме ГФС от 16.05.2016 № 16872/7/99-99-14-02-02-17 (это Методрекомендации по отработке нереальных хозяйственных операций с товарами). Также см. перечень в разъяснении ГНС в Житомирской области.

Внимание: цель объяснения — обоснование реальности деятельности плательщика НДС, ее ресурсной обеспеченности, разъяснение специфики деятельности.

Если у предприятия несколько профильных видов деятельности, по которым отдельные товары/услуги, то лучше подготовить несколько пакетов документов и подать несколько Таблиц данных.

Внимание: если много видов деятельности — подготовьте несколько Таблиц данных и отдельные пакеты документов по ним.

Пояснения, а также копии документов (J/F1360102) подаются в орган ГНС по основному месту учета плательщика, в произвольной форме, но исключительно в электронном виде. Сканированные копии документов прилагаются в формате PDF, JPG или PNG. Количество документов-100 шт (разъяснение ГНС 101.18 ОИР). Размер каждого приложения (файла) не должен превышать 2 МБ. Осуществляется это через электронный кабинет налогоплательщика или через уже упомянутое программное обеспечение.

При заполнении файла J/F1360102 необходимо указать:

- в шапке — название, дату, номер документа, который прилагается к Таблице данных. Например, его можно назвать «описание хозяйственной деятельности»;

- в самой таблице — указать номер файла в первой колонке, а во вторую прикрепить файл пояснения в формате pdf.

Бухгалтери, бува, помиляються у зведених податкових накладних: забувають врахувати Чвн, не включають якісь вхідні ПН, додають зайві або те і те. Потренуємося виправляти ці помилки. Коригування покажемо в ПДВ-звітності. Умови прикладу сформулювали за запитаннями передплатників.

Правила заполнения Таблицы данных

Таблица данных налогоплательщика имеет такие графы (п. 13 Порядка № 1165):

ГРАФЫ ТАБЛИЦЫ ДАННЫХ ПЛАТЕЛЬЩИКА НДС | |

Графа | Назначение графы |

1* | Порядковый номер строки |

2 | Код вида экономической деятельности согласно КВЭД ДК 009:2010 |

3 | Код товаров согласно УКТ ВЭД и/или коды услуг в налоговой накладной согласно ДК 016:2010, которые будут приобретаться (приобретаться) плательщиком НДС |

4 | Код товаров согласно УКТ ВЭД и/или коды услуг согласно ДК 016:2010, поставляемых (изготавливаются) налогоплательщиком |

* на самом деле таблица нумерации граф (колонок) не содержит. Номера здесь приведены для удобства объяснений | |

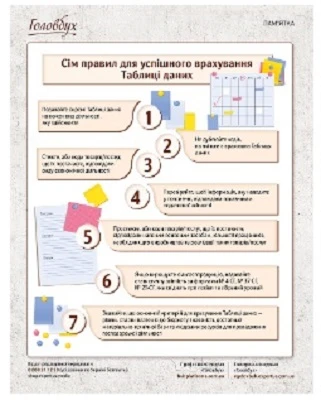

При заполнении Таблицы следует придерживаться таких общих правил, которые можно выделить на основе разъяснений ГНС в 101.18 ОИР, а также письме ГФС от 06.09.2017 № 2723/99-99-07-05-01-18. Рассмотрим их:

- Каждая строка таблицы имеет код ОКВЭД, но только один код на поставку или приобретение. Это значит, что в одной строке одновременно нельзя заполнять коды товаров на приобретение (графа 3) и коды на поставки товаров (графа 4). Это надо делать в 2 строки (или нескольких строк).

| ЗАПОЛНЕНИЕ СТРОК ТАБЛИЦЫ ДАННЫХ | |||

№ п/п | Код согласно КВЭДДК 009:2010 | Код согласно УКТ ВЭД/ДК 016-2010 приобретение (получение) товаров/услуг | Код согласно УКТ ВЭД / ДК 016-2010 поставка (изготовление) товаров / услуг |

неправильно: | |||

1 | 01.11 |

|

|

2 | 01.11 | 01.61 | 1001 |

3 | 01.11 | 3102 | 1001 |

правильно: | |||

1 | 01.11 | 1001* | |

2 | 01.11 | 2710 | |

3 | 01.11 | 01.61 | |

4 | 01.11 | 3102 | |

| *сначала заполняется реализация | |||

- Данные надо группировать. Это значит, что поставки и приобретения, которые связаны друг с другом надо подать рядом. Группировка должна показывать технологическую связь между операциями реализации и приобретения. Последовательность зависит от вида деятельности:

- производство — сначала указывают коды на поставку (изготовление), а затем — на приобретение товаров/услуг, которые были составляющими себестоимости;

- торговля (перепродажа) — сначала коды приобретенных товаров, а затем — реализованных. При этом они должны быть одинаковыми. Размерная величина данных кодов тоже одинакова. Так, нельзя указывать код на реализацию товара в 4 знаки и тот же код при приобретении данного товара в 10 знаков — везде должен быть один подход;

- предоставление услуг — сначала заполняется реализация, а затем строка за строкой — все, что было приобретено для оказания услуги (графа 3). В случае посреднической передачи услуг значение граф 4 и 3 совпадает.

При этом не следует заполнять таблицу в перемешку, или сначала только все приобретение (по всем видам деятельности), а затем все снабжение. Проблемные группы лучше вообще подать в отдельной Таблице.

- Таблица составляется по тем операциям, которые являются типичными. Это значит, что они уже осуществлялись. Также возможно составление Таблицы в ситуации, когда уже получена предварительная оплата за товар, который еще будет только приобретенный или, когда планируется изменение определенных видов деятельности и Таблица данных подается «на опережение».

- Коды услуг (ДК 016-2010) должны быть от 5 до 14 знаков (точка тоже считается как знак). Коды в НН/ РК также должны указываться в таком же виде, в каком они были приведены в Таблице. Если на услуги был 5-значный код, то такой же 5-значный код должен использоваться и в НН/РК;

- В одной Таблице указываем не более 6 кодов КВЭД. Коды КВЕД должны быть обязательно зарегистрированными на предприятие.

- В случае значительного количества видов деятельности целесообразно представить отдельные Таблицы для основных и неосновных видов деятельности. Деятельности можно разделить по группам и отразить информацию по ним отдельно. Это позволит сделать Таблицы более компактными для восприятия и анализа, увеличивая их шансы на учет ГНС. Количество представленных таблиц данных ГНС не ограничивает.

- Не нужно указывать большое количество кодов товаров УКТ ВЭД / услуг ГКПУ. На один вид деятельности следует ограничиться пятью кодами и указать только основные товары/услуги, которые поставляются. Если надо больше — лучше тоже разбить на отдельные таблицы. Такие ограничения связаны с тем, что если налоговики обнаружат несоответствие хотя бы в одном коде, то они забракуют всю Таблицу данных.

- Нули или прочерки в Таблице не ставим. Незаполненные ячейки оставляем пустыми (так, как приведено выше на примере).

- Если Таблица данных с определенными кодами уже была принята, то в других Таблицах их дублировать не нужно.

- Если товары/услуги были приобретены у неплательщика НДС, то тогда коды УКТ ВЭД/ГКПУ надо подобрать и указать самостоятельно (разъяснение ГНС).

- Если добавились новые коды, новые виды деятельности подаем новую Таблицу данных. В ней повторять прошлые коды не нужно — они остаются действовать.

И обратите внимание, что все коды (УКТ ВЭД/ГКПУ), которые указывали в таблице данных следует будет указывать и далее в НН / РК. Причем с той же самой размерной величиной.

Внимание: Таблица данных - не более 6 видов деятельности (кодов КВЭД) и не более 5 кодов товаров/услуг на каждый вид деятельности. Если надо больше — подаем еще одну или несколько таблиц данных.

Таблица данных налогоплательщика: зачисление в ГНС

Таблицу с пояснениями рассматривает региональная комиссия ГНС в течение 5 р. дней со дня ее получения Таблицы. Такая комиссия и принимает решение по учету Таблицы.

О получении налоговиками Таблицы налогоплательщик узнает в течение операционного дня в электронном кабинете через Квитанцию № 1 (п. 16 Порядка№ 1165). Дальше еще остаются:

- Квитанция № 2 — информация о Таблице данных: учтена/не учтена. Это и есть упомянутые выше 5 р. дней. Если квитанцию не получили — позвоните на горячую линию ГНС с жалобой (при этом предоставляются данные уполномоченного лица предприятия, например, руководителя);

- Решение комиссии по форме Приложения 6 Порядка № 1165. Кроме Квитанции № 2 должна подтвердить учтена или не учтена Таблица. Перед регистрацию НН/РК ради которых составлялась Таблица данных дождитесь получения этого Приложения 6. Иначе — возможна блокировка.

Решение о неучее Таблицы данных налогоплательщика.

Если Таблица не засчитывается, то ГНС должна сообщить причину такого решения (п. 17 Порядка № 1165). Например, причинами отказа, которая также осуществляется через ту же форму Приложения 6, могут быть:

- наличие информации в ГНС о рисковых операциях налогоплательщика. Внимание: налоговики иногда злоупотребляют этим критерием и применяют его без оснований, что выявляется позже в суде — они не могут доказать такую рискованность операций, источники и достоверность имеющейся у них информации;

- несоответствие данных таблицы данных и тех производственных мощностей, основных средств, которыми владеет налогоплательщик. Например, указывается перевозки груза, но нет соответствующего транспорта (своего или арендованного). В таком случае проверьте, какие объекты налогообложения вы указывали при подаче формы 20-ОПП. Возможно, кроме подачи Таблицы данных и пояснений надо обновить форму 20-ОПП, ведь налоговики видят несоответствие между ней и видом деятельности.

Внимание: непринятие Таблицы данных может быть связано с недостаточностью данных в форме 20-ОПП. Возможно, ее следует обновить.

Кроме этого, на практике таблица данных может быть не принята:

- налогоплательщик отнесен к рисковым;

- в таблицу не представлены пояснения;

- в Таблице для услуг указали 4-значный код, а надо минимум 5, а можно и все цифры кода. Дело в том, что 4 цифры используются для УКТ ВЭД и система может не понять, что это услуга, а не товар;

- через так называемый человеческий фактор. И не обязательно умышленно — все могут ошибиться. То есть без причины. Звоните на горячую линию;

- получение ГНС информации о несоответствии представленных данных видам экономической деятельности (КВЭД), кодам УКТ ВЭД по товарам, поставляемым или ввозимым на территорию Украины. Такое несоответствие расценивается как предоставление плательщиком НДС в Таблице данных недостоверной информации;

- решение о соответствии критериям рискованности плательщика НДС. Однако не всем, а только по пп. 1–5 Приложения 1 к Порядку № 1165. В целом эти критерии сводятся к фиктивной предпринимательской деятельности. Вне этого ограничения остались критерии 6–8, среди которых несвоевременная подача отчетности — налоговой и финансовой. Такое исключение актуально, учитывая проблемы налогоплательщиков во время войны.

Все Таблицы, которые были поданы ранее, работают и в 2025 году.

🔊 Змінили порядок обчислення податкового навантаження

🔊 Можуть скасувати Таблицю даних, яку врахували в результаті оскарження

🔊 Обмежують різке зростання обсягів постачань із ПДВ

🔊 Збільшили кількість показників позитивної податкової історії

🔊 Змінили ознаки безумовної реєстрації

Внимание: Таблицу каждый год обновлять не надо, она действует постоянно.

Автоматическое учета Таблицы (сразу, а не в течение 5 р. дней) происходит для таких плательщиков НДС, в которых ОДНОВРЕМЕННО выполняются такие критерии (п. 18 Порядка № 1165):

- субъектов хозяйствования, являющихся сельскохозяйственными производителями, которые внесены в реестр получателей бюджетной дотации. Надо поставить соответствующую отметку вверху таблицы;

- сельскохозяйственных производителей, на 31.12.2016 применяли специальный режим налогообложения по статье 209 НК и которые имеют в собственности или на условиях аренды земельные участки общей площадью 200 га и более по состоянию на 01 января, что задекларированные до 20 февраля текущего года; осуществляют поставку определенных групп товаров УКТ ВЭД (живые животные, рыба и ракообразные, моллюски и другие безводные беспозвоночные, молоко и молочные продукты, яйца птицы, натуральный мед, съедобные продукты животного происхождения, овощи, съедобные корнеплоды и клубни съедобные плоды и орехи, шкурки цитрусовых или дынь, зерновые культуры, семена и плоды масличных растений, другие семена, плоды и зерно, технические и лекарственные растения, солома и фураж). Тоже надо поставить соответствующую отметку вверху Таблицы данных;

- по которым выполняются определенные критерии, в частности налоговая нагрузка превышает 2%, а удельный вес продукции из Таблицы превышает 25% за последние 12 к. месяцев, соблюдается соотношение D > 0,02, P < Pм × 1,4 (см. о Критерии блокирования налоговых накладных), (по постановлению КМУ «О внесении изменений в Порядок остановки регистрации налоговой накладной / расчета корректировки в Едином реестре налоговых накладных» от 26.08.2025 № 1048 добавлены еще новые условия: среднемесячное количество работающих ≥ 3 человека, земельного участка сельскохозяйственного назначения площадью ≥ 3 другие).

Внимание: в с/х производителей таблица данных может приниматься автоматически.

Обратите внимание, что приведенное выше автоматическое пропускание таблицы сработает только для тех с/х производителей, которые укажут в таблице данных только те виды деятельности УКТ ВЭД, которые соответствуют приведенному перечню, например, продажа живых животных. Если нужны другие коды, то следует подавать две таблицы. Одна пройдет автоматически, а другая — пойдет на рассмотрение региональной комиссии.

Изменение статуса Таблицы данных налогоплательщика в ГНС

Таблица может изменять в органах ГНС свой статус даже после принятия. В случае получения ГНС информации, которая уже подана таблица содержит недостоверные данные, она аннулируется (п. 19 Порядка № 1165). Если это была та Таблица, которая была учтена автоматически, то такая Таблица уже не будет приниматься в автоматическом режиме. Этим будет заниматься региональная комиссия ГНС в течение общих 5 р. дней со дня ее получения (п. 20 Порядка № 1165).

Изменить статус Таблицы данных может позже и Центральная комиссия после ее принятия региональной комиссией (п. 25 порядка № 1165).

Внимание: статус Таблице может измениться даже после принятия.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Таблица данных налогоплательщика не учтена: что дальше

Сейчас ситуация такова, что подавляющее большинство таблиц данных не принимаются. Такая практика сложилась в отношениях с ГНС. Таблица данных — это достаточно серьезный документ, поскольку она является признаком безусловной регистрации НН/РК. Однако лучше все же подать Таблицу. Добавим, что отклонение Таблицы данных не означает автоматически будущее блокировки НН/РК — этого может и не произойти.

Внимание: у таблиц данных высокая вероятность отклонения со стороны ГНС.

В случае ее отклонения спешить сразу оспаривать не нужно. Следует разобраться с причинами отказа и подать таблицу еще раз. Количество попыток подачи Таблицы данных ГНС не ограничивает.

Возможно что-то не учли — подали недостаточное объяснение, отсутствие информации об объектах, с помощью которых осуществляется такая деятельность в форме 20-ОПП. Однако причины могут быть напрямую и не связаны с подателем Таблицы данных. Например, это может быть:

- приобретение товаров / услуг у контрагентов, которых ГНС считает сомнительными;

- приобретение товаров/услуг в таких объемах, которые ГНС считает невозможными для налогоплательщика.

Если причина непонятна — подайте в ГНС запрос.

Если таблица не принята без блокировки НН/РК, то обжаловать можно, подав жалобу в ГНС на основании статьи 52 НК. Если есть блокировка — оспариваем тогда и непринятие Таблицы данных, и саму блокировку в одном иске.

Через суд можно обжаловать — 1095 дней, если не было административного обжалования. 3 месяца, если было административное обжалование (абз. 1 ч. 4 ст. 122 КАС).