Додаток ПП до Податкової декларації з податку на прибуток

Додаток ПП до декларації з податку на прибуток

Додаток ПП — це замінник Звіту про суми податкових пільг, який скасований ще з 2020 року. Підставою для введення цього Додатка у декларацію є пункт30.6 Податкового кодексу України (далі — ПК) і Порядок обліку сум податків та зборів, не сплачених суб’єктом господарювання до бюджету у зв’язку з отриманням податкових пільг, затвердженого постановою КМУ від 27.12.2010 № 1233. Призначення додатка ПП одне — порахувати, скільки втратив бюджет через те, що платник скористався податковими пільгами. Аналогічні таблиці для розрахунку загальної суми використаних податкових пільг є й у деклараціях з інших податків.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Зміни у Додатку ПП

Востаннє Додаток ПП був оновлений наказом Мінфіну від 20.02.2023 № 101 (далі — Наказ № 101), який набув чинності 31 березня 2023 року. Зміни у тому, що у додатку з’явилося дві крайні графи в кінці таблиці справа:

- графа 7 — для розрахунку суми податкової пільги, яка використана не за цільовим призначенням;

- графа 8 — для розрахунку суми податкової, у якої було цільове призначення, але яка залишилася невикористаною на кінець звітного періоду. Вочевидь дана графа розраховується як різниця: графа 6 (сума податкової пільги, яка має цільове призначення) — графа 7 (сума, використана не за цільовим призначенням).

Дані графи, як і раніше існуюча графа 6 можуть бути заповнені лише, якщо до застосовуваної податкової пільги ставилася умова цільового використання звільнених від оподаткування сум.

Перелік пільг для Додатка ПП

Пільга — це не обов’язково повне звільнення від сплати податку на прибуток, але й звільнення від оподаткування окремих операцій та будь-які інші коригування у розрахунку податку на прибуток, які його зменшують. Також Додаток ПП включає ще й пільги з податку на репатріацію (податку на доходи нерезидентів), який є частиною податку на прибуток.

Актуальні на момент складання податкової декларації податкові пільги та їхні коди можна знайти у останніх двох Довідниках пільг від ДПС. Насьогодні це Довідник № 128/1 та Довідник № 128/2, які оприлюднили на сайті ДПС. Саме їх слід використовувати для декларації.

Основні податкові пільги, що пов’язані з податком на прибуток та подачею Додатка ПП, покажемо у таблиці нижче.

ПОДАТКОВІ ПІЛЬГИ для Додатку ПП | ||

Податкова пільга з податку на прибуток | Підстава, а також інші пов’язані додатки до декларації з податку на прибуток | Код за Довідником податкових пільг |

«Звільняючі» пільги | ||

повне звільнення від сплати податку на прибуток (нульова ставка), наприклад прибуток підприємств громадських організацій осіб з інвалідністю, ЧАЕС, суб’єкти пов’язані з проектом «Укриття» | та п. 38-1, підзрозд. 4 Перехідних положень ПК; розрахунок у Додатку ПЗ | 11020306, 11020361, 11020362, 11020364 |

звільнення від оподаткування податком на прибуток доходів від окремих операцій | п. 33, п. 37 підзрозд. 4 Перехідних положень ПК, пп. 3.2 ст. 3 ПК, пп. 141.6.2 ПК, пп. 141.6.1 ПК; розрахунок у Додатку ПЗ | 11020310, 11020363, 11020025, 11020303, 11020304 |

звільнення від оподаткування податком на прибуток підприємств зі значними інвестиціями (на 5 років — виняток — добування/збагачення корисних копалин), але така пільга існує тимчасово — до 01.01.2035 року | п. 55 підрозд. 4 Перехідних положень ПК; розрахунок у Додатку ПЗ | 11020389 |

звільнення від оподаткування податком на прибуток прибутку підприємств, що провадять виключно діяльність з виробництва електродвигунів, літій-іонних (літій-полімерних) акумуляторів, пристроїв для літій-іонних (літій-полімерних) акумуляторів, призначених для транспортних засобів, оснащених виключно електричними двигунами (одним чи декількома) та власне таких транспортних засобів, а також самохідних/несамохідних трамвайних вагонів та вагонів метро, транспортних засобів, оснащених двигунами внутрішнього згоряння | п. 56 підрозд. 4 Перехідних положень ПК; розрахунок у Додатку ПЗ | 11020390, 11020391, 11020392, 11020393, 11020394, 11020395 |

Пільги, що зменшують базу нарахування податку на прибуток | ||

зменшення фінансового результату на збитки минулих років | пп. 140.4.2 ПК; | 11020301 |

зменшення прибутку від операцій з цінними паперами на податкові збитки по таким операціям минулих років | пп. 141.2.4 ПК; | 11020302 |

зменшення фінансового результату на пільги суб’єктам кінематографії | пп. 141.4.1, пп. 140.4.4, пп. 140.4.7 ПК; розрахунок у Додатку РІ | 11020383, 11020385 |

зменшення фінансового результату підприємством-правонаступником на збитки суб’єкта, який реорганізується | пп. 140.4.5 ПК; | 11020384 |

зменшення фінансового результату на суму бюджетних грантів, отриманих та включених до складу доходів звітного періоду відповідно до НП(С)БО/МСФЗ | пп. 140.4.8 ПК | 11020388 |

тимчасово, на період до припинення або скасування воєнного стану на території України не проводиться збільшення фінансового результату за пп. 140.5.9 ПК (це податкова різниця на збільшення щодо перерахувань неприбутковим організаціям понад 4% прибутку минулого року), якщо суми коштів кошти спрямовані на спеціальні засоби індивідуального захисту (каски, бронежилети), технічні засоби спостереження, лікарські засоби та медичні вироби, засоби особистої гігієни, продукти харчування, речове забезпечення) — зокрема для ЗСУ, СБУ, зовнішньої розвідки, прикордонної служби, ДСНС і т.д. | п. 69.6 підрозд. 10 Перехідних положень ПК | 11020399 |

Зменшення ставки оподаткування податком на прибуток, | ||

зменшення ставки податку на репатріацію, у т.ч. за міжнародними договорами | п. 103.4, пп. 141.4.2 ПК; розрахунок у Додатку ПН | 11020025 |

застосування зниженої ставки 5% для податку на репатріацію (відсотки по позикам, фінансові кредити) | пп. 141.4.11 ПК; розрахунок у Додатку ПН | 11020369 |

звільнення від податку на репатріацію | пп. 46, 47 підрозд. 4 Перехідних положень ПК, пп. 141.4.10 ПК; | 11020370, 11020371, 11020382 |

Зменшення уже нарахованого податку на прибуток | ||

зменшення податку на прибуток отриманого з іноземних джерел на суму податків, які були сплачені закордоном (податок на капітал, податок на майно, податок на приріст капіталу, податок на реалізацію та ін.) | пп. 141.4.9 ПК; розрахунок у Додатку ЗП | 11020085 |

Додаток ПП і збитки минулих років

Платник податку має право зменшити свій прибуток на збитки минулих років (пп. 140.4.4 ПК), що розглядається одночасно як:

- податкова різниця, яку можуть застосовувати всі, навіть малодоходники (пп. 134.1.1 ПК);

- податкова пільга.

Через це при реалізації такого права потрібно заповнити та подати одночасно Додаток РІ (ряд. 3.2.4 до рядка 03) та Додаток ПП. При цьому зверніть увагу:

- Додаток ПП заповнюємо і подаємо лише, якщо пільгою скористалися, тобто за звітний період (квартал, рік) отримали прибуток та зменшили його на збитки минулих років (див. роз’яснення ДПС в Одеській області). За збиткової декларації подавати Додаток ПП, таким чином, не потрібно;

- якщо платник-квартальник у наступних кварталах отримує збиток, але у минулих кварталах був прибуток і він скористався пільгою, то він має все одно подавати Додаток ПП і у цих наступних кварталах та продублювати в ньому суму пільги з попередньої декларації (див. приклад 1).

Приклад 1 (в одному періоді прибуток, в іншому — збиток). Нехай 100 тис. грн прибутку було отримано за результатами першого півріччя 2024 року і його було зменшено на 80 тис. збитків минулих років. Сума пільги = 80000×0,18 = 14400 грн. До бюджету сплачено лише 3600 грн податку (=(100000 — 80000)×0,18). Однак у декларації за 9 місяців був отриманий збиток. Все одно подаємо Додаток ПП, у який переносимо все з попередньої декларації, тобто за перше півріччя. Пільга — це втрата бюджету. Декларація накопичувана, тому за 9 місяців 2024 року бюджет держави все ж таки втратив 14400 грн.

Алгоритм заповнення додатка ПП до декларації на прибуток

Ніяких інструкцій щодо заповнення Додатка ПП податківці не видали. Однак заповнювати його можна аналогічно колишнього Звіту про суми податкових пільг, так як він повторює його форму. Хоча якщо Додаток ПП заповнюється через користування пільгою «зменшення фінансового результату на збитки минулих років» (код 11020301), то можна ще скористатися роз’ясненнями ДПС в Одеській області та в ЗІР.

Заповнення здійснюємо у гривнях без копійок і наростаючим підсумком з початку року. У ситуації, якщо пільг декілька (кілька кодів), то розрахунок ведеться для кожної пільги окремо, тобто працює формула «кількість рядків = кількості пільг (окремих кодів пільги)».

АЛГОРИТМ ЗАПОВНЕННЯ ДОДАТКА ПП | |

Графа звіту | Як заповнювати |

Код пільги за кожним видом податкових пільг згідно з довідником пільг (графа 1) | Вказується код пільги з Довідників пільг від ДПС. Наприклад, пільга на зменшення прибутку на збитки минулих років має код 11020301, який можна знайти у Довіднику № 128/2. Пільги без коду бути не може (!). Довідники вичерпні — там є ВСІ пільги |

Найменування податкової пільги згідно з довідником (графа 2) | Найменування беремо з тих же довідників пільг |

Сума податку, не сплаченого до бюджету у зв’язку з отриманням податкової пільги (вивільнені від оподаткування кошти), грн (графа 3) | Наводиться розрахована сума пільг. Заповнювати треба наростаючим підсумком з початку року, наприклад за півріччя рахуємо загальний обсяг пільги, якою скористалися з 1 січня |

Строк користування податковими пільгами у звітному періоді: | Якщо дата початку та дата кінця користування пільгою виходять за межі звітного періоду, то проставляється дата початку та кінця звітного періоду. Наприклад, для декларації за півріччя – 01.01.2025 та 30.06.2025 відповідно. Коли пільга зумовлена міжнародним договором про уникнення подвійного оподаткування, датою початку/закінчення користування нею у звітному періоді податківці вважають дату, коли виплатили дохід нерезидентові. Якщо виплачуєте доходи нерезиденту декілька разів протягом звітних (податкових) періодів року, датою початку користування пільгою є день, коли вперше виплатили дохід, а датою закінчення — коли виплатили востаннє. Незалежно від того, чи виплачуєте дохід нерезидентові у наступних звітних періодах поточного року, в додатку ПП відображайте податкову пільгу, яку застосували в попередньому звітному періоді поточного року (ЗІР, категорія 102.16) |

число, місяць, рік початку (графа 4) | |

число, місяць, рік закінчення (графа 5) | |

Сума податкової пільги, що використана за цільовим призначенням, грн (графа 6) | Заповнювати треба тільки тим суб’єктам господарювання, для яких законодавством встановлено цільове використання пільг. У Довіднику пільг у графі 8 вказана ознака цільового призначення пільги: 0 — цільове призначення відсутнє; 1 — цільове призначення наявне. Тут вказуємо суми цільового використання, якщо воно було |

Сума податкової пільги, що використана не за цільовим призначенням, грн (графа 7) | Вносимо суму податкової пільги з минулої графи, яка була використана не за цільовим призначенням |

Сума податкової пільги, що залишилася невикористаною на кінець звітного періоду, грн (графа 8) | Знаходимо як різницю між попередніми двома графами, тобто: графа 8 = графою 6 — графа 7 |

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Формули для розрахунку суми податкових пільг

Загальна логіка розрахунку — треба визначити, скільки бюджет недоотримав через користування пільгою. Зробити це можна різними шляхами, зокрема визначити суму податку на прибуток без пільги та суму податку на прибуток з пільгою та знайти різницю. Можна скористатися й іншою логікою розрахунку, наприклад, якщо ставка податку на прибуток 18%, то маємо «швидкі» формули, які наведені у таблиці нижче.

«ШВИДКІ» ФОРМУЛИ РОЗРАХУНКУ СУМИ ПОДАТКОВОЇ ПІЛЬГИ | |

Вид податкової пільги | Формула розрахунку |

сума пільг при зменшенні прибутку на збитки минулих років | (сума від’ємного значення минулих років, яким скористалися для зменшення прибутку) × 0,18 |

повне звільнення від податку на прибуток (нульова ставка) | прибуток (ряд. 05 декларації) × 0,18 |

зменшення ставки податку на репатріацію, у т.ч. за міжнародними договорами | (доходи нараховані нерезидентам) × 0,15, де 0,15 — це ставка податку на репатріацію |

перенесення минулорічного збитку по операціям з цінними паперами (ЦП) та від’ємних результатів переоцінки ЦП | (від’ємне значення фінансового результату за операціями з ЦП попереднього звітного року + від’ємний загальний результат переоцінки ЦП, не врахований у попередніх податкових періодах)* × 0,18 |

застосування зниженої ставки 5% для податку на репатріацію (відсотки по позикам, фінансові кредити) | (доходи нараховані нерезидентам) × (0,15 — 0,05) = |

звільнення від податку на репатріацію | (доходи нараховані нерезидентам) × 0,15 |

* у межах прибутку по операціях з ЦП (ряд. 01 (доходи) — ряд. 02 (витрати) Додатка ЦП) | |

Увага: податкова пільга = втрата бюджету. Загальна формула: податок на прибуток (без пільги) — податок на прибуток (з пільгою).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

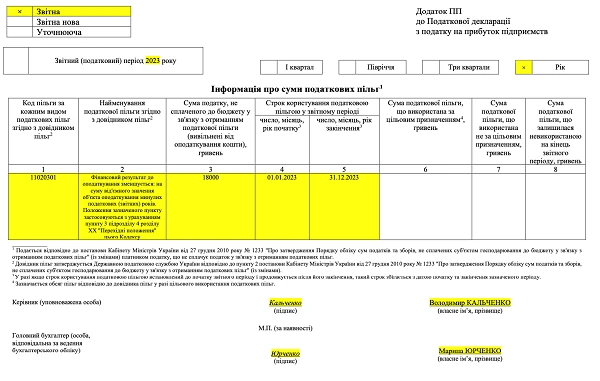

Додаток ПП: зразок заповнення

Наостанок наводимо заповнений додаток ПП для найбільш поширеної пільги з податку на прибуток.

Приклад 2 (зменшення прибутку на збитки минулих років). Складається декларація за 2024 рік. Отримано прибуток 500 тис. грн. Сума збитків минулих років — 100 тис. грн. Вирішено зменшити прибуток на 100 тис. грн і заповнено для цього Додаток РІ. Таким чином, сума податкової пільги = 100000×0,18 = 18000 грн. Цю цифру слід перенести у Додаток ПП.

У деклараціях за І квартал і півріччя пільгою не користувалися. Якби у минулих кварталах була пільга, то треба було б додати. Наприклад, якщо б за І квартал була пільга 7 тис. грн, то за 9 місяців треба було б уже вказати 25000 грн (= 18000 + 7000). Додаток ПП —накопичуваний, як і вся декларація з податку на прибуток.

Зверніть увагу, що великі платники податків мають право зменшувати фінансовий результат до оподаткування податкового (звітного) періоду не більше ніж на 50% непогашеної суми від’ємного значення об’єкта оподаткування минулих податкових (звітних) років (пп. 140.4.4 ПК, починаючи з 2022 року).

Відповідальність за неподання Додатка ПП

Попри те що Додаток ПП не впливає на розрахунок суми податку на прибуток, за його неподачу, можуть оштрафувати (так само, як і за неподання інших додатків, наприклад Додатка ФЗ). Усі без винятку додатки є невід’ємною частиною Декларації з прибутку. Тому неподання додатка податківці можуть прирівняти до неподання Декларації з прибутку. За це оштрафують так:

- на 340 грн — за перше неподання;

- 1020 грн — за кожне повторне неподання протягом року (п. 120.1 ПК).

Платники, які не мають можливості виконувати свої податкові обов’язки в період дії воєнного стану, звільняються від цього штрафу. Умова — подати Декларацію протягом шести місяців після припинення або скасування воєнного стану в Україні (абз. 1 пп. 69.1 підрозд. 10 розд. ХХ ПК).