ФЛП с наемными работниками: как начислить и выплатить зарплату

ФЛПы на едином налоге, кроме упрощенцев первой группы, могут нанимать на работу работников. Напомним, ФЛП на второй группе имеют ограничения — до 10 наемных работников. Предприниматели третьей группы единого налога могут принимать на работу огромное количество работников. Далее рассмотрим, по каким правилам оплачивать их работу.

КАК УСТАНОВИТЬ ЗАРПЛАТУ НАЕМЫМ РАБОТНИКАМ ФОПа

Когда выплачивать зарплату наемным работникам ФЛП

Зарплату работникам выплачивайте регулярно не реже двух раз в месяц . Интервал между выплатами не должен быть больше 16 календарных дней (ст. 115 Кодекса законов о труде; КЗоТ; ст. 24 Закона Украины «Об оплате труда» от 24.03.1995 № 108/95-ВР).

То есть для выплаты зарплаты за первую половину месяца выберите дату в промежутке с 15 по 22 число месяца, за вторую — с последнего дня месяца по 7 число следующего.

Акцент: если не сдержите сроки выплаты зарплаты, придется уплатить штраф в трехкратном размере МЗП, установленной на момент выявления нарушения (ст. 265 КЗоТ).

Когда будете определять даты для выплаты зарплаты:

- соблюдайте одновременно все перечисленные условия;

- установите конкретные даты выплаты, а не промежутки времени;

- пропишите выбранные даты в коллективном договоре или положении об оплате труда.

Чтобы выбрать дату выплаты зарплаты, воспользуйтесь Таблицей.

Выплачивайте зарплату в рабочие дни. Когда выбранная дата выпадает на выходной, праздничный или нерабочий день, выплатите зарплату накануне. Дату следующей выплаты не переносите, ведь если увеличите интервал между выплатами – нарушите законодательство.

К примеру, приняли работника на работу 10 июня 2024 года. Даты выплаты зарплаты — 7-е и 22-е числа. Итак, дата выплаты зарплаты:

- за первую половину месяца (22) приходится на выходной день (суббота). Выплатите зарплату накануне – в пятницу, 21 июня;

- вторая половина месяца (7) также приходится на воскресенье, поэтому выплатите средства 5 июля 2024 года.

Как задокументировать время, которое отработали наемные работники ФЛП

Время, которое отработали наемные работники, зафиксируйте в табеле учета рабочего времени типовой формы № П-5. Типовые формы по статистике труда утверждены приказом Госстата «Об утверждении типовых форм первичной учетной документации по статистике труда» от 05.12.2008 № 489 (далее – Приказ № 489).

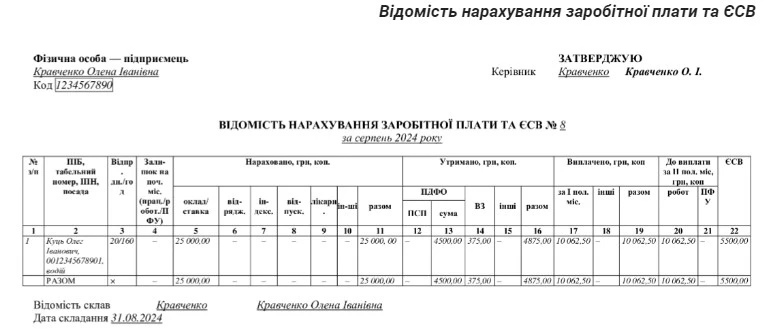

Начисление зарплаты работникам и удержание за нее задокументируйте ведомостью начисления заработной платы. Для этого составьте Расчетно-платежную ведомость работника (типичная форма № П-6) или Расчетно-платежную ведомость (сводную) типовой формы № П-7. Формы документов найдете в Приказе № 489. Можете разработать собственную форму документа и утвердить ее приказом ФЛП -работодателя.

Зарплату можете платить наличными или на карточный счет работника – через зарплатный проект или по реквизитам. Форму выплаты предусмотрите в коллективном договоре, положении об оплате труда или приказе ФЛП-работодателя.

Зарплату, которую выплатили на карты, подтвердите платежной инструкцией. Кроме того, выплату удостоверит выписка банка или ведомость распределения средств, которую формирует банк для зарплатных проектов.

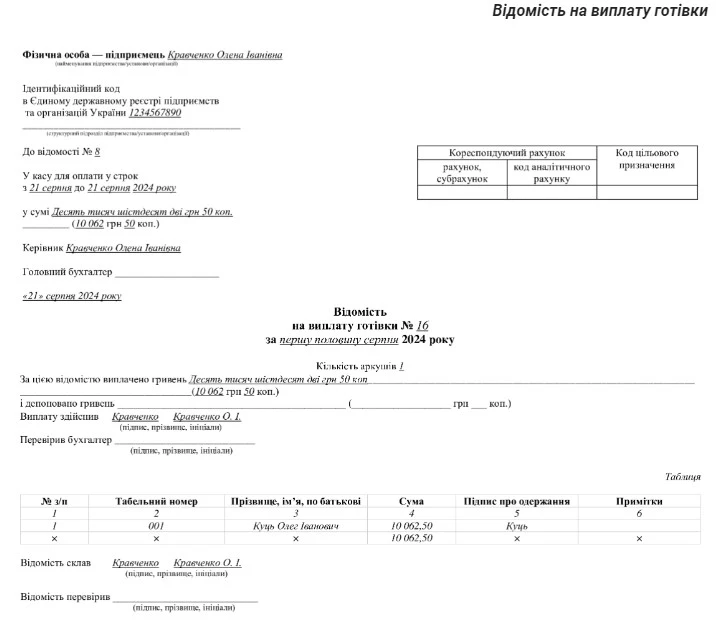

Если выплачиваете заработную плату наличными, задокументируйте ее:

- расходным кассовым ордером по форме из приложения 4 к Положению о ведении кассовых операций в национальной валюте в Украине, утвержденному постановлением Правления НБУ от 29.12.2017 № 148 (далее ― Положение № 148), составленным на каждого получателя;

или

- ведомостью в рассрочку наличности из приложения 1 к Положению № 148.

Ежемесячно формируйте два выплатных документа — для выплаты зарплаты за первую и соответственно вторую половину месяца. Обратите внимание, наличные ограничения на выплату зарплаты работникам не применяют (п. 8 Положения № 148).

Держстат оприлюднив індекси інфляції за вересень та жовтень 2024-го. Можемо обчислити коефіцієнти, за якими слід індексувати зарплату в листопаді та грудні 2024 року. Хто отримав право на індексацію в цих місяцях і кому варто підвищити посадові оклади?

Какие налоги должен уплатить ФЛП, который имеет наемных работников

ФЛП, имеющий наемных работников, по налогообложению их доходов является налоговым агентом (пп . 14.1.180 Налогового кодекса Украины; НК).

При выплате зарплаты:

- начислите и уплатите единый социальный взнос (ЕСВ) — 22% или 8,41% по зарплате работников-инвалидов;

- удерживайте с зарплаты налог на доходы физических лиц (НДФЛ) – 18% и военный сбор – 1,5%.

Удержанные средства перечислите в бюджет.

За неполные месяцы работы – месяц приема на работу или увольнения – рассчитайте ЕСВ пропорционально начисленной зарплате. За полностью отработанный месяц независимо от размера начисленной зарплаты вычислите ЕСВ по начисленной зарплате, но:

- не менее процентной ставки (22% или 8,41%) размера МЗП;

- не более процентной ставки максимальной базы начисления ЕСВ — 15 МЗП.

Внимание: с 1 апреля 2024 года минимальный размер ЕСВ – 1760 грн, максимальный – 26 400 грн.

Уплатите НДФЛ и военный сбор за наемных работников при выплате налогооблагаемого дохода единым платежным документом по месту регистрации ФЛП в ГНС (пп. «а» пп. 168.4.5 НК). ФЛПы -работодатели платят начисленные суммы ЕСВ за наемных работников за соответствующий календарный месяц не позднее 20 числа следующего месяца (ч. 8 ст. 9 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07. 2010 № 2464-VІ).

Когда выплачиваете зарплату наличными, НДФЛ и военный сбор перечислите в течение трех дней после выплаты заработной платы, а ЕСВ — в день выплаты (пп. 168.1.4 НК; ч. 8 ст. 9 Закона о ЕСВ).

Если насчитали доход, но не выплатили, удержанные НДФЛ и военный сбор уплатите в бюджет не позднее 30 календарных дней, следующих за месяцем, в котором начислили доход (пп. 168.1.5 НК).