Гражданско-правовой договор 2024

Отношения по договорам подряда (ГПД): что такое договор гпх?

Договор гражданско-правового характера (Договор ГПХ), или как его еще называют гражданско-правовой договор (ГПД), договор подряда, может заключаться между физическим лицом и предприятием или предпринимателем по поводу выполнения определенных работ или оказания услуг. Эти отношения регулирует не КЗоТ, а Хозяйственный кодекс (ХК). Такие отношения не рассматриваются как трудовые, однако, в проверках инспекторы Гоструда предпочитают найти нарушения, которые позволили бы переквалифицировать фактически существующие отношения физлица и работодателя на трудовые и выписать всем известный уже штраф в 10 минималок за неоформление трудовых отношений, что в 2024 году составляет немало сумму для большинства работодателей – с 01.01.2024 – 71 000 грн, с 01.04.2024 – 80 000 грн (ст. 265 КЗоТ). И это за каждое неоформленное лицо. К юридическим лицам и ФЛП, использующим наемный труд и плательщиками единого налога 1-3 групп, применяется предупреждение.

Внимание: отличие гпх от трудового договора (ключевые отличие трудового договора от договора подряда) - предметом договора является определенный результат работы, а не процесс труда или определенные функции исполнителя. И никаких авансов, отпусков, регулярной оплаты, 40 часов и трудового распорядка.

Не пытайтесь экономить на расходах на оплату труда за счет гражданско-правовых договоров. Это рисковое дело. Инспекторы труда при наименьших сомнений признают такие договоры трудовыми и штрафуют работодателей. Мы проанализировали судебные решения и составили список главных запретов для гражданско-правового договора (ГПД).

Сплата ЄСВ з мінзарплати: п’ять ситуацій з практики

От трудового гражданско-правовой договор отличается следующим:

- предметом договора есть определенный конкретный результат труда, а не постоянные функции исполнителя. Например, «установка программы Microsoft Office», «составление Налогового расчета сумм дохода за I квартал 2024 года», «составление Налоговой декларации по НДС за январь 2024 года», «осуществить влажную уборку здания админофиса 20.01.2024 (суббота)». Неправильно в ГПД указывать, что «лицо обслуживает компьютеры и программное обеспечение предприятия», «лицо осуществляет ведение учета и составление отчетности», «лицо выполняет влажную уборку админофиса и заботится о соблюдении чистоты помещений». Это формулировка постоянных трудовых функций, а не результата;

- оплата по ГПД осуществляется по правилам, прописанным самим договором. Здесь не нужно и даже не стоит придерживаться определенной периодичности. Выплаты не обязательно должны быть дважды в месяц или раз в месяц. Они могут быть с любым интервалом по мере выполнения работ. Также не нужно соблюдать требования о минимальной зарплате, оплата идет за результат, а не отработанную норму за месяц, как при трудовом договоре;

- факт выполнения работы необходимо подтверждать оформлением первичного документа – акта выполненных работ, акта сдачи-приемки оказанных услуг. Название данного документа допускает разные варианты, но суть одна – документ (акт) должен удостоверить факт передачи результата, который требовал договор, одной стороной (исполнителем) и прием этого результата другой стороной – заказчиком;

- рабочее время не лимитируется. Нет никаких правил относительно продолжительности рабочей недели. Никаких 40 часов, 36 часов и тому подобное. Договор может устанавливать лишь срок выполнения работ, оказания услуг. Например, 2 недели, месяц и так далее. Сколько времени тратит на работу исполнитель – это исключительно его проблемы;

- записи в трудовую книжку не осуществляются, исполнитель не вносится в табель учета рабочего времени или штатное расписание, так как не является работником предприятия;

- отношения прекращаются с окончанием срока действия договора и по другим причинам, установленным договором (по соглашению сторон и т.д.);

- при заключении ГПД нельзя говорить о материальной, административной или дисциплинарной ответственности исполнителя. Вся ответственность прописывается в договоре, она носит гражданско-правовой характер;

- по ГПД не могут выплачиваться отпускные;

- работодатель не обязан обеспечивать работника рабочим местом, оборудованием, создавать безопасные условия труда, предоставлять спецодежду, материалы и тому подобное. Обо всем этом должен беспокоиться исполнитель.

У статті — аналіз законодавства щодо правовідносин із працівниками. За його допомогою не помилитеся, коли обиратимете, який договір укласти із медичним працівником. Заклад охорони здоров’я, який неправильно уклав договори із працівниками, утратив 3 млн грн

Договор ГПХ: с кем может заключаться договор подряда

Также следует добавить, что ГПД может заключаться с:

- физлицами-предпринимателями (ФЛП)

- обычными физлицами, то есть не ФЛП;

- с лицами, уже находятся в трудовых отношениях.

Однако, с кем бы не заключали, то Гоструда безразлично - статус «ФЛП» ничего не дает, так как предприниматель может одновременно быть и в трудовых отношениях, и вести свое дело.

Договор гпх и больничные 2024

Согласно статье 11 Закона № 1105 страхованию в связи с временной утратой трудоспособности подлежат лица, работающие в т.ч. на условиях иного гражданско-правового договора.

В то же время с 01.10.2021 бумажные больничные заменили е-больничные. При этом правовые основания для оплаты временной нетрудоспособности, в том числе на средства ФСС, не изменились.

Внимание: исполнитель ГПД имеет право на оплату больничного, если болел в период действия договора и потерял часть заработка.

Итак, лицо, работающее по ГПД может взять себе больничный. При этом первые 5 дней больничного также оплачиваются за счет предприятия (заказчика), как и при трудовых отношениях. И только с 6-го дня оплата будет за счет ФСС. Прописывать же больничные в ГПД смысла нет - исполнитель на них право независимо от текста ГПД, а ограничить его в таком праве заказчик не может.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

ГПХ договор и декретные 2024

Исполнительница работ по ГПД имеет право и на декретные, согласно со статьей 18 Закона № 1105. Если она представляет заказчику оформленный листок нетрудоспособности «беременность и роды», то он обязан дальше его принять и по общим правилам оформить заявление-расчет. Однако, как и в обычной ситуации с работниками, так и с ГПД оплата полностью осуществляется ФСС с 1-го дня.

Как правильно оформить гражданско-правовой договор

Гражданско-правовой договор: как правильно оформить чтобы не оштрафовали? Такой вопрос возникает в первую очередь из-за проверки Гоструда. Никто не хочет подставиться под штраф. Учитывая результаты таких проверок, наложенных уже штрафов, можно дать следующие советы:

- избегать формулировок, которые касаются процесса труда, а не результата. Нельзя писать «предоставление услуг бухгалтера», «предоставление услуг переводчика». Ошибок здесь сразу две – во-первых, указано название профессия (бухгалтер, переводчик), во-вторых, не ясен конечный результат работы. «Выполнение работы бухгалтера» – этот вариант еще хуже предыдущих. Лучше всего указать конкретные задачи, которые должен выполнять специалист. Например, «предоставление услуг по ведению бухгалтерского учета, а именно ведения первичной документации, сдачи налоговой отчетности и представления ее в органы ГНС, консультирование заказчика по уплате налогов и сборов». Лучше – «оказание услуг по внесению данных по первичным документам за январь 2024 года в компьютерную программу», «своевременная подготовка и составление налоговой отчетности за январь 2024 года…» (еще лучше – перечислить конкретные отчеты, их названия и период, за который они составляются). Такая формулировка даже не упоминает о бухгалтерской профессии. Еще хорошая фраза для этого случая – «информационно-технические услуги»;

- результат труда должен иметь определенное измерение или другие признаки, позволяющие идентифицировать, что результат достигнут, заказанный объем работ выполнен. Это продолжение предварительного предупреждения. Объем работы: количество штук, квадратных метров, погонных метров. Признаки, которые дают возможность идентифицировать: конкретное действие, что именно должно произойти. Например, какую площадь следует убрать (не обязательно в кв. Метрах, это может быть описание территории, указание здания, комнаты), сколько раз следует выполнить такую работу (например, один раз), какую компьютерную программу следует подать / разработать (название), какую отчетность следует составить (название, за какой период), в каких именно помещениях положить плитку (можно указать и сколько кв. метров). Неправильно: работы постоянно повторяют, лицо постоянно убирает одну и ту же территорию, устанавливает и обслуживает одно и то же программное обеспечение с определенной периодичностью, представляет неопределенную бухгалтерскую отчетность и на постоянной основе. В целом, чем больше будет детализирован результат работ - тем лучше, избегайте общих фраз в договоре подряда;

- формулировать договор следует так, что лицо, выполняющее работу по ГПД юридически самостоятельная и справляется сам. Нельзя подчинять человека по ГПД работнику предприятия (руководителю, главному бухгалтеру, руководителю отдела и т.д.). Это прямой признак трудовых отношений и такое нельзя прописывать в договоре - это грубая ошибка, за которую уже штрафовали инспекторы Гоструда;

- нельзя подчинять человека по ГПД правилам внутреннего трудового распорядка или внутреннем режима работы предприятия. Она самостоятельно планирует свое рабочее время. Допускается разве что формулировки, работы по договору выполняются «во время работы предприятия», но никаких «с 09.00 до 17.00», «8:00», «обеденный перерыв» и др;

- не составляйте одинаковых ГПД «на всех». Повтор одинаковых условиях ГПД по группе исполнителей тоже может быть расценено Гоструда как наличие трудовых отношений. Работы по договорам подряда должны быть разнообразны, с разными условиями, сроками, задачи и результаты работ по каждому исполнителю индивидуальные и довольно конкретные;

- никаких упоминаний о документации, связанной с трудовыми отношениями, например, о табеле учета рабочего времени. Вообще никаких прямых требований относительно рабочего времени и его учет договор содержать не должен;

- обязательно надо указывать срок выполнения работы, так как бессрочность - это признак трудовых отношений;

- не следует привязывать оплату к минимальной зарплате устанавливать выплату по договору на ее уровне;

- у исполнителя работы по ГПД не может быть заместителя;

- никогда не употреблять таких терминов в договоре, как «отпуск», «суточные», «командировка». Это автоматически превращает отношения в трудовые. Все путешествия исполнитель оплачивает самостоятельно. Если надо ему компенсировать поездку, то просто увеличьте ему выплату по договору. Это можно сделать и путем заключения дополнительного соглашения. Если надо исполнителю сделать «отпуск» просто следует продлить срок выполнения работ (тоже путем заключения дополнительного соглашения)

- не продлевает длительное время один и тот же ГПД по одному человеку. Следует изменить его текст, результаты работ, сроки их выполнения, а то и лиц-исполнителей.

Внимание: популярные причины штрафов от Гоструда: не указан результат выполнения работ, результат выполнения работ по ГПД не имеет измерения, подчинение лица по ГПД работнику предприятия, указание правил внутреннего трудового распорядка, повтор ГПД одинакового содержания, постоянное продолжение одного и того же ГПД.

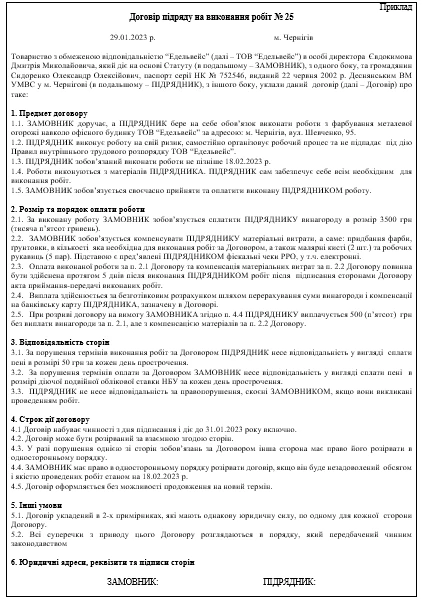

Договор ГПХ с физическим лицом: образец

Риски гражданско-правовых договоров

Даже если Вы учли все приведенные выше советы, риск получить штраф от Гоструда существует довольно высокий. Законно или незаконно, но инспекторы из Гоструда обращают внимание на следующее:

- работа выполняется по договору подряда не разово, а постоянно, договор постоянно продлевается и пр.;

- исполнитель по факту находится на своем рабочем месте, которое оборудовано за счет заказчика, особенно, когда в том же помещении работают сотрудники, которые выполняют аналогичную работу;

- выплаты по договору осуществляются с периодичностью 2 раза в месяц;

- исполнитель выполняет работу полный рабочий день, отдыхает в стандартные для всех работников предприятия выходные;

- у исполнителя по факту есть начальник и/или подчиненные.

Получается, что ГПД желательно подписывать только при соблюдении таких условий:

- на разовые работы без его постоянного продолжения;

- не продлевать постоянно договор с одним и тем же исполнителем;

- не продлевать договоры на срок более года;

- не заключать договоры на работы, которые выполняют штатные работники предприятия;

- не платить по договорам с постоянной периодичностью, то есть интервалы оплаты желательно всех «гражданских», если пришел инспектор по Гоструда отправить за пределы территории предприятия;

- у исполнителя договор с предприятием не должен быть единственным источником существования;

- количество заключенных договоров должно вписываться в определенный процент (в Гоструда при проверках была раньше цифра «не более 1/3» однако она ничем не утверждена);

- не указывать таких исполнителей на фирменных визитках предприятия (особенно с обозначением фактических должностей).

Возникает вполне логичный вопрос, а зачем такой риск и есть ли определенные преимущества в налогообложении?

Маєте разову роботу — залучайте фізичних осіб за цивільно-правовими договорами. А як їх правильно оформити, як оподаткувати і відзвітувати про винагороду за ЦПД, пояснили у консультації. Також підготували зразки: договору підряду, договору про надання послуг, акту приймання-передачі наданих послуг (виконаних робіт)

Гражданско-правовой договор: налоги

Ответ один: оно почти такое же, как и зарплаты по трудовому договору. Сравните, для вознаграждение по ГПД:

- ставка НДФЛ – такая же, 18%. Налоговая социальная льгота по ГПД не начисляется. Также доход по ГПД не влияет на предельный размер дохода для получения НСЛ (там считается только зарплата). В приложении 4ДФ налогового расчета по доходу по ГПД используется код признака дохода - «102»;

- ставка военного сбора – такая же, 1.5%. В Налоговом расчете сумм дохода военный сбор также персонифицированный по каждому исполнителю, как и НДФЛ – в приложении 4ДФ;

- ЕСВ – тот же, 22%. Кстати, если исполнитель по ГПД одновременно работает на предприятии по трудовому договору как штатный работник или совместитель, то в базу ЕСВ учитывается весь его суммарный доход за месяц, в т.ч. и по ГПД (письмо ДФС от 22.05.2019 № 2295/6/99-99-13-03-02-15/ИПК, а также письмо ДФС от 03.03.2017 № 4496/6/99-95-42-02-15). Налоговый расчет сумм дохода также обязательно включает приложение Д1 и приложение Д5. В приложении Д1 код категории застрахованного лица – «26».

Получается, что минимальная база ЕСВ по договорам ГПД:

- применяется, если лицо-исполнитель одновременно является работником предприятия. Тогда сравнивается его зарплата + вознаграждение по ГПД и минимальная база ЕСВ. Например, зарплата 5000 грн, вознаграждение по ГПД 600 грн, общий доход 5600 грн (= 5000 + 600), дополнительная база ЕСВ = 6000 - 5600 = 400 грн. Сумма ЕСВ будет 1562 грн (= 7100×0,22);

- не применяется, если лицо по ГПД выполняет работу не по основному месту работы. И когда у него вообще нет основного места работы и он работает только по ГПД. Однако, в последнем случае - лицо нигде официально не работает - увеличивается риск признания договора трудовым (см. Выше). Например, такое лицо выполнила за месяц работ на 5000 грн. ЕСВ начисляется с 5000 грн и составит 1100 грн. Заказчик здесь экономит, но если исполнитель оформлен как внешний совместитель, то ситуация в целом аналогична – ЕСВ тоже начисляется с фактической базы.

Заказчик оплачивает все эти налоги/сборы заказчик по договору как налоговый агент. Получается, что каких-либо преимуществ по сравнению с зарплатой в ситуации исполнителя, который не оформлен как ЧП, оплата по договору ГПХ не имеет. Единственное - возможность сэкономить на ЕСВ, когда исполнитель одновременно:

- нигде официально не работает;

- вознаграждение меньше минимальной зарплаты.

Пример 1 (расчет налогов с ГПД). Лицо предоставило услуги по покраске ограждения вокруг админкорпуса предприятия на сумму 3500 грн. Трудовых отношений с заказчиком такое лицо не имеет. Как ФЛП исполнитель тоже незарегистрированный

Рассчитываем налоги и ЕСВ, которые должен удержать, начислить и уплатить заказчик как налоговый агент:

- НДФЛ = 3500 × 0,18 = 630 грн;

- ВЗ = 3500 × 0,015 = 52,50 грн;

- ЕСВ = 3500 × 0,22 = 770 грн.

Вознаграждение к выплате исполнителю = 3500 - 630 - 52,50 = 2817,50 грн. Налоги уплачиваются, как и при зарплате, при выплате вознаграждения исполнителю.

В целом получается, что сам исполнитель на налогах в примере 1 не экономит. Для того, чтобы что-то сэкономить надо такому исполнителю регистрироваться предпринимателем (ФЛП). Тогда, например, на едином налоге он будет:

- платить вместо НДФЛ единый налог, который может быть меньшим (3 группа, например, 5% для неплательщика НДС, 2 группа - фиксировано 1420 грн/мес в 2024);

- его ЕСВ может ограничиться минимальной базой в 1 квартале 2024 года – 7100 грн, тоесть 1562 грн на месяц (= 7100×0,22), с 01.04.2024 – 1760 грн (8000×22%). Только хлопоты по уплате таких налогов ляжет на исполнителя, а не предприятие.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Пример 2 (расчет налогов с ГПД, исполнитель - ФЛП). Особа предоставила услуги по ведению бухгалтерского учета на сумму 10000 грн. Трудовых отношений с заказчиком такое лицо не имеет, но зарегистрирована как ФЛП единого налога 3 группы (неплательщик НДС).

Заказчик налогов в таком случае вообще налогов не платит.

Исполнитель оплатит:

- единый налог = 0,05 × 10000 = 500 грн;

- ЕСВ (С минимальной базы по всем доходам) = в 1 квартале 2024 года 1562 грн на месяц, с 01.04.2024 – 1760 грн.

Внимание: каких-либо существенных преимуществ по налогам для заказчика ГПД имеет только, когда лицо-исполнитель больше нигде не работает и ему начисляется вознаграждение меньше минимальной зарплаты. Значительно выгоднее для обеих сторон является регистрация исполнителя как ФЛП - в случае выполнения работ по ГПД имеет преимущество в экономии на налогах для обеих сторон.