Проводимо дисконтування заборгованості

Звідки вимога дисконтувати довгострокову заборгованість

Дисконтувати довгострокову заборгованість вимагають п. 12 НП(С)БО 10 «Дебіторська заборгованість» та п. 9 НП(С)БО 11 «Зобов’язання». За ними для оцінки довгострокової заборгованості використовується теперішня вартість. Таку вартість отримують шляхом дисконтування майбутніх платежів, яка очікується для погашення зобов’язання (див. п. 4 НП(С)БО 11). Виходить, що дисконтувати можна лише грошову довгострокову заборгованість. Прикладом грошової заборгованості є борг за відвантаженими чи отриманими товарами, борги за позиками, векселями, облігаціями, а також заборгованість за депозитами чи кредитами у банках.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

До довгострокової належить заборгованість, яка не є поточною. Наприклад, довгострокова дебіторська заборгованість (п. 4 НП(С)БО 10):

- має бути погашена після 12 місяців з дати балансу;

- не виникає в ході нормального операційного циклу.

Необхідність дисконтування відрізняє довгострокову заборгованість від поточної. Остання обліковується за її первісною (фактичною) вартістю, тобто за тією ж самою вартістю, за якою вона початково виникла.

Увага: дисконтувати треба будь-яку грошову заборгованість, яка належить до довгострокової, зокрема має строк погашення більше 12 місяців.

Добірка актуальних консультацій, присвячених виникненню та погашенню чи списанню податкового боргу

Чи всю довгострокову заборгованість потрібно дисконтувати

Ні, не всю. Так, дисконтування не застосовується до:

- негрошової, наприклад «товарної» заборгованості. Це заборгованість, яка погашається товарами, іншими активами або ж роботами, послугами. Наприклад, заборгованість за попередньою оплатою (авансами). Таку заборгованість не дисконтують навіть якщо вона довгострокова. Причина — товари та інші активи мають власну вартість, ринкове значення якої у довгостроковому періоді може змінитися, а тому дисконтування втрачає сенс. Щодо робіт і послуг, то вони вже фактично сплачені та мають увійти до собівартості/витрат за тією ціною, за якою вже сплачені;

- довгострокової заборгованості, за якою нараховуються відсотки, якщо такі відсотки відповідають ринковій ставці. Прямого виключення у НП(С)БО немає, але результат такого дисконтування буде «нульовий», адже даний відсоток, по-суті, співпадатиме зі ставкою дисконту. Наприклад, ситуація отримання у банку кредиту. До речі, це можна й використати, вказуючи у договорі ринкову ставку відсотка або обґрунтовуючи, що ставка договору відповідає ринковій, аби не дисконтувати заборгованість;

- довгострокової заборгованості з фінансової оренди/лізингу. Точніше, облік фінансової оренди здійснюється за спеціальними правилами НП(С)БО 14 «Оренда». Однак в його основі теж теперішня вартість, а отже, використовується дисконтування, але з дещо іншим підходом до відображення в обліку. Згідно п. 3 НП(С)БО 11 слід керуватися правилами спеціалізованих стандартів, в обліку заборгованості за лізингом слід керуватися НП(С)БО 14.

Увага: «товарна», прострочена поточна, заборгованість «на вимогу» не дисконтується.

Дисконтують лише грошову довгострокову заборгованість, яка погашається у майбутньому грошовими платежами у національній/іноземній валюті чи активами, що належать до еквівалентів грошових коштів.

Увага: нараховуються відсотки чи ні — це не впливає на необхідність дисконтувати заборгованість.

Яку ще заборгованість не дисконтують

Зверніть увагу, що непогашення заборгованості впродовж 12 місяців «автоматично» не перетворює її на довгострокову. Так, не дисконтується:

- прострочена поточна заборгованість. Поточна заборгованість, яка вчасно не була погашена, не вважається довгостроковою заборгованістю, адже кредитор не знає, коли боржник погасить таку заборгованість. І це може статися як впродовж 12 місяців, так і пізніше. Крім того, навіть технічно дисконтування зробити неможливо, адже неможливо визначити часовий період і частоту надходжень грошових потоків, так як невідомий час погашення;

- заборгованість «на вимогу». Якщо строк погашення договором не вказаний, або ж він залежить від того, коли кредитор пред’явить вимогу, то така заборгованість вважається поточною, а не довгостроковою. Адже за нею не можна сказати, що строк її погашення перевищує 12 місяців — кредитор може пред’явити вимогу у будь-який момент, не чекаючи рік. Також є така норма, що якщо договір не містить строку повернення позики або цей строк визначається моментом вимоги, то такий борг треба повернути впродовж 30 к. днів (ч. 1 ст. 1049 Цивільного кодексу України), що відповідає термінам поточної заборгованості.

Отже, всі вищенаведені види заборгованостей — це поточна заборгованість, яка не дисконтується.

Дисконтування заборгованості за МСФЗ

Тим підприємствам, які ведуть облік з МСФЗ, слід звернути увагу, що за міжнародними стандартами може дисконтуватися не тільки довгострокова, але й поточна заборгованість. Особлива небезпека у платників податку на прибуток.

Так, податківці мають навіть виграні судові справи, де вони доводили, що «всі фінансові зобов’язання, що утримуються до погашення, в подальшому обліковуються за амортизованою собівартістю», тобто на основі дисконтування (див. позицію Офісу великих платників податків). У даній судовій справі ДПС донарахували 74 млн грн податку на прибуток шляхом включення суми дисконту до доходу періоду при отриманні позики.

У межах цієї консультації розглядається дисконтування заборгованості саме за НП(С)БО.

Увага: великим підприємствам та іншим МСФЗ-зобов’язаним слід звернути особливу увагу на те, що у них може бути дисконтування навіть поточної заборгованості.

Що таке дисконтування заборгованості

Дисконтування — це процедура переведення майбутньої вартості грошей у поточну (теперішню). За її допомогою враховується ефект знецінення грошей у часі: купівельна спроможність однієї і тієї ж суми у майбутньому й зараз буде різною. Серед причин знецінення:

- інфляція — в сучасних умовах вона існує завжди, особливо її роль зростає у довгостроковому періоді;

- альтернативні варіанти використання грошей — це так звані упущені економічні вигоди від використання грошей. Так, отримавши гроші раніше, суб’єкт міг би заробити відсотки на депозитному рахунку в банку або ж «пустити їх в оборот» та заробити на новій продукції;

- ризик неотримання платежу — борг може бути неповернутий.

Наприклад, підприємство дало в борг (безпроцентний) 100 тис. грн на 3 роки. Однак, якби воно поклало ці гроші на депозит під 15% річних, то через 3 роки мало б 152087,50 грн (=100000×1.153) за умови, що всі річні відсотки теж використовувало на поповнення вкладу. Банківський процент зазвичай покриває інфляцію і тоді виходить, що 152087,50 грн майбутнього мають поточну (теперішню) вартість 100 тис. грн.

Увага: 152 тис грн через, які будуть отримані через 3 роки ≈ 100 тис. грн у теперішній вартості.

Таким чином, правильно проведена процедура дисконтування дебіторської заборгованості має враховувати інфляцію, альтернативні варіанти використання грошей та існуючі ризики пов’язані з несплатою боргу.

Чи треба дисконтувати заборгованість спрощенцям

Так, треба. Вимогу дисконтувати містять НП(С)БО 10 та НП(С)БО 11. Це загальні стандарти, які обов’язкові до виконання, якщо немає винятків у профільному НП(С)БО 25 «Спрощена фінансова звітність». А до нього змін не вносили. Отже, дисконтування мають застосовувати не тільки середні і великі підприємства, але й також:

- мікро- та малі підприємства, які підпадають під дію НП(С)БО 25;

- комунальні неприбуткові підприємства та інші, хто використовує систему національних стандартів бухгалтерського обліку.

Увага: спрощенці також мають дисконтувати заборгованість.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Як провести дисконтування заборгованості 2025

Проблема дисконтування у тому, що НП(С)БО не містять порядку дисконтування, прикладів тощо. Від Мінфіну немає й розробленої методики дисконтування. Що є від Мінфіну, так це лише інформаційне повідомлення щодо ставки дисконтування довгострокової дебіторської заборгованості та довгострокових зобов’язань. Статус цього повідомлення навіть не рекомендаційний, а суто «інформація до відома». Отже, дисконтування — це не визначена у деталях процедура, при проведенні якої опиратися можна, то це на загальні методи дисконтування, які відомі. Така ситуація створює ризики судових суперечок з податківцями, яких чимало (див. наприкінці — як уникнути дисконтування).

Для проведення дисконтування, треба визначитися з такими параметрами:

- часовий період — це загальний період існування грошових потоків (строк заборгованості). Наприклад, 2 роки, 3 роки, 4 роки і т.д. Такий показник можна взяти з договору, наприклад з договору позики чи договору кредитування;

- частота надходжень — це як часто відбувається надходження/витрачання грошей (частота погашення заборгованості). Наприклад, раз на рік, 2 рази на рік, щокварталу тощо. Цей показник також визначається договором;

- ставка дисконтування — це той відсоток, який буде використовуватися для розрахунків. Чим більшою є ставка дисконту, тим меншою буде поточна вартість (майбутніх грошей). Ставку визначають самостійно й цей показник у розрахунку дисконтування дещо суб’єктивний, адже залежить від професійної думки бухгалтера (фінансиста). Як визначається ставка дисконту — див. далі.

Дисконтування заборгованості: приклади

Приклад 1 (нерівномірне погашення). Підприємство має заборгованість 250 тис. грн, яку погашатиме так:

- 1-й рік — 50 тис. грн;

- 2-й рік — 100 тис. грн;

- 3-й рік — 100 тис. грн.

Ставка дисконтування — 14% річних.

Формула дисконтування заборгованості

Рахуємо теперішню (поточну) вартість заборгованості:

50000/(1+0,14) + 100000/(1+0,14)2 + 100000/(1+0,14)3 = 188303,55 грн.

Теперішня вартість 250 тис. грн при такій схемі погашення виходить рівною 188303,55 грн.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Приклад 2 (погашення одним платежем). Якщо ж погашення відбудеться разовим платежем через 3 роки, то теперішня вартість буде меншою, ніж у прикладі 1, а саме: 250000/(1+0,14)3 = 168742,88 грн. Цей результат можна отримати також в Excel шляхом використання формули: =PV(0,14;3;;-250000;0). У російськомовній версії Excel: =ПС(0,14;3;;-250000;0).

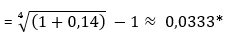

Приклад 3 (погашення боргу рівними частинами щокварталу). Якщо ж погашення відбуватиметься рівними частинами щокварталу, то в залежності від того, як порахувати квартальну ставку дисконту, вийде такий розрахунок, як у таблиці нижче.

ВАРІАНТИ ДИСКОНТУВАННЯ ПРИ КВАРТАЛЬНИХ ПЛАТЕЖАХ | |

Варіант наближений і неправильний | Варіант більш правильний і точний |

|

|

* якби треба було порахувати місячну ставку дисконту для місячних платежів, то розрахунок мав би вигляд: (1+0,14)(1/12) — 1 = 0,010978852. Ступінь у формулі рівний кількості періодів | |

Результат розрахунку для квартальної ставки дисконту 0,0333% можна звести у вигляді таблиці нижче:

| РОЗРАХУНОК ДИСКОНТОВАНОЇ ВАРТОСТІ ДЕБІТОРСЬКОЇ ЗАБОРГОВАНОСТІ | |||

Рік | Період | Погашення боргу | Дисконтована сума |

1 | 1 | 20833,33 | 20161,95 |

2 | 20833,33 | 19512,20 | |

3 | 20833,33 | 18883,40 | |

4 | 20833,33 | 18274,85 | |

2 | 5 | 20833,33 | 17685,92 |

6 | 20833,33 | 17115,97 | |

7 | 20833,33 | 16564,38 | |

8 | 20833,33 | 16030,57 | |

3 | 9 | 20833,33 | 15513,97 |

10 | 20833,33 | 15014,01 | |

11 | 20833,33 | 14530,16 | |

12 | 20833,33 | 14061,91* | |

Сума | 250000,00 | 203349,29 | |

| * приклад розрахунку: 14530,16 ≈ 20833,33/(1+0,0333)11, 14061,91 ≈ 20833,33/(1+0,0333)12. Інші цифри прораховані аналогічно | |||

Теперішня вартість 250 тис. грн при такому графіку погашення виходить рівна 203349,29 грн. Якби замість щоквартальних платежів був один єдиний у кінці 3-го року, то тоді теперішня вартість вийшла б меншою: 250000/(1+0,14)3= 168742,88 грн. У цьому немає нічого дивного, адже тоді впродовж 12 кварталів цими коштами кредитору неможливо скористатися, а отже, гроші знецінюються більшою мірою.

Як визначити ставку дисконтування 2025

Ставка дисконтування — це суттєвий показник в розрахунку, так як її збільшення впливає на теперішню (поточну) вартість: чим ставка дисконтування більша, тим вартість менша. Ніяких конкретних вказівок, яку ставку дисконтування обирати, як уже зазначалося, ні в НП(С)БО, ні в іншому в законодавстві немає.

Оскільки це питання за НП(С)БО не визначене, можна звернутися до МСФЗ, де дебіторська/кредиторська заборгованість розглядається як різновид фінансових інструментів. Якщо звернутися до КЗ64 МСБО 39 «Фінансові інструменти: визнання та оцінка», то як ставку дисконту треба використовувати ринкову ставку відсотка на аналогічний інструмент, який подібний за валютою, строками погашення. Однак на практиці простіше обрати ставки, які у таблиці:

МОЖЛИВІ ЗНАЧЕННЯ СТАВОК ДИСКОНТУ 2025 | |||

№ | Можлива ставка дисконту | Значення | Актуальна дата/період, на які визначена ставка дисконту |

1 | 15,49 | 23.06.2025 | |

2 | 15,5%** | 23.06.2025 | |

* як можлива ставка дисконту згадується у листі ДФС від 18.06.2018 № 18311/7/99-99-14-03-03-17; ** у національній валюті | |||

Перші три ставки можна знайти можна знайти на офіційному сайті НБУ, а тут облікову ставку НБУ.

Яку обрати? Якщо підприємство надає позику фізичній особі, то доцільно використати ставку по кредитуванню або облікову ставку НБУ. Якщо є ризик неповернення позики, то краще брати більшу ставку або навіть збільшити певну базову ставку на певний коефіцієнт, який відображає ризик. Наприклад, 120% облікової ставки НБУ (це 15,5% у червні 2025). Облікову ставку слід брати на дату складання балансу. Облікова ставка НБУ використовується при розрахунках пені податківцями, а також часто й у комерційних договорах, тому це цілком прийнятний вибір і для цілей бухгалтерського обліку.

Увага: облікова ставка НБУ — це можливий «швидкий» варіант для ставки дисконту, але не ідеальний.

Облікову ставку НБУ, навіть 120% чи подвійну не рекомендуємо брати. Пояснюється це просто: а чи може підприємство залучити кредитні кошти під такий %? Очевидно, що ні — така можливість є тільки у банків по рефінансуванню від НБУ.

Найкращі варіанти ставок дисконтування:

- ринкова ставка відсотка, яка використовується в операціях з аналогічними активами;

- ставка відсотка на можливі позики, які може отримати конкретне підприємство — якщо неможливо обрати ринкову;

- ставки, які визначаються на основі безризикової ставки, скоригованої на ризики, пов’язані з такою заборгованістю. Це уже згадувані кредитні ризики, упущені економічні вигоди та інфляція. Також слід враховувати ризики війни.

Краще якось документально оформити обрання ставки дисконтування. Поради тоді такі:

- пояснити у бухгалтерській довідці обрання ставки й усі розрахунки;

- закріпити в обліковій політиці за яким принципом обирається ставка дисконтування;

- користуватися відкритими або широковідомими джерелами (НБУ, певні світові рейтингові агентства типу Thomson Reuters);

- обґрунтувати у довідці причини збільшення ставки дисконтування, якщо заборгованість ризикована, пояснити ризики, оцінити їх.

Згадані ставки постійно змінюються. Якщо вони змінилися суттєво, то в ідеальній ситуації бажано проводити уточнення оцінки теперішньої вартості заборгованості та відповідні коригування. У системі НП(С)БО це питання детально не врегульоване. Однак це випливає з того, що теперішня вартість визначається на кожну дату балансу, а не один раз при визнанні дебіторської чи кредиторської заборгованості.

Про суб’єктивність ставок дисконту свідчить і такий факт: якщо дебітор і кредитор по взаємній заборгованості кожний проведе процедуру дисконтування, то кінцева теперішня вартість такої заборгованості у кожного з них у балансі може вийти різною. В першу чергу, через різні ставки дисконту.

Увага: при визначенні ставки дисконту слід звертати увагу на існуючі фінансові операції підприємства, наприклад %, під який підприємство кредитується або розміщує кошти на депозит. Або ж використовувати середньостатистичні за даними звітності банків, яку обробляє НБУ.

Приклад 4 (варіанти обрання ставки дисконту). Можливі варіанти обрання ставки дисконту:

- підприємство видає безвідсоткову позику фізособі. Як ставку дисконту логічно обрати середній % по кредитам, якими користується підприємство в обслуговуючому банку. Альтернативний варіант використання коштів — на погашення кредиту. Якщо підприємство не користується кредитами, то можна взяти середньоринкову за даними статистичної звітності банків (18,6% станом на 23.06.2025);

- підприємство видає поворотну фінансову допомогу на 3 роки іншому підприємству. Кредитними ресурсами підприємство не користується, але час від часу розміщує вільні кошти на депозитний рахунок у банку. Логічно як ставку дисконту обрати існуючий % по таких депозитах. Якщо підприємство не розміщує кошти на депозит, то можна взяти середньоринкову за даними статистичної звітності банків (15,6% станом на 23.06.2025);

- підприємство видає поворотну фінансову допомогу підприємству, як знаходиться у скрутному фінансовому становищі, на 2 роки. Кредитними ресурсами не користується, на депозит також кошти не розміщує. Як ставку дисконту вирішено було обрати: безризикову ставку + 20% (надбавка за існуючий ризик неповернення). У ролі безризикової ставки обрано ставку НБУ. Як наслідок, ставка дисконту 42% (= 22% + 20%). Враховуючи, війну ризик неповернення можна взяти й більший, наприклад 50% (слід обґрунтувати, як обставини воєнного стану впливають конкретно на бізнес підприємства).

Дисконтування заборгованості в бухгалтерських проводках

Дисконтування довгострокової заборгованості в бухгалтерському обліку. Облік дисконтованої заборгованості слід здійснювати таким чином:

- спочатку відобразіть заборгованість за первісною вартістю;

- здійсніть розрахунок дисконтованої суми заборгованості (як це робити — див. вище);

- визначте різницю між первісною та дисконтованою сумою. Для кредиторської заборгованості така сума називається дисконт, для дебіторської — премія;

- на суму згаданої різниці нарахуйте дохід у ситуації кредиторської заборгованості, так як підприємство отримує вигоду від користування грошовими коштами. Якщо заборгованість дебіторська — навпаки, витрати. Підприємство у такому разі втрачає економічні вигоди від надання коштів у борг іншому;

- на кожну дату балансу здійснюйте амортизацію (списання) дисконту — на витрати, та премії — на доходи. В останньому періоді на дату балансу облікова вартість та сума остаточного погашення співпадуть. Амортизація нараховується теж на основі ставки дисконтування на залишок облікової вартості заборгованості. Сума амортизації має співпадати з загальною сумою дисконту/премії;

- на кожну дату річного балансу переводьте в обліку довгострокову заборгованість у тій частині, що погашається протягом 12 місяців, у поточну.

Якщо стоїть питання про дисконтування банківського кредиту чи іншої позики, то все детально викладено у матеріалі з порталу Дисконтування кредитів та позик.

Увага: дебіторська та кредиторська заборгованість — це фінансові інструменти, тому потрібно застосовувати норми НП(С)БО 13.

Типові проводки з обліку дисконтування (на прикладі позики, поворотної фінансової допомоги) | ||

Процедура | Дебіторська заборгованість | Кредиторська заборгованість |

початкове визнання заборгованості | надання позики: | отримання довгострокової позики: |

різниця між первісною вартістю заборгованості та теперішньою (поточною, дисконтованою) вартістю | визнання премії: | визнання дисконту: |

амортизація різниці | амортизація премії: | амортизація дисконту: |

переведення заборгованості з довгострокової у поточну | Дт 377 Кт 183 | Дт 55 Кт 611 |

| * якщо заборгованість виникла по операціям з засновником, то замість рахунку 733 використовуємо рахунок 425 «Інший додатковий капітал» (наслідок п. 5 НП(С)БО 15 «Дохід») | ||

Увага: дисконт/премія = первісна вартість — теперішня вартість.

Дисконтування у податковому обліку

Дисконтування однакове як для всіх платників податків, а саме:

- платників податку на прибуток (малодоходників і великодіходників). Податкових різниць щодо дисконтування, визнання й амортизації дисконту/премії немає;

- єдиноподатників. У них дохід від дисконтування на єдиний податок не впливає. Справа в тому, що такий дохід не відповідає визначенню доходу в грошовій формі (готівковій та/або безготівковій), тобто він не відповідає принципу «касового» методу, який використовується у єдиноподатників при визначенні доходу (пп. «2» п. 292.1 Податкового кодексу України, далі — ПК).

Саме через такі податкові обставини може виникнути бажання уникнути дисконтування.

Як уникнути дисконтування заборгованості

Визнання дисконту та премії, що відбувається після дисконтування може створювати небажані ефекти на фінансовий результат, а отже, й податок на прибуток. Наприклад, визнання дисконту за кредиторською заборгованістю збільшує фінансовий результат і, разом з ним, зростає податок. І така проблема є як у великодоходників, так і у малодохідників.

У кращому становищі знаходяться єдинники, адже дохід від дисконтування у податковому обліку на єдиний податок не впливає.

Увага: у єдинників дисконтування на податок не впливає, тому вони можуть не уникати його.

Щодо платників податку на прибуток, то уникнути дисконтування можна такими способами:

- укладати договори тільки на 1 рік. Потім позики можна повертати і брати заново, також договір можна продовжити (так звана пролонгація), що не надає йому статусу довгострокового. Однак сам термін пролонгації має не перевищувати тоді 1 рік, інакше договір стане довгостроковим;

- не встановлювати взагалі строк повернення позики, наприклад фізособі У такому разі вона має бути повернута на вимогу позикодавця впродовж 30 днів згідно із частиною 1 статті 1049 ЦК. Через це такий договір вважається поточним зобов’язанням. Однак така угода має певні ризики щодо можливості повернення позики боржником. Крім того, тоді з’являється інший податковий ризик — податківці можуть розцінити таку позику (поротну фінансову допомогу) як безповоротну фінансову допомогу (лист ДПС від 29.12.2019 № 1791/6/99-00-07-02-02-15/ІПК). Безпідставність таких висновків доведеться оскаржувати.

Однак такі підходи є більш можливі при поворотній фінансовій допомозі. Складніше з банківськими кредитами та векселями. Не завжди це стає можливим і у ЗЕД.

Увага: постійна пролонгація поточних договорів має податкові ризики.

Також постійна пролонгація короткострокових договорів викликає підозру й податківці при перевірці, які також цікавляться питанням дисконтування, можуть визнати такі угоди фіктивними, а борг — довгостроковим. Так як визнання доході і витрат впливає на фінрезультат до оподаткування, то може бути й донарахування податку на прибуток. Прикладом може бути судовий спір, що був предметом розгляду ВСУ, постанова від 04.12.2019 № 826/16321/18.

Увага: єдиний надійний варіант уникнути дисконтування — уникати існування довгострокової заборгованості.

Якщо ж уже ході перевірки податківців виникли проблеми через відсутність дисконтування або застосування «не такої» ставки дисконту, то є ще варіант оскарження. Так, можна послатися на рішення ВС від 28.04.2021 у справі № 640/13685/19. Суть рішення: так як НП(С)БО не встановлюють методики визначення справедливої та амортизованої вартості фінансових зобов’язань, то підприємство не зобов’язане визначати її самостійно. Це рішення підходить для тих підприємств, які ведуть облік за НП(С)БО. Однак воно не звільняє від дисконтування взагалі, так як його обов’язковість визначена НП(С)БО. Згадане рішення ВС та його аргументацію можуть бути використані лише як захист у справах проти ДПС, вказує на неможливість довести існування порушення.

Закріпимо тепер розрахунок дисконтування та відображення його в обліку на прикладі.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Дисконтування заборгованості в бухобліку: приклад

Приклад 5 (розрахунок дисконтування, проводки). Розрахунки проведемо використовуючи дані з прикладу 1. Різниця між первісною та теперішньою вартістю заборгованості за ним: 61696,45 грн (= 250000 — 188303,55). Для позикодавця це премія, а для позикоотримувача — дисконт. Розрахунок амортизації дисконту/премії наведений у таблиці нижче.

| РОЗРАХУНОК АМОРТИЗАЦІЇ ДИСКОНТУ/ПРЕМІЇ ПО ЗАБОРГОВАНОСТІ | |||||

Рік | Повернення позики | Облікова вартість на початок періоду | Ставка дисконтування (ефективна ставка відсотку) | Амортизація дисконту/премії (=гр. 3× гр. 4) | Облікова вартість заборгованості на кінець періоду |

1 | 2 | 3 | 4 | 5 | 6 |

1 | 50000 | 188303,55 | 0,14 | 26362,50 | 164666,05 |

2 | 100000 | 164666,05 | 0,14 | 23053,25 | 87719,30 |

3 | 100000 | 87719,30 | 0,14 | 12280,70 | 0,00 |

Всього | 250000 | × | × | 61696,45 | × |

| * це дисконтована сума 250000 грн боргу (з прикладу 1) | |||||

Бухгалтерські проведення будуть такі, як наведено у таблиці нижче.

ПРОВОДКИ З ОБЛІКУ ДИСКОНТУВАННЯ ЗАБОРГОВАНОСТІ | |||||

Господарська операція | Позикодавець | Позикоотримувач | Сума | ||

Дт | Кт | Дт | Кт | ||

надання/отримання позики | 183 | 311 | 311 | 55 | 250000,00 |

відображена різниця між первісною та теперішньою вартістю заборгованості (премія/дисконт) | 952 | 183 | 55 | 733 | 61696,45 |

списання витрат/доходів на результат фінансових операцій | 792 | 952 | 733 | 792 | 61696,45 |

кінець 1 року | |||||

нарахування амортизації різниці (премії/дисконту) | 183 | 733 | 952 | 55 | 26362,50 |

переведення заборгованості з довгострокової у поточну | 377 | 183 | 55 | 611 | 50000,00 |

погашення заборгованості | 311 | 377 | 611 | 311 | 50000,00 |

списання витрат/доходів на результат фінансових операцій | 733 | 792 | 792 | 952 | 26362,50 |

кінець 2 року | |||||

нарахування амортизації різниці (премії/дисконту) | 183 | 733 | 952 | 55 | 23053,25 |

переведення заборгованості з довгострокової у поточну | 377 | 183 | 55 | 611 | 100000,00 |

погашення заборгованості | 311 | 377 | 611 | 311 | 100000,00 |

списання витрат/доходів на результат фінансових операцій | 733 | 792 | 792 | 952 | 23053,25 |

кінець 3 року | |||||

нарахування амортизації різниці (премії/дисконту) | 183 | 733 | 952 | 55 | 12280,70 |

переведення заборгованості з довгострокової у поточну | 377 | 183 | 55 | 611 | 100000,00 |

погашення заборгованості | 311 | 377 | 611 | 311 | 100000,00 |

списання витрат/доходів на результат фінансових операцій | 733 | 792 | 792 | 952 | 12280,70 |