Налоговые проверки: как подготовиться

Изменения в налоговых проверках

Напомним, что Законом «О внесении изменений в Налоговый кодекс Украины и другие законы Украины об особенностях налогообложения в период действия военного положения» от 30.06.2023 № 3219-IX с 1 августа 2023 года разрешены следующие налоговые проверки:

- плановые документальные проверки – только для определенных категорий налогоплательщиков. Это субъекты хозяйственной деятельности, которые занимаются производством и реализацией подакцизных товаров, организацией и проведением азартных игр (игорный бизнес), осуществляют финансовые и платежные услуги. Существует план-график документальных плановых налоговых проверок;

- камеральные, фактические проверки – они разрешены и до 01 августа 2023 года.

Який період може охопити податкова перевірка

Также стали возможны внеплановые документальные проверки – были добавлены новые категории налогоплательщиков, которые можно проверять во время действия военного положения. Это ситуации, когда:

- произошло нарушение налогового законодательства в сфере производства и/или реализации подакцизной продукции, организации и проведения азартных игр (игровой бизнес), предоставления финансовых платежных услуг (пп. 78.1.1 НК);

- подача покупателем жалобы на нерегистрацию налоговой накладной/акцизной накладной или ошибки в их обязательных реквизитах (пп. 78.1.9 НК);

- нарушение правил налогообложения доходов нерезидентов с источником происхождения из Украины и/или налогообложение нерезидентов.

Пунктом 69 подраздела 10 раздела ХХ «Переходные положения» ПК определен перечень субъектов хозяйственной деятельности, которые могут быть внесены в план-график документальных проверок с 01 декабря 2023 по 31 декабря 2024 года. Плановые проверки разрешены у:

- налогоплательщиков, которые осуществляют деятельность в сфере производства и реализации подакцизной продукции, занимаются организацией и проведением азартных игр в Украине (игровой бизнес), или предоставляют финансовые, платежные услуги;

- нерезидентов, осуществляющих в Украине деятельность через обособленные подразделения и постоянные представительства высокой степени риска.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

В план также включат субъектов хозяйственной деятельности, которые по итогам 2021 года отвечают хотя бы одному из следующих критериев:

- уровень уплаты налога на прибыль на 50% ниже уровня уплаты налога в соответствующей отрасли;

- уровень уплаты НДС на 50% меньше уровня уплаты налога в соответствующей отрасли. Этот критерий не распространяется на налогоплательщиков, у которых операции по вывозу товаров за пределы таможенной территории Украины превышают 25% общих объемов поставок и одновременно уровень уплаты налога на прибыль составляет не менее 50% уровня уплаты налога в отрасли;

- дебиторская задолженность превышает кредиторскую задолженность более чем в 2 раза;

- общая сумма расходов ≥ 75% от суммы общего годового дохода, при условии что сумма общего годового дохода, полученного от осуществления предпринимательской деятельности ≥10 млн грн;

- начисление и выплата юридическими лицами заработной платы на уровне ниже средней отраслевой зарплаты в соответствующем регионе.

С 01 декабря 2023 отменен мораторий на проведение документальных проверок правильности начисления, исчисления и уплаты ЕСВ.

Внимание! Документальные и фактические проверки будут проводятся только при наличии безопасных условий для их проведения.

Остаются запрещенными такие налоговые проверки:

- документальные проверки плательщиков единого налога I и II групп – до 1 декабря 2024 года;

- документальные проверки субъектов хозяйствования, где налоговым адресом являются временно оккупированные территории и территории активных/возможных боевых действий;

- фактические проверки по местонахождению объектов налогообложения или объектов, связанных с налогообложением, расположенных на временно оккупированных территориях Украины и территориях активных/возможных боевых действий.

Внимание! На проверки, связанные с прекращением предпринимательской деятельности физического лица – предпринимателя, реорганизацией или прекращением юридического лица и проверки по обращению налогоплательщика действие моратория не распространяется.

На что обратить внимание при подготовке к налоговой проверке

Во время подготовки к проверке рекомендуем обратить внимание на следующее:

- есть ли среди контрагентов высокорисковые? По ним надо проверить все первичные документы. ДПС ищет зацепки о невозможности осуществления хозяйственных операций с такими контрагентами, чтобы признать их недействительными или «бестоварными»;

- не проводили ли оплату за предоставленные услуги ФЛП, местонахождением (местом проживания) которых является временно оккупированная территория? Проверьте уплаченный НДФЛ и военный сбор с такого дохода.

- в порядке ли оформления документов по ожидаемому направлению проверки? Он указан в копии приказа на проведение обратить внимание на документирование причин операций. Например, акты предоставляемых услуг должны точно передавать их суть и не быть расплывчатыми. «Предоставлено услуги консультирования» – не подходит. Надо более детально. Также описание номенклатуры в накладных и налоговых накладных должно быть идентично;

- есть ли документы о происхождении всех товаров, которые находятся в реализации и могут подтвердить право собственности на товары? Достаточно важный вопрос, в частности у ФЛП, работающих без РРО. Это может свидетельствовать о наличии скрытой необлагаемой хозяйственной деятельности;

- есть ли все документы по предмету проверки в пределах 1095 дней? В объем проверки ГНС имеет право включить все документы, но срок давности по ним – 1095 дней со дня представления налоговой отчетности, для составления которой используются указанные документы. Обратите внимание, что течение данного срока приостановлено на время COVID-карантина (с 12 марта 2020 года) и военного положения (см. разъяснение ГУ ГНС в Черкасской области).

Як не наразитися на податкову перевірку

Проверяем документы у самих налоговиков

При проведении документальных выездных (плановых и внеплановых), фактических проверок налоговик должен предъявить:

- направления на проведение такой проверки, в котором в частности должны быть цель и вид проверки, реквизиты приказа, основания, дата начала и продолжительность проверки, должность и фамилии должностных лиц, проводящих проверку, подпись руководителя или заместителя;

- копию приказа о проведении проверки;

- удостоверение, позволяющее идентифицировать личность налоговика.

В случае проведения документальной выездной плановой и внеплановой проверки должно быть направлено уведомление, подписанное руководителем или его заместителем.

Если найдены определенные ошибки в вышеперечисленных документа или если определенного документа не хватает – можно отказать налоговикам в доступе к объекту, составив акт в произвольной форме.

Еще одна рекомендация-сделать копии всех документов, включая удостоверения.

Что и как проверяют налоговики

Сами налоговики во время проверки руководствуются внутренними рекомендациями. Среди таких Методрекомендации относительно порядка взаимодействия между подразделениями ГНС во время организации проведения и реализации материалов проверок налогоплательщиков, приказ ГНС от 04.09.2020 № 470. Там есть правила, что применяются для оформления документальных и фактических проверок. Например, о направлении на проверку (пп. 1.3.1 этих Методрекомендаций).

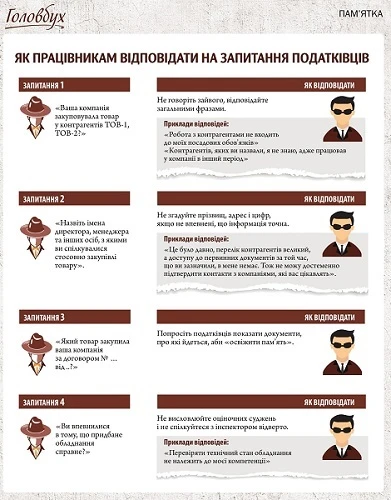

Правила поведения при налоговой проверке 2024

Общие советы:

- не давайте налоговикам документы, которые они не просили. Вы ничего этим не нарушаете. Все документы лучше предоставлять по мере того, как их пригласили;

- отказывайте от предоставления документов, которые не связаны с предметом проверки. Налоговики могут при этом даже составить акт отказа в произвольной форме. Такое требование со стороны проверяющих – их административная ответственность по ст. 16621 КУАП;

- не оставляйте налоговиков одних с оригиналами первичных документов. Они не имеют права изымать оригиналы. Они могут получать только заверенные копии документов, относящихся к предмету проверки. Копии заверяются подписью налогоплательщика или его должностного лица, а также скрепляются печатью, если такая есть (индивидуальная налоговая консультация ГНС от 16.01.2021 г. № 169/ИНК/99-00-07-05-01-06);

- отказывайте в запросе на проведение инвентаризации, если нет постановления от ГНС. Однако, если постановление есть, то отказ от инвентаризации имеет следствием арест имущества.