Отпуск и налоговые канкулы ФЛП

Что дает отпуск для ФЛП групп 1 и 2

Воспользовавшись своим право на отпуск (п. 295.5 Налогового кодекса Украины, НК), предприниматель получит возможность за один месяц не платить единый налог, по которому экономия в 2025 году составляет для:

- единщика группы 1 — 302,80 грн (= 3028 грн × 0,1; 3028 грн — прожиточный минимум 2025);

- единщика группы 2 — 1600,00 грн (= 8000 грн × 0,2; 8000 грн — минимальная зарплата 2025).

ФОП: реєстрація, облік, сплата податків і трудові відносини

Нужно ли платить ЕСВ во время отпуска ФЛП?

Да, надо. Необходимость платить ЕСВ остается. В 2025 году — это минимум 1760,00 грн/месяц (= 8000 грн × 0,22).

Внимание: на 2025 год освобождение от уплаты ЕСВ для ФЛП приостановлено Законом о Госбюджете 2025, а потому ЕСВ уплачивается. Напоминаем, что до этого все предприниматели (упрощенцы и общники) имели право не начислять, не исчислять и не платить ЕСВ за себя с 01.03.2022. Такое освобождение должно было действовать на протяжении всего времени до прекращения/отмены военного положения в Украине, а также в течение 12 месяцев после прекращения/отмены военного положения (п. 919 Заключительные и переходные положений Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464).

Может ли быть отпуск у ФЛП группы 3 и 4?

Нет, не может. Да и не нужен. Такие ФЛП отпуска иметь не могут, поскольку:

- во-первых, пункт 295.5 НК имеет четкое указание — только группы 1 и 2;

- во-вторых, единщики группы 3 и общники никаких преимуществ от отпуска и так не получат. Если они полностью остановят бизнес, то у них за месяц будут нулевые доходы. Следовательно, и нулевые налоги, которые уплачиваются с дохода, а не фиксированные, как в группах 1 и 2. ЕСВ при этом также на минимальном уровни платить надо — что с отпуском, что без нее.

Отпуск — это условная название налоговых каникул

В п. 295.5 НК действительно употребляется термин «отпуск». Налоговики также используют этот термин, например, в разъяснении ГНС 107.01.03 ОИР. Однако понятие «отпуск» для ФЛП все же условно. Дело в том, что ФЛП — это не наемный работник, а потому и никакой отпуска у него, в принципе, быть не может. «Отпуск» срок трудового законодательства. То освобождение от единого налога по пункту 295.5 НК правильнее было бы назвать «каникулами» или «налоговой отпуском».

Отпуск ФЛП 2025: условия предоставление

Для того чтобы воспользоваться отпуском, у предпринимателя имеют придерживаться одновременно три условия:

- он подал заявление о предоставлении отпуска в свой орган ГНС по месту учета;

- заявление подано ДО наступления отпуска, а не во время нее (письмо ГФС от 28.08.2019 № 4017/6/99-99-13-02-03-15/ІПК). Это нужно, чтобы не нарушать сроки авансовых платежей по единому налогу. Заявление можно подать и последний день месяца перед отпуском;

- ФЛП не использует труд наемных работников на протяжении месяца отпуска.

Наемные работники и налоговые каникулы ФЛП

Понятно, что для группы 1 условие относительно наемных работников лишнее, ведь ФЛП на этой группе и так их быть не может. А вот насчет предпринимателей группы 2, то для нее соблюдения подходят такие ситуации:

- в ФЛП вообще нет лиц нанятых по трудовому договору;

- у ФЛП были такие лица, но уже все уволены. Например, ФЛП идет в отпуск в феврале, а в январе всех уволил;

- в ФЛП остались только декретницы (в отпуске по беременности и родам, в отпуске по уходу за ребенком до 3-х лет) или мобилизованные лица. Они не считаются в общей численности работников, поэтому могут быть у предпринимателя (пп. 291.4.1 НК).

Считаются ли работники в отпуске за свой счет

Да, считаются. И права на отпуск ФЛП группы 2 тогда нет. Такая ситуация полностью возможна во время военного положения, карантина и т.д. — работники есть, но все на протяжении месяца находятся в отпуске за собственный счет. Требование из пункта 295.5 НК, ФЛП «не использует труд наемных лиц» значит:

- или вообще нет таких лиц в трудовых отношениях (см. требования для групп 1 и 2 в п. 294.4 НК);

- или они не считаются. Однако среди имеющихся исключений (пп. 291.4.1 НК) отпуск без сохранения не значится.

Значит, работники в отпуске за свой счет продолжают считаться для ФЛП, как для отпуска по пункту 295.5 НК, так и в соблюдении лимитов по группе 2.

Внимание: отправить всех в отпуск без сохранения зарплаты и самому уйти в отпуск ФЛП не может.

Платите гроші ФОПу? Наприклад, замовили послуги у ФОПа, все оплатили, а потім виявилося, що потрібно було сплатити ще й ПДФО та військовий збір. Розповімо, що треба знати, щоб уникнути таких ситуацій і зробити все правильно

Налоговые каникулы ФЛП: особенности

Теперь относительно особенностей предоставление отпуска ФЛП, которые след учесть, перед тем как что-то планировать и писать заявление:

- отпуск предоставляется только на целый месяц. Это значит, что меньшей продолжительности она быть не может (разъяснение ГНС). Или месяц, или ничего;

- отпуск нельзя делить на части. Нельзя взять отпуск по схеме 15+15 или 10+20;

- отпуск дается только один раз в год и не накапливается. Год прошел, отпуск не использован, — значит, он «сгорел»;

- отзывать заявление после начала отпуска нельзя;

- отпуск берется с 1-го по последнее число месяца.

Что касается последнего — периода отпуска — поясним подробнее.

Возможен ли переходной отпуск у ФЛП

Нет, невозможен. Освобождение все равно будет только один полный календарный месяц. Переходной отпуск вообще — это отпуск, у которого начало в одном месяце, а окончание — в другом. Однако в пункте 295.5 НК речь идет о календарном месяце. Налоговики, например в разъяснении ГНС 107.01.03 ОИР об отпуске во время болезни, тоже говорят об избрании как налоговой отпуска именно календарного месяца, в котором болезнь началась, т.е. был открытый больничный.

Также есть письмо ГУ Миндоходов в г. Киеве от 23.04.2014 № 832/0/26-15-17-03-14, по которому для переходных отпусков содержится правило определения «нулевого» месяца (месяца неуплаты единого налога):

- если отпуск начинается до 20-го числа — выбирается месяц начала отпуска;

- если отпуск начинается с 20-го числа — месяц конца отпуска.

Выходит, что уйти в отпуск, например в конце января и выйти из нее в феврале ФЛП может, но при этом месяц освобождения от единого налога будет все равно только один, например февраль или январь. И ФЛП должен выбрать, какой именно и указать его в заявлении в ГНС. Однако здесь все равно есть одна проблема — формально весь такой «нулевой» месяц, что был указан в заявлении, ФЛП не должен иметь дохода. Если ФЛП полмесяца отдыхает, а затем получает доход, то он теряет право на эти «каникулы». Выходит, что и смысла упоминать в заявлении о каких-то другие сроки отпуска, кроме полного календарного месяца, с 1-го по последнее число, нет. Отдыхать нужно месяц или по крайней мере избегать получение дохода в течение всего месяца.

Итак, лучше все же брать отпуска на целый календарный месяц, например, на весь июнь 2025 года. Такой подход не будет вызывать никаких вопросов в ГНС ни до, ни после отпуска.

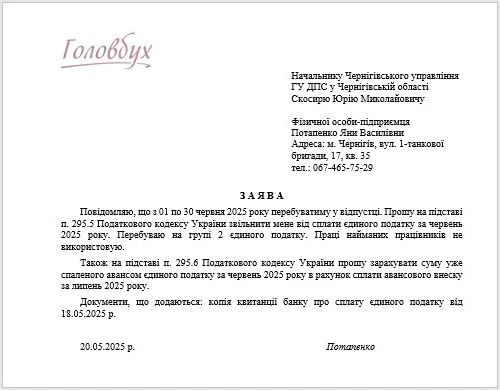

Заявление на отпуск ФЛП: образец 2025

Заявление состоит в произвольной форме. В заявлении след указать:

- календарный месяц, за который ФЛП желает получить отпуск, то есть не платить единый налог;

- основание предоставление — пункт 295.5 НК;

- просьба освободить от уплаты единого налога за указанный месяц.

Если за отпускной месяц единый налог уже был уплаченный авансом, то можно рекомендовать сразу в этом же заявлении на отпуск и написать прошение о зачислении его суммы в счет уплаты единого налога месяца следующего за месяцем отпуска (п. 295.6 НК).

Заявление на отпуск ФЛП могут подать:

- самостоятельно в бумажной форме в органе ГНС по месту регистрации;

- в электронном форме через Электронный кабинет (раздел «Переписка с ГНС»). Конечно, для этого нужно иметь электронную подпись. Также следует дождаться получение электронной квитанции — подтверждение того, что заявление была принята.

Последний вариант, пожалуй, идеален. Также он еще и удобен тем, что можно проверить налоговиков, чтобы они не насчитали единый налог за месяц отпуска.

Образец такого заявления:

Можно ли отозвать заявление на отпуск ФЛП?

Нет, отзывать нельзя. Исключение — болезнь предпринимателя более 30 дней в период отпуска (разъяснение ГНС 107.01.03 ОИР). Однако заявление об отзыве нужно подать ДО отпуска. Ситуация не совсем понятна как предприниматель может знать, сколько он будет болеть? Однако, если к выходу в отпуск уже открыт больничный и ожидается, что болезнь надолго, то можно:

- написать заявление об отзыве и приложить к нему копию больничного;

- если больничный будет больше 30 дней, — написать другую заявление на освобождение от единого налога на период болезни. Такая возможность тоже есть в пункте 295.5 НК.

Если же болезнь произошла уже во время отпуска, то отозвать заявление налоговики скорее всего не дадут. Однако, лучше всего в этой весь ситуации обратиться за консультацией в местный орган ГНС. Ситуация не урегулирована и прямого запрета отзывать заявление нет, поэтому все будет зависеть от решения «на местах».

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Что запрещено ФЛП во время отпуска

Во время своих налоговых каникул предпринимателю нельзя:

- получать любой доход. Нельзя получать любые деньги на банковский счет или наличными, или в другой форме. Даже если это оплата товара, который было отгружено еще до отпуска. Даже если это предоплата за товар, который будет отгружен уже после отпуска. Это же самое касается и работ/услуг. Однако, доходом не считается получение пассивных доходов в виде дивидендов, процентов по банковским депозитам, от продажи движимого и недвижимого имущества мать можно;

- заключать договоры, подписывать акты приема-передачи услуг, выполненных работ и т.д. То есть осуществлять любую деятельность, которая прямо или косвенным образом свидетельствует о предпринимательской деятельность во время отпуска. Если что-то подобное все же заключаете, то обращайте внимание на дату — она должна быть вне месяца отпуска.

По поводу таких запретов есть разъяснение налоговиков:

- письмо ГФС от 31.07.2019 № 3578/6/99-99-13-02-03-15/ІПК;

- письмо ГФС от 28.08.2019 № 4017/6/99-99-13-02-03-15/ІПК.

Выходит, что Книга учета доходов в ФЛП в период отпуска должно быть за соответствующий месяц пустой. Также можно поставить прочерки и написать «Отпуск».

Внимание: перед отпуском предупредите всех возможных плательщиков, чтобы они не перечислили средства на ваш предпринимательский счет в банке — месяц должен быть полностью «нулевым».

Учитывая все эти нюансы, желательно заранее предупредить всех своих партнеров, чтобы они не перечислили никаких средств на счет на протяжении месяца. Если же произойдет случайный платеж, то придется через месяц отпуска оплатить единый налог и показать этот доход в Книге учета. Иначе — будет штраф 25% от суммы неуплаченного единого налога. Не поможет даже возвращение средств назад — была операция, а значит, и была предпринимательская деятельность.