Заполнение единой отчетности: алгоритм от эксперта

Отчетность по ЕСВ в 2021 году: юрлица и ФЛП

Отчетность по ЕСВ в 2021 году существенно изменилась:

- ЕСВ по наемным работникам и лицам, которые оказывали услуги по ГПД, из отчета за І квартал 2021 года перешел в объединенный Налогового расчета сумм дохода, где он сейчас находится вместе с НДФЛ/ВС (он же – объединенный отчет, налоговый расчет). Отчет и порядок его заполнения утвержден приказом Минфина от 13.01.2015 г. № 4, в редакции приказа Минфина от 15.12.2020 г. № 773 (далее – Порядок № 4);

- ЕСВ “за себя”, который платят ФЛП и независимые, перешел как отдельное приложение их налоговых деклараций. Для судей общих судов – это декларация об имущественном состоянии и доходах, а для единоналожников – это их налоговые декларации. Однако во всех ФЛП отчетным периодом по ЕСВ остается год (абз. 5 ч. 8 ст. 9 Закона “О сборе и учете единого взноса...” от 08.07.2010 г. № 2464, далее – Закон о ЕСВ), даже если сама декларация подается за квартал. Вебінари для бухгалтерів 2026

В целом отчетность по ЕСВ 2021 субъектами хозяйствования наглядно представлена в таблице ниже.

ЕСВ в отчетности 2021 | |||

"Зарплатный" ЕСВ по наемным работникам и лицам, которые оформлены по ГПД | ЕСВ за себя для ФЛП | ||

общники, а также независимые* | единоналожники 1-3 группы | единоналожники 4 группы | |

Отчет, содержащий информацию по ЕСВ | |||

Налоговый расчет сумм дохода, начисленного (уплаченного) в пользу плательщиков налогов – физических лиц, и сумм удержанного с них налога, а также сумм начисленного единого взноса | Налоговая декларация плательщика единого налога четвертой группы | ||

Место ЕСВ в соответствующем отчете | |||

раздел І, приложение Д1 | Приложение ЕСВ 1** | Приложение 1 о суммах начисленного дохода и ЕСВ, а также ряд. 20.1 основной части декларации | Приложение 2 |

Отчетный период по ЕСВ | |||

квартал | год | год, в т. ч. и группа 3*** | год |

Первый отчетный период, в котором следует показать ЕСВ | |||

I квартал 2021 (крайняя дата – 11.05.2020) | 2021 год (крайняя дата –) |

| 2021 год (крайняя дата -20.02.2022, пп. 291.4.3 НКУ) |

Кто не должен отчитываться по ЕСВ | |||

Если труд наемных лиц не использовалась вообще, как по трудовым договорам, так и ГПД, не было других начислений или выплат доходов физлицам. Например, не подают единоналожник 1 группы, так как не могут иметь наемных работников. | ФЛП независимо от системы налогообложения, если они есть:

| ||

* независимые – это лица, осуществляющие независимую профессиональную деятельность; ** также еще есть приложения для других уплат ЕСВ: добровольного (приложение ЕСВ 2) и за корректировку ЕСВ по результатам проверки (приложение ЕСВ 3); *** единщики 3 группы имеют отчетный налоговый период по единому налогу – квартал, но по ЕСВ они подают Приложение 1 только в составе декларации за IV квартал (разъяснение ГУ ГНС в Черкасской области). Первый раз это будет IV квартал 2021 года. | |||

Общие вопросы составления объединенного Налогового расчета, а именно его строение, назначение приложений, вопрос подачи пустых приложений, сроки подачи и ответственность освещены в материале Объединенный отчет по ЕСВ и НДФЛ/ВС. Вопросы же ЕСВ "за себя" рассматриваются в соответствующих материалах по этим декларациям. Здесь же сосредоточимся исключительно на отражении информации о ЕСВ в налоговом расчете и заполнении вводной части этого объединенного отчета по ЕСВ и НДФЛ/ВС.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Место ЕСВ в налоговом расчете 2021

ЕСВ в объединенном отчете коммерческих предприятий, ФЛП и неприбыльщиков (кроме бюджетников) – это всегда:

- раздел 1 основной части со сводной информацией о ЕСВ с помесячных Приложений Д1, в результате заполнения которого получаем имеем общую сумму начисленного ЕСВ за отчетный квартал;

- Приложение Д1 с персонифицированными данными по начислению ЕСВ по каждому Лицу. Как правило, их 3 по каждому месяцу отчетного квартала.

Кроме этих частей объединенного налогового расчета в конце рассмотрим заполнение заглавной части объединенного расчета и образец налогового расчета в файле Excel с Приложениями Д1 и 4ДФ.

Инструкция заполнения объединенного отчета по ЕСВ и НДФЛ/ВС

Общие правила заполнения этого Отчета изложены в разделе II Порядка № 4 и они типичны для деклараций:

- язык – украинский;

- прочерки в пустых строках ставим только в бумажной форме. В электронной форме оставляем как есть;

- на одну ячейку – один символ (буква, точка, запятая), поэтому точки и запятые надо ставить в отдельных ячейках;

- закруглений нет, поэтому заполняем в гривнах с копейками;

- буквы и другие знаки при ручном заполнении не должны находить на соседние поля;

- бумажный Отчет можно заполнить как ручкой, так и распечатать, и подписать. Если от руки, то заполнять следует печатными буквами чернилами темного цвета. Исправления в отчете запрещены.

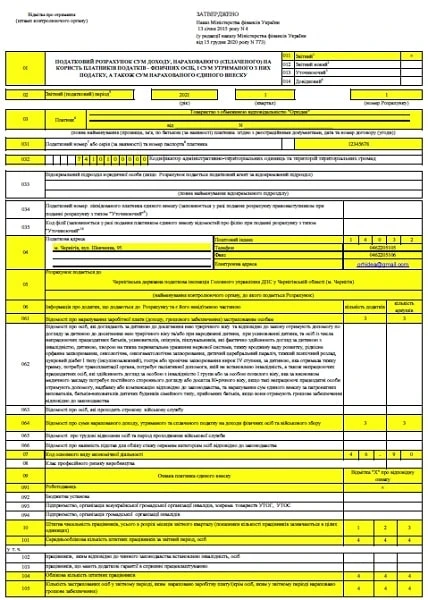

Заполнение вводной части объединенного налогового расчета

В целом реквизиты понятны, но некоторые нюансы заполнения, касающиеся количества работников, не такие уж и очевидные. Разобраться поможет таблица по заполнению, которая приведена ниже.

ЗАПОЛНЕНИЕ ВВОДНОЙ ЧАСТИ объединенного отчета по ЕСВ и НДФЛ/ВС 2021 | |

Строка | Как заполнить* |

01 | указываем пометкой "х" тип отчета:

|

02 | Указываем нужный отчетный период, то есть год и номер квартала (арабской цифрой от 1 до 4). Порядковый номер ставим

Нумерацию отчетов ведем не с начала года, а в привязке к отчетному кварталу и в хронологическом порядке. Так, отчеты типа "отчетный “за I и II кварталы будут иметь одинаковый порядковый номер ”1". Если же затем подать “отчетный новый” или “уточняющий”, то такой следующий отчет получит “2” и т.д. Однако засчитываются лишь те отчеты, которые были приняты ГНС (полученная квитанция). Например, если вторично подается отчет “отчетный”, так как первый раз он был не принят (квитанция отказа), то номер все равно – “1”. |

03 | Указываем полное название предприятия или же ФИО – для ФЛП, указываем налоговый номер из ЕГР. Для ФЛП внимание: номера паспорта – это лишь для лиц, которые по религиозным убеждениям отказались от налогового номера и имеют соответствующую отметку в паспорте. |

031 | |

032 | Указываем код территории, где находится предприятие, проживает ФЛП (по Государственному классификатору объектов административно-территориального устройства – КОАТУУ). |

033 | Указываем данные о филиалах, обособленных подразделениях, если таковые имеются и за которые предприятие подает отчет. То есть ситуация, когда обособленные подразделения не уполномочены удерживать и уплачивать НДФЛ/ВС и ЕСВ самостоятельно. |

04 | Стандартные данные о налоговом адресе, контактные данные и наименование органа ГНС, куда подается отчет. |

05 | |

06 Информация о приложениях | |

061 | Вносим цифрой количество приложений Д1. Обычно их 3-по каждому месяцу квартала. |

064 | Вносим цифрой количество Приложений 4ДФ. Обычно их 3-по каждому месяцу квартала. |

065 | Вносим количество приложений Д5. Его либо нет, либо – 1, так как подается он в целом за квартал в отличие от других приложений. |

066 | Вносим количество приложений Д6. Если работники со спецстажем есть, то приложений, как правило, 3 – по каждому месяцу квартала. Однако если такие работники в каких месяцах отсутствовали, – может быть и 2 или 1. Или же вообще отсутствует, если нет таких людей. |

07-09 Данные о типе отчетника и его деятельности | |

07 | Вносим основной КЭКР. В обновленной электронной форме отчета данная строка больше не является обязательной к заполнению. |

08 | Пропускаем. Эта строка лишь для уточнения данных периодов до 01.01.2016 г. |

091-094 | Отмечаем в данной группе тип отчетника. В большинстве случаев – это “работодатель” (ряд. 091) |

10 Данные о работниках отчетника* | |

101 | Указываем среднеучетное количество штатных работников (СКШР) по каждому месяцу отчетного периода. Правила расчета – п. 3.2 Инструкции № 286. Считается как средневзвешенная по дням месяца, включая выходные, праздничные/нерабочие дни. Например, (18×18+20×13)/31 ≈ 19, где 18 и 20 – количество работников за первые 18 дней и следующие 13 дней месяца соответственно, 31 – количество дней месяца, например, марта. При этом не учитываем таких работников:

|

102 | Считаем по правилам СКБП работников, у которых есть инвалидность**. |

103 | Считаем тоже по правилам СКШР лиц, имеющих дополнительные гарантии в трудоустройстве, в частности: одинокие родители; лица, которые ищут работу впервые в течение 6 месяцев по окончанию школы, профтехучилища, заведения высшего образования или после окончания срочной военной службы, а также лица, которым до выхода на пенсию осталось менее 10 лет. Полный перечень есть в ст. 14 Закона “О занятости населения” от 05.07.2012 г. № 5067. |

104 | Указываем учетное количество штатных работников (ОКШП). Правила расчета – в п. 2.3 Инструкции № 286. От СКШР данный показатель отличается тем, что это не средняя, а есть цифрой на первый или последний день месяца (тот, который использовали при составлении статотчетности). Также в ОКБП включаются все работники, с которыми заключен трудовой договор, в т. ч. и те, которые были исключены при расчете СКБП, например, декретницы. Однако внешние совместители здесь тоже не считаются, а внутренние – засчитываются как одно лицо. |

105 | Отмечаем количество застрахованных лиц, которым начисляли зарплату. Это то количество работников, которое содержит приложение Д1 (именно количество лиц, а не заполненных строк). Лиц по ГПД учитываем тоже. Не считаем только тех работников, которым доход за месяц вообще не начислялся, например, тех, которые целый месяц были в отпуске за собственный счет или на больничном. |

106 | Пропускаем, коммерческого сектора он не касается. |

107 | Пропускаем. |

108 | Количество женщин считаем по отметке “Ж” в гр. 6 Приложения Д1. |

109 | Количество мужчин считаем по отметке " Ч " в гр. 6 Приложения Д1. |

110 | Указываем количество вновь созданных рабочих мест (в месяце создания). Такое количество считаем не по факту трудоустройства, а по приказу Об утверждении в учреждении/организации штатного расписания или внесении изменений в него. Заполняется в случае:

Разъяснения есть в письме ПФУ от 21.08.2014 г. № 21841/05-10. |

* считая количество работников (СКШР и ОКШП) используем Инструкцию по статистике количества работников, утвержденная приказом Госкомстата от 28.09.2005 г. № 286 (она же – Инструкция № 286). Это же количество должно быть также и в статистической отчетности, в частности в месячной /квартальной форме 1ПВ; ** данные цифры должны затем отвечать тем, которые используются при подаче Отчета о занятости и трудоустройстве лиц с инвалидностью по форме 10-ПОІ (летняя). | |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Заполнение раздела 1 Объединенного налогового расчета

Раздел 1 объединенного отчета содержит сводные суммы ЕСВ с Приложений Д1 этого отчета, которые приводятся по каждому из трех месяцев, а также выводится общая сумма ЕСВ, начисленного за отчетный квартал. Таким образом, перед заполнением раздела 1 следует иметь уже заполненное приложение Д1.

ЗАПОЛНЕНИЕ СВОДНОЙ ИНФОРМАЦИИ О ЕСВ (РАЗДЕЛ I) объединенного отчета по ЕСВ и НДФЛ/ВС 2021 (внимание! основа заполнения раздела-приложение Д1) | |

Стр. | Как заполнить |

1* | Все данные берем из гр. 16 Приложения Д1, считаем, как зарплату, так и выплаты по ГПД, больничные, декретные (пособие по беременности и родам). Здесь не должно быть выплат, которые не облагаются ЕСВ. Все суммы приводятся без ограничения максимальной базой ЕСВ. Выплаты, которые вообще не облагаются ЕСВ, в данных строках не отражаются (выходное пособие, разовая материальная помощь, суточные и т.д.). Их нет быть и в приложении Д1. |

1.1-1.5 | |

2* | Все данные для стр. 2.1-2.4 берем из гр. 17 приложения Д1, то есть с учетом ограничения в максимальной базе ЕСВ (15 минимальных зарплат, январь – ноябрь 2021 года – 90000 грн, декабрь 2021 года – 97500 грн). |

2.1-2.4 | |

2.5 | Все данные для стр. 2.5 берем из гр. 18 Приложения Д1. Это так называемая ЕСВ-разница, когда доход работника за месяц меньше минимальной базы ЕСВ (минимальную зарплату). |

3* | Указываем суммы ЕСВ по разным категориям страхователей. В основе заполнения – выборка по гр. 20 Приложения Д1. Если есть лица с инвалидностью, то обратите внимание на строки 3.2.1, 3.3.1 и 3.4.1, данные по которым в общую сумму ЕСВ не включаются. Это условные суммы и показывают, что было бы, если бы таким лицам начислили ЕСВ по полной ставке 22%, а не по уменьшенным. Информация является сугубо справочной. |

3.1-3.6 | |

4* | Заполняем лишь при исправлении ошибок, вследствие которых ЕСВ был занижен. Например, была занижена сумма дохода или не применена дополнительная база ЕСВ. |

4.1-4.3 | |

5* | Заполняем лишь при исправлении ошибок. Это 0,1% от суммы, указанной в соответствующем ряд. 4. Пеня считается с 1-го кал. дня возникновения по день фактической уплаты**. |

5.1 | |

6* | Заполняем лишь при исправлении ошибок, вследствие которых ЕСВ был завышен. Например, ЕСВ были начислены на выплаты, которые не являются базой его обложения (разовую матпомощь, выходное пособие и т. п) или была применена минимальная база ЕСВ там, где не следует. Эта сумма уменьшает ЕСВ к уплате за отчетный период в стр. 7. |

6.1-6.3 | |

7 | Считаем общую сумму ЕСВ к уплате в разрезе каждого месяца. |

8 | Общая сумма уплаты ЕСВ за квартал (сумма трех месяцев по стр. 7). |

* приводим общую сумму по подчиненным строкам; ** с 1 марта 2020 г. по последний день месяца действия карантина через COVID-19 пеня не начисляется (п. 9 экз. 11.1 Заключительных и переходных положений Закона о ЕСВ). | |

Пример заполнения объединенного отчета по ЕСВ и НДФЛ/ВС

Напоследок приводим образец заполнения налогового расчета данных примера. Образец в Excel-формате содержит заполнение вводной части, сводного расчета ЕСВ в разделе 1, Приложение Д1 (3 месяца) и Приложение 4ДФ (3 месяца).

В Приложении Д1 больничные отображаются с кодом категории застрахованного лица (гр. 08) – “29”, отпускные имеют КТН (гр. 09) – “10”, а ЕСВ-разница имеет КТН – “13”. В Приложении 4ДФ больничные и отпускные отражаются вместе с зарплатой под признаком дохода “101”.

Данные примера (начисление зарплатных платежей за I квартал 2021 года). Предприятие имеет четырех работников и такие данные по начислению зарплаты, отпускных, больничных за I квартал 2021 года:

Работник | Должность | Январь | Февраль | Март | Всего за квартал | |

зарплата | зарплата | больничные | ||||

Полищук Максим Владимирович | директор | 25000,00 | 30000,00 | 20000,00 | – | 75000,00 |

Каплунова Ирина Владимировна | бухгалтер | 15000,00 | 15000,00 | 15000,00 | – | 45000,00 |

Ревенок Сергей Викторович | менеджер | 10000,00 | 10000,00 | 7000,00 | 2000,00 (из них 333,33 - за счет ФСС) | 29000,00 |

Сидоренко Александр Алексеевич | менеджер | 6000,00 | 6000,00 | 5700,00 (из них 3700,00 – отпускные | – | 17700,00 |

Вместе | × | 56000,00 | 61000,00 | 47700,00 | 2000,00 | 166700,00 |